|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 4 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 19.04. 16:16 Uhr ******************* |

| 17.04. 19:11 Uhr ******************* |

| 17.04. 18:51 Uhr 4500 Dropbox verkauft zu 22,89 USD an der NYSE |

| 15.04. 21:24 Uhr 2000 Pure Storage verkauft zu 52,48 USD an der NYSE |

| 20.03. 15:31 Uhr 2000 Pure Storage (WKN A14YFN) gekauft zu 51,28 USD an der NYSE |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

15 Kommentare

Dienstag, 24. Januar 2012

Die Bundesregierung treibt ihre Bürger per Gesetz in derivative Produkte

Liebe Leser,

wo der Staat meint, klüger zu sein als seine Bürger, die über Märkte ihren Güteraustausch regeln, bleibt meist nichts anderes zurück als verbrannte Erde. Der ehemalige Star am Solarhimmel, Q-Cells, hat sein Eigenkapital aufgebracht und kämpft nun mit letzter Kraft ums Überleben. Über 100 Mrd. € Solarschulden lasten auf den Schultern der deutschen Bürger und das alles für eine Energieform, die gerade einmal 3% an der deutschen Stromerzeugung ausmacht. Nicht einmal der Plan hat funktioniert, einen neuen florierenden Wirtschaftszweig in Deutschland zu erschaffen. Die großen Solarfirmen sitzen nun in China und lachen sich über die "German Stupidness" in Fäustchen. Eine geniale Idee im Sinne ihrer zerstörischen Wirkung war auch die Flugsteuer, die 2011 eingeführt wurde. Auf regionalen Flughäfen wie Nürnberg, Weeze, Hahn oder Berlin-Schönfeld ging die Zahl der Passagiere um etwa 10% zurück. Statt 8,3% Wachstum beim Passagierverkehr wie in Resteuropa fiel das Wachstum in Deutschland mit 1,6% deutlich schwächer aus, weil Anbieter wie Ryanair und Easyjet ihre Flugpläne kurzerhand umstellten.?Neue Steuern, mehr Bürokratie, aber weniger Einnahmen. Wirklich super gemacht!

Die nächste Katastrophe ist auch bereits in Planung. Die Börsenumsatzsteuer soll kommen und wird - das ist schon jetzt absehbar - zu unerwünschten Ausweichreaktionen führen. Die letzten Börsianer, die noch mit der klassischen Aktie handeln, werden vom Parkett verjagt und in die Hände von CFD-Brokern und Derivate-Anbietern getrieben. CFDs wurden in England erfunden um die Stamp Duty zu umgehen. Ich sehe es schon kommen, dass ich ab 2014 nicht mehr mit Aktien, sondern nur noch mit CFDs handle. "Die Bundesregierung treibt ihre Bürger per Gesetz in derivate Produkte", so müssten die Schlagzeilen von aufklärendenden Zeitungen lauten. Ach ja, wir erinnern uns, Derivate waren diese Produkte, die für die Finanzkrise mitverantwortlich waren. Nachdem die europäischen Regierungen über den gehebelten Rettungsschirm bereits die Kreativität der Investment-Banken kopiert haben, wie man aus vielen schlechten Schuldnern einen vermeintlich guten Schuldner macht, wird mit der Börsenumsatzsteuer endgültig das Zockerparadies ausgerufen. Mitmenschen meines geliebten Landes, klärt mich bitte auf, wie kann man so eine Politik an den Wahlurnen unterstützen?

Viele Grüße

Simon Betschinger

wo der Staat meint, klüger zu sein als seine Bürger, die über Märkte ihren Güteraustausch regeln, bleibt meist nichts anderes zurück als verbrannte Erde. Der ehemalige Star am Solarhimmel, Q-Cells, hat sein Eigenkapital aufgebracht und kämpft nun mit letzter Kraft ums Überleben. Über 100 Mrd. € Solarschulden lasten auf den Schultern der deutschen Bürger und das alles für eine Energieform, die gerade einmal 3% an der deutschen Stromerzeugung ausmacht. Nicht einmal der Plan hat funktioniert, einen neuen florierenden Wirtschaftszweig in Deutschland zu erschaffen. Die großen Solarfirmen sitzen nun in China und lachen sich über die "German Stupidness" in Fäustchen. Eine geniale Idee im Sinne ihrer zerstörischen Wirkung war auch die Flugsteuer, die 2011 eingeführt wurde. Auf regionalen Flughäfen wie Nürnberg, Weeze, Hahn oder Berlin-Schönfeld ging die Zahl der Passagiere um etwa 10% zurück. Statt 8,3% Wachstum beim Passagierverkehr wie in Resteuropa fiel das Wachstum in Deutschland mit 1,6% deutlich schwächer aus, weil Anbieter wie Ryanair und Easyjet ihre Flugpläne kurzerhand umstellten.?Neue Steuern, mehr Bürokratie, aber weniger Einnahmen. Wirklich super gemacht!

Die nächste Katastrophe ist auch bereits in Planung. Die Börsenumsatzsteuer soll kommen und wird - das ist schon jetzt absehbar - zu unerwünschten Ausweichreaktionen führen. Die letzten Börsianer, die noch mit der klassischen Aktie handeln, werden vom Parkett verjagt und in die Hände von CFD-Brokern und Derivate-Anbietern getrieben. CFDs wurden in England erfunden um die Stamp Duty zu umgehen. Ich sehe es schon kommen, dass ich ab 2014 nicht mehr mit Aktien, sondern nur noch mit CFDs handle. "Die Bundesregierung treibt ihre Bürger per Gesetz in derivate Produkte", so müssten die Schlagzeilen von aufklärendenden Zeitungen lauten. Ach ja, wir erinnern uns, Derivate waren diese Produkte, die für die Finanzkrise mitverantwortlich waren. Nachdem die europäischen Regierungen über den gehebelten Rettungsschirm bereits die Kreativität der Investment-Banken kopiert haben, wie man aus vielen schlechten Schuldnern einen vermeintlich guten Schuldner macht, wird mit der Börsenumsatzsteuer endgültig das Zockerparadies ausgerufen. Mitmenschen meines geliebten Landes, klärt mich bitte auf, wie kann man so eine Politik an den Wahlurnen unterstützen?

Viele Grüße

Simon Betschinger

Kommentar von RussiaTrader:

Politik hat die Eigenschaft, dass viele ihrer Entscheidungen im Rückblick oft anders bewertet werden können – positiv wie negativ. Aus meiner heutigen Sicht: Das EEG ist der richtige Ansatz, die Vergütung sollte allerdings wesentlich marktenger geregelt werden. Die Flugsteuer und Börsenumsatzsteuer sind beide auch nicht verkehrt, machen aber auch erst Sinn, wenn alle relevanten Länder am gleichen Strang ziehen.

Kommentar von arturo298:

Und von den CFD-Brokern werden wir abgezockt !!! Ich schätze das ist die Strategie der Bundesregierung. Man konnte ja schon auf der Börsenmesse in Stuttgart sehen, wie viele CFD-Broker vertreten waren. An jeder Ecke gab`s einen. Die Entwicklung macht mich einfach nur traurig. Statt die Aktienkultur zu unterstützen und attraktiver zu machen treibt man sie immer weiter in die Enge.

Kommentar von hg67:

@RussiaTrader: was spricht denn für eine "Börsenumsatzsteuer"? wie gesagt: der Umsatz wird hierbei besteuert, völlig unabhängig ob Gewinn oder Verlust! Gewinne sind ja sowieso steuerpflichtig. Bei "normalen" Produkten zahlt im Endeffekt immer der VERBRAUCHER die Steuer, hier der Erwerber. Dieser wird das Produkt Aktie oder Derivat aber wieder verkaufen. Irgendwie verdient der Staat immer mit bei Aktie dann noch mehr als bei Derivate..

Flugsteuer: wenn ich mir überlege das CO2 Zertifikate gehandelt werden, dann frage ich mich ernsthaft, welche Instanz dazu berechtigt die Umwelt zu verschmutzen..schon mal hinterfragt, was mit den Einnahmen passiert??

Kommentar von Luiskarthorse:

Da Länder wie GB, Dänemark etc. die Pläne der Börsenumsatzsteuer nicht unterstützen, wird es denk ich so kommen, dass wir unsere Aktien in Bälde (falls diese schwachsinnige Transaktionsteuer wirklich umgesetzt wird) über London oder Kopenhagen handeln werden. Daher sehe ich nicht zwangsläufig die Notwendigkeit auf Derivate umzusatteln.

Nicht desto trotz wird dies dem Standort Deutschland schaden: Arbeitsplätze wandern ab, was zu Steuermindereinnahmen und zu höheren Kosten durch soziale Transferleistungen führen wird. Denn welcher institutionelle Anleger lässt sich so eine Politik bieten...

Nur muss man auch konstatieren: CDU/FDP dürfte aus meiner Sicht das weitaus geringere Übel im Vergleich dazu sein, was uns nach der nächsten Bundestagswahl blühen könnte (SPD/Grüne/Die Linke).

Kommentar von Simon:

Hi Louiskarthorse, das Problem für uns Private ist, dass die Besteuerung nach dem Wohnlandprinzip veranlagt werden muss. Wenn du in Deutschland lebst, aber in London handelst, musst du dem Finanzamt deine Börsengeschäfte mitteilen und die Börsenumsatzsteuer wird dann obendrauf geschlagen.

Kommentar von Luiskarthorse:

Hallo Herr Betschinger,

sind Sie sich da 100% sicher? Über die Börsentransaktionsteuer sollen und können ja mMn nur sachbezogen Transaktionen am Börsenplatz Deutschland besteuert werden (und nicht alle personenbezogene Transaktionen eines Bundesbürgers -> das ist rechtlich denk ich nicht möglich). Mit personenbezogenen Steuern wie der Einkommensteuer oder der Abgeltungsteuer hat die Transaktionsteuer mMn nichts zu tun, da sie ja nicht auf den Ertrag sondern in Bezug auf den Umsatz im Hinblick auf eine Börsentransaktion erhoben wird. Wenn ich in London oder in den USA ein Haus erwerbe, muss ich ja auch nicht in Deutschland Grunderwerbsteuer oder Grundbesitzabgaben bezahlen.

D.h. aus meiner Sicht gibt es eine Möglichkeit diese Steuer über eine Ausweichbewegung auf nicht belastete Börsenplatze zu umgehen.

Gruß LKH

Kommentar von Trader 10892:

@ LKT es gibt Überlegungen das Residenzprinzip einzuführen

Die Europäische Kommission will bei der geplanten Steuer auf Finanzgeschäfte Ausweichmanöver von Banken und anderen Investoren ausschließen. Sie dringt deshalb darauf, dass für die Steuer entscheidend sein soll, wo die Akteure ihren Sitz haben - und nicht, wo sie die Transaktionen tätigen. "Das Umgehen soll verhindert werden", verlautete am Donnerstag aus Kommissionskreisen zu dem Gesetzesvorschlag, den die Behörde in Kürze vorlegen will. Den Sitz zu verlagern sei schwieriger, als für Transaktionen an neue Handelsplätze zu gehen.

Konkret bedeutet dieses "Residenzprinzip", dass beispielsweise die Deutsche Bank mit Sitz in Frankfurt für ihre Aktien-, Anleihe- oder Derivategeschäfte in Deutschland eine Steuer zu zahlen hätte - auch wenn die Transaktion jenseits der deutschen Grenzen stattfindet. Das solle auch für in den USA abgeschlossene Finanztransaktionen gelten, hieß es.

Kommentar von Luiskarthorse:

Hallo Trader,

vielen Dank für die Aufklärung und weitergehende Erläuterungen. so eine Anknüpfung an den Sitz/Wohnsitz halte ich für verfassungsrechtlich nicht haltbar. d.h. es dürfte mMn eine Vielzahl an Klagen gegen dieses Gesetz geben. Wie will die Regierung/Judikative/Legislative diese Regelung in Bezug auf den verfassungsrechtlich gegebenen Gleichheitsgrundsatz rechtfertigen? Oder ist es geplant dieses Residenzprinzip auch auf den An- und Verkauf anderer Wirtschaftsgüter auszudehnen?

Wobei es für Institutionen wie die Deutsche Bank mMn ein Einfaches sein dürfte,die Börsentransaktionen steuerfrei über Tochtergesellschaften/neu im Ausland gegründete eigenständige Gesellschaften abzuschließen.

Kommentar von Simon:

@Luiskarthorse. Das ist verfassungsrechtlich kein Problem, sofern die Länder miteinander ein Besteuerungsabkommen haben. Ähnliche Mechanismen greifen ja jetzt auch schon bei der Umsatzsteuerverrechnung bei Einkäufen im Ausland etc oder wenn es darum geht, die Wertschöpfungstiefe von Produkten zu berechnen, die nur in Deutschland zusammengeschraubt werden. Es wird einfach Gesetz, dass jeder deutsche Staatsbürger seine Börsentransaktionen offen legen muss und das Finanzamt berechnet dann daraus die Steuer, egal wo auf der Welt man sie tätigt. Als privater Trader sehe ich da keine Chancen diese Regelung zu umgehen. Ausweichmöglichkeiten wird es vermutlich für Firmen geben.

Kommentar von Reblaus:

Als Beispiel kann man sich auch die BUSt in den 1990ern in ÖSterreich anschauen. Dort galt auch der Wohnsitz. Wurde nach einigen Jahren wieder abgeschafft, weil sie schwachsinnig und nicht wettberbsfähig war.

Kommentar von konrad006:

Auf einen günstigen US-Broker ausweichen und größtenteils amerikanische Aktien handeln. Z. Bsp. Interactive Brokers: Kommission ist bei mir 1$!

Kommentar von Trader 10892:

@ konrad - wie schon gesagt: das resdenzprinzip setzt am wohnort an - egal wo man handelt und egal wo der broker sitzt.

Kommentar von Trader 12773:

Man sollte berücksichtigen, wie hoch oder niedrig die Steuer ist. Erinnerungsgemäß reden wir über € 0,01 pro Transaktion. Sofern dieser Wert steht, wird das m.E. nur systemunterstütze Hochfrequenzhändler tangieren, aber nicht uns. Bei € 5,90 bis € 60 Börsen- und Transaktionsgebühren, die wir ohnehin zahlen.

Kommentar von Trader 10892:

ja wir redne aber nicht über die Transaktionsteuer mit 0,1 - sondern über die Stempelsteuer nach UK Vorbild. in UK liegt sie bei 0,5. der erste Entwurf der französischen Regierung hat eine Staffelung drin und würde für die meiosten Trades 0,5% Steuer ansetzen.

Kommentar von steven_trader:

so weit ich weis, war der vorschlag des wohnsitzprinzips aber nur auf die finanztransaktionssteuer gemünzt. der momentane vorschlag der börsenumsatzsteuer soll aber nach englischem vorbild ausgestaltet werden und da gibts kein wohnsitzprinzig. außerdem, wer z.b. in hong kong aktien kauft, der zahlt ja jetzt schon 0,1% stamp duty, wenn darauf dann nochmal vom dt. finanzamt 0,5% drauf kommen wäre das meiner meinung nach eine doppelbesteuerung.

| bewerten | 12 Bewertungen |

|

Donnerstag, 19. Januar 2012

Kategorie: CFD Short Depot |

0 Kommentare

CFD-Trading: Eindeckungskauf 8 DAX zu 6369 Punkten

Gewinn 200€

Wie gesagt, es ist noch im Experementierstadium. Mehr dazu später...

Wie gesagt, es ist noch im Experementierstadium. Mehr dazu später...

| bewerten | 0 Bewertungen |

|

Donnerstag, 19. Januar 2012

Kategorie: CFD Short Depot |

0 Kommentare

CFD-Trading: Short 8 DAX zu 6394 Punkten

Ich möchte in dieser Hausse eine neue Absicherungsstrategie versuchen und bei viel Euphorie vor dem Opening gegentlich einen kleinen Hedge eingehen. Der DAX wird heute vorbörslich mit einem Plus von 1% getaxt. Risiko des Trades etwa 40 Punkte.

| bewerten | 0 Bewertungen |

|

Sonntag, 15. Januar 2012

Kategorie: Allgemein |

2 Kommentare

Marktstrategie: 4 Gründe warum der Aktienmarkt seinen Tiefpunkt gesehen hat!

Liebe Leser,

die Rezession, definiert als ein Schrumpfen der Wirtschaftsleistung über mindestens zwei Quartale, dürfte nun unvermeidlich sein. Selbst im stärksten EU-Land Deutschland verkleinerte sich das BIP im vierten Quartal 2011 um etwa 0,25%. Im ersten Quartal 2012 dürfte ebenfalls noch ein kleines Minuswachstum in den Büchern stehen. Das sind gute Nachrichten für den Aktienmarkt. Der Wendepunkt an den Börsen findet meist immer am wirtschaftlichen Tiefpunkt, oft sogar schon ein Quartal im Voraus statt. Wenn die Konjunktur also im zweiten Quartal wieder anziehen sollte, dann hat der DAX seinen Tiefpunkt bereits hinter sich gelassen. Für eine anziehende Konjunktur in Deutschland sprechen folgende Punkte:

1. Der Euro hat seit Anfang November um etwa 10% gegenüber dem US-Dollar verloren. In der exportorientierten deutschen Wirtschaft bringt eine dauerhafte Währungsabschwächung dieser Größenordnung einen Wachstumsimpuls von etwa 1%. Der Exportsektor wird in den nächsten Quartalen von der Währungsabschwächung stark profitieren. Unser Musterdepot-Wert EADS, ein großer Profiteur der Euro-Schwäche, konnte letzte Woche ein neues Vierjahreshoch erreichen.

2. Die US-Wirtschaft befindet sich auf Expansionskurs. Im Dezember kam auch die "creation side" des US-Arbeitsmarktes wieder in Schwung. 200.000 neue Stellen wurden geschaffen. Ein Hinweis, dass die Unternehmen sich für neue Investitionsprojekte und höhere Absatzzahlen rüsten. Auch vom so wichtigen Immobiliensektor, der sich seit 2006 quasi in einer Dauerkrise befindet, kommen wieder erste Aufschwungseichen. Nach der neuen FED-Schätzung wird die US-Konjunktur in 2012 wieder um bis zu 2,5% zulegen.

3. Die chinesische Notenbank wird ihre Bremsmanöver demnächst beenden können. Im Dezember fiel die Inflation den fünften Monat in Folge auf nur noch 4,1% und liegt damit im Zielkorridor der Notenbank.

4. Das neue Lösungsschema der EZB, um die Staatsschuldenkrise zu bekämpfen, scheint zu funktionieren. Die letzten Anleiheemissionen von Italien und Spanien gingen zu deutlich niedrigeren Renditen als zuletzt über die Bühne.

Basierend auf diesen Überlegungen und aufgrund der jüngst so guten Peformance erhöhen wir unsere Investitionsquote im TradeCentre Musterdepot wieder auf über 50%. Unsere Kauforders entnehmen Sie bitte der kommenden Ausgabe vom 16.01.2012. Das TradeCentre Musterdepot ist ein Realgeld-Depot. Unsere Abonnenten erhalten sämtliche Transaktionen mindestens eine Stunde vor Börseneröffnung. Das Depot ist somit nachbildbar.

Viele Grüße

Simon Betschinger

die Rezession, definiert als ein Schrumpfen der Wirtschaftsleistung über mindestens zwei Quartale, dürfte nun unvermeidlich sein. Selbst im stärksten EU-Land Deutschland verkleinerte sich das BIP im vierten Quartal 2011 um etwa 0,25%. Im ersten Quartal 2012 dürfte ebenfalls noch ein kleines Minuswachstum in den Büchern stehen. Das sind gute Nachrichten für den Aktienmarkt. Der Wendepunkt an den Börsen findet meist immer am wirtschaftlichen Tiefpunkt, oft sogar schon ein Quartal im Voraus statt. Wenn die Konjunktur also im zweiten Quartal wieder anziehen sollte, dann hat der DAX seinen Tiefpunkt bereits hinter sich gelassen. Für eine anziehende Konjunktur in Deutschland sprechen folgende Punkte:

1. Der Euro hat seit Anfang November um etwa 10% gegenüber dem US-Dollar verloren. In der exportorientierten deutschen Wirtschaft bringt eine dauerhafte Währungsabschwächung dieser Größenordnung einen Wachstumsimpuls von etwa 1%. Der Exportsektor wird in den nächsten Quartalen von der Währungsabschwächung stark profitieren. Unser Musterdepot-Wert EADS, ein großer Profiteur der Euro-Schwäche, konnte letzte Woche ein neues Vierjahreshoch erreichen.

2. Die US-Wirtschaft befindet sich auf Expansionskurs. Im Dezember kam auch die "creation side" des US-Arbeitsmarktes wieder in Schwung. 200.000 neue Stellen wurden geschaffen. Ein Hinweis, dass die Unternehmen sich für neue Investitionsprojekte und höhere Absatzzahlen rüsten. Auch vom so wichtigen Immobiliensektor, der sich seit 2006 quasi in einer Dauerkrise befindet, kommen wieder erste Aufschwungseichen. Nach der neuen FED-Schätzung wird die US-Konjunktur in 2012 wieder um bis zu 2,5% zulegen.

3. Die chinesische Notenbank wird ihre Bremsmanöver demnächst beenden können. Im Dezember fiel die Inflation den fünften Monat in Folge auf nur noch 4,1% und liegt damit im Zielkorridor der Notenbank.

4. Das neue Lösungsschema der EZB, um die Staatsschuldenkrise zu bekämpfen, scheint zu funktionieren. Die letzten Anleiheemissionen von Italien und Spanien gingen zu deutlich niedrigeren Renditen als zuletzt über die Bühne.

Basierend auf diesen Überlegungen und aufgrund der jüngst so guten Peformance erhöhen wir unsere Investitionsquote im TradeCentre Musterdepot wieder auf über 50%. Unsere Kauforders entnehmen Sie bitte der kommenden Ausgabe vom 16.01.2012. Das TradeCentre Musterdepot ist ein Realgeld-Depot. Unsere Abonnenten erhalten sämtliche Transaktionen mindestens eine Stunde vor Börseneröffnung. Das Depot ist somit nachbildbar.

Viele Grüße

Simon Betschinger

Kommentar von Luiskarthorse:

Hallo Herr Betschinger,

mit dieser Meinung gehe auch ich zu 100% d´accord. gerade das erste Argument haben 90% der Presseerzeugnisse und Redakteure meiner Meinung nach noch nicht begriffen. im Endeffekt ist der (im normalen Rahmen) fallende Euro das Beste, was der deutschen und der europäischen Wirtschaft passieren kann.

Über die Probleme der wichtigsten Defizitländer Griechenland, Portugal, Spanien und Italien bekommt Deutschland über die Währungsparitäten quasi ein Wirtschaftsprogramm über die Ankurbelung der einheimischen Exportwirtschaft frei Haus geliefert.

Und auf diese Weise macht das Ganze Gebilde Europa Sinn: Schwach aufgestellte Staaten wie die o.g. sorgen dafür, dass Europa vom Export her über einen eher schwächeren Euro wettbewerbsfähig bleiben kann. Finanziell noch einigermaßen bodenständige Staaten wie Deutschland sorgen dafür, dass der Euro nicht zu schwach tendiert und die finanzielle Situation Europas dauerhaft nicht aus dem Ruder läuft. Dazu noch die dauerhaft Europa stärkenden finanziellen Konsolidierungsprogramme gegen Steuerbetrug, Verschwendungen von Staatsdienern etc. Man könnt meinen, man läuft goldenen Zeiten entgegen.

In jedem Fall scheinen die Selbstheilungskräfte der Freien Marktwirtschaft unterstützt durch kleine Injektionen von Politik und Notenbanken auch diesmal wieder zur Krisenbewältigung beitragen.

MfG LKH

Kommentar von Simon:

@Luiskarthorse. Danke für Ihr Feedback. Unser Szenario scheint gerade Wirklichkeit zu werden. Glückwunsch auch zur exzellenten Leistung beim DayTrader-King. Die Preise gehen morgen raus!

| bewerten | 10 Bewertungen |

|

Samstag, 14. Januar 2012

Kategorie: Allgemein |

2 Kommentare

S&P: Warnschuss an die europäischen Politiker genau zum richtigen Zeitpunkt!

Liebe Leser,

ich traute meinen Augen nicht als ich letzte Woche in den Zeitungen las, dass in Frankreich und Italien bereits wieder politische Stimmen laut werden, für die neuen europäischen Stabilitätsrichtlinien Ausnahmeregelungen zu schaffen, die eine höhere Staatsverschuldung rechtfertigen. Letzte Woche warnten Vertreter aus dem EZB-Direktorium, dass die jüngsten Textvorschläge für den europäischen Fiskalpakt eine "substanzielle Verwässerung" der vereinbarten Ziele darstellen würden. Da geht einem doch echt der Hut hoch. Nachdem uns die politische Klasse durch Schuldenorgien an den Rand des Systemkollapses geführt hat, versucht sie jetzt erneut an der Schuldenpolitik festzuhalten. Wie ein Junkie, der nicht von seiner Droge loskommt. Politiker, die eine Aufweichung des Fiskalpaktes fordern, spielen mit dem Feuer. Die EZB hat die Gelddruckmaschinen zur Staatsfinanzierung angeworfen. Wenn die Schuldenbremse jetzt nicht eingehalten wird, dann gibt es Inflation. Die Schuldenbremse in Höhe von 0,5% des Bruttoinlandsproduktes ist der richtige Weg, um eine langfristige Gesundung des System zu erreichen. Sie muss unter allen Umständen verteidigt werden.

Der erneute Warnschuss von S&P mit einer Bonitätsherabstufung von Frankreich kommt genau zum richtigen Zeitpunkt. Die Begründung der Rating-Agentur S&P trifft genau ins Schwarze:

-> S&P begründet die Bonitäts-Herabstufung von neuen EU-Ländern (unbedingt lesen)

Wir brauchen starke, warnende Instanzen wie die Rating-Agenturen, die jeden politischen Versuch, den neuen Fiskalpakt aufzuweichen, sofort entlarven. Die einzige rationale, belehrende Instanz, die Politiker akzeptieren müssen, sind die Marktzinsen, zu denen neue Kredite aufgenommen werden können. Diese Marktzinsen werden von der EZB gerade ausgehebelt, was einerseits richtig ist um die Schuldenkrise zu lösen, aber andererseits extrem gefährlich werden kann, wenn der Fiskalpakt nicht eingehalten wird.

ich traute meinen Augen nicht als ich letzte Woche in den Zeitungen las, dass in Frankreich und Italien bereits wieder politische Stimmen laut werden, für die neuen europäischen Stabilitätsrichtlinien Ausnahmeregelungen zu schaffen, die eine höhere Staatsverschuldung rechtfertigen. Letzte Woche warnten Vertreter aus dem EZB-Direktorium, dass die jüngsten Textvorschläge für den europäischen Fiskalpakt eine "substanzielle Verwässerung" der vereinbarten Ziele darstellen würden. Da geht einem doch echt der Hut hoch. Nachdem uns die politische Klasse durch Schuldenorgien an den Rand des Systemkollapses geführt hat, versucht sie jetzt erneut an der Schuldenpolitik festzuhalten. Wie ein Junkie, der nicht von seiner Droge loskommt. Politiker, die eine Aufweichung des Fiskalpaktes fordern, spielen mit dem Feuer. Die EZB hat die Gelddruckmaschinen zur Staatsfinanzierung angeworfen. Wenn die Schuldenbremse jetzt nicht eingehalten wird, dann gibt es Inflation. Die Schuldenbremse in Höhe von 0,5% des Bruttoinlandsproduktes ist der richtige Weg, um eine langfristige Gesundung des System zu erreichen. Sie muss unter allen Umständen verteidigt werden.

Der erneute Warnschuss von S&P mit einer Bonitätsherabstufung von Frankreich kommt genau zum richtigen Zeitpunkt. Die Begründung der Rating-Agentur S&P trifft genau ins Schwarze:

-> S&P begründet die Bonitäts-Herabstufung von neuen EU-Ländern (unbedingt lesen)

Wir brauchen starke, warnende Instanzen wie die Rating-Agenturen, die jeden politischen Versuch, den neuen Fiskalpakt aufzuweichen, sofort entlarven. Die einzige rationale, belehrende Instanz, die Politiker akzeptieren müssen, sind die Marktzinsen, zu denen neue Kredite aufgenommen werden können. Diese Marktzinsen werden von der EZB gerade ausgehebelt, was einerseits richtig ist um die Schuldenkrise zu lösen, aber andererseits extrem gefährlich werden kann, wenn der Fiskalpakt nicht eingehalten wird.

Kommentar von gil:

was ich interessanter finde ist, das fast Zeit gleich nach Veröffentlichung dieses Berichtes von S&P die Märkte ihren tief punkt erreicht und gedreht haben!

Kommentar von TradingAsket:

Who are the rating agencies serving? http://www.youtube.com/watch?v=L9qVe_btwIQ&feature=player_embedded

| bewerten | 4 Bewertungen |

|

Donnerstag, 12. Januar 2012

Kategorie: Allgemein |

2 Kommentare

Meine Trading-Desk Anordnung für bullische Märkte!

Liebe Leser,

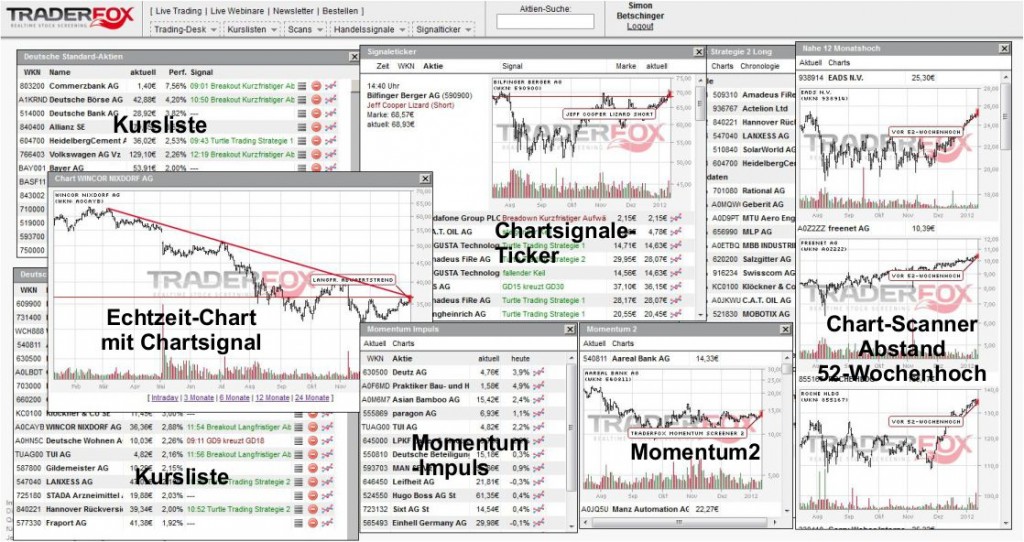

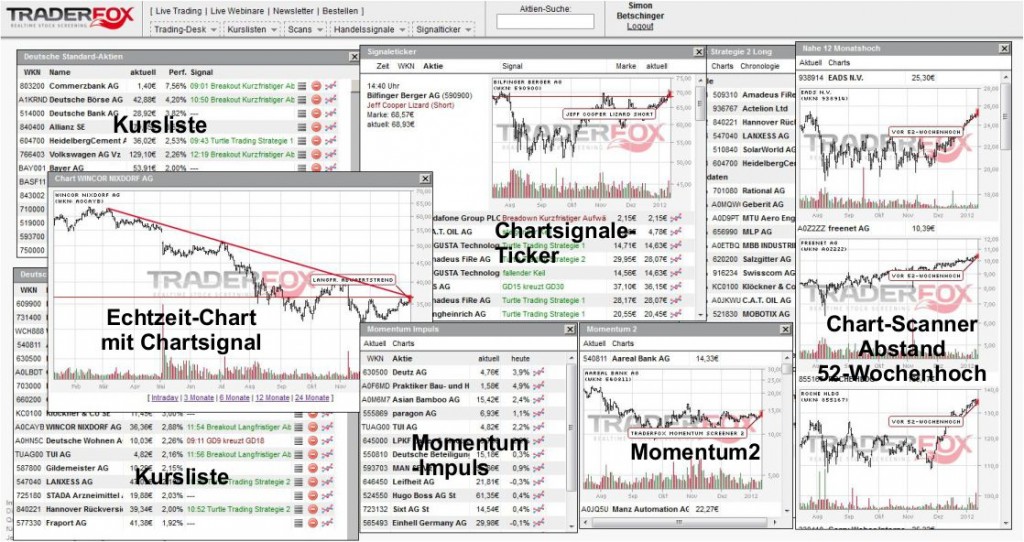

ein bullisches Marktumfeld, in dem Ausbrüche auf neue Hochs von Anschlusskäufen beantwortet werden und auf starkes Kursmomentum weitere Kursgewinne folgen, ist der Traum jedes prozyklischen Traders. In solchen Phasen, die jedes Börsenjahr nur etwa 2 Monate andauern, muss man das eigene Depot nach oben katapultieren. In Bullenmärkten verwende ich eine spezielle Trading-Desk Anordnung, die ich in diesem Artikel kommentiere.

Problem: Wie entdecke ich Aktien vor wichtigen Charthochs und mit Kursmomentum?

Lösung: Mit dem neuen TraderFox Trading Desk

Ich verwende auf meinem Trading-Desk folgende Komponenten, um rechtzeitig auf jeden Breakout aufmerksam zu werden.

Es folgt ein Screenshot meines Trading-Desks. Die oben erwähnten Komponenten habe ich markiert. Klicken Sie auf die Grafik, um sie in voller Größe anzuzeigen.

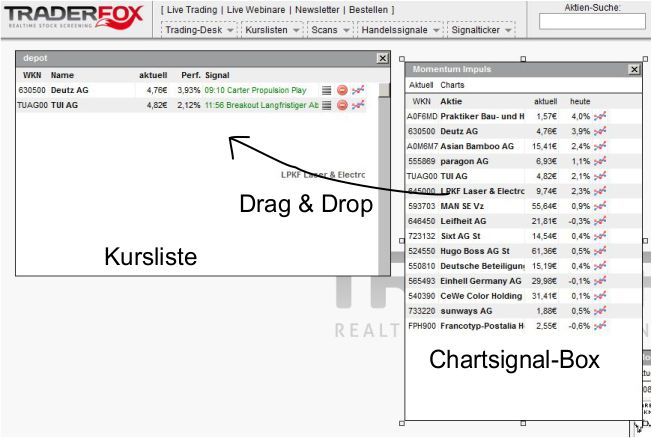

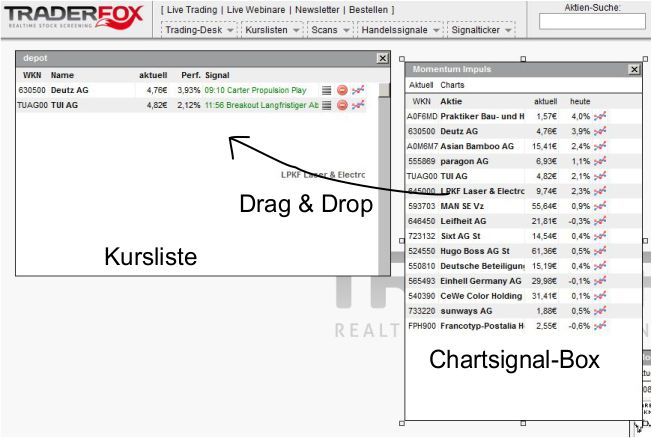

Wenn ich eine Aktie aus einer Chartsignal-Box oder eine Aktien-Scanner-Box interessant finde, ziehe ich diese per "Drag & Drop" in meine Watchlist.

Fazit: TraderFox hat mit dem neuen Tading-Desk eine einzigartige Symbiose zwischen Chartsignalen und Echtzeit-Kurslisten geschaffen. Die TraderFox Software kostet nur günstige 29€ im Monat. Nutzen Sie die neue Software-Technologie um Ihr Trading zu systematisieren.

ein bullisches Marktumfeld, in dem Ausbrüche auf neue Hochs von Anschlusskäufen beantwortet werden und auf starkes Kursmomentum weitere Kursgewinne folgen, ist der Traum jedes prozyklischen Traders. In solchen Phasen, die jedes Börsenjahr nur etwa 2 Monate andauern, muss man das eigene Depot nach oben katapultieren. In Bullenmärkten verwende ich eine spezielle Trading-Desk Anordnung, die ich in diesem Artikel kommentiere.

Problem: Wie entdecke ich Aktien vor wichtigen Charthochs und mit Kursmomentum?

Lösung: Mit dem neuen TraderFox Trading Desk

Ich verwende auf meinem Trading-Desk folgende Komponenten, um rechtzeitig auf jeden Breakout aufmerksam zu werden.

- Kurslisten mit Aktien des deutschen Marktes lasse ich in Echtzeit nach der Tagesperformance sortieren. Wenn der DAX intraday einbricht, kann ich ganz genau verfolgen welche Aktien stabil oben liegen bleiben, was auf Akkumulationsdruck hindeutet.

- Der Chartsignale-Ticker zeigt mir in Echtzeit jedes Chartsignal an, das am deutschen Markt auftritt.

- Der "Momentum-Impuls" Scanner zeigt mir Aktien mit starkem Aufwärtsdrang, die sich gerade in einer bullischen Konsolidierung bewegen.

- Der Scanner "Turtle Trader Strategie 2" zeigt mir alle Aktien, die auf ein neues 55-Tagehoch ausbrechen.

- Der Chart-Scanner "Nahe 52-Wochenhoch" liefert mir ein Echtzeit Chart-Screening aller deutscher Aktien, geordnet nach ihrem Abstand zum 52-Wochenhoch.

- Der Scanner "Momentum 2" zeigt mir alle Aktien, die auf kurzfristiger- (4 Wochen), mittelfristiger- (12 Wochen) und langfristiger- Zeitebene (6 Monate) Aufwärtsstrukturen ausgebildet haben.

Es folgt ein Screenshot meines Trading-Desks. Die oben erwähnten Komponenten habe ich markiert. Klicken Sie auf die Grafik, um sie in voller Größe anzuzeigen.

Wenn ich eine Aktie aus einer Chartsignal-Box oder eine Aktien-Scanner-Box interessant finde, ziehe ich diese per "Drag & Drop" in meine Watchlist.

Fazit: TraderFox hat mit dem neuen Tading-Desk eine einzigartige Symbiose zwischen Chartsignalen und Echtzeit-Kurslisten geschaffen. Die TraderFox Software kostet nur günstige 29€ im Monat. Nutzen Sie die neue Software-Technologie um Ihr Trading zu systematisieren.

Kommentar von Simon:

Eine der wichtigsten Neuerungen ist, dass man sich Echtzeit Chart-Screenings zusammenstellen kann. So hat man immer alle Aktien vor wichtigen Hochs und Chartmarken im Blick. Ich selbst arbeite mit 3 Monitoren mit jeweils 1800 Pixel Auflösung in der Breite).

Kommentar von Simon:

Das TraderFox Trading-Desk läuft auch perfekt auf dem iPad!

| bewerten | 9 Bewertungen |

|

Mittwoch, 11. Januar 2012

Interview mit DayTrader-King Luiskarthorse

Mitspieler unseres Börsenspiels und hauptberuflicher Börsianer "Luiskarthorse" hat sich im letzten Quartal besonders hervorgetan und mit einem Gewinn in Höhe von 44.500 Euro den ersten Platz belegt. Wir freuen uns, ein Interview mit ihm führen zu dürfen: Neben einer ausführlichen Strategiebesprechung erfährt der Leser außerdem, warum der Durchschnittsanleger in den nächsten Jahren um die Aktie als Anlageobjekt nicht herumkommt.

MasterTraders: Herzlichen Glückwunsch zu Ihrem Ergebnis. Mit welchen Strategien haben Sie es geschafft, das letzte - doch sehr volatile Quartal - erfolgreich zu meistern?

Luiskarthorse: Im Grunde genommen handelt es sich bei der Strategie, die ich im Börsenspiel in Bezug auf den Dax angewandt habe, um eine Mischstrategie. Zum einen habe ich versucht eine Analyse der ökonomischen Gesamtsituation vorzunehmen, wo ich beispielsweise berücksichtigte, ob die Schuldenkrise schon ausgestanden ist, ob die Politik und Zentralbanken Lösungen finden, ob die Prognosen der Unternehmen haltbar sind oder inwieweit mögliche Abschreibungen aufgrund der Schuldenkrise bereits in den Prognosen enthalten sind. Diese Beobachtungen haben mir einen stark fallenden Dax indiziert.

Zum anderen habe ich die Marktsentimentsanalyse mit einfließen lassen, bei der der Optimismus beziehungsweise Pessimismus der Marktteilnehmer erfasst wird. Diesbezüglich war aus meiner Sicht der Optimismus der Marktteilnehmer viel zu hoch, was für einen hohen Investitionsgrad der Akteure in Aktien sprach. Somit war auch unter Hinzuziehung dieser Betrachtungsweise von stärker fallenden Kursen auszugehen.

Insgesamt habe ich beim Börsenspiel versucht unter Analyse fundamentaler Aspekte an dem Erfolg weniger größerer Kursbewegungen zu partizipieren anstatt wie viele Trader es praktizieren via Chartanalyse im Minutenbereich extrem viele kleinere Trades zu realisieren.

MasterTraders: Beim EUR/USD haben sie gegenüber dem hervorragenden DAX-Ergebnis eine negative Bilanz zu verzeichnen. Wie kommt das?

Luiskarthorse:Da ich im Börsenspiel kumulativ gesehen ein gutes Ergebnis angestrebt habe, habe ich versucht, die Ergebnisse aus den DAX-Trades mit konträren Geschäften im Euro abzusichern. Im relevanten Zeitraum konnte man eine positive Korrelation zwischen EUR/USD und DAX feststellen, das heißt wenn der DAX schwächer tendierte, tendierte auch der EUR/USD schwächer und vice versa. Meine Short-Engagements auf den DAX habe ich somit größtenteils mit Long-Positionen auf den Euro/Dollar abgehedged. Dies erklärt die extrem positive Bilanz beim DAX sowie das negative Gesamtergebnis im EUR/USD-Bereich.

MasterTraders: Spekulieren Sie auch real auf Schwankungen bei Indizes oder Währungspaaren?

Luiskarthorse: Da ich real eher als Investor denn als Trader agiere, nutze ich die angesprochenen Instrumente kaum. Eine Grundvoraussetzung in Bezug auf eine Anlage stellt für mich ein aussichtsreiches Chance/Risiko-Verhältnis da. Dies kann bei Instrumenten wie Futures aus meiner Sicht nicht gegeben sein, da einer mehr als den Kapitaleinsatz betragenen Chance auch ein über das eingesetzte Kapital hinausgehendes Risiko gegenübersteht.

Lediglich als Absicherung bestehender Long-Positionen im Aktienbereich kommt für mich der Kauf von Bear-Knock-Out-Hebelprodukten unter Beachtung klarer Stop-Loss Verlustbegrenzungen in Betracht.

MasterTraders: Also würden Sie sich eher als traditionellen Investor bezeichnen?

Luiskarthorse: Alles in allem würde ich mich als eine Mischung aus Positions-Trader und Investor bezeichnen, das heißt mein Anlagehorizont in Bezug auf eine Position liegt im Allgemeinen zwischen einer Woche und drei bis fünf Jahren. Somit ist auch meine Handelsfrequenz stark abhängig vom Umfeld und im Vergleich zu anderen Tradern eher gering. In Zeiten eines steigenden Aktienmarktes liege ich durchschnittlich bei 15 – 20 Geschäften in der Woche. In Zeiten eines belasteten Umfeldes gibt es Monate, in denen ich nicht einmal zehn Geschäfte realisiere, da mein Depot dann fast ausschließlich aus Pfandbriefen, Unternehmensbonds, Smallcaps und Cash besteht.

Welche Kriterien muss eine Aktie erfüllen, bevor Sie sie kaufen?

Bevor ich in eine Aktie einsteige, unterziehe ich das Unternehmen einer Fundamentalanalyse. Dabei fließen Aspekte wie zum Beispiel ein möglichst aussichtsreiches Produkt, ein geringes Kurs-Gewinn-Verhältnis, ein geringes Kurs-Umsatz-Verhältnis, ein hoher Cashflow, möglicherweise interessante, integre Großaktionäre und eine hohe Dividende, die nicht aus der Unternehmenssubstanz entrichtet wird, mit ein. Wenn sich dann auch noch die charttechnische Situation als aussichtsreich darstellt, steht einem Einstieg aus meiner Sicht nichts mehr im Wege. Nach dem Erwerb einer Erstposition kaufe ich oft noch einmal in geringerer Gewichtung vornehmlich in steigende Kurse nach. Abgesichert wird die Gesamtposition mit einem Stop im Bereich von 10 – 15 % unter dem Durchschnittseinstiegskurs, der im Falle steigender Kurse sukzessive nach oben nachgezogen wird. Ein typischer Beispielstrade ist der Positionstrade mit der Übernahmestory SGL Carbon, die sich seit März 2010 in meinem Depot befindet.

MasterTraders: Bei vielen Börsianern wurde das Interesse durch Börsenspiele geweckt. Wie begann Ihre Börsenkarriere?

Luiskarthorse: Als Schüler eines erzbischöflichen Gymnasiums wurde bei mir schon recht früh durch diverse Arbeitsgemeinschaften das Interesse für die Börse geweckt, sodass ich bereits Mitte der 90er Jahre meine ersten Geschäfte abwickelte - als kleine Anekdote: damals notierte die Commerzbank noch bei 345 DM. Auf MasterTraders wurde ich vor circa 5 Jahren durch Hinweise in anderen Börsen-Communities aufmerksam. Die aus meiner Sicht hervorragende Arbeit von Simon Betschinger und anderer Protagonisten hat mich sofort angesprochen. Den Beruf des Börsianers über ich seit Ende der 90er Jahre hauptberuflich aus.

MasterTraders: In Bezug auf die aktuelle Lage sind die meisten Experten überfragt und die DAX-Schätzungen der Banken und Investmenthäuser für das Jahr 2012 reichen über ein so weites Spektrum wie selten zuvor. Wie stehen sie aktuell dem deutschen Aktienmarkt gegenüber?

Luiskarthorse: Auch wenn es in der Vergangenheit viele herausragende Ereignisse an der Börse gab, stellt die gegenwärtige Situation für mich eine der herausragendsten und zugleich widersinnigsten Konstellationen seit langem dar:

Die Aktienkurse von grundsoliden deutschen Unternehmen fallen trotz moderater Bewertungen - die KGVs liegen zwischen 5 und 7 - Tag für Tag aus Angst vor der Schuldenkrise, steigender Anleihenrenditen in Krisenstaaten, abnehmender Unternehmensgewinne und Kreditklemmen. Das heißt, institutionelle Anleger verkaufen gegenwärtig Aktien in großem Rahmen ohne jedoch auch nur ein, aus meiner Sicht, profitables Alternativinvestment in der Hinterhand zu haben: Tagesgeld bietet inflations- und steuerbereinigt Zinsen von unter 0%, bei Immobilien sprechen selbst Makler schon von einem Fantasiepreisniveau und Rohstoffe sind unter der Annahme einer Rezession ebenfalls stark korrekturbedürftig. Keins der drei Assets scheint aus heutige Sicht geeignet zu sein auf Dauer Profite abzuwerfen. Demnach verbleibt nur noch die Möglichkeit, die Erlöse aus den Aktienverkäufen in Staatsanleihen zu investieren. Nur wird jemand, der aus Angst vor der Schuldenkrise Aktien verkauft, deren Erlöse kaum in Anleihen eben solcher angeschlagenen Staaten wie Italien oder Spanien investieren?! Auch eine Investition in deutsche Staatsanleihen scheint bei einem Zinsniveau um 2 % und einem aus meiner Sicht eher schlechten Ausblick eher unprofitabel.

MasterTraders: Was sollte der Durchschnitts-Anleger also tun?

Luiskarthorse: Es erscheint mir momentan nur eine Möglichkeit zu geben, möglichen Inflationsgefahren dauerhaft profitabel durch den Kauf von Substanz zu entfliehen. Und die stellt weder physisches Gold noch Betongold dar, sondern eine Investition in einheimisches Know How, in einheimische Arbeitsplätze und günstig bewertete Unternehmen "made in Germany". Die Chinesen, Araber, Russen und Amerikaner haben sich nicht umsonst gerade in den letzten Jahren dadurch hervorgetan, einheimische Unternehmen über einen Mehrheitsanteilserwerb zu übernehmen.

Auch spricht das mediale Schreckgespenst des schwachen Euros für den Kauf einheimischer Exporttitel. Nicht umsonst gilt das Abschwächen der eigenen Währung als eines der besten Konjunkturprogramme.

MasterTraders: Haben wir die Tiefs am Aktienmarkt denn schon gesehen (DAX-Stand zum Zeitpunkt des Interview bei etwa 5800 Punkten)?

Luiskarthorse: Sicherlich ist es sehr wahrscheinlich, dass es noch aufgrund des wackligen Umfelds die ein oder andere mehr oder weniger scharfe Korrektur am Aktienmarkt geben wird. Diese werde ich persönlich jedoch antizyklisch zum sukzessiven Einstieg respektive zum vorsichtigen Ausbau bestehender Positionen nutzen. Denn wenn die Schuldenkrise erst als hochoffiziell gelöst gilt, dürfte man meiner Einschätzung nach keine Daxtitel mehr zu KGVs von 5 bis 7 erwerben können, da die Börse bekanntlich versucht, die Zukunft zu antizipieren. Auch wird die ein oder andere Unternehmensprognose aus meiner Sicht noch nach unten revidiert werden müssen, was jedoch nichts an dem aus meiner Sicht gegenwärtig günstigem Bewertungsniveau ändern wird. Denn ob ein Unternehmen ein KGV von 6 oder 7,5 hat, ändert der Regel nach nichts an der Annahme einer moderaten Bewertung.

MasterTraders: Wie wird die aktuelle Krise gelöst werden?

Luiskarthorse: Insgesamt gehe ich von einer Selbstheilung der Märkte mit Unterstützung der Notenbanken und der Politik aus. Dieser Heilungsprozess kann aus meiner Sicht noch einige Zeit in Anspruch nehmen, jedoch gehe ich fest davon aus, dass das aktuelle Niveau +/- fünf bis zehn Prozent auf drei bis fünf Jahre gesehen ein gutes Einstiegsniveau in einheimische Aktien darstellt.

MasterTraders: Die meisten erfolgreichen Spekulanten raten Anfängern, stets die Verluste zu begrenzen. Welche Tipps können Sie Anfängern geben?

Luiskarthorse: In Kürze: Nur mit Geld handeln, was man bereit ist zu verlieren und was einem selbst gehört. Bei jedem Investment vorher ein Chance/Risikoverhältnis festlegen. Umsetzen sollte man diese Gedanken dann durch das Setzen eines konkreten Stop Losses und eines Kurszieles. Steigt der Kurs dann in Richtung des Kursziels, würde ich den Stop sukzessive nachziehen.

Zu jedem Investment und zu jedem Marktumfeld sollte man sich selber eine Meinung bilden und nicht blind der Masse hinterher rennen. Man sollte mit offenen Augen durch die Welt gehen, um interessante Trends früh selber aufzuspüren. Man sollte versuchen in Korrekturen nicht in Panik zu verfallen und zu verkaufen, sondern Aktien zu erwerben. Umgekehrt sollte man in die Markteuphorie eher Teilverkäufe tätigen, anstatt mit der Masse emotional auf der Käuferseite zu stehen.

Wie kann ein aktiver Börsianer seine Fertigkeiten verbessern?

Mein einziges Vorbild an der Börse ist Andre Kostolany. Seine gesammelten Werke kann ich als Grundlektüre jedem nur empfehlen. Ansonsten halte ich die Lektüre einer größeren Wirtschaftszeitung wie Handelsblatt, FAZ oder FTD sowie eines der bekannten zwei großen Börsenmagazine - Börse Online oder Der Aktionär - für hilfreich. Wer ein wenig über den Tellerrand hinausblicken möchte, dem kann ich das Aneignen von Fähigkeiten im Bereich des Pokerns sehr empfehlen. Aus meiner Sicht sind die strategischen Parallelen zwischen dem Pokern und der Börse beeindruckend. Und auch in diesem Bereich hat Weltmeister Pius Heinz bewiesen, dass "made in Germany" ein Qualitätsmerkmal ist.

MasterTraders: 2011 war für die meisten Anleger und Trader ein sehr stressiges Jahr. Was erwarten Sie konkret für 2012?

Luiskarthorse: Eine konkrete Prognose für so einen eng gesteckten Zeitraum wie 2012 zu verfassen, traue ich mir nicht zu beziehungsweise halte ich für tendenziell unseriös, da es, denke ich, nicht möglich ist, ein potentielles DAX-Ziel von XY zum Jahresende konkret und exakt mit Argumenten zu unterlegen. Wie will man beispielsweise begründen, warum das DAX-Ziel jetzt beispielsweise 6.800 und nicht 6.900 betragen soll?

Ein ums andere Mal prognostizieren Banken und Institutionelle DAX-Stände, die entweder nach wenigen Wochen bereits revidiert werden oder sich am Jahresende als haarsträubend falsch herausstellen.

Von daher würde ich lieber auf eine Nennung von konkreten Prognosen verzichten und es bei den genannten Tendenzen der jeweiligen Asset-Klassen belassen.

MasterTraders: Wir bedanken und bei Ihnen für das Gespräch!

MasterTraders: Herzlichen Glückwunsch zu Ihrem Ergebnis. Mit welchen Strategien haben Sie es geschafft, das letzte - doch sehr volatile Quartal - erfolgreich zu meistern?

Luiskarthorse: Im Grunde genommen handelt es sich bei der Strategie, die ich im Börsenspiel in Bezug auf den Dax angewandt habe, um eine Mischstrategie. Zum einen habe ich versucht eine Analyse der ökonomischen Gesamtsituation vorzunehmen, wo ich beispielsweise berücksichtigte, ob die Schuldenkrise schon ausgestanden ist, ob die Politik und Zentralbanken Lösungen finden, ob die Prognosen der Unternehmen haltbar sind oder inwieweit mögliche Abschreibungen aufgrund der Schuldenkrise bereits in den Prognosen enthalten sind. Diese Beobachtungen haben mir einen stark fallenden Dax indiziert.

Zum anderen habe ich die Marktsentimentsanalyse mit einfließen lassen, bei der der Optimismus beziehungsweise Pessimismus der Marktteilnehmer erfasst wird. Diesbezüglich war aus meiner Sicht der Optimismus der Marktteilnehmer viel zu hoch, was für einen hohen Investitionsgrad der Akteure in Aktien sprach. Somit war auch unter Hinzuziehung dieser Betrachtungsweise von stärker fallenden Kursen auszugehen.

Insgesamt habe ich beim Börsenspiel versucht unter Analyse fundamentaler Aspekte an dem Erfolg weniger größerer Kursbewegungen zu partizipieren anstatt wie viele Trader es praktizieren via Chartanalyse im Minutenbereich extrem viele kleinere Trades zu realisieren.

MasterTraders: Beim EUR/USD haben sie gegenüber dem hervorragenden DAX-Ergebnis eine negative Bilanz zu verzeichnen. Wie kommt das?

Luiskarthorse:Da ich im Börsenspiel kumulativ gesehen ein gutes Ergebnis angestrebt habe, habe ich versucht, die Ergebnisse aus den DAX-Trades mit konträren Geschäften im Euro abzusichern. Im relevanten Zeitraum konnte man eine positive Korrelation zwischen EUR/USD und DAX feststellen, das heißt wenn der DAX schwächer tendierte, tendierte auch der EUR/USD schwächer und vice versa. Meine Short-Engagements auf den DAX habe ich somit größtenteils mit Long-Positionen auf den Euro/Dollar abgehedged. Dies erklärt die extrem positive Bilanz beim DAX sowie das negative Gesamtergebnis im EUR/USD-Bereich.

MasterTraders: Spekulieren Sie auch real auf Schwankungen bei Indizes oder Währungspaaren?

Luiskarthorse: Da ich real eher als Investor denn als Trader agiere, nutze ich die angesprochenen Instrumente kaum. Eine Grundvoraussetzung in Bezug auf eine Anlage stellt für mich ein aussichtsreiches Chance/Risiko-Verhältnis da. Dies kann bei Instrumenten wie Futures aus meiner Sicht nicht gegeben sein, da einer mehr als den Kapitaleinsatz betragenen Chance auch ein über das eingesetzte Kapital hinausgehendes Risiko gegenübersteht.

Lediglich als Absicherung bestehender Long-Positionen im Aktienbereich kommt für mich der Kauf von Bear-Knock-Out-Hebelprodukten unter Beachtung klarer Stop-Loss Verlustbegrenzungen in Betracht.

MasterTraders: Also würden Sie sich eher als traditionellen Investor bezeichnen?

Luiskarthorse: Alles in allem würde ich mich als eine Mischung aus Positions-Trader und Investor bezeichnen, das heißt mein Anlagehorizont in Bezug auf eine Position liegt im Allgemeinen zwischen einer Woche und drei bis fünf Jahren. Somit ist auch meine Handelsfrequenz stark abhängig vom Umfeld und im Vergleich zu anderen Tradern eher gering. In Zeiten eines steigenden Aktienmarktes liege ich durchschnittlich bei 15 – 20 Geschäften in der Woche. In Zeiten eines belasteten Umfeldes gibt es Monate, in denen ich nicht einmal zehn Geschäfte realisiere, da mein Depot dann fast ausschließlich aus Pfandbriefen, Unternehmensbonds, Smallcaps und Cash besteht.

Welche Kriterien muss eine Aktie erfüllen, bevor Sie sie kaufen?

Bevor ich in eine Aktie einsteige, unterziehe ich das Unternehmen einer Fundamentalanalyse. Dabei fließen Aspekte wie zum Beispiel ein möglichst aussichtsreiches Produkt, ein geringes Kurs-Gewinn-Verhältnis, ein geringes Kurs-Umsatz-Verhältnis, ein hoher Cashflow, möglicherweise interessante, integre Großaktionäre und eine hohe Dividende, die nicht aus der Unternehmenssubstanz entrichtet wird, mit ein. Wenn sich dann auch noch die charttechnische Situation als aussichtsreich darstellt, steht einem Einstieg aus meiner Sicht nichts mehr im Wege. Nach dem Erwerb einer Erstposition kaufe ich oft noch einmal in geringerer Gewichtung vornehmlich in steigende Kurse nach. Abgesichert wird die Gesamtposition mit einem Stop im Bereich von 10 – 15 % unter dem Durchschnittseinstiegskurs, der im Falle steigender Kurse sukzessive nach oben nachgezogen wird. Ein typischer Beispielstrade ist der Positionstrade mit der Übernahmestory SGL Carbon, die sich seit März 2010 in meinem Depot befindet.

MasterTraders: Bei vielen Börsianern wurde das Interesse durch Börsenspiele geweckt. Wie begann Ihre Börsenkarriere?

Luiskarthorse: Als Schüler eines erzbischöflichen Gymnasiums wurde bei mir schon recht früh durch diverse Arbeitsgemeinschaften das Interesse für die Börse geweckt, sodass ich bereits Mitte der 90er Jahre meine ersten Geschäfte abwickelte - als kleine Anekdote: damals notierte die Commerzbank noch bei 345 DM. Auf MasterTraders wurde ich vor circa 5 Jahren durch Hinweise in anderen Börsen-Communities aufmerksam. Die aus meiner Sicht hervorragende Arbeit von Simon Betschinger und anderer Protagonisten hat mich sofort angesprochen. Den Beruf des Börsianers über ich seit Ende der 90er Jahre hauptberuflich aus.

MasterTraders: In Bezug auf die aktuelle Lage sind die meisten Experten überfragt und die DAX-Schätzungen der Banken und Investmenthäuser für das Jahr 2012 reichen über ein so weites Spektrum wie selten zuvor. Wie stehen sie aktuell dem deutschen Aktienmarkt gegenüber?

Luiskarthorse: Auch wenn es in der Vergangenheit viele herausragende Ereignisse an der Börse gab, stellt die gegenwärtige Situation für mich eine der herausragendsten und zugleich widersinnigsten Konstellationen seit langem dar:

Die Aktienkurse von grundsoliden deutschen Unternehmen fallen trotz moderater Bewertungen - die KGVs liegen zwischen 5 und 7 - Tag für Tag aus Angst vor der Schuldenkrise, steigender Anleihenrenditen in Krisenstaaten, abnehmender Unternehmensgewinne und Kreditklemmen. Das heißt, institutionelle Anleger verkaufen gegenwärtig Aktien in großem Rahmen ohne jedoch auch nur ein, aus meiner Sicht, profitables Alternativinvestment in der Hinterhand zu haben: Tagesgeld bietet inflations- und steuerbereinigt Zinsen von unter 0%, bei Immobilien sprechen selbst Makler schon von einem Fantasiepreisniveau und Rohstoffe sind unter der Annahme einer Rezession ebenfalls stark korrekturbedürftig. Keins der drei Assets scheint aus heutige Sicht geeignet zu sein auf Dauer Profite abzuwerfen. Demnach verbleibt nur noch die Möglichkeit, die Erlöse aus den Aktienverkäufen in Staatsanleihen zu investieren. Nur wird jemand, der aus Angst vor der Schuldenkrise Aktien verkauft, deren Erlöse kaum in Anleihen eben solcher angeschlagenen Staaten wie Italien oder Spanien investieren?! Auch eine Investition in deutsche Staatsanleihen scheint bei einem Zinsniveau um 2 % und einem aus meiner Sicht eher schlechten Ausblick eher unprofitabel.

MasterTraders: Was sollte der Durchschnitts-Anleger also tun?

Luiskarthorse: Es erscheint mir momentan nur eine Möglichkeit zu geben, möglichen Inflationsgefahren dauerhaft profitabel durch den Kauf von Substanz zu entfliehen. Und die stellt weder physisches Gold noch Betongold dar, sondern eine Investition in einheimisches Know How, in einheimische Arbeitsplätze und günstig bewertete Unternehmen "made in Germany". Die Chinesen, Araber, Russen und Amerikaner haben sich nicht umsonst gerade in den letzten Jahren dadurch hervorgetan, einheimische Unternehmen über einen Mehrheitsanteilserwerb zu übernehmen.

Auch spricht das mediale Schreckgespenst des schwachen Euros für den Kauf einheimischer Exporttitel. Nicht umsonst gilt das Abschwächen der eigenen Währung als eines der besten Konjunkturprogramme.

MasterTraders: Haben wir die Tiefs am Aktienmarkt denn schon gesehen (DAX-Stand zum Zeitpunkt des Interview bei etwa 5800 Punkten)?

Luiskarthorse: Sicherlich ist es sehr wahrscheinlich, dass es noch aufgrund des wackligen Umfelds die ein oder andere mehr oder weniger scharfe Korrektur am Aktienmarkt geben wird. Diese werde ich persönlich jedoch antizyklisch zum sukzessiven Einstieg respektive zum vorsichtigen Ausbau bestehender Positionen nutzen. Denn wenn die Schuldenkrise erst als hochoffiziell gelöst gilt, dürfte man meiner Einschätzung nach keine Daxtitel mehr zu KGVs von 5 bis 7 erwerben können, da die Börse bekanntlich versucht, die Zukunft zu antizipieren. Auch wird die ein oder andere Unternehmensprognose aus meiner Sicht noch nach unten revidiert werden müssen, was jedoch nichts an dem aus meiner Sicht gegenwärtig günstigem Bewertungsniveau ändern wird. Denn ob ein Unternehmen ein KGV von 6 oder 7,5 hat, ändert der Regel nach nichts an der Annahme einer moderaten Bewertung.

MasterTraders: Wie wird die aktuelle Krise gelöst werden?

Luiskarthorse: Insgesamt gehe ich von einer Selbstheilung der Märkte mit Unterstützung der Notenbanken und der Politik aus. Dieser Heilungsprozess kann aus meiner Sicht noch einige Zeit in Anspruch nehmen, jedoch gehe ich fest davon aus, dass das aktuelle Niveau +/- fünf bis zehn Prozent auf drei bis fünf Jahre gesehen ein gutes Einstiegsniveau in einheimische Aktien darstellt.

MasterTraders: Die meisten erfolgreichen Spekulanten raten Anfängern, stets die Verluste zu begrenzen. Welche Tipps können Sie Anfängern geben?

Luiskarthorse: In Kürze: Nur mit Geld handeln, was man bereit ist zu verlieren und was einem selbst gehört. Bei jedem Investment vorher ein Chance/Risikoverhältnis festlegen. Umsetzen sollte man diese Gedanken dann durch das Setzen eines konkreten Stop Losses und eines Kurszieles. Steigt der Kurs dann in Richtung des Kursziels, würde ich den Stop sukzessive nachziehen.

Zu jedem Investment und zu jedem Marktumfeld sollte man sich selber eine Meinung bilden und nicht blind der Masse hinterher rennen. Man sollte mit offenen Augen durch die Welt gehen, um interessante Trends früh selber aufzuspüren. Man sollte versuchen in Korrekturen nicht in Panik zu verfallen und zu verkaufen, sondern Aktien zu erwerben. Umgekehrt sollte man in die Markteuphorie eher Teilverkäufe tätigen, anstatt mit der Masse emotional auf der Käuferseite zu stehen.

Wie kann ein aktiver Börsianer seine Fertigkeiten verbessern?

Mein einziges Vorbild an der Börse ist Andre Kostolany. Seine gesammelten Werke kann ich als Grundlektüre jedem nur empfehlen. Ansonsten halte ich die Lektüre einer größeren Wirtschaftszeitung wie Handelsblatt, FAZ oder FTD sowie eines der bekannten zwei großen Börsenmagazine - Börse Online oder Der Aktionär - für hilfreich. Wer ein wenig über den Tellerrand hinausblicken möchte, dem kann ich das Aneignen von Fähigkeiten im Bereich des Pokerns sehr empfehlen. Aus meiner Sicht sind die strategischen Parallelen zwischen dem Pokern und der Börse beeindruckend. Und auch in diesem Bereich hat Weltmeister Pius Heinz bewiesen, dass "made in Germany" ein Qualitätsmerkmal ist.

MasterTraders: 2011 war für die meisten Anleger und Trader ein sehr stressiges Jahr. Was erwarten Sie konkret für 2012?

Luiskarthorse: Eine konkrete Prognose für so einen eng gesteckten Zeitraum wie 2012 zu verfassen, traue ich mir nicht zu beziehungsweise halte ich für tendenziell unseriös, da es, denke ich, nicht möglich ist, ein potentielles DAX-Ziel von XY zum Jahresende konkret und exakt mit Argumenten zu unterlegen. Wie will man beispielsweise begründen, warum das DAX-Ziel jetzt beispielsweise 6.800 und nicht 6.900 betragen soll?

Ein ums andere Mal prognostizieren Banken und Institutionelle DAX-Stände, die entweder nach wenigen Wochen bereits revidiert werden oder sich am Jahresende als haarsträubend falsch herausstellen.

Von daher würde ich lieber auf eine Nennung von konkreten Prognosen verzichten und es bei den genannten Tendenzen der jeweiligen Asset-Klassen belassen.

MasterTraders: Wir bedanken und bei Ihnen für das Gespräch!

| bewerten | 0 Bewertungen |

|

Dienstag, 10. Januar 2012

Kategorie: Uncategorized |

7 Kommentare

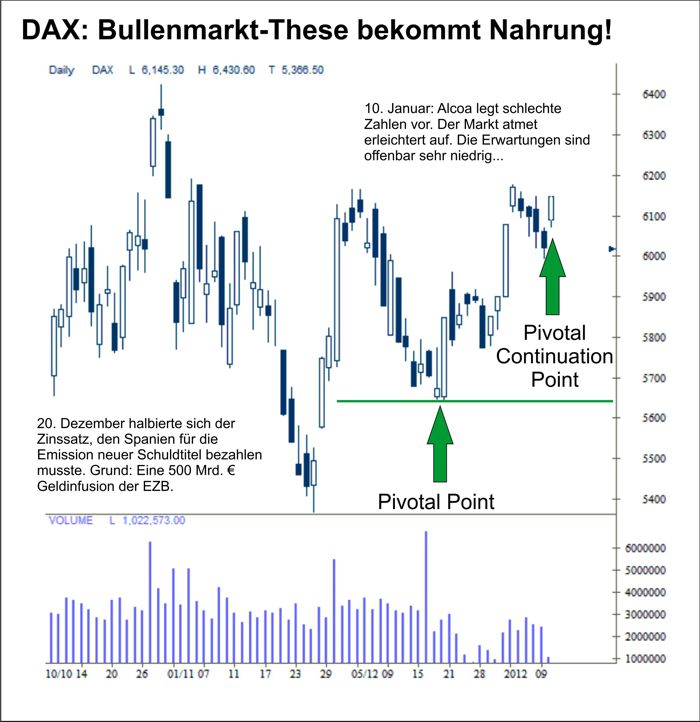

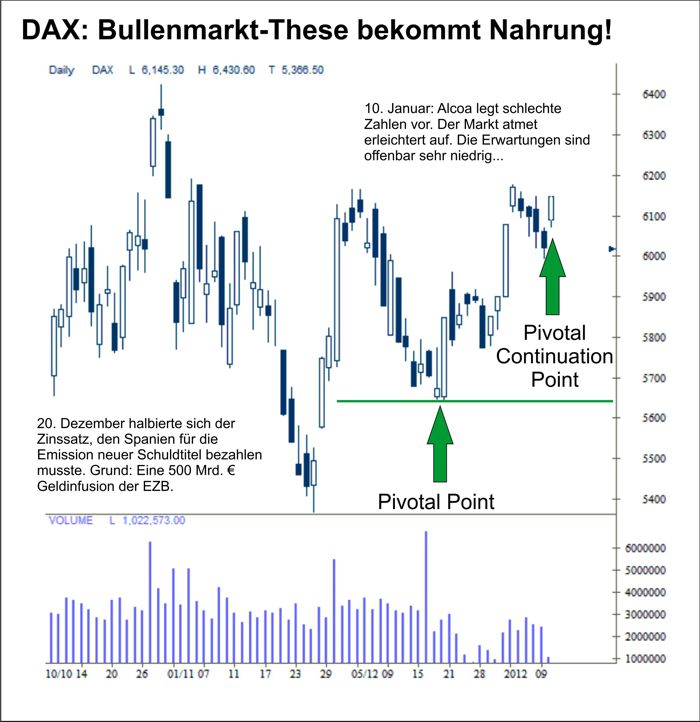

Heute Pivotal Continuation Point im DAX. Der Bulle bekommt Nahrung!

Liebe Leser,

Alcoa legt schlechte Zahlen und einen Verlust vor. Die Börsianer atmen erleichtert auf und feiern, dass es nicht so schlimm gekommen ist wie erwartet. Schlechte Zahlen führen zu steigenden Kursen! Was sagt uns das? Ein solches Marktverhalten ist starkes Indiz für einen heranwachsenden Bullenmarkt. Wenn mich nicht alles täuscht, dann hat der DAX heute seinen Pivotal Continuation Point ausgebildet, der den ersten Pivotal Point am 20. Dezember bestätigt.

Hier ist mein aktualisierter DAX Pivotal Chart:

Was spricht für steigende Aktienmärkte?

Fazit: Ich kann die Zukunft nicht vorhersehen. Darum basiert mein Trading darauf, Schlüsselpunkte (Pivotal Points) herauszuarbeiten, die erstens das Verhalten des Börsenpublikums nachhaltig nachhaltig verändern können und zweitens Aufschluss darüber geben, wo der Martkonsens gerade liegt.

Alcoa legt schlechte Zahlen und einen Verlust vor. Die Börsianer atmen erleichtert auf und feiern, dass es nicht so schlimm gekommen ist wie erwartet. Schlechte Zahlen führen zu steigenden Kursen! Was sagt uns das? Ein solches Marktverhalten ist starkes Indiz für einen heranwachsenden Bullenmarkt. Wenn mich nicht alles täuscht, dann hat der DAX heute seinen Pivotal Continuation Point ausgebildet, der den ersten Pivotal Point am 20. Dezember bestätigt.

Hier ist mein aktualisierter DAX Pivotal Chart:

Was spricht für steigende Aktienmärkte?

- Schuldenkrise hin oder her. Man sollte berücksichtigen, dass die Aktienpreise (zumindest am deutschen Aktienmarkt) einen schweren konjunkturellen Einbruch in 2012 bereits beinhalten. Sonst machen 6er oder 7er KGVs keinen Sinnn. Wenn dieser Einbruch ausbleibt, weil die US-Konjunktur die deutschen Exportsektoren nach oben zieht, dann müssten ordentliche Zahlenwerke die Aktienbewertung wieder auf 10er KGVs anheben. Dann haben wir durch die Bank weg Kurspotenziale von >30%

- Wenn man mich fragt, was denn der größte Treiber für steigende Aktienmärkte sein könnte, antwort ich: Die anziehende US-Konjunktur! Ich glaube, dass dieses Thema zu Unrecht völlig vernachlässigt wird. Die US-Wirtschaftsdaten deuten auf eine starke Expansion hin! Im Dezember hat die US-Wirtschaft 200.000 neue Jobs geschaffen. Das deutet auf eine Beschleunigung der konjunkturellen Erholung hin.

Fazit: Ich kann die Zukunft nicht vorhersehen. Darum basiert mein Trading darauf, Schlüsselpunkte (Pivotal Points) herauszuarbeiten, die erstens das Verhalten des Börsenpublikums nachhaltig nachhaltig verändern können und zweitens Aufschluss darüber geben, wo der Martkonsens gerade liegt.

Kommentar von fallstreet:

Wie passt dann in dieses Bild, dass die Auftragseingänge im November um fast 5% zurückgegangen sind? Dabei sind die Eingänge aus dem Ausland um 8%, die aus der nicht-Euro Zone sogar um 10% eingebrochen...

Kommentar von Simon:

@fallstreet. Der Einbruch im November passt ins Bild, dass die Zahlen von Alcoa enttäuschend waren und auch einige andere Unternehmen bereits über einen schwachen Auftragseingan gin Q4 berichtet haben (siehe zum Beispiel Chipsektor). Aber November ist schon lange abgehakt. An der Börse wird die Zukunft gehandelt. Entscheidend ist die Diskrepanz zwischen den Markterwartungen und den tatsächlichen Zahlen.

Kommentar von gil:

hallo simon meine frage hat mit dem beitrag hier nichts zu tun aber mich würde sehr interessieren wie du das Jahr 2011 abgeschlossen hast?hast du das schon veröffentlicht?

vg gil

Kommentar von Simon:

@gil: +70.000€

Kommentar von gil:

tolle Performence Simon

Kommentar von Trader 10892:

@gil

ich denke kaum dass Simon mit so einem Ergebnis zufrieden ist. :)

Kommentar von gil:

Ok kommt darauf wieviel das in % auf gesamt Jahr sind aber trotzdem träumen andere von seiner Rendite pro Jahr würde ich sagen ,man kann ja nicht jedes Jahr 50% machen ...

| bewerten | 9 Bewertungen |

|

Dienstag, 10. Januar 2012

Interview mit DayTrader-King Schteiwei!

Das Jahr 2011 ist zu Ende und in unserem Börsenspiel DayTrader-King hat sich Mitspieler und aktives Community-Mitglied "Schteiwei" mit einem Quartalsgewinn von rund 38.000 Euro auf den dritten Platz gekämpft. In einem Interview spricht der hauptberuflich tätige Kreditanalyst mit uns darüber, wie er zur Börse kam, warum Spekulanten durch die Beschäftigung mit Poker zu besseren Tradern werden und was die Anleger im Börsenjahr 2012 erwarten dürfte.

MasterTraders: Auch wenn das Quartal aktuell noch nicht abgeschlossen ist, beglückwünschen wir Sie dennoch für dieses grandiose Ergebnis. Aufgrund Ihrer Anstellung als Kreditanalyst liegt die Vermutung nahe, dass Sie sich schon länger mit der Börse auseinandersetzen.

Schteiwei: Ja, das ist richtig: ich bin mit 16 Jahren durch die Teilnahme am Börsenspiel der Sparkasse zur Börse gekommen. Mit 18 wurde dann schon das eigene Vermögen riskiert. Es war eine Phase des Buy and Holds mit hohen Renditen, aber auch auch eine interessante Zeit für IPO’s. Ab 2000 hat mir der Markt allerdings aufgezeigt was Buchgewinne bedeuten und wie schnell sie verschwinden können. Anschließend folgte die typische deutsche Anlegererfahrung derer, die bis heute hartnäckig dabei geblieben sind: 3 mal Hausse von 1996-2000, 2003-2007 und 2009-2011 und 2 mal Baisse von 2000-2003 und 2007-2009 und eben die aktuelle Phase, von der wir noch nicht wissen, wo sie hinführt.

MasterTraders: Wie sind Sie zu MasterTraders gekommen?

Schteiwei: Ich habe 2001 Simon persönlich bei der Bundeswehr kennen gelernt: Er war damals schon börsenbegeistert und hat mich für das Trading fasziniert. Ich hab schon Tradecentre.de auf meinem Ausscheider-Shirt stehen - später erst ist Mastertraders.de entstanden. Aktiv bin ich erst seit 2007 dabei und habe lange Zeit auch als passiver Nutzer von diesem Board profitiert. Ich kann jedem Anfänger nur raten, sich hier Tipps von erfahrenen Nutzern und Profis zu holen.

MasterTraders: Kommen wir zu dem, was wohl die meisten Leser dieses Interview interessieren würden: zu Ihrer Strategie. Wie gehen Sie beim DAX und beim EUR/USD vor?

Schteiwei: Grundsätzlich versuche ich, einzelne Swings im Dax zu handeln. In Q3 habe ich nach einigen Verlusttagen auf Long gewechselt: der Trade hat geklappt. Dazu habe ich noch ein paar kurze Short-Trades getätigt und das war‘s im Großen und Ganzen auch schon.

Beim EUR/USD haben mich die schlechten News aus Europa dazu gebracht short zu gehen. Interessant ist, dass ich hier einen Gewinn erzielt habe. Allerdings finde ich den Handel mit Devisen extrem schwer - insbesondere ist man auch immer exogenen Schocks machtlos ausgesetzt. Hiermit meine ich beispielsweise die jüngste Aktion der Schweizernotenbank.

MasterTraders: Auf welche Instrumente greifen Sie zurück, wenn Sie real gehebelt handeln?

Schteiwei: Begonnen habe ich damit, Zertifikate und Optionsscheine auf Aktien zu handeln. Meine ersten Zertifikate-Trades habe ich 2005 auf Silber und Gold gehandelt. Indizes handele ich dagegen über CFD’s.

MasterTraders: Wie würden Sie Ihre grundsätzliche Strategie und Herangehensweise beschreiben?

Schteiwei: Ich bin berufstätiger Trader. Zu meiner Arbeit als Kreditanalyst gehört unter anderem dazu, das Geschehen an den Märkten eng zu verfolgen. Ansonsten beschäftige ich mich beruflich mit Banken, Staaten und Finanzinstituten auf der Kreditseite. Dazu gehört es natürlich, die Nachrichten täglich zu verfolgen uns sie zu bewerten sowie deren Bonität einzuschätzen. Aktuell dreht sich alles um Staaten und Banken. Ich bin quasi von Berufswegen her schon auf dem aktuellen Stand. Gute deutsche Unternehmen zu finden und zu handeln ist dagegen mein Hobby. Dadurch habe ich schon durch meine Arbeit einen Vorteil im Gegensatz zu anderen Berufstätigen, da ich immer auf dem Laufenden bin. In der heutigen informationsgefluteten Zeit und dem schnellen Handel ist es auch für den Aktienhandel wichtig, aktuelle Nachrichten im Blick zu haben.

Weil ich also immer über aktuelle Nachrichten informiert bin, handle ich vorwiegend einen Mix aus kurzfristigen und mittelfristigen Strategien. Kurzfristig bezeichne ich Daytrading und Trades im Zeitraum von 1-5 Tage. Ab einer Haltedauer von 1 Woche wird es bei mir schon mittelfristig. In Trendmärkten handel ich bevorzugt Aktien mit Momentum oder ganz einfach nur den Momentum-Breakout, wie ihn Simon so schön geprägt hat. Meine Handelsfrequenz variiert dabei nach Marktphase und Zeit die mir zu Verfügung steht: Im November waren es beispielsweise etwa 3 Trades pro Woche.

MasterTraders: Momentum und Trends - das sind klassische Begriffe der Charttechnik. Würden sie sich auch als Charttechniker ansehen?

Schteiwei: Nicht mehr wirklich: vor einigen Jahren habe ich sehr viel Zeit mit technischer Analyse verbracht. Übrig geblieben sind für meine technische Betrachtung nur die relative Stärke und Bollinger Bänder. Ich denke, in Trendmärkten sind auch Supports und Widerstände bei liquiden Aktien brauchbar, bei Nebenwerten sehe ich kaum Mehrwert da häufig einzelne Nachrichten enormen Einfluss auf die Kursentwicklung haben beispielsweise durch Übernahmeankündigungen oder Ablehnung einer Zulassung für ein Patent. Es kommt einfach zu Kurssprüngen, das macht die "Chartmalerei" dann zur brotlosen Kunst.

MasterTraders: Auf welche Fundamentals greifen Sie stattdessen zurück, wenn die Charttechnik in den meisten Fällen versagt?

Schteiwei: Seit ein paar Jahren versuche ich Gewinne mit Wachstumswerten zu erzielen, die von einem wachsenden Markt mit gut Marktposition profitieren. Hiermit meine ich Unternehmen mit einem guten Geschäftsmodell und eine moderaten Verschuldung. Die fundamentale Bewertung muss stimmen und da ist der deutsche Mittelstand sehr gut bestückt. Leider ist diese Segment auch durch hohe Volatilität gekennzeichnet, was wiederum auch attraktiv ist. Im aktuellen Umfeld eignen sich die Werte aber kaum für meine mittelfristige Strategie, die auf Wochenbasis bis ein paar Monate ausgelegt ist.

MasterTraders: Welche großen Spekulanten haben Sie besonders geprägt?

Schteiwei: Warren Buffet und André Kostolany haben mich in den ersten Jahren mit ihrer Buy and Hold-Strategie geprägt. Ich habe nun verstanden dass ich mit einer reinen Buy and Hold Strategie in den gegenwärtigen Märkten nichts gewinne und meine persönliche Handelsstrategie tendenziell kurzfristig orientiert ist. Ich denke daher, dass es wichtig ist, im Laufe der Zeit seine zu seinem Risikotyp passende Strategie zu finden.

MasterTraders: Ein Börsenanfänger fragt Sie nach einem Rat. Welche vier Tipps würden Sie ihm geben?

Schteiwei:

1. Beschäftige dich mit Poker, da lernt man, mit Wahrscheinlichkeiten umzugehen. Am Aktienmarkt sein Geld zu riskieren kann man mit einer Pokerparty vergleichen.

2. Kaufe Aktien, die steigen. Es gibt einen Grund dafür - man muss ihn nicht kennen, nur davon profitieren.

3. Lass die Finger von ausgebombten Aktientiteln.

4. Sei nicht gierig! Kapitalerhalt geht vor Gewinn! Kalkuliere dein Risiko!

MasterTraders: Blicken Sie zurück auf 16 Jahre Trading - was war der spannendste Augenblick in Ihrer Tradingkarriere?

Schteiwei: Die heftigsten Kurskapriolen habe ich eindeutig bei den Volkswagen Stämme Aktien im Jahr 2008 gesehen, die am ersten Tag von etwa 230 auf 500 Euro sprangen. Der zweite Tag war nicht unspektakulärer: Von 500 auf 1000 Euro intraday, dann zurück auf 650 und zum Tagesendspurt auf Schlusskurs zu 999 Euro im Xetra-Handel. Der Kurs steht heute bei 107 Euro im Geld. Ich war live mit dem Oderbuch 10er Tiefe dabei - das war Börsenkino vom feinsten und lässt den Puls eines jeden Traders steigen.

MasterTraders: Ein Börsenspruch lautet "Politische Börsen haben kurze Beine". Nun dominiert das politische Geschehen die Börsen mehr oder weniger zwei Jahre. Wann wird das ein Ende haben und wie können die politischen Probleme gelöst werden?

Schteiwei: Ich denke mit Hilfe der EZB, einigen internationale Investoren wie beispielsweise dem Staatsfonds Chinas, Norwegen oder Brasilien, die die Staatsanleihe-Emissionen mittragen, sowie natürlich durch die Mithilfe der verschuldeten Staaten. Das kann Vertrauen zurück bringen - das ist wichtig, denn die Gläubiger glauben dem Kreditnehmer. Aktuell ist auch die Vertrauenskrise unter den Banken groß. Viele Staaten weltweit müssen ihre Hausaufgaben machen und Einsparungen und Umstrukturierungen vornehmen, wie unter anderem beim Rentensystem: Das Rentensystem ist in Europa durch demographischen Wandel geprägt und häufig marode. Der Grieche, der Italiener und der Franzose wird wohl auch bis mindestens 65 arbeiten müssen. Da bringt dem Franzosen sein "Savoir Vivre"-Haltung auch nichts.

Wichtig wird sein, dass die Sparmaßnahmen in vielen Ländern ernsthaft umgesetzt werden. Ankündigungen von Sparmaßnahmen à la Berlusconi, die drei Tage später wieder aufgeweicht werden, sind kontraproduktiv, da es das aktuell fehlende Vertrauen und die Glaubwürdigkeit der Staaten nicht zurückbringt. Dazu stehen die Staaten vor dem Spagat, die Wirtschaft nicht abzuwürgen und glaubhaft Einsparungen vorzunehmen. Die EZB kann durch Interventionen ebenso etwas Ruhe in den Karton bringen. Ich denke Inflationsängste sind unnötig: die Ängste werden nur durch Fehleinschätzungen der Berichterstatter geschürt, ebenso wie die Horror-Meldungen über den schwachen Euro: Das ist für europäische Unternehmen nur gut und macht ihre Produkte günstiger auf den Weltmärkten, die häufig in Dollar fakturiert werden. Für Germany wäre das sowieso traumhaft als Exportwirtschaft. Ein starkes Deutschland ist gut für Europa. Eine Ad-hoc Lösung gibt es aber nicht, es wird wohl nur in vielen kleinen Schritten gehen. Kleine Erfolge könnten zumindest die Lage etwas beruhigen und entspannen

MasterTraders: Ein kurzer Ausblick: Was erwartet den Anleger 2012?

Schteiwei: Ich wage mal den Blick in die Glaskugel: Auch 2012 wird durch viele Schwankungen geprägt sein. Seit Oktober hat der Dax einen kleinen, sehr volatilen Aufwärtstrend gebildet. Könnte sein, dass wir bis etwa 6500 Punkte laufen und mit Beginn der Quartalssaison wieder die Richtung 5000 Punkte marschieren. Vielleicht kommen noch ein paar Downgrades von den Ratingagenturen dazu. Bei den Q1 Zahlen werden durch Abschreibungen auch sicher einige Gewinneinbrüche bei den Banken dominieren und das könnte weiter auf die Kurse drücken. Ein Weiterkommen in den Haushaltssanierungen könnte dagegen positiv auf die Märkte wirken - wie zum Beispiel die Erfolge aus Italien, wenn die ihre Sparmaßnahmen ernsthaft umsetzen wollen. Ich sage aber, wir fallen nicht mehr nachhaltig unter 5000 Punkte.

Wir bedanken uns bei Ihnen für das Gespräch!

MasterTraders: Auch wenn das Quartal aktuell noch nicht abgeschlossen ist, beglückwünschen wir Sie dennoch für dieses grandiose Ergebnis. Aufgrund Ihrer Anstellung als Kreditanalyst liegt die Vermutung nahe, dass Sie sich schon länger mit der Börse auseinandersetzen.

Schteiwei: Ja, das ist richtig: ich bin mit 16 Jahren durch die Teilnahme am Börsenspiel der Sparkasse zur Börse gekommen. Mit 18 wurde dann schon das eigene Vermögen riskiert. Es war eine Phase des Buy and Holds mit hohen Renditen, aber auch auch eine interessante Zeit für IPO’s. Ab 2000 hat mir der Markt allerdings aufgezeigt was Buchgewinne bedeuten und wie schnell sie verschwinden können. Anschließend folgte die typische deutsche Anlegererfahrung derer, die bis heute hartnäckig dabei geblieben sind: 3 mal Hausse von 1996-2000, 2003-2007 und 2009-2011 und 2 mal Baisse von 2000-2003 und 2007-2009 und eben die aktuelle Phase, von der wir noch nicht wissen, wo sie hinführt.

MasterTraders: Wie sind Sie zu MasterTraders gekommen?

Schteiwei: Ich habe 2001 Simon persönlich bei der Bundeswehr kennen gelernt: Er war damals schon börsenbegeistert und hat mich für das Trading fasziniert. Ich hab schon Tradecentre.de auf meinem Ausscheider-Shirt stehen - später erst ist Mastertraders.de entstanden. Aktiv bin ich erst seit 2007 dabei und habe lange Zeit auch als passiver Nutzer von diesem Board profitiert. Ich kann jedem Anfänger nur raten, sich hier Tipps von erfahrenen Nutzern und Profis zu holen.

MasterTraders: Kommen wir zu dem, was wohl die meisten Leser dieses Interview interessieren würden: zu Ihrer Strategie. Wie gehen Sie beim DAX und beim EUR/USD vor?

Schteiwei: Grundsätzlich versuche ich, einzelne Swings im Dax zu handeln. In Q3 habe ich nach einigen Verlusttagen auf Long gewechselt: der Trade hat geklappt. Dazu habe ich noch ein paar kurze Short-Trades getätigt und das war‘s im Großen und Ganzen auch schon.

Beim EUR/USD haben mich die schlechten News aus Europa dazu gebracht short zu gehen. Interessant ist, dass ich hier einen Gewinn erzielt habe. Allerdings finde ich den Handel mit Devisen extrem schwer - insbesondere ist man auch immer exogenen Schocks machtlos ausgesetzt. Hiermit meine ich beispielsweise die jüngste Aktion der Schweizernotenbank.

MasterTraders: Auf welche Instrumente greifen Sie zurück, wenn Sie real gehebelt handeln?

Schteiwei: Begonnen habe ich damit, Zertifikate und Optionsscheine auf Aktien zu handeln. Meine ersten Zertifikate-Trades habe ich 2005 auf Silber und Gold gehandelt. Indizes handele ich dagegen über CFD’s.

MasterTraders: Wie würden Sie Ihre grundsätzliche Strategie und Herangehensweise beschreiben?