|

|

Information zum Blog

Jörg Meyer

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 € (Bescheinigung)

2013: +52% | 26.281 € (Bescheinigung)

2014: +19% | 9.415 € (Bescheinigung)

2015: +32% | 15.904 € (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 € (Bescheinigung)

2013: +52% | 26.281 € (Bescheinigung)

2014: +19% | 9.415 € (Bescheinigung)

2015: +32% | 15.904 € (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Jörg Meyers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Jörg Meyer schrieb am

Montag, 25.04. in seinem Trading Tagebuch:

Liebe Trader,

für Breakout-Trader ergibt sich heute eine Chance bei Sixt. Die Aktie hatte vor einigen Wochen einen Pivotal Point gebildet. Was war geschehen?

Die Dividende von 1,50 Euro/Aktie lag über den Erwartungen.

Man hat ein kleines ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 31.12. 16:24 Uhr ******************* |

| 29.12. 11:07 Uhr ******************* |

| 20.12. 13:20 Uhr Gekauft 400 H&R (775700) zu 15,60 Euro |

| 15.12. 10:06 Uhr Verkauft 60 MTU zu 107,45 Euro (+38%) |

| 05.12. 16:20 Uhr Zugekauft 600 Kontron (605395) zu 2,855 Euro |

Archiv

1 Beitrag

Juni 20164 Beiträge

Mai 20163 Beiträge

April 20161 Beitrag

November 20151 Beitrag

August 20151 Beitrag

Mai 20152 Beiträge

Februar 20152 Beiträge

Januar 20151 Beitrag

November 20141 Beitrag

August 20142 Beiträge

Juli 20141 Beitrag

Juni 20141 Beitrag

Mai 20141 Beitrag

April 20141 Beitrag

Februar 20143 Beiträge

Januar 20141 Beitrag

Oktober 20131 Beitrag

September 20131 Beitrag

August 20132 Beiträge

März 20131 Beitrag

Februar 20132 Beiträge

Januar 20132 Beiträge

Dezember 20122 Beiträge

November 20124 Beiträge

Oktober 20123 Beiträge

September 20122 Beiträge

August 20124 Beiträge

Juli 20122 Beiträge

Juni 20124 Beiträge

Mai 20123 Beiträge

April 20125 Beiträge

März 20124 Beiträge

Februar 20124 Beiträge

Januar 20124 Beiträge

Dezember 20114 Beiträge

November 20114 Beiträge

Oktober 20114 Beiträge

September 20115 Beiträge

August 20114 Beiträge

Juli 20115 Beiträge

Juni 20114 Beiträge

Mai 20115 Beiträge

April 20117 Beiträge

März 20118 Beiträge

Februar 20116 Beiträge

Januar 20114 Beiträge

Dezember 20107 Beiträge

November 20105 Beiträge

Oktober 20105 Beiträge

September 20109 Beiträge

August 20106 Beiträge

Juli 20102 Beiträge

Juni 20104 Beiträge

Mai 20108 Beiträge

April 20109 Beiträge

März 20109 Beiträge

Februar 20108 Beiträge

Januar 20106 Beiträge

Dezember 20098 Beiträge

November 20099 Beiträge

Oktober 200915 Beiträge

September 200914 Beiträge

August 200912 Beiträge

Juli 200917 Beiträge

Juni 200916 Beiträge

Mai 20099 Beiträge

April 200910 Beiträge

März 20099 Beiträge

Februar 20097 Beiträge

Januar 20097 Beiträge

Dezember 20089 Beiträge

November 200812 Beiträge

Oktober 200810 Beiträge

September 200817 Beiträge

August 20086 Beiträge

Juli 20087 Beiträge

Juni 200817 Beiträge

Mai 200820 Beiträge

April 200814 Beiträge

März 20089 Beiträge

Februar 200813 Beiträge

Januar 200810 Beiträge

Dezember 200710 Beiträge

November 200717 Beiträge

Oktober 200725 Beiträge

September 200713 Beiträge

August 20078 Beiträge

Juli 200712 Beiträge

Juni 200719 Beiträge

Mai 200728 Beiträge

April 200745 Beiträge

März 200744 Beiträge

Februar 200743 Beiträge

Januar 2007

Highperformance-Aktien

Reales 50.000 € Trading-Depot

Reales 50.000 € Trading-Depot

Kategorie: Real Money-Trading |

2 Kommentare

Freitag, 21. September 2012

Ein Blick auf aktuelle Trading-Chancen!

Liebe Leser,

ich möchte in diesem Beitrag auf aktuelle Trading-Chancen eingehen und erläutern, welche fundamentalen Treiber den Aktien weiteren Auftrieb geben könnten. Solche Betrachtungen führe ich jeden Tag vor Börseneröffnung im Morning Briefing (siehe Trading-Channel) durch, damit Sie schon vor dem Handelsstart über spannende Werte informiert sind.

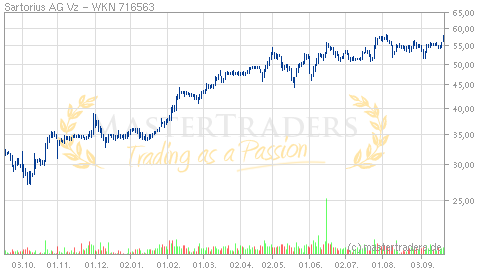

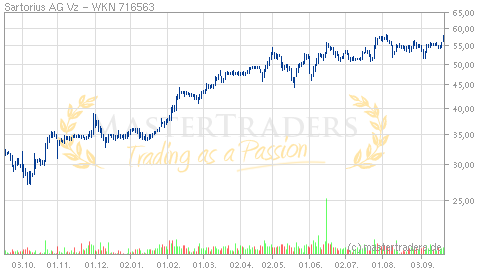

Vor dem charttechnischen Befreiungsschlag steht Sartorius Vz. Die Aktie schließt sich dem positiven Trend bei Gesundheitsaktien an. Wichtige Standbeine sind der "Bioprocess" und "Labor"-Bereich, wo das Unternehmen zu den führenden Anbietern von Labor- und Prozesstechnologie gehört. Der aktuelle Boom in der Biotechnologiebranche dürfte zu einer anhaltend hohen Nachfrage führen. Weil biotechnologische Produktionsverfahren komplex und kostenintensiv sind, streben die Hersteller eine bessere Effizienz und Effektivität der Produktionsprozesse durch produktivere verfahrenstechnische Lösungen an, wie sie Sartorius im Portfolio hat.

Spannend ist die mittelfristige Perspektive, weil das konjunktursensible Segment "Industrial Weighing", welches noch für 14% der Erlöse steht, verkauft werden könnte. Dann läge die Konzentration auf der Biotechnologie und Life Science-Branche. Zudem soll der Umsatz bis 2015 um gut 33% auf 1 Mrd. Euro gehievt werden! Bis 2020 strebt Sartorius sogar Erlöse von rund 2 Mrd. Euro an. Dieses Wachstum soll mit einer Steigerung der Margen einhergehen. Folgende Gewinnreihe wird bisher unterstellt:

2012: 3,27 Euro/Aktie

2013: 3,98 Euro/Aktie

2014: 4,49 Euro/Aktie

Die aktuelle Bewertung mit einem KGV von 14 ist nicht mehr günstig. Allerdings würde sich diese relativieren, wenn Sartorius wirklich seinen Umsatz um über 100% in den nächsten acht Jahren steigert und die Margen verbessert. Charttechnisch dürfte jetzt der Befreiungsschlag gelingen. Die Berenberg Bank sieht das Ziel bei 65 Euro. Stoppkurs bei 54 Euro.

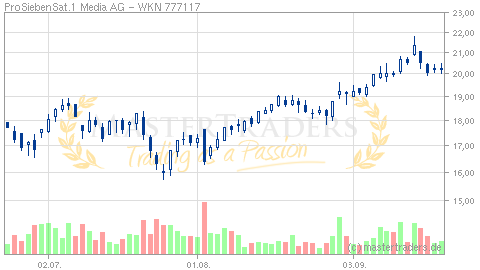

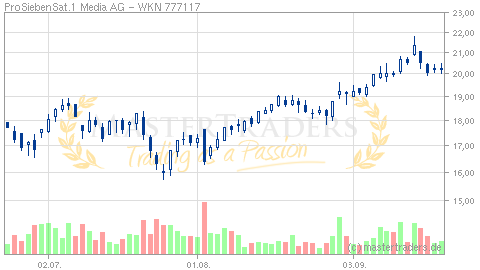

ProSiebenSat1 hat in den letzten Tagen mit der Konsolidierung begonnen und wird langsam wieder interessant. Die Aktie ist aus fundamentaler Sicht interessant, weil das mögliche zukünftige Wachstum unterschätzt wird.

Bis 2015 will der Konzern ein zusätzliches Umsatzpotenzial von 750 Mio. Euro realisieren, indem die Konzentration auf Online-Videos, Online-Games und Ventures verstärkt wird. Erst 35% der Zusatzerlöse sind realisiert. ProSiebenSat1 nutzt seine Vermarktungsmacht sehr geschickt. Es wird sich an spannenden Start-Ups beteiligt (Umsatz- oder Unternehmensbeteiligung) und im Gegenzug räumt der Konzern diesen freie TV-Werbezeiten ein. Damit lassen sich neue Angebote sehr simpel einem breiten Publikum präsentieren. Der Konsensus unterstellt für die nächsten Jahre folgende Gewinnreihe:

2012: 1,85 Euro/Aktie

2013: 2,04 Euro/Aktie

2014: 2,23 Euro/Aktie

Ein KGV von 10 ist angesichts der Wachstumsphantasie nicht zu teuer. Zudem zahlt ProSiebenSat1 hohe Dividenden aus. Bei einer Ausschüttung von 1,40 Euro/Aktie für 2012 beträgt die Rendite satte 7%.

Wenn die Unterstützung bei 20 Euro hält, kann in diesem Bereich mit einem Stoppkurs bei 19 Euro auf die Fortsetzung des jüngsten Aufwärtstrends spekuliert werden.

ich möchte in diesem Beitrag auf aktuelle Trading-Chancen eingehen und erläutern, welche fundamentalen Treiber den Aktien weiteren Auftrieb geben könnten. Solche Betrachtungen führe ich jeden Tag vor Börseneröffnung im Morning Briefing (siehe Trading-Channel) durch, damit Sie schon vor dem Handelsstart über spannende Werte informiert sind.

Vor dem charttechnischen Befreiungsschlag steht Sartorius Vz. Die Aktie schließt sich dem positiven Trend bei Gesundheitsaktien an. Wichtige Standbeine sind der "Bioprocess" und "Labor"-Bereich, wo das Unternehmen zu den führenden Anbietern von Labor- und Prozesstechnologie gehört. Der aktuelle Boom in der Biotechnologiebranche dürfte zu einer anhaltend hohen Nachfrage führen. Weil biotechnologische Produktionsverfahren komplex und kostenintensiv sind, streben die Hersteller eine bessere Effizienz und Effektivität der Produktionsprozesse durch produktivere verfahrenstechnische Lösungen an, wie sie Sartorius im Portfolio hat.

Spannend ist die mittelfristige Perspektive, weil das konjunktursensible Segment "Industrial Weighing", welches noch für 14% der Erlöse steht, verkauft werden könnte. Dann läge die Konzentration auf der Biotechnologie und Life Science-Branche. Zudem soll der Umsatz bis 2015 um gut 33% auf 1 Mrd. Euro gehievt werden! Bis 2020 strebt Sartorius sogar Erlöse von rund 2 Mrd. Euro an. Dieses Wachstum soll mit einer Steigerung der Margen einhergehen. Folgende Gewinnreihe wird bisher unterstellt:

2012: 3,27 Euro/Aktie

2013: 3,98 Euro/Aktie

2014: 4,49 Euro/Aktie

Die aktuelle Bewertung mit einem KGV von 14 ist nicht mehr günstig. Allerdings würde sich diese relativieren, wenn Sartorius wirklich seinen Umsatz um über 100% in den nächsten acht Jahren steigert und die Margen verbessert. Charttechnisch dürfte jetzt der Befreiungsschlag gelingen. Die Berenberg Bank sieht das Ziel bei 65 Euro. Stoppkurs bei 54 Euro.

ProSiebenSat1 hat in den letzten Tagen mit der Konsolidierung begonnen und wird langsam wieder interessant. Die Aktie ist aus fundamentaler Sicht interessant, weil das mögliche zukünftige Wachstum unterschätzt wird.

Bis 2015 will der Konzern ein zusätzliches Umsatzpotenzial von 750 Mio. Euro realisieren, indem die Konzentration auf Online-Videos, Online-Games und Ventures verstärkt wird. Erst 35% der Zusatzerlöse sind realisiert. ProSiebenSat1 nutzt seine Vermarktungsmacht sehr geschickt. Es wird sich an spannenden Start-Ups beteiligt (Umsatz- oder Unternehmensbeteiligung) und im Gegenzug räumt der Konzern diesen freie TV-Werbezeiten ein. Damit lassen sich neue Angebote sehr simpel einem breiten Publikum präsentieren. Der Konsensus unterstellt für die nächsten Jahre folgende Gewinnreihe:

2012: 1,85 Euro/Aktie

2013: 2,04 Euro/Aktie

2014: 2,23 Euro/Aktie

Ein KGV von 10 ist angesichts der Wachstumsphantasie nicht zu teuer. Zudem zahlt ProSiebenSat1 hohe Dividenden aus. Bei einer Ausschüttung von 1,40 Euro/Aktie für 2012 beträgt die Rendite satte 7%.

Wenn die Unterstützung bei 20 Euro hält, kann in diesem Bereich mit einem Stoppkurs bei 19 Euro auf die Fortsetzung des jüngsten Aufwärtstrends spekuliert werden.

Kommentar von Dennis32:

Sorry Jörg aber könntest du bitte mal genauer erklären warum ein KGV von 14 nicht mehr günstig ist ? Danke

Kommentar von Jörg:

Hi Dennis,

beim KGV muss man erstmal zwischen verschiedenen Märkten unterscheiden. In den USA werden Unternehmen traditionell höhere Bewertungen zugestanden, dort haben Einzelhändler KGVs von 20. In Deutschland ist man viel zurückhaltender und bewertet solche Gruppen mit einstelligen KGVs.

Sartorius ist aktuell noch vom konjunkturellen Verlauf abhängig, deshalb gingen 2008 und 2009 die Nettogewinne zurück.Damit ist eine 14er KGV-Bewertung zum jetzigen Stand aus meiner Sicht fair. Damit die aktuelle Bewertung günstig wird, müsste das Unternehmen in den nächsten Jahren klar prozentual zweistellig wachsen.Das wird ohne Akquisitionen sehr schwierig. Zudem müsste der Industrial Weighing-Bereich abgestoßen werden, um die Zyklizität zu verringern.

| bewerten | 4 Bewertungen |

|

Freitag, 14. September 2012

Kategorie: Real Money-Trading |

0 Kommentare

Wenn traditionelle Verfahren abgelöst werden. Dieses innovative Unternehmen verzeichnet signifikantes Wachstum!

Liebe Leser,

innovative Unternehmen mit herausragenden Technologien haben die Möglichkeit traditionelle Verfahren abzulösen. Gelingt ein derartiger technologischer Durchbruch, dann können neue Standards gesetzt werden und die Erlöse sowie Gewinne steigen stark an. In diese Kategorie gehört aus meiner Sicht die LPKF Laser. Lesen Sie nachfolgend meine Einschätzung aus dem Trading-Channel vom August, die noch immer aktuell ist und wie ich bisher bei diesem Trade verfahren bin:

LPKF Laser: Löst traditionelle Verfahren ab – Unternehmen beschleunigt Wachstum!

LPKF Laser ist ein Spezialist für Lasersysteme zum Schneiden und Strukturieren von Materialien. In den letzten Jahren ist es dem Unternehmen immer wieder gelungen traditionelle Verfahren, wie Fräs- oder Sägeverfahren, abzulösen. Ein Beispiel ist das LDS-Verfahren, womit sich Schaltungslayouts auf komplexe, dreidimensionale Trägerstrukturen erzeugen lassen. Dabei schreibt der Laser das Layout direkt auf das Kunststoffelement, wodurch sich das Gewicht und Abmessung des Bauteils erheblich reduzieren. Eine Durchdringung erfuhr diese Technologie bei der Fertigung von Antennen in Handys und Smartphones. Mittlerweile setzt sie sich auch im Bereich der Tablets, Netbooks und Laptops durch. Zudem bietet LPKF Laser die Möglichkeit an mit einer Software 3D-Schaltungen zu erstellen und diese mithilfe der MicroLine 3D zu erzeugen. In diesem Jahr könnte dem Unternehmen ein wichtiger Schritt gelungen sein. Zum Halbjahr erhielt LPKF Laser Aufträge über 5 Mio. Euro für Lasersysteme zur Produktion von größeren Bauteilen, wie Antennen für Tablets. Zudem entwickelt sich eine Nachfrage nach Lasersystemen zum Schneiden von Leiterplatten. Damit scheinen für das Unternehmen neue Märkte heranzuwachsen. Zudem ist LPKF Laser letztes Jahr im Solarbereich erfolgreich gewesen. Dort konnte Ende 2011 ein 43 Mio. Euro-Rahmenvertrag abgeschlossen werden, der nun mittels Teilabrufaufträgen systematisch abgearbeitet wird. Bisher zahlte der Kunde ohne Verzögerungen und hat sich für die Lösung entschieden, weil sie ihm Kostenvorteile bringt und sich innerhalb von rund einem Jahr amortisiert. Dazu muss sich vor Augen gehalten werden, dass die Investitionen in der Solarbranche auf Eis liegen. Das System scheint dem Kunden aber einen derartig großen Nutzen zu bringen, dass sich die Investition trotzdem rentiert.

Wie im Zuge der Q1-Zahlen erläutert, fielen diese nicht so gut aus. Dafür hat LPKF Laser im zweiten Quartal deutlich an Fahrt aufgenommen und konnte ein hervorragendes Halbjahresergebnis präsentieren. Zwischen April und Juni wurden Erlöse von 29,8 Mio. Euro (+27,5%) erwirtschaftet und ein Nettogewinn von 3,647 Mio. Euro (+50,8%) erzielt! Daher beliefen sich die Umsätze nach sechs Monaten auf 50,324 Mio. Euro (+33,6%). Gleichzeitig stieg der Ertrag nach Steuern um 31,3% auf 0,42 Euro/Aktie. Für das Wachstum waren die Bereiche LDS und Other Production Equipment (Kunststoffschweißen und Solar) verantwortlich. Mittlerweile erzielt LPKF Laser gut 50% seiner Erlöse in Asien und spürt die europäische Schuldenkrise bisher nicht. Zudem hat die Diversifizierung zugenommen und die Lasersysteme richten sich an Unternehmen, die neue Maschinen aus Kostengründen oder zur Miniaturisierung ihrer Produkte erwerben und nicht primär für Kapazitätserweiterungen einkaufen. Daher wurde die Jahresprognose eines Umsatzes von 100 – 105 Mio. Euro sowie einer EBIT-Marge von 15-17% bestätigt. Es ist aus meiner Sicht möglich, dass bei einem guten Start ins vierte Quartal im Zuge der Ergebnisse zum dritten Quartal noch die Prognose angehoben wird. Die Visibilität sind zwei bis drei Monate. Ohnehin wäre die Guidance Makulatur, wenn LPKF Laser neue Großaufträge akquirieren kann, die bisher nicht in der Prognose beinhaltet sind. Analysten schätzen den Ertrag in 2012 auf 1,08 Euro/Aktie, der in 2013 auf 1,26 Euro/Aktie steigen soll. Damit beträgt das KGV nur 11.

Mit dem Halbjahreszahlen brach die Aktie bei 13 Euro aus. Auffällig war der enorme Anstieg des Handelsvolumens bei steigenden Kursen, der auf ein hohes Interesse von institutionellen Anlegern hindeutete. Mittlerweile befindet sich der Titel in einer intakten Aufwärtsbewegung und steigt in den TecDax auf.

Wie bin ich bei diesem Trade verfahren?

Am Tag der Zahlenbekanntgabe kaufte ich zu 13,35 Euro, weil neben den sehr guten Zahlen auch das charttechnische Verhalten überzeugte. Primär das hohe Kaufinteresse war ein positives Signal. Anschließend stieg LPKF Laser bis 14,50 Euro und ging in eine Konsolidierung über. Innerhalb dieser erfolgte zu 14,18 Euro die Positionsvergrößerung, weil sich an den fundamentalen Aussichten nichts geändert hat und die Aktie ihre bullische Preisreaktion beibehielt. Zudem stützte die Aufnahme in den TecDax. Nun heißt es die Gewinne möglichst lange laufen zu lassen und eine schöne Aufwärtsbewegung mitzunehmen!

Wenn Sie spannende Aktien-Storys erfahren möchte und kennenlernen wollen, wie diese in der Praxis umgesetzt werden, dann empfehle ich Ihnen meinen Trading-Channel "Highperformance-Aktien". Infos gibt es unter http://www.mastertraders.de/premium/trading-channel-info/highperformance-aktien

Hinweis zur Aufklärung über mögliche Interessenskonflikte: Der Autor ist in der im Artikel erwähnten Aktie von LPKF Laser gerade investiert.

innovative Unternehmen mit herausragenden Technologien haben die Möglichkeit traditionelle Verfahren abzulösen. Gelingt ein derartiger technologischer Durchbruch, dann können neue Standards gesetzt werden und die Erlöse sowie Gewinne steigen stark an. In diese Kategorie gehört aus meiner Sicht die LPKF Laser. Lesen Sie nachfolgend meine Einschätzung aus dem Trading-Channel vom August, die noch immer aktuell ist und wie ich bisher bei diesem Trade verfahren bin:

LPKF Laser: Löst traditionelle Verfahren ab – Unternehmen beschleunigt Wachstum!

LPKF Laser ist ein Spezialist für Lasersysteme zum Schneiden und Strukturieren von Materialien. In den letzten Jahren ist es dem Unternehmen immer wieder gelungen traditionelle Verfahren, wie Fräs- oder Sägeverfahren, abzulösen. Ein Beispiel ist das LDS-Verfahren, womit sich Schaltungslayouts auf komplexe, dreidimensionale Trägerstrukturen erzeugen lassen. Dabei schreibt der Laser das Layout direkt auf das Kunststoffelement, wodurch sich das Gewicht und Abmessung des Bauteils erheblich reduzieren. Eine Durchdringung erfuhr diese Technologie bei der Fertigung von Antennen in Handys und Smartphones. Mittlerweile setzt sie sich auch im Bereich der Tablets, Netbooks und Laptops durch. Zudem bietet LPKF Laser die Möglichkeit an mit einer Software 3D-Schaltungen zu erstellen und diese mithilfe der MicroLine 3D zu erzeugen. In diesem Jahr könnte dem Unternehmen ein wichtiger Schritt gelungen sein. Zum Halbjahr erhielt LPKF Laser Aufträge über 5 Mio. Euro für Lasersysteme zur Produktion von größeren Bauteilen, wie Antennen für Tablets. Zudem entwickelt sich eine Nachfrage nach Lasersystemen zum Schneiden von Leiterplatten. Damit scheinen für das Unternehmen neue Märkte heranzuwachsen. Zudem ist LPKF Laser letztes Jahr im Solarbereich erfolgreich gewesen. Dort konnte Ende 2011 ein 43 Mio. Euro-Rahmenvertrag abgeschlossen werden, der nun mittels Teilabrufaufträgen systematisch abgearbeitet wird. Bisher zahlte der Kunde ohne Verzögerungen und hat sich für die Lösung entschieden, weil sie ihm Kostenvorteile bringt und sich innerhalb von rund einem Jahr amortisiert. Dazu muss sich vor Augen gehalten werden, dass die Investitionen in der Solarbranche auf Eis liegen. Das System scheint dem Kunden aber einen derartig großen Nutzen zu bringen, dass sich die Investition trotzdem rentiert.

Wie im Zuge der Q1-Zahlen erläutert, fielen diese nicht so gut aus. Dafür hat LPKF Laser im zweiten Quartal deutlich an Fahrt aufgenommen und konnte ein hervorragendes Halbjahresergebnis präsentieren. Zwischen April und Juni wurden Erlöse von 29,8 Mio. Euro (+27,5%) erwirtschaftet und ein Nettogewinn von 3,647 Mio. Euro (+50,8%) erzielt! Daher beliefen sich die Umsätze nach sechs Monaten auf 50,324 Mio. Euro (+33,6%). Gleichzeitig stieg der Ertrag nach Steuern um 31,3% auf 0,42 Euro/Aktie. Für das Wachstum waren die Bereiche LDS und Other Production Equipment (Kunststoffschweißen und Solar) verantwortlich. Mittlerweile erzielt LPKF Laser gut 50% seiner Erlöse in Asien und spürt die europäische Schuldenkrise bisher nicht. Zudem hat die Diversifizierung zugenommen und die Lasersysteme richten sich an Unternehmen, die neue Maschinen aus Kostengründen oder zur Miniaturisierung ihrer Produkte erwerben und nicht primär für Kapazitätserweiterungen einkaufen. Daher wurde die Jahresprognose eines Umsatzes von 100 – 105 Mio. Euro sowie einer EBIT-Marge von 15-17% bestätigt. Es ist aus meiner Sicht möglich, dass bei einem guten Start ins vierte Quartal im Zuge der Ergebnisse zum dritten Quartal noch die Prognose angehoben wird. Die Visibilität sind zwei bis drei Monate. Ohnehin wäre die Guidance Makulatur, wenn LPKF Laser neue Großaufträge akquirieren kann, die bisher nicht in der Prognose beinhaltet sind. Analysten schätzen den Ertrag in 2012 auf 1,08 Euro/Aktie, der in 2013 auf 1,26 Euro/Aktie steigen soll. Damit beträgt das KGV nur 11.

Mit dem Halbjahreszahlen brach die Aktie bei 13 Euro aus. Auffällig war der enorme Anstieg des Handelsvolumens bei steigenden Kursen, der auf ein hohes Interesse von institutionellen Anlegern hindeutete. Mittlerweile befindet sich der Titel in einer intakten Aufwärtsbewegung und steigt in den TecDax auf.

Wie bin ich bei diesem Trade verfahren?

Am Tag der Zahlenbekanntgabe kaufte ich zu 13,35 Euro, weil neben den sehr guten Zahlen auch das charttechnische Verhalten überzeugte. Primär das hohe Kaufinteresse war ein positives Signal. Anschließend stieg LPKF Laser bis 14,50 Euro und ging in eine Konsolidierung über. Innerhalb dieser erfolgte zu 14,18 Euro die Positionsvergrößerung, weil sich an den fundamentalen Aussichten nichts geändert hat und die Aktie ihre bullische Preisreaktion beibehielt. Zudem stützte die Aufnahme in den TecDax. Nun heißt es die Gewinne möglichst lange laufen zu lassen und eine schöne Aufwärtsbewegung mitzunehmen!

Wenn Sie spannende Aktien-Storys erfahren möchte und kennenlernen wollen, wie diese in der Praxis umgesetzt werden, dann empfehle ich Ihnen meinen Trading-Channel "Highperformance-Aktien". Infos gibt es unter http://www.mastertraders.de/premium/trading-channel-info/highperformance-aktien

Hinweis zur Aufklärung über mögliche Interessenskonflikte: Der Autor ist in der im Artikel erwähnten Aktie von LPKF Laser gerade investiert.

| bewerten | 5 Bewertungen |

|

Montag, 03. September 2012

Kategorie: Real Money-Trading |

0 Kommentare

Mit diesem Nebenwert lässt sich vom Mobilitätstrend und dem Bevölkerungswachstum profitieren!

Liebe Leser,

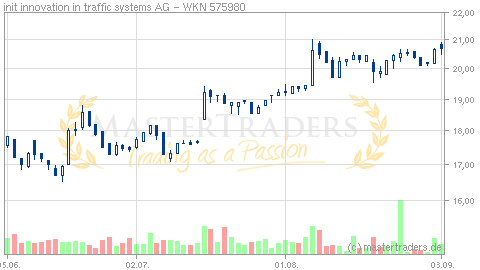

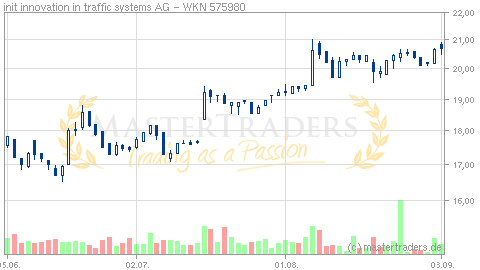

am deutschen Markt gibt es traditionell wenig Aktien, die sich auf einem Allzeithoch bewegen und eine Börsenhistorie von rund einer Dekade haben. Init ist im deutschen Nebenwertesegment eine kleine Ausnahme, weil das Unternehmen seit Jahren mit einer hohen Ertragsqualität überzeugt.

Init: Profitiert vom Mobilitätstrend und Bevölkerungswachstum

Die Weltbevölkerung wird in den nächsten Jahren deutlich zunehmen und von aktuell rund 7 Mrd. Menschen auf gut 8,3 Mrd. in 2030 steigen. Damit erhöht sich auch der Drang zur Mobilität. In großen Städten ist es schon jetzt extrem unpraktisch sich mit dem eigenen PkW fort zu bewegen. Der öffentliche Nahverkehr dürfte vor diesem Hintergrund an Bedeutung gewinnen und massive Investitionen verursachen. Denn die Nahverkehrssysteme müssen aufgebaut, ausgebaut und modernisiert werden. Ein Unternehmen, welches davon profitiert, ist Init. Init gilt als der global führende Anbieter in den Bereichen Telematik- und elektronische Zahlungssysteme für Busse und Bahnen. Ziel der Lösungen ist es den Personenverkehr nicht nur attraktiver und effizienter, sondern auch schneller zu machen. Mithilfe des Intermodal Transport Control System lässt sich das Verkehrsgeschehen steuern, da es den Standort aller Fahrzeuge sowie Störungen im Betriebsablauf darstellt und mit dispositiven Maßnahmen unterstützt.

Init ist ein ausgezeichnetes Wachstumsunternehmen. Alleine in der Periode 2006 bis 2011 stiegen die Erlöse und Gewinne in JEDEM Jahr. So legten die Umsätze von 36,3 Mio. Euro auf 88,7 Mio. Euro zu. Der Überschuss kletterte von 3,4 Mio. Euro auf 15,1 Mio. Euro. Trotz des rasantes Wachstums erhöhten sich auch die Dividenden an die Aktionäre, denn diese nahm von 0,1 Euro/Aktie auf 0,8 Euro/Aktie zu. Im ersten Halbjahr 2012 setzte sich die positive Entwicklung mit einem Umsatz von 42,05 Mio. Euro (+33,3%) und einem Überschuss von 4,955 Mio. Euro (+0,3%) fort. Der Auftragsbestand wird mit 150 Mio. Euro angegeben und dürfte sich nach Unternehmensaussagen durch zur Entscheidung anstehende Großprojekte weiter erhöhen. Erfolgreich war Init erst vor einige Wochen. Unter Federführung der Rheinbahn AG Düsseldorf wurde ein Auftrag im Volumen von 35 Mio. Euro akquiriert. Sodann prognostiziert das Unternehmen für 2012 einen Umsatz von 95 Mio. Euro und ein EBIT von 19 Mio. Euro. 2013 ist mit weiteren Steigerungen zu rechnen. Insofern nehmen Analysten ein EpS von 1,40 Euro in 2012 und 1,55 Euro in 2013 an. Damit beträgt das KGV rund 13,3. Das ist angesichts des intakten und nachhaltigen Wachstums vertretbar, zumal in den nächsten Jahren nicht mit einer signifikanten Abschwächung des Trends zu rechnen ist.

Ein Ausbruch um 21 Euro leitet ein frisches Trendfortsetzungssignal ein!

Charttechnisch und fundamental spannende Aktien bespreche ich in jeder Woche im Trading-Channel "Highperformance-Aktien".

Viele Grüße

Jörg Meyer

am deutschen Markt gibt es traditionell wenig Aktien, die sich auf einem Allzeithoch bewegen und eine Börsenhistorie von rund einer Dekade haben. Init ist im deutschen Nebenwertesegment eine kleine Ausnahme, weil das Unternehmen seit Jahren mit einer hohen Ertragsqualität überzeugt.

Init: Profitiert vom Mobilitätstrend und Bevölkerungswachstum

Die Weltbevölkerung wird in den nächsten Jahren deutlich zunehmen und von aktuell rund 7 Mrd. Menschen auf gut 8,3 Mrd. in 2030 steigen. Damit erhöht sich auch der Drang zur Mobilität. In großen Städten ist es schon jetzt extrem unpraktisch sich mit dem eigenen PkW fort zu bewegen. Der öffentliche Nahverkehr dürfte vor diesem Hintergrund an Bedeutung gewinnen und massive Investitionen verursachen. Denn die Nahverkehrssysteme müssen aufgebaut, ausgebaut und modernisiert werden. Ein Unternehmen, welches davon profitiert, ist Init. Init gilt als der global führende Anbieter in den Bereichen Telematik- und elektronische Zahlungssysteme für Busse und Bahnen. Ziel der Lösungen ist es den Personenverkehr nicht nur attraktiver und effizienter, sondern auch schneller zu machen. Mithilfe des Intermodal Transport Control System lässt sich das Verkehrsgeschehen steuern, da es den Standort aller Fahrzeuge sowie Störungen im Betriebsablauf darstellt und mit dispositiven Maßnahmen unterstützt.

Init ist ein ausgezeichnetes Wachstumsunternehmen. Alleine in der Periode 2006 bis 2011 stiegen die Erlöse und Gewinne in JEDEM Jahr. So legten die Umsätze von 36,3 Mio. Euro auf 88,7 Mio. Euro zu. Der Überschuss kletterte von 3,4 Mio. Euro auf 15,1 Mio. Euro. Trotz des rasantes Wachstums erhöhten sich auch die Dividenden an die Aktionäre, denn diese nahm von 0,1 Euro/Aktie auf 0,8 Euro/Aktie zu. Im ersten Halbjahr 2012 setzte sich die positive Entwicklung mit einem Umsatz von 42,05 Mio. Euro (+33,3%) und einem Überschuss von 4,955 Mio. Euro (+0,3%) fort. Der Auftragsbestand wird mit 150 Mio. Euro angegeben und dürfte sich nach Unternehmensaussagen durch zur Entscheidung anstehende Großprojekte weiter erhöhen. Erfolgreich war Init erst vor einige Wochen. Unter Federführung der Rheinbahn AG Düsseldorf wurde ein Auftrag im Volumen von 35 Mio. Euro akquiriert. Sodann prognostiziert das Unternehmen für 2012 einen Umsatz von 95 Mio. Euro und ein EBIT von 19 Mio. Euro. 2013 ist mit weiteren Steigerungen zu rechnen. Insofern nehmen Analysten ein EpS von 1,40 Euro in 2012 und 1,55 Euro in 2013 an. Damit beträgt das KGV rund 13,3. Das ist angesichts des intakten und nachhaltigen Wachstums vertretbar, zumal in den nächsten Jahren nicht mit einer signifikanten Abschwächung des Trends zu rechnen ist.

Ein Ausbruch um 21 Euro leitet ein frisches Trendfortsetzungssignal ein!

Charttechnisch und fundamental spannende Aktien bespreche ich in jeder Woche im Trading-Channel "Highperformance-Aktien".

Viele Grüße

Jörg Meyer

| bewerten | 4 Bewertungen |

|