|

|

Information zum Blog

Jörg Meyer

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

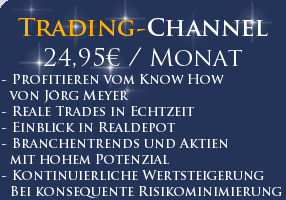

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 € (Bescheinigung)

2013: +52% | 26.281 € (Bescheinigung)

2014: +19% | 9.415 € (Bescheinigung)

2015: +32% | 15.904 € (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 € (Bescheinigung)

2013: +52% | 26.281 € (Bescheinigung)

2014: +19% | 9.415 € (Bescheinigung)

2015: +32% | 15.904 € (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Jörg Meyers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Jörg Meyer schrieb am

Montag, 25.04. in seinem Trading Tagebuch:

Liebe Trader,

für Breakout-Trader ergibt sich heute eine Chance bei Sixt. Die Aktie hatte vor einigen Wochen einen Pivotal Point gebildet. Was war geschehen?

Die Dividende von 1,50 Euro/Aktie lag über den Erwartungen.

Man hat ein kleines ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 31.12. 16:24 Uhr ******************* |

| 29.12. 11:07 Uhr ******************* |

| 20.12. 13:20 Uhr Gekauft 400 H&R (775700) zu 15,60 Euro |

| 15.12. 10:06 Uhr Verkauft 60 MTU zu 107,45 Euro (+38%) |

| 05.12. 16:20 Uhr Zugekauft 600 Kontron (605395) zu 2,855 Euro |

Archiv

1 Beitrag

Juni 20164 Beiträge

Mai 20163 Beiträge

April 20161 Beitrag

November 20151 Beitrag

August 20151 Beitrag

Mai 20152 Beiträge

Februar 20152 Beiträge

Januar 20151 Beitrag

November 20141 Beitrag

August 20142 Beiträge

Juli 20141 Beitrag

Juni 20141 Beitrag

Mai 20141 Beitrag

April 20141 Beitrag

Februar 20143 Beiträge

Januar 20141 Beitrag

Oktober 20131 Beitrag

September 20131 Beitrag

August 20132 Beiträge

März 20131 Beitrag

Februar 20132 Beiträge

Januar 20132 Beiträge

Dezember 20122 Beiträge

November 20124 Beiträge

Oktober 20123 Beiträge

September 20122 Beiträge

August 20124 Beiträge

Juli 20122 Beiträge

Juni 20124 Beiträge

Mai 20123 Beiträge

April 20125 Beiträge

März 20124 Beiträge

Februar 20124 Beiträge

Januar 20124 Beiträge

Dezember 20114 Beiträge

November 20114 Beiträge

Oktober 20114 Beiträge

September 20115 Beiträge

August 20114 Beiträge

Juli 20115 Beiträge

Juni 20114 Beiträge

Mai 20115 Beiträge

April 20117 Beiträge

März 20118 Beiträge

Februar 20116 Beiträge

Januar 20114 Beiträge

Dezember 20107 Beiträge

November 20105 Beiträge

Oktober 20105 Beiträge

September 20109 Beiträge

August 20106 Beiträge

Juli 20102 Beiträge

Juni 20104 Beiträge

Mai 20108 Beiträge

April 20109 Beiträge

März 20109 Beiträge

Februar 20108 Beiträge

Januar 20106 Beiträge

Dezember 20098 Beiträge

November 20099 Beiträge

Oktober 200915 Beiträge

September 200914 Beiträge

August 200912 Beiträge

Juli 200917 Beiträge

Juni 200916 Beiträge

Mai 20099 Beiträge

April 200910 Beiträge

März 20099 Beiträge

Februar 20097 Beiträge

Januar 20097 Beiträge

Dezember 20089 Beiträge

November 200812 Beiträge

Oktober 200810 Beiträge

September 200817 Beiträge

August 20086 Beiträge

Juli 20087 Beiträge

Juni 200817 Beiträge

Mai 200820 Beiträge

April 200814 Beiträge

März 20089 Beiträge

Februar 200813 Beiträge

Januar 200810 Beiträge

Dezember 200710 Beiträge

November 200717 Beiträge

Oktober 200725 Beiträge

September 200713 Beiträge

August 20078 Beiträge

Juli 200712 Beiträge

Juni 200719 Beiträge

Mai 200728 Beiträge

April 200745 Beiträge

März 200744 Beiträge

Februar 200743 Beiträge

Januar 2007

Highperformance-Aktien

Reales 50.000 € Trading-Depot

Reales 50.000 € Trading-Depot

Kategorie: Real Money-Trading |

0 Kommentare

Sonntag, 17. April 2016

Warum ich bei Bertrandt eine strategische Position eröffnet habe. Mittelfristig 50%iges Potenzial!

Liebe Trader,

beim Aktien-Trading erzielte ich immer dann die besten Ergebnisse, wenn es mir gelang eine fundamentale Story möglichst frühzeitig zu identifizieren. Daher beschäftigte ich mich mit den Unternehmen selbst und lese aufmerksam die täglich eintrudelnden News. Nur durch diesen sehr zeitaufwendigen Rechercheprozess wird man auf strukturelle Entwicklung, vorherrschende Konsenserwartungen und letztlich aussichtsreiche Storys aufmerksam.

Im Realgeld-Trading-Depot meines Trading-Channels habe ich eine strategische Position in Bertrandt für 10.000 Euro aufgebaut. Ich möchte nachfolgend meine Gedankengänge schildern.

Bertrandt ist ein deutscher Entwicklungsdienstleister mit einem Schwerpunkt auf der Automobilindustrie. Zudem wird der Flugzeugbau adressiert. Immer wenn es um neue Entwicklungen in den Bereichen Interieur, Karosserie, Powertrain, Fahrwerk oder Elektronik geht, kommt das Know How von Bertrandt zum Einsatz. Dabei unterstützt der Engineering-Konzern seine Kunden in allen Prozessschritten von der Konzeption, Konstruktion, Fahrzeugbau bis hin zur Fertigungsplanung sowie dem Serienanlauf. Beispielsweise tritt Bertrandt beim Karosseriebau als Lösungsfinder, Ideengeber und Umsetzer auf, um durch Leichtbau und Aerodynamik eine CO2-Reduzierung zu erreichen. Wegen seiner breiten Aufstellung ist Bertrandt ein Profiteur von vielen strukturellen Trends in der Automobilindustrie:

Diese Trends führen zu einem Wachstum des für Bertrandt relevanten Marktes um 8-11% p.a. über die nächsten Jahre. Denn alle Automobilkonzerne müssen sich diesen Themen widmen. Um im wettbewerbsintensiven Umfeld nicht den Anschluss zu verlieren, werden die F&E-Budgets mindestens stabil bleiben, eher sogar steigen. Global dürfte das Volumen laut McKinsey/VDA bei 100 Mrd. Euro liegen. Auf Deutschland entfallen rund 34 Mrd. Euro. Doch Bertrandt profitiert nicht nur von den allgemein hohen F&E-Budgets, sondern auch von deren zunehmender Fremdvergabe, d.h. Entwicklungsdienstleistungen werden immer häufiger an Spezialisten outgesourct. Das bedeutet, auf Bertrandt kann mehr Budget entfallen auch, wenn die F&E-Ausgaben nur stagnieren. Eine gute Perspektive!

Dass die deutschen Hersteller bei E-Autos einen deutlichen Nachholbedarf haben, beweist Tesla. Die Amerikaner haben mit dem "Tesla Model 3" ein Massenmarkt-E-Auto vorgestellt. Davon ist die deutsche Konkurrenz noch meilenweit entfernt. Bertrandt wird von steigenden F&E-Ausgaben in diesem Bereich profitieren, damit die Hersteller die Lücke zum Wettbewerber schneller schließen können. Ohnehin ist das Unternehmen bei den deutschen OEMs stark positioniert. Wichtigste Kunden mit zweistelligen Erlösanteilen sind BMW, VW, Audi und Porsche. Auf BMW entfallen nach Schätzungen rund 15-20% der Umsätze. Und die Bayern haben erst Mitte März angekündigt auch in den nächsten Jahren viel Geld ausgeben zu wollen. Gut für Bertrandt! Geplant ist:

Bertrandt profitiert auch davon, dass in Zukunft mehrere Antriebsformen parallel existieren werden. Und dass BMW seinen Entwicklungsdienstleister austauscht, ist unwahrscheinlich, da Bertrandt ein langjähriges Branchen Know How hat, große Projekte bewältigen kann und auch hochqualifizierte Arbeitskräfte hat, die eher Mangelware sind. Somit kann man bei Bertrandt sogar von einem Burggraben sprechen. Dieser schützt vor nennenswerter Konkurrenz.

Seit Anfang 2015 befindet sich die Bertrandt-Aktie in einer Konsolidierung und hat jetzt ein moderates Bewertungslevel erreicht, das aus meiner Sicht wegen den oben genannten Entwicklungen wieder Aufwärtspotenzial verspricht. Das Unternehmen sollte 2016 einen Umsatz 1,02 Mrd. Euro einfahren. Bis 2018 ist mit einem Anstieg auf 1,18 Mrd. Euro zu rechnen. Zeitgleich dürfte der Nettogewinn von 6,94 Euro/Aktie auf 8,21 Euro/Aktie steigen. Perspektivisch wird die Bewertung bei einem KGV18e von 12 und einem KUV18e von 0,86 liegen. Das ist moderat. In der Vergangenheit wurde Bertrandt schon mit KGVs um 18-20 und einem KUV von 1,4-1,8 gepreist. Das heißt, auf mittelfristige Sicht ist wieder eine Ausdehnung auf diese Bewertungslevels zu erwarten, wenn das Unternehmen die Umsatz- und Ertragssteigerungen realisiert. Die Aktie hätte die Chance auf eine 50%ige Rallybewegung.

Fazit: Mir gefällt die Kombination aus moderater Bewertung und einem strukturell bedingten Branchenwachstum über die nächsten Jahre. Für mich ist Bertrandt die geeignete Aktie mit der sich an den Veränderungen in der Automobilbranche (Digitalisierung, autonomes Fahren, alternative Antriebe, Vernetzung) partizipieren lässt. Daher habe ich eine strategische Position mit einer 10-12%igen Risikotoleranz aufgebaut.

In meinem Trading-Channel können Sie den Bertrandt-Trade und weitere fundamental orientierte Aktien-Trades auf Sicht von Tagen bis Monaten verfolgen.

Jörg Meyer, Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte: Der Autor dieses Artikels besitzt zum Zeitpunkt der Artikelveröffentlichung Positionen in der vorgestellten Aktie von: Bertrandt.

beim Aktien-Trading erzielte ich immer dann die besten Ergebnisse, wenn es mir gelang eine fundamentale Story möglichst frühzeitig zu identifizieren. Daher beschäftigte ich mich mit den Unternehmen selbst und lese aufmerksam die täglich eintrudelnden News. Nur durch diesen sehr zeitaufwendigen Rechercheprozess wird man auf strukturelle Entwicklung, vorherrschende Konsenserwartungen und letztlich aussichtsreiche Storys aufmerksam.

Im Realgeld-Trading-Depot meines Trading-Channels habe ich eine strategische Position in Bertrandt für 10.000 Euro aufgebaut. Ich möchte nachfolgend meine Gedankengänge schildern.

Bertrandt ist ein deutscher Entwicklungsdienstleister mit einem Schwerpunkt auf der Automobilindustrie. Zudem wird der Flugzeugbau adressiert. Immer wenn es um neue Entwicklungen in den Bereichen Interieur, Karosserie, Powertrain, Fahrwerk oder Elektronik geht, kommt das Know How von Bertrandt zum Einsatz. Dabei unterstützt der Engineering-Konzern seine Kunden in allen Prozessschritten von der Konzeption, Konstruktion, Fahrzeugbau bis hin zur Fertigungsplanung sowie dem Serienanlauf. Beispielsweise tritt Bertrandt beim Karosseriebau als Lösungsfinder, Ideengeber und Umsetzer auf, um durch Leichtbau und Aerodynamik eine CO2-Reduzierung zu erreichen. Wegen seiner breiten Aufstellung ist Bertrandt ein Profiteur von vielen strukturellen Trends in der Automobilindustrie:

- CO2-Emissionsgrenzen sinken und müssen eingehalten werden,

- Die Nachfrage nach fortschrittlichen Assistenz- und Komfortfunktionen steigt,

- Neue Antriebstechnologien, wie Brennstoffzellen, Hybrid- und E-Antriebe, gewinnen an Bedeutung,

- Vernetzung und autonomes Fahren,

- Die Modellvielfalt wächst.

Diese Trends führen zu einem Wachstum des für Bertrandt relevanten Marktes um 8-11% p.a. über die nächsten Jahre. Denn alle Automobilkonzerne müssen sich diesen Themen widmen. Um im wettbewerbsintensiven Umfeld nicht den Anschluss zu verlieren, werden die F&E-Budgets mindestens stabil bleiben, eher sogar steigen. Global dürfte das Volumen laut McKinsey/VDA bei 100 Mrd. Euro liegen. Auf Deutschland entfallen rund 34 Mrd. Euro. Doch Bertrandt profitiert nicht nur von den allgemein hohen F&E-Budgets, sondern auch von deren zunehmender Fremdvergabe, d.h. Entwicklungsdienstleistungen werden immer häufiger an Spezialisten outgesourct. Das bedeutet, auf Bertrandt kann mehr Budget entfallen auch, wenn die F&E-Ausgaben nur stagnieren. Eine gute Perspektive!

Dass die deutschen Hersteller bei E-Autos einen deutlichen Nachholbedarf haben, beweist Tesla. Die Amerikaner haben mit dem "Tesla Model 3" ein Massenmarkt-E-Auto vorgestellt. Davon ist die deutsche Konkurrenz noch meilenweit entfernt. Bertrandt wird von steigenden F&E-Ausgaben in diesem Bereich profitieren, damit die Hersteller die Lücke zum Wettbewerber schneller schließen können. Ohnehin ist das Unternehmen bei den deutschen OEMs stark positioniert. Wichtigste Kunden mit zweistelligen Erlösanteilen sind BMW, VW, Audi und Porsche. Auf BMW entfallen nach Schätzungen rund 15-20% der Umsätze. Und die Bayern haben erst Mitte März angekündigt auch in den nächsten Jahren viel Geld ausgeben zu wollen. Gut für Bertrandt! Geplant ist:

- Die Zielquote der F&E-Kosten soll 5-5,5% vom Umsatz sein. Höhere Zielquoten schließt der Vorstand in einzelnen Jahren nicht aus. Weil die Erlöse laut Konsensschätzungen von 95,03 Mrd. Euro auf 102 Mrd. Euro in 2018 zulegen sollen, wird auch bei einer konstanten Quote mehr Geld in F&E investiert.

- Mit dem "Project I 2.0" strebt BMW die technologische Führerschaft beim autonomen Fahren an.

- Die Modellpalette wird ausgeweitet und neue Assistenzsysteme eingeführt. So soll der 7er BMW dank Remote Control Parking sogar auf Knopfdruck und ohne Fahrer in der Garage einparken können.

- Signifikante Weiterentwicklung soll es bei der Diesel-Technologie sowie Brennstoffzellenautos geben. Bei letzterem wird ab 2025 ein Auto für Privatkunden erwartet. Schon jetzt erzielen Testwagen eine Reichweite von 700 Kilometern.

Bertrandt profitiert auch davon, dass in Zukunft mehrere Antriebsformen parallel existieren werden. Und dass BMW seinen Entwicklungsdienstleister austauscht, ist unwahrscheinlich, da Bertrandt ein langjähriges Branchen Know How hat, große Projekte bewältigen kann und auch hochqualifizierte Arbeitskräfte hat, die eher Mangelware sind. Somit kann man bei Bertrandt sogar von einem Burggraben sprechen. Dieser schützt vor nennenswerter Konkurrenz.

Seit Anfang 2015 befindet sich die Bertrandt-Aktie in einer Konsolidierung und hat jetzt ein moderates Bewertungslevel erreicht, das aus meiner Sicht wegen den oben genannten Entwicklungen wieder Aufwärtspotenzial verspricht. Das Unternehmen sollte 2016 einen Umsatz 1,02 Mrd. Euro einfahren. Bis 2018 ist mit einem Anstieg auf 1,18 Mrd. Euro zu rechnen. Zeitgleich dürfte der Nettogewinn von 6,94 Euro/Aktie auf 8,21 Euro/Aktie steigen. Perspektivisch wird die Bewertung bei einem KGV18e von 12 und einem KUV18e von 0,86 liegen. Das ist moderat. In der Vergangenheit wurde Bertrandt schon mit KGVs um 18-20 und einem KUV von 1,4-1,8 gepreist. Das heißt, auf mittelfristige Sicht ist wieder eine Ausdehnung auf diese Bewertungslevels zu erwarten, wenn das Unternehmen die Umsatz- und Ertragssteigerungen realisiert. Die Aktie hätte die Chance auf eine 50%ige Rallybewegung.

Fazit: Mir gefällt die Kombination aus moderater Bewertung und einem strukturell bedingten Branchenwachstum über die nächsten Jahre. Für mich ist Bertrandt die geeignete Aktie mit der sich an den Veränderungen in der Automobilbranche (Digitalisierung, autonomes Fahren, alternative Antriebe, Vernetzung) partizipieren lässt. Daher habe ich eine strategische Position mit einer 10-12%igen Risikotoleranz aufgebaut.

In meinem Trading-Channel können Sie den Bertrandt-Trade und weitere fundamental orientierte Aktien-Trades auf Sicht von Tagen bis Monaten verfolgen.

Jörg Meyer, Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte: Der Autor dieses Artikels besitzt zum Zeitpunkt der Artikelveröffentlichung Positionen in der vorgestellten Aktie von: Bertrandt.

| bewerten | 2 Bewertungen |

|

Sonntag, 03. April 2016

Kategorie: Real Money-Trading |

0 Kommentare

Tesla feiert Megaerfolg mit Model 3 - schon 253.000 Vorbestellungen. Diese Zulieferer könnten profitieren!

Liebe Trader,

habt ihr das gelesen? Tesla kreiert den Markt für Elektro-Autos und lässt die deutschen Hersteller am Straßenrand stehen. Das neue Tesla Model 3 für den Massenmarkt schlägt sämtliche Erwartungen. 253.000 Vorbestellungen sind schon eingegangen, obwohl eine Anzahlung von 1.000 USD notwendig ist. Die Elektro-Autorevolution beschleunigt sich. Wie können wir Trader davon profitieren?

Kuka lieferte für die Produktion des Model S schon die Roboter. Vermutlich wird dieser Haus und Hof-Lieferant auch stark vom Kapazitätsausbau für die Model 3-Fertigung in Frage kommen. Neue Millionen-Aufträge sind zu erwarten. Die israelische Mobileye (Kürzel: MBLY) hat wiederum gute Chancen Hardware für die Autopilot-Funktion beizusteuern. Die Software entwickelt Tesla wohl selbst. Laut Reuters soll LG Display (sind börsennotiert) das Display für die Mittelkonsole liefern. Vorteil: Im Automobilmarkt sind die Margen etwas höher. Doch es gibt noch ein deutsches Unternehmen, welches die Wenigsten auf der Rechnung haben dürften. Dabei handelt es sich um Stabilus!

Stabilus ist der global führende Herstellern von Gasfedern und Dämpfern. Diese werden für das geschmeidige Öffnen der Motorhaupe, Heckklappe und sogar Seitentüren verwendet. Apropos Seitentüren: Das Tesla Model X (SUV) hat die Besonderheit über Flügeltüren zu verfügen. Diese öffnen sich nach oben. Für das reibungslose Funktionieren ist die POWERISE-Technik von Stabilus verantwortlich. Des Weiteren soll Stabilus für den elektrischen Heckklappenantrieb und die Gasfedern für die Motorhaupe der Zulieferer sein. Als Marktführer liegt die Vermutung nah, dass Stabilus auch beim Model 3 mit dabei sein dürfte.

Die Aktie zeigt eine schöne Aufwärtsbewegung und gehört zu den charttechnisch stärksten Automobilzulieferern am deutschen Markt. Mit einem KGV16e von 15,8 ist die Bewertung für einen Automobilzulieferer schon recht hoch. Hier spiegelt sich das Wachstumspotenzial bei elektromechanischen Antrieben wider, die zunehmend auch in Volumenmodellen der Mittelklasse eingesetzt werden.

Für uns Trader ist die Bewertung zunächst nebensächlich. Unter kurzfristigen Aspekten bietet es sich an dem nächsten prozyklischen Signal mit einer 5%igen Risikotoleranz zu folgen. Das wäre beispielsweise bei einem Anstieg über 43 Euro der Fall.

Hinweis: In meinem Trading-Channel können Sie verfolgen, wie ich solche Trading-Ideen in der Praxis umsetze.

habt ihr das gelesen? Tesla kreiert den Markt für Elektro-Autos und lässt die deutschen Hersteller am Straßenrand stehen. Das neue Tesla Model 3 für den Massenmarkt schlägt sämtliche Erwartungen. 253.000 Vorbestellungen sind schon eingegangen, obwohl eine Anzahlung von 1.000 USD notwendig ist. Die Elektro-Autorevolution beschleunigt sich. Wie können wir Trader davon profitieren?

Kuka lieferte für die Produktion des Model S schon die Roboter. Vermutlich wird dieser Haus und Hof-Lieferant auch stark vom Kapazitätsausbau für die Model 3-Fertigung in Frage kommen. Neue Millionen-Aufträge sind zu erwarten. Die israelische Mobileye (Kürzel: MBLY) hat wiederum gute Chancen Hardware für die Autopilot-Funktion beizusteuern. Die Software entwickelt Tesla wohl selbst. Laut Reuters soll LG Display (sind börsennotiert) das Display für die Mittelkonsole liefern. Vorteil: Im Automobilmarkt sind die Margen etwas höher. Doch es gibt noch ein deutsches Unternehmen, welches die Wenigsten auf der Rechnung haben dürften. Dabei handelt es sich um Stabilus!

Stabilus ist der global führende Herstellern von Gasfedern und Dämpfern. Diese werden für das geschmeidige Öffnen der Motorhaupe, Heckklappe und sogar Seitentüren verwendet. Apropos Seitentüren: Das Tesla Model X (SUV) hat die Besonderheit über Flügeltüren zu verfügen. Diese öffnen sich nach oben. Für das reibungslose Funktionieren ist die POWERISE-Technik von Stabilus verantwortlich. Des Weiteren soll Stabilus für den elektrischen Heckklappenantrieb und die Gasfedern für die Motorhaupe der Zulieferer sein. Als Marktführer liegt die Vermutung nah, dass Stabilus auch beim Model 3 mit dabei sein dürfte.

Die Aktie zeigt eine schöne Aufwärtsbewegung und gehört zu den charttechnisch stärksten Automobilzulieferern am deutschen Markt. Mit einem KGV16e von 15,8 ist die Bewertung für einen Automobilzulieferer schon recht hoch. Hier spiegelt sich das Wachstumspotenzial bei elektromechanischen Antrieben wider, die zunehmend auch in Volumenmodellen der Mittelklasse eingesetzt werden.

Für uns Trader ist die Bewertung zunächst nebensächlich. Unter kurzfristigen Aspekten bietet es sich an dem nächsten prozyklischen Signal mit einer 5%igen Risikotoleranz zu folgen. Das wäre beispielsweise bei einem Anstieg über 43 Euro der Fall.

Hinweis: In meinem Trading-Channel können Sie verfolgen, wie ich solche Trading-Ideen in der Praxis umsetze.

| bewerten | 5 Bewertungen |

|

Sonntag, 03. April 2016

Kategorie: Real Money-Trading |

0 Kommentare

Zwei Trading-Ideen für die 14. Kalenderwoche!

Liebe Trader,

ich selbst bin ein Trader, der einen gepflegten Swing-Trading-Stil verfolgt. Es werden charttechnisch und fundamental geprägte Trading-Ideen identifiziert. Diese versuche ich über mehrere Tage und im Idealfall Monate zu spielen. Gerade habe ich meine Trading-Watchlist für den Auftakt der 14. Kalenderwoche erstellt. Zwei Kandidaten für Long-Trades möchte ich nachfolgend aufzeigen:

Zooplus ist der führende eCommerce-Spezialist für Heimtierbedarf. Das Unternehmen adressiert in Europa einen Markt mit rund 25 Mrd. Euro. Auf den Online-Bereich dürften ca. 1,8 - 2 Mrd. Euro entfallen. Davon hat Zooplus nach eigenen Angaben einen gut 50%igen Anteil. Ich gehe davon aus, dass die eCommerce-Quote am Gesamtmarkt in den nächsten Jahren rapide steigen wird. Immer mehr Hautierbesitzer lernen es zu schätzen, dass z.B. das Futter in einem Intervall automatisch nach Hause zugestellt wird. Meistens sind die Preise auch niedriger als im stationären Handel. Zooplus bindet auf diese Weise die Kunden und profitiert auch von anderweitigen Bestellungen mit tendenziell höheren Margen wie Leckerlis, Leinen, Katzenbäumen, Hundebetten, Spielzeug etc. Die hohe Kundenzufriedenheit und der Drang zu erneuten Bestellungen spiegelt sich in einer Kundenloyalitätsrate von 94% wider. Das ist wichtig, weil Zooplus an bestehenden Kunden eine rund 4%ige EBT-Marge verdient, da Akquisitionskosten entfallen. Die Zahl der aktiven Kunden stieg in den letzten Jahren von 1,9 Mio. in 2011 auf 2,7 Mio. in 2013 und 4 Mio. in 2015. Parallel gelang es die Erlöse je Kunde von 126 Euro auf 177 Euro zu heben.

In den nächsten Jahren wird der Konzern auf der Umsatzseite weiter stark zulegen. 2016 werden die Erlöse von 743 Mio. Euro auf über 875 Mio. Euro steigen. 2017 könnten es schon 1,1 Mrd. Euro sein. Zooplus prüft die weitere Expansion in Europa nach England, Spanien sowie Italien mit neuen Distributionszentren. Wegen Logistik- und Marketingaufwendungen ist die Marge noch vergleichsweise niedrig. Im laufenden Jahr soll das EBT bei 14-18 Mio. Euro bzw. bei 2% vom Umsatz landen. Sobald die Kosten sinken, entsteht ein deutlich profitabler eCommerce-Konzern. An dieser Stelle kommen wir zur Charttechnik:

Die Aktie reagierte auf den 2016er Gewinnausblick sehr positiv und brach aus der kleinen Bodenbildung aus – siehe Chart. Der Markt setzt darauf, dass die Guidance konservativ ist. Das könnte gut möglich sein, weil Zooplus auch 2015 mehrmals nachjustieren musste. Mir als Trader gefällt der Konsolidierungsverlauf der letzten Tage sehr gut. Warum? Weil die Aktie relative Stärke aufbaute und nicht auf den Gesamtmarktrücksetzer reagierte. Das spricht aus meiner Sicht für eine baldige Fortsetzung der Impulsbewegung. Ich bin geneigt in der nächsten Woche zu folgen.

In eine charttechnisch spannende Ausgangslage hat sich in den letzten Tagen die Adva manövriert. Adva startete im Februar eine neue Aufwärtsbewegung. Obwohl das Unternehmen für das erste Quartal nur eine Marge von 1-4% prognostizierte, reagierten die Anleger euphorisch. Zum einen wird das Umsatzwachstum mit 22-33% auf 117-127 Mio. Euro sehr hoch bleiben. Zum anderen sollte sich die Marge im Jahresverlauf weiter verbessern. Die zwei wesentlichen Treiber für die zyklische Nachfrage nach mehr Bandbreite sind Cloud und Mobilität. Die Anbindung von Rechenzentren an Glasfasernetze, boomende Cloud-Services, Video-Streaming sowie der Ausbau der Netzbetreiber-Infrastruktur sind konkrete Beispiele. Mit einem 13%igen Marktanteil wird Adva als einer der führenden Anbieter von glasfaserbasierten Ethernet-Zugangslösungen (Ethernet = das vorherrschende Übertragungsprotokoll für moderne Datennetze) profitieren, die u. a. Netzbetreiber für die Kundenanbindung benötigen.

Wesentlich für Adva wird ein Ausbau der Profitabilität sein. Die bereinigte EBIT-Marge sollte sich bis 2017 von über 6,7% auf mehr als 8% ausdehnen. Der Nettogewinn könnte dann bei einem Umsatz von 586,82 Mio. Euro bei 0,84 Euro/Aktie liegen. Ein KUV von 0,88 und KGV17e von 12,5 sind nicht zu teuer, zumal Adva perspektivisch auf eine 10%ige Margen kommen kann. Hinzu kommt, dass 10% der Marktkapitalisierung mit Nettocash unterfüttert sind. Das cashbereinigte KGV17 beträgt nur knapp über 11.

Adva verweilte in den letzten Wochen in einer engen Konsolidierung. In den vergangenen Tagen versuchte die Aktie diese Range zu verlassen. Ermutigend war die relative Stärke am Donnerstag und Freitag, weil keine Reaktion auf den schwachen Gesamtmarkt stattfand. Die Aktie sollte, insofern wir in dieser Woche einen freundliche Marktstimmung erleben, dynamisch loslaufen und ihre relative Stärke nach oben hin entfalten.

Hinweis: In meinem Trading-Channel können Sie verfolgen, wie ich solche Trading-Ideen in der Praxis umsetze.

ich selbst bin ein Trader, der einen gepflegten Swing-Trading-Stil verfolgt. Es werden charttechnisch und fundamental geprägte Trading-Ideen identifiziert. Diese versuche ich über mehrere Tage und im Idealfall Monate zu spielen. Gerade habe ich meine Trading-Watchlist für den Auftakt der 14. Kalenderwoche erstellt. Zwei Kandidaten für Long-Trades möchte ich nachfolgend aufzeigen:

Zooplus ist der führende eCommerce-Spezialist für Heimtierbedarf. Das Unternehmen adressiert in Europa einen Markt mit rund 25 Mrd. Euro. Auf den Online-Bereich dürften ca. 1,8 - 2 Mrd. Euro entfallen. Davon hat Zooplus nach eigenen Angaben einen gut 50%igen Anteil. Ich gehe davon aus, dass die eCommerce-Quote am Gesamtmarkt in den nächsten Jahren rapide steigen wird. Immer mehr Hautierbesitzer lernen es zu schätzen, dass z.B. das Futter in einem Intervall automatisch nach Hause zugestellt wird. Meistens sind die Preise auch niedriger als im stationären Handel. Zooplus bindet auf diese Weise die Kunden und profitiert auch von anderweitigen Bestellungen mit tendenziell höheren Margen wie Leckerlis, Leinen, Katzenbäumen, Hundebetten, Spielzeug etc. Die hohe Kundenzufriedenheit und der Drang zu erneuten Bestellungen spiegelt sich in einer Kundenloyalitätsrate von 94% wider. Das ist wichtig, weil Zooplus an bestehenden Kunden eine rund 4%ige EBT-Marge verdient, da Akquisitionskosten entfallen. Die Zahl der aktiven Kunden stieg in den letzten Jahren von 1,9 Mio. in 2011 auf 2,7 Mio. in 2013 und 4 Mio. in 2015. Parallel gelang es die Erlöse je Kunde von 126 Euro auf 177 Euro zu heben.

In den nächsten Jahren wird der Konzern auf der Umsatzseite weiter stark zulegen. 2016 werden die Erlöse von 743 Mio. Euro auf über 875 Mio. Euro steigen. 2017 könnten es schon 1,1 Mrd. Euro sein. Zooplus prüft die weitere Expansion in Europa nach England, Spanien sowie Italien mit neuen Distributionszentren. Wegen Logistik- und Marketingaufwendungen ist die Marge noch vergleichsweise niedrig. Im laufenden Jahr soll das EBT bei 14-18 Mio. Euro bzw. bei 2% vom Umsatz landen. Sobald die Kosten sinken, entsteht ein deutlich profitabler eCommerce-Konzern. An dieser Stelle kommen wir zur Charttechnik:

Die Aktie reagierte auf den 2016er Gewinnausblick sehr positiv und brach aus der kleinen Bodenbildung aus – siehe Chart. Der Markt setzt darauf, dass die Guidance konservativ ist. Das könnte gut möglich sein, weil Zooplus auch 2015 mehrmals nachjustieren musste. Mir als Trader gefällt der Konsolidierungsverlauf der letzten Tage sehr gut. Warum? Weil die Aktie relative Stärke aufbaute und nicht auf den Gesamtmarktrücksetzer reagierte. Das spricht aus meiner Sicht für eine baldige Fortsetzung der Impulsbewegung. Ich bin geneigt in der nächsten Woche zu folgen.

In eine charttechnisch spannende Ausgangslage hat sich in den letzten Tagen die Adva manövriert. Adva startete im Februar eine neue Aufwärtsbewegung. Obwohl das Unternehmen für das erste Quartal nur eine Marge von 1-4% prognostizierte, reagierten die Anleger euphorisch. Zum einen wird das Umsatzwachstum mit 22-33% auf 117-127 Mio. Euro sehr hoch bleiben. Zum anderen sollte sich die Marge im Jahresverlauf weiter verbessern. Die zwei wesentlichen Treiber für die zyklische Nachfrage nach mehr Bandbreite sind Cloud und Mobilität. Die Anbindung von Rechenzentren an Glasfasernetze, boomende Cloud-Services, Video-Streaming sowie der Ausbau der Netzbetreiber-Infrastruktur sind konkrete Beispiele. Mit einem 13%igen Marktanteil wird Adva als einer der führenden Anbieter von glasfaserbasierten Ethernet-Zugangslösungen (Ethernet = das vorherrschende Übertragungsprotokoll für moderne Datennetze) profitieren, die u. a. Netzbetreiber für die Kundenanbindung benötigen.

Wesentlich für Adva wird ein Ausbau der Profitabilität sein. Die bereinigte EBIT-Marge sollte sich bis 2017 von über 6,7% auf mehr als 8% ausdehnen. Der Nettogewinn könnte dann bei einem Umsatz von 586,82 Mio. Euro bei 0,84 Euro/Aktie liegen. Ein KUV von 0,88 und KGV17e von 12,5 sind nicht zu teuer, zumal Adva perspektivisch auf eine 10%ige Margen kommen kann. Hinzu kommt, dass 10% der Marktkapitalisierung mit Nettocash unterfüttert sind. Das cashbereinigte KGV17 beträgt nur knapp über 11.

Adva verweilte in den letzten Wochen in einer engen Konsolidierung. In den vergangenen Tagen versuchte die Aktie diese Range zu verlassen. Ermutigend war die relative Stärke am Donnerstag und Freitag, weil keine Reaktion auf den schwachen Gesamtmarkt stattfand. Die Aktie sollte, insofern wir in dieser Woche einen freundliche Marktstimmung erleben, dynamisch loslaufen und ihre relative Stärke nach oben hin entfalten.

Hinweis: In meinem Trading-Channel können Sie verfolgen, wie ich solche Trading-Ideen in der Praxis umsetze.

| bewerten | 6 Bewertungen |

|