|

|

Information zum Blog

Michael Schwierz

Dipl.-Kfm. (Universität Augsburg)

M. Sc. in Education of Business and Information Systems (Universität Bamberg)

Hinweis nach WPHG §34 zur Aufklärung über mögliche Interessenskonflikte:

Michael Schwierz handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren bzw. besitzt regelmäßig Positionen in den genannten Wertpapieren.

Haftungsausschluss:

Die Informationen im Blog von Michael Schwierz stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf den Informationsangeboten treffen. Ich übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der Informationen entstehen.

Dipl.-Kfm. (Universität Augsburg)

M. Sc. in Education of Business and Information Systems (Universität Bamberg)

Hinweis nach WPHG §34 zur Aufklärung über mögliche Interessenskonflikte:

Michael Schwierz handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren bzw. besitzt regelmäßig Positionen in den genannten Wertpapieren.

Haftungsausschluss:

Die Informationen im Blog von Michael Schwierz stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf den Informationsangeboten treffen. Ich übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung der Informationen entstehen.

Michael Schwierzs Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Michael Schwierz schrieb am

Sonntag, 11.05. in seinem Trading Tagebuch:

Liebe Leser,

trotz eines insgesamt freundlichen Marktes bröckeln die Kurse der allermeisten Aktien ab. Das macht gerade wenig Spaß. Eine hohe Cashquote bleibt angesagt.

Ich konzentriere mich gerade auf lediglich 2 Werte. SHW und Ströer.

SHW ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 14.05. 10:08 Uhr ******************* |

| 13.05. 13:08 Uhr ******************* |

| 12.05. 08:24 Uhr Hinweis: SHW ex-Dividende |

| 08.05. 15:22 Uhr Gekauft 1250 Stroeer Media zu 12,6943€ (schnitt) |

| 08.05. 12:33 Uhr Gekauft 150 SHW zu 44,4575€ |

Archiv

1 Beitrag

Oktober 20132 Beiträge

Juli 20132 Beiträge

Juni 20131 Beitrag

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20132 Beiträge

Januar 20132 Beiträge

Dezember 20122 Beiträge

November 20122 Beiträge

Oktober 20122 Beiträge

September 20122 Beiträge

August 20124 Beiträge

Juli 20122 Beiträge

Juni 20124 Beiträge

Mai 20124 Beiträge

April 20124 Beiträge

März 20125 Beiträge

Februar 20122 Beiträge

Dezember 20115 Beiträge

November 20114 Beiträge

Oktober 20115 Beiträge

September 20115 Beiträge

August 20115 Beiträge

Juli 20114 Beiträge

Juni 20117 Beiträge

Mai 20115 Beiträge

April 20112 Beiträge

März 20112 Beiträge

Februar 20115 Beiträge

Januar 20115 Beiträge

Dezember 20108 Beiträge

November 20102 Beiträge

Oktober 20103 Beiträge

September 2010

Swing- und DayTrading

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Montag, 31. Januar 2011

Reboundtrading - Im Einkauf liegt der Gewinn

Liebe Leser,

der Markt zeigt sich nun auch in Amerika nervöser. Der Dow Jones wurde das erste mal seit langer Zeit deutlich über 1% intraday abverkauft, nachdem er 2 Handelstage mit der 12.000 Punkte Marke kämpfte. In einem solchen Umfeld kommt es zwangsläufig immer wieder zu Rückschlägen bei Einzelwerten. Als Trader ist jede Kurskorrektur als Chance zu sehen. Einerseits hat man die Möglichkeit mit Rebounds schnelle Gewinne zu erzielen, andererseits kann man sich wieder bei gut gelaufenen Trendwerten positionieren, wenn einem diese zwischenzeitlich davon gelaufen sind. Um das Risiko klein zu halten sind bei Rebound-Käufen drei Grundregeln zu beachten:

Um Punkt 2 und 3 erfolgreich umzusetzen, ist mehrjährige Trading-Erfahrung sehr hilfreich. Denn nur mit den einschlägigen Erinnerungen an die entstehenden Emotionen weiß man wie man sich zu verhalten hat und ob der Trade stimmig ist/bleibt. Erkennt man die risikoarmen Einstiegs- Situationen erst, so ist das Ziel den Rebound mit einer möglichst hohen Depotgewichtung zu traden. Von einem "High-Leverage-Trade" spreche ich dabei erst, wenn ich eine DAX-Aktie mit 50% Depotanteil gewichte bzw. einen MDAX-Wert mit 33%.

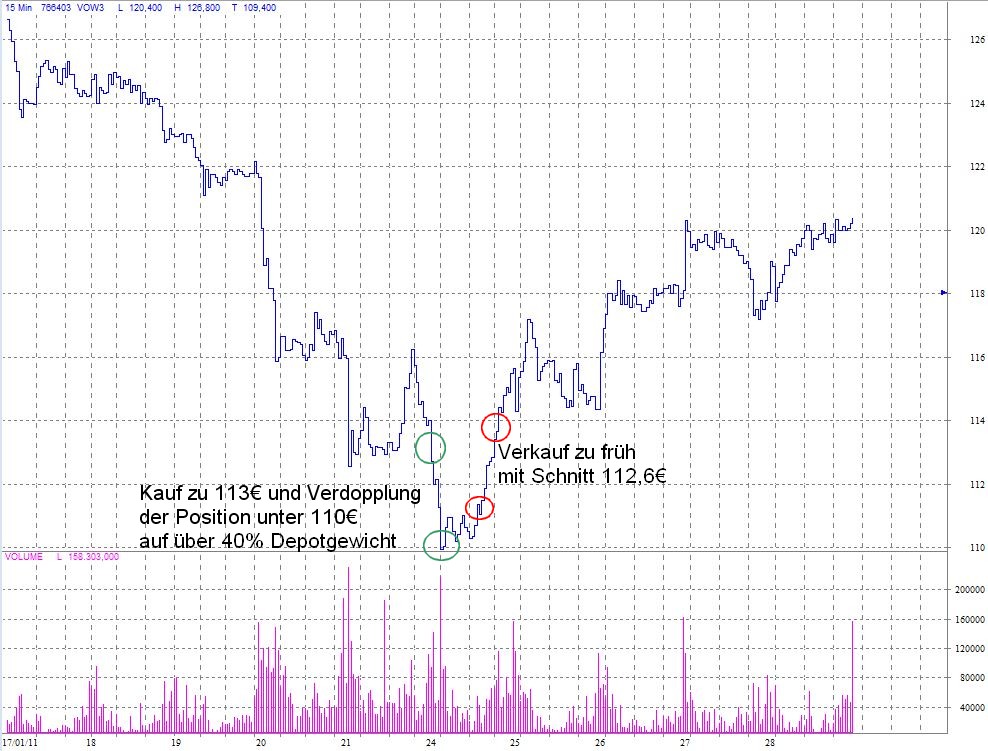

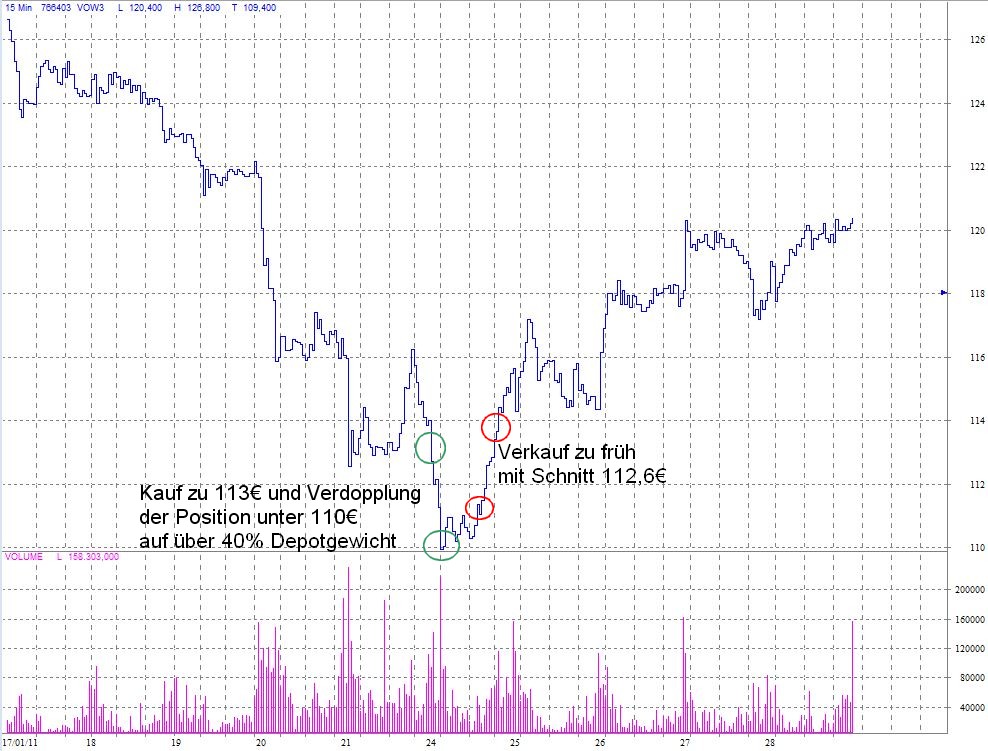

Nachfolgend ein paar Live-Trading Beispiele aus meinem Trading-Channel, die das Depot insgesamt um ca. 2000€ nach vorne bringen konnten.

Aurubis

Leoni

Volkswagen Vz.

Fazit: Verfolgen Sie im Trading-Channel, wie ich Rebound-Trading durchführe und die Trades realtime poste. Erhalten Sie Antworten auf Fragen wie: Welche Rebound-Kandidaten ab welchem Niveau ein Kauf sind. Wie hoch man Positionen gewichten sollte. Wann man einen Rebound besser abbrechen sollte, wann man einen Erstkauf verbilligen darf, wann man es unterlassen muss und wo Gewinne mitgenommen werden können.

http://www.mastertraders.de/premium/trading-channel-info/der-high-leverage-trader

der Markt zeigt sich nun auch in Amerika nervöser. Der Dow Jones wurde das erste mal seit langer Zeit deutlich über 1% intraday abverkauft, nachdem er 2 Handelstage mit der 12.000 Punkte Marke kämpfte. In einem solchen Umfeld kommt es zwangsläufig immer wieder zu Rückschlägen bei Einzelwerten. Als Trader ist jede Kurskorrektur als Chance zu sehen. Einerseits hat man die Möglichkeit mit Rebounds schnelle Gewinne zu erzielen, andererseits kann man sich wieder bei gut gelaufenen Trendwerten positionieren, wenn einem diese zwischenzeitlich davon gelaufen sind. Um das Risiko klein zu halten sind bei Rebound-Käufen drei Grundregeln zu beachten:

- Kaufen Sie Rebounds von gesunden Unternehmen deren Aktien sich in einem starken Trend befinden und die keine neuen Nachrichten vermedlet haben

- Die Aktie muss sowohl auf Sicht von Tagen bis Wochen als auch intraday überverkauft sein (Daumenregel: auf Sicht mehrerer Tage -15% bis-25% ; intraday -4% bis -8%)

- Brechen Sie den Rebound ab, wenn sich die Aktie entgegen ihrer Erwartung nicht erholt

Um Punkt 2 und 3 erfolgreich umzusetzen, ist mehrjährige Trading-Erfahrung sehr hilfreich. Denn nur mit den einschlägigen Erinnerungen an die entstehenden Emotionen weiß man wie man sich zu verhalten hat und ob der Trade stimmig ist/bleibt. Erkennt man die risikoarmen Einstiegs- Situationen erst, so ist das Ziel den Rebound mit einer möglichst hohen Depotgewichtung zu traden. Von einem "High-Leverage-Trade" spreche ich dabei erst, wenn ich eine DAX-Aktie mit 50% Depotanteil gewichte bzw. einen MDAX-Wert mit 33%.

Nachfolgend ein paar Live-Trading Beispiele aus meinem Trading-Channel, die das Depot insgesamt um ca. 2000€ nach vorne bringen konnten.

Aurubis

Leoni

Volkswagen Vz.

Fazit: Verfolgen Sie im Trading-Channel, wie ich Rebound-Trading durchführe und die Trades realtime poste. Erhalten Sie Antworten auf Fragen wie: Welche Rebound-Kandidaten ab welchem Niveau ein Kauf sind. Wie hoch man Positionen gewichten sollte. Wann man einen Rebound besser abbrechen sollte, wann man einen Erstkauf verbilligen darf, wann man es unterlassen muss und wo Gewinne mitgenommen werden können.

http://www.mastertraders.de/premium/trading-channel-info/der-high-leverage-trader

| bewerten | 2 Bewertungen |

|

Dienstag, 25. Januar 2011

Kategorie: Allgemein |

0 Kommentare

Optische Täuschung MDAX

Liebe Leser,

die US-Märkte schaukeln sich immer weiter nach oben und geben so dem nervösen deutschen Markt eine trügerische Stabilität. Schauen Sie hierzu auf den MDAX, ausgehend vom Chart würde man kein Korrekturumfeld vermuten

Der Index ist jedoch schon im negativen Bereich vom CRV für Long-Trades. Den meisten High-Flyern des letzten Jahres werden schon kräftig die Flügel gestutzt, eine Ende davon ist nicht in Sicht. Eine kleine Auswahl:

Die Bewertungen zum Jahreswechsel waren aber auch teilweise schon sehr ambitioniert. Eine Hugo Boss, wohlgemerkt ein harter Zykliker, wurde mit dem 11 fachen EBIT gepreist, bei einer Dividendenrendite, die nach Inflation nur noch marginal positiv ist. Die Kursrückgänge sind daher im Moment notwendig und sollten weiter anhalten.

Der MDAX wird im Moment noch von seinen enthaltenen Immobilienwerten sowie vom großen Bruder DAX gestützt, der vorerst noch etwas Luft hat. Man sollte sich jedoch nicht täuschen lassen, die Korrektur hat längst begonnen! MDAX Trades auf der Long-Seite sind daher, bis auf einige Ausnahmen, nur kurzfristig anzulegen und Verluste strikt zu begrenzen. Die sich anschleichenden Zweifel können nämlich auch schnell zu Panik umschwenken und den Markt innerhalb von 7 Handelstagen auf attraktivere Niveaus herunterbrechen. Ich gehe von weit über 1200 Punkten Korrektur von den diesjährigen Höchstständen aus.

Hinweis in eigener Sache:

Ab heute wird mein Trading-Channel "Der High Leverage Trader" mit realem 100.000€ Depot und regelmäßiger Depoteinsicht endlich wieder offiziell weitergeführt: Daytrading, Positionstrading, High-Leverage-Trading, professionelles Portfoliomanagement. Aktuelle Performance seit Januar: deutlich >5%.

Zugang gibt es unter http://www.mastertraders.de/premium/

die US-Märkte schaukeln sich immer weiter nach oben und geben so dem nervösen deutschen Markt eine trügerische Stabilität. Schauen Sie hierzu auf den MDAX, ausgehend vom Chart würde man kein Korrekturumfeld vermuten

Der Index ist jedoch schon im negativen Bereich vom CRV für Long-Trades. Den meisten High-Flyern des letzten Jahres werden schon kräftig die Flügel gestutzt, eine Ende davon ist nicht in Sicht. Eine kleine Auswahl:

Die Bewertungen zum Jahreswechsel waren aber auch teilweise schon sehr ambitioniert. Eine Hugo Boss, wohlgemerkt ein harter Zykliker, wurde mit dem 11 fachen EBIT gepreist, bei einer Dividendenrendite, die nach Inflation nur noch marginal positiv ist. Die Kursrückgänge sind daher im Moment notwendig und sollten weiter anhalten.

Der MDAX wird im Moment noch von seinen enthaltenen Immobilienwerten sowie vom großen Bruder DAX gestützt, der vorerst noch etwas Luft hat. Man sollte sich jedoch nicht täuschen lassen, die Korrektur hat längst begonnen! MDAX Trades auf der Long-Seite sind daher, bis auf einige Ausnahmen, nur kurzfristig anzulegen und Verluste strikt zu begrenzen. Die sich anschleichenden Zweifel können nämlich auch schnell zu Panik umschwenken und den Markt innerhalb von 7 Handelstagen auf attraktivere Niveaus herunterbrechen. Ich gehe von weit über 1200 Punkten Korrektur von den diesjährigen Höchstständen aus.

Hinweis in eigener Sache:

Ab heute wird mein Trading-Channel "Der High Leverage Trader" mit realem 100.000€ Depot und regelmäßiger Depoteinsicht endlich wieder offiziell weitergeführt: Daytrading, Positionstrading, High-Leverage-Trading, professionelles Portfoliomanagement. Aktuelle Performance seit Januar: deutlich >5%.

Zugang gibt es unter http://www.mastertraders.de/premium/

| bewerten | 6 Bewertungen |

|

Mittwoch, 12. Januar 2011

Kategorie: Allgemein |

2 Kommentare

Zugpferd Amerikanischer Aktienmarkt?

Liebe Leser,

in den ersten Handelstagen des neuen Jahres war eine hohe Nervosität am deutschen Aktienmarkt bezeichnend. Immer wieder gab es Rückschläge um über 1,5%. In Amerika blieben die Investoren hingegen entspannter und so konnte der deutsche Markt Kursverluste immer wieder schnell aufholen, als sich Stabilität im DOW und NASDAQ zeigte.

Auf Grundlage dieser Beobachtung stellt sich die Frage, ob der amerikanische Aktienmarkt dieses Jahr das Zeug zum Zugpferd für die Weltindizes haben könnte. Ich gehe in erster Instanz technisch an mein Gesamtmarktsetup heran, da ich der festen Überzeugung bin, dass die Preisbildung an sich die Erwartungen der Marktteilnehmer am besten vereint und sich so Wahrscheinlichkeitsaussagen für die Zukunft ableiten lassen.

Der DOW breakt gerade sein 2010 Hoch und hat sich seitdem noch kaum bewegt. Technisches Ziel 12600 Punkte.

Der Nasdaq 100 hat sein 2007er Hoch schon gebrochen, was als ungemein bullishes Zeichen anzusehen ist. Wir befinden uns also mitten im "luftleeren" Raum in einer fortgeschrittenen Bullenbewegung. Der Weg zeigt nach oben.

Technisch kann der amerik. Markt also zum Zufpferd werden. Nur was ist der große Unterschied beispielsweise zum deutschen Markt? Das Zinsniveau ist und bleibt ebenso niedrig, die Währung sollte weiter konsequent abgewertet werden, nur ist in Amerika die Arbeitslosigkeit noch sehr hoch, was für konstante Lohnkosten und keinen Fachkräftemangel spricht. In Deutschland ist die wirtschaftliche Erholung sehr weit vorangeschritten und dieses Jahr wird es berechtigterweise zu Lohnerhöhungen kommen, "Gift" für die Aktionäre. Ich nehme an, dass dies der Hauptgrund für die höhere Nervosität am deutschen Markt ist, da die anderen Faktoren/Probleme vergleichbar sind.

In den Schwellenländern haben wir hingegen schon jetzt Inflationsdruck und wahrscheinlich weiter aufwertende Währungen, was gegen die Aktienmärkte dort spricht in 2011.

in den ersten Handelstagen des neuen Jahres war eine hohe Nervosität am deutschen Aktienmarkt bezeichnend. Immer wieder gab es Rückschläge um über 1,5%. In Amerika blieben die Investoren hingegen entspannter und so konnte der deutsche Markt Kursverluste immer wieder schnell aufholen, als sich Stabilität im DOW und NASDAQ zeigte.

Auf Grundlage dieser Beobachtung stellt sich die Frage, ob der amerikanische Aktienmarkt dieses Jahr das Zeug zum Zugpferd für die Weltindizes haben könnte. Ich gehe in erster Instanz technisch an mein Gesamtmarktsetup heran, da ich der festen Überzeugung bin, dass die Preisbildung an sich die Erwartungen der Marktteilnehmer am besten vereint und sich so Wahrscheinlichkeitsaussagen für die Zukunft ableiten lassen.

Der DOW breakt gerade sein 2010 Hoch und hat sich seitdem noch kaum bewegt. Technisches Ziel 12600 Punkte.

Der Nasdaq 100 hat sein 2007er Hoch schon gebrochen, was als ungemein bullishes Zeichen anzusehen ist. Wir befinden uns also mitten im "luftleeren" Raum in einer fortgeschrittenen Bullenbewegung. Der Weg zeigt nach oben.

Technisch kann der amerik. Markt also zum Zufpferd werden. Nur was ist der große Unterschied beispielsweise zum deutschen Markt? Das Zinsniveau ist und bleibt ebenso niedrig, die Währung sollte weiter konsequent abgewertet werden, nur ist in Amerika die Arbeitslosigkeit noch sehr hoch, was für konstante Lohnkosten und keinen Fachkräftemangel spricht. In Deutschland ist die wirtschaftliche Erholung sehr weit vorangeschritten und dieses Jahr wird es berechtigterweise zu Lohnerhöhungen kommen, "Gift" für die Aktionäre. Ich nehme an, dass dies der Hauptgrund für die höhere Nervosität am deutschen Markt ist, da die anderen Faktoren/Probleme vergleichbar sind.

In den Schwellenländern haben wir hingegen schon jetzt Inflationsdruck und wahrscheinlich weiter aufwertende Währungen, was gegen die Aktienmärkte dort spricht in 2011.

Kommentar von Tulpe1:

Wenn dieses Szenario eintrifft müssen bei uns die Zinsen steigen- oder?.Zumindest vorübergehend kein gutes Zeichen.

Kommentar von Michael:

Europa kann sich genauso wenig wie Amerika steigenden Zinsen leisten. Das wird noch mindesten 12 Monate dauern, in Amerika noch länger.

| bewerten | 0 Bewertungen |

|

Sonntag, 09. Januar 2011

Kategorie: Allgemein |

0 Kommentare

Rückblick: Auftaktwoche im Trading Channel

Liebe Leser,

während DAX und DOW in der ersten Handelswoche des neuen Jahres nur marginal zulegen konnten und der MDAX sogar negativ performte und gleichzeitig ein Short-Signal ausbildete konnte das reale 100.000€ Depot meines Trading-Channels: "Der High Leverage Trader" um über 3% zulegen. Ein annehmbarer Auftakt. Hauptgewinntreiber war die Einzelposition Bob Mobile sowie einige kurzfristige Trades in ausgewählten DAX und MDAX Werten. Die eingegangenen long-Trades im Dax-Future konnten dagegen noch keinen Gewinn abwerfen, da die hohe Volatilität stets die Stopkurse tangierte.

Das Ziel des Trading-Channels ist in erster Linie unabhängig der Gesamtmarktentwicklung eine herausragende Performance bei moderatem Risiko zu erzielen und hochgewichtet Chancen auf der long- und short-Seite des Marktes zu ergreifen. Im jungen und heranreifenden Bullenmarkt stellst sich der Börsianer nicht die Frage, ob er gewinnt, sondern ausschließlich wieviel er gewinnt. Im fortgeschrittenen Bullenmarkt sind dagegen schon beide Fragen von Interesse!

Mein Vorgehen mit regelmäßiger Depotübersicht ist derzeit kostenlos einsehbar:

So geht es zum Trading-Channel:"Der High Leverage Trader"

während DAX und DOW in der ersten Handelswoche des neuen Jahres nur marginal zulegen konnten und der MDAX sogar negativ performte und gleichzeitig ein Short-Signal ausbildete konnte das reale 100.000€ Depot meines Trading-Channels: "Der High Leverage Trader" um über 3% zulegen. Ein annehmbarer Auftakt. Hauptgewinntreiber war die Einzelposition Bob Mobile sowie einige kurzfristige Trades in ausgewählten DAX und MDAX Werten. Die eingegangenen long-Trades im Dax-Future konnten dagegen noch keinen Gewinn abwerfen, da die hohe Volatilität stets die Stopkurse tangierte.

Das Ziel des Trading-Channels ist in erster Linie unabhängig der Gesamtmarktentwicklung eine herausragende Performance bei moderatem Risiko zu erzielen und hochgewichtet Chancen auf der long- und short-Seite des Marktes zu ergreifen. Im jungen und heranreifenden Bullenmarkt stellst sich der Börsianer nicht die Frage, ob er gewinnt, sondern ausschließlich wieviel er gewinnt. Im fortgeschrittenen Bullenmarkt sind dagegen schon beide Fragen von Interesse!

Mein Vorgehen mit regelmäßiger Depotübersicht ist derzeit kostenlos einsehbar:

So geht es zum Trading-Channel:"Der High Leverage Trader"

| bewerten | 0 Bewertungen |

|

Sonntag, 02. Januar 2011

Kategorie: Allgemein |

1 Kommentar

Jahresausblick deutscher Aktienmarkt 2011

Liebe Leser,

das Jahr 2010 bot sowohl etwas für kurzfristig agierende Trader wie für mittelfristige Investoren. Bei übergeordneter Betrachtung hat der Bullenmarkt, der seit März 2009 am laufen ist, weiterhin Bestand. Der DAX konnte auf Jahressicht um ca. 1000 Punkte oder ca. 16% zulegen. Nach einer volatilen Jahresmitte erzielte der Index gerade im Schlussquartal den Großteil seiner Gewinne.

Es stellt sich nun die Frage, wie es 2011 weiter geht. Jeder Börsenteilnehmer weiß, wie schwierig es sich mit Gesamtmarktprognosen verhält, je kürzer der zugrunde liegende Prognoszeitraum gewählt wird. Dennoch habe ich einige Erwartungen an das neue Jahr auf Basis der aktuellen Situation:

Ich erwarte, dass der Bullenmarkt bei Aktien noch über 12 Monate anhalten wird und damit auch 2011 ein gutes Jahr für Aktien wird. Der amerikanische und auch der deutsche Markt sollten hierbei outperformen können. Die Gründe hierfür sind die alten: Das extrem niedrige Zinsniveau sollte noch bis Ende 2012 Bestand haben und die großen Währungen sollten weiter abwerten. Gerade in Deutschland ist das Wirtschaftswachstum für das aktuelle Zinsniveau, welches die EZB aufgrund der EURO-Problemkinder halten muss, zu stark, um von einem vorzeitigen Ende des Bullenmarktes auszugehen. Gezielte Aktienauswahl und Markt-Timing wird 2011 jedoch noch wichtiger sein als 2010. Während am Anfang die kommende Flut noch alle Boote angehoben hat, zeigte sich schon 2010, das die offensichtlichen Verlierer aussortiert werden. 2011 sollte dieser Selektionsprozess fortgeführt werden, so dass nur die besten Aktien überproportional zulegen werden können.

Auch die Risiken für den deutschen Aktienmarkt sind denen von 2010 ähnlich:

- Reaktion auf den Umgang mit der (Euro)Schuldenkrise

- ausbleibender, gesunder inflationärer Druck (vor allem aus USA; die Märkte haben sich noch nicht entschieden, ob nicht doch Japan zum "Vorbild" der nächsten Jahre wird)

- Schwierigkeiten an den Aktienmärkten der Schwellenländer als Folge von Inflationsdruck/Zinserhöhungen und aufwertender Währungen könnten immer wieder als Stimmungdämpfer herhalten

- Rohstoffpreisentwicklung

Fazit: Der deutsche Aktienmarkt hat Aufwärtspotential. Es wird jedoch volatil zugehen und insgesamt schwieriger werden. Timing gewinnt an Bedeutung. Darüber hinaus sollte man gerade am Jahresanfang nicht vergessen, dass der Markt immer zu großen Überraschungen neigt, an die nur wenige denken. Ich persönlich sehe Überraschungspotential vor allem in der Volatilität. Die Ausschläge könnten auf dem Weg nach oben beidseitig noch stärker werden als in der Seitwärtsphase 2010 und damit sowohl bei Bullen als auch bei Bären immer wieder Zweifel aufkommen lassen.

das Jahr 2010 bot sowohl etwas für kurzfristig agierende Trader wie für mittelfristige Investoren. Bei übergeordneter Betrachtung hat der Bullenmarkt, der seit März 2009 am laufen ist, weiterhin Bestand. Der DAX konnte auf Jahressicht um ca. 1000 Punkte oder ca. 16% zulegen. Nach einer volatilen Jahresmitte erzielte der Index gerade im Schlussquartal den Großteil seiner Gewinne.

Es stellt sich nun die Frage, wie es 2011 weiter geht. Jeder Börsenteilnehmer weiß, wie schwierig es sich mit Gesamtmarktprognosen verhält, je kürzer der zugrunde liegende Prognoszeitraum gewählt wird. Dennoch habe ich einige Erwartungen an das neue Jahr auf Basis der aktuellen Situation:

Ich erwarte, dass der Bullenmarkt bei Aktien noch über 12 Monate anhalten wird und damit auch 2011 ein gutes Jahr für Aktien wird. Der amerikanische und auch der deutsche Markt sollten hierbei outperformen können. Die Gründe hierfür sind die alten: Das extrem niedrige Zinsniveau sollte noch bis Ende 2012 Bestand haben und die großen Währungen sollten weiter abwerten. Gerade in Deutschland ist das Wirtschaftswachstum für das aktuelle Zinsniveau, welches die EZB aufgrund der EURO-Problemkinder halten muss, zu stark, um von einem vorzeitigen Ende des Bullenmarktes auszugehen. Gezielte Aktienauswahl und Markt-Timing wird 2011 jedoch noch wichtiger sein als 2010. Während am Anfang die kommende Flut noch alle Boote angehoben hat, zeigte sich schon 2010, das die offensichtlichen Verlierer aussortiert werden. 2011 sollte dieser Selektionsprozess fortgeführt werden, so dass nur die besten Aktien überproportional zulegen werden können.

Auch die Risiken für den deutschen Aktienmarkt sind denen von 2010 ähnlich:

- Reaktion auf den Umgang mit der (Euro)Schuldenkrise

- ausbleibender, gesunder inflationärer Druck (vor allem aus USA; die Märkte haben sich noch nicht entschieden, ob nicht doch Japan zum "Vorbild" der nächsten Jahre wird)

- Schwierigkeiten an den Aktienmärkten der Schwellenländer als Folge von Inflationsdruck/Zinserhöhungen und aufwertender Währungen könnten immer wieder als Stimmungdämpfer herhalten

- Rohstoffpreisentwicklung

Fazit: Der deutsche Aktienmarkt hat Aufwärtspotential. Es wird jedoch volatil zugehen und insgesamt schwieriger werden. Timing gewinnt an Bedeutung. Darüber hinaus sollte man gerade am Jahresanfang nicht vergessen, dass der Markt immer zu großen Überraschungen neigt, an die nur wenige denken. Ich persönlich sehe Überraschungspotential vor allem in der Volatilität. Die Ausschläge könnten auf dem Weg nach oben beidseitig noch stärker werden als in der Seitwärtsphase 2010 und damit sowohl bei Bullen als auch bei Bären immer wieder Zweifel aufkommen lassen.

Kommentar von turnaround_vollzogen:

Hi Michael,

vielen Dank für diesen sehr gut nachvollziehbaren Beitrag!

Auch hier in Miami wird Dein Beitrag sehr gerne gelesen...:-)

Grüße Christian

| bewerten | 13 Bewertungen |

|