|

|

Information zum Blog

Fundiertes Research und exklusive Informationen sind Ihr Zugang zum langfristigen Börsenerfolg. Der Nebenwerte Investor ist ein Börsendienst mit nachbildbarem Musterdepot. Unsere Welt dreht sich rund um deutsche - vereinzelt auch schweizerische und österreichische - Nebenwerte mit überdurchschnittlichem Potenzial.

Gerade in diesem Segment finden sich echte Perlen, die mit einem exzellenten Chance-Risiko-Verhältnis brillieren. Neben fundamentalen Daten bedienen wir uns der technischen Analyse um eine optimale Performance zu erzielen. Unsere Abonnenten informieren wir seit 2006 frühzeitig über außergewöhnliche Trends und Chancen, bevor die Aktien schon über alle Ticker laufen.

Performance seit 2006: +404 Prozent

Gerade in diesem Segment finden sich echte Perlen, die mit einem exzellenten Chance-Risiko-Verhältnis brillieren. Neben fundamentalen Daten bedienen wir uns der technischen Analyse um eine optimale Performance zu erzielen. Unsere Abonnenten informieren wir seit 2006 frühzeitig über außergewöhnliche Trends und Chancen, bevor die Aktien schon über alle Ticker laufen.

Performance seit 2006: +404 Prozent

Archiv

1 Beitrag

April 20122 Beiträge

März 20123 Beiträge

Februar 20123 Beiträge

Januar 20122 Beiträge

Dezember 20112 Beiträge

November 20113 Beiträge

Oktober 20111 Beitrag

September 20113 Beiträge

August 20115 Beiträge

Juli 20114 Beiträge

Juni 20114 Beiträge

Mai 20115 Beiträge

April 20117 Beiträge

März 20119 Beiträge

Februar 201110 Beiträge

Januar 20116 Beiträge

Dezember 20106 Beiträge

November 20106 Beiträge

Oktober 2010

Nebenwerte Investor

Die besten Nebenwerte für eine außerordentlich hohe Rendite

Die besten Nebenwerte für eine außerordentlich hohe Rendite

Kategorie: NWI - Allgemein |

3 Kommentare

Dienstag, 10. Mai 2011

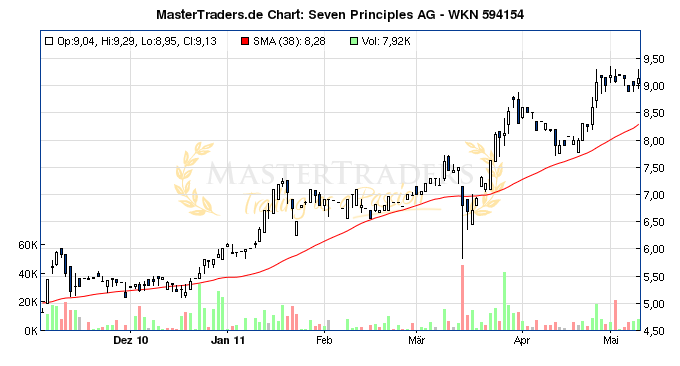

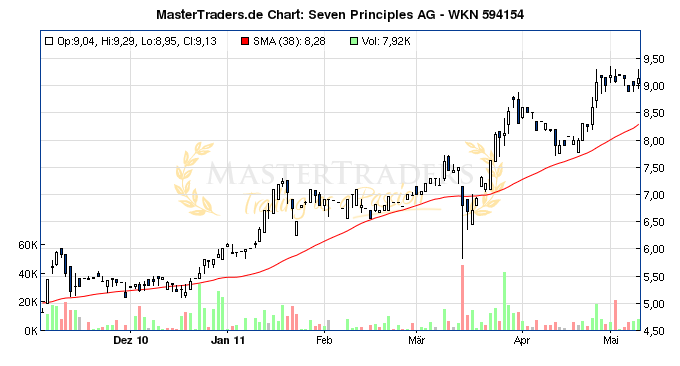

Faszination Nebenwerte - WKN: 594154

Liebe Leser,

als "ein Unternehmen, das den Turbo zündet", so stellten wir unseren Lesern im Nebenwerte Investor Ende Dezember die Seven Principles AG (7P) vor. Begeistert hatte uns u.a. das kontinuierliche Umsatzwachstum (CAGR) von 36 % seit dem Jahr 2000. NWI-Leser blicken mittlerweile auf einen Gewinn von 60 Prozent. Die breite Anlegermasse hatte diese Nebenwerte-Perle lange Zeit gar nicht auf dem Radar. Das Jahr 2010 hat der Unternehmensberater mit IT-Fokus mit einem Umsatzanstieg von 20% auf 79,2 Mio. Euro und einem EBITDA von 4,2 Mio. Euro beendet. 7P hat sich im Bereich Mobile Kommunikation ein breites strategisches Know-How erarbeitet und ist u.a. Global Product Partner von Vodafone. Speziell die Themen Mobilfunk und mobiles Internet werden m. E. auch weiterhin guter Humus für Wachstum sein. Der Markt für IT-Services insgesamt soll laut BITKOM um 3,5 und 3,8% in 2011 und 2012 wachsen. Parallel dazu wird 7P fortan verstärkt seinen Fokus auf den Energiemarkt und die sog. Smart Grids (intelligente Verteilnetze) richten. Den Investitionbedarf schätzen Experten in den nächsten 10 Jahren auf 20 Mrd. Euro. 7P bleibt somit weiter hoch interessant.

In den vergangenen Monaten ist es uns immer wieder gelungen faszinierende (und lukrative) Investmentideen zu realisieren. Partizipieren Sie mit uns an der Faszination Nebenwerte!

Mehr Infos zum Nebenwerte Investor erhalten Sie hier: http://www.mastertraders.de/premium/boersenbriefe/

als "ein Unternehmen, das den Turbo zündet", so stellten wir unseren Lesern im Nebenwerte Investor Ende Dezember die Seven Principles AG (7P) vor. Begeistert hatte uns u.a. das kontinuierliche Umsatzwachstum (CAGR) von 36 % seit dem Jahr 2000. NWI-Leser blicken mittlerweile auf einen Gewinn von 60 Prozent. Die breite Anlegermasse hatte diese Nebenwerte-Perle lange Zeit gar nicht auf dem Radar. Das Jahr 2010 hat der Unternehmensberater mit IT-Fokus mit einem Umsatzanstieg von 20% auf 79,2 Mio. Euro und einem EBITDA von 4,2 Mio. Euro beendet. 7P hat sich im Bereich Mobile Kommunikation ein breites strategisches Know-How erarbeitet und ist u.a. Global Product Partner von Vodafone. Speziell die Themen Mobilfunk und mobiles Internet werden m. E. auch weiterhin guter Humus für Wachstum sein. Der Markt für IT-Services insgesamt soll laut BITKOM um 3,5 und 3,8% in 2011 und 2012 wachsen. Parallel dazu wird 7P fortan verstärkt seinen Fokus auf den Energiemarkt und die sog. Smart Grids (intelligente Verteilnetze) richten. Den Investitionbedarf schätzen Experten in den nächsten 10 Jahren auf 20 Mrd. Euro. 7P bleibt somit weiter hoch interessant.

In den vergangenen Monaten ist es uns immer wieder gelungen faszinierende (und lukrative) Investmentideen zu realisieren. Partizipieren Sie mit uns an der Faszination Nebenwerte!

Mehr Infos zum Nebenwerte Investor erhalten Sie hier: http://www.mastertraders.de/premium/boersenbriefe/

Kommentar von günni:

was bringts, wenn die fastzinierenden Inwestmentideen nicht im Musterdepot sind?

Kommentar von Yank:

Vermutlich bringt es was, wenn man in der Lage ist, selbständig Ideen umzusetzen :-).

Kommentar von Torsten (Nebenwerte Inv.):

Also alle Empfehlungen können wir nun wirklich nicht aufnehmen ... wir sind ja a) kein Trading-Depot und b) ändert das ja nichts an Richtigkeit unseres Research/Einschätzung und c) freuen sich trotzdem einige gerade über die Gewinne, glaub mir! MfG der T

| bewerten | 6 Bewertungen |

|

Donnerstag, 05. Mai 2011

Kategorie: NWI - Allgemein |

1 Kommentar

160 Prozent mit INFO AG nach Übernahme durch QSC

Guten Tag zusammen,

das war ein Paukenschlag - vor allem für die Leser des Nebenwerte Investors. Bereits im Januar 2011 hatten wir Sie auf die Aktie der INFO AG aufmerksam gemacht. Danach folgten noch einige Updates, um Sie auf dem Laufenden zu halten. Der Kurs lag damals bei 5,45 Euro. Mit dem Angebot der QSC (via MZ Erste Vermögensverwaltungsgesellschaft) über 58,98 Prozent der Aktien zu 14,35 Euro explodierte der Kurs auf etwa selbigen Betrag, was unseren Lesern Kursgewinne von ca. 160 Prozent bescherte! Gerade in den Segmenten des Entry- und General Standard kommt es immer wieder zu Übernahmen, vor allem wenn die Kassen gefüllt sind. QSC bezahlte diese Akquisition aus liquiden Mitteln und dem laufenden Free Cashflow!

+++++

Bis gestern waren wir auf der Entry- & General Standard Konferenz und haben uns jede Menge interessante Unternehmen angeschaut und mit zahlreichen Vorständen in persönlichen 30 Minuten-Runden über aktuelle Entwicklungen gesprochen. (Im General Standard Index notieren derzeit 189 Unternehmen, im Entry Standard Index 30.) Leser, die uns bereits länger kennen wissen, dass dies ein Grundstein unserer Investmenterfolge ist. Der persönliche Kontakt ist gerade in kritischen Situationen und an Wendepunkten eines Unternehmens oft hilfreich. Das leisten wir für Sie. Testen Sie den Nebenwerte Investor!

Mehr Infos zum Nebenwerte Investor erhalten Sie hier: http://www.mastertraders.de/premium/boersenbriefe/

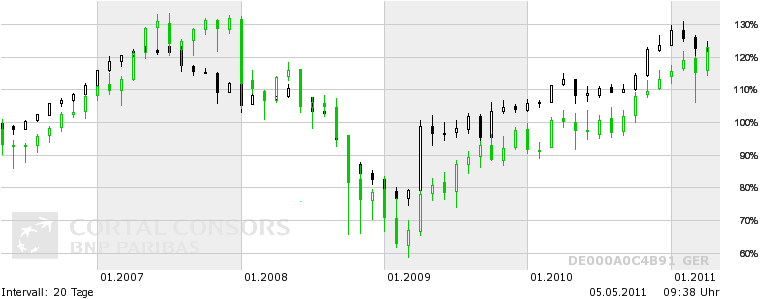

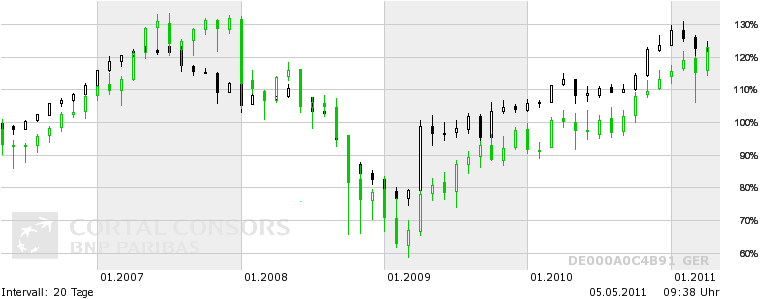

General Standard/DAX (grün) im 5-Jahreschart

das war ein Paukenschlag - vor allem für die Leser des Nebenwerte Investors. Bereits im Januar 2011 hatten wir Sie auf die Aktie der INFO AG aufmerksam gemacht. Danach folgten noch einige Updates, um Sie auf dem Laufenden zu halten. Der Kurs lag damals bei 5,45 Euro. Mit dem Angebot der QSC (via MZ Erste Vermögensverwaltungsgesellschaft) über 58,98 Prozent der Aktien zu 14,35 Euro explodierte der Kurs auf etwa selbigen Betrag, was unseren Lesern Kursgewinne von ca. 160 Prozent bescherte! Gerade in den Segmenten des Entry- und General Standard kommt es immer wieder zu Übernahmen, vor allem wenn die Kassen gefüllt sind. QSC bezahlte diese Akquisition aus liquiden Mitteln und dem laufenden Free Cashflow!

+++++

Bis gestern waren wir auf der Entry- & General Standard Konferenz und haben uns jede Menge interessante Unternehmen angeschaut und mit zahlreichen Vorständen in persönlichen 30 Minuten-Runden über aktuelle Entwicklungen gesprochen. (Im General Standard Index notieren derzeit 189 Unternehmen, im Entry Standard Index 30.) Leser, die uns bereits länger kennen wissen, dass dies ein Grundstein unserer Investmenterfolge ist. Der persönliche Kontakt ist gerade in kritischen Situationen und an Wendepunkten eines Unternehmens oft hilfreich. Das leisten wir für Sie. Testen Sie den Nebenwerte Investor!

Mehr Infos zum Nebenwerte Investor erhalten Sie hier: http://www.mastertraders.de/premium/boersenbriefe/

General Standard/DAX (grün) im 5-Jahreschart

Kommentar von Waltersoll1:

Bin als Leser schon gespannt, was Ihr von der Konferenz spannendes zum Lesen mitgebracht habt! :)

| bewerten | 5 Bewertungen |

|

Montag, 02. Mai 2011

Kategorie: NWI - Allgemein |

0 Kommentare

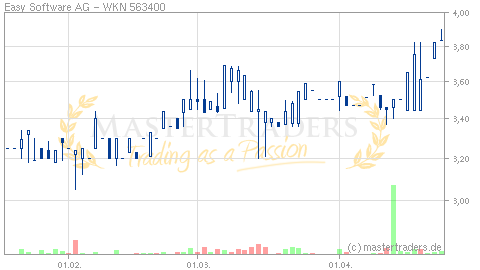

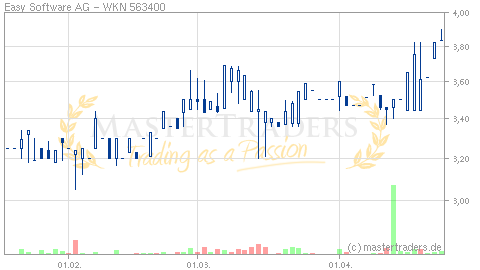

Alles easy ...?

Liebe Leser,

zweifelsohne hat sich in zahlreichen Branchen der Investitionsstau nach dem Krisenjahr 2009 schon wieder deutlich aufgelöst. Die IT-Branche profitiert bereits seit zwei bis drei Quartalen von der optimistischeren Einschätzung der Unternehmenslenker, die die Weichen für eine effizientere Zukunft stellen. Im Nebenwerte Investor haben unsere Leser bereits von zahlreichen Werten der Branche profitieren können - teilweise um mehr als 300 Prozent wie im Falle der Invision Software AG.

+++++

Ob es zu einer ähnlichen Entwicklung bei der Easy Software AG kommt, ist erstmal reine Spekulation. Der Grundstein für zukünftige Cashflows ist aber gelegt. Nach den gesteigerten Ergebnissen im Bereich Prozess-Lösungen (Software unterstützte Personal- und Vertragsakte) richtet EASY jetzt den Fokus per eigenständiger Tochter auf Cloud Computing, Software-On-Demand & Software as a Service-Dienstleistungen. Mit einer Eigenkapitalquote von 69 Prozent ist der SAP-Partner gut finanziert. In 2010 steigerte sich das Unternehmen beim Konzernergebnis von 1,0 auf 2,5 Mio. Euro. Der Umsatz stieg um 11,8 Prozent auf 24,9 Mio. Euro und das Ergebnis je Aktie verbesserte sich von 0,14 auf 0,36 Euro. Da die Übernahme der otris software AG als zukünftiges Entwicklungshaus gut verdaut ist, gehe ich auch für das laufende Jahr von einer Umsatz- und Ergebnissteigerung aus. Der Small Cap ist auf alle Fälle einen genaueren Blick wert!

Mehr Infos zum Nebenwerte Investor erhalten Sie hier: http://www.mastertraders.de/premium/boersenbriefe/

zweifelsohne hat sich in zahlreichen Branchen der Investitionsstau nach dem Krisenjahr 2009 schon wieder deutlich aufgelöst. Die IT-Branche profitiert bereits seit zwei bis drei Quartalen von der optimistischeren Einschätzung der Unternehmenslenker, die die Weichen für eine effizientere Zukunft stellen. Im Nebenwerte Investor haben unsere Leser bereits von zahlreichen Werten der Branche profitieren können - teilweise um mehr als 300 Prozent wie im Falle der Invision Software AG.

+++++

Ob es zu einer ähnlichen Entwicklung bei der Easy Software AG kommt, ist erstmal reine Spekulation. Der Grundstein für zukünftige Cashflows ist aber gelegt. Nach den gesteigerten Ergebnissen im Bereich Prozess-Lösungen (Software unterstützte Personal- und Vertragsakte) richtet EASY jetzt den Fokus per eigenständiger Tochter auf Cloud Computing, Software-On-Demand & Software as a Service-Dienstleistungen. Mit einer Eigenkapitalquote von 69 Prozent ist der SAP-Partner gut finanziert. In 2010 steigerte sich das Unternehmen beim Konzernergebnis von 1,0 auf 2,5 Mio. Euro. Der Umsatz stieg um 11,8 Prozent auf 24,9 Mio. Euro und das Ergebnis je Aktie verbesserte sich von 0,14 auf 0,36 Euro. Da die Übernahme der otris software AG als zukünftiges Entwicklungshaus gut verdaut ist, gehe ich auch für das laufende Jahr von einer Umsatz- und Ergebnissteigerung aus. Der Small Cap ist auf alle Fälle einen genaueren Blick wert!

Mehr Infos zum Nebenwerte Investor erhalten Sie hier: http://www.mastertraders.de/premium/boersenbriefe/

| bewerten | 6 Bewertungen |

|

Donnerstag, 28. April 2011

Kategorie: NWI - Allgemein |

0 Kommentare

Infrastruktur - Dieser Nebenwert steht vor einem Comeback

Liebe Leser,

wir stehen mal wieder vor einer regelrechten Zahlenflut. Für unser übergeordnetes Ziel der 8.000 Punkte im DAX sind diese sogar sehr entscheidend. Bis dato waren die meisten Zahlen sehr positiv: von der Deutschen Bank über NEXUS bis hin zu den Zahlen des Takkt-Konzerns etc. pp.

+++++

Die Aktie der NEXUS AG hat die guten Zahlen bereits in den vergangenen Wochen vorweggenommen. Die Geschäfte laufen prächtig und das von uns favorisierte Szenario (beim Kurs von 4,79 Euro) ist eingetreten, Anleger liegen bereits mit gut 40 Prozent im Plus.

+++++

Eine ähnlich gute Performance traue ich in den nächsten Wochen und Monaten auch den Vorzügen der Eurokai AG zu. In einem schwierigen Umfeld, sieht es dennoch so aus als habe das Unternehmen den Turnaround geschafft. Zwar veränderte sich der Konzernumsatz nur marginal auf 592,1 (590,8) Mio. Euro, aber beim Überschuss sieht es mit 58,5 gegenüber 28,8 Mio. Euro schon wesentlich besser aus. Das Ergebnis je Aktie hat sich im Vergleich zum Krisenjahr 2009 sogar mehr als verdoppelt und stieg von 1,11 auf 2,49 Euro. Hauptgrund des guten Ergebnisses war der sich erholende Welthandel, der zu steigenden Containerumschlagsmengen führte. Wer den Mega-Trend Infrastruktur spielen möchte, ist bei diesem Nebenwert gut aufgehoben. Denn für 2012 steht mit der geplanten Eröffnung des Tiefwasserhafens in Wilhelmshaven ein weiterer Meilenstein an, von dem das Unternehmen profitieren sollte.

Mehr Infos zum Nebenwerte Investor erhalten Sie hier: http://www.mastertraders.de/premium/boersenbriefe/

Eurokai Vz.

wir stehen mal wieder vor einer regelrechten Zahlenflut. Für unser übergeordnetes Ziel der 8.000 Punkte im DAX sind diese sogar sehr entscheidend. Bis dato waren die meisten Zahlen sehr positiv: von der Deutschen Bank über NEXUS bis hin zu den Zahlen des Takkt-Konzerns etc. pp.

+++++

Die Aktie der NEXUS AG hat die guten Zahlen bereits in den vergangenen Wochen vorweggenommen. Die Geschäfte laufen prächtig und das von uns favorisierte Szenario (beim Kurs von 4,79 Euro) ist eingetreten, Anleger liegen bereits mit gut 40 Prozent im Plus.

+++++

Eine ähnlich gute Performance traue ich in den nächsten Wochen und Monaten auch den Vorzügen der Eurokai AG zu. In einem schwierigen Umfeld, sieht es dennoch so aus als habe das Unternehmen den Turnaround geschafft. Zwar veränderte sich der Konzernumsatz nur marginal auf 592,1 (590,8) Mio. Euro, aber beim Überschuss sieht es mit 58,5 gegenüber 28,8 Mio. Euro schon wesentlich besser aus. Das Ergebnis je Aktie hat sich im Vergleich zum Krisenjahr 2009 sogar mehr als verdoppelt und stieg von 1,11 auf 2,49 Euro. Hauptgrund des guten Ergebnisses war der sich erholende Welthandel, der zu steigenden Containerumschlagsmengen führte. Wer den Mega-Trend Infrastruktur spielen möchte, ist bei diesem Nebenwert gut aufgehoben. Denn für 2012 steht mit der geplanten Eröffnung des Tiefwasserhafens in Wilhelmshaven ein weiterer Meilenstein an, von dem das Unternehmen profitieren sollte.

Mehr Infos zum Nebenwerte Investor erhalten Sie hier: http://www.mastertraders.de/premium/boersenbriefe/

Eurokai Vz.

| bewerten | 6 Bewertungen |

|

Donnerstag, 21. April 2011

Kategorie: NWI - Allgemein |

0 Kommentare

Ausrüster der Zementindustrie mit BRIC-Fantasie

Liebe Leser,

nach einer Bärenfalle im Leitindex DAX stehen die Chancen für weitere Kursgewinne nun wieder besser. Neben zahlreichen Rücksetzern, die man aktuell günstig kaufen kann, stoßen wir aber auch immer wieder auf neue spannende Investmentideen.

+++++

Ein Wert der mir aus mittelfristiger Perspektive aktuell gut gefällt, ist KHD Humboldt Wedag International. Das Unternehmen mit Sitz in Köln dürften (noch) nicht allzu viele Anleger auf dem Radar haben, was für uns den Reiz nur noch erhöht. Zum Hintergrund: Bis Anfang 2010 lag die Mehrheit KHDs bei dem kanadischen Unternehmen bei Terra Nova Royalty, das im Laufe des Jahres KHD-Aktien als Sachdividende an seine (kanadischen) Anleger ausschüttete. Diese konnten mit den Aktien des unbekannten deutschen Unternehmens aber wohl wenig anfangen und verkauften die Aktie, der Kurs stürzte auf 4 Euro ab. Das Management reagierte und strukturierte das Unternehmen um. Im Rahmen einer Kapitalerhöhung ist jetzt das chinesische Unternehmen CATIC Beijing (über MGI) mit einer 20 Prozent Beteiligung an Bord, während Terra Nova nur noch 6,56 Prozent der Aktien hält.

Als Spätzykliker konnte sich KHD nach Beginn der Krise zunächst recht gut halten und seine Aufträge aus 2008 Stück für Stück abarbeiten. Der große Einbruch kam dann aber 2009. Im gerade abgeschlossenen Geschäftsjahr 2010 führte das dazu, dass sich zwar der Auftragseingang um knapp 370 Prozent auf 268,9 (57,6) Mio. Euro steigerte. Der Umsatz aber um 20,4 Prozent von 360,3 auf 286,9 Mio. Euro sank. Beim operativen Betriebsergebnis (EBIT) der Gruppe, verschlechterte sich KHD folglich von 49,7 auf 25,0 Mio. Euro. Die EBIT-Marge lag bei 8,7 Prozent und wird untermauert von einem starken Freien Cash Flow von 27 Mio. Euro. Das Ergebnis je Aktie lag bei 0,47 Euro gegenüber 1,13 Euro in 2009. Die Cashposition betrug Ende Dezember 2010 unglaubliche 293,1 Mio. Euro und deckt netto somit fast die Marktkapitalisierung ab!

Die gute Auftragslage lässt auf der jetzigen Basis eine faire Bewertung von 10 bis 11 Euro zu. Lediglich das KGV erscheint für 2012 mit einem Wert von 16 etwas ambitioniert, sollte aber in den Folgejahren weiter sinken. Die Eintrittsbarrieren für potenzielle Kon? kurrenten sind in dem Segment relativ hoch und das Know-How KHDs ist mit mehr als 400 Patenten gut gesichert. Allgemein betrachtet wuchs der Zement-Markt in der Vergangenheit mit Faktor 1,6 zum Bruttoinlandsprodukt. Gerade die BRIC-Staaten China und Indien werden den Weg der Urbanisierung aber nicht verlassen und hier weiterhin überproportional investieren. Hierzu passt auch der jüngste Auftrag über 85 Mio. Euro von der indischen Ultratech Cement. In beiden Märkten Indien und China, in denen das Unternehmen gut vernetzt ist, steht der Zementverbrauch noch eher am Anfang. Studien belegen, dass dieser bei einem BIP pro Kopf zwischen 2.500 und 15.000 USD am höchsten ist und erst danach langsam abflacht. Für mittelfristig orientierte Anleger hat die Aktie aus meiner Sicht Geheimtipp-Qualitäten - SDAX-Aufnahme nicht ausgeschlossen!

In diesem Sinne - ich wünsche allen Frohe Ostern!

Mehr Infos zum Nebenwerte Investor erhalten Sie hier: http://www.mastertraders.de/premium/boersenbriefe/

KHD Humboldt Wegad International AG

nach einer Bärenfalle im Leitindex DAX stehen die Chancen für weitere Kursgewinne nun wieder besser. Neben zahlreichen Rücksetzern, die man aktuell günstig kaufen kann, stoßen wir aber auch immer wieder auf neue spannende Investmentideen.

+++++

Ein Wert der mir aus mittelfristiger Perspektive aktuell gut gefällt, ist KHD Humboldt Wedag International. Das Unternehmen mit Sitz in Köln dürften (noch) nicht allzu viele Anleger auf dem Radar haben, was für uns den Reiz nur noch erhöht. Zum Hintergrund: Bis Anfang 2010 lag die Mehrheit KHDs bei dem kanadischen Unternehmen bei Terra Nova Royalty, das im Laufe des Jahres KHD-Aktien als Sachdividende an seine (kanadischen) Anleger ausschüttete. Diese konnten mit den Aktien des unbekannten deutschen Unternehmens aber wohl wenig anfangen und verkauften die Aktie, der Kurs stürzte auf 4 Euro ab. Das Management reagierte und strukturierte das Unternehmen um. Im Rahmen einer Kapitalerhöhung ist jetzt das chinesische Unternehmen CATIC Beijing (über MGI) mit einer 20 Prozent Beteiligung an Bord, während Terra Nova nur noch 6,56 Prozent der Aktien hält.

Als Spätzykliker konnte sich KHD nach Beginn der Krise zunächst recht gut halten und seine Aufträge aus 2008 Stück für Stück abarbeiten. Der große Einbruch kam dann aber 2009. Im gerade abgeschlossenen Geschäftsjahr 2010 führte das dazu, dass sich zwar der Auftragseingang um knapp 370 Prozent auf 268,9 (57,6) Mio. Euro steigerte. Der Umsatz aber um 20,4 Prozent von 360,3 auf 286,9 Mio. Euro sank. Beim operativen Betriebsergebnis (EBIT) der Gruppe, verschlechterte sich KHD folglich von 49,7 auf 25,0 Mio. Euro. Die EBIT-Marge lag bei 8,7 Prozent und wird untermauert von einem starken Freien Cash Flow von 27 Mio. Euro. Das Ergebnis je Aktie lag bei 0,47 Euro gegenüber 1,13 Euro in 2009. Die Cashposition betrug Ende Dezember 2010 unglaubliche 293,1 Mio. Euro und deckt netto somit fast die Marktkapitalisierung ab!

Die gute Auftragslage lässt auf der jetzigen Basis eine faire Bewertung von 10 bis 11 Euro zu. Lediglich das KGV erscheint für 2012 mit einem Wert von 16 etwas ambitioniert, sollte aber in den Folgejahren weiter sinken. Die Eintrittsbarrieren für potenzielle Kon? kurrenten sind in dem Segment relativ hoch und das Know-How KHDs ist mit mehr als 400 Patenten gut gesichert. Allgemein betrachtet wuchs der Zement-Markt in der Vergangenheit mit Faktor 1,6 zum Bruttoinlandsprodukt. Gerade die BRIC-Staaten China und Indien werden den Weg der Urbanisierung aber nicht verlassen und hier weiterhin überproportional investieren. Hierzu passt auch der jüngste Auftrag über 85 Mio. Euro von der indischen Ultratech Cement. In beiden Märkten Indien und China, in denen das Unternehmen gut vernetzt ist, steht der Zementverbrauch noch eher am Anfang. Studien belegen, dass dieser bei einem BIP pro Kopf zwischen 2.500 und 15.000 USD am höchsten ist und erst danach langsam abflacht. Für mittelfristig orientierte Anleger hat die Aktie aus meiner Sicht Geheimtipp-Qualitäten - SDAX-Aufnahme nicht ausgeschlossen!

In diesem Sinne - ich wünsche allen Frohe Ostern!

Mehr Infos zum Nebenwerte Investor erhalten Sie hier: http://www.mastertraders.de/premium/boersenbriefe/

KHD Humboldt Wegad International AG

| bewerten | 8 Bewertungen |

|