|

|

Information zum Blog

Thomas Häusslers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Thomas Häussler schrieb am

Donnerstag, 10.01. in seinem Trading Tagebuch:

Guten Abend,

ja was war das für ein fulminanter Start in das neue Handelsjahr. Die (Teil-)einigung im US Haushaltsstreit, die quasi in letzter Sekunde über die Bühne ging, sorgte für eine wahre Bullenrally. Die Fiskalklippe in den USA ist nach ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 22.02. 15:45 Uhr ******************* |

| 21.02. 10:15 Uhr ******************* |

| 11.02. 17:21 Uhr Löschung der Shortentrys /Wir gehen nun direkt short / Performanceübersicht 2013 |

| 01.02. 10:29 Uhr Gewinne realisiert / Der S&P steht vor DEM Widerstand/Wir sind flat |

| 30.01. 18:40 Uhr Stoppanpassung / Trade läuft exakt nach Plan |

Archiv

1 Beitrag

März 20122 Beiträge

Februar 20123 Beiträge

Januar 20124 Beiträge

Dezember 20114 Beiträge

November 20116 Beiträge

Oktober 20115 Beiträge

September 20114 Beiträge

August 20114 Beiträge

Juli 201119 Beiträge

Juni 2011

US Index-Trading

Kategorie: Allgemein |

4 Kommentare

Sonntag, 29. Januar 2012

Warum ich bärisch bin für den US-Aktienmarkt...

Guten Tag liebe Leser!

Ich weiß, es macht sich in diesen Wochen der ach so tollen Stimmung an den Börsen nicht so gut, den Miesepeter zu spielen. Aber ich bin nicht sonderlich bullisch für die kommenden Wochen/Monate. Eigentlich sogar bärisch, und diese Haltung ist nicht einfach ein Gefühl oder Wunschdenken, sondern beruht auf begründbaren Daten und Fakten.

Ich spreche ja immer davon, dass Börse für mich nichts anderes als ein großes Puzzlespiel ist. Man sucht einzelne Teile, die zueinander passen und irgendwann ergibt sich daraus ein klares Bild. Nicht anders gehe ich bei meinen Analsysen vor. Ich schaue mir die vielen einzelnen Teile an, die aus der Charttechnik, diversen technischen Indikatoren, aber auch aus einigen Sentiment-Indikatoren bestehen. Und in diesem Bereich bieten die US-Daten viel mehr Möglichkeiten, als wir für den deutschen Markt haben. Die Datenbasis für deutsche Aktien ist mehr als überschaubar, was ein weiterer Grund für mich war, vor vielen Jahren mich auf die US-Aktienmärkte zu fokussieren.

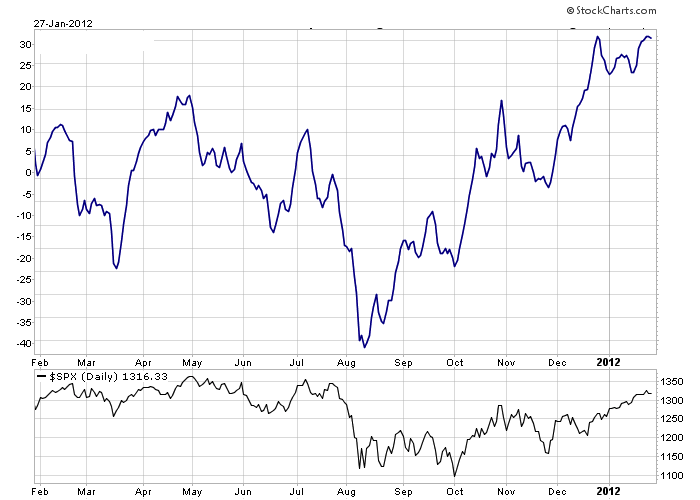

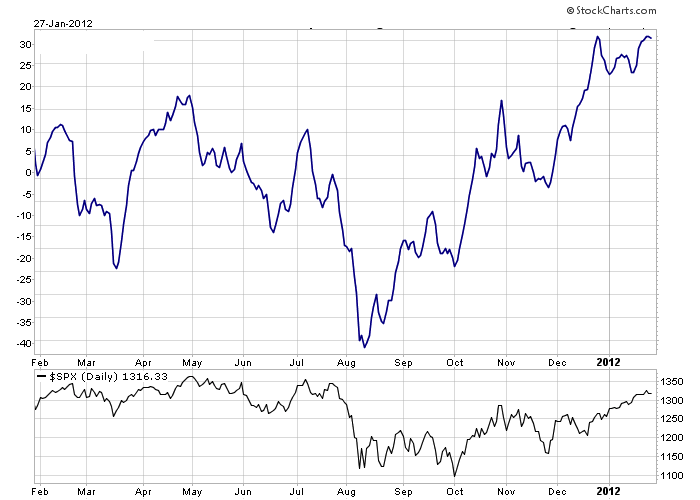

Eines dieser Puzzleteile habe ich heute mitgebracht, ein Sentiment-Indikator, den ich für mich etwas abgeändert habe, um ein klareres Bild über die Stimmung am US-Aktienmarkt zu bekommen. Man könnte diesen Indikator als "Sorglosigkeits-Indikator" bezeichnen. Umso höher der Wert, desto sorgloser und bullischer ist der Gesamtmarkt. Und wie man aus der Erfahrung weiß, liegt die Masse auf Dauer meistens falsch. Sorglosigkeit an der Börse ist übrigens kein besonders guter Ratgeber. In einer DAX-Analyse hatte ich es schon geschrieben: lieber weniger gewinnen, als sehr viel verlieren. Heisst auf deutsch, Vorsicht hat noch keinem geschadet. Ein paar Prozent nicht mitzunehmen, ärgert vielleicht, aber viele Prozente zu verlieren, tut weh.

Die "Sorglosigkeit" ist aktuell im Bereich der historischen Höchststände und mit über 30 Punkten auf dem höchsten Wert der letzten 5 Jahre. Auch bei diesem Indikator ist das absolute Maß nur eine Teilbetrachtung, Divergenzen sind genauso wichtige Bestandteile der Analyse eines solchen Indikators, was man sehr schön an den Hochs vom Frühjahr und Sommer 2011 sieht.

Im Prinzip kann man diesen Indikator, wie auch andere US-Aktienmarkt-Sentimentindikatoren derzeit mit einem Wort zusammenfassen: Sorglosigkeit pur bei den Anlegern! Und bei mir schrillen bei solchen Werten immer die Alarmglocken. Das Problem bei solchen Indikatoren möchte ich aber auch nicht verschweigen: es ist das Timing! Sie geben uns zwar klare Warnhinweise, aber keinerlei Hinweise zu möglichen Zeitpunkten. Die muss man sich dann aus anderen Puzzleteilen zusammensuchen.Ein Break des Doppelbodens im Bereich um 23 wäre bei diesem Indikator z.B. ein Hinweis auf den Zeitpunkt - werde ich weiter beobachten.

Leider gibt es das Datenmaterial für die Berechnung dieses Indikators für den deutschen Aktienmarkt nicht, zumindest habe ich es noch nirgends auftreiben können. Daher gelten die o.g. Aussagen primär für den US-Markt, wobei sich der DAX fallenden US-Märkten kaum entziehen dürfte.

Zusammenfassend kann man sagen: die Anleger sind derzeit in einer euphorischen, völlig angstfreien Stimmung. Heisst für mich aber, Vorsicht an der Bahnsteigkante!

Viel Erfolg!

Holger Kopp

Ich weiß, es macht sich in diesen Wochen der ach so tollen Stimmung an den Börsen nicht so gut, den Miesepeter zu spielen. Aber ich bin nicht sonderlich bullisch für die kommenden Wochen/Monate. Eigentlich sogar bärisch, und diese Haltung ist nicht einfach ein Gefühl oder Wunschdenken, sondern beruht auf begründbaren Daten und Fakten.

Ich spreche ja immer davon, dass Börse für mich nichts anderes als ein großes Puzzlespiel ist. Man sucht einzelne Teile, die zueinander passen und irgendwann ergibt sich daraus ein klares Bild. Nicht anders gehe ich bei meinen Analsysen vor. Ich schaue mir die vielen einzelnen Teile an, die aus der Charttechnik, diversen technischen Indikatoren, aber auch aus einigen Sentiment-Indikatoren bestehen. Und in diesem Bereich bieten die US-Daten viel mehr Möglichkeiten, als wir für den deutschen Markt haben. Die Datenbasis für deutsche Aktien ist mehr als überschaubar, was ein weiterer Grund für mich war, vor vielen Jahren mich auf die US-Aktienmärkte zu fokussieren.

Eines dieser Puzzleteile habe ich heute mitgebracht, ein Sentiment-Indikator, den ich für mich etwas abgeändert habe, um ein klareres Bild über die Stimmung am US-Aktienmarkt zu bekommen. Man könnte diesen Indikator als "Sorglosigkeits-Indikator" bezeichnen. Umso höher der Wert, desto sorgloser und bullischer ist der Gesamtmarkt. Und wie man aus der Erfahrung weiß, liegt die Masse auf Dauer meistens falsch. Sorglosigkeit an der Börse ist übrigens kein besonders guter Ratgeber. In einer DAX-Analyse hatte ich es schon geschrieben: lieber weniger gewinnen, als sehr viel verlieren. Heisst auf deutsch, Vorsicht hat noch keinem geschadet. Ein paar Prozent nicht mitzunehmen, ärgert vielleicht, aber viele Prozente zu verlieren, tut weh.

Die "Sorglosigkeit" ist aktuell im Bereich der historischen Höchststände und mit über 30 Punkten auf dem höchsten Wert der letzten 5 Jahre. Auch bei diesem Indikator ist das absolute Maß nur eine Teilbetrachtung, Divergenzen sind genauso wichtige Bestandteile der Analyse eines solchen Indikators, was man sehr schön an den Hochs vom Frühjahr und Sommer 2011 sieht.

Im Prinzip kann man diesen Indikator, wie auch andere US-Aktienmarkt-Sentimentindikatoren derzeit mit einem Wort zusammenfassen: Sorglosigkeit pur bei den Anlegern! Und bei mir schrillen bei solchen Werten immer die Alarmglocken. Das Problem bei solchen Indikatoren möchte ich aber auch nicht verschweigen: es ist das Timing! Sie geben uns zwar klare Warnhinweise, aber keinerlei Hinweise zu möglichen Zeitpunkten. Die muss man sich dann aus anderen Puzzleteilen zusammensuchen.Ein Break des Doppelbodens im Bereich um 23 wäre bei diesem Indikator z.B. ein Hinweis auf den Zeitpunkt - werde ich weiter beobachten.

Leider gibt es das Datenmaterial für die Berechnung dieses Indikators für den deutschen Aktienmarkt nicht, zumindest habe ich es noch nirgends auftreiben können. Daher gelten die o.g. Aussagen primär für den US-Markt, wobei sich der DAX fallenden US-Märkten kaum entziehen dürfte.

Zusammenfassend kann man sagen: die Anleger sind derzeit in einer euphorischen, völlig angstfreien Stimmung. Heisst für mich aber, Vorsicht an der Bahnsteigkante!

Viel Erfolg!

Holger Kopp

Kommentar von HeJe:

Kannst du die Werte bis/ab 2009 zurückrechnen?

Kommentar von Holger:

Spitzen über 10/15 brachten immer Kursrückgänge, mal stärker mal weniger stark.

Kommentar von kismet:

Hallo Holger,

gut auch mal kritische Stimmen zu lesen. Wird die Aussage deines Stimmungsindikators durch das Volumen und das Verhältnis der steigenden zuu fallenden Aktien unterstützt?

In deiner Verlaufsprognose für 2012 hattest du ja erst im Spätfrühjar mit deutlich nachgebenden Kursen gerechnet. Würdest du eine möglichen Kursrückgang als gesunde Korrektur ansehen oder wäre das für dich der Auftakt zu einer größeren Kursbewegung nach unten?

Du hast zwar keine Glaskugel,-), aber was sagen die mittelfristigen Indikatoren?

Viele Grüße

kismet

Kommentar von Holger:

Hi kismet, ich würde eine bärische Erwartungshaltung nie an nur einem Indikator festmachen. Der o.g. Indikator ist nur ein Beispiel von diversen von mir beobachteten Sentiment-Indikatoren (darunter auch High-Low-Inids), die derzeit eine ähnliche Konstellation aufweisen wie im Juli letzten Jahres. Das heisst nicht, dass es genauso kommen muss, aber etwas weniger Euphorie und dafür etwas mehr Vorsicht kann daher aus meiner Sicht nicht schaden.

| bewerten | 4 Bewertungen |

|

Sonntag, 08. Januar 2012

Kategorie: Allgemein |

6 Kommentare

Dow Jones - kurz vor einem Downmove?

Liebe Leser,

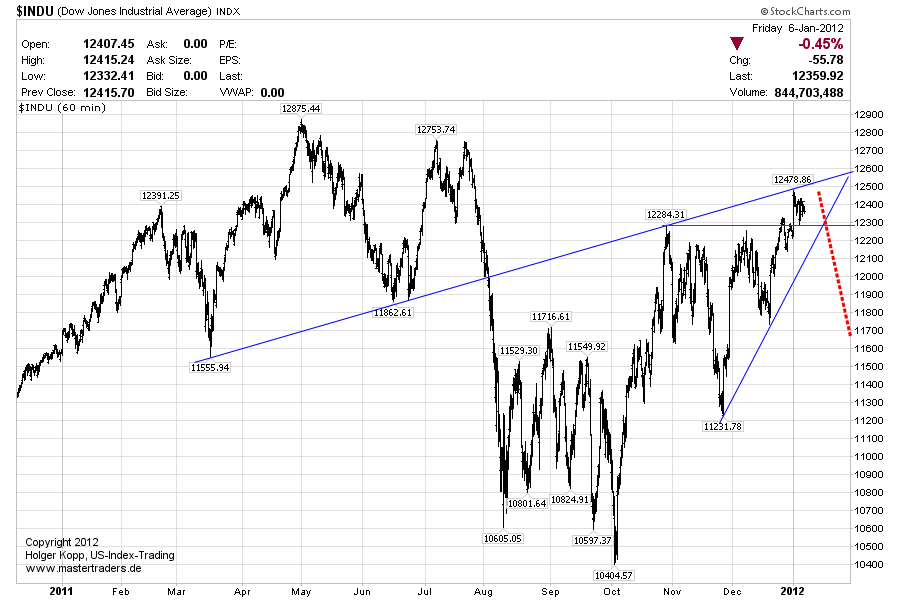

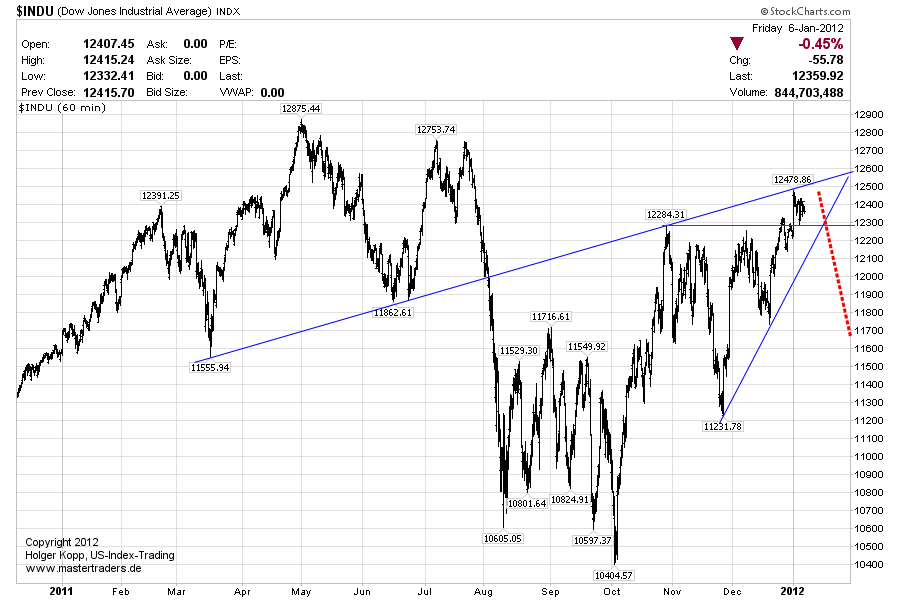

die erste Handelswoche des neuen Jahres liegt hinter uns und nun kommt so langsam nach der guten Jahresend- und -anfangsstimmung die Normalität in den Markt zurück. Zeit mal wieder einen Blick auf den Dow Jones zu werfen, da dieser aus meiner Sicht kurz vor einer Toppbildung steht.

Wenn man die beiden Tiefs aus März und Juni 2011 miteinander verbindet, erhält man eine Trendlinie, die aber erst wieder im Oktober und jetzt Anfang 2012 wichtig wurde. Denn beide Male "erinnerte" sich der Markt scheinbar an diese obere Trendbegrenzung, denn puntgenau stoppten dort in beiden Fällen die laufenden Upmoves. Eine solche massiv getestete und bestätigte Trendlinie muss als hochgradig wichtig eingestuft werden und hat dementsprechend eine massive Bedeutung für den Markt!

Das Bild aus Charttechnik und Indikatorenlage spricht für mich eine relativ eindeutige Sprache: ein Downmove könnte in Kürze beginnen! Es ist durchaus möglich, dass in den nächsten Tagen noch ein kurzes Aufbäumen stattfindet mit einem Push evt. über die 12.500 und einem erneuten Test der oberen Trendbegrenzung. Dieser Push sollte mit einer weiteren Stimmungsverbesserung der Marktteilnehmer einhergehen und noch einmal einige Spätbullen in den Markt locken. Sobald aus allen Ecken nur noch bullische Töne erklingen, wird es Zeit für mich, übergeordnet auf die Shortseite zu wechseln. Kommende Woche endet zudem noch ein Zeitzyklus im Dow, so dass nun mehrere Komponenten für diesen bevorstehenden Downmove sprechen. Auch wenn ich mich wiederhole: Börse ist das Handeln von Wahrscheinlichkeiten, und aktuell sehe ich ab kommender Woche die deutlich höhere Wahrscheinlichkeit auf der Shortseite!

Es gilt eine markante Chartmarke zu beobachten in der nächsten Zeit: 12.284 - wenn diese Marke bricht, steigt die Wahrscheinlichkeit für das Shortszenario noch einmal deutlich an. Also, wer dennoch extrem bullisch ist, sollte zumindest den Break dieser Marke als deutliche Warnung nehmen. Natürlich kann ich mich auch täuschen und der Markt zieht die nächsten Wochen weiter nach oben, aber dafür wäre zunächst ein nachhaltiger Break der oberen Trendbegrenzung notwendig. So lange diese hält, bleibt das Short-Szenario bestehen!

Viel Erfolg!

Holger Kopp

die erste Handelswoche des neuen Jahres liegt hinter uns und nun kommt so langsam nach der guten Jahresend- und -anfangsstimmung die Normalität in den Markt zurück. Zeit mal wieder einen Blick auf den Dow Jones zu werfen, da dieser aus meiner Sicht kurz vor einer Toppbildung steht.

Wenn man die beiden Tiefs aus März und Juni 2011 miteinander verbindet, erhält man eine Trendlinie, die aber erst wieder im Oktober und jetzt Anfang 2012 wichtig wurde. Denn beide Male "erinnerte" sich der Markt scheinbar an diese obere Trendbegrenzung, denn puntgenau stoppten dort in beiden Fällen die laufenden Upmoves. Eine solche massiv getestete und bestätigte Trendlinie muss als hochgradig wichtig eingestuft werden und hat dementsprechend eine massive Bedeutung für den Markt!

Das Bild aus Charttechnik und Indikatorenlage spricht für mich eine relativ eindeutige Sprache: ein Downmove könnte in Kürze beginnen! Es ist durchaus möglich, dass in den nächsten Tagen noch ein kurzes Aufbäumen stattfindet mit einem Push evt. über die 12.500 und einem erneuten Test der oberen Trendbegrenzung. Dieser Push sollte mit einer weiteren Stimmungsverbesserung der Marktteilnehmer einhergehen und noch einmal einige Spätbullen in den Markt locken. Sobald aus allen Ecken nur noch bullische Töne erklingen, wird es Zeit für mich, übergeordnet auf die Shortseite zu wechseln. Kommende Woche endet zudem noch ein Zeitzyklus im Dow, so dass nun mehrere Komponenten für diesen bevorstehenden Downmove sprechen. Auch wenn ich mich wiederhole: Börse ist das Handeln von Wahrscheinlichkeiten, und aktuell sehe ich ab kommender Woche die deutlich höhere Wahrscheinlichkeit auf der Shortseite!

Es gilt eine markante Chartmarke zu beobachten in der nächsten Zeit: 12.284 - wenn diese Marke bricht, steigt die Wahrscheinlichkeit für das Shortszenario noch einmal deutlich an. Also, wer dennoch extrem bullisch ist, sollte zumindest den Break dieser Marke als deutliche Warnung nehmen. Natürlich kann ich mich auch täuschen und der Markt zieht die nächsten Wochen weiter nach oben, aber dafür wäre zunächst ein nachhaltiger Break der oberen Trendbegrenzung notwendig. So lange diese hält, bleibt das Short-Szenario bestehen!

Viel Erfolg!

Holger Kopp

Kommentar von Riesenschecke:

Moin Holger, sprichts von einer möglichen Topbildung, hat der Dow am Freitag denn nicht das Doppeltop (Flatex kurs hoch 12473) (also letzte Hoch 12479/TH FReitag 12473=Doppeltop)bereits markiert oder muss es bei Unterschreitung der 12284 Marke erst aktiviert werden...oder woher weiss ich dass es das Doppeltop ist?

Kommentar von Holger:

Moin "Schnecke" :)

Hab doch gar nichts von DOPPEL-Topp geschrieben, sondern nur von Toppbildung, die bevorstehen dürfte/könnte. Wo und wann die kommt bleibt abzuwarten. Ist auch keine Intraday-Trading-Analyse sondern eher für SwingTrader wichtig.

Kommentar von Riesenschecke:

Wenn jetzt kein neues Hoch beim Dow zustande kommen würde, spräche man denn dann nicht eher von einem ´Doppeltop´ (12479/12473)anstatt von einer´Topbildung´ Steigt der Dow hingegen auf ein neues Hoch dann würde man es als Topbildung bezeichnen....Und meist erfolgt dann noch ein 2.Test dieser Marke, wobei wir wieder bei Doppeltopbildung wären...Vielleicht nochmal kurz den kleinen feinen Unterschied aufzeigen im aktuellen Dow-Fall.....Wäre nett..

Gr. Riesenschecke (nicht Schnecke, weiss du machst es mit Absicht...:))

Kommentar von Holger:

...wie das Topp aussieht, also Doppeltopp oder ein neues Hoch, ist doch vollkommen egal. Es geht doch um die Hauptaussage.

Kommentar von HeJe:

wäre nicht auch ein szenario "durchbruch der linie und spätere unterstützung" denkbar?

Kommentar von Holger:

@HeJe: ja klar, denkbar ist alles. Ich kann nur nicht jedes Szenario gleichzeitig handeln, also entscheide ich mich für das, welches mir im Moment am wahrscheinlichsten erscheint auf Grund diverser Dinge

| bewerten | 1 Bewertungen |

|

Dienstag, 03. Januar 2012

Kategorie: Allgemein |

0 Kommentare

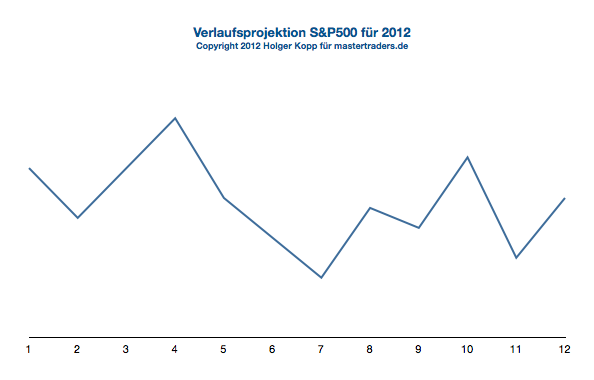

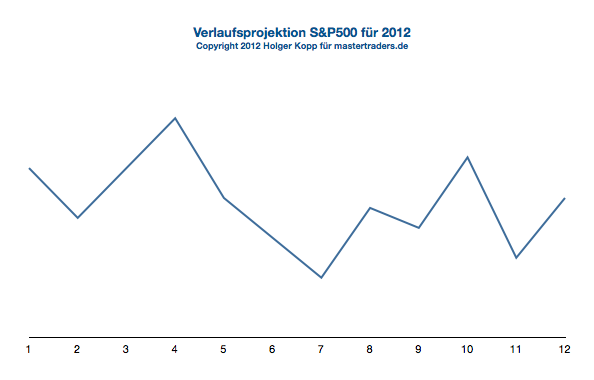

Jahresprognose S&P500

Liebe Leser,

es ist ja schon ein nettes Spiel geworden, "Börsenfachleute" nach dem kommenden Börsenjahr zu fragen. Nach dem Motto: "was erwarten sie denn vom Markt"? Die Meinungen dazu sind, natürlich, vollkommen unterschiedlich. Oft findet man pauschale Aussagen wie "es wird ein freundliches Börsenjahr" oder "es wird ein schwieriges Börsenjahr" etc. Hilft aber in der Regel auch nicht weiter.

Die Wahrheit wird letztendlich mal wieder irgendwo in der Mitte liegen, aber was mir in solchen Jahresausblicken fehlt, ist die Basis, auf der solche Ausblicke enstehen. Daher stelle ich hier heute meine grobe Verlaufserwartung an den S&P500 öffentlich ein, wenn ich auch weiß, dass dies immer recht gewagt ist. Denn Börse ist bekanntermassen das Handeln von Wahrscheinlichkeiten, und Warscheinlichkeiten haben die Eigenheit nicht immer einzutreten, den ansonsten wären es ja Gewissheiten. Man kann also mächtig schiefliegen, aber das Risiko gehe ich ein.

Wie gehe ich vor bei einer solchen Projektion? Die Märkte verlaufen in Zyklen, und diese Zyklen gilt es herauszufinden und zu analysieren. Die US-Aktienmärkte haben z.B. einen Zyklus, der sich "Präsidentschaftszyklus" nennt. Man kann dort die 4 Jahre einer US-Präsidentschaft analysieren und stellt in den einzelnen Jahren durchaus parallele Verläufe fest. Dieses Jahr sind wieder Wahlen in den USA und wie immer sind diese Anfang November. Wir sind also 2012 im "Wahljahr" dieses 4-Jahres-Zyklus.

Aber es gibt weitere Zyklen, wie z.B. den 2-Jahres-Zyklus u.v.a.. Durch die Analyse und Kombination dieser Zyklen kann man nun versuchen, einen wahrscheinlichen Verlauf für dieses Jahr zu entwerfen, was nichts anderes ist, als eine möglichst hohe Wahrscheinlichkeit herauszufiltern. Das Ergebnis ist, dass wir auch dieses Jahr wahrscheinlich wieder mit sehr kräftigen Bewegungen in beide Richtungen rechnen sollten.Ich gehe davon aus, dass wir in diesem Jahr mind. 2 starke Rallies, aber auch mind. 1 sehr heftigen Downmove erleben, wenn nicht sogar 2.

Die Projektion:

Bin selbst gespannt, was uns der Markt dieses Jahr bietet, aber in den letzten Jahren passte die Projektion in groben Zügen recht gut. Es ist also für Investoren nicht verkehrt, dieses Bild im Hinterkopf zu behalten. Im Laufe des Jahres kann es durchaus sein, dass dieses Szenario noch angepasst und nachjustiert wird, je nach Verlauf.

Ich wünsche allen Lesern ein gesundes und erfolgreiches Jahr!

Holger Kopp

es ist ja schon ein nettes Spiel geworden, "Börsenfachleute" nach dem kommenden Börsenjahr zu fragen. Nach dem Motto: "was erwarten sie denn vom Markt"? Die Meinungen dazu sind, natürlich, vollkommen unterschiedlich. Oft findet man pauschale Aussagen wie "es wird ein freundliches Börsenjahr" oder "es wird ein schwieriges Börsenjahr" etc. Hilft aber in der Regel auch nicht weiter.

Die Wahrheit wird letztendlich mal wieder irgendwo in der Mitte liegen, aber was mir in solchen Jahresausblicken fehlt, ist die Basis, auf der solche Ausblicke enstehen. Daher stelle ich hier heute meine grobe Verlaufserwartung an den S&P500 öffentlich ein, wenn ich auch weiß, dass dies immer recht gewagt ist. Denn Börse ist bekanntermassen das Handeln von Wahrscheinlichkeiten, und Warscheinlichkeiten haben die Eigenheit nicht immer einzutreten, den ansonsten wären es ja Gewissheiten. Man kann also mächtig schiefliegen, aber das Risiko gehe ich ein.

Wie gehe ich vor bei einer solchen Projektion? Die Märkte verlaufen in Zyklen, und diese Zyklen gilt es herauszufinden und zu analysieren. Die US-Aktienmärkte haben z.B. einen Zyklus, der sich "Präsidentschaftszyklus" nennt. Man kann dort die 4 Jahre einer US-Präsidentschaft analysieren und stellt in den einzelnen Jahren durchaus parallele Verläufe fest. Dieses Jahr sind wieder Wahlen in den USA und wie immer sind diese Anfang November. Wir sind also 2012 im "Wahljahr" dieses 4-Jahres-Zyklus.

Aber es gibt weitere Zyklen, wie z.B. den 2-Jahres-Zyklus u.v.a.. Durch die Analyse und Kombination dieser Zyklen kann man nun versuchen, einen wahrscheinlichen Verlauf für dieses Jahr zu entwerfen, was nichts anderes ist, als eine möglichst hohe Wahrscheinlichkeit herauszufiltern. Das Ergebnis ist, dass wir auch dieses Jahr wahrscheinlich wieder mit sehr kräftigen Bewegungen in beide Richtungen rechnen sollten.Ich gehe davon aus, dass wir in diesem Jahr mind. 2 starke Rallies, aber auch mind. 1 sehr heftigen Downmove erleben, wenn nicht sogar 2.

Die Projektion:

- nach einem freundlichen Auftakt kann durchaus eine ruhigere Phase in den nächsten Wochen anstehen, evt. mit leicht fallenden Kursen im Rahmen einer Korrektur des letzten Upmoves

- eine anschliessende Rally bis in das Frühjahr hinein, hat eine sehr hohe Wahrscheinlichkeit

- die alte Regel "sell in May and go away" könnte auch dieses Jahr angesagt sein. Sollten wir tatsächlich die Frühjahrsrally erleben, sollte man ab April äussert vorsichtig sein, Bestände absichern oder abbauen. Ein heftiger Abverkauf in diesem Jahr wird kommen, da bin ich mir zu über 90% sicher. Die Frage ist nur, ob dieser in der ersten Jahreshälfte kommt, wie in dieser Projektion, oder erst in der 2. Jahreshälfte vor den US-Wahlen (eine weitere Projektion, die aber aktuell die geringere Wahrscheinlcihkeit hat)

- in Wahljahren gibt es oft eine "Vor-Wahlen-Rally", so dass es eine gute Wahrscheinlichkeit dafür auch dieses Jahr gibt. Und umso genauer die vorherigen Projektionen stattfinden sollten, desto wahrscheinlicher kommt auch dieses Jahr diese Rally. Also: kommt ein Abverkauf im Frühsommer, sollte ab Juli/August mit dem Beginn einer "Vor-Wahlen-Rally" gerechnet werden

- danach kurzer Einbruch nach den Wahlen und einer anschliessenden kleinen Jahresendrally

Bin selbst gespannt, was uns der Markt dieses Jahr bietet, aber in den letzten Jahren passte die Projektion in groben Zügen recht gut. Es ist also für Investoren nicht verkehrt, dieses Bild im Hinterkopf zu behalten. Im Laufe des Jahres kann es durchaus sein, dass dieses Szenario noch angepasst und nachjustiert wird, je nach Verlauf.

Ich wünsche allen Lesern ein gesundes und erfolgreiches Jahr!

Holger Kopp

| bewerten | 6 Bewertungen |

|

Freitag, 30. Dezember 2011

Kategorie: Allgemein |

3 Kommentare

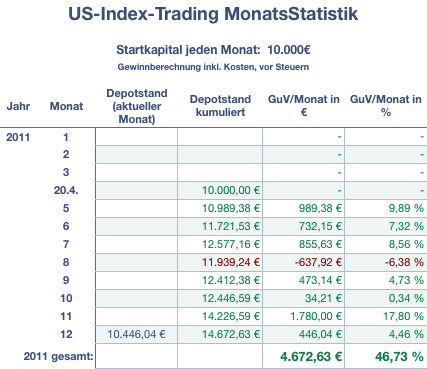

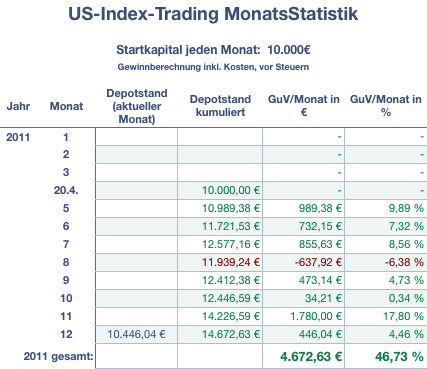

US-Index-Trading - Der Jahresabschluss

Liebe Leser,

der letzte Handelstag im Jahr ist natürlich auch der passende Zeitpunkt, um sich die Jahresabrechnung anzuschauen und auch einen Ausblick auf unser Handeln im nächsten Jahr zu geben.

Das Real-Money-Depot ging am 20.4.2011 mit 10.000€ an den Start und schloss dieses Jahr mit einem kumulierten Gewinn i.H.v. 4.672,63€ an (inkl. Kosten, aber vor Steuern). Dies enstpricht einer Performance von 46,73%.

Leider fiel der Start des US-Tradings genau in die Phase, in der es an den Weltbörsen langsam turbulent wurde. Wir haben ein Börsenjahr hinter uns, an das man sich wohl noch einige Zeit erinnern wird. Angesichts dieser Turbulenzen in den letzten Monaten bin ich mit der Perormance zufrieden, wenn es auch einige Punkte gibt, die man 2012 besser gestalten kann und die ich 2012 weiter optimieren werde.

Unsere Abonnenten kennen es: ich gehe dort sehr selbstkritisch mit meinen Trades um und versuche immer zu reflektieren, wo Fehler lagen und wie man diese vermeiden kann. Ziel ist eine ständige Optimierung des Handelns und damit auch der Performance.

Optimierungsansätze für 2012 sind z.B:

Ich wünsche einen guten Rutsch und alles Gute für das kommende Jahr!

Mit den Besten Grüßen

Holger Kopp

der letzte Handelstag im Jahr ist natürlich auch der passende Zeitpunkt, um sich die Jahresabrechnung anzuschauen und auch einen Ausblick auf unser Handeln im nächsten Jahr zu geben.

Das Real-Money-Depot ging am 20.4.2011 mit 10.000€ an den Start und schloss dieses Jahr mit einem kumulierten Gewinn i.H.v. 4.672,63€ an (inkl. Kosten, aber vor Steuern). Dies enstpricht einer Performance von 46,73%.

Leider fiel der Start des US-Tradings genau in die Phase, in der es an den Weltbörsen langsam turbulent wurde. Wir haben ein Börsenjahr hinter uns, an das man sich wohl noch einige Zeit erinnern wird. Angesichts dieser Turbulenzen in den letzten Monaten bin ich mit der Perormance zufrieden, wenn es auch einige Punkte gibt, die man 2012 besser gestalten kann und die ich 2012 weiter optimieren werde.

Unsere Abonnenten kennen es: ich gehe dort sehr selbstkritisch mit meinen Trades um und versuche immer zu reflektieren, wo Fehler lagen und wie man diese vermeiden kann. Ziel ist eine ständige Optimierung des Handelns und damit auch der Performance.

Optimierungsansätze für 2012 sind z.B:

- konsequentes Durchhandeln von analysierten Szenarien (Szenarien wurden oftmals richtig erkannt und analysiert, aber nicht konsequent durchgehandelt. Damit wurden erfolgversprechende Trades zu früh abgebrochen und teils hohe mögliche Gewinne "verschenkt". Stichwort: "the trend is your friend")

- ein noch schnelleres und konsequenteres Abbrechen von Trades, die offensichtlich in die falsche Richtung laufen (also nicht warten, bis die Stoppschwelle des Moneymanagementes erreicht ist, sondern früher "manuell" aus dem Trade gehen. Somit wären einige Trades mit wesentlich geringerem Minus abgeschlossen woren)

- das Swing-Trading-Signal auf EoD-Basis für den S&P500 wird täglich ermittelt

- die Indikatorenübersicht wird um 2-3 wichtige Marktindiaktoren erweitert und gibt uns ein noch besseres Bild über den Marktzustand

- täglich werden die wichtigen Supports&Resists für das intraday Trading ermittelt

- alle diese Werte werden übersichtlich in einer einzigen Tabelle täglich in der TagesAnalyse per LiveTicker veröffentlicht

Ich wünsche einen guten Rutsch und alles Gute für das kommende Jahr!

Mit den Besten Grüßen

Holger Kopp

Kommentar von Riesenschecke:

gute Performance mit 43,76%, das entspricht monatlich fast 600 Euro Bruttoeinkommen, als Zusatzeinkommen recht ordentlich, zum alleinigen Leben mit sehr vielen Zugeständnissen evtl. machbar....(für mich könnts reichen.., bin ja mit sehr wenig zufrieden...)

Glückwunsch und weiter so, alles kann besser werden....(xavier....) 2012...Gr. Riesenschecke...

Kommentar von Bear or Bull:

Herzlichen Glückwunsch zu diesem v.a. angesichts des schwierigen Marktumfelds herausragenden Ergebnisses ! Zwar ist die hohe Volatilität eher von Vorteil für Trader, aber die permanente Beeinflussung durch unkalkulierbare politisch motivierte Eingriffe von außen hat das Antizipieren von Marktbewegungen sehr erschwert. Da dennoch ein so stolzes Resultat erzielt wurde, bin ich auch für 2012 optimistisch :-)

Einen Guten Rutsch ins Neue Jahr und viele Grüße,

Thorsten

Kommentar von StHoff58:

Die sachliche und selbstkritische Herangehensweise von Holger gefällt mir. Der Erfolg gibt ihm Recht! Weiterso 2012 und neben dem notwendigen Glück wünsche ich uns allen Gesundheit. Es wird bestimmt wieder ein spannendes Jahr!

| bewerten | 3 Bewertungen |

|

Samstag, 17. Dezember 2011

Kategorie: Allgemein |

1 Kommentar

Blick auf die übergeordneten US-Aktienmarkt-Indikatoren

Liebe Leser,

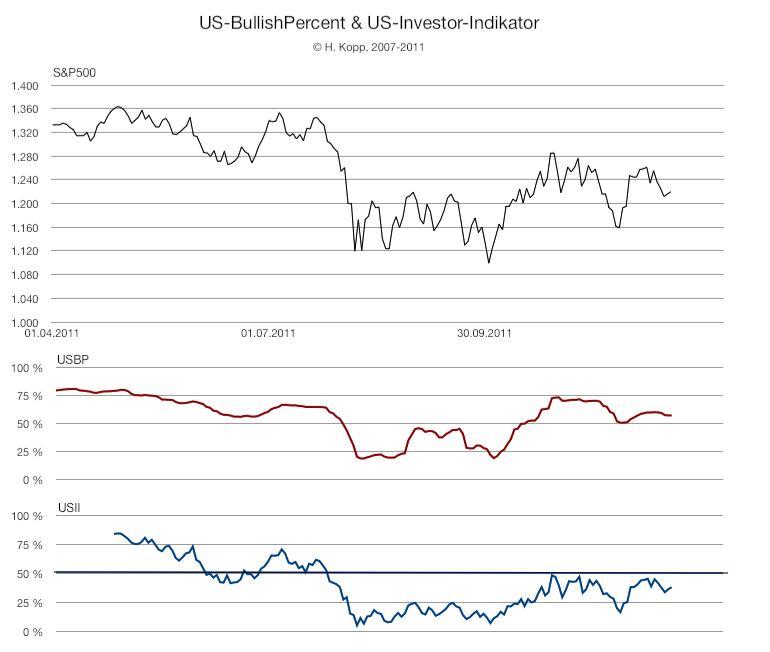

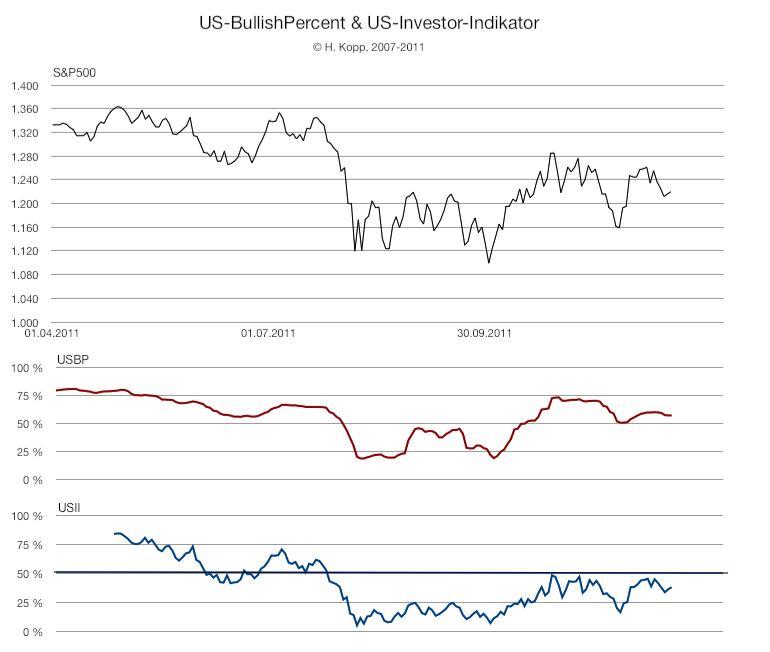

noch 2 Handelswochen liegen vor uns in diesem Jahr, Zeit noch einmal einen Blick auf die übergeordneten Indikatoren zu werfen. So schwierig dieses Börsenjahr zu handeln war, so schwierig stellen sich auch Analysen in einem solchen Umfeld dar. Die Psychologie und tägliche Nachrichtenlage bestimmt in diesen Wochen das Marktgeschehen. Daher ist es aus meiner Sicht enorm wichtig, zwischendurch immer mal wieder einen Blick auf die "nackten" Fakten zu werfen. In diesem Fall auf die beiden Indikatoren, die ich immer betrachte, wenn es mir um die Einschätzung der übergeordneten Lage am Aktienmarkt geht.

Die "Bullish-Percent" Indikatoren haben ihren Ursprung in der Point&Figure (P&F)Charttechnik, die nach klaren Regeln bestimmt, wann eine Aktie als übergeordnet bullisch oder bärisch einzustufen ist. Täglich kann man also die Aktienwerte bestimmen, die sich nach den Regeln der Point&Figure-Technik auf einem P&F-Kauf- oder Verkaufssignal befinden. Der prozentuale Anteil der Aktienwerte, die sich auf einem P&F-Kaufsignal befinden, ergibt den "Bullish-Percent".

Die Werte des Bullish-Percent findet man für viele Aktienindizes, ich selbst berechne täglich diesen Wert für die 3 großen S&P-Indizes, S&P500/-400/600, also für den S&P1500, so dass man dadurch einen guten Blick auf den US-Gesamtaktienmarkt hat.

Dieser Index ist im Zuge der starken Oktober-Erholung bis knapp über 70% gezogen, wo bereits die Überkauft-Zone beginnt. Seitdem ist er wieder auf dem absteigenden Ast, allerdings immer noch über 50%, was ein leicht bullischer Wert ist. Wer sich diese Indikatoren einmal näher anschauen möchte, schaut bei meinem "Trendreader"-Kollegen Herbert Frimmer im Blog vorbei, er beschäftigt sich täglich mit P&F und auch mit den Bullish-Percents!

Der 2. Indikator, ich nenne ihn Investor-Indikator, ist ein von mir selbst entwickelter, der mir im Prinzip nur eine einzige Aussage liefern soll: Aktien ja oder nein?! (Ich hatte ihn schon desöfteren hier erwähnt und gezeigt)

Ich glaube, die Frage von Bekannten oder Freunden "soll ich jetzt in Aktien einsteigen oder nicht", kennt wohl jeder, der lange genug im Geschäft ist. Auch ich stelle mir diese Frage natürlich seit Jahren und habe daher diesen Indikator entwickelt, der mir bei der Beantwortung dieser Frage Hilfestellung bieten soll - und zwar vollkommen faktenbasiert und frei von Stimmungs- und Interpretationseinflüssen. Ist dieser Indikator über 50%, gibt es grünes Licht für Investoren, ist er darunter, ist die Ampel rot und heisst für mich: keine Neuinvestitionen in Aktien und bestehende Positionen absichern/reduzieren/verkaufen, je nach Anlagehorizont und eigener Intention.

Dieser Indikator ist seit Sommer unterhalb der 50%-Marke und selbst die starke Erholung im Oktober konnte ihn nicht dazu bewegen, grünes Licht zu geben. Wer sich als Investor in diesem Jahr alleine nach diesem Indikator gerichtet hätte, wäre vermutlich immer noch gut im Plus, was Aktiendepots angeht.

Mein Fazit für das "große Bild": es kann immer noch keine Entwarnung für die Aktienmärkte gegeben werden und aus meiner Sicht ist es auch noch zu früh, sich Gedanken über mittel- bis langfristige Neuinvestments zu machen. Bestehende Positionen sollten weiterhin abgesichert bleiben, lediglich kurze Erholungsphasen an den Börsen können zu kurzen Aktientrades genutzt werden.

Be careful und viel Erfolg!

Holger Kopp

noch 2 Handelswochen liegen vor uns in diesem Jahr, Zeit noch einmal einen Blick auf die übergeordneten Indikatoren zu werfen. So schwierig dieses Börsenjahr zu handeln war, so schwierig stellen sich auch Analysen in einem solchen Umfeld dar. Die Psychologie und tägliche Nachrichtenlage bestimmt in diesen Wochen das Marktgeschehen. Daher ist es aus meiner Sicht enorm wichtig, zwischendurch immer mal wieder einen Blick auf die "nackten" Fakten zu werfen. In diesem Fall auf die beiden Indikatoren, die ich immer betrachte, wenn es mir um die Einschätzung der übergeordneten Lage am Aktienmarkt geht.

Die "Bullish-Percent" Indikatoren haben ihren Ursprung in der Point&Figure (P&F)Charttechnik, die nach klaren Regeln bestimmt, wann eine Aktie als übergeordnet bullisch oder bärisch einzustufen ist. Täglich kann man also die Aktienwerte bestimmen, die sich nach den Regeln der Point&Figure-Technik auf einem P&F-Kauf- oder Verkaufssignal befinden. Der prozentuale Anteil der Aktienwerte, die sich auf einem P&F-Kaufsignal befinden, ergibt den "Bullish-Percent".

Die Werte des Bullish-Percent findet man für viele Aktienindizes, ich selbst berechne täglich diesen Wert für die 3 großen S&P-Indizes, S&P500/-400/600, also für den S&P1500, so dass man dadurch einen guten Blick auf den US-Gesamtaktienmarkt hat.

Dieser Index ist im Zuge der starken Oktober-Erholung bis knapp über 70% gezogen, wo bereits die Überkauft-Zone beginnt. Seitdem ist er wieder auf dem absteigenden Ast, allerdings immer noch über 50%, was ein leicht bullischer Wert ist. Wer sich diese Indikatoren einmal näher anschauen möchte, schaut bei meinem "Trendreader"-Kollegen Herbert Frimmer im Blog vorbei, er beschäftigt sich täglich mit P&F und auch mit den Bullish-Percents!

Der 2. Indikator, ich nenne ihn Investor-Indikator, ist ein von mir selbst entwickelter, der mir im Prinzip nur eine einzige Aussage liefern soll: Aktien ja oder nein?! (Ich hatte ihn schon desöfteren hier erwähnt und gezeigt)

Ich glaube, die Frage von Bekannten oder Freunden "soll ich jetzt in Aktien einsteigen oder nicht", kennt wohl jeder, der lange genug im Geschäft ist. Auch ich stelle mir diese Frage natürlich seit Jahren und habe daher diesen Indikator entwickelt, der mir bei der Beantwortung dieser Frage Hilfestellung bieten soll - und zwar vollkommen faktenbasiert und frei von Stimmungs- und Interpretationseinflüssen. Ist dieser Indikator über 50%, gibt es grünes Licht für Investoren, ist er darunter, ist die Ampel rot und heisst für mich: keine Neuinvestitionen in Aktien und bestehende Positionen absichern/reduzieren/verkaufen, je nach Anlagehorizont und eigener Intention.

Dieser Indikator ist seit Sommer unterhalb der 50%-Marke und selbst die starke Erholung im Oktober konnte ihn nicht dazu bewegen, grünes Licht zu geben. Wer sich als Investor in diesem Jahr alleine nach diesem Indikator gerichtet hätte, wäre vermutlich immer noch gut im Plus, was Aktiendepots angeht.

Mein Fazit für das "große Bild": es kann immer noch keine Entwarnung für die Aktienmärkte gegeben werden und aus meiner Sicht ist es auch noch zu früh, sich Gedanken über mittel- bis langfristige Neuinvestments zu machen. Bestehende Positionen sollten weiterhin abgesichert bleiben, lediglich kurze Erholungsphasen an den Börsen können zu kurzen Aktientrades genutzt werden.

Be careful und viel Erfolg!

Holger Kopp

Kommentar von JoBo999:

Wirklich ein sehr guter Bericht, weil er auf dieser ermittelten Statistik beruht;

ich habe noch irgendwo anderweitig Einblick und deshalb kann ich hier nur beipflichten, was Holger geschrieben hat.

Erst mal noch Seitelinie stehen und abwarten bis die Lage (das Momentum) klarer wird; dann kann man investieren;

jetzt eben noch Seitenlinie und abwarten.

| bewerten | 0 Bewertungen |

|