|

|

Information zum Blog

Jörg Meyer

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 (Bescheinigung)

2013: +52% | 26.281 (Bescheinigung)

2014: +19% | 9.415 (Bescheinigung)

2015: +32% | 15.904 (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 (Bescheinigung)

2013: +52% | 26.281 (Bescheinigung)

2014: +19% | 9.415 (Bescheinigung)

2015: +32% | 15.904 (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Jörg Meyers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Jörg Meyer schrieb am

Montag, 25.04. in seinem Trading Tagebuch:

Liebe Trader,

für Breakout-Trader ergibt sich heute eine Chance bei Sixt. Die Aktie hatte vor einigen Wochen einen Pivotal Point gebildet. Was war geschehen?

Die Dividende von 1,50 Euro/Aktie lag über den Erwartungen.

Man hat ein kleines ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 31.12. 16:24 Uhr ******************* |

| 29.12. 11:07 Uhr ******************* |

| 20.12. 13:20 Uhr Gekauft 400 H&R (775700) zu 15,60 Euro |

| 15.12. 10:06 Uhr Verkauft 60 MTU zu 107,45 Euro (+38%) |

| 05.12. 16:20 Uhr Zugekauft 600 Kontron (605395) zu 2,855 Euro |

Archiv

1 Beitrag

Juni 20164 Beiträge

Mai 20163 Beiträge

April 20161 Beitrag

November 20151 Beitrag

August 20151 Beitrag

Mai 20152 Beiträge

Februar 20152 Beiträge

Januar 20151 Beitrag

November 20141 Beitrag

August 20142 Beiträge

Juli 20141 Beitrag

Juni 20141 Beitrag

Mai 20141 Beitrag

April 20141 Beitrag

Februar 20143 Beiträge

Januar 20141 Beitrag

Oktober 20131 Beitrag

September 20131 Beitrag

August 20132 Beiträge

März 20131 Beitrag

Februar 20132 Beiträge

Januar 20132 Beiträge

Dezember 20122 Beiträge

November 20124 Beiträge

Oktober 20123 Beiträge

September 20122 Beiträge

August 20124 Beiträge

Juli 20122 Beiträge

Juni 20124 Beiträge

Mai 20123 Beiträge

April 20125 Beiträge

März 20124 Beiträge

Februar 20124 Beiträge

Januar 20124 Beiträge

Dezember 20114 Beiträge

November 20114 Beiträge

Oktober 20114 Beiträge

September 20115 Beiträge

August 20114 Beiträge

Juli 20115 Beiträge

Juni 20114 Beiträge

Mai 20115 Beiträge

April 20117 Beiträge

März 20118 Beiträge

Februar 20116 Beiträge

Januar 20114 Beiträge

Dezember 20107 Beiträge

November 20105 Beiträge

Oktober 20105 Beiträge

September 20109 Beiträge

August 20106 Beiträge

Juli 20102 Beiträge

Juni 20104 Beiträge

Mai 20108 Beiträge

April 20109 Beiträge

März 20109 Beiträge

Februar 20108 Beiträge

Januar 20106 Beiträge

Dezember 20098 Beiträge

November 20099 Beiträge

Oktober 200915 Beiträge

September 200914 Beiträge

August 200912 Beiträge

Juli 200917 Beiträge

Juni 200916 Beiträge

Mai 20099 Beiträge

April 200910 Beiträge

März 20099 Beiträge

Februar 20097 Beiträge

Januar 20097 Beiträge

Dezember 20089 Beiträge

November 200812 Beiträge

Oktober 200810 Beiträge

September 200817 Beiträge

August 20086 Beiträge

Juli 20087 Beiträge

Juni 200817 Beiträge

Mai 200820 Beiträge

April 200814 Beiträge

März 20089 Beiträge

Februar 200813 Beiträge

Januar 200810 Beiträge

Dezember 200710 Beiträge

November 200717 Beiträge

Oktober 200725 Beiträge

September 200713 Beiträge

August 20078 Beiträge

Juli 200712 Beiträge

Juni 200719 Beiträge

Mai 200728 Beiträge

April 200745 Beiträge

März 200744 Beiträge

Februar 200743 Beiträge

Januar 2007

Highperformance-Aktien

Reales 50.000 Trading-Depot

Reales 50.000 Trading-Depot

Kategorie: Real Money-Trading |

0 Kommentare

Dienstag, 29. März 2011

Wachstumsfeld "Mobile Banking" - dieses Unternehmen profitiert!

Liebe Leser,

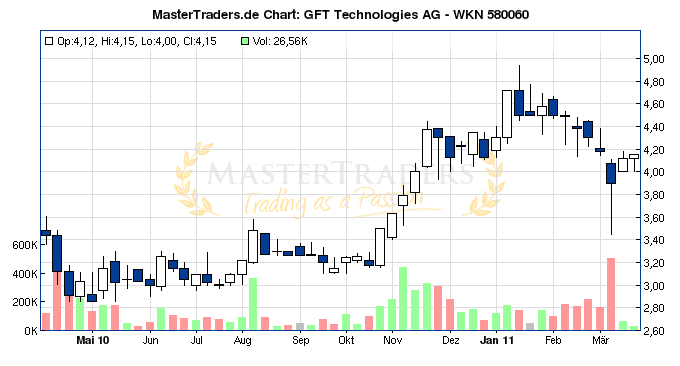

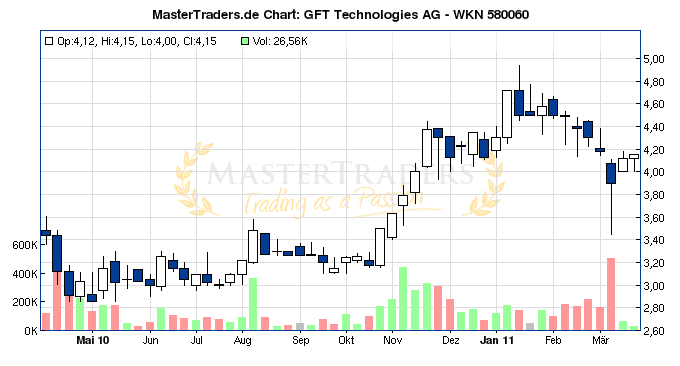

durch die rasante Verbreitung von mobilen Endgeräten, welche über einen Internetzugang verfügen, wächst die Nachfrage nach Banking-Lösungen für unterwegs. Zu denken ist hier bspw. an Wertpapiergeschäfte und den Zahlungsverkehr. Auf solche Lösungen ist der IT-Dienstleister GFT Technologie spezialisiert.

Für 2010 kommunizierte das Unternehmen gute Zahlen. Getrieben von den anziehenden Investitionen der Finanzbranche kletterten die Erlöse um 15% auf 248,26 Mio. Euro. Das EBIT erreichte mit 11,55 Mio. Euro (+47%) den Prognosekorridor von 11-12 Mio. Euro. Unter dem Strich erreichte der Nettogewinn 0,31 Euro/Aktie (+35%). Regional verbuchte das Unternehmen aus Großbritannien, Spanien und den USA eine hohe Nachfrage nach IT-Lösungen. Die Dividende wird auf 0,15 Euro/Aktie angehoben, sodass die Rendite bei 3,5% landet.

GFT Technologie adressiert mit seinen Lösungen den Wachstumsmarkt des Mobile Bankings. Neben der Möglichkeit zur Beratung via iPad oder Windows 7-Multitouch-Geräten (Touch-Banking) will man über die nächsten Jahre weitere mobile Finanzanwendungen realisieren. So erwartet Steria Mummert Consulting, dass vier von zehn Geldinstituten ins "Mobile Banking" investieren werden. Weitere 43% wollen einen Release von Applikationen für das Banking per Smartphone durchführen. Rund 38% gehen noch einen Schritt weiter und planen Apps für den mobilen Wertpapierhandel. "2011 sehen wir hier erhebliches Wachstumspotenzial für unsere innovativen und sicheren Lösungen, " so GFT Technologie.

Für das laufende Geschäftsjahr werden Umsätze von 275 Mio. Euro und ein EBT von wenigstens 13 Mio. Euro prognostiziert. Den Gewinn je Aktie schätzen Analysten auf 0,36 - 0,40 Euro. Offensiver ist da schon die mittelfristige Prognose. Ziel ist die Marke von 500 Mio. Euro an Umsatz in 2015 zu erreichen, sowie ein zweistelliges Ergebnis. Mittels strategischer Zukäufe und organischem Wachstum soll die Guidance realisiert werden. Die Marktkapitalisierung von GFT Technologie liegt bei nur 113 Mio. Euro!

durch die rasante Verbreitung von mobilen Endgeräten, welche über einen Internetzugang verfügen, wächst die Nachfrage nach Banking-Lösungen für unterwegs. Zu denken ist hier bspw. an Wertpapiergeschäfte und den Zahlungsverkehr. Auf solche Lösungen ist der IT-Dienstleister GFT Technologie spezialisiert.

Für 2010 kommunizierte das Unternehmen gute Zahlen. Getrieben von den anziehenden Investitionen der Finanzbranche kletterten die Erlöse um 15% auf 248,26 Mio. Euro. Das EBIT erreichte mit 11,55 Mio. Euro (+47%) den Prognosekorridor von 11-12 Mio. Euro. Unter dem Strich erreichte der Nettogewinn 0,31 Euro/Aktie (+35%). Regional verbuchte das Unternehmen aus Großbritannien, Spanien und den USA eine hohe Nachfrage nach IT-Lösungen. Die Dividende wird auf 0,15 Euro/Aktie angehoben, sodass die Rendite bei 3,5% landet.

GFT Technologie adressiert mit seinen Lösungen den Wachstumsmarkt des Mobile Bankings. Neben der Möglichkeit zur Beratung via iPad oder Windows 7-Multitouch-Geräten (Touch-Banking) will man über die nächsten Jahre weitere mobile Finanzanwendungen realisieren. So erwartet Steria Mummert Consulting, dass vier von zehn Geldinstituten ins "Mobile Banking" investieren werden. Weitere 43% wollen einen Release von Applikationen für das Banking per Smartphone durchführen. Rund 38% gehen noch einen Schritt weiter und planen Apps für den mobilen Wertpapierhandel. "2011 sehen wir hier erhebliches Wachstumspotenzial für unsere innovativen und sicheren Lösungen, " so GFT Technologie.

Für das laufende Geschäftsjahr werden Umsätze von 275 Mio. Euro und ein EBT von wenigstens 13 Mio. Euro prognostiziert. Den Gewinn je Aktie schätzen Analysten auf 0,36 - 0,40 Euro. Offensiver ist da schon die mittelfristige Prognose. Ziel ist die Marke von 500 Mio. Euro an Umsatz in 2015 zu erreichen, sowie ein zweistelliges Ergebnis. Mittels strategischer Zukäufe und organischem Wachstum soll die Guidance realisiert werden. Die Marktkapitalisierung von GFT Technologie liegt bei nur 113 Mio. Euro!

| bewerten | 2 Bewertungen |

|

Dienstag, 22. März 2011

Trading-Ideen vom 22.März - Wo überzeugen die CRVs?

Liebe Leser,

die nachfolgenden Trading-Ideen sind für eine Zeitraum von Tagen bis Wochen konzipiert. Aufgrund der von Anfang an definierten Ein- und Ausstiegspunkte richten sich die Ideen auch an berufstätige Börsianer. Ziel ist die Mitnahme einer direkten Bewegung. Der Stoppkurs und das Marktverhalten bestimmen die individuelle Periode eines Trades.

Viele Aktien haben nach den jüngsten Gegenbewegung ihre Kursverluste, welche aufgrund der Ereignisse in Japan entstanden, wieder aufgeholt. Jetzt stellt sich die Frage, wo noch Potenziale mit einem überzeugenden Chance-Risiko-Verhältnis lauern?

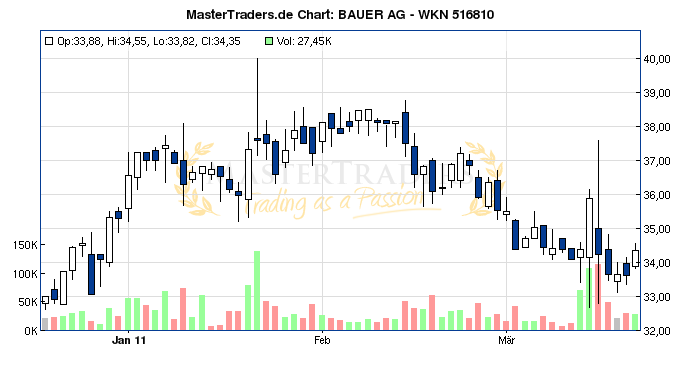

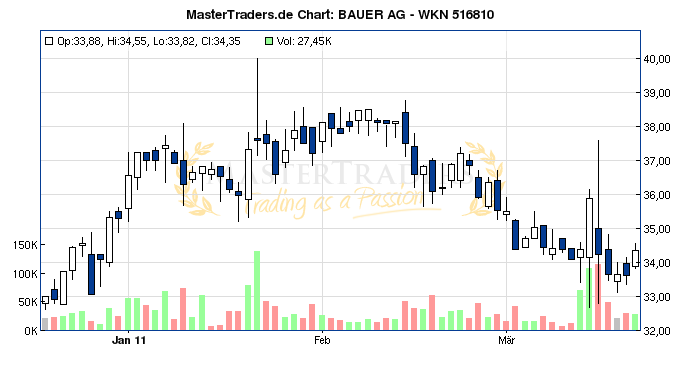

Bauer ist ein Spezialist im Bereich "Tiefbau" und "Baumaschinen". Im dritten Geschäftssegment "Resources" konzentriert sich das Unternehmen auf Produkte und Dienstleistungen aus den Bereichen Wasser, Energie und Umwelt. Die Aktie Sprang letzte Woche an, weil sie als Profiteur des Wiederaufbaus in Japan gespielt wurde. Allerdings ist das Unternehmen dort kaum vertreten. Vielmehr dürfte das Unternehmen gute Chancen haben beim Ausbau des europäischen Verkehrsnetzes zum Zuge zu kommen. Hier geht es um eine bessere Verknüpfung von Häfen, Flughäfen sowie Bahnhöfen untereinander, aber auch mit den Ballungsgebieten. Die Kosten für diese Maßnahmen betragen ca. 550 Mrd. Euro bis 2020. Bis 2013 sollen über 50 Mrd. fließen.

Bauer hat bei 33 Euro ein lokales Tief gebildet. Mit einem Stoppniveau auf dieser Marke bietet sich die Spekulation auf eine Gegenbewegung an.

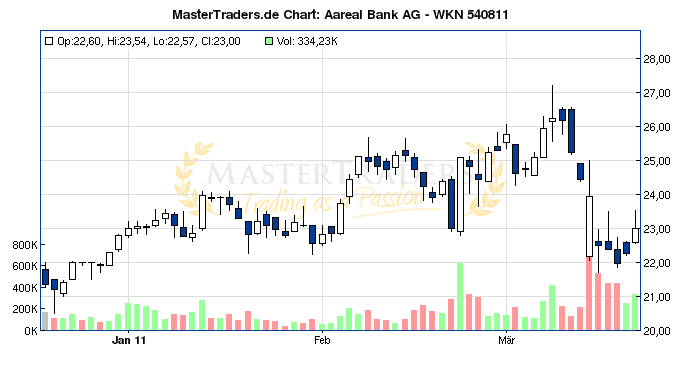

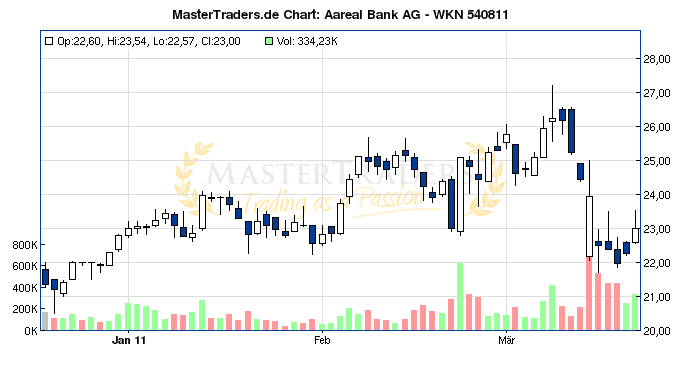

Die Bank-Aktien wurden in den vergangenen Tagen noch gar nicht gespielt. Der Leader in dieser Branche ist die Aareal Bank, weil sie den stärksten mittelfristigen Aufwärtstrend aufweist. Es dürfte sich lohnen zu beobachten, ob auch hier das Kaufinteresse wieder ansteigt und die Aktie eine Gegenbewegung in Richtung des 52-Wochenhochs bei 27,20 Euro startet. Das Risiko liegt darin begründet, dass der Immobilienfinanzierer laut der Commerzbank mit rund 270 Mio. Euro in Japan - hauptsächlich um Tokio - engagiert ist.

Um das Verlustrisiko zu minimieren, bietet sich ein enger Stoppkurs im Bereich um 22,50 Euro an. Entscheidend wird nun sein, dass sich die Aktie im Widerstandsbereich über 23 Euro etabliert.

die nachfolgenden Trading-Ideen sind für eine Zeitraum von Tagen bis Wochen konzipiert. Aufgrund der von Anfang an definierten Ein- und Ausstiegspunkte richten sich die Ideen auch an berufstätige Börsianer. Ziel ist die Mitnahme einer direkten Bewegung. Der Stoppkurs und das Marktverhalten bestimmen die individuelle Periode eines Trades.

Viele Aktien haben nach den jüngsten Gegenbewegung ihre Kursverluste, welche aufgrund der Ereignisse in Japan entstanden, wieder aufgeholt. Jetzt stellt sich die Frage, wo noch Potenziale mit einem überzeugenden Chance-Risiko-Verhältnis lauern?

Bauer ist ein Spezialist im Bereich "Tiefbau" und "Baumaschinen". Im dritten Geschäftssegment "Resources" konzentriert sich das Unternehmen auf Produkte und Dienstleistungen aus den Bereichen Wasser, Energie und Umwelt. Die Aktie Sprang letzte Woche an, weil sie als Profiteur des Wiederaufbaus in Japan gespielt wurde. Allerdings ist das Unternehmen dort kaum vertreten. Vielmehr dürfte das Unternehmen gute Chancen haben beim Ausbau des europäischen Verkehrsnetzes zum Zuge zu kommen. Hier geht es um eine bessere Verknüpfung von Häfen, Flughäfen sowie Bahnhöfen untereinander, aber auch mit den Ballungsgebieten. Die Kosten für diese Maßnahmen betragen ca. 550 Mrd. Euro bis 2020. Bis 2013 sollen über 50 Mrd. fließen.

Bauer hat bei 33 Euro ein lokales Tief gebildet. Mit einem Stoppniveau auf dieser Marke bietet sich die Spekulation auf eine Gegenbewegung an.

Die Bank-Aktien wurden in den vergangenen Tagen noch gar nicht gespielt. Der Leader in dieser Branche ist die Aareal Bank, weil sie den stärksten mittelfristigen Aufwärtstrend aufweist. Es dürfte sich lohnen zu beobachten, ob auch hier das Kaufinteresse wieder ansteigt und die Aktie eine Gegenbewegung in Richtung des 52-Wochenhochs bei 27,20 Euro startet. Das Risiko liegt darin begründet, dass der Immobilienfinanzierer laut der Commerzbank mit rund 270 Mio. Euro in Japan - hauptsächlich um Tokio - engagiert ist.

Um das Verlustrisiko zu minimieren, bietet sich ein enger Stoppkurs im Bereich um 22,50 Euro an. Entscheidend wird nun sein, dass sich die Aktie im Widerstandsbereich über 23 Euro etabliert.

| bewerten | 3 Bewertungen |

|

Mittwoch, 09. März 2011

Kategorie: Real Money-Trading |

0 Kommentare

Mit dieser Aktie vom Aufschwung der deutschen Industrie profitieren!

Liebe Leser,

die deutsche Bundesbank hat am gestrigen Dienstag ihre Wachstumsprognose für das laufende Jahr angehoben. Statt eines 2%igen Wachstums wird nun eine Verbesserung von 2,5% beim BIP erwartet. Noch optimistischer ist der Bundesverband deutscher Banken, der für 2011 ein Plus von +3% und für 2012 +2,3% prognostiziert.

Gefahren gehen unter anderem vom hohen Ölpreis aus. Die EU-Kommission erwartet für die Eurozone aber keinen Rückschlag. Deren Prognose eines 1,8%igen BIP-Wachstums basiert auf einem Ölpreis von 100 USD. Sodann würde ein weiterer Anstieg von 10% nur zu Verlangsamung des Anstiegs um 0,1% führen.

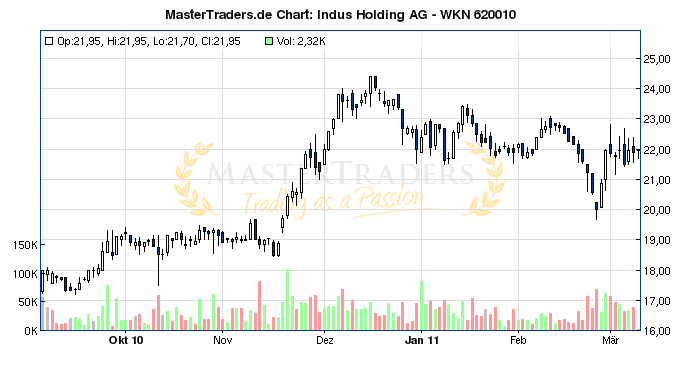

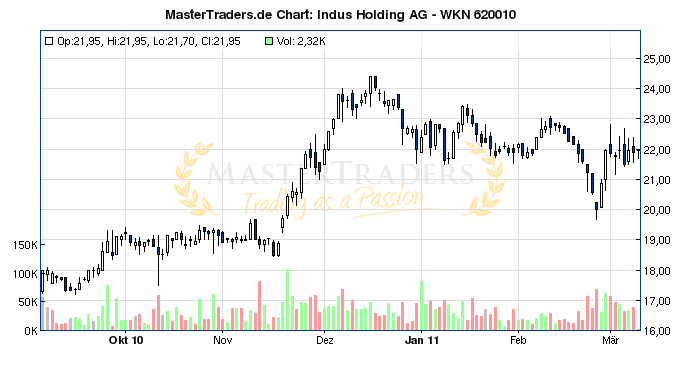

Da in der Industrie die Tendenz nach oben gerichtet bleibt, bietet es sich an auf den deutschen Mittelstand zu setzen. Möglich ist dies mit der Indus Holding, die ich im Trading-Channel zu 21,047 Euro ins Depot genommen habe. Das Unternehmen beteiligt sich langfristig an mittelständischen Unternehmen, welche in den Branchen Bau/Infrastruktur, Maschinen- und Anlagenbau, Fahrzeugkomponenten, Metall/Metallverarbeitung sowie Medizintechnik tätig sind. Weil die Portfoliounternehmen über Jahre hinweg weiterentwickelt werden - d.h. ein späterer Verkauf ist nicht das Ziel - kommt die Beteiligungsgesellschaft beispielsweise bei Firmen zum Zuge, wo die Nachfolge nicht geregelt ist. Deshalb liegt die Beteiligungsquote in den meisten Fällen bei 100%.

Die vorläufigen Zahlen für 2010 bestätigten die hervorragende Geschäftsentwicklung. Beim Umsatz wurde mit 970 Mio. Euro (+25%) ein neues Rekordlevel erreicht. Das EBIT übertraf mit 100 Mio. Euro die Prognose von "mehr als 90 Mio. Euro". Zum Ausblick heißt es:

"Für das Geschäftsjahr 2011 geht Vorstandsvorsitzender Helmut Ruwisch davon aus, Umsatz und Ertrag nochmals steigern zu können. 'Der Aufschwung gewinnt an Kraft. Aus unseren Beteiligungen hören wir derzeit hinsichtlich Auftragseingang und -bestand nur Erfreuliches. Für 2011 gehen wir daher von einem weiteren Umsatzwachstum aus und werden damit erstmals die Umsatzmilliarde überspringen.'"

Zudem sollte in 2011 das EBIT ein neues Rekordhoch erreichen. Der Bestwert resultiert mit 102,4 Mio. Euro aus 2007.

Hat die Aktie bewertungstechnisch noch Potenzial? Ich denke ja. Für 2011 liegen die Schätzungen für den Gewinn je Aktie bei 2,45-2,55 Euro und für 2012 bei 2,75-2,79 Euro. Das KGV bewegt sich damit bei 8,7 bzw. 8 - was moderat ist trotz des "Holdingabschlags". Die Dividende für 2010 soll "merklich" erhöht werden, sodass diese auf ca. 0,80 Euro/Aktie kommen wird. 2011 sind dann 1 Euro/Aktie und 2012 ca. 1,20 Euro/Aktie möglich. Die Rendite würde 2012 auf 5,5% kommen.

Fazit: Mit der Indus Holding lässt sich auf ein fortschreitendes Wachstum der deutschen Industrie spekulieren. Mit einem KGV von 8 und einer Dividendenrendite von 5,5% ist die Aktie attraktiv.

die deutsche Bundesbank hat am gestrigen Dienstag ihre Wachstumsprognose für das laufende Jahr angehoben. Statt eines 2%igen Wachstums wird nun eine Verbesserung von 2,5% beim BIP erwartet. Noch optimistischer ist der Bundesverband deutscher Banken, der für 2011 ein Plus von +3% und für 2012 +2,3% prognostiziert.

Gefahren gehen unter anderem vom hohen Ölpreis aus. Die EU-Kommission erwartet für die Eurozone aber keinen Rückschlag. Deren Prognose eines 1,8%igen BIP-Wachstums basiert auf einem Ölpreis von 100 USD. Sodann würde ein weiterer Anstieg von 10% nur zu Verlangsamung des Anstiegs um 0,1% führen.

Da in der Industrie die Tendenz nach oben gerichtet bleibt, bietet es sich an auf den deutschen Mittelstand zu setzen. Möglich ist dies mit der Indus Holding, die ich im Trading-Channel zu 21,047 Euro ins Depot genommen habe. Das Unternehmen beteiligt sich langfristig an mittelständischen Unternehmen, welche in den Branchen Bau/Infrastruktur, Maschinen- und Anlagenbau, Fahrzeugkomponenten, Metall/Metallverarbeitung sowie Medizintechnik tätig sind. Weil die Portfoliounternehmen über Jahre hinweg weiterentwickelt werden - d.h. ein späterer Verkauf ist nicht das Ziel - kommt die Beteiligungsgesellschaft beispielsweise bei Firmen zum Zuge, wo die Nachfolge nicht geregelt ist. Deshalb liegt die Beteiligungsquote in den meisten Fällen bei 100%.

Die vorläufigen Zahlen für 2010 bestätigten die hervorragende Geschäftsentwicklung. Beim Umsatz wurde mit 970 Mio. Euro (+25%) ein neues Rekordlevel erreicht. Das EBIT übertraf mit 100 Mio. Euro die Prognose von "mehr als 90 Mio. Euro". Zum Ausblick heißt es:

"Für das Geschäftsjahr 2011 geht Vorstandsvorsitzender Helmut Ruwisch davon aus, Umsatz und Ertrag nochmals steigern zu können. 'Der Aufschwung gewinnt an Kraft. Aus unseren Beteiligungen hören wir derzeit hinsichtlich Auftragseingang und -bestand nur Erfreuliches. Für 2011 gehen wir daher von einem weiteren Umsatzwachstum aus und werden damit erstmals die Umsatzmilliarde überspringen.'"

Zudem sollte in 2011 das EBIT ein neues Rekordhoch erreichen. Der Bestwert resultiert mit 102,4 Mio. Euro aus 2007.

Hat die Aktie bewertungstechnisch noch Potenzial? Ich denke ja. Für 2011 liegen die Schätzungen für den Gewinn je Aktie bei 2,45-2,55 Euro und für 2012 bei 2,75-2,79 Euro. Das KGV bewegt sich damit bei 8,7 bzw. 8 - was moderat ist trotz des "Holdingabschlags". Die Dividende für 2010 soll "merklich" erhöht werden, sodass diese auf ca. 0,80 Euro/Aktie kommen wird. 2011 sind dann 1 Euro/Aktie und 2012 ca. 1,20 Euro/Aktie möglich. Die Rendite würde 2012 auf 5,5% kommen.

Fazit: Mit der Indus Holding lässt sich auf ein fortschreitendes Wachstum der deutschen Industrie spekulieren. Mit einem KGV von 8 und einer Dividendenrendite von 5,5% ist die Aktie attraktiv.

| bewerten | 7 Bewertungen |

|

Freitag, 04. März 2011

Spätzykliker vor Wachstumsbeschleunigung?

Liebe Leser,

eine nachhaltige Entwicklung des Aktienkurses geht einher mit kontinuierlichen Verbesserungen bei Umsatz und Ertrag. Wenn ein Unternehmen seine Aktionäre zu begeistern weiß, dann wird dies mit Nachfrage honoriert.

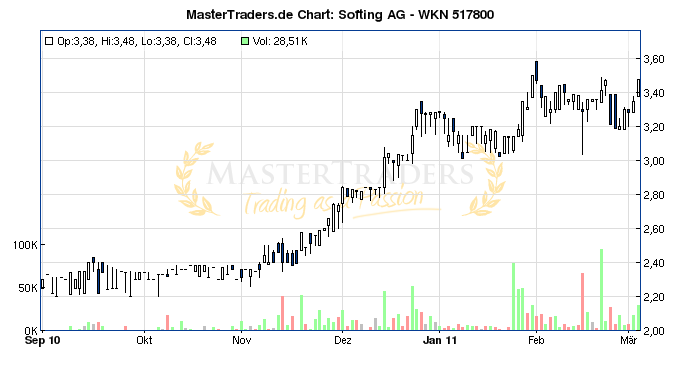

Softing ist auf Hard- und Software für die industrielle Automatisierung sowie Automobilelektronik spezialisiert. Dazu gliedert sich das Unternehmen in die beiden Geschäftsbereiche "Fahrzeugelektronik" (Produkte und Dienstleistungen für die Spezifikation und Entwicklung elektronischer Steuergeräte, Testsysteme und Kommunikationsplattformen) und "Industrielle Automation" (Produkt und Technologielieferant für Kommunikations- und Steuerungstechnik).

Eine erfreuliche Entwicklung konnte in den ersten neun Monaten verzeichnet werden. Die Erlöse kletterten um 26% auf 21,7 Mio. Euro. Zugleich drehte das EBIT von -1,5 Mio. Euro auf 0,7 Mio. Euro. Netto blieben 0,11 Euro/Aktie hängen. Der Auftragsbestand summierte sich auf 5,4 Mio. Euro (+20%). Zu dieser Performance trugen beide Geschäftsfelder bei. Trotzdem sieht das Management eine Notwendigkeit im Automotive-Geschäft die Abhängigkeit von Einzelprojekten zu reduzieren und auf eine größere Basis zu setzen. Das ist der richtige Schritt, um die Visibilität und Konstanz zu erhöhen. In dieser Woche kommunizierte Softing eine Kooperation mit der im TecDax notierten Kontron. Daraus erwartet das Unternehmen ab 2012 "deutliches zusätzliches Umsatzpotenzial" und verbesserte Ergebnisqualität.

Zum Ausblick äußert sich das Unternehmen vorsichtig optimistisch. Zum einen hat sich das Marktumfeld erholt und es wird mit einem weiterhin soliden Wachstum bei gleichzeitiger Verbesserung des Gewinns gerechnet. Andererseits liegt die Ertragskraft noch hinter der langfristigen Prognose von 10% EBIT-Marge. Margendruck, mögliche Lohnerhöhungen und das Finden von hochqualifizierten Arbeitskräften sind Gefahren.

In 2011 sind umsatzseitig neue Rekordlevels mit 34-35 Mio. Euro sowie eine EBIT-Marge von ca. 7% realisierbar. Der Überschuss dürfte aber noch nicht an die 2,5 Mio. Euro aus 2008 heranreichen. Analysten schätzen das Nettoergebnis auf 1,5 Mio. Euro bzw. 0,28 Euro/Aktie, welches in 2012 auf 0,39 Euro/Aktie expandieren sollte. Langfristig strebt CEO Trier Erlöse von 50 Mio. Euro bei einer EBIT-Marge von 10% an.

Fazit: Bei Softing kommen die Geschäfte erst dieses und nächstes Jahr richtig ins Laufen. Mit einem KGV von 12 für 2011 und 9 für 2012 ist die Aktie nicht überteuert. Das KUV beträgt nur 0,56. Stoppkurs bei 3,20 Euro.

eine nachhaltige Entwicklung des Aktienkurses geht einher mit kontinuierlichen Verbesserungen bei Umsatz und Ertrag. Wenn ein Unternehmen seine Aktionäre zu begeistern weiß, dann wird dies mit Nachfrage honoriert.

Softing ist auf Hard- und Software für die industrielle Automatisierung sowie Automobilelektronik spezialisiert. Dazu gliedert sich das Unternehmen in die beiden Geschäftsbereiche "Fahrzeugelektronik" (Produkte und Dienstleistungen für die Spezifikation und Entwicklung elektronischer Steuergeräte, Testsysteme und Kommunikationsplattformen) und "Industrielle Automation" (Produkt und Technologielieferant für Kommunikations- und Steuerungstechnik).

Eine erfreuliche Entwicklung konnte in den ersten neun Monaten verzeichnet werden. Die Erlöse kletterten um 26% auf 21,7 Mio. Euro. Zugleich drehte das EBIT von -1,5 Mio. Euro auf 0,7 Mio. Euro. Netto blieben 0,11 Euro/Aktie hängen. Der Auftragsbestand summierte sich auf 5,4 Mio. Euro (+20%). Zu dieser Performance trugen beide Geschäftsfelder bei. Trotzdem sieht das Management eine Notwendigkeit im Automotive-Geschäft die Abhängigkeit von Einzelprojekten zu reduzieren und auf eine größere Basis zu setzen. Das ist der richtige Schritt, um die Visibilität und Konstanz zu erhöhen. In dieser Woche kommunizierte Softing eine Kooperation mit der im TecDax notierten Kontron. Daraus erwartet das Unternehmen ab 2012 "deutliches zusätzliches Umsatzpotenzial" und verbesserte Ergebnisqualität.

Zum Ausblick äußert sich das Unternehmen vorsichtig optimistisch. Zum einen hat sich das Marktumfeld erholt und es wird mit einem weiterhin soliden Wachstum bei gleichzeitiger Verbesserung des Gewinns gerechnet. Andererseits liegt die Ertragskraft noch hinter der langfristigen Prognose von 10% EBIT-Marge. Margendruck, mögliche Lohnerhöhungen und das Finden von hochqualifizierten Arbeitskräften sind Gefahren.

In 2011 sind umsatzseitig neue Rekordlevels mit 34-35 Mio. Euro sowie eine EBIT-Marge von ca. 7% realisierbar. Der Überschuss dürfte aber noch nicht an die 2,5 Mio. Euro aus 2008 heranreichen. Analysten schätzen das Nettoergebnis auf 1,5 Mio. Euro bzw. 0,28 Euro/Aktie, welches in 2012 auf 0,39 Euro/Aktie expandieren sollte. Langfristig strebt CEO Trier Erlöse von 50 Mio. Euro bei einer EBIT-Marge von 10% an.

Fazit: Bei Softing kommen die Geschäfte erst dieses und nächstes Jahr richtig ins Laufen. Mit einem KGV von 12 für 2011 und 9 für 2012 ist die Aktie nicht überteuert. Das KUV beträgt nur 0,56. Stoppkurs bei 3,20 Euro.

| bewerten | 3 Bewertungen |

|

Dienstag, 01. März 2011

Trading-Ideen vom 1.März - Nebenwerte mit aussichtsreichen Chartformationen!

Liebe Leser,

die nachfolgenden Trading-Ideen sind für eine Zeitraum von Tagen bis Wochen konzipiert. Aufgrund der von Anfang an definierten Ein- und Ausstiegspunkte richten sich die Ideen auch an berufstätige Börsianer. Ziel ist die Mitnahme einer direkten Bewegung. Der Stoppkurs und das Marktverhalten bestimmen die individuelle Periode eines Trades.

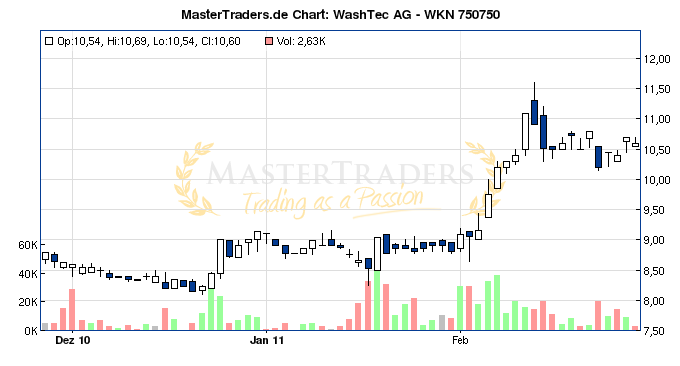

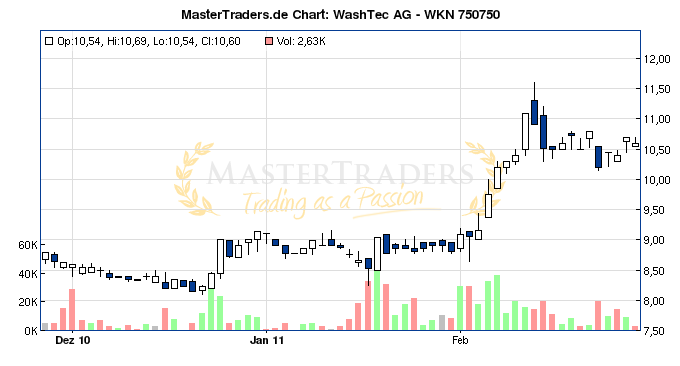

Washtec ist eine spannende Neubewertungsstory. Das Unternehmen ist führend bei Lösungen für die Autowäsche und bietet seinen Kunden verschiedene Waschportale bis hin zu ganzen Waschstraßen an. Abgerundet wird das Produktportfolio durch die entsprechende Technik zur Wasseraufbereitung sowie passende Reinigungs- und Pflegemittel. Weil die Investitionstätigkeit in Europa noch zurückhaltend war, erfolgte das Wachstum in 2010 vor allem in Nordamerika sowie über die Gewinnung von Marktanteilen und Akquisitionen. Sodann wurde im abgelaufenen Jahr Umsätze von 268,4 Mio. Euro (+5%) und ein EBIT von 20,3 Mio. Euro (+55%) erzielt. Die Marge erhöhte sich auf 7,6% .

Das Potenzial für eine Fortsetzung der Aufwärtsbewegung resultiert aus einer Markterholung in Europa, sowie der Fokussierung auf die asiatischen Wachstumsmärkte. Beim Gewinn je Aktie sind in 2011 mindestens 1 Euro/Aktie realistisch bei einer Steigerung der EBIT-Marge auf 8-9%. Das KUV beträgt 0,5 und das KGV maximal 10,6. Die Bewertung reduziert sich weiter, weil Washtec mit einer sukzessiven Verbesserung der Marge auf 10-12% rechnet. Desweiteren will das Unternehmen in Zukunft "wertorientierter" auftreten und eine Ausschüttungspolitk i.H.v. 40% des Nettogewinns etablieren. Daraus resultiert für 2011 eine Dividendenrendite von 3,8%.

Empfohlene Vorgehensweise: Aktuell konsolidiert die Aktie noch. Der Einstieg könnte erfolgen, wenn Washtec die 11 Euro-Marke attackiert. Der Stoppkurs beitet sich dann 5-7% unterhalb des Kaufkurses auf Schlusskursbasis an.

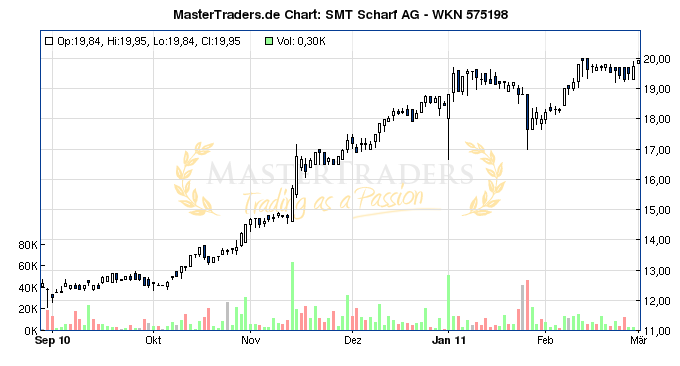

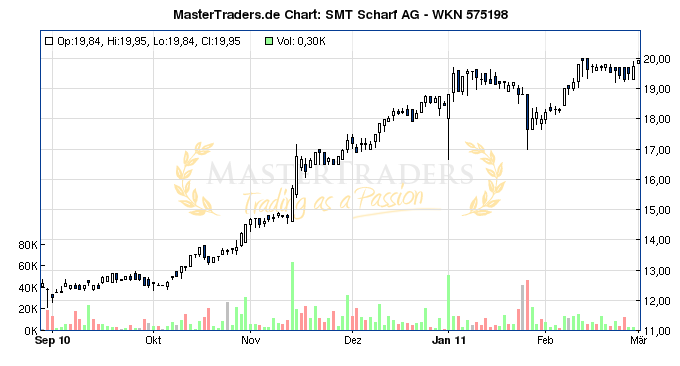

Ein charttechnischer Breakout-Trade bietet sich bei SMT Scharf an, einem Hersteller von Transportausrüstungen für den Bergbau. Die Aktie wollte sich während der Marktkorrektur gar nicht vom Allzeithoch wegbewegen. Das deutet normalerweise auf einen stabilen Aktionärskreis hin. Bei einem Ausbruch winken Anschlussgewinne von 5-10%.

Empfohlene Vorgehensweise: Es bietet sich an einen Ausbruch zu antizipieren. Der Stoppkurs kann sehr eng bei ca. 19,50 Euro auf Schlusskursbasis platziert werden.

die nachfolgenden Trading-Ideen sind für eine Zeitraum von Tagen bis Wochen konzipiert. Aufgrund der von Anfang an definierten Ein- und Ausstiegspunkte richten sich die Ideen auch an berufstätige Börsianer. Ziel ist die Mitnahme einer direkten Bewegung. Der Stoppkurs und das Marktverhalten bestimmen die individuelle Periode eines Trades.

Washtec ist eine spannende Neubewertungsstory. Das Unternehmen ist führend bei Lösungen für die Autowäsche und bietet seinen Kunden verschiedene Waschportale bis hin zu ganzen Waschstraßen an. Abgerundet wird das Produktportfolio durch die entsprechende Technik zur Wasseraufbereitung sowie passende Reinigungs- und Pflegemittel. Weil die Investitionstätigkeit in Europa noch zurückhaltend war, erfolgte das Wachstum in 2010 vor allem in Nordamerika sowie über die Gewinnung von Marktanteilen und Akquisitionen. Sodann wurde im abgelaufenen Jahr Umsätze von 268,4 Mio. Euro (+5%) und ein EBIT von 20,3 Mio. Euro (+55%) erzielt. Die Marge erhöhte sich auf 7,6% .

Das Potenzial für eine Fortsetzung der Aufwärtsbewegung resultiert aus einer Markterholung in Europa, sowie der Fokussierung auf die asiatischen Wachstumsmärkte. Beim Gewinn je Aktie sind in 2011 mindestens 1 Euro/Aktie realistisch bei einer Steigerung der EBIT-Marge auf 8-9%. Das KUV beträgt 0,5 und das KGV maximal 10,6. Die Bewertung reduziert sich weiter, weil Washtec mit einer sukzessiven Verbesserung der Marge auf 10-12% rechnet. Desweiteren will das Unternehmen in Zukunft "wertorientierter" auftreten und eine Ausschüttungspolitk i.H.v. 40% des Nettogewinns etablieren. Daraus resultiert für 2011 eine Dividendenrendite von 3,8%.

Empfohlene Vorgehensweise: Aktuell konsolidiert die Aktie noch. Der Einstieg könnte erfolgen, wenn Washtec die 11 Euro-Marke attackiert. Der Stoppkurs beitet sich dann 5-7% unterhalb des Kaufkurses auf Schlusskursbasis an.

Ein charttechnischer Breakout-Trade bietet sich bei SMT Scharf an, einem Hersteller von Transportausrüstungen für den Bergbau. Die Aktie wollte sich während der Marktkorrektur gar nicht vom Allzeithoch wegbewegen. Das deutet normalerweise auf einen stabilen Aktionärskreis hin. Bei einem Ausbruch winken Anschlussgewinne von 5-10%.

Empfohlene Vorgehensweise: Es bietet sich an einen Ausbruch zu antizipieren. Der Stoppkurs kann sehr eng bei ca. 19,50 Euro auf Schlusskursbasis platziert werden.

Kommentar von Reblaus:

ist der stop bei SMT nicht zu eng gesetzt? da ist ja leider oft wenig umsatz.

Kommentar von Reblaus:

ist der stopp bei SMT Scharf nicht etwas zu eng? leider wenig umsatz in dieser Aktie

Kommentar von Jörg:

@Reblaus: Deshalb würde ich ihn, wie oben geschrieben, auf Schlusskursbasis setzen. Bei einer erwarteten Breakoutbewegung von 5-10% würde ich nicht mehr Risiko zulassen.

Kommentar von Reblaus:

ok, danke und sorry für das Doppelposting

| bewerten | 3 Bewertungen |

|