|

|

Information zum Blog

Jörg Meyer

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 € (Bescheinigung)

2013: +52% | 26.281 € (Bescheinigung)

2014: +19% | 9.415 € (Bescheinigung)

2015: +32% | 15.904 € (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 € (Bescheinigung)

2013: +52% | 26.281 € (Bescheinigung)

2014: +19% | 9.415 € (Bescheinigung)

2015: +32% | 15.904 € (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Jörg Meyers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Jörg Meyer schrieb am

Montag, 25.04. in seinem Trading Tagebuch:

Liebe Trader,

für Breakout-Trader ergibt sich heute eine Chance bei Sixt. Die Aktie hatte vor einigen Wochen einen Pivotal Point gebildet. Was war geschehen?

Die Dividende von 1,50 Euro/Aktie lag über den Erwartungen.

Man hat ein kleines ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 31.12. 16:24 Uhr ******************* |

| 29.12. 11:07 Uhr ******************* |

| 20.12. 13:20 Uhr Gekauft 400 H&R (775700) zu 15,60 Euro |

| 15.12. 10:06 Uhr Verkauft 60 MTU zu 107,45 Euro (+38%) |

| 05.12. 16:20 Uhr Zugekauft 600 Kontron (605395) zu 2,855 Euro |

Archiv

1 Beitrag

Juni 20164 Beiträge

Mai 20163 Beiträge

April 20161 Beitrag

November 20151 Beitrag

August 20151 Beitrag

Mai 20152 Beiträge

Februar 20152 Beiträge

Januar 20151 Beitrag

November 20141 Beitrag

August 20142 Beiträge

Juli 20141 Beitrag

Juni 20141 Beitrag

Mai 20141 Beitrag

April 20141 Beitrag

Februar 20143 Beiträge

Januar 20141 Beitrag

Oktober 20131 Beitrag

September 20131 Beitrag

August 20132 Beiträge

März 20131 Beitrag

Februar 20132 Beiträge

Januar 20132 Beiträge

Dezember 20122 Beiträge

November 20124 Beiträge

Oktober 20123 Beiträge

September 20122 Beiträge

August 20124 Beiträge

Juli 20122 Beiträge

Juni 20124 Beiträge

Mai 20123 Beiträge

April 20125 Beiträge

März 20124 Beiträge

Februar 20124 Beiträge

Januar 20124 Beiträge

Dezember 20114 Beiträge

November 20114 Beiträge

Oktober 20114 Beiträge

September 20115 Beiträge

August 20114 Beiträge

Juli 20115 Beiträge

Juni 20114 Beiträge

Mai 20115 Beiträge

April 20117 Beiträge

März 20118 Beiträge

Februar 20116 Beiträge

Januar 20114 Beiträge

Dezember 20107 Beiträge

November 20105 Beiträge

Oktober 20105 Beiträge

September 20109 Beiträge

August 20106 Beiträge

Juli 20102 Beiträge

Juni 20104 Beiträge

Mai 20108 Beiträge

April 20109 Beiträge

März 20109 Beiträge

Februar 20108 Beiträge

Januar 20106 Beiträge

Dezember 20098 Beiträge

November 20099 Beiträge

Oktober 200915 Beiträge

September 200914 Beiträge

August 200912 Beiträge

Juli 200917 Beiträge

Juni 200916 Beiträge

Mai 20099 Beiträge

April 200910 Beiträge

März 20099 Beiträge

Februar 20097 Beiträge

Januar 20097 Beiträge

Dezember 20089 Beiträge

November 200812 Beiträge

Oktober 200810 Beiträge

September 200817 Beiträge

August 20086 Beiträge

Juli 20087 Beiträge

Juni 200817 Beiträge

Mai 200820 Beiträge

April 200814 Beiträge

März 20089 Beiträge

Februar 200813 Beiträge

Januar 200810 Beiträge

Dezember 200710 Beiträge

November 200717 Beiträge

Oktober 200725 Beiträge

September 200713 Beiträge

August 20078 Beiträge

Juli 200712 Beiträge

Juni 200719 Beiträge

Mai 200728 Beiträge

April 200745 Beiträge

März 200744 Beiträge

Februar 200743 Beiträge

Januar 2007

Highperformance-Aktien

Reales 50.000 € Trading-Depot

Reales 50.000 € Trading-Depot

Kategorie: Real Money-Trading |

0 Kommentare

Sonntag, 08. Juli 2012

Mit diesem Unternehmen können Sie von vier Megatrends profitieren!

Liebe Leser,

in der aktuellen Phase geht es vor allem darum Unternehmen zu selektieren, die aufgrund ihrer fundamentalen Story bei der nächsten Aufwärtsbewegung deutlich zulegen sollten. Dieses Research praktiziere ich in meinem Trading-Channel "Highperformance-Aktien".

Eine Aktie, die mir sehr gut gefällt, ist Lanxess. Während die ersten Unternehmen wie Infineon, Salzgitter und Siemens die schwächere Konjunktur zu spüren bekommen, bekräftigt Lanxess seine mittelfristige Zielvorgabe bis 2015 und könnte diese sogar nach oben hin anpassen. Aber der Reihe nach.

Das Unternehmen gehört zu den führenden Spezialchemieunternehmen, wobei das Kerngeschäft die Produktion und Vermarktung von Kunststoffen und Kautschuken umfasst. Lanxess profitiert von den langfristigen Megatrends Mobilität, Wasser, Urbanisierung und Landwirtschaft, die durch das Bevölkerungswachstum ausgelöst werden. Beispielsweise sollen chemische Produkte zur Reduzierung des Energieverbrauchs beitragen. Des weiteren werden Werkstoffe geliefert, die bei Automobilen die Gewichtsreduktion unterstützen sowie Hochleistungskautschuke für Reifen, welche einerseits den Rollwiderstand senken und somit mehr Benzin einsparen, aber andererseits die Rutschfestigkeit auf nasser Fahrbahn erhöhen. Diese Kautschuke kommen sogar beim Bau von Wohnhäusern oder Brücken zum Einsatz. Durch die Urbanisierung nimmt der Wasserbedarf in den Städten zu. Lanxess bietet Ionenaustauschharze für das Recycling an sowie Filtrationstechnologien zur Steigerung der Wasserqualität.

Bis 2015 strebt Lanxess ein deutliches Wachstum an, das durch Projektinvestitionen sowie organische und externe Steigerungen zu realisieren ist. Das EBITDA soll sich von 1,15 Mrd. Euro in 2011 auf 1,4 Mrd. Euro in 2015 erhöhen. Kürzlich hieß es vom Vorstand dazu: "Aus heutiger Sicht sind wir sehr gut unterwegs, dieses Ziel auch zu erreichen". Mittlerweile erwarten die ersten Analysten eine Anpassung der Guidance. Entweder Lanxess erreicht seine Ziele eher als geplant, oder setzt diese für 2015 nach oben.

Der Start ins erste Quartal 2012 verlief ordentlich. So kletterte der Umsatz um 15,2% auf 2,388 Mrd. Euro. Das EBITDA vor Sondereinflüssen stieg um 14,6% auf 369 Mio. Euro. Das EBIT kam um 12,6% auf 277 Mio. Euro voran und das Nettoergebnis landete bei 2,32 Euro/Aktie (+16,3%). Zuletzt wurde auch die Jahresprognose für 2012 bestätigt. Bei dieser wird eine Steigerung des EBITDA vor Sondereinflüssen um 5-10% geschätzt. Angesichts der hervorragenden Entwicklung im Q1 ist Lanxess auf Kurs. Wie sieht die Bewertung aus? Gehen die Schätzungen von einem Gewinn je Aktie in 2012 i.H.v. 7,10 Euro und in 2012 von 7,89 Euro auf, so beträgt das KGV12e 7,6 und KGV13e 6,8. Für ein Unternehmen, welches langfristig weiter wachsen dürfte, ist diese Bewertung moderat.

in der aktuellen Phase geht es vor allem darum Unternehmen zu selektieren, die aufgrund ihrer fundamentalen Story bei der nächsten Aufwärtsbewegung deutlich zulegen sollten. Dieses Research praktiziere ich in meinem Trading-Channel "Highperformance-Aktien".

Eine Aktie, die mir sehr gut gefällt, ist Lanxess. Während die ersten Unternehmen wie Infineon, Salzgitter und Siemens die schwächere Konjunktur zu spüren bekommen, bekräftigt Lanxess seine mittelfristige Zielvorgabe bis 2015 und könnte diese sogar nach oben hin anpassen. Aber der Reihe nach.

Das Unternehmen gehört zu den führenden Spezialchemieunternehmen, wobei das Kerngeschäft die Produktion und Vermarktung von Kunststoffen und Kautschuken umfasst. Lanxess profitiert von den langfristigen Megatrends Mobilität, Wasser, Urbanisierung und Landwirtschaft, die durch das Bevölkerungswachstum ausgelöst werden. Beispielsweise sollen chemische Produkte zur Reduzierung des Energieverbrauchs beitragen. Des weiteren werden Werkstoffe geliefert, die bei Automobilen die Gewichtsreduktion unterstützen sowie Hochleistungskautschuke für Reifen, welche einerseits den Rollwiderstand senken und somit mehr Benzin einsparen, aber andererseits die Rutschfestigkeit auf nasser Fahrbahn erhöhen. Diese Kautschuke kommen sogar beim Bau von Wohnhäusern oder Brücken zum Einsatz. Durch die Urbanisierung nimmt der Wasserbedarf in den Städten zu. Lanxess bietet Ionenaustauschharze für das Recycling an sowie Filtrationstechnologien zur Steigerung der Wasserqualität.

Bis 2015 strebt Lanxess ein deutliches Wachstum an, das durch Projektinvestitionen sowie organische und externe Steigerungen zu realisieren ist. Das EBITDA soll sich von 1,15 Mrd. Euro in 2011 auf 1,4 Mrd. Euro in 2015 erhöhen. Kürzlich hieß es vom Vorstand dazu: "Aus heutiger Sicht sind wir sehr gut unterwegs, dieses Ziel auch zu erreichen". Mittlerweile erwarten die ersten Analysten eine Anpassung der Guidance. Entweder Lanxess erreicht seine Ziele eher als geplant, oder setzt diese für 2015 nach oben.

Der Start ins erste Quartal 2012 verlief ordentlich. So kletterte der Umsatz um 15,2% auf 2,388 Mrd. Euro. Das EBITDA vor Sondereinflüssen stieg um 14,6% auf 369 Mio. Euro. Das EBIT kam um 12,6% auf 277 Mio. Euro voran und das Nettoergebnis landete bei 2,32 Euro/Aktie (+16,3%). Zuletzt wurde auch die Jahresprognose für 2012 bestätigt. Bei dieser wird eine Steigerung des EBITDA vor Sondereinflüssen um 5-10% geschätzt. Angesichts der hervorragenden Entwicklung im Q1 ist Lanxess auf Kurs. Wie sieht die Bewertung aus? Gehen die Schätzungen von einem Gewinn je Aktie in 2012 i.H.v. 7,10 Euro und in 2012 von 7,89 Euro auf, so beträgt das KGV12e 7,6 und KGV13e 6,8. Für ein Unternehmen, welches langfristig weiter wachsen dürfte, ist diese Bewertung moderat.

| bewerten | 5 Bewertungen |

|

Dienstag, 26. Juni 2012

Sollte dieser Zykliker abgestaubt werden?

Liebe Leser,

nachdem sich die Märkte in der vergangenen Woche bullischer zeigten, hat sich das Bild schon wieder um 180 Grad gedreht und Kaufzurückhaltung ist zurück. Es reichen schon kleine Volumina aus, um Aktien deutlich nach unten zu drücken.

Aber in jeder Abwärtsbewegung lauern auch Chancen. Daher sollten Sie nicht den Kopf in den Sand stecken. Aktuell ist lediglich der Kapitalerhalt wichtig. Die Gewinne kommen dann von ganz alleine, sobald die nächste Aufwärtsbewegung einsetzt. In der Zwischenzeit bietet es sich an nach Aktien Ausschau zu halten, welche sich wegen der fundamentalen Story deutlich erholen dürften! Ein Beispiel ist Gildemeister:

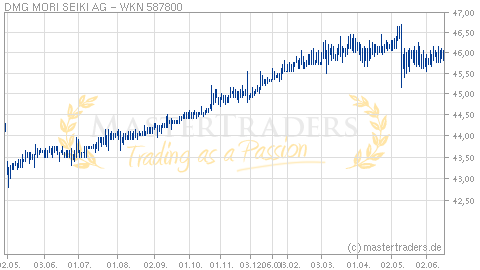

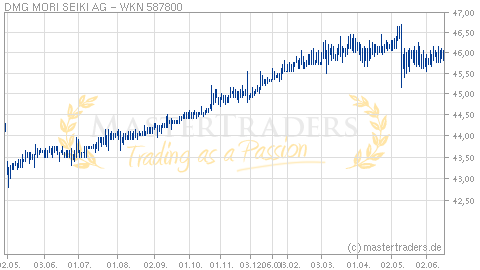

Gildemeister ist ein weltweit führender Hersteller von spanenden Werkzeugmaschinen. Zu den Geschäftsfeldern gehören die Dreh-Technologie (Universaldrehen, Produktionsdrehen), Fräs-Technologie (CNC-Universalfräsen), Ultrasonic/Lasertec, DMG (3D Steuerungstechnologie, Automation durch Roboter und Zuführsysteme) und Energy Solutions. Gerade der letzte Geschäftsbereich ist spannend. Mit dem Sun- und SkyCarrier werden Nachführsysteme angeboten, welche die Solarmodulflächen permanent nach dem Sonnenstand ausrichten. Durch den optimalen Einstrahlwinkel kann der Ertrag gesteigert werden. Gegenüber starren Systemen soll der Ertrag um 35% höher liegen. Weil die Solarenergie von der Tageszeit abhängig ist, wird mit dem "cellcube" ein Vanadium Redox Flow-Batteriesystem angeboten, welches die Energie speichert. Dadurch steht sie zu jeder Uhrzeit zur Verfügung. Die Batterielösung kann als Lastenausgleich, Backup oder Speicherquelle fungieren. Vorstellbar ist die Verwendung als Speicher bei Tankstellen für Elektrofahrzeuge.

Der Start ins aktuelle Geschäftsjahr verlief sehr gut. Der Umsatz stieg um 20% auf 451,8 Mio. Euro. Dabei kletterte das EBIT um 80% auf 18,8 Mio. Euro und das Nachsteuerergebnis verbesserte sich von 0,3 Mio. Euro auf 10,3 Mio. Euro. Eine besonders freundliche Entwicklung zeigte der Auftragseingang in den ersten drei Monaten, welcher um 36% auf 605,1 Mio. Euro zunahm. Positiv wirkte sich u.a. der Vertrieb von Mori Seiki-Produkten aus, der um 418% auf 89,7 Mio. Euro stieg. Auch der Orderbestand erhöhte sich um 41% auf 964,5 Mio. Euro. Insgesamt spürt das Unternehmen eine schwächere Entwicklung in Südeuropa, jedoch dürften die Märkte in China, Osteuropa und Amerika kompensierend wirken.

Oxford Economics prognostiziert für 2012 einen weltweiten Werkzeugmaschinenverbrauch von 67,9 Mrd. Euro (+8,8%). Mit 11,3% soll die stärkste Nachfrage aus Asien kommen, wo Gildemeister zusammen mit Mori Seiki sein Geschäft ausbauen möchte. Vor diesem Hintergrund ist der Ausblick auf das restliche Jahr positiv. Der Auftragseingang soll über 2 Mrd. Euro und der Umsatz über 1,9 Mrd. Euro betragen. Vor allem der Nettogewinn wird deutlich zulegen und um 65 Mio. Euro bzw. 1,07 Euro/Aktie landen. Damit beträgt das KGV 12. Analysten sind noch aggressiver und erwarten eher 1,36 Euro/Aktie. Gut möglich, dass Gildemeister seine Prognose in den nächsten Monaten erhöht. Vom CEO heißt es: "Wenn das Halbjahr durch ist, können wir das genauer taxieren." Für 2013 plant Gildemeister erneut zu wachsen. Konkrete Zahlen werden nicht genannt, weil die Unsicherheiten noch zu groß sind. Analysten sehen für das kommende Jahr den Umsatz bei 2,08 Mrd. Euro und den Nettogewinn bei 1,53 Euro/Aktie. Positiv wirkt sich die Reduktion der Finanzaufwendungen auf den Gewinn aus. Zum Jahresende könnte Gildemeister sogar eine Nettocashposition ausweisen.

Nimmt der Konjunkturoptimismus ab, dann verlieren vor allem zyklische Werte sehr stark. Dafür lauern überproportionale Gewinnchancen, wenn das negative Szenario nicht eintritt.

nachdem sich die Märkte in der vergangenen Woche bullischer zeigten, hat sich das Bild schon wieder um 180 Grad gedreht und Kaufzurückhaltung ist zurück. Es reichen schon kleine Volumina aus, um Aktien deutlich nach unten zu drücken.

Aber in jeder Abwärtsbewegung lauern auch Chancen. Daher sollten Sie nicht den Kopf in den Sand stecken. Aktuell ist lediglich der Kapitalerhalt wichtig. Die Gewinne kommen dann von ganz alleine, sobald die nächste Aufwärtsbewegung einsetzt. In der Zwischenzeit bietet es sich an nach Aktien Ausschau zu halten, welche sich wegen der fundamentalen Story deutlich erholen dürften! Ein Beispiel ist Gildemeister:

Gildemeister ist ein weltweit führender Hersteller von spanenden Werkzeugmaschinen. Zu den Geschäftsfeldern gehören die Dreh-Technologie (Universaldrehen, Produktionsdrehen), Fräs-Technologie (CNC-Universalfräsen), Ultrasonic/Lasertec, DMG (3D Steuerungstechnologie, Automation durch Roboter und Zuführsysteme) und Energy Solutions. Gerade der letzte Geschäftsbereich ist spannend. Mit dem Sun- und SkyCarrier werden Nachführsysteme angeboten, welche die Solarmodulflächen permanent nach dem Sonnenstand ausrichten. Durch den optimalen Einstrahlwinkel kann der Ertrag gesteigert werden. Gegenüber starren Systemen soll der Ertrag um 35% höher liegen. Weil die Solarenergie von der Tageszeit abhängig ist, wird mit dem "cellcube" ein Vanadium Redox Flow-Batteriesystem angeboten, welches die Energie speichert. Dadurch steht sie zu jeder Uhrzeit zur Verfügung. Die Batterielösung kann als Lastenausgleich, Backup oder Speicherquelle fungieren. Vorstellbar ist die Verwendung als Speicher bei Tankstellen für Elektrofahrzeuge.

Der Start ins aktuelle Geschäftsjahr verlief sehr gut. Der Umsatz stieg um 20% auf 451,8 Mio. Euro. Dabei kletterte das EBIT um 80% auf 18,8 Mio. Euro und das Nachsteuerergebnis verbesserte sich von 0,3 Mio. Euro auf 10,3 Mio. Euro. Eine besonders freundliche Entwicklung zeigte der Auftragseingang in den ersten drei Monaten, welcher um 36% auf 605,1 Mio. Euro zunahm. Positiv wirkte sich u.a. der Vertrieb von Mori Seiki-Produkten aus, der um 418% auf 89,7 Mio. Euro stieg. Auch der Orderbestand erhöhte sich um 41% auf 964,5 Mio. Euro. Insgesamt spürt das Unternehmen eine schwächere Entwicklung in Südeuropa, jedoch dürften die Märkte in China, Osteuropa und Amerika kompensierend wirken.

Oxford Economics prognostiziert für 2012 einen weltweiten Werkzeugmaschinenverbrauch von 67,9 Mrd. Euro (+8,8%). Mit 11,3% soll die stärkste Nachfrage aus Asien kommen, wo Gildemeister zusammen mit Mori Seiki sein Geschäft ausbauen möchte. Vor diesem Hintergrund ist der Ausblick auf das restliche Jahr positiv. Der Auftragseingang soll über 2 Mrd. Euro und der Umsatz über 1,9 Mrd. Euro betragen. Vor allem der Nettogewinn wird deutlich zulegen und um 65 Mio. Euro bzw. 1,07 Euro/Aktie landen. Damit beträgt das KGV 12. Analysten sind noch aggressiver und erwarten eher 1,36 Euro/Aktie. Gut möglich, dass Gildemeister seine Prognose in den nächsten Monaten erhöht. Vom CEO heißt es: "Wenn das Halbjahr durch ist, können wir das genauer taxieren." Für 2013 plant Gildemeister erneut zu wachsen. Konkrete Zahlen werden nicht genannt, weil die Unsicherheiten noch zu groß sind. Analysten sehen für das kommende Jahr den Umsatz bei 2,08 Mrd. Euro und den Nettogewinn bei 1,53 Euro/Aktie. Positiv wirkt sich die Reduktion der Finanzaufwendungen auf den Gewinn aus. Zum Jahresende könnte Gildemeister sogar eine Nettocashposition ausweisen.

Nimmt der Konjunkturoptimismus ab, dann verlieren vor allem zyklische Werte sehr stark. Dafür lauern überproportionale Gewinnchancen, wenn das negative Szenario nicht eintritt.

| bewerten | 5 Bewertungen |

|

Sonntag, 10. Juni 2012

Diese DAX-Aktie gehört zu meinen Favoriten!

Liebe Leser,

starke Marktkorrektur haben auch ihre positiven Seiten. Sie ermöglichen fundamental hervorragend aufgestellte Unternehmen zu moderaten Preise zu erwerben. Leider wenden sich viele Börsianer vom Aktienmarkt ab, wenn es turbulent wird. Ich denke das ist falsch, weil gerade in solchen Phasen Kurse zustande kommen, die über Wochen und sogar Monate, manchmal Jahre nicht wieder unterschritten werden. Daher sollten Sie sich jetzt mit Börse beschäftigen und die Chancen nutzen.

Im DAX gehört BASF zu meinen Favoriten! Ich stelle regelmäßig im Trading-Channel "Highperformance-Aktien" meine fundamentalen Favoriten vor, sodass Sie immer wissen, welchen Aktien eine erhöhte Aufmerksamkeit geschenkt werden sollte. Überzeugend ist bei BASF vor allem die langfristige Prognose bis 2020. Demnach möchte das DAX-Unternehmen pro Jahr um rund sechs Prozent wachsen und seinen Umsatz von aktuell 73,5 Mrd. Euro auf 115 Mrd. Euro erhöhen. Das EBITDA soll sich auf rund 23 Mrd. Euro mehr als verdoppeln. Hintergrund für diese ehrgeizige Prognose ist eine stark steigende Weltbevölkerung, was entsprechend zu einer erhöhten Nachfrage nach Nahrungsmitteln, Energie und Mobilität führen wird. Damit verbunden wäre ein positiver Effekt auf die Chemieproduktion, so das Argumentationsschema von CEO Bock. Ziel ist es in 2020 rund 53% der Umsätze in Europa zu erwirtschaften, nachdem es 2010 ca. 33% waren. Besonders hohe Zuwächse werden in Südamerika, Afrika, Naher Osten sowie Asien-Pazifik angestrebt. Als Wachstumsfelder definiert BASF beispielsweise Batterien für die Elektromobilität (Positionierung als Systemlieferant für Batteriehersteller, über 500 Mio. Euro Umsatzpotenzial), die Wasseraufbereitung (Anbieter chemischer Materialien und Lösungen, über 800 Mio. Euro Umsatzpotenzial) oder die Pflanzenbiotechnologie.

Auf dem aktuellen Kursniveau ist BASF moderat bewertet, wenn das skizzierte Wachstumsszenario realisiert werden kann. Das KGV13e beträgt rund 8,5 und die Dividendenrendite 4,8%. Bis 2015 möchte BASF einen Gewinn je Aktie von 7,5 Euro generieren, was einem 7,3er KGV entspricht. Die Aktie selbst ist natürlich stark vom Gesamtmarkt abhängig, aber aufgrund der Wachstumsphantasie sollte eine Outperformance innerhalb einer Aufwärtsbewegung sehr gut möglich sein.

starke Marktkorrektur haben auch ihre positiven Seiten. Sie ermöglichen fundamental hervorragend aufgestellte Unternehmen zu moderaten Preise zu erwerben. Leider wenden sich viele Börsianer vom Aktienmarkt ab, wenn es turbulent wird. Ich denke das ist falsch, weil gerade in solchen Phasen Kurse zustande kommen, die über Wochen und sogar Monate, manchmal Jahre nicht wieder unterschritten werden. Daher sollten Sie sich jetzt mit Börse beschäftigen und die Chancen nutzen.

Im DAX gehört BASF zu meinen Favoriten! Ich stelle regelmäßig im Trading-Channel "Highperformance-Aktien" meine fundamentalen Favoriten vor, sodass Sie immer wissen, welchen Aktien eine erhöhte Aufmerksamkeit geschenkt werden sollte. Überzeugend ist bei BASF vor allem die langfristige Prognose bis 2020. Demnach möchte das DAX-Unternehmen pro Jahr um rund sechs Prozent wachsen und seinen Umsatz von aktuell 73,5 Mrd. Euro auf 115 Mrd. Euro erhöhen. Das EBITDA soll sich auf rund 23 Mrd. Euro mehr als verdoppeln. Hintergrund für diese ehrgeizige Prognose ist eine stark steigende Weltbevölkerung, was entsprechend zu einer erhöhten Nachfrage nach Nahrungsmitteln, Energie und Mobilität führen wird. Damit verbunden wäre ein positiver Effekt auf die Chemieproduktion, so das Argumentationsschema von CEO Bock. Ziel ist es in 2020 rund 53% der Umsätze in Europa zu erwirtschaften, nachdem es 2010 ca. 33% waren. Besonders hohe Zuwächse werden in Südamerika, Afrika, Naher Osten sowie Asien-Pazifik angestrebt. Als Wachstumsfelder definiert BASF beispielsweise Batterien für die Elektromobilität (Positionierung als Systemlieferant für Batteriehersteller, über 500 Mio. Euro Umsatzpotenzial), die Wasseraufbereitung (Anbieter chemischer Materialien und Lösungen, über 800 Mio. Euro Umsatzpotenzial) oder die Pflanzenbiotechnologie.

Auf dem aktuellen Kursniveau ist BASF moderat bewertet, wenn das skizzierte Wachstumsszenario realisiert werden kann. Das KGV13e beträgt rund 8,5 und die Dividendenrendite 4,8%. Bis 2015 möchte BASF einen Gewinn je Aktie von 7,5 Euro generieren, was einem 7,3er KGV entspricht. Die Aktie selbst ist natürlich stark vom Gesamtmarkt abhängig, aber aufgrund der Wachstumsphantasie sollte eine Outperformance innerhalb einer Aufwärtsbewegung sehr gut möglich sein.

Kommentar von franz.graf:

sehr gut

| bewerten | 3 Bewertungen |

|

Dienstag, 29. Mai 2012

Kategorie: Real Money-Trading |

0 Kommentare

Kommt die Abwrackprämie in China? Diese Unternehmen würden profitieren!

Liebe Leser,

am Wochenanfang machten Medienberichte die Runde, dass China eine Abwrackprämie plant. Diese soll für ländliche Gebiete gelten und den Autoabsatz stimulieren. In Deutschland funktionierte dieses Modell 2009 sehr gut. Nachgefragt wurden vor allem Kleinfahrzeuge, sodass gerade in den chinesischen Landgebieten eine ähnlichen Entwicklung wahrscheinlich wäre. Ohnehin rechnet IHS mit einem Anstieg der Automobilproduktion in China um 8,5% auf 18,68 Mio. Einheiten sowie einer Steigerung der Nachfrage um 8% auf 19,28 Mio. Fahrzeuge.

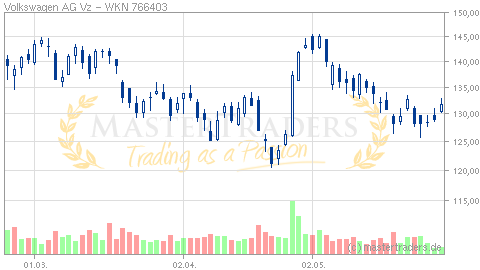

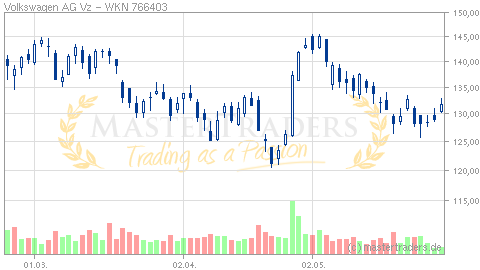

Von dieser Maßnahme profitiert der deutsche Autokonzern VW Vz., der seit über 25 Jahre in China aktiv ist. Schon 2011 setzte das Unternehmen rund ein Drittel aller Fahrzeuge dort ab. Zudem umfasst das Produktportfolio auch kleinere und kostengünstigere Fahrzeuge (im Vergleich zu BMW), welche bei einer Abwrackprämie stärker nachgefragt würden.

VW. VZ. zeigt um 128 Euro eine Stabilisierung und überzeugt auch am heutigen Dienstag mit einer relativen Stärke gegenüber dem Gesamtmarkt. Die Chance auf ein vorläufiges Tief ist vorhanden. Erst letzte Woche hat Goldman Sachs das Kursziel von 245 Euro auf 275 Euro angehoben.

Ein Aufsteiger in der Automobilbranche ist Hyundai Motors. In 2011 gelang ein 16%iges Umsatzplus auf 50,5 Mrd. Euro. Bemerkenswert ist, dass das Unternehmen mit einer EBIT-Marge von 10,4% der weltweit zweitprofitabelste Autobauer hinter BMW war. Gegenüber 2010 kletterte die Marge um 160 Basispunkte. Geschuldet war diese Entwicklung u.a. den Qualitätsverbesserungen und einem moderneren Design. Erst Ende letzten Monats wurde das Absatzziel von 4,29 Mio. Einheiten (+6%) für 2012 bestätigt. Mit seinen Kleinwagen dürfte auch Hyundai einen Absatzerfolg feiern, wenn sich China für eine Abwrackprämie entscheidet.

Ohnehin beweist die Aktie relativen Stärke. Zwar befindet sich Hyundai Motors seit April in einer Konsolidierung, aber übergeordnet ist die Notiz in der Nähe des Mehrjahreshochs. Der nachfolgende 5-Jahreschart auf Monatsbasis zeigt die hohe Trendstärke.

am Wochenanfang machten Medienberichte die Runde, dass China eine Abwrackprämie plant. Diese soll für ländliche Gebiete gelten und den Autoabsatz stimulieren. In Deutschland funktionierte dieses Modell 2009 sehr gut. Nachgefragt wurden vor allem Kleinfahrzeuge, sodass gerade in den chinesischen Landgebieten eine ähnlichen Entwicklung wahrscheinlich wäre. Ohnehin rechnet IHS mit einem Anstieg der Automobilproduktion in China um 8,5% auf 18,68 Mio. Einheiten sowie einer Steigerung der Nachfrage um 8% auf 19,28 Mio. Fahrzeuge.

Von dieser Maßnahme profitiert der deutsche Autokonzern VW Vz., der seit über 25 Jahre in China aktiv ist. Schon 2011 setzte das Unternehmen rund ein Drittel aller Fahrzeuge dort ab. Zudem umfasst das Produktportfolio auch kleinere und kostengünstigere Fahrzeuge (im Vergleich zu BMW), welche bei einer Abwrackprämie stärker nachgefragt würden.

VW. VZ. zeigt um 128 Euro eine Stabilisierung und überzeugt auch am heutigen Dienstag mit einer relativen Stärke gegenüber dem Gesamtmarkt. Die Chance auf ein vorläufiges Tief ist vorhanden. Erst letzte Woche hat Goldman Sachs das Kursziel von 245 Euro auf 275 Euro angehoben.

Ein Aufsteiger in der Automobilbranche ist Hyundai Motors. In 2011 gelang ein 16%iges Umsatzplus auf 50,5 Mrd. Euro. Bemerkenswert ist, dass das Unternehmen mit einer EBIT-Marge von 10,4% der weltweit zweitprofitabelste Autobauer hinter BMW war. Gegenüber 2010 kletterte die Marge um 160 Basispunkte. Geschuldet war diese Entwicklung u.a. den Qualitätsverbesserungen und einem moderneren Design. Erst Ende letzten Monats wurde das Absatzziel von 4,29 Mio. Einheiten (+6%) für 2012 bestätigt. Mit seinen Kleinwagen dürfte auch Hyundai einen Absatzerfolg feiern, wenn sich China für eine Abwrackprämie entscheidet.

Ohnehin beweist die Aktie relativen Stärke. Zwar befindet sich Hyundai Motors seit April in einer Konsolidierung, aber übergeordnet ist die Notiz in der Nähe des Mehrjahreshochs. Der nachfolgende 5-Jahreschart auf Monatsbasis zeigt die hohe Trendstärke.

| bewerten | 3 Bewertungen |

|

Donnerstag, 17. Mai 2012

Kategorie: Real Money-Trading |

0 Kommentare

Eine der wenigen verbliebenen Nanotechnologie-Aktien!

Liebe Leser,

vor einigen Jahren war die Nanotechnologie in aller Munde. Übrig geblieben sind nur eine handvoll Unternehmen. Spannend ist in diesem Zusammenhang die Nanogate AG.

Nanogate peilt Umsatzniveau von 50 Mio. Euro bei einer 20%igen EBITDA-Marge an

Selbst bezeichnet man sich als das "international führende, integrierte Systemhaus für Nanooberflächen und konzentriert sich auf die Veredelung von Hochleistungsoberflächen". Die Technologie des Unternehmens ermöglicht Oberflächen und Kunststoffen neue Eigenschaften zu verleihen, Produktionsprozesse effizienter und Textilien leistungsstärker zu machen. Damit bildet Nanogate die Schnittstelle zur chemischen Nanotechnologie. Fokussiert werden die Märkte Automotive, Maschinenbau, Gebäude & Interieur, funktionelle Textilien und Sport sowie Freizeit. Beispielsweise kann durch die Beschichtung von Gebäuden viel besser der Witterungseinfluss negiert werden und eine Reinigung leichter stattfinden, oder bei Autositze lässt sich durch die Beschichtung die Entflammbarkeit reduzieren und gleichzeitig der Schutz vor Verschmutzung erhöhen.

In 2011 erzielte Nanogate einen Umsatz von 33,2 Mio. Euro (+115%) sowie ein bereinigtes EBIT von 1,7 Mio. Euro. Das Nettoergebnis war mit 3,6 Mio. Euro negativ, weil der Bremsklotz Holmenkol AG vollständig abgeschrieben wurde. Diese Belastungen entfallen ab 2012. In diesem Jahr strebt Nanogate ein 10%iges Umsatzwachstum an sowie eine Steigerung des bereinigten EBITDAs um 30% auf 5,46 Mio. Euro. Dabei profitiert das Unternehmen vom Trend zu einem margenstärkeren Umsatzmix. Zudem will Nanogate Fortschritte bei der Erschließung neuer Anwendungsbereich wie Energieeffizienz und Kunststoffen machen. Interessant ist die mittelfristige Perspektive. Denn Nanogate plant den Umsatz auf 50 Mio. Euro zu hieven und die EBITDA-Marge auf mindestens 20% (2012: rund 15%) zu erhöhen. Außerdem wird ein wichtiger Schritt die weitere Internationalisierung sein, um den Deutschlandanteil von rund 60% zu senken. Die Gewinnschätzungen für Nanogate sind wage und belaufen sich auf 0,61 Euro/Aktie in 2012 und 1,35 Euro/Aktie in 2013. Damit würde das KGV bei moderaten 12,6 liegen. Auch die Marktkapitalisierung von 41 Mio. Euro ist nicht zu hoch, weil Nanotechnologie ein breites Anwendungsspektrum verspricht.

Die Aktie sprang nach den Zahlen unter hohem Volumen deutlich an. Aufgrund der vielversprechenden Perspektive ist die Aktie spekulativ interessant, wobei etwas Geduld nötig erscheint. Ein Stoppkurs muss unbedingt rund 10% unter dem Einstiegskurs platziert werden.

vor einigen Jahren war die Nanotechnologie in aller Munde. Übrig geblieben sind nur eine handvoll Unternehmen. Spannend ist in diesem Zusammenhang die Nanogate AG.

Nanogate peilt Umsatzniveau von 50 Mio. Euro bei einer 20%igen EBITDA-Marge an

Selbst bezeichnet man sich als das "international führende, integrierte Systemhaus für Nanooberflächen und konzentriert sich auf die Veredelung von Hochleistungsoberflächen". Die Technologie des Unternehmens ermöglicht Oberflächen und Kunststoffen neue Eigenschaften zu verleihen, Produktionsprozesse effizienter und Textilien leistungsstärker zu machen. Damit bildet Nanogate die Schnittstelle zur chemischen Nanotechnologie. Fokussiert werden die Märkte Automotive, Maschinenbau, Gebäude & Interieur, funktionelle Textilien und Sport sowie Freizeit. Beispielsweise kann durch die Beschichtung von Gebäuden viel besser der Witterungseinfluss negiert werden und eine Reinigung leichter stattfinden, oder bei Autositze lässt sich durch die Beschichtung die Entflammbarkeit reduzieren und gleichzeitig der Schutz vor Verschmutzung erhöhen.

In 2011 erzielte Nanogate einen Umsatz von 33,2 Mio. Euro (+115%) sowie ein bereinigtes EBIT von 1,7 Mio. Euro. Das Nettoergebnis war mit 3,6 Mio. Euro negativ, weil der Bremsklotz Holmenkol AG vollständig abgeschrieben wurde. Diese Belastungen entfallen ab 2012. In diesem Jahr strebt Nanogate ein 10%iges Umsatzwachstum an sowie eine Steigerung des bereinigten EBITDAs um 30% auf 5,46 Mio. Euro. Dabei profitiert das Unternehmen vom Trend zu einem margenstärkeren Umsatzmix. Zudem will Nanogate Fortschritte bei der Erschließung neuer Anwendungsbereich wie Energieeffizienz und Kunststoffen machen. Interessant ist die mittelfristige Perspektive. Denn Nanogate plant den Umsatz auf 50 Mio. Euro zu hieven und die EBITDA-Marge auf mindestens 20% (2012: rund 15%) zu erhöhen. Außerdem wird ein wichtiger Schritt die weitere Internationalisierung sein, um den Deutschlandanteil von rund 60% zu senken. Die Gewinnschätzungen für Nanogate sind wage und belaufen sich auf 0,61 Euro/Aktie in 2012 und 1,35 Euro/Aktie in 2013. Damit würde das KGV bei moderaten 12,6 liegen. Auch die Marktkapitalisierung von 41 Mio. Euro ist nicht zu hoch, weil Nanotechnologie ein breites Anwendungsspektrum verspricht.

Die Aktie sprang nach den Zahlen unter hohem Volumen deutlich an. Aufgrund der vielversprechenden Perspektive ist die Aktie spekulativ interessant, wobei etwas Geduld nötig erscheint. Ein Stoppkurs muss unbedingt rund 10% unter dem Einstiegskurs platziert werden.

| bewerten | 5 Bewertungen |

|