|

|

Information zum Blog

Jörg Meyer

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

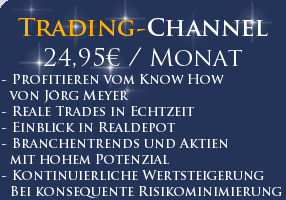

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 € (Bescheinigung)

2013: +52% | 26.281 € (Bescheinigung)

2014: +19% | 9.415 € (Bescheinigung)

2015: +32% | 15.904 € (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 € (Bescheinigung)

2013: +52% | 26.281 € (Bescheinigung)

2014: +19% | 9.415 € (Bescheinigung)

2015: +32% | 15.904 € (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Jörg Meyers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Jörg Meyer schrieb am

Montag, 25.04. in seinem Trading Tagebuch:

Liebe Trader,

für Breakout-Trader ergibt sich heute eine Chance bei Sixt. Die Aktie hatte vor einigen Wochen einen Pivotal Point gebildet. Was war geschehen?

Die Dividende von 1,50 Euro/Aktie lag über den Erwartungen.

Man hat ein kleines ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 31.12. 16:24 Uhr ******************* |

| 29.12. 11:07 Uhr ******************* |

| 20.12. 13:20 Uhr Gekauft 400 H&R (775700) zu 15,60 Euro |

| 15.12. 10:06 Uhr Verkauft 60 MTU zu 107,45 Euro (+38%) |

| 05.12. 16:20 Uhr Zugekauft 600 Kontron (605395) zu 2,855 Euro |

Archiv

1 Beitrag

Juni 20164 Beiträge

Mai 20163 Beiträge

April 20161 Beitrag

November 20151 Beitrag

August 20151 Beitrag

Mai 20152 Beiträge

Februar 20152 Beiträge

Januar 20151 Beitrag

November 20141 Beitrag

August 20142 Beiträge

Juli 20141 Beitrag

Juni 20141 Beitrag

Mai 20141 Beitrag

April 20141 Beitrag

Februar 20143 Beiträge

Januar 20141 Beitrag

Oktober 20131 Beitrag

September 20131 Beitrag

August 20132 Beiträge

März 20131 Beitrag

Februar 20132 Beiträge

Januar 20132 Beiträge

Dezember 20122 Beiträge

November 20124 Beiträge

Oktober 20123 Beiträge

September 20122 Beiträge

August 20124 Beiträge

Juli 20122 Beiträge

Juni 20124 Beiträge

Mai 20123 Beiträge

April 20125 Beiträge

März 20124 Beiträge

Februar 20124 Beiträge

Januar 20124 Beiträge

Dezember 20114 Beiträge

November 20114 Beiträge

Oktober 20114 Beiträge

September 20115 Beiträge

August 20114 Beiträge

Juli 20115 Beiträge

Juni 20114 Beiträge

Mai 20115 Beiträge

April 20117 Beiträge

März 20118 Beiträge

Februar 20116 Beiträge

Januar 20114 Beiträge

Dezember 20107 Beiträge

November 20105 Beiträge

Oktober 20105 Beiträge

September 20109 Beiträge

August 20106 Beiträge

Juli 20102 Beiträge

Juni 20104 Beiträge

Mai 20108 Beiträge

April 20109 Beiträge

März 20109 Beiträge

Februar 20108 Beiträge

Januar 20106 Beiträge

Dezember 20098 Beiträge

November 20099 Beiträge

Oktober 200915 Beiträge

September 200914 Beiträge

August 200912 Beiträge

Juli 200917 Beiträge

Juni 200916 Beiträge

Mai 20099 Beiträge

April 200910 Beiträge

März 20099 Beiträge

Februar 20097 Beiträge

Januar 20097 Beiträge

Dezember 20089 Beiträge

November 200812 Beiträge

Oktober 200810 Beiträge

September 200817 Beiträge

August 20086 Beiträge

Juli 20087 Beiträge

Juni 200817 Beiträge

Mai 200820 Beiträge

April 200814 Beiträge

März 20089 Beiträge

Februar 200813 Beiträge

Januar 200810 Beiträge

Dezember 200710 Beiträge

November 200717 Beiträge

Oktober 200725 Beiträge

September 200713 Beiträge

August 20078 Beiträge

Juli 200712 Beiträge

Juni 200719 Beiträge

Mai 200728 Beiträge

April 200745 Beiträge

März 200744 Beiträge

Februar 200743 Beiträge

Januar 2007

Highperformance-Aktien

Reales 50.000 € Trading-Depot

Reales 50.000 € Trading-Depot

Kategorie: Real Money-Trading |

0 Kommentare

Montag, 06. Juni 2016

Hausse bei IT-Aktien: Schöne Wachstumsstory bei diesem Nebenwert, wo sich ein 52-Wochenhoch ankündigt!

Liebe Trader,

am deutschen Aktienmarkt befinden sich die IT-Werte in einer ausgeprägten Hausse. Sie erkennen das an den 52-Wochenhochs der beiden Branchengrößen Bechtle und Cancom. Die steigende Nachfrage nach Cloud-Lösungen, IT-Security, digitale Transformation und Vernetzung schieben die Nachfrage an. Unter den Nebenwerten nehmen sich Trader die S&T aus folgenden Gründen für einen Trendfolge-Trade auf die Liste:

Fazit: S&T bietet eine schöne Wachstumsstory. Die Bewertung ist wegen der Fokussierung auf Osteuropa im Branchenvergleich moderater. Für Trader ist der Titel als Trendfolge-Trade jetzt interessant, weil S&T vor einem neuen 52-Wochenhoch jenseits von 7,26 Euro steht.

Hinweis: Wie sie Trendfolge-Trades konkret in der Praxis umsetzen, können Sie anhand meines Realgeld Trading-Depots im Trading-Channel "Highperformance-Aktien" verfolgen.

am deutschen Aktienmarkt befinden sich die IT-Werte in einer ausgeprägten Hausse. Sie erkennen das an den 52-Wochenhochs der beiden Branchengrößen Bechtle und Cancom. Die steigende Nachfrage nach Cloud-Lösungen, IT-Security, digitale Transformation und Vernetzung schieben die Nachfrage an. Unter den Nebenwerten nehmen sich Trader die S&T aus folgenden Gründen für einen Trendfolge-Trade auf die Liste:

- S&T profitiert mit seiner geschäftlichen Ausrichtung von den zwei Megatrends Internet of Things (Angebot an hardware- und software-basierten Produkten) sowie Smart Energy (intelligente Stromzähler und Software). Die beiden Bereiche sollten mittelfristig um über 20% wachsen.

- Vor allem in Osteuropa hat sich S&T eine starke Stellung erarbeitet und kam schon in Polen bei einem Smart Energy-Projekt zum Zuge. Mit hoher Wahrscheinlichkeit kann man weitere Aufträge akquirieren.

- Für das Q2 hat der Vorstand starke Zahlen mit Erlösen von "deutlich über" 100 Mio. Euro angekündigt. Die Projekt-Pipeline stieg um 23% auf 864,5 Mio. Euro. Der Auftragseingang nahm im Q1 um 11% auf 188,5 Mio. Euro.

- Drei Analystenhäuser (H&A, Warburg, Kepler Cheuvreux) covern S&T mit Zielen von 8 – 8,50 Euro und haben die Aktie auf "Kaufen". Der Nettogewinn wird in den nächsten Jahren schon wegen niedrigeren Abschreibungen deutlich steigen. Er sollte von 0,4-0,44 Euro/Aktie auf 0,55 - 0,57 Euro/Aktie in 2018 zulegen. Damit sinkt das KGV von 17,5 auf 12,2.

- Mittelfristige Ziele: Umsatz von rund 1 Mrd. Euro (2015: 468,2 Mio. Euro) und einer EBITDA-Marge von ca. 10% (2015: 6%).

Fazit: S&T bietet eine schöne Wachstumsstory. Die Bewertung ist wegen der Fokussierung auf Osteuropa im Branchenvergleich moderater. Für Trader ist der Titel als Trendfolge-Trade jetzt interessant, weil S&T vor einem neuen 52-Wochenhoch jenseits von 7,26 Euro steht.

Hinweis: Wie sie Trendfolge-Trades konkret in der Praxis umsetzen, können Sie anhand meines Realgeld Trading-Depots im Trading-Channel "Highperformance-Aktien" verfolgen.

| bewerten | 2 Bewertungen |

|

Sonntag, 29. Mai 2016

Kategorie: Real Money-Trading |

0 Kommentare

3D Metalldruck-Aktien haussieren. Was dahinter steckt. Ein kurzfristiger Trading-Buy!

Liebe Trader,

eindrucksvoll melden sich die 3D-Drucker-Aktien zurück. Doch es ist nur ein Teilbereich, der eine starke Akkumulation erfährt. Arcam und SLM Solutions , die zwei 3D-Metalldruckhersteller, sind die Favoriten der Institutionellen, denn im Gegensatz zu 3D Systems, Stratasys und Voxeljet weisen sie intakte Aufwärtstrends auf und notieren am 52-Wochenhoch. Der 3D-Metalldruck erfährt einen zunehmend industriellen Einsatz: Im Flugzeugbau wird er schon verwendet. Durch den 3D-Metalldruck sind komplexere Formen bei paralleler Materialersparnis realisierbar. Das Gewicht sinkt. Zudem sind Ersatzteile kostengünstiger herstellbar. Das macht diese Technologie so interessant, weshalb er zunehmend in die Massenproduktion integriert wird. Zudem ist im industriellen Einsatz mit einem halbwegs stabilen Margenlevel zu rechnen. Nun hat eine Tochterfirma von Airbus ein ganzes Motorrad gedruckt. Zwar kostet es rund 50.000 Euro, aber es zeigt die wachsenden Anwendungsmöglichkeiten vom 3D-Metalldruck. Auch werden in den nächsten Jahren die Kosten dafür sukzessive sinken, damit selbst Motorräder kosteneffizient hergestellt werden können. Schließlich profitieren Arcam und SLM Solutions neben dem Verkauf der Maschinen noch vom Absatz ihrer Verbrauchsmaterialien (z.B. Pulver), die höhermargig sind.

Vor diesem Hintergrund ist die Hausse bei Arcam und SLM Solutions trotz der hohen Bewertungen verständlich, denn der Markt spielt die Vergabe von hochvolumigen Orders in den nächsten Quartalen. Sobald diese eintreffen, werden beide Unternehmen in neue Umsatz- und Ertragsdimensionen vorstoßen. Interessant für ein kurzfristiges Manöver ist SLM Solutions. Die Aktie dürfte ihre Konsolidierung am 52-Wochenhoch beendet haben und ebenso wie Arcam in den nächsten Tagen einen Ausbruchsversuch auf neue Höhen absolvieren.

Gehen wir bei SLM Solutions noch etwas ins Detail:

SLM Solutions: Deutscher Spitzen-Player beim 3D-Metalldruck

SLM Solutions vermarktet derzeit die drei Maschinen SLM125, SLM280 und SLM500. Diese differenzieren sich im Hinblick auf die Baukammergröße, die Anzahl der verwendeten Laser und auch der Geschwindigkeit. So ist die SLM280 für die industrielle Serienproduktion von mittelgroßen Bauteilen gedacht. Das Flaggschiffprodukt SLM500 steigert dank der Verwendung von vier Lasern die Baurate um 250 % im Gegensatz zu Single-Laser-Maschinen. Und genau zu diesen Maschinen geht der langfristige Trend, weil sich die Bauteilekosten deutlich verringern lassen, was für die Massenproduktion von hoher Bedeutsamkeit ist.

Die Anwendungsgebiete für die 3D-Metalldrucker sind sehr vielfältig. Industrielle Kunden nutzen sie für die Produktion von Luftführungen aus Titan in der Raumfahrt, von Turbinenschaufeln im Flugzeugbau sowie zur Herstellung von Pumpenlaufrädern aus Aluminium und Edelstahl im Maschinenbau. Selbst Klammern und Titan-Implantate für die Zahn- und Medizintechnik entstehen mit den 3D-Metalldruckern von SLM Solutions. Immer mehr Kunden setzen auf das selektive Laserschmelzen und sehen die Technologie als eine Ergänzung in der Serienfertigung.

Vor allem in der Luftfahrtindustrie eröffnet sich in den nächsten Jahren hohes Wachstumspotenzial. GE Aviation und Airbus wollen ihre 3D-Metalldruckkapazitäten deutlich ausbauen, da immer mehr Teile mit diesem Verfahren hergestellt werden. Die Realisierung neuer Formen, weniger Materialeinsatz, eine schnelle Fertigung und Gewichtsreduktion sind die wichtigsten Argumente. Wenn solche renommierten Unternehmen auf den 3D-Metalldruck setzen, werden auch andere Branchenvertreter wie Boeing, Pratt & Whitney, Rolls Royce dies tun. Konkurrent Arcam schätzt das Volumen des Luftfahrtmarktes für 3D-Drucker auf 50 bis 100mal größer als die des Implantatemarktes ein. Speziell im Luftfahrtbereich hat auch SLM Solutions schon einen Fuß in der Tür. Beispielsweise stellt der amerikanische Zulieferer Sintavia Flugzeugteile mit SLM Solutions-Produkten her. Als weitere Kunden aus dem Luft- und Raumfahrtsektor listet der Konzern GE Aviation, Airbus Innovation Works, die NASA und SpaceX auf. Damit hat SLM Solutions beste Chancen vom Ausbau der 3D-Metalldruckkapazitäten zu profitieren. Auch am Raumfahrtboom kann das Unternehmen partizipieren, denn mittels dem 3D-Druck sind robuste High-Performance-Teile für Raketen herstellbar. Beispielsweise nutzt SpaceX das Additive Manufacturing für sein Flüssigkeitsraketentriebwerk. Und SpaceX baut seine Marktposition in der Raumfahrt massiv aus. Kann das Unternehmen seinen Traum von der günstigen Raumfahrt umsetzen, wird man im Zuge der Geschäftsausweitung auch neue 3D-Metalldrucker benötigen. Für SLM Solutions ergeben sich dann weitere Absatzmöglichkeiten.

Das wichtigste Ausgangsmaterial für die Fertigung sind die Metallpulver. Diese müssen nach Unternehmensangaben auf die jeweiligen Anwendungen und Maschinen passgenau zugeschnitten sein. Entsprechend lukrativ ist das Geschäft, weil es für wiederkehrende Erlöse sorgt, die darüber hinaus eine attraktive Marge abwerfen. Wie beim klassischen Drucker verdienen die Unternehmen an den Patronen den Hauptteil des Gewinns. Entsprechend lukrativ ist für SLM Solutions das Verbrauchsmaterialgeschäft. In dieses steigt das Unternehmen durch eine Zusammenarbeit mit der PKM Future Holding GmbH ein. Dazu wird ein mittlerer einstelliger Millionenbetrag investiert, um maßgeschneiderte Verbrauchsmateriallösungen anbieten zu können. Den Beginn wird Aluminium-Pulver machen. Die Produktionskapazität für Additive Manufacturing-Anwendungen soll 100 Tonnen betragen. Geplant ist auch die Umsetzung von Veredelungsschritten. Damit ließe sich sicherlich die Verkaufsmarge weiter erhöhen.

Fazit: Trader folgen dem Kapitalfluss. SLM Solutions bietet sich für ein kurzfristiges Trading-Manöver an.

eindrucksvoll melden sich die 3D-Drucker-Aktien zurück. Doch es ist nur ein Teilbereich, der eine starke Akkumulation erfährt. Arcam und SLM Solutions , die zwei 3D-Metalldruckhersteller, sind die Favoriten der Institutionellen, denn im Gegensatz zu 3D Systems, Stratasys und Voxeljet weisen sie intakte Aufwärtstrends auf und notieren am 52-Wochenhoch. Der 3D-Metalldruck erfährt einen zunehmend industriellen Einsatz: Im Flugzeugbau wird er schon verwendet. Durch den 3D-Metalldruck sind komplexere Formen bei paralleler Materialersparnis realisierbar. Das Gewicht sinkt. Zudem sind Ersatzteile kostengünstiger herstellbar. Das macht diese Technologie so interessant, weshalb er zunehmend in die Massenproduktion integriert wird. Zudem ist im industriellen Einsatz mit einem halbwegs stabilen Margenlevel zu rechnen. Nun hat eine Tochterfirma von Airbus ein ganzes Motorrad gedruckt. Zwar kostet es rund 50.000 Euro, aber es zeigt die wachsenden Anwendungsmöglichkeiten vom 3D-Metalldruck. Auch werden in den nächsten Jahren die Kosten dafür sukzessive sinken, damit selbst Motorräder kosteneffizient hergestellt werden können. Schließlich profitieren Arcam und SLM Solutions neben dem Verkauf der Maschinen noch vom Absatz ihrer Verbrauchsmaterialien (z.B. Pulver), die höhermargig sind.

Vor diesem Hintergrund ist die Hausse bei Arcam und SLM Solutions trotz der hohen Bewertungen verständlich, denn der Markt spielt die Vergabe von hochvolumigen Orders in den nächsten Quartalen. Sobald diese eintreffen, werden beide Unternehmen in neue Umsatz- und Ertragsdimensionen vorstoßen. Interessant für ein kurzfristiges Manöver ist SLM Solutions. Die Aktie dürfte ihre Konsolidierung am 52-Wochenhoch beendet haben und ebenso wie Arcam in den nächsten Tagen einen Ausbruchsversuch auf neue Höhen absolvieren.

Gehen wir bei SLM Solutions noch etwas ins Detail:

SLM Solutions: Deutscher Spitzen-Player beim 3D-Metalldruck

SLM Solutions vermarktet derzeit die drei Maschinen SLM125, SLM280 und SLM500. Diese differenzieren sich im Hinblick auf die Baukammergröße, die Anzahl der verwendeten Laser und auch der Geschwindigkeit. So ist die SLM280 für die industrielle Serienproduktion von mittelgroßen Bauteilen gedacht. Das Flaggschiffprodukt SLM500 steigert dank der Verwendung von vier Lasern die Baurate um 250 % im Gegensatz zu Single-Laser-Maschinen. Und genau zu diesen Maschinen geht der langfristige Trend, weil sich die Bauteilekosten deutlich verringern lassen, was für die Massenproduktion von hoher Bedeutsamkeit ist.

Die Anwendungsgebiete für die 3D-Metalldrucker sind sehr vielfältig. Industrielle Kunden nutzen sie für die Produktion von Luftführungen aus Titan in der Raumfahrt, von Turbinenschaufeln im Flugzeugbau sowie zur Herstellung von Pumpenlaufrädern aus Aluminium und Edelstahl im Maschinenbau. Selbst Klammern und Titan-Implantate für die Zahn- und Medizintechnik entstehen mit den 3D-Metalldruckern von SLM Solutions. Immer mehr Kunden setzen auf das selektive Laserschmelzen und sehen die Technologie als eine Ergänzung in der Serienfertigung.

Vor allem in der Luftfahrtindustrie eröffnet sich in den nächsten Jahren hohes Wachstumspotenzial. GE Aviation und Airbus wollen ihre 3D-Metalldruckkapazitäten deutlich ausbauen, da immer mehr Teile mit diesem Verfahren hergestellt werden. Die Realisierung neuer Formen, weniger Materialeinsatz, eine schnelle Fertigung und Gewichtsreduktion sind die wichtigsten Argumente. Wenn solche renommierten Unternehmen auf den 3D-Metalldruck setzen, werden auch andere Branchenvertreter wie Boeing, Pratt & Whitney, Rolls Royce dies tun. Konkurrent Arcam schätzt das Volumen des Luftfahrtmarktes für 3D-Drucker auf 50 bis 100mal größer als die des Implantatemarktes ein. Speziell im Luftfahrtbereich hat auch SLM Solutions schon einen Fuß in der Tür. Beispielsweise stellt der amerikanische Zulieferer Sintavia Flugzeugteile mit SLM Solutions-Produkten her. Als weitere Kunden aus dem Luft- und Raumfahrtsektor listet der Konzern GE Aviation, Airbus Innovation Works, die NASA und SpaceX auf. Damit hat SLM Solutions beste Chancen vom Ausbau der 3D-Metalldruckkapazitäten zu profitieren. Auch am Raumfahrtboom kann das Unternehmen partizipieren, denn mittels dem 3D-Druck sind robuste High-Performance-Teile für Raketen herstellbar. Beispielsweise nutzt SpaceX das Additive Manufacturing für sein Flüssigkeitsraketentriebwerk. Und SpaceX baut seine Marktposition in der Raumfahrt massiv aus. Kann das Unternehmen seinen Traum von der günstigen Raumfahrt umsetzen, wird man im Zuge der Geschäftsausweitung auch neue 3D-Metalldrucker benötigen. Für SLM Solutions ergeben sich dann weitere Absatzmöglichkeiten.

Das wichtigste Ausgangsmaterial für die Fertigung sind die Metallpulver. Diese müssen nach Unternehmensangaben auf die jeweiligen Anwendungen und Maschinen passgenau zugeschnitten sein. Entsprechend lukrativ ist das Geschäft, weil es für wiederkehrende Erlöse sorgt, die darüber hinaus eine attraktive Marge abwerfen. Wie beim klassischen Drucker verdienen die Unternehmen an den Patronen den Hauptteil des Gewinns. Entsprechend lukrativ ist für SLM Solutions das Verbrauchsmaterialgeschäft. In dieses steigt das Unternehmen durch eine Zusammenarbeit mit der PKM Future Holding GmbH ein. Dazu wird ein mittlerer einstelliger Millionenbetrag investiert, um maßgeschneiderte Verbrauchsmateriallösungen anbieten zu können. Den Beginn wird Aluminium-Pulver machen. Die Produktionskapazität für Additive Manufacturing-Anwendungen soll 100 Tonnen betragen. Geplant ist auch die Umsetzung von Veredelungsschritten. Damit ließe sich sicherlich die Verkaufsmarge weiter erhöhen.

Fazit: Trader folgen dem Kapitalfluss. SLM Solutions bietet sich für ein kurzfristiges Trading-Manöver an.

| bewerten | 3 Bewertungen |

|

Montag, 16. Mai 2016

Kategorie: Real Money-Trading |

0 Kommentare

Virtual Reality-Profiteur Activision Blizzard: Neue Phantasie durch eSports?

Liebe Trader,

vergangene Woche thematisierten wir an dieser Stelle u.a. die Activision Blizzard (ATVI) vor dem Hintergrund von Virtual Reality. Das viel realitätsgetreuere Erlebnis dieser neuen Computertechnologie wird eine erste wesentliche Anwendung bei Games finden. Neue Verbraucher könnte sich für Video-Spiele interessieren. Entsprechend hat ein Game-Anbieter wie Activision Blizzard beste Chancen zu profitieren und noch mehr Games abzusetzen. Da immer mehr digitale Zusatzinhalte (Spieleerweiterungen) angeboten werden, kann der Konzern seine hochmargigen Erlöse ausbauen. Entsprechend wird die Profitabilität mit einer wachsenden, aktiven Spielerbasis (aktuell monatliche aktive User: 544 Millionen!) steigen.

Doch für den Konzern eröffnet sich ein neuer, wachstumsträchtiger Markt. eSports! Die jüngere Generation verfolgt heutzutage über Streaming-Plattformen die Spieleduelle der Pros bei League of Legends, Dota 2 und Heroes of the Storm. Teilweise werden bis zu 18 Mio. USD unter den Teilnehmern ausgeschüttet. Pros verdienen 9000 USD im Monat. Ein regelrechter Boom hat eingesetzt und die Zuschauerzahlen explodieren. Am 11. Mai veröffentlichte Newzoo einen neuen Marktreport. Demnach wird die jährliche Zahl der globalen Zuschauer von 230 Millionen in 2015 auf 427 Millionen in 2019 zulegen. Vor allem China ist ein wichtiger Markt. Diese Entwicklung ruft die Werbeindustrie auf den Plan. Denn um diese junge Zielgruppe zu adressieren, muss auf genau den Streaming-Plattformen geworben werden. Activision Blizzard will sich als Entertainment- und Medienhaus positionieren und bei eSports ein gewichtiges Wort mitreden. Mit mlg.tv hat der Konzern schon eine eigene HD-Plattform am Start. Dort versucht man sich mit einem speziellen Algorithmus zu differenzieren, der Spielstatistiken in Abhängigkeit vom Interesse einblendet. Dabei hat man sich renommierte Unterstützung durch Facebook gesichert, wo Events live übertragen werden können und auf eine große Zielgruppe treffen. Activision Blizzard hat eine gute Chance neben youtube und twitch eine wesentliche Rolle einzunehmen. Die Erlöse der eSports-Industrie dürften von 463 Mio. USD in 2016 auf 1,1 Mrd. USD in 2019 steigen. 2020 erwarten die Analysten von Baird schon 1,8 Mrd. USD.

Die Aktie beginnt diese Wachstumsphantasie einzupreisen. Der neue Report von Newzoo erschien am 11. Mai 2016. Einen Tag später gab Activision Blizzard den Ausbau einer Plattform und die Facebook-Zusammenarbeit bekannt. Seither befindet sich der Titel in einer kraftvollen Momentumbewegung. Das 52-Wochenhoch um 40 USD sollte diese Woche attackiert werden.

Fazit: eSports ist ein neuer Wachstumsmarkt. Unternehmen wie Activision Blizzard können bei einer erfolgreichen Etablierung ihrer Streaming-Plattform auf zusätzliche Einnahmen durch Werbung, kostenpflichtige Streams und eine bessere Vermarktung ihrer eigenen Spiele hoffen.

vergangene Woche thematisierten wir an dieser Stelle u.a. die Activision Blizzard (ATVI) vor dem Hintergrund von Virtual Reality. Das viel realitätsgetreuere Erlebnis dieser neuen Computertechnologie wird eine erste wesentliche Anwendung bei Games finden. Neue Verbraucher könnte sich für Video-Spiele interessieren. Entsprechend hat ein Game-Anbieter wie Activision Blizzard beste Chancen zu profitieren und noch mehr Games abzusetzen. Da immer mehr digitale Zusatzinhalte (Spieleerweiterungen) angeboten werden, kann der Konzern seine hochmargigen Erlöse ausbauen. Entsprechend wird die Profitabilität mit einer wachsenden, aktiven Spielerbasis (aktuell monatliche aktive User: 544 Millionen!) steigen.

Doch für den Konzern eröffnet sich ein neuer, wachstumsträchtiger Markt. eSports! Die jüngere Generation verfolgt heutzutage über Streaming-Plattformen die Spieleduelle der Pros bei League of Legends, Dota 2 und Heroes of the Storm. Teilweise werden bis zu 18 Mio. USD unter den Teilnehmern ausgeschüttet. Pros verdienen 9000 USD im Monat. Ein regelrechter Boom hat eingesetzt und die Zuschauerzahlen explodieren. Am 11. Mai veröffentlichte Newzoo einen neuen Marktreport. Demnach wird die jährliche Zahl der globalen Zuschauer von 230 Millionen in 2015 auf 427 Millionen in 2019 zulegen. Vor allem China ist ein wichtiger Markt. Diese Entwicklung ruft die Werbeindustrie auf den Plan. Denn um diese junge Zielgruppe zu adressieren, muss auf genau den Streaming-Plattformen geworben werden. Activision Blizzard will sich als Entertainment- und Medienhaus positionieren und bei eSports ein gewichtiges Wort mitreden. Mit mlg.tv hat der Konzern schon eine eigene HD-Plattform am Start. Dort versucht man sich mit einem speziellen Algorithmus zu differenzieren, der Spielstatistiken in Abhängigkeit vom Interesse einblendet. Dabei hat man sich renommierte Unterstützung durch Facebook gesichert, wo Events live übertragen werden können und auf eine große Zielgruppe treffen. Activision Blizzard hat eine gute Chance neben youtube und twitch eine wesentliche Rolle einzunehmen. Die Erlöse der eSports-Industrie dürften von 463 Mio. USD in 2016 auf 1,1 Mrd. USD in 2019 steigen. 2020 erwarten die Analysten von Baird schon 1,8 Mrd. USD.

Die Aktie beginnt diese Wachstumsphantasie einzupreisen. Der neue Report von Newzoo erschien am 11. Mai 2016. Einen Tag später gab Activision Blizzard den Ausbau einer Plattform und die Facebook-Zusammenarbeit bekannt. Seither befindet sich der Titel in einer kraftvollen Momentumbewegung. Das 52-Wochenhoch um 40 USD sollte diese Woche attackiert werden.

Fazit: eSports ist ein neuer Wachstumsmarkt. Unternehmen wie Activision Blizzard können bei einer erfolgreichen Etablierung ihrer Streaming-Plattform auf zusätzliche Einnahmen durch Werbung, kostenpflichtige Streams und eine bessere Vermarktung ihrer eigenen Spiele hoffen.

| bewerten | 2 Bewertungen |

|

Montag, 09. Mai 2016

Kategorie: Real Money-Trading |

0 Kommentare

Zwei Virtual Reality-Profiteure mit Pivotal Points. Jetzt Trading-Buy?

Liebe Trader,

Virtual Reality beschreibt die Darstellung sowie Wahrnehmung der Wirklichkeit in einer virtuellen Umgebung. Diese neue Computertechnologie wird im laufenden Jahr ihre Marktdurchdringung feiern. Denn endlich kommen mit der Oculus Rift, PlayStation VR und HTC Vive die Highend-Brillen auf den Massenmarkt. Mit deren Verbreitung wird die Grundlage für den Virtual Reality-Boom mit über 200 Mio. verkauften Einheiten bis 2020 gelegt - laut Tractia. Virtual Reality wird nicht nur die soziale Interaktion verändern, sondern auch neue Möglichkeiten in der medizinischen Therapie, einzigartige Erlebnisse von Games und Filmen, eine veränderte Arbeitswelt oder in der Produktentwicklung und -präsentation ermöglichen. Beispielsweise testet Media-Saturn in einem Pilotprojekt die Produktpräsentation in der Virtual Reality. Nachdem sich der Kunde seine Küche im virtuellen Raum zusammengestellt hat, kann er diese mittels einer VR-Brille betrachten. Ziel ist das Einkaufserlebnis zu erweitern und zu intensivieren. Doch die ersten zwei wesentlichen Anwendungen werden Games und Videos sein.

In den letzten Tagen kam es bei zwei Virtual Reality-Profiteuren zur Bildung von Pivotal Points. Diese sind bedeutsam, weil sie die Aktien in Richtung 52-Wochenhoch katapultiert haben während der Aktienmarkt eine Konsolidierungsphase durchläuft. Institutionelle Anleger sind von der Story überzeugt und akkumulieren!

Facebook: Schon 12% der Gesamterlöse mit VR bis 2020!

Für Marc Zuckerberg ist Virtual Reality die nächste große Computerplattform. Freunde könnten in der virtuellen Welt interagieren oder 360 Grad-Videos teilen und somit entfernte Erlebnisse ebenfalls hautnah erleben, indem sie sich im Video umschauen. Facebook hat er auf diesen Megamarkt rechtzeitig mit der 2 Mrd. USD-Übernahme von Oculus vorbereitet – ein genialer Schachzug. Die Auslieferungen der ersten Oculus Rift-Brillen haben begonnen. Da es sich um eines der besten High-End-Produkte handelt, dürfte Facebook einen größeren Teil der Hardware-Verkäufe auf sich vereinnahmen. Später kann das Unternehmen durch das Betreiben eigener virtueller Welten und Werbung innerhalb dieser zusätzliche Milliarden-Potenziale erschließen. Alleine die Verkäufe der Oculus Rift sollen in den nächsten Jahren zu einem bedeutsamen Wachstumstreiber werden. Die Analysten von Cantor unterstellen folgende Stückabsätze und Erlöse im Zeitraum 2016 bis 2020:

2016: 0,666 Mio. Einheiten und 400 Mio. USD Umsatz

2017: 2,28 Mio. Einheiten und 1,596 Mrd. USD Umsatz

2018: 4,693 Mio. Einheiten und 3,12 Mrd. USD Umsatz

2019: 7,839 Mio. Einheiten und 4,95 Mrd. USD Umsatz

2020: 11,11 Mio. Einheiten und 6,67 Mrd. USD Umsatz

Analysten taxieren die Gesamtumsätze von Facebook auf 54,43 Mrd. USD in 2020. Demnach könnten auf das VR-Geschäft, welches nur die Verkäufe aus Hardware berücksichtigt, schon 12% der Gesamterlöse entfallen. Das ist bedeutsam, weil es sich wie oben ersichtlich um ein ganz neues Business handelt, das bisher noch keine Erlöse beisteuert. In den Folgejahren würden durch Werbung, kostenpflichtige VR-Welten und -Spiele die wichtigen hochmargigen Umsätze hinzukommen und auch dem Gewinn einen Boost verleihen.

Vor zwei Wochen brach die Facebook-Aktie auf ein neues Allzeithoch aus, weil sich im letzten Quartal das Gewinnwachstum erneut beschleunigte. Der Nettoertrag kletterte um 83% auf 0,77 USD/Aktie. Die dritte Zunahme der Dynamik infolge, weil die Steigerungsraten der Vorquartale nur 16%, 33% und 46% betrugen. Weil Facebook Virtual Reality als die bedeutsamste neue Computerplattform sieht, wird man in diesen Bereich weiter kräftig investieren.

Fazit: Facebook gehört zu den Leader am US-Markt und ist ein bedeutsamer Virtual Reality-Profiteur. Trader folgen dem hohen Momentum. Ein geeignetes Absicherungslevel ist der Pivotal Point bei 108,89 USD.

Activision Blizzard: Phantasie durch mehr VR-Gamer. Aktie springt nach Zahlen in Richtung 52-Wochenhoch!

Facebook sieht in Games eine der ersten wichtigsten VR-Anwendungen, weil es ein viel realitätsnäheres Erlebnis ist, wenn man seinen gesamten Körper bewegen muss, um sich in der virtuellen Welt durchzukämpfen. Entsprechend könnte Virtual Reality die globale Basis an Spieler steigern, weil sich Konsumenten dafür begeistern lassen, die bisher keine Video-Games spielten. Für Activision Blizzard bedeutet dies ein zusätzliches Marktwachstum. Ohnehin soll der Gaming-Markt nach Unternehmensangaben von 86 Mrd. USD auf 112 Mrd. USD in 2019 zulegen. Damit könnte diese Guidance zu konservativ sein. Activision Blizzard beobachtet wie schnell sich VR-Brillen verbreiten und steht bereit bei einer ausreichend großen installierten Basis eigene VR-Games auf den Markt zu bringen.

Die Aktie formte am Freitag bei 34,91 USD einen Pivotal Point nachdem man mit seinen Q1-Zahlen die Schätzungen pulverisierte und die Jahresprognose anhob. Die Erlöse wuchsen um 14% auf 1,455 Mrd. USD. Der Nettogewinn schnellte um 44% auf 0,23 USD/Aktie (Konsens: 0,12 USD/Aktie) nach oben. Der 2016er Nettogewinn wird bei 1,78 USD/Aktie statt 1,75 USD/Aktie erwartet. Mit der Übernahme von King Digital ist ein neues Gaming-Powerhouse entstanden, das auch bei Mobile Games eine bedeutsame Rolle einnimmt. Zudem vereint man eine große Community mit 544 Mio. monatlich aktiven Usern, die beispielsweise für das Zukunftsstandbein eSports wichtig ist. Für Phantasie sorgt der bevorstehende Launch von Overwatch. Dem Ego-Shooter wird eine ähnliche Bedeutsamkeit wie Diablo eingeräumt. Daher könnte selbst die neue Gewinnprognose zu konservativ sein.

Fazit: Unter den Spielewerten ist Activision Blizzard aus technischer Sicht und wegen der breiten Aufstellung der Leader. Die Aktie stürmt in Richtung 52-Wochenhoch um 40 USD. Trader folgen dem Aufwärtsdrang mit einer Absicherung am Pivotal Point.

Hinweis: Wie man Trades nach Pivotal Points in der Praxis umsetzt, können Sie in meinem Trading-Channel anhand eines Realgeld-Trading-Depots verfolgen.

Virtual Reality beschreibt die Darstellung sowie Wahrnehmung der Wirklichkeit in einer virtuellen Umgebung. Diese neue Computertechnologie wird im laufenden Jahr ihre Marktdurchdringung feiern. Denn endlich kommen mit der Oculus Rift, PlayStation VR und HTC Vive die Highend-Brillen auf den Massenmarkt. Mit deren Verbreitung wird die Grundlage für den Virtual Reality-Boom mit über 200 Mio. verkauften Einheiten bis 2020 gelegt - laut Tractia. Virtual Reality wird nicht nur die soziale Interaktion verändern, sondern auch neue Möglichkeiten in der medizinischen Therapie, einzigartige Erlebnisse von Games und Filmen, eine veränderte Arbeitswelt oder in der Produktentwicklung und -präsentation ermöglichen. Beispielsweise testet Media-Saturn in einem Pilotprojekt die Produktpräsentation in der Virtual Reality. Nachdem sich der Kunde seine Küche im virtuellen Raum zusammengestellt hat, kann er diese mittels einer VR-Brille betrachten. Ziel ist das Einkaufserlebnis zu erweitern und zu intensivieren. Doch die ersten zwei wesentlichen Anwendungen werden Games und Videos sein.

In den letzten Tagen kam es bei zwei Virtual Reality-Profiteuren zur Bildung von Pivotal Points. Diese sind bedeutsam, weil sie die Aktien in Richtung 52-Wochenhoch katapultiert haben während der Aktienmarkt eine Konsolidierungsphase durchläuft. Institutionelle Anleger sind von der Story überzeugt und akkumulieren!

Facebook: Schon 12% der Gesamterlöse mit VR bis 2020!

Für Marc Zuckerberg ist Virtual Reality die nächste große Computerplattform. Freunde könnten in der virtuellen Welt interagieren oder 360 Grad-Videos teilen und somit entfernte Erlebnisse ebenfalls hautnah erleben, indem sie sich im Video umschauen. Facebook hat er auf diesen Megamarkt rechtzeitig mit der 2 Mrd. USD-Übernahme von Oculus vorbereitet – ein genialer Schachzug. Die Auslieferungen der ersten Oculus Rift-Brillen haben begonnen. Da es sich um eines der besten High-End-Produkte handelt, dürfte Facebook einen größeren Teil der Hardware-Verkäufe auf sich vereinnahmen. Später kann das Unternehmen durch das Betreiben eigener virtueller Welten und Werbung innerhalb dieser zusätzliche Milliarden-Potenziale erschließen. Alleine die Verkäufe der Oculus Rift sollen in den nächsten Jahren zu einem bedeutsamen Wachstumstreiber werden. Die Analysten von Cantor unterstellen folgende Stückabsätze und Erlöse im Zeitraum 2016 bis 2020:

2016: 0,666 Mio. Einheiten und 400 Mio. USD Umsatz

2017: 2,28 Mio. Einheiten und 1,596 Mrd. USD Umsatz

2018: 4,693 Mio. Einheiten und 3,12 Mrd. USD Umsatz

2019: 7,839 Mio. Einheiten und 4,95 Mrd. USD Umsatz

2020: 11,11 Mio. Einheiten und 6,67 Mrd. USD Umsatz

Analysten taxieren die Gesamtumsätze von Facebook auf 54,43 Mrd. USD in 2020. Demnach könnten auf das VR-Geschäft, welches nur die Verkäufe aus Hardware berücksichtigt, schon 12% der Gesamterlöse entfallen. Das ist bedeutsam, weil es sich wie oben ersichtlich um ein ganz neues Business handelt, das bisher noch keine Erlöse beisteuert. In den Folgejahren würden durch Werbung, kostenpflichtige VR-Welten und -Spiele die wichtigen hochmargigen Umsätze hinzukommen und auch dem Gewinn einen Boost verleihen.

Vor zwei Wochen brach die Facebook-Aktie auf ein neues Allzeithoch aus, weil sich im letzten Quartal das Gewinnwachstum erneut beschleunigte. Der Nettoertrag kletterte um 83% auf 0,77 USD/Aktie. Die dritte Zunahme der Dynamik infolge, weil die Steigerungsraten der Vorquartale nur 16%, 33% und 46% betrugen. Weil Facebook Virtual Reality als die bedeutsamste neue Computerplattform sieht, wird man in diesen Bereich weiter kräftig investieren.

Fazit: Facebook gehört zu den Leader am US-Markt und ist ein bedeutsamer Virtual Reality-Profiteur. Trader folgen dem hohen Momentum. Ein geeignetes Absicherungslevel ist der Pivotal Point bei 108,89 USD.

Activision Blizzard: Phantasie durch mehr VR-Gamer. Aktie springt nach Zahlen in Richtung 52-Wochenhoch!

Facebook sieht in Games eine der ersten wichtigsten VR-Anwendungen, weil es ein viel realitätsnäheres Erlebnis ist, wenn man seinen gesamten Körper bewegen muss, um sich in der virtuellen Welt durchzukämpfen. Entsprechend könnte Virtual Reality die globale Basis an Spieler steigern, weil sich Konsumenten dafür begeistern lassen, die bisher keine Video-Games spielten. Für Activision Blizzard bedeutet dies ein zusätzliches Marktwachstum. Ohnehin soll der Gaming-Markt nach Unternehmensangaben von 86 Mrd. USD auf 112 Mrd. USD in 2019 zulegen. Damit könnte diese Guidance zu konservativ sein. Activision Blizzard beobachtet wie schnell sich VR-Brillen verbreiten und steht bereit bei einer ausreichend großen installierten Basis eigene VR-Games auf den Markt zu bringen.

Die Aktie formte am Freitag bei 34,91 USD einen Pivotal Point nachdem man mit seinen Q1-Zahlen die Schätzungen pulverisierte und die Jahresprognose anhob. Die Erlöse wuchsen um 14% auf 1,455 Mrd. USD. Der Nettogewinn schnellte um 44% auf 0,23 USD/Aktie (Konsens: 0,12 USD/Aktie) nach oben. Der 2016er Nettogewinn wird bei 1,78 USD/Aktie statt 1,75 USD/Aktie erwartet. Mit der Übernahme von King Digital ist ein neues Gaming-Powerhouse entstanden, das auch bei Mobile Games eine bedeutsame Rolle einnimmt. Zudem vereint man eine große Community mit 544 Mio. monatlich aktiven Usern, die beispielsweise für das Zukunftsstandbein eSports wichtig ist. Für Phantasie sorgt der bevorstehende Launch von Overwatch. Dem Ego-Shooter wird eine ähnliche Bedeutsamkeit wie Diablo eingeräumt. Daher könnte selbst die neue Gewinnprognose zu konservativ sein.

Fazit: Unter den Spielewerten ist Activision Blizzard aus technischer Sicht und wegen der breiten Aufstellung der Leader. Die Aktie stürmt in Richtung 52-Wochenhoch um 40 USD. Trader folgen dem Aufwärtsdrang mit einer Absicherung am Pivotal Point.

Hinweis: Wie man Trades nach Pivotal Points in der Praxis umsetzt, können Sie in meinem Trading-Channel anhand eines Realgeld-Trading-Depots verfolgen.

| bewerten | 3 Bewertungen |

|

Sonntag, 01. Mai 2016

Kategorie: Real Money-Trading |

0 Kommentare

Nebenwerte-Storys geben den Ton an - 4 Beispiel. Was diese Aktie nach zwei Pivotal Points so spannend macht!

Liebe Leser,

in den letzten Wochen war die Puste bei vielen hochliquiden Titeln raus. Dynamische Vorstöße auf neue 52-Wochenhochs oder impulsive Aufwärtsbewegungen waren Mangelware. Stattdessen zeigen Nebenwerte einen enormen Aufwärtsdrang. Titel wie Mensch&Maschine, Energiekontor, Bet-at-Home oder SLM Solutions legten starke Rallyebewegungen hin. Es scheint eine Zeit gekommen zu sein in der sich der Markt auf ausgewählte Storys im Nebenwertesegment konzentriert:

Eine spannende Story im Nebenwertesegment ist Nanogate. Die Aktie hat nach zwei wichtigen Pivotal Points in einen neuen Aufwärtstrend gewechselt.

Nanogate ist auf die Veredelung von Hochleistungsoberflächen spezialisiert. Ziel ist es Oberflächen aus Keramik, Beton, Metall, Textil, Glas oder Kunststoff mit Hilfe von chemischen Lösungen aufzuwerten. Neben den typischen Materialeigenschaften sollen neue Charakteristika hinzukommen. Das können die Kratzfestigkeit, Antihaftung, chemische Beständigkeit, Abschirmung elektromagnetischer Strahlung oder der UV-Schutz sein. Kunden erhalten damit neue Produkte, die sich gegenüber denen der Konkurrenz differenzieren, leistungsfähiger und umweltfreundlicher sind.

Ein simples Beispiel ist die Veredelung von Frontscheinwerfern beim Fahrzeug. Nanogate kann die Kunststoffverkleidungen kratzfest und antihaftende machen, sodass es zu keiner Beeinträchtigung der Ausleuchtung kommt. Textilen, wie die Autositze, lassen sich beschichten, sodass sie einfacher zu reinigen sind. Schaltknaufplaketten eines schwedischen Fahrzeugherstellers werden gegen Kratzer und Umwelteinflüsse veredelt, um Abnutzungserscheinungen zu verhindern. Der positive Nebeneffekt ist eine Verminderung des Gewichts, da leichte Kunststoffe mit neuen, überlegenen Eigenschaften beispielsweise Glas substituieren. Entsprechend kann Nanogate auf einen großen Kundenstamm aus der Automobilbranche blicken. Als Referenzen werden u.a. Audi, BMW, Continental, Land Rover, Mercedes Benz, Porsche und VW genannt. Im wettbewerbsintensiven Umfeld ist mit einer zunehmenden Penetration der Nanogate-Technologie zu rechnen, weil sich die Hersteller damit auf einfache Art und Weise von der Konkurrenz abheben und zu verhältnismäßig niedrigen Kosten individuelle Produkte kreieren. Dadurch lassen sich speziell im Premium-Segment überdurchschnittliche Qualitätsstandards und Designanwendungen realisieren. Nanogate sieht alleine bei Komponenten aus innovativen Kunststoffen mit glasartigen Eigenschaften ein Marktpotenzial im dreistelligen Millionenbereich

Das Spannende an Nanogate ist, dass sich die Anwendungsbereiche der Veredelungstechnologie noch deutlich ausweiten lassen, sodass das Unternehmen bei einer erfolgreichen Umsetzung auf Jahre hinaus stark wachsen kann. Zielbranchen sind der Maschinen- und Anlagenbau, Gebäude, Elektronik, Haushalt sowie Freizeit. So gelang es Nanogate bei Haushaltsgeräten und im Bereich Energieeffizienz stärker Fuß zu fassen. Für den Gerätehersteller Miele werden Einbauherde mit einer Metallveredelung versehen, die einen besonderen Korrosionsschutz bieten. Eine ähnliche Veredelung wird bei Gas-Brennwertgeräten aus Aluminium für einen international führenden Thermotechnik-Hersteller vorgenommen. Ziel ist die Auftragung eines Korrosionsschutzes und Verlängerung der Lebensdauer. Somit ist es möglich Aluminium als Wärmetauscher einzusetzen und Edelstahl zu substituieren. Dadurch entstehen Kostenvorteile. Innovative Anwendungen für die Möbelindustrie, indem Kunststoff-Oberflächen multifunktional beschichtet werden, ist einer der neusten Märkte. Für einen führenden Zulieferer aus der Möbelindustrie werden Küchenmöbel beschichtet, um deren Kunststoffe glasartige Eigenschaften zu verleihen – dadurch sind bei Küchenmöbeln die Glasfronten ersetzbar. Wie auch in der Automobilindustrie lassen sich mit der Veredelung von Oberflächen neue Produkte schaffen, die einen Wettbewerbsvorteil aufweisen.

Zwei neue Pivotal Points lassen die Aktie ihre kurzfristige Aufwärtstrendstruktur festigen. Das sind Schlüsselpunkte mit bedeutsamen neuen Nachrichten, die noch nicht im Kurs eingepreist waren.

Die KUV-Bewertung liegt bei 1,18. Das ist nicht teuer. Das KGV kommt wegen hohen Investitionen noch auf 60, aber dürfte in Richtung 2018 auf 23 sinken, sobald mehr Wert auf die Profitabilität gelegt wird.

Fazit: Ein technologisch spannendes Unternehmen mit gutem Newsflow noch vertretbarer Bewertung. Jetzt hat auch die Charttechnik auf Grün geschaltet!

Hinweis: Im Realgeld-Depot meines Trading-Channels habe ich in dieser Woche auch zwei Nebenwerte neu gekauft. Verfolgen Sie dort mein Vorgehen in der Praxis.

in den letzten Wochen war die Puste bei vielen hochliquiden Titeln raus. Dynamische Vorstöße auf neue 52-Wochenhochs oder impulsive Aufwärtsbewegungen waren Mangelware. Stattdessen zeigen Nebenwerte einen enormen Aufwärtsdrang. Titel wie Mensch&Maschine, Energiekontor, Bet-at-Home oder SLM Solutions legten starke Rallyebewegungen hin. Es scheint eine Zeit gekommen zu sein in der sich der Markt auf ausgewählte Storys im Nebenwertesegment konzentriert:

- Mensch&Maschine: Die Q1-Zahlen zeigten mit einem Umsatz von 50,3 Mio. Euro und einem Nettogewinn von 0,14 Euro/Aktie, dass Unternehmen auf bestem Weg ist die 2016er Ziele von 170 Mio. Euro und 0,50 Euro/Aktie zu erreichen. Bis 2018 dürfte man bei 200 Mio. Euro und 0,80 Euro/Aktie landen. Die Fokussierung auf eigene Software und weniger Abschreibungen wirken sich positiv aus, das Profitabilitätslevel steigt.

- Energiekontor: Der Projektierer legte starke 2015er Zahlen vor. Der Nettogewinn stieg um 43% auf 18,5 Mio. Euro. Selbst für 2016 plant der Vorstand trotz des unsicheren Projektierungsgeschäfts ein stabiles bis leicht steigendes Ergebnis. Damit könnte Energiekontor für 2015 und 2016 eine Dividende von jeweils 0,80 Euro/Aktie (Rendite: 5,2%) zahlen. Dividendenjäger lockt das an.

- Bet-at-Home: Im Sommer findet die Fußball-EM statt. Bet-at-Home hat beste Chancen auf ein gutes Geschäft und wird entsprechend viel ins Neukundenwachstum investieren. Der Vorteil, dann kann das Unternehmen in den Folgejahren von einer höheren Anzahl aktiver Kunden profitieren. Die EBITDA-Guidance von 30 Mio. Euro gilt als konservativ. Die jüngste Dividendenankündigung von 4,50 Euro/Aktie (Rendite: 3,3%) überraschte.

- SLM Solutions: Der 3D-Metalldruck wird im Flugzeugbau zunehmend in die Massenproduktion von Teilen für die Kabine oder das Triebwerk überführt. Daher werden die 3D-Druck-Kapazitäten in den nächsten Jahren steigen müssen – HSBC rechnet mit einem 30%igen Marktwachstum p.a. bis 2023. Für SLM bedeutet das die Chance auf hochvolumige Orders und einen massiven Anstieg beim Auftragseingang. Laut HSBC hat SLM auch die technologische Führerschaft und könnte "bis zu viermal so schnell produzieren als die Konkurrenz". Zudem hat man durch den Einstieg ins Pulvergeschäft ein hochmargiges und wiederkehrendes Business erschlossen. Das ist die Story bei der mit einem KUV17e von 3,7 schon ambitioniert bewerteten Aktie.

Eine spannende Story im Nebenwertesegment ist Nanogate. Die Aktie hat nach zwei wichtigen Pivotal Points in einen neuen Aufwärtstrend gewechselt.

Nanogate ist auf die Veredelung von Hochleistungsoberflächen spezialisiert. Ziel ist es Oberflächen aus Keramik, Beton, Metall, Textil, Glas oder Kunststoff mit Hilfe von chemischen Lösungen aufzuwerten. Neben den typischen Materialeigenschaften sollen neue Charakteristika hinzukommen. Das können die Kratzfestigkeit, Antihaftung, chemische Beständigkeit, Abschirmung elektromagnetischer Strahlung oder der UV-Schutz sein. Kunden erhalten damit neue Produkte, die sich gegenüber denen der Konkurrenz differenzieren, leistungsfähiger und umweltfreundlicher sind.

Ein simples Beispiel ist die Veredelung von Frontscheinwerfern beim Fahrzeug. Nanogate kann die Kunststoffverkleidungen kratzfest und antihaftende machen, sodass es zu keiner Beeinträchtigung der Ausleuchtung kommt. Textilen, wie die Autositze, lassen sich beschichten, sodass sie einfacher zu reinigen sind. Schaltknaufplaketten eines schwedischen Fahrzeugherstellers werden gegen Kratzer und Umwelteinflüsse veredelt, um Abnutzungserscheinungen zu verhindern. Der positive Nebeneffekt ist eine Verminderung des Gewichts, da leichte Kunststoffe mit neuen, überlegenen Eigenschaften beispielsweise Glas substituieren. Entsprechend kann Nanogate auf einen großen Kundenstamm aus der Automobilbranche blicken. Als Referenzen werden u.a. Audi, BMW, Continental, Land Rover, Mercedes Benz, Porsche und VW genannt. Im wettbewerbsintensiven Umfeld ist mit einer zunehmenden Penetration der Nanogate-Technologie zu rechnen, weil sich die Hersteller damit auf einfache Art und Weise von der Konkurrenz abheben und zu verhältnismäßig niedrigen Kosten individuelle Produkte kreieren. Dadurch lassen sich speziell im Premium-Segment überdurchschnittliche Qualitätsstandards und Designanwendungen realisieren. Nanogate sieht alleine bei Komponenten aus innovativen Kunststoffen mit glasartigen Eigenschaften ein Marktpotenzial im dreistelligen Millionenbereich

Das Spannende an Nanogate ist, dass sich die Anwendungsbereiche der Veredelungstechnologie noch deutlich ausweiten lassen, sodass das Unternehmen bei einer erfolgreichen Umsetzung auf Jahre hinaus stark wachsen kann. Zielbranchen sind der Maschinen- und Anlagenbau, Gebäude, Elektronik, Haushalt sowie Freizeit. So gelang es Nanogate bei Haushaltsgeräten und im Bereich Energieeffizienz stärker Fuß zu fassen. Für den Gerätehersteller Miele werden Einbauherde mit einer Metallveredelung versehen, die einen besonderen Korrosionsschutz bieten. Eine ähnliche Veredelung wird bei Gas-Brennwertgeräten aus Aluminium für einen international führenden Thermotechnik-Hersteller vorgenommen. Ziel ist die Auftragung eines Korrosionsschutzes und Verlängerung der Lebensdauer. Somit ist es möglich Aluminium als Wärmetauscher einzusetzen und Edelstahl zu substituieren. Dadurch entstehen Kostenvorteile. Innovative Anwendungen für die Möbelindustrie, indem Kunststoff-Oberflächen multifunktional beschichtet werden, ist einer der neusten Märkte. Für einen führenden Zulieferer aus der Möbelindustrie werden Küchenmöbel beschichtet, um deren Kunststoffe glasartige Eigenschaften zu verleihen – dadurch sind bei Küchenmöbeln die Glasfronten ersetzbar. Wie auch in der Automobilindustrie lassen sich mit der Veredelung von Oberflächen neue Produkte schaffen, die einen Wettbewerbsvorteil aufweisen.

Zwei neue Pivotal Points lassen die Aktie ihre kurzfristige Aufwärtstrendstruktur festigen. Das sind Schlüsselpunkte mit bedeutsamen neuen Nachrichten, die noch nicht im Kurs eingepreist waren.

- Am 07. April gab Nanogate bekannt seine 2015er Umsatzprognose von mind. 84 Mio. Euro mit über 90 Mio. Euro deutlich übertroffen zu haben. Die EBITDA-Guidance von mehr als 9 Mio. Euro wurde mit über 10 Mio. Euro ebenfalls getoppt.

- Am 27. April kommunizierte Nanogate den Ausblick auf 2016. Die Erlöse sollen bei mehr als 105 Mio. Euro liegen. Damit wurde die mittelfristige Planung eher als erwartet erreicht. Analysten hatten dieses Umsatzlevel erst für 2017 angepeilt. Das EBITDA soll mit 12 Mio. Euro im Rahmen der Erwartungen herauskommen.

Die KUV-Bewertung liegt bei 1,18. Das ist nicht teuer. Das KGV kommt wegen hohen Investitionen noch auf 60, aber dürfte in Richtung 2018 auf 23 sinken, sobald mehr Wert auf die Profitabilität gelegt wird.

Fazit: Ein technologisch spannendes Unternehmen mit gutem Newsflow noch vertretbarer Bewertung. Jetzt hat auch die Charttechnik auf Grün geschaltet!

Hinweis: Im Realgeld-Depot meines Trading-Channels habe ich in dieser Woche auch zwei Nebenwerte neu gekauft. Verfolgen Sie dort mein Vorgehen in der Praxis.

| bewerten | 3 Bewertungen |

|