|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 1 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 19.04. 16:16 Uhr ******************* |

| 17.04. 19:11 Uhr ******************* |

| 17.04. 18:51 Uhr 4500 Dropbox verkauft zu 22,89 USD an der NYSE |

| 15.04. 21:24 Uhr 2000 Pure Storage verkauft zu 52,48 USD an der NYSE |

| 20.03. 15:31 Uhr 2000 Pure Storage (WKN A14YFN) gekauft zu 51,28 USD an der NYSE |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Community News |

0 Kommentare

Dienstag, 31. Mai 2011

Gute Zahlen - Lang & Schwarz Aktie springt nach oben - Jörg Meyer liegt 34% im Gewinn. Bravo Jörg!

Liebe Leser,

die Aktiengesellschaft Lang & Schwarz hat vorhin exzellente Quartalszahlen gemeldet und kann heute um weitere 5% zulegen. Unser MasterTrader Jörg Meyer hat diese Geschäftsentwicklung in perfekter Weise antizpiert. Sein Trade in der Lang & Schwarz Aktie kann nach wenigen Wochen mittlerweile ein Plus von 34% vorweisen. Wir gratulieren Jörg Meyer zu diesem perfekt durchgeführten Trade. Der Einstieg erfolgte nach einem technofundamentalen Ansatz. Das bedutet, dass Jörg Meyer fundamentale Kurspotenziale mit charttechnischen Kaufsignalen verknüpft. Weitere Infos zum Trading Channel von Jörg Meyer inklusive der Depotperformance in den letzten 4 Jahren finden Sie hier:

-> http://www.mastertraders.de/premium/

Viele Grüße

Ihr MasterTraders-Team

die Aktiengesellschaft Lang & Schwarz hat vorhin exzellente Quartalszahlen gemeldet und kann heute um weitere 5% zulegen. Unser MasterTrader Jörg Meyer hat diese Geschäftsentwicklung in perfekter Weise antizpiert. Sein Trade in der Lang & Schwarz Aktie kann nach wenigen Wochen mittlerweile ein Plus von 34% vorweisen. Wir gratulieren Jörg Meyer zu diesem perfekt durchgeführten Trade. Der Einstieg erfolgte nach einem technofundamentalen Ansatz. Das bedutet, dass Jörg Meyer fundamentale Kurspotenziale mit charttechnischen Kaufsignalen verknüpft. Weitere Infos zum Trading Channel von Jörg Meyer inklusive der Depotperformance in den letzten 4 Jahren finden Sie hier:

-> http://www.mastertraders.de/premium/

Viele Grüße

Ihr MasterTraders-Team

| bewerten | 0 Bewertungen |

|

Dienstag, 31. Mai 2011

Kategorie: Allgemein |

6 Kommentare

Und auf einmal ist die Bullenaktie im Depot. Welch eine Ironie des Schickals...

Liebe Leser,

der Trade, der das Depot beflügelt. Man kann ihn sich wünschen, man kann sein Glück provozieren, man kann diesen Trade aber nicht planen. Meistens steht am Beginn eines solchen Trades eine Intuition, dann kommt die Phase der positiven Erwartungen und letztendlich kommt die Gewissheit: Ja, das ist eine Bullenaktie!

Für 2G Bio-Energietechnik war ich optimistisch gestimmt, ich war sehr zuversichtlich für das Marktwachstum von BHWKs, aber mit folgendem hatte ich nicht gerechnet: Auf einmal beschließt eine schwarze-gelbe Bundesregierung den Atomausstieg. Die Lücke in der Grundlast-Versorgung muss nun weitgehend durch kleinere Erdgas-Kraftwerke, die von regionalen Energieversorgern gebaut werden, geschlossen werden. Das perfekte Marktumfeld für 2G Bio-Energietechnik.

Welch eine Ironie des Schickals. Einst wählte ich die FDP, weil ich mir von dieser Partei Immunität vor Transferunionen und Rettungsschirmen erhoffte oder gar Steuersenkungen versprach. Auch einer Energieversorgung mit modernen Atomkraftwerken, die mit einer Kernschmelze umgehen können, wäre ich für die nächsten 40 Jahre nicht abgeneigt geweseb, bis alternative Energien noch kostengünstiger geworden sind. Auch dieses Ziel schien mir mit einer Wahl der FDP am besten repräsentiert. Doch in der Realität vollzog die FPP auf ganzer Linie genau das Gegenteil, was ich von ihr erwartete hätte, aber beflügelt dadurch heute meinen größten Depotwert. Heute stürmte meine 2G Bio-Energietechnik Depotposition in Frankfurt auf ein Plus von 50% seit Kaufkurs vor. Ich weiß nicht, ob ich jetzt lachen oder weinen soll...

der Trade, der das Depot beflügelt. Man kann ihn sich wünschen, man kann sein Glück provozieren, man kann diesen Trade aber nicht planen. Meistens steht am Beginn eines solchen Trades eine Intuition, dann kommt die Phase der positiven Erwartungen und letztendlich kommt die Gewissheit: Ja, das ist eine Bullenaktie!

Für 2G Bio-Energietechnik war ich optimistisch gestimmt, ich war sehr zuversichtlich für das Marktwachstum von BHWKs, aber mit folgendem hatte ich nicht gerechnet: Auf einmal beschließt eine schwarze-gelbe Bundesregierung den Atomausstieg. Die Lücke in der Grundlast-Versorgung muss nun weitgehend durch kleinere Erdgas-Kraftwerke, die von regionalen Energieversorgern gebaut werden, geschlossen werden. Das perfekte Marktumfeld für 2G Bio-Energietechnik.

Welch eine Ironie des Schickals. Einst wählte ich die FDP, weil ich mir von dieser Partei Immunität vor Transferunionen und Rettungsschirmen erhoffte oder gar Steuersenkungen versprach. Auch einer Energieversorgung mit modernen Atomkraftwerken, die mit einer Kernschmelze umgehen können, wäre ich für die nächsten 40 Jahre nicht abgeneigt geweseb, bis alternative Energien noch kostengünstiger geworden sind. Auch dieses Ziel schien mir mit einer Wahl der FDP am besten repräsentiert. Doch in der Realität vollzog die FPP auf ganzer Linie genau das Gegenteil, was ich von ihr erwartete hätte, aber beflügelt dadurch heute meinen größten Depotwert. Heute stürmte meine 2G Bio-Energietechnik Depotposition in Frankfurt auf ein Plus von 50% seit Kaufkurs vor. Ich weiß nicht, ob ich jetzt lachen oder weinen soll...

Kommentar von turnaround_vollzogen:

Hi Simon, wie immer ausgezeichnete Arbeit! Herzlichen Glückwunsch...wie schon bei Leoni, hat sich auch diesmal Deine harte Arbeit gelohnt....und Deine Abonnenten und Du drucken Geld.....

Herzlichen Dank....Christian

Kommentar von waidla:

Hi Simon, kann mich meinem Vorredner nur anschließen. Was ist aber mit den Neuabonnenten (wie ich z.B.) die 2G leider noch nicht im Depot haben??? Lösung: schnellstmöglich die nächste Bullenaktie suchen ;-)

Gruß waidla

Kommentar von turnaround_vollzogen:

Hi Waidla, ich denke, dass hier etwas Geduld gefragt ist...Simon macht seit über 10 Jahren einen verdammt guten Job, er wird sicherlich auch den nächsten Trend aufspüren, an dem wir dann alle kräftig mitverdienen werden. Das ist so sicher wie das Amen in der Kirche....

Kommentar von BullyBear:

Hallo waidla,

wenn du dich fragst, ob du jetzt bei 2GB einsteigen sollst, ich meine JA! Natürlich kann es wieder einen Kursrückgang geben wie Anfang des Jahres. Aber ich meine, bei 2GB besteht immer noch die realistische Chance, auf eine Trendaktie mit Vervielfacher-Chance zu setzen, so wie seiner Zeit Solarworld oder Dialog. (Habe vor kurzem bei 2GB weiter aufgestockt.)

Gruß BullyBear

Kommentar von waidla:

Hallo BullyBear,gleicher Gedanke. Bei einem derartigen Unternehmen mit entsprechnder Perspektive ist es egal, ob man ein paar Prozente später einsteigt. Gruß waidla

Kommentar von Wavre:

Die FDP war ganz früher die partei der Freiheit und der Chancengleichheit (Bildung für alle).

Dann war sie nur noch die Partei der Besserverdienenden.

Heute ist sie die Partei der Verantwortungslosen und der Opportunisten.

So eine Partei braucht Niemand mehr. Aber das sie quasi als eine ihrer letzten Tätigkeiten noch den Atomausstieg mitträgt, ist eine Ironie der Geschichte. Erinnert ein bisschen an die verzweifelten Modernisierungsversuche eines Gorbadschow.

Immerhin, ich habe jetzt auch einen netten Gewinn daraus ziehen können. Zwar nicht glatte 50% aber immerhin..

| bewerten | 16 Bewertungen |

|

Donnerstag, 26. Mai 2011

Kategorie: Allgemein |

2 Kommentare

Die Trading-Championships 2011: MasterTraders sucht den besten Echtgeld-Trader!

Hallo Trader,

MasterTraders wird ab September / Oktober einen Echtgeld Trading-Wettbewerb durchführen. Dabei werden die Depotstände und Transaktionen der Teilnehmer (nach Einwilligung) in Echtzeit ausgelesen und in einer Live-Rangliste angezeigt. Als Preise gibt es moderne Unterhaltungselektronik wie zum Beispiel das Apple iPad 2, Der Amazon Kindle oder das Nintendo 3DS zu gewinnen.

Unsere Frage ist nun, wie hoch die minimale Depotgröße sein sollte, damit ihr erstens teilnnehmen wollt und damit zweitens, die Ernsthaftigkeit des Wettbewerbs gewährleistet ist. Eure Meinungen dazu sind uns sehr wichtig. Hier könnt ihr an der Umfrage teilnehmen:

-> Umfrage zu den Depotgrößen bei der Trading Championship

Viele Grüße

Simon

MasterTraders wird ab September / Oktober einen Echtgeld Trading-Wettbewerb durchführen. Dabei werden die Depotstände und Transaktionen der Teilnehmer (nach Einwilligung) in Echtzeit ausgelesen und in einer Live-Rangliste angezeigt. Als Preise gibt es moderne Unterhaltungselektronik wie zum Beispiel das Apple iPad 2, Der Amazon Kindle oder das Nintendo 3DS zu gewinnen.

Unsere Frage ist nun, wie hoch die minimale Depotgröße sein sollte, damit ihr erstens teilnnehmen wollt und damit zweitens, die Ernsthaftigkeit des Wettbewerbs gewährleistet ist. Eure Meinungen dazu sind uns sehr wichtig. Hier könnt ihr an der Umfrage teilnehmen:

-> Umfrage zu den Depotgrößen bei der Trading Championship

Viele Grüße

Simon

Kommentar von Trader 11613:

mind. 100.000 Eur , andernfalls werden einige dazu verleitet hopp oder dopp zu spielen.

Kommentar von Simon:

@Trader 11613: Der Gedanke ist zweifelsohne richtig, aber bei dieser Depotsumme würde es wohl nur ein oder zwei Teilnehmer geben.

| bewerten | 2 Bewertungen |

|

Donnerstag, 26. Mai 2011

Fulltime-Traderin Dorothe Brinkert erläutert im Interview ihre Strategie und Vorgehensweise beim Trading

Dorothe Brinkert, Fulltime-Traderin und erfolgreiche Mitspielerin unseres Börsenspiels "Daytrader-King", spricht in einem weiteren Interview mit uns über ihren Werdegang an der Börse und erklärt ausführlich ihre Strategie. Des Weiteren stellt sie einige spekulative Aktien vor und hat außerdem hilfreiche Tipps für Trading-Anfänger parat.

Dorothe Brinkert, Fulltime-Traderin und erfolgreiche Mitspielerin unseres Börsenspiels "Daytrader-King", spricht in einem weiteren Interview mit uns über ihren Werdegang an der Börse und erklärt ausführlich ihre Strategie. Des Weiteren stellt sie einige spekulative Aktien vor und hat außerdem hilfreiche Tipps für Trading-Anfänger parat.MasterTraders: Ihr letztes Interview mit uns hat in der Community großen Anklang gefunden - einige User haben sogar nach genaueren Details zu Ihrer Strategie gefragt, auf die wir im Laufe dieses Interviews noch zu sprechen kommen. Interessant wäre es aber erst einmal zu wissen, wie Sie überhaupt an die Börse gekommen sind.

Dorothe Brinkert: Ich kam Ende der Neunziger, ziemlich unbedarft zur Börse. Mein damaliges Depot erfreute sich Tag für Tag am Hype des "Neuen Marktes" bis zu dessen Zusammenbruch, den ich natürlich nicht hatte kommen sehen. Zu diesem Zeitpunkt glaubte ich noch allen Ernstes, die Börse würde nur eine Richtung, die gen Norden, kennen. Meine Depotwerte erholten sich lange Zeit nicht. Irgendwann begann ich schmerzerfüllt mein Depot zu leeren und beschloss die Verluste wieder wettzumachen. Von diesem Zeitpunkt an interessierte ich mich täglich für die Börse. Ich las die wichtigsten Börsenzeitschriften, Bücher von Kostolany und Jesse Livermore sowie sämtliche Finanznachrichten, die ich im World Wide Web finden konnte. Auf diesem Weg lernte ich auch das Börsenforum "Wallstreet-Online" kennen. Allein durchs Lesen konnte ich lernen. Ich wusste irgendwann "Pusher" und "Basher" zu unterscheiden und blieb auch von einem gewissen "Bäcker", dem Börsen-"Guru" Markus Frick, nicht verschont. Aber da muss man eben durch.

Irgendwann stieß ich auf MasterTraders und den Trading-Channel von Simon Betschinger, den ich dann auch abonniert hatte. Damals habe ich viele Trades von Simon einfach nachgebildet und das erfolgreich. Nebenbei hatte ich über zig Werte Buch geführt. Ich notierte mir sämtliche News, die darauf folgende Kursentwicklung unter Berücksichtigung des allgemeinen Marktes und studierte abends die Tagescharts. Ich wurde, selbst mit kurzfristigen Trades, immer sicherer und meine "Nase" auch.

Ich freue mich immer wieder etwas Neues zu lernen und mich weiterzuentwickeln.

Die Börse fasziniert mich tagtäglich. Ich beschäftige mich durchschnittlich 10-12 Stunden mit ihr. Das Abschalten fällt mir zwar schwer, muss aber als Ausgleich sein, entweder im Fitness-Studio oder in der Natur. Der Slogan von "MasterTraders" passt auch zu mir, denn Trading is my Passion, too!

MasterTraders: Sie handeln schon seit längerem erfolgreich in unserem Börsenspiel "DayTrader-King". Nach welcher Strategie gehen Sie hier vor?

D. Brinkert: Im Börsenspiel probiere ich einfach mehrere Strategien aus. Bis Anfang Mai konnte ich über eine längere Zeit den ersten Platz sehr gut verteidigen, indem ich sowohl beim Index, als auch beim Forex-Trading die Kurse oft stündlich laufen ließ, wenn ich mir über die grobe Richtung im Klaren war. Natürlich entwickelt man mit der Zeit ein gutes Auge für den Chart und auch ein gewisses Bauchgefühl. Wie gesagt bis zu dieser Zeit reichte das. In der aktuellen Marktphase, in denen die Klaviatur des Griechenlandszenarios rauf und runter gespielt wird, muss man höllisch aufpassen. Jedes Entfernen vom Rechner bei geöffneter Position rächt sich sofort, wie man sieht! Aber noch ist das Spiel nicht beendet.

Natürlich könnte man, wie einige Spielteilnehmer montags, zu Beginn des Wochenspiels, auf einen steigenden oder fallenden Verlauf setzen und freitags abends nachschauen, was daraus geworden ist. Gut, mag sein, dass man damit auf die vorderen Plätze kommt, aber diese Strategie würde mich nicht weiterbringen, da ich mit dem Index- und Forex-Trading noch am Anfang stehe und real noch nicht gehandelt habe. Um eine gewisse Routine zu entwickeln, muss ich möglichst oft handeln. Nur so lerne ich meinen inneren Schweinehund kennen und alle Facetten, die dazu gehören: Vom kompletten Frust, bloßem Laufenlassen des Kurses, über wilde Trotz-Trades bis hin zu gnadenloser Selbstüberschätzung. Alles ist dabei!

Das Börsenspiel, gerade im Wettkampf, schafft eine gewisse psychologische Parallele zum realen Handeln, dass ich bei Demo-Konten vermisse. Ich ertappe mich immer wieder dabei, dass ich mich gerne zurückfallen lasse, damit mein Kampfgeist wieder angestachelt wird und ich eine erneute Herausforderung habe. Und durch eine permanente Aktivität in diesem Spiel entwickelt sich das Gefühl für den Chart. Das Forex-Trading hat es mir angetan. Sobald ich mich reif genug fühle, werde ich mich in diesem Feld auch real tummeln.

MasterTraders: Handeln Sie mit realem Geld denn außer Aktien überhaupt andere Instrumente?

D. Brinkert: Nein, real handele ich immer noch ausschließlich Aktien.

MasterTraders: Nach welchen Kriterien suchen Sie sich Ihre Aktien heraus?

D. Brinkert: Ich liebe Aktien mit Fantasie, wie damals die "Frogster" und Werte, die noch am Anfang stehen, bei denen ich mir eine große Zukunft vorstellen kann. Dann bin ich auch bereit sie lange liegen zu lassen. Ich mag auch Werte, die am Boden liegen, denen keiner mehr etwas zutraut, so wie einst bei Balda oder Pro7 geschehen. Ich frage mich dann, wie lange es dieses Unternehmen bereits gibt, warum es an der Börse verprügelt wurde und ob noch ein Fünkchen Hoffnung oder Fantasie zu erwarten ist.

MasterTraders: Können Sie Ihre Vorgehensweise anhand der ProSieben-Aktie genauer erklären?

D. Brinkert: Bei Pro7 habe ich mich bei einem Kurs von 1 € gefragt: "der Raab hat einen Langfristvertrag, ,Germany’s next Top-Model‘ läuft wie geschmiert, Werbung gibt’s auch noch und mein Gott, die Sender Pro7 und Sat1 laufen doch oder guckt da keiner mehr hin?" Ich gehe dann mit einer ersten, kleinen Position in den Wert, da er ja noch hochspekulativ ist. Hier ist meine Strategie: hopp oder topp. Diese Werte befinden sich dann in meinem Langfrist-Depot. Gelingt der Ausbruch, das heißt, dem Wert wird am Markt immer mehr zugetraut, häufen sich positive Berichterstattungen, wird man aufmerksam und steigt das Volumen, dann stocke ich auf. Dann wird auch die Chart-Technik zuverlässiger.

MasterTraders: Viele Anfänger scheitern an der Verlustbegrenzung, Profis wird jedoch nachgesagt, dass sie zu früh Gewinne mitnehmen. Wann verkaufen Sie eine gut gelaufene Position?

D. Brinkert: Natürlich stellt sich die schreckliche Frage des richtigen Verkaufszeitpunktes. Meine Antwort ist wahrscheinlich unbefriedigend: Das ist mein Bauchgefühl. Manchmal ist mir ein Kursanstieg zu schnell, zu übertrieben. Dann verkaufe ich komplett, beobachte und steige dann auch zu einem höheren Kurs wieder ein, wenn ich merke, dass sie weiterziehen will. Im Ernst, man merkt es, wenn man sich lange genug für einen Wert interessiert. Dann nimmt man auch mal fette Rückschläge in Kauf. Eine Balda habe ich auch noch immer, die will ja schließlich noch über die 10-Euro-Marke.

MasterTraders: Im letzten Interview haben SIe Ihre Kaufgründe für Nordex und Dyesol dargelegt. Welche weiteren spekulativen Aktien halten Sie für aussichtsreich?

D. Brinkert: Ein aktuelles Beispiel liefert der hochspekulative Penny-Stock "pferdewetten.de". Ich habe die Aktie gekauft, weil der Sportwetten-Anbieter Jaxx einen über 60%-Anteil hält und schon vor einiger Zeit verkünden ließ, dass man an einem Verkauf interessiert sei. Und im Rahmen der Glücksspieldiskussion bietet die Aktie doch reichlich Fantasie-Potential - wie Jaxx und Tipp24 natürlich auch. Da es mir zu stressig und zu schwierig ist, Werte wie diese kurzfristig zu traden, lasse ich Penny-Stocks liegen, auch wenn sie – wie bei pferdewetten.de - schon 200% gestiegen sind. Auch hier lockt mich einfach die 1 €-Marke. Der Stopp ist immer mental und liegt in der Nähe des Kaufkurses. Verpufft die Fantasie, kommt nichts nach, keine Unternehmensmeldungen oder Ähnliches, dann fliegt der Wert wieder raus. Klar kommt es auch mal vor, dass etwas gründlich daneben geht - wie Conergy oder Pfleiderer.

Langfristig halte ich aber auch Titel wie eine "Adva" wegen der Übernahmefantasie oder "Telegate". Im letzten Fall reizte mich ein Investment aufgrund der zu erwartenden positiven Urteile vom OLG Düsseldorf im Prozess gegen die Telekom und eine Sonderdividende. Kurz gesagt: Ich bin eher ein Spekulant geworden. Ich mag Herausforderungen und einen gewissen Nervenkitzel. Dann kann aus einem Penny Stock oder langweiligen Nebenwert, wie Simon Betschinger so schön sagt, ein "Big Money Trade" werden.

MasterTraders: Verfolgen Sie neben dieser sehr spekulativen Strategie noch andere Trading-Methoden?

D. Brinkert: Ja, ich bin ansonsten auch ein "Swing- und News-Trader". Ich schaue mir nach Börsenschluss die Charts vieler Werte an. Sollten wichtige Widerstände am darauf folgenden Tag durchbrochen werden, dann bin ich dabei. Auch bei einschlägigen News gehe ich Positionen ein. Als Beispiel gilt das Interesse eines Investors, eine mögliche Übernahme oder der Sieg in einem Gerichtsverfahren. Die Meldung guter Quartalsergebnisse hängt stets vom Einzelfall und Gesamtmarkt ab. Diese Trades können bei mir ein paar Minuten dauern oder einen Taq und länger, manchmal auch Wochen. Je nachdem, welches Potential noch in der Aktie schlummert. Klöckner & Co. hatte zuletzt bei einem Kurs von unter 20 viel aufzuholen, dann warte ich meistens ein wenig länger um Gewinne auszubauen. In guten Marktphasen handele ich täglich sehr oft, in schlechten weniger, da werde ich sehr vorsichtig, wie zurzeit.

In diesem Zusammenhang kann aus einem Swing-Trade auch mal eine "Depot-Leiche" werden. Ein aktuell unerfreuliches Beispiel in meinem Depot ist Realtech. Mir und auch jedem anderen passiert es ab und an, dass man klüger als der Markt sein will. Frust- und Fehltrades gehören dazu, aber nur so lernt man weiter und immer weiter, so dass auch negative Erlebnisse im Nachhinein etwas Gutes haben. Man optimiert sich.

MasterTraders: Sie haben es gerade schon angesprochen: Seit unserem letzten Interview ist der Markt für viele Trader sehr unangenehm geworden. Wie gehen Sie damit um?

D. Brinkert: Mir gefällt der Markt in den letzten Wochen ebenfalls nicht. Die vergangenen Käufe waren sehr kläglich. In so einem Fall halte ich, auch über Wochen, die "Füße still" und warte ab, bis sich die Wogen glätten. Da ich mich - auch theoretisch - auf das Forex-Traden vorbereite, bin ich trotzdem gut ausgelastet.

MasterTraders: Gab es Erlebnisse an der Börse, die Sie besonders herausheben möchten?

D. Brinkert: Meine schlimmsten Erlebnisse waren in der Tat der Zusammenbruch des "Neuen Markts" und zuletzt der von Lehman Brothers. Beide habe ich überstanden! Ein besonders schönes Erlebnis ist, abgesehen von Börsenerfolgen, das persönliche Kennenlernen untereinander in Börsentreffen und bei Börsenstammtischen.

MasterTraders: Welche Tipps können Sie Anfängern geben?

D. Brinkert: Anfängern rate ich: Kümmert euch, lasst eure Aktien nicht aus den Augen! Lest immer Nachrichten, einschlägige Börsenzeitschriften und macht euch eigene Gedanken! Fragt euch, wer profitiert durch welches Ereignis? Fukushima oder der Vulkanaschenflug sind die aktuell besten Beispiele. Setzt euch mit dem Unternehmen auseinander! Eignet euch Charttechnik an! Sucht euch Foren aus, in denen gute und erfahrene Trader agieren. Hierzu zähle ich natürlich MasterTraders, aber auch Trendinvest und NoggerT’s Trade24.

Investiert zu Beginn der Börsenkarriere in einen guten Börsenbrief, bei denen das Preis/Leistungs-Verhältnis stimmt, einen hatte ich ja bereits genannt. Börsenbriefe, die "kometenhafte" Kurssteigerungen versprechen und dafür mehrere hundert Euro verlangen, halte ich für weniger geeignet. Unbedingte Vorsicht ist bei überschwänglichen Werbeparolen ratsam. Aber auch der persönliche Austausch ist wichtig. Darum schaden gute Tages- und Vortragsseminare sowie Börsenstammtische nie.

MasterTraders: Wir bedanken uns bei Ihnen für das ausführliche Gespräch und wünschen weiterhin viel Glück und Erfolg an der Börse!

| bewerten | 0 Bewertungen |

|

Sonntag, 22. Mai 2011

Kategorie: Allgemein |

2 Kommentare

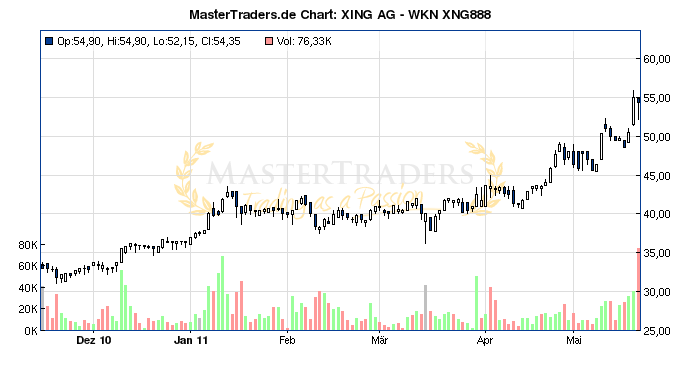

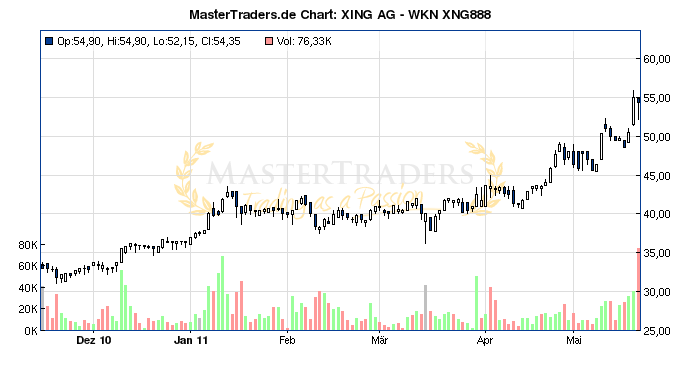

Wird XING von LinkedIn vom Markt gefegt? Nachdenken über ein Shortszenario!

Liebe Leser,

als die Samwer-Brüder den in Deutschland rekordverdächtigen 85 Millionen Euro Exit von StudiVZ einfädelten, war die Bedrohung für Deutschlands soziales Studentennetzwerk am Horizont bereits sichtbar. Der Siegeszug von Marc Zuckerbergs Facebook war nicht mehr aufzuhalten. Gegen die Internationalität von Facebook kann das deutschsprachige StudiVZ nur schwer ankämpfen. Studierende kamen aus den Auslandssemestern regelmäßig mit einer Facebook-Identität zurück. Holtzbrinck dürfte sich vermutlich heute noch über den hohen Kaufpreis ärgern.

Peer-Group Bewertungen sind unter Börsianern beliebt, aber deren Sinnhaftigkeit muss oftmals bezweifelt werden. Nach dem euphorischen Börsenstart des berufliches Netzwerks LinedIn an der Wall Sreet, trieben Marktteilnehmer auch die Anteilsscheine des deutschen Konkurrenten XING weiter in die Höhe. XING erzielte im ersten Quartal 2011 einen Gesamtumsatz von 15,7 Mio. € (+24%) und einen Quartalsgewinn von 2,7 Mio. €. Die Börsenwertung beträgt 290 Mio. € und das voraussichtliche 2011er KGV von 26 beinhaltet einen enormen Vertrauensvorschuss auf zukünftiges Wachstum.

Warum hat die XING-Aktie den LinkedIn-Börsengang so gefeiert? Mich erinnert die Szene an die Bewohner der Stadt Troja, die voller Freude das hölzerne Pferd vor ihren Stadttoren bejubelten. Der XING-Höhenflug macht nur Sinn, wenn es im Zuge der Brancheneuphorie zu einer Übernahme kommt. Ansonsten gehe ich davon aus, dass XING schon bald das gleiche Schicksal droht wie StudiVZ. Berufstätige Networker werden die internationale Variante LinkedIn bevorzugen, denn in Zeiten der Globalisierung ist im Wirtschaftsleben wohl nichts sinnvoller als internationale Kontakte aufzubauen.

Shortszenario: Wenn das Quartals-Umsatzwachstum von XING in Q2 oder Q3 erlahmt, vermute ich dahinter nicht eine kurzfristige Wachstumsdelle, sondern die ersten Anzeichen des Triumphzugs von LinkedIn über XING. Dann ist der richtige Zeitpunkt bekommen, um die Shortseite zu spielen.

als die Samwer-Brüder den in Deutschland rekordverdächtigen 85 Millionen Euro Exit von StudiVZ einfädelten, war die Bedrohung für Deutschlands soziales Studentennetzwerk am Horizont bereits sichtbar. Der Siegeszug von Marc Zuckerbergs Facebook war nicht mehr aufzuhalten. Gegen die Internationalität von Facebook kann das deutschsprachige StudiVZ nur schwer ankämpfen. Studierende kamen aus den Auslandssemestern regelmäßig mit einer Facebook-Identität zurück. Holtzbrinck dürfte sich vermutlich heute noch über den hohen Kaufpreis ärgern.

Peer-Group Bewertungen sind unter Börsianern beliebt, aber deren Sinnhaftigkeit muss oftmals bezweifelt werden. Nach dem euphorischen Börsenstart des berufliches Netzwerks LinedIn an der Wall Sreet, trieben Marktteilnehmer auch die Anteilsscheine des deutschen Konkurrenten XING weiter in die Höhe. XING erzielte im ersten Quartal 2011 einen Gesamtumsatz von 15,7 Mio. € (+24%) und einen Quartalsgewinn von 2,7 Mio. €. Die Börsenwertung beträgt 290 Mio. € und das voraussichtliche 2011er KGV von 26 beinhaltet einen enormen Vertrauensvorschuss auf zukünftiges Wachstum.

Warum hat die XING-Aktie den LinkedIn-Börsengang so gefeiert? Mich erinnert die Szene an die Bewohner der Stadt Troja, die voller Freude das hölzerne Pferd vor ihren Stadttoren bejubelten. Der XING-Höhenflug macht nur Sinn, wenn es im Zuge der Brancheneuphorie zu einer Übernahme kommt. Ansonsten gehe ich davon aus, dass XING schon bald das gleiche Schicksal droht wie StudiVZ. Berufstätige Networker werden die internationale Variante LinkedIn bevorzugen, denn in Zeiten der Globalisierung ist im Wirtschaftsleben wohl nichts sinnvoller als internationale Kontakte aufzubauen.

Shortszenario: Wenn das Quartals-Umsatzwachstum von XING in Q2 oder Q3 erlahmt, vermute ich dahinter nicht eine kurzfristige Wachstumsdelle, sondern die ersten Anzeichen des Triumphzugs von LinkedIn über XING. Dann ist der richtige Zeitpunkt bekommen, um die Shortseite zu spielen.

Kommentar von Marko:

Wäre denn ein Übernahmeszenario denkbar? Wenn XING übernommen würde, könnte die Prämie auf den Aktienkurs saftig ausfallen. Der Freefloat ist nur ca. 1/3.

Kommentar von kismet:

http://www.manager-magazin.de/unternehmen/it/0,2828,764776,00.html

...Tianji, Apna Circle und Unyk: Anpassung an den lokalen Markt

Im Gegensatz zu LinkedIn setzt Viadeo auf das, was Xing in Deutschland bislang so stark macht - die Anpassung an den lokalen Markt. So nennt sich das Netzwerk in China "Tianji", in Indien "Apna Circle" und in Brasilien "Unyk". Nur in Europa verwendet das Unternehmen den Namen "Viadeo". Je nach Landessitten werden die Möglichkeiten, andere Mitglieder zu kontaktieren, eingeschränkt oder erweitert. Außerdem setzt Viadeo - so wie Xing - auch auf die Offline-Welt, also auf After-Work-Treffen, Kongresse, Tagungen und gemeinsame Golfkurse seiner Mitglieder.

Nach Angaben des Viadeo-Geschäftsführers Dan Serfaty erwirtschaftet das Unternehmen bisher rund 50 Prozent seiner Erlöse aus Premiumabos, 30 Prozent aus der Jobvermittlung und 20 Prozent aus dem Anzeigengeschäft.

An der Börse ist Viadeo bislang nicht notiert. Dafür gibt es nach Ansicht Serfatys gute Gründe. In einem Interview mit dem US-Wirschaftsmagazin Fast Company sagte er kürzlich: "Ich glaube, dass der Börsengang Xing das Leben gekostet hat.".....

| bewerten | 4 Bewertungen |

|

Freitag, 20. Mai 2011

Kategorie: Community News |

0 Kommentare

Der Markt fällt, MIFA steigt. Nebenwerte Investor landet erneut einen Volltreffer!

Nachdem schon die Quartalszahlen von Derby Cycle ein außerordentlich hohes Branchenwachstum signalisierten und die Aktie haussierte, war es eine logische Konsequenz auf die MIFA Fahrradwerke zu setzen, die ebenfalls mit einem ausgezeichneten Quartalsergebnis überzeugten. Vor 2 Tagen platzierte die Redaktion des Nebenwerte Investors eine limiterte Kauforder für die MIFA Aktie. Heute geht es 10% nach oben. Wir gratulieren zum hervorragenden Timing!

Eine kostenlose Probeausgabe des Nebenwerte Investor Börsenbriefes finden Sie hier:

http://www.mastertraders.de/premium/boersenbriefe/

Eine kostenlose Probeausgabe des Nebenwerte Investor Börsenbriefes finden Sie hier:

http://www.mastertraders.de/premium/boersenbriefe/

| bewerten | 0 Bewertungen |

|

Mittwoch, 18. Mai 2011

Kategorie: Allgemein |

6 Kommentare

Der Kampf der Hedge Fonds Giganten - Soros gegen Paulson - Goldbär gegen Goldbulle!

Liebe Leser,

George Soros verkauft seine Goldbestände, John Paulson hält dagegen und bleibt Goldbulle. Das ist der Kampf der Hedge Fonds Giganten. Der US-Autor Gregory Zuckermann widmete John Paulson jüngst ein ganzes Buch, dessen Titel "The Greatest Trade Ever" eigentlich bereits alles aussagt. Während der Finanzkrise als eine Konkurswelle durch die Finanzwelt schwappte und große Geldinstitute wie die UBS hart um ihr Überleben kämpfen mussten, verdiente Paulson 15 Milliarden US-Dollar für seinen Hedge-Fonds und 4 Milliarden US-Dollar für sich selbst. Paulson hatte die Immobilienblase in den USA identifiziert und eiskalt auf deren Platzen spekuliert. Einen größeren Betrag hatte noch nie ein Mensch zuvor mit einem einzelnen Spekulationsszenario gewonnen. Hut ab, ich verbeuge mich vor Ihnen, Mr. John Paulson!

Einen ebenso großen Legendenstatus besitzt George Soros seit dem er 1992 gegen das Pfund Sterling wettete und die englische Notenbank zwang aus dem Europäischen Wechselkursverbund (European Exchange Rate Mechanism, ERM) auszusteigen. Notenbanken können über den Geldschöpfungsmechanismus die eigene Währung zwar unbegrenzt deckeln, um die Währung zu stabilisieren benötigen Zentralbanken jedoch ausländische Devisenreserven. Soros schoss 1992 aus allen Kanonen und überzeugte andere Spekulanten damit sich der Wette auf eine Abwertung des Pfund Sterling anzuschließen bis der englischen Notenbank letztendlich die Devisenreserven ausgingen und sie dem Abwertungsdruck nichts mehr entgegenzusetzen hatte.

In den letzten Wochen nun also hat George Soros, der Gold bereits 2010 als die "ultimative Spekulationsblase" bezeichnete, so gut wie alle seiner Goldbestände abgestoßen. John Paulson hingegen bestätigte zuletzt im April, dass er in den nächsten drei bis fünf Jahren zweistellige Inflationsraten in den USA erwartet und Gold ein sicherer Hafen gegen die Inflation sein wird. Bei dieser spannenden Ausgangssituation positioniere ich mich auf der Seite von George Soros. Ich glaube, dass die Goldrally ein jähes Ende finden wird, sobald die FED den Leitzins das erste Mal erhöht. Denn wenn die Zinsen steigen, nehmen die Opportunitätskosten für Goldinvestoren ein zinsloses Metall zu besitzen, deutlich zu.

Viel Erfolg wünscht

Simon Betschinger

George Soros verkauft seine Goldbestände, John Paulson hält dagegen und bleibt Goldbulle. Das ist der Kampf der Hedge Fonds Giganten. Der US-Autor Gregory Zuckermann widmete John Paulson jüngst ein ganzes Buch, dessen Titel "The Greatest Trade Ever" eigentlich bereits alles aussagt. Während der Finanzkrise als eine Konkurswelle durch die Finanzwelt schwappte und große Geldinstitute wie die UBS hart um ihr Überleben kämpfen mussten, verdiente Paulson 15 Milliarden US-Dollar für seinen Hedge-Fonds und 4 Milliarden US-Dollar für sich selbst. Paulson hatte die Immobilienblase in den USA identifiziert und eiskalt auf deren Platzen spekuliert. Einen größeren Betrag hatte noch nie ein Mensch zuvor mit einem einzelnen Spekulationsszenario gewonnen. Hut ab, ich verbeuge mich vor Ihnen, Mr. John Paulson!

Einen ebenso großen Legendenstatus besitzt George Soros seit dem er 1992 gegen das Pfund Sterling wettete und die englische Notenbank zwang aus dem Europäischen Wechselkursverbund (European Exchange Rate Mechanism, ERM) auszusteigen. Notenbanken können über den Geldschöpfungsmechanismus die eigene Währung zwar unbegrenzt deckeln, um die Währung zu stabilisieren benötigen Zentralbanken jedoch ausländische Devisenreserven. Soros schoss 1992 aus allen Kanonen und überzeugte andere Spekulanten damit sich der Wette auf eine Abwertung des Pfund Sterling anzuschließen bis der englischen Notenbank letztendlich die Devisenreserven ausgingen und sie dem Abwertungsdruck nichts mehr entgegenzusetzen hatte.

In den letzten Wochen nun also hat George Soros, der Gold bereits 2010 als die "ultimative Spekulationsblase" bezeichnete, so gut wie alle seiner Goldbestände abgestoßen. John Paulson hingegen bestätigte zuletzt im April, dass er in den nächsten drei bis fünf Jahren zweistellige Inflationsraten in den USA erwartet und Gold ein sicherer Hafen gegen die Inflation sein wird. Bei dieser spannenden Ausgangssituation positioniere ich mich auf der Seite von George Soros. Ich glaube, dass die Goldrally ein jähes Ende finden wird, sobald die FED den Leitzins das erste Mal erhöht. Denn wenn die Zinsen steigen, nehmen die Opportunitätskosten für Goldinvestoren ein zinsloses Metall zu besitzen, deutlich zu.

Viel Erfolg wünscht

Simon Betschinger

Kommentar von Georg von Frundsberg:

Ich schließe mich John Paulson an. Ich glaube, das die Goldrally kein jähes Ende finden wird, sondern sich in einer Korrektur befindet und wenn diese ausläuft, Gold seinen Weg nach oben fortsetzen wird. Zwar nicht in dieser Rallydynamik, wie in den letzten Monaten, sondern eher gemächlicher. Es gibt kein Grund für mich warum Gold nicht weiterhin attrakrtiv sein sollte. Es gibt keine Alternative zu Sachwerten, als Bestandteil eines sicheren Anlegens von flüssigen (Papiergeld) Mitteln.

Kommentar von Toller:

George Soros schichtet sein Depot sehr schnell um. Er hat auch nur ein Gold ETF verkauft. Andere Hedgefundmanager haben Gold dann real eingelagert. Ob die FED die Zinsen erhöht und QE 2 einstellt und somit dem Staat seinen letzten Kreditgeber entzieht, scheint doch wohl etwas verwegen. China wie Japan ziehen schon heute immer mehr Kapital aus den Bonds ab. Wer soll dann den USA zu günstigen Konduktionen Geld leihen? Die USA können auch keine Griechenland Zinsen von 25% zahlen. Soros könnte auch eine Finte gelegt haben um billig an Gold zu kommen. Dies würde zu seiner Redunanztheorie passen.

Kommentar von Karim I.:

Soros will nur eine Verkauspanik schüren,damit er günstig wieder einsteigen kann. Die Masche hat er schonmal gezogen..

Kommentar von Trader 11613:

ich bin an einem zinslosen investment nicht uninteresiert solange es auch nur annähernd eine wertentwicklung wie gold nimmt. eine zinserhöhung wird die monetären probleme der usa nicht aus der welt schaffen. im gegenteil.

Kommentar von kismet:

Soros hat nicht sein ganzes Gold verkauft:teilweise bei Goldminenaktien aufgestockt. Die Minenaktien hinken der Entwicklung beim Gold hinterher.Und beim Gold hat er Gewinne mitgenommen. Wenn Gold deutlicher korrigiert, bin ich mal auf die nächste Offenlegung seiner Transaktionen gespannt. Sicher sind Firmenanteile interessanter, aber man sollte Gold nicht grundsätzlich links liegen lassen. Ist ja die letzte Zeit ganz gut gelaufen, und da die maroden Staatshaushalte sicher die nächsten Jahre nicht besser werden,sollte Gold mittelfristig interessant bleiben.

Kommentar von Reblaus:

ich bin Pro Paulson :)

| bewerten | 5 Bewertungen |

|

Dienstag, 17. Mai 2011

Interview mit Dorothe Brinkert, führende beim "DayTrader-King" Börsenspiel

Dorothe Brinkert (Spielername Marabu), die aktuell Führende unseres Börsenspiels "DayTrader-King", rechnet in Zukunft mit Turbulenzen an den internationalen Aktien- und Rohstoffmärkten. In einem ausführlichen Gespräch mit uns erläutert sie die Einflüsse der Schuldenproblematik und zeigt, welche Chancen sich für kluge Investoren und Trader ergeben.

Dorothe Brinkert (Spielername Marabu), die aktuell Führende unseres Börsenspiels "DayTrader-King", rechnet in Zukunft mit Turbulenzen an den internationalen Aktien- und Rohstoffmärkten. In einem ausführlichen Gespräch mit uns erläutert sie die Einflüsse der Schuldenproblematik und zeigt, welche Chancen sich für kluge Investoren und Trader ergeben.MasterTraders: Frau Brinkert, momentan führen Sie unser Börsenspiel DayTrader-King unter dem Nicknamen "marabu" mit dem ersten Platz an und haben durch reines Index- und Forextrading Ihr Startkapital inzwischen verdoppelt – eine bemerkenswerte Leistung. Wie ist Ihre weitere Einschätzung für den DAX?

Dorothe Brinkert: Für den DAX bin ich – zunächst - weiterhin positiv gestimmt. Er hatte schon sehr viel in diesem Jahr zu verdauen! Die schweren Konflikte in Tunesien, Ägypten, Libyen, Fukushima und immer wiederkehrende schlechte Nachrichten aus den südlichen Europa-Staaten zur Verschuldungsproblematik oder die nicht gerade überzeugenden Arbeitsmarktdaten aus Amerika. Ich war wirklich verwundert, wie schnell die Erholung stets einsetzte, aber gehe davon aus, dass es an der Börse auch in nächster Zeit turbulent bleiben wird. Es ist durchaus möglich, dass der Dax Richtung 8000 zieht. Kräftige, kurze Rücksetzer wird es sicherlich weiter geben, je nachdem welches Szenario mal wieder gespielt wird. Enorme Bedeutung hat die weitere Entwicklung der Verschuldung in den Euroländern und auch in den USA.

Es kommt auch darauf an, wie die folgenden Quartale bei uns ausfallen. Viele Experten sind der Ansicht, dass sich die Wirtschaft ab Sommer 2011 abkühlen wird. Gut, sie haben sich auch schon oft geirrt! Werden wir eines Besseren belehrt, halte ich die 8000-er Marke bereits im Herbst für möglich. Einer Überwindung bedarf es schon gehörig positiver Nachrichten. Aber nichts ist unmöglich! Und letztlich bleiben Aktien als Vermögensschutz, wie Gold, Silber und Immobilien interessant. Einen richtigen Crash, wird es erst dann geben, wenn die Verschuldungsproblematik eskaliert. Es sei denn, es kommt zu einem gewaltigen Boom durch die Energiewende. Aber dafür müssten Wirtschaft und Politik an einem Strang ziehen und ohne große Verzögerungen den Worten Taten folgen lassen. Besser noch: alle europäischen Länder müssten im Schulterschluss 100% zur Energiewende stehen und endlich eines tun: MACHEN! Das würde Europa vielleicht etwas stabilisieren.

MasterTraders: Sie hatten gerade schon die Schuldenkrise angesprochen, die auch auf die Forex-Märkte Einfluss nimmt. Welche Entwicklungen stehen uns in der nächsten Zeit bevor?

D. Brinkert: Auch an den Forex-Märkten könnte es weiter turbulent zugehen. Zum einen kommt es darauf an, wie sich die Notenbanken verhalten. Die Euro-Stärke basierte zuletzt auf der Tatsache, dass die EZB, um den Folgen der Inflation entgegenzuwirken, den Leitzinssatz angehoben, während die Fed ihre Niedrigzinspolitik beibehalten hat, um den zarten Wirtschaftsaufschwung in den USA zu stützen Hebt die EZB nochmals den Zinssatz an, wird der Unterschied noch markanter und der Dollar weiter abgewertet.

Zum anderen könnte eine weitere Eskalation der europäischen Schuldenkrise einen Strich durch die Rechnung machen. Eine Kostprobe, wie schnell der Euro verliert, haben wir ja letztlich erlebt, als sich hochrangige Vertreter der Eurogruppe in Brüssel getroffen und über eine eventuelle Umschuldung Griechenlands beraten haben. Verschärft sich die Lage abermals, führt das zu einer Euroabschwächung und wertet den Dollar auf.

Als dritte Komponente kommen die Rating-Agenturen ins Spiel. Zuletzt wurde der Ausblick für die USA durch S&P auf "negativ" gestuft. Kann sich die amerikanische Wirtschaft nicht erholen, dann dürfte sich eine Dollar-Abwertung verstärken. Aber vorläufig richtet sich der Focus mal wieder auf die Euro-Länder.

MasterTraders: Als Schutz vor einer bevorstehenden Inflation und der Schuldenkrise flüchten viele Anleger schon seit Jahren in die vermeintlich sicheren Edelmetalle. Erst kürzlich endete der Kaufrausch mit einem Crash an der gesamten Rohstoff-Front und insbesondere Silber hatte hohe Verluste zu verzeichnen. Ist hier schon eine Blase geplatzt?

D. Brinkert: Trotz der deutlichen aktuellen Korrektur an den Rohstoffmärkten bin ich weiterhin positiv für Gold, Silber etc. gestimmt, ist diese doch wohl in erster Linie darauf zurückzuführen, dass die Comex die zu hinterlegenden Sicherheiten für die Silberspekulation fast verdoppelte. Klar, dass sich dann weniger Käufer fanden, der Markt ins Trudeln kam und eine Kettenreaktion auslöste.

Der nachhaltigste Grund des Anstiegs von Gold und Silber ist immer noch vorhanden: Die Auswirkungen der Inflation, die steigenden Preise, merken wir jeden Tag an der Supermarktkasse. Und was schützt uns davor? Was schützt uns vor den immer größer werdenden Staatsschulden? Jeden Tag wird man mit neuerlichen Schreckensmeldungen konfrontiert, zuletzt die Umschuldungsgerüchte im Fall Griechenland. Äußerungen von Juncker wie: "Ist die Lage ernst, muss man lügen", sorgen auch nicht gerade für erneuten Vertrauensgewinn, denn wie sagt der Volksmund: "Wer einmal lügt, dem glaubt man nicht und wenn er auch die Wahrheit spricht".

Das Misstrauen der kritischen, politisch denkenden Bevölkerung wird daher weiter genährt. Und wenn die EZB von ihrem teilweise halbherzigen Bestreben, die Zinsen weiter anzuziehen, wieder abrückt, wie jüngst geschehen, bleibt Sparen weiter uninteressant, abgesehen davon, dass ein Durchschnittshaushalt dazu eh nicht mehr in der Lage ist. Das Geld muss angelegt werden und fließt dann eben auch in Edelmetalle. Von daher bin ich der Ansicht, dass Gold, Silber & Co. auf langfristiger Basis noch gar nicht ihre Hochs gesehen haben.

MasterTraders: Wie geht es Ihrer Meinung nach mit dem Ölpreis weiter?

D. Brinkert: Hält die Niedrigzinspolitik in den USA an und bleibt der Dollar daher schwach, könnte das auch dem Ölpreis wieder Rückenwind verleihen, der sich oft konträr zum Dollar entwickelt, da Öl in Dollar gehandelt wird und bei sinkender Dollar-Währung für Investoren außerhalb des amerikanischen Marktes interessanter ist. Und die Sorgen in der arabischen Welt sind noch lange nicht vom Tisch. Im Ergebnis sehe ich auch hier - zum heutigen Stand und trotz anhaltend nervöser Schwankungen - weiteres Aufwärtspotential.

MasterTraders: Wenden wir uns den Aktien zu: Welche Trends dürfen wir in Zukunft erwarten und wie kann man daran partizipieren?

D. Brinkert: Spätestens der Super-Gau in Japan hat ein neues Zeitalter eingeläutet. Daher halte ich Aktien, die von der Energiewende profitieren, für aussichtsreich. In erster Linie zähle ich die Windbranche dazu. Allen Analysten zum Trotz ist und bleibt zunächst mein Favorit aus der Windbranche Nordex. Ich habe diese Aktie in mein Depot gelegt, weil ich von den Zukunftsaussichten überzeugt bin. Die Windenergie, ob an Land oder auf dem Wasser, wird einen hohen Anteil an unserer zukünftigen Stromversorgung haben. Nordex ist weiterhin im Onshore-Bereich sehr erfolgreich. Für das Unternehmen spricht die neueste Unternehmensmeldung. Schweden hat soeben den größten Auftrag für ein Onshore-Windprojekt in Höhe von 150 Mio. Euro an Nordex vergeben, obwohl der dänische Konkurrent, Vestas, näherliegt.

Zudem hat Nordex seit längerer Zeit seinen Focus auf den Offshore-Sektor gerichtet und hierfür eine neue Turbinengeneration entwickelt, die 2014 in Serie gehen soll. Diese neue Generation soll effizienter sein und über eine höhere Lebensdauer verfügen. Aus diesem Grunde sehe ich das immer wieder gern gewählte Argument des Preisdrucks im Hinblick auf chinesische Wettbewerber nicht. Made in Germany und Technologievorsprung werden auch in Zukunft eine hohe Gewichtung haben. Dem weiteren Argument der Analysten, die Großen - wie Siemens und General Electric - werden die Kleinen fressen, setzte CEO Richterich in einem jüngsten Interview kühn entgegen: "Die Schnellen fressen die Langsamen". Ich hoffe, dass die neu entwickelten Turbinen zum Turbo werden!

Auch die aktuellen Quartalszahlen sehe ich sehr positiv und überzeugte mich mit einem Umsatzplus von 22%, einem Auftragseingangsplus von 117%. Das EBITDA wuchs um 32%, während die Eigenkapitalquote um 5% zulegte. Bemerkenswert, wenn man bedenkt, dass das 1. Quartal in aller Regel das Schlechteste in der Windbranche ist. Charttechnisch ist die Aktie für mich überverkauft. Überwindet Nordex den Bereich zwischen 6,80 und 7,00 € sollte sie schnell weiterziehen. Langfristig sehe ich Kurse über 10 €.

Mastertraders: Sind Sie neben der Nordex-Aktie von weiteren Storys überzeugt, welche in Zukunft gespielt werden könnten?

D. Brinkert: Mein nächster Favorit ist einer meiner ältesten. Die Technologie dieses Unternehmens vergleiche ich, zugegeben noch etwas kühn, mit der des Computers, der aus keinem Haushalt mehr wegzudenken ist. Die Technologie ist die 3. Generation der Photovoltaik, also die Technik, die Silizium und Dünnschicht in den Schatten stellen wird. Marktführer ist das australische Unternehmen Dyesol, das eine Technik entwickelt hat, die Lichtenergie in elektrische Energie umwandelt. Dabei handelt es sich um die so genannte Grätzelzelle, benannt nach ihrem Entdecker Prof. Michael Grätzel. Die Dye-Zellen können auf Gebäudefassaden, Fahrzeugen und Kleidung aufgebracht werden. Weitere Anwendungsgebiete sind die Luft- und Raumfahrt, Mobiltelefone oder andere elektronische Gerät. Auch das Innenleben von Handtaschen, Rucksäcken etc. kann mit diesen Solarzellen ausgestattet werden.

Im Großen betrachtet, könnte man in absehbarer Zeit die Dyesol-Technologie in jedem Haushalt finden, da sie kostengünstig, einfach und umweltschonend ist und auch bei geringer Sonneneinstrahlung effizient arbeiten soll. Nicht umsonst arbeiten mit Dyesol Merck, Tata Steel, Pilkington und die staatliche Behörde Australiens für wissenschaftliche und industrielle Forschung – Csiro -, zusammen. Da Dyesol eine führende Stellung auf dem US-Markt in der Farbstoffsolarzellen-Technologie, Werkstoffen und Dienstleistungen auf Glasbasis erobert hat, kann man die Aktie jetzt auch in den USA handeln. Leider ist der Wert immer noch ein Pennystock und hochspekulativ. Aber wenn der Technologie der Durchbruch gelingt, sind der Phantasie keine Grenzen gesetzt. Aufgrund des enormen Phantasiepotentials treten fundamentale Kriterien für mich zurück.

Darüber hinaus sind Unternehmen interessant, die in der Lage sind, das gesamte Stromnetz mit neuester Informations- und Kommunikationstechnik auszustatten: Ich spreche hier von den Smart-Grids. Und auch die Elektromobilität könnte zu einem ganz großen Thema werden. BMW soll ja 2013 ganz nett anzusehende Fahrzeuge herausbringen, deren Fahrgastzelle aus Leicht-Karbon bestehen soll, um das Gewicht der Batterie und des Elektromotors auszugleichen. Und wenn ich Karbon lese, denke ich an SGL Carbon.

MasterTraders: Wir bedanken uns bei Ihnen für das Gespräch!

| bewerten | 0 Bewertungen |

|

Montag, 16. Mai 2011

Kategorie: Allgemein |

1 Kommentar

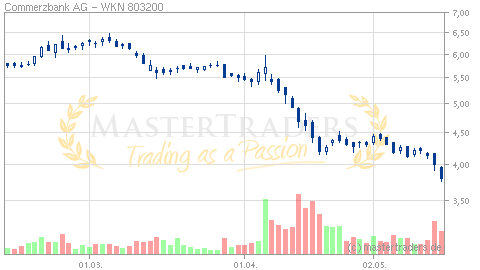

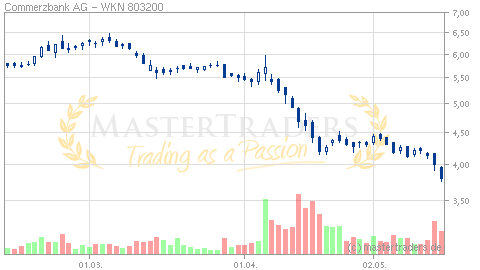

Ich kann es nicht glauben. Commerzbank bricht 5% wegen Griechenland-Sorgen ein!

Liebe Leser,

wie weit hat die Unvernunft in der Europäischen Union bereits Einzug erhalten? Das semisozialistische Gedankengut, dass die Gemeinschaft für einzelne wirtschaftliche Akteure zu haften hat, greift immer weiter um sich. Wenn man sich heute den Aktienkurs der Commerzbank anschaut, müssen wir mit dem Schlimmsten rechnen, nämlich dass einzelne Banken bereits glauben nicht mehr eigenverantwortlich wirtschaften zu müssen, sondern den Staat als Eliminator des Geschäftsrisikos schon fest einkalkulieren.

Die Aktie der Commerzbank verliert aktuell -4,7% nachdem bekannt wurde, dass der IWF eine erneute Kredittranche an Griechenland zu den jetzigen Bedingungen nicht bewilligen würde. Warum? Warum? Warum? Hat wirklich irgend jemand ersthaft damit kalkuliert, dass Staatsanleihen, die bei 70% ihres Nominalwertes notieren wieder vollständig zurückgezahlt werden? Wenn die Commerzbank bei einem Schuldenschnitt in Griechenland auch nur einmal das Wort "unerwartet" in den Mund nimmt, in dem Zusammenhang, dass man mit Abschreibungen des Griechenland-Engagements nicht hätte rechnen können, gehört der Vorstand meiner Meinung nach am nächsten Tag sofort vor die Tür gesetzt.

Und so schaue ich weiterhin vollkommen perplex auf den Aktienkurs der Commerzbank und kann es einfach nicht glauben, dass die Markterwartungen bis jetzt offenbar weiterhin eine 100% Werthaltigkeit der Griechenland-Anleihen im Commerzbank-Portfolio reflektierten.

wie weit hat die Unvernunft in der Europäischen Union bereits Einzug erhalten? Das semisozialistische Gedankengut, dass die Gemeinschaft für einzelne wirtschaftliche Akteure zu haften hat, greift immer weiter um sich. Wenn man sich heute den Aktienkurs der Commerzbank anschaut, müssen wir mit dem Schlimmsten rechnen, nämlich dass einzelne Banken bereits glauben nicht mehr eigenverantwortlich wirtschaften zu müssen, sondern den Staat als Eliminator des Geschäftsrisikos schon fest einkalkulieren.

Die Aktie der Commerzbank verliert aktuell -4,7% nachdem bekannt wurde, dass der IWF eine erneute Kredittranche an Griechenland zu den jetzigen Bedingungen nicht bewilligen würde. Warum? Warum? Warum? Hat wirklich irgend jemand ersthaft damit kalkuliert, dass Staatsanleihen, die bei 70% ihres Nominalwertes notieren wieder vollständig zurückgezahlt werden? Wenn die Commerzbank bei einem Schuldenschnitt in Griechenland auch nur einmal das Wort "unerwartet" in den Mund nimmt, in dem Zusammenhang, dass man mit Abschreibungen des Griechenland-Engagements nicht hätte rechnen können, gehört der Vorstand meiner Meinung nach am nächsten Tag sofort vor die Tür gesetzt.

Und so schaue ich weiterhin vollkommen perplex auf den Aktienkurs der Commerzbank und kann es einfach nicht glauben, dass die Markterwartungen bis jetzt offenbar weiterhin eine 100% Werthaltigkeit der Griechenland-Anleihen im Commerzbank-Portfolio reflektierten.

Kommentar von Trader 10707:

Hallo Simon,

wie aus anderen Quellen zu erfahren ist, fürchtet man sich bei der Commerzbank vor allem vor dem Verwässerungseffekt durch die geplante Kapitalerhöhung.

| bewerten | 2 Bewertungen |

|

Freitag, 13. Mai 2011

Kategorie: Allgemein |

4 Kommentare

Rohstoffcrash geht weiter - Spekulation trieb die Kurse - was sind die Konsequenzen?

Liebe Leser,

der Kurssturz an den Rohstoffmärkten geht weiter. So what? Ein besseres Konjunkturprogramm kann keine Regierung der Welt verabschieden. Das zeitliche Zusammentreffen der Kurseinbrüche im Silber- und Ölmarkt mit den erhöhten Margin-Forderung seitens der Terminbörsen ist ein stichfestes Indiz dafür, dass die reale Wirtschaftsnachfrage schon eine zeitlange niedriger war als das Rohstoffangebot. Diese Nachfragelücke wurde von Spekulanten geschlossen! Bevor jetzt die ersten Moralprediger den Zeigerfinger erheben und gegen die bösen Spekulanten wettern, möchte ich entgegnen, dass das Geschehene die wertvolle Funktion der Spekulation doch deutlich sichtbar macht. Dadurch dass Spekulanten bei den ersten kleinen Anzeichen von Knappheit die Preise weiter nach oben treiben, wird die reale Rohstoffförderung viel schneller und effektiver ausgeweitet als in einem Szenario ohne Börsen-spekulation. Jede Spekulation, die auf falsche fundamentale Entwicklungen setzt, platzt irgendwann. Zurück bleibt eine höhere weltweite Förderkapazität von Rohöl. Mein Szenario ist, dass die Ölbullen bei ihrer Kalkulation einen Fehler gemacht haben, nämlich dass die wirtschaftliche Ölnachfrage in diesem Konjunkturaufschwung deutlich langsamer ansteigt als in vergangenen Prosperitätsphasen. In den letzten 10 Jahren wurde der Anteil erneuerbarer Energien deutlich ausgebaut, Autos benötigen deutlich weniger Sprit, Gebäudefassaden sind um ein Vielfaches besser gedämmt und in der Industrie wurde der Rohstoff Öl so gut wie möglich substituiert. Mein Fazit ist also, dass der Rohstoffcrash keine konjunkturelle Abkühlung anzeigt, sondern das Wirtschaftswachstum unterstützen wird. Die Aktienmärkte werden demnach weiter haussieren!

Börse Online hat in der letzten Ausgabe ein Interview mit Warren Buffett organisiert, was ich großartig finde, denn nicht oft bekommt man Gelegenheit, etwas über die Meinung des erfolgreichsten Investors aller Zeiten zu erfahren. Zu Geldanlagen in Rohstoffen hat Warren Buffet eine eindeutige Meinung: "Rohstoffe sind ein Investment, das man nicht kauft, weil man Erträge erwirtschaften will, sondern weil man auf höhere Preise in der Zukunft hofft. Und das ist nicht die Art von Investment, mit der wir uns beschäftigen." Vielleicht sollte sich der ein oder andere "Gold-wird-mich-reich-machen-Investor" mal diese Erkenntnis des 80jährigen Buffetts zu Herzen nehmen.

Viel Erfolg wünscht

Simon Betschinger

der Kurssturz an den Rohstoffmärkten geht weiter. So what? Ein besseres Konjunkturprogramm kann keine Regierung der Welt verabschieden. Das zeitliche Zusammentreffen der Kurseinbrüche im Silber- und Ölmarkt mit den erhöhten Margin-Forderung seitens der Terminbörsen ist ein stichfestes Indiz dafür, dass die reale Wirtschaftsnachfrage schon eine zeitlange niedriger war als das Rohstoffangebot. Diese Nachfragelücke wurde von Spekulanten geschlossen! Bevor jetzt die ersten Moralprediger den Zeigerfinger erheben und gegen die bösen Spekulanten wettern, möchte ich entgegnen, dass das Geschehene die wertvolle Funktion der Spekulation doch deutlich sichtbar macht. Dadurch dass Spekulanten bei den ersten kleinen Anzeichen von Knappheit die Preise weiter nach oben treiben, wird die reale Rohstoffförderung viel schneller und effektiver ausgeweitet als in einem Szenario ohne Börsen-spekulation. Jede Spekulation, die auf falsche fundamentale Entwicklungen setzt, platzt irgendwann. Zurück bleibt eine höhere weltweite Förderkapazität von Rohöl. Mein Szenario ist, dass die Ölbullen bei ihrer Kalkulation einen Fehler gemacht haben, nämlich dass die wirtschaftliche Ölnachfrage in diesem Konjunkturaufschwung deutlich langsamer ansteigt als in vergangenen Prosperitätsphasen. In den letzten 10 Jahren wurde der Anteil erneuerbarer Energien deutlich ausgebaut, Autos benötigen deutlich weniger Sprit, Gebäudefassaden sind um ein Vielfaches besser gedämmt und in der Industrie wurde der Rohstoff Öl so gut wie möglich substituiert. Mein Fazit ist also, dass der Rohstoffcrash keine konjunkturelle Abkühlung anzeigt, sondern das Wirtschaftswachstum unterstützen wird. Die Aktienmärkte werden demnach weiter haussieren!

Börse Online hat in der letzten Ausgabe ein Interview mit Warren Buffett organisiert, was ich großartig finde, denn nicht oft bekommt man Gelegenheit, etwas über die Meinung des erfolgreichsten Investors aller Zeiten zu erfahren. Zu Geldanlagen in Rohstoffen hat Warren Buffet eine eindeutige Meinung: "Rohstoffe sind ein Investment, das man nicht kauft, weil man Erträge erwirtschaften will, sondern weil man auf höhere Preise in der Zukunft hofft. Und das ist nicht die Art von Investment, mit der wir uns beschäftigen." Vielleicht sollte sich der ein oder andere "Gold-wird-mich-reich-machen-Investor" mal diese Erkenntnis des 80jährigen Buffetts zu Herzen nehmen.

Viel Erfolg wünscht

Simon Betschinger

Kommentar von turnaround_vollzogen:

Herzlichen Dank Simon für Deinen wertvollen Beitrag...kann ich gut nachvollziehen.

Erinnert mich an den alten Spruch: "Was ist ein Spekulant? Ein Mann, der ohne einen Pfennig Geld in der Tasche Austern bestellt, in der Hoffnung, mit einer darin gefundenen Perle zahlen zu können."

Kommentar von Simon:

Hi Christian. Cooles Zitat. Das muss ich in meine Zitatesammlung mit aufnehmen. Weißt du zufällig noch die Quelle?

Kommentar von turnaround_vollzogen:

Hi Simon,

hier ist die Quelle:

Adrian Zweywytz, österreichischer Chemiker und Aphoristiker.

Herzlichen Glückwunsch zu Kuka! Euer Research war wieder mal einmalig....

Viele Grüße!

Christian

Kommentar von turnaround_vollzogen:

Noch ein cooles Zitat:

Markus Koch TV-Moderator

"Es sind nicht die Zeiten, die sich ändern, sondern immer nur die alte Geschichte, die von immer neuen Menschen erlebt wird."

Cool oder? Beim nächsten Crash erinnern wir uns daran....

| bewerten | 10 Bewertungen |

|

Freitag, 06. Mai 2011

Kategorie: Community News |

0 Kommentare

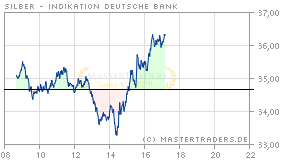

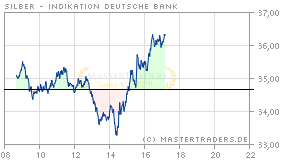

Michael Schwierz trifft den Silber-Rebound perfekt - Call legt knapp +30% in wenigen Stunden zu!

Silber legt heute einen fulminanten Rebound aufs Parkett. Nachdem die Notierung zu Handelsbeginn weiter abschmierten, notiert das Edelmetall aktuell +4,9% im Plus. Unter unseren MasterTradern hat Michael Schwierz diesen Rebound am besten getroffen. Gegen 13.25 Uhr kaufte Schwierz folgenden Silber-Call mit Hebel 4 (ISIN:DE000CM17S52) mit einem Kaufkurs von 5,92€ nahezu perfekt getroffen. Der Call liegt aktuell fast +30% im Plus und das nach nur einigen Stunden. Wir gratulieren zu diesem perfekten Einstieg.

Michael Schwierz ist der Experte für hochgehebelte Trades (Kredit, CFDs, Derivate). Infos zu seinem Angebot finden Sie hier:

http://www.mastertraders.de/premium/

Michael Schwierz ist der Experte für hochgehebelte Trades (Kredit, CFDs, Derivate). Infos zu seinem Angebot finden Sie hier:

http://www.mastertraders.de/premium/

| bewerten | 0 Bewertungen |

|

Donnerstag, 05. Mai 2011

Kategorie: Allgemein |

3 Kommentare

Silber bricht ein. Schlachtfeld Rohstoffmärkte - Mr. Market hat einen köstlichen Humor!

Liebe Leser,

der Rohstoff Silber hat in nur einer Woche fast 30% an Wert verloren. Der Grund für den Kursverlust dürften neben einer überfälligen technischen Korrektur die erhöhten Margin-Anforderungen für Spekulanten sein. Die Terminbörse Comex hatte die Margin im Handel mit Silberterminkontrakten zuletzt schrittweise erhöht. Mit der vorerst letzten Anhebung der Margin auf 16.000 Dollar am Montag summiert sich die Marginerhöhung auf insgesamt 85%. Die Rohstoffzocker werden aus Silber förmlich herausgedrückt. Jeder weitere Kursverlust im Silber löst neue Zwangsverkäufe bei Silberspekulanten aus, die ihre Margin nicht mehr stellen können.

Ich finde Mr. Market hat erneut einen köstlichen Humor bewiesen. In den letzten Monaten hat sich eine große Anlegerschar in den Edelmetallmärkten zusammengefunden, mit der festen Überzeugung, dass Rohstoffe werthaltige und sichere Investments in einem unsicheren geldpolitischen Regime seien. Mr. Market hat dieser Denkweise nun wieder einmal in seiner unnachahmbaren Art die Grenzen aufgezeigt. Gerade in den Rohstoffmärkten kann man sehr schnell, sehr viel Geld verlieren, wenn die Blase erst einmal platzt. Im Gegensatz zu einem Investment wie einer Immobilie, für die der Investor jährliche Mieteinnahmen kassiert, besteht der Sinn Edelmetalle zu kaufen, einzig und allein darin, in Zukunft jemand anderen zu finden, der einen höheren Preis dafür bezahlt. Nebenbei bezahlt man noch Lager- und Opportunitätskosten. Edelmetallkäufe sind also keine Investments, sondern hochriskante Spekulationen.

Aus Trading-Sicht wird Silber jetzt interessant. Denn die Zwangsverkäufe aufgrund von erhöhten Marginanforderungen sind in gewisser Weise ein exogener Grund für den Kursverall und die Korrektur dürfte somit über das eigentliche Ziel hinausschießen. Auch wenn ich selbst nie langfristig in Silber investieren würde, gibt es denke ich einen große Anzahl von Investoren, die genau diese Art von Investments tätigen und ich habe den Eindruck, dass dieser Trend aus Angst vor Staatsschulden und der FED-Geldpolitik immer noch sehr stark ist.

der Rohstoff Silber hat in nur einer Woche fast 30% an Wert verloren. Der Grund für den Kursverlust dürften neben einer überfälligen technischen Korrektur die erhöhten Margin-Anforderungen für Spekulanten sein. Die Terminbörse Comex hatte die Margin im Handel mit Silberterminkontrakten zuletzt schrittweise erhöht. Mit der vorerst letzten Anhebung der Margin auf 16.000 Dollar am Montag summiert sich die Marginerhöhung auf insgesamt 85%. Die Rohstoffzocker werden aus Silber förmlich herausgedrückt. Jeder weitere Kursverlust im Silber löst neue Zwangsverkäufe bei Silberspekulanten aus, die ihre Margin nicht mehr stellen können.

Ich finde Mr. Market hat erneut einen köstlichen Humor bewiesen. In den letzten Monaten hat sich eine große Anlegerschar in den Edelmetallmärkten zusammengefunden, mit der festen Überzeugung, dass Rohstoffe werthaltige und sichere Investments in einem unsicheren geldpolitischen Regime seien. Mr. Market hat dieser Denkweise nun wieder einmal in seiner unnachahmbaren Art die Grenzen aufgezeigt. Gerade in den Rohstoffmärkten kann man sehr schnell, sehr viel Geld verlieren, wenn die Blase erst einmal platzt. Im Gegensatz zu einem Investment wie einer Immobilie, für die der Investor jährliche Mieteinnahmen kassiert, besteht der Sinn Edelmetalle zu kaufen, einzig und allein darin, in Zukunft jemand anderen zu finden, der einen höheren Preis dafür bezahlt. Nebenbei bezahlt man noch Lager- und Opportunitätskosten. Edelmetallkäufe sind also keine Investments, sondern hochriskante Spekulationen.

Aus Trading-Sicht wird Silber jetzt interessant. Denn die Zwangsverkäufe aufgrund von erhöhten Marginanforderungen sind in gewisser Weise ein exogener Grund für den Kursverall und die Korrektur dürfte somit über das eigentliche Ziel hinausschießen. Auch wenn ich selbst nie langfristig in Silber investieren würde, gibt es denke ich einen große Anzahl von Investoren, die genau diese Art von Investments tätigen und ich habe den Eindruck, dass dieser Trend aus Angst vor Staatsschulden und der FED-Geldpolitik immer noch sehr stark ist.

Kommentar von maddin91:

Danke, dass es mal einer schreibt. Auch ich halte Investments in Edelmetalle für reine Wetten. Investoren, die das nicht einsehen und in den EMs eine Gelddruckmaschine sehen, werden zwangsläufig irgendwann in der Zukunft dafür "bestraft" werden (davon gehe ich zumindest aus). Was jetzt aber nicht heißt, dass man selbst nicht mitwetten darf - klar, warum denn nicht? Man muss sich darüber nur bewusst sein, dass man darauf wettet, dass es später irgendeinen anderen Dummen gibt, der einem den Kram teurer abnimmt. Aber als Investitionsobjekt sehe ich die Edelmetalle nicht!

Kommentar von Georg von Frundsberg:

Für mein dafürhalten machen Edelmetallkäufe Sinn, wenn man beabsichtigt sein Geld sicher anzulegen. Dann aber nur in physisches Metall dieser Kategorie. Daß es hin und wieder zu heftigen Schwankungen kommen kann, sollte einkalkuliert werden. Zum Beispiel Silber. Wenn man sich den Chart der letzten Monate angesehen hat, kam man nicht Drumherum, das alsbald eine Korrektur ins Haus stehen müßte. Die Frage war nur noch "wann". Jetzt ist sie da. Trotz der Marginerhöhung sehe ich persönlich keine Beeinträchtigung, außer einen eventl. Zeitlich begrenzten Grund oder Meinung und Vermutung Einzelner, für die Heftigkeit des Rückfalls. Daß diese Metalle weiter steigen werden bin ich mir sicher. Zwar nicht mehr in dem Tempo, wie in den letzten Monaten, sondern eher gemächlich nach Beendigung der Korrektur. Das bietet eine günstige Einstiegsmöglichkeit. In ein paar Jahren würden so einige sagen, hätte ich bloß zugegriffen.

Es gibt leider keine Alternativen zu Sachwerten, wie Immobilien, Land,

Edel(metalle)und einigen guten Qualitätsaktien.

Wie es mit dem Papiergeld bestellt ist, brauch ich wohl nicht zu erwähnen.

Der Dollar am Niedergang, ( die Amis sind auch nicht mehr das, was sie mal waren, das amerikanische Jahrhundert ist vorbei ) und der TEUR hat mit den Pleitegeiern in Europa ums Überleben zu kämpfen.

Sachwerte sind und bleiben Trumpf!

Kommentar von Spieglein:

Alles was stark gestiegen ist,wird auch wieder fallen

Da gibt es keine Sonderrolle.

Ob Aktien, Rohstoffe,usw.

Aber man muß auch Wissen,die DM unter dem Kopfkissen getan vor 50 Jahren, ist auch wertlos (fasst)

Ein Investor muß Wissen, wann ist was Billig und da spielen

viele Fakten mit.Meine Meinung, eine Regulierung von spekulativem Investmenst, die Wirdschaftlich überwiegend schädlich sind, müssten zumindest Banken nur mit eigenem Geld erlaubt werden.

| bewerten | 11 Bewertungen |

|

Mittwoch, 04. Mai 2011

Kategorie: Allgemein |

3 Kommentare

Aktien von Solarmodulproduzenten weltweit auf Talfahrt!

Liebe Leser,

mein Autohändler sagte mir einst: "Jeden morgen steht ein Dummer auf" und antwortete mir damit auf die Frage, warum er so viel Geld für seine Gebrauchtwagen verlangt. Wenn es um Solaraktien geht, habe ich sogar den Eindruck, dass jeden morgen tausende von Dummen aufstehen, die mit einem schweren Drang zur Realitätsverweigerung ihr Geld in Aktien von Solarmodulproduzenten investieren. In den letzten Ausgaben des TradeCentre Börsenbriefes habe ich wieder einmal anschaulich erläutert warum die Aktien von Solarmodulproduzenten nicht anfassen sollten (Ich warne im Übrigen ja schon seit Jahren vor Solarmodulproduzenten und hatte damit auf ganzer Linie Recht). Und wenn Sie folgenden Sachverhalt vestehen, liebe Leser, dann verstehen Sie mehr als 90% der Wirtschaftsredakteure, die täglich Loblieber auf Aktien wie First Solar, Jinko Solar, Trina Solar, Q-Cells und wie sie alle heißen singen. Für 90% aller Solarmodulproduzenten gilt:

-> Die Kapitalwerte für Investitionsprojekte zum Aufbau einer Solarmodulproduktion sind negativ!

Das bedeutet, dass das Geld der Aktionäre vernichtet wird. Warum ist das so? Weil eine Produktionsanlage für Solarmodule, die heute gebaut wird, nicht mit der Technologie in drei Jahren konkurrieren kann. Hunderte Millionen Euro werden heute in Maschinen investiert, die in zwei bis drei Jahren weitgehend wertlos sind, weil die Produktionskosten in der Zwischenzeit so stark gesunken sind, dass die Module nicht einmal zu den Selbstkosten verkauft werden können. Der Kapitalmarkt hat das mittlerweile relativ gut verstanden, die Aktien werden auf Talfahrt geschickt und darum tun sich die Solarmodulproduzenten so schwer neues Eigenkapital aufzunehmen. Viele Solarfirmen finanzieren sich inzwischen über Hochzinsanleihen. Bei chinesischen Solarfirmen ist die Sache etwas verzwickter, weil dort die staatlichen Banken mit billigen Krediten (meiner Ansicht nach illegale Kreditsubventionen) fleißig nachhelfen. Das erleichtert natürlich vieles, aber auch hier gilt: Wenn ein Jinko Solar ankündigt, um ein Beispiel zu nehmen, die Produktionskapazität in den nächsten Jahren vervielfachen zu wollen, heißt das mit 90%iger Wahrscheintlichkeit, dass Aktionärsgelder mit diesem Projekt vernichtet werden.

Fazit: Weiterhin schlechtes Chance-Risiko-Profil im Solarmodulproduzenten-Sektor. Aktionäre verdienten in den letzten Jahren eigentlich nur Geld, wenn das Unternehmen übernommen wurde.

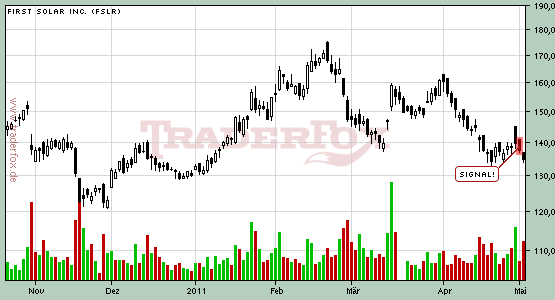

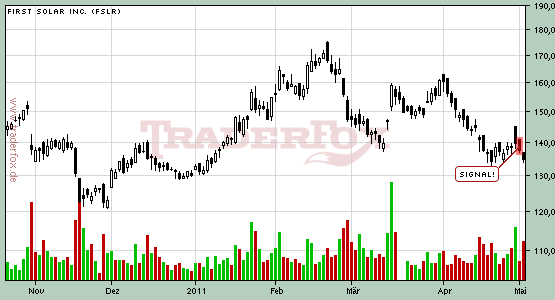

First Solar: Am Montag noch mit einem Marc Rivalland Swing Trading Shortsignal!

mein Autohändler sagte mir einst: "Jeden morgen steht ein Dummer auf" und antwortete mir damit auf die Frage, warum er so viel Geld für seine Gebrauchtwagen verlangt. Wenn es um Solaraktien geht, habe ich sogar den Eindruck, dass jeden morgen tausende von Dummen aufstehen, die mit einem schweren Drang zur Realitätsverweigerung ihr Geld in Aktien von Solarmodulproduzenten investieren. In den letzten Ausgaben des TradeCentre Börsenbriefes habe ich wieder einmal anschaulich erläutert warum die Aktien von Solarmodulproduzenten nicht anfassen sollten (Ich warne im Übrigen ja schon seit Jahren vor Solarmodulproduzenten und hatte damit auf ganzer Linie Recht). Und wenn Sie folgenden Sachverhalt vestehen, liebe Leser, dann verstehen Sie mehr als 90% der Wirtschaftsredakteure, die täglich Loblieber auf Aktien wie First Solar, Jinko Solar, Trina Solar, Q-Cells und wie sie alle heißen singen. Für 90% aller Solarmodulproduzenten gilt:

-> Die Kapitalwerte für Investitionsprojekte zum Aufbau einer Solarmodulproduktion sind negativ!

Das bedeutet, dass das Geld der Aktionäre vernichtet wird. Warum ist das so? Weil eine Produktionsanlage für Solarmodule, die heute gebaut wird, nicht mit der Technologie in drei Jahren konkurrieren kann. Hunderte Millionen Euro werden heute in Maschinen investiert, die in zwei bis drei Jahren weitgehend wertlos sind, weil die Produktionskosten in der Zwischenzeit so stark gesunken sind, dass die Module nicht einmal zu den Selbstkosten verkauft werden können. Der Kapitalmarkt hat das mittlerweile relativ gut verstanden, die Aktien werden auf Talfahrt geschickt und darum tun sich die Solarmodulproduzenten so schwer neues Eigenkapital aufzunehmen. Viele Solarfirmen finanzieren sich inzwischen über Hochzinsanleihen. Bei chinesischen Solarfirmen ist die Sache etwas verzwickter, weil dort die staatlichen Banken mit billigen Krediten (meiner Ansicht nach illegale Kreditsubventionen) fleißig nachhelfen. Das erleichtert natürlich vieles, aber auch hier gilt: Wenn ein Jinko Solar ankündigt, um ein Beispiel zu nehmen, die Produktionskapazität in den nächsten Jahren vervielfachen zu wollen, heißt das mit 90%iger Wahrscheintlichkeit, dass Aktionärsgelder mit diesem Projekt vernichtet werden.

Fazit: Weiterhin schlechtes Chance-Risiko-Profil im Solarmodulproduzenten-Sektor. Aktionäre verdienten in den letzten Jahren eigentlich nur Geld, wenn das Unternehmen übernommen wurde.

First Solar: Am Montag noch mit einem Marc Rivalland Swing Trading Shortsignal!

Kommentar von Trader 11555:

man muß wirklich sagen du verstehst dein geschäft und hast vor jahren das schon geprädigt(damals hab ich noch drüber geschmunselt)..ich hab bis vor 3-4 monaten fest an die solars geglaubt und wurde eines besseren belehrt ..hut ab

Kommentar von Slaughto:

"Weil eine Produktionsanlage für Solarmodule, die heute gebaut wird, nicht mit der Technologie in drei Jahren konkurrieren kann."

Im Umkehrschluss heißt das doch für die Maschinenbauer unter den Solarwerten (Centrotherm, Manz, Roth & Rau / Meyer Burger)strong buy, da dich die Modulproduzenten ja stets mit neuen Maschinen eindecken müssen, um konkurrenzfähig zu bleiben!!!

Kommentar von Trader 10931:

@Slaughto:

auch das predigt Herr Betschinger immer wieder.Aber auch dort ist es nicht ganz so einfach.Ich hatte mit Centrotherm schon das ein oder andere graueh Haar bekommen.Manchmal werden diese einfach mit in Sippenhaft genommen wenn es bad news gibt.

| bewerten | 9 Bewertungen |

|

Dienstag, 03. Mai 2011

Kategorie: Community News |

0 Kommentare

MasterTraders sucht Index- und Forex-Trader für die Trading-Channels (mindest. 50.000€ Depotvolumen)

MasterTraders sucht Index- und Forex-Trader

MasterTraders sucht professionelle Trader (m/w), die seit mehreren Jahren mit realem Geld erfolgreich handeln und in der Lage sind, ihre Ansichten und Strategien in gut leserliche Texte zu packen. Über einen Trading-Channel auf MasterTraders können Sie ein breites Publikum an Ihrem Trading teilhaben lassen. Die Verdienstmöglichkeiten für einen Trading Channel können sich je nach Erfolg sehr schnell im Bereich von mehreren tausend Euro je Monat bewegen. Derzeit hat MasterTraders Trading Channels mit folgenden Trading-Schwerpunkten zu besetzen:

1. Forex Trading: Wenn Sie die an den Forex-Märkten mit einem Depotvolumen von mindestens 50.000€ seit Jahren erfolgreich handeln, nehmen Sie Kontakt mit uns auf.

2. Index Trading: Wenn Sie im Index-Trading mit CFDs oder Futures seit Jahren erfolgreich agieren und ein Eigenkapital von mindestens 50.000€ nutzen, nehmen Sie Kontakt mit uns auf.

3. US-Trading (Nasdaq, S&P 500): Wenn Sie an den US-Märkten mehrmals die Woche regelmäßig von 18 Uhr bis 22 Uhr erfolgreich mit einem Depotvolumen von über 50.000 USD handeln, nehmen Sie Kontakt mit uns auf.

http://www.mastertraders.de/karriere/