|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000 (Bescheinigung)

2012: 142.898,85 (Bescheinigung)

2013: 258.586,98 (Bescheinigung)

2014: +109.136,13 (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000 (Bescheinigung)

2012: 142.898,85 (Bescheinigung)

2013: 258.586,98 (Bescheinigung)

2014: +109.136,13 (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 1 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 17.10. 19:04 Uhr ******************* |

| 13.09. 16:55 Uhr ******************* |

| 12.09. 17:59 Uhr The Bullboard-Depot: Kauf 100 American Express und 90 VISA! |

| 06.09. 16:32 Uhr 6000 Hims & Hers verkauft zu 13,83 USD an der NYSE |

| 29.08. 14:26 Uhr Zu Super Micro Computer im ewigen Depot: Diese Reise ist zu Ende! |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 Trading-Depot

Reales 100.000 Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Mittwoch, 28. Januar 2009

Ich habe mich verspekuliert - Staat gib mir Geld!

Liese Leser,

ich stelle mir amüsiert vor, was wäre, wenn ich mich bei 70 Euro mit Daimler Aktien eingedeckt hätte, natürlich weitgehend auf Kredit finanziert. Dann müsste ich jetzt neue Forderungen nachschießen. Tja, in der Vergangenheit hieß es dann: Pech gehabt. Das Geld ist weg. Aber mittlerweile gibt es neue Möglichkeiten, um für schief gelaufene Spekulationen Kapital aufzutreiben. Ich rufe einfach nach dem Staat. So wie die Maria-Elisabeth Schaeffler, die Chefin von Schaeffler. Frau Schaeffler hat sich knallhart an der Börse verspekuliert. Mehr als 70 bezahlte sie je Continetal Aktie. Heute ist das Papier weniger als 14 Wert. So funktioniert nun mal das Spiel der Spiele. Wer zu gierig wird und sich übernimmt, verliert sein Geld. Das sind faire Regeln, die unser Land zu Wohlstand geführt haben. Kluge Unternehmenslenker werden belohnt, wer Blödsinn baut, wird bestraft.

Was wäre eigentlich wenn Schaeffer Konkurs gehen würde? Vermutlich würden kaum Arbeitsplätze vernichtet werden, denn der Insolvenzverwalter würde das Geschäft natürlich weiter führen. Es fände lediglich ein Wechsel der Eigentumsrechte statt.

Es ist erschreckend, dass in der Politik über den Schaeffler'schen Ruf nach Geld überhaupt diskutiert wird. Ist mittlerweile auch die CDU eine Hochburg sozialistischer Untergangspolitik? Es scheint so und es bleibt für mich nur ein Fazit: Eine andere Partei außer die FDP kann man momentan nicht mehr wählen.

ich stelle mir amüsiert vor, was wäre, wenn ich mich bei 70 Euro mit Daimler Aktien eingedeckt hätte, natürlich weitgehend auf Kredit finanziert. Dann müsste ich jetzt neue Forderungen nachschießen. Tja, in der Vergangenheit hieß es dann: Pech gehabt. Das Geld ist weg. Aber mittlerweile gibt es neue Möglichkeiten, um für schief gelaufene Spekulationen Kapital aufzutreiben. Ich rufe einfach nach dem Staat. So wie die Maria-Elisabeth Schaeffler, die Chefin von Schaeffler. Frau Schaeffler hat sich knallhart an der Börse verspekuliert. Mehr als 70 bezahlte sie je Continetal Aktie. Heute ist das Papier weniger als 14 Wert. So funktioniert nun mal das Spiel der Spiele. Wer zu gierig wird und sich übernimmt, verliert sein Geld. Das sind faire Regeln, die unser Land zu Wohlstand geführt haben. Kluge Unternehmenslenker werden belohnt, wer Blödsinn baut, wird bestraft.

Was wäre eigentlich wenn Schaeffer Konkurs gehen würde? Vermutlich würden kaum Arbeitsplätze vernichtet werden, denn der Insolvenzverwalter würde das Geschäft natürlich weiter führen. Es fände lediglich ein Wechsel der Eigentumsrechte statt.

Es ist erschreckend, dass in der Politik über den Schaeffler'schen Ruf nach Geld überhaupt diskutiert wird. Ist mittlerweile auch die CDU eine Hochburg sozialistischer Untergangspolitik? Es scheint so und es bleibt für mich nur ein Fazit: Eine andere Partei außer die FDP kann man momentan nicht mehr wählen.

| bewerten | 2 Bewertungen |

|

Freitag, 23. Januar 2009

Kategorie: Allgemein |

0 Kommentare

Das komplette Ausmaß des Börsenzyklus und die Schicksalsfrage einer ganzen Generation

Liebe Leser,

um das komplette Ausmaß des Börsenzyklus zu begreifen, hilft ein Blick auf den amerikanischen Nasdaq-Index. Er zeigt den gesamten Zyklus eines Booms, der alle Sektoren der Wirtschaft durchdrang und zu extrem hohen Wachstumsraten führte. Zu Beginn des neuen Jahrtausends war eine Generation von Börsianern in den Aktienmärkten investiert, die an eine Zukunft uneingeschränkten Wachstums glaubten. Zu Beginn der 1980er Jahre ging der Aktienmarkt in eine kontinuierliche Aufwärtsbewegung über, die sich in den 1990er Jahren extrem beschleunigte und in der größten Hausse endete, die es jemals an den Börsen gab.

Es ist leicht aus der Vogelperspektive über die damalige Aufbruchsstimmung zu urteilen und den Glauben an eine neue Epoche der Menschheit als verrückt abzutun. Wer damals nicht dabei war, kann die Masseneuphorie während der Internetrevolution kaum nachvollziehen. Eine Stil-Ikone der Technologie-Gemeinde war Ray Kurzweil. Sein Buch "Homo Sapiens" ist am besten geeignet, um die Gedanken nachzuvollziehen, die damals Millionen von Menschen bewegten. Die Internetrevolution und der Siegeszug der Computer wurde nicht nur als technische Entwicklung, sondern als eine neue Stufe der Evolution betrachet, die die bisherige Welt komplett aus den Angeln werfen würde.

Stellen Sie sich vor, Sie kaufen eine Aktie, die sofort am nächsten Tag um 10% steigt. Am nächsten Tag geht es weitere 10% nach oben und am darauf folgenden Tag zeigt der Ticker erneut 10% Kursgewine. Sie freuen sich über den Gewinn und verkaufen. Doch was passiert? Auf einmal steigt die Aktie täglich um 20%. Das war die Welt der Börse von 1997 bis 2000. Ich erinnere mich noch wie ich 1998 im n-tv Videotext mißmutig auf 10% Tagesgewinn gestarrt habe. Es gab schließlich täglich Aktien, die 20%, 30% oder noch mehr zugelegt haben. Meinen höchsten Tagesgewinn erzielte ich mit der Aktie von Pacific Century Cyberworks, die über Nacht über 120% an Wert gewann. Betrachten Sie, um ein wenig die Luft der Internetrevolution zu schnuppern, das Chartbild von Yahoo ab dem Jahr 1997. Von quasi Null (splitbereinigt) stieg die Aktie empor und verhundertfachte sich mehrmals.

1998 war ich leider erst 18 Jahre alt. Ich hatte gerade erst mein Depot eröffnet und verfügte nicht über das notwendige Wissen, um von diesem Börsenrausch so zu profitieren wie es möglich gewesen wäre. Die Schicksalsfrage meiner Generation von Tradern ist schnell gestellt. Wird es es im nächsten Jahrzehnt - solange wir jung sind - noch einmal so eine Chance geben. Die Chance auf Reichtum wie er durch eine gewöhnliche Arbeit niemals möglich wäre? Welche technologische Entwicklung wird als nächstes in der Lage sein eine ganze Nation zu beflügeln und die Wirtschaft zum Abheben zu bringen? Es muss eine Technologie sein, die jetzt noch in keinem Haushalt zu finden ist.

Die Quelle wirtschaftlichen Wachstums sind große Produktivitätsschübe in der Realwirtschaft. Als die IT-Branche in dern 90er Jahren ihren Siegeszug antrat, stand in kaum einem Haushalt ein Computer. Milliarden von Computern wartet darauf verkauft zu werden. Für diese Computer musste Software entwickelt und vertrieben werden. Diese gewaltige Wachstumspotenzial setzte Milliardeninvestitionen in Fabriken, Firmen und Personal in Gang. Das Problem des Aufschwungs von 2003 bis 2008 war, dass es keine neue Technologie gab, in die es sich für Firmen lohnte massiv zu investieren. Die Folge waren Aktienrückkaufprogramme auf Rekordniveau, Firmenübernahmen und Spekulationsblasen in verschiedenen Assetklassen wie Immobilien. Wo auch sonst sollen 10 Milliarden Euro eines Großinvestors hinfließen - um eine willkürliche Größe zu nennen - wenn es in der Realwirtschaft keinen großen Investitionsbedarf für renditestarke Projekte gibt?

Welche technologische Entwicklung hat das Potenzial in jeden einzelnen Haushalt Einzug zu finden und die industrielle Struktur von Grund auf zu erneuern? Wird es der Umsteig auf eine Energiewirtschaft ohne Öl sein wenn die Massenfertigung von Elektroautos beginnt. Wird es eine Interfacetechnologie sein, die menschliche Gedanken mit Computern verknüpft oder ermöglicht der Fortschritt der Computertechnologie eine neue Form der virtuellen Realität, die es ermöglicht komplett in andere Welten einzutauchen und diese als real zu empfinden? Vorhersagen sind kaum möglich. Das einzige was an Zukunftsprognosen in der Vergangenheit richtig war, ist ihr kollektives Versagen. Als Kind hielt ich das Buch eines damaligen Visionärs in den Händern, der prophezeite, dass die olympischen Spiele 2010 auf dem Mond stattfinden würden.

Meine Trader-Generation ist gestählt von zwei harten Bärenmärkten. Der erste großen Bärenmarkt begann im Jahr 2000 und ende 2003. Die zweite große Baisse begann im Jahr 2008 und ihr Ende ist noch offen. Nach diesen zwei Bärenmärkten, die in den Geschichtsbüchern verankert sein werden, ist das breite Börsenpublikum nahezu verschwunden. Wir, lieber Leser, die Trader, die diese harte Zeit überlebt haben, sind allein unter uns. In einem neuen Aufschwung, der von realen Unternehmensgewinnen und einer neuen Vision getrieben würde, wären wir die größten Profiteure, die von Anfang an dabei sind.

Die Schicksalsfrage lautet nun also, ob wir einen solchen Börsenboom noch einmal erleben werden, bevor wir 60 Jahre alt sind und das verdiente Geld noch ausgeben können. Ich weiß es leider nicht. Ich weiß nur, dass ich das Wissen dazu habe, um einen Bullenmarkt in seiner vollen Bandbreite spielen zu können. Bald wird es ein fast ausgestorbenes Wissen sein, denn schätzungsweise 99% der Bevölkerung will mit Aktien nichts mehr zu tun haben. Die Börse ist nicht nur das Spiel der Spiele, sie ist in gewisser Weise ein Spiel des Lebens. Jede Generation erhält nur einmal die Chance an der Börse ein Vermögen zu erzielen, bevor der Zyklus von "Boom and Bust" wieder gnadenlos zuschlägt.

um das komplette Ausmaß des Börsenzyklus zu begreifen, hilft ein Blick auf den amerikanischen Nasdaq-Index. Er zeigt den gesamten Zyklus eines Booms, der alle Sektoren der Wirtschaft durchdrang und zu extrem hohen Wachstumsraten führte. Zu Beginn des neuen Jahrtausends war eine Generation von Börsianern in den Aktienmärkten investiert, die an eine Zukunft uneingeschränkten Wachstums glaubten. Zu Beginn der 1980er Jahre ging der Aktienmarkt in eine kontinuierliche Aufwärtsbewegung über, die sich in den 1990er Jahren extrem beschleunigte und in der größten Hausse endete, die es jemals an den Börsen gab.

Es ist leicht aus der Vogelperspektive über die damalige Aufbruchsstimmung zu urteilen und den Glauben an eine neue Epoche der Menschheit als verrückt abzutun. Wer damals nicht dabei war, kann die Masseneuphorie während der Internetrevolution kaum nachvollziehen. Eine Stil-Ikone der Technologie-Gemeinde war Ray Kurzweil. Sein Buch "Homo Sapiens" ist am besten geeignet, um die Gedanken nachzuvollziehen, die damals Millionen von Menschen bewegten. Die Internetrevolution und der Siegeszug der Computer wurde nicht nur als technische Entwicklung, sondern als eine neue Stufe der Evolution betrachet, die die bisherige Welt komplett aus den Angeln werfen würde.

Stellen Sie sich vor, Sie kaufen eine Aktie, die sofort am nächsten Tag um 10% steigt. Am nächsten Tag geht es weitere 10% nach oben und am darauf folgenden Tag zeigt der Ticker erneut 10% Kursgewine. Sie freuen sich über den Gewinn und verkaufen. Doch was passiert? Auf einmal steigt die Aktie täglich um 20%. Das war die Welt der Börse von 1997 bis 2000. Ich erinnere mich noch wie ich 1998 im n-tv Videotext mißmutig auf 10% Tagesgewinn gestarrt habe. Es gab schließlich täglich Aktien, die 20%, 30% oder noch mehr zugelegt haben. Meinen höchsten Tagesgewinn erzielte ich mit der Aktie von Pacific Century Cyberworks, die über Nacht über 120% an Wert gewann. Betrachten Sie, um ein wenig die Luft der Internetrevolution zu schnuppern, das Chartbild von Yahoo ab dem Jahr 1997. Von quasi Null (splitbereinigt) stieg die Aktie empor und verhundertfachte sich mehrmals.

1998 war ich leider erst 18 Jahre alt. Ich hatte gerade erst mein Depot eröffnet und verfügte nicht über das notwendige Wissen, um von diesem Börsenrausch so zu profitieren wie es möglich gewesen wäre. Die Schicksalsfrage meiner Generation von Tradern ist schnell gestellt. Wird es es im nächsten Jahrzehnt - solange wir jung sind - noch einmal so eine Chance geben. Die Chance auf Reichtum wie er durch eine gewöhnliche Arbeit niemals möglich wäre? Welche technologische Entwicklung wird als nächstes in der Lage sein eine ganze Nation zu beflügeln und die Wirtschaft zum Abheben zu bringen? Es muss eine Technologie sein, die jetzt noch in keinem Haushalt zu finden ist.

Die Quelle wirtschaftlichen Wachstums sind große Produktivitätsschübe in der Realwirtschaft. Als die IT-Branche in dern 90er Jahren ihren Siegeszug antrat, stand in kaum einem Haushalt ein Computer. Milliarden von Computern wartet darauf verkauft zu werden. Für diese Computer musste Software entwickelt und vertrieben werden. Diese gewaltige Wachstumspotenzial setzte Milliardeninvestitionen in Fabriken, Firmen und Personal in Gang. Das Problem des Aufschwungs von 2003 bis 2008 war, dass es keine neue Technologie gab, in die es sich für Firmen lohnte massiv zu investieren. Die Folge waren Aktienrückkaufprogramme auf Rekordniveau, Firmenübernahmen und Spekulationsblasen in verschiedenen Assetklassen wie Immobilien. Wo auch sonst sollen 10 Milliarden Euro eines Großinvestors hinfließen - um eine willkürliche Größe zu nennen - wenn es in der Realwirtschaft keinen großen Investitionsbedarf für renditestarke Projekte gibt?

Welche technologische Entwicklung hat das Potenzial in jeden einzelnen Haushalt Einzug zu finden und die industrielle Struktur von Grund auf zu erneuern? Wird es der Umsteig auf eine Energiewirtschaft ohne Öl sein wenn die Massenfertigung von Elektroautos beginnt. Wird es eine Interfacetechnologie sein, die menschliche Gedanken mit Computern verknüpft oder ermöglicht der Fortschritt der Computertechnologie eine neue Form der virtuellen Realität, die es ermöglicht komplett in andere Welten einzutauchen und diese als real zu empfinden? Vorhersagen sind kaum möglich. Das einzige was an Zukunftsprognosen in der Vergangenheit richtig war, ist ihr kollektives Versagen. Als Kind hielt ich das Buch eines damaligen Visionärs in den Händern, der prophezeite, dass die olympischen Spiele 2010 auf dem Mond stattfinden würden.

Meine Trader-Generation ist gestählt von zwei harten Bärenmärkten. Der erste großen Bärenmarkt begann im Jahr 2000 und ende 2003. Die zweite große Baisse begann im Jahr 2008 und ihr Ende ist noch offen. Nach diesen zwei Bärenmärkten, die in den Geschichtsbüchern verankert sein werden, ist das breite Börsenpublikum nahezu verschwunden. Wir, lieber Leser, die Trader, die diese harte Zeit überlebt haben, sind allein unter uns. In einem neuen Aufschwung, der von realen Unternehmensgewinnen und einer neuen Vision getrieben würde, wären wir die größten Profiteure, die von Anfang an dabei sind.

Die Schicksalsfrage lautet nun also, ob wir einen solchen Börsenboom noch einmal erleben werden, bevor wir 60 Jahre alt sind und das verdiente Geld noch ausgeben können. Ich weiß es leider nicht. Ich weiß nur, dass ich das Wissen dazu habe, um einen Bullenmarkt in seiner vollen Bandbreite spielen zu können. Bald wird es ein fast ausgestorbenes Wissen sein, denn schätzungsweise 99% der Bevölkerung will mit Aktien nichts mehr zu tun haben. Die Börse ist nicht nur das Spiel der Spiele, sie ist in gewisser Weise ein Spiel des Lebens. Jede Generation erhält nur einmal die Chance an der Börse ein Vermögen zu erzielen, bevor der Zyklus von "Boom and Bust" wieder gnadenlos zuschlägt.

| bewerten | 0 Bewertungen |

|

Dienstag, 20. Januar 2009

Kategorie: Allgemein |

0 Kommentare

Der Crash schlägt wieder erbarmungslos zu

Liebe Abonnenten,

2000 bis 2010 ist das verrückteste Jahrzehnt der Börsengeschichte. Wir erleben zwei epochale Börencrahs innerhalb von weniger als 10 Jahren. Zum zweiten Mal werden Vermögenswerte in kürzester Zeit komplett ausradiert.

Das neue Börsenjahr 2009 beginnt genau gleich wie das vorherige. Mit schnellen und hohen Kursverlusten. Eine Aktie nach der anderen wird geschlachtet. Von Unternehmen, die als seriös und solide galten, bleibt nicht viel mehr als Scherben übrig. Die Aktie der Deutschen Bank hat sich seit ihren Hochs gesechstelt.

Im aktuellen TradeCentre Interview erklärt uns der Vorstand der Hannover Rück, Wilhelm Zeller, warum sein Haus eine Aktienquote von Null fahren wird. Die Chance auf Gewinne rechtfertigt in keiner Weise mehr das Risiko, das man mit dem Halten von Aktienpositionen eingeht. Aktienanlage ist out und ich werde nach den Erfahrungen in diesem Jahrzehnt mein Leben lang vor den Aktienmärkten als Anlageform warnen. Das Risiko ist für Privatpersonen untragbar geworden. Wer für sein Alter vorsorgt kann Schwankungen in dieser Größenordnungen nicht akzeptieren.

Wer sich mit der Börse beschäftigt, muss akzeptieren, dass Trading die einzige sinnvolle Herangehensweise ist. Nur als Trader ist man in der Lage auf neue Trends blitzschnell zu reagieren. Ich beobachte die Abwärtsbewegung gerade entspannt mit hohem Cashbestand. Im Dezember und Anfang Januar habe ich mehrere Trades mit teilweise über 50% Gewinn ins Ziel gebracht. Schnelle Erholungsbewegungen sind optimal, um hohe Gewinne einzufahren.

Das Chance-Risiko-Verhältnis wird erst dann wieder attraktiv, wenn der geregelte Abverkauf in Panik übergeht und zum Opening wieder Kapitulations-Gaps auftauchen. Bis dahin gibt es viele sinnvolle Dinge, die mehr Spass machen als den Ticker zu beobachten.

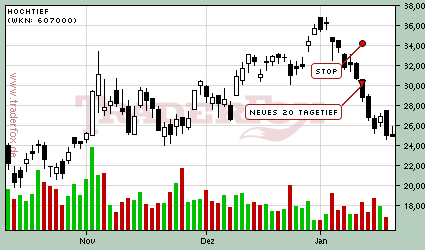

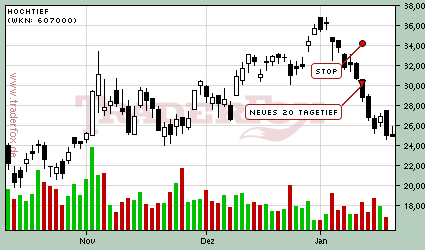

Ansonsten ist es mal wieder beeindruckend wie das Turte Trading System den Rückfall in den Abwärtstrend getradet hat. Hochtief wird als ganz großer Gewinner der staatlichen Konjunkturpakete gefeiert. Trotz dieser Partystimmung generierte die Aktie ein Turte Shortsignal, das nun mittlerweile bereits 20% Gewinn abgeworfen hat. Es lohnt sich wirklich, liebe Leser, dass Sie sich mit dem Turtle System einmal intensiv auseinander setzen.

2000 bis 2010 ist das verrückteste Jahrzehnt der Börsengeschichte. Wir erleben zwei epochale Börencrahs innerhalb von weniger als 10 Jahren. Zum zweiten Mal werden Vermögenswerte in kürzester Zeit komplett ausradiert.

Das neue Börsenjahr 2009 beginnt genau gleich wie das vorherige. Mit schnellen und hohen Kursverlusten. Eine Aktie nach der anderen wird geschlachtet. Von Unternehmen, die als seriös und solide galten, bleibt nicht viel mehr als Scherben übrig. Die Aktie der Deutschen Bank hat sich seit ihren Hochs gesechstelt.

Im aktuellen TradeCentre Interview erklärt uns der Vorstand der Hannover Rück, Wilhelm Zeller, warum sein Haus eine Aktienquote von Null fahren wird. Die Chance auf Gewinne rechtfertigt in keiner Weise mehr das Risiko, das man mit dem Halten von Aktienpositionen eingeht. Aktienanlage ist out und ich werde nach den Erfahrungen in diesem Jahrzehnt mein Leben lang vor den Aktienmärkten als Anlageform warnen. Das Risiko ist für Privatpersonen untragbar geworden. Wer für sein Alter vorsorgt kann Schwankungen in dieser Größenordnungen nicht akzeptieren.

Wer sich mit der Börse beschäftigt, muss akzeptieren, dass Trading die einzige sinnvolle Herangehensweise ist. Nur als Trader ist man in der Lage auf neue Trends blitzschnell zu reagieren. Ich beobachte die Abwärtsbewegung gerade entspannt mit hohem Cashbestand. Im Dezember und Anfang Januar habe ich mehrere Trades mit teilweise über 50% Gewinn ins Ziel gebracht. Schnelle Erholungsbewegungen sind optimal, um hohe Gewinne einzufahren.

Das Chance-Risiko-Verhältnis wird erst dann wieder attraktiv, wenn der geregelte Abverkauf in Panik übergeht und zum Opening wieder Kapitulations-Gaps auftauchen. Bis dahin gibt es viele sinnvolle Dinge, die mehr Spass machen als den Ticker zu beobachten.

Ansonsten ist es mal wieder beeindruckend wie das Turte Trading System den Rückfall in den Abwärtstrend getradet hat. Hochtief wird als ganz großer Gewinner der staatlichen Konjunkturpakete gefeiert. Trotz dieser Partystimmung generierte die Aktie ein Turte Shortsignal, das nun mittlerweile bereits 20% Gewinn abgeworfen hat. Es lohnt sich wirklich, liebe Leser, dass Sie sich mit dem Turtle System einmal intensiv auseinander setzen.

| bewerten | 0 Bewertungen |

|

Montag, 19. Januar 2009

Kategorie: Allgemein |

0 Kommentare

Short-Trading ohne sofortige Abgeltungssteuer

Liebe Leser,

in der jetzigen Phase ist der ein oder andere Short-Trade sehr lukrativ. Durch die neue gesetzliche Regelung mit der Abgeltungssteuer wird bei einem Leerverkauf automatisch ein fiktiver Gewinnanteil von 30% unterstellt, auf den die Abgeltungssteuer sofort zu bezahlen ist. Das macht für uns Trader mittelfristige Shortpositionen quasi unmöglich, denn der sofortige Geldabfluss schmälert die Kaufkraft. Ich habe mich deshalb nach neuen Möglichkeiten umgeschaut wie beim Short-Trading die sofortige Abgeltungssteuer legal umgangen werden kann. Die Lösung ist denkbar einfach.

Der Broker Etrade wickelt seine CFD-Geschäfte über einen Partner in Dänemark ab. Wenn Sie über CFDs short gehen, wird keine sofortige Abgeltungssteuer auf einen fiktiven Gewinnanteil abgeführt. Die zu versteuernden Veräußerungsgewinne werden statt dessen wie gewohnt am Jahresende berechnet. Für mich ist diese Konstruktion die beste Lösung, um weiterhin die Möglichkeit zu haben, mittelfristig auf fallende Kurse zu setzen.

Sie sind ebenfalls an Etrade interessiert und wollen weiterhin short gehen können, ohne sofort die Abgeltungssteuer bezahlen zu müssen? Dann nutzen Sie die MasterTraders-Sonderkonditionen (nur 4,95 je Trade in den ersten 6 Monaten). Eröffnen Sie jetzt ein Konto bei Etrade mit den günstigen MasterTraders-Sonderkonditionen.

in der jetzigen Phase ist der ein oder andere Short-Trade sehr lukrativ. Durch die neue gesetzliche Regelung mit der Abgeltungssteuer wird bei einem Leerverkauf automatisch ein fiktiver Gewinnanteil von 30% unterstellt, auf den die Abgeltungssteuer sofort zu bezahlen ist. Das macht für uns Trader mittelfristige Shortpositionen quasi unmöglich, denn der sofortige Geldabfluss schmälert die Kaufkraft. Ich habe mich deshalb nach neuen Möglichkeiten umgeschaut wie beim Short-Trading die sofortige Abgeltungssteuer legal umgangen werden kann. Die Lösung ist denkbar einfach.

Der Broker Etrade wickelt seine CFD-Geschäfte über einen Partner in Dänemark ab. Wenn Sie über CFDs short gehen, wird keine sofortige Abgeltungssteuer auf einen fiktiven Gewinnanteil abgeführt. Die zu versteuernden Veräußerungsgewinne werden statt dessen wie gewohnt am Jahresende berechnet. Für mich ist diese Konstruktion die beste Lösung, um weiterhin die Möglichkeit zu haben, mittelfristig auf fallende Kurse zu setzen.

Sie sind ebenfalls an Etrade interessiert und wollen weiterhin short gehen können, ohne sofort die Abgeltungssteuer bezahlen zu müssen? Dann nutzen Sie die MasterTraders-Sonderkonditionen (nur 4,95 je Trade in den ersten 6 Monaten). Eröffnen Sie jetzt ein Konto bei Etrade mit den günstigen MasterTraders-Sonderkonditionen.

| bewerten | 0 Bewertungen |

|

Montag, 19. Januar 2009

Kategorie: Allgemein |

0 Kommentare

Werden auch Deutsche Bank Aktien nahezu wertlos?

Liese Leser,

Deutsche Bank Chef Ackermann kann es leugnen so oft er will. Die Kursentwicklung der Aktie der Deutschen Bank impliziert meiner Einschätzung nach, dass das Institut das staatliche Rettungspaket schon bald wird in Anspruch nehmen müssen. Genau so lief es bei anderen Finanztiteln auch. Nach schlechten Quartalergebnissen wurden die großen Probleme erst einmal geleugnet. Dann geriet der Aktienkurs deutlich ins Rutschen und wenig später mussten die Institute komplett die Hosen runter lassen. Sobald Banken das staatliche Rettungspaket in Anspruch nehmen, haben die Aktionäre ein Problem. Denn durch die hohen Kreditrückzahlungsverpflichtungen wird der Cashflow auf das Eigenkapital verschwindend gering. Ich würde deshalb auch eine Commerzbank unter 4 langfristig nicht als Kauf bezeichnen. Fast sämtliches Geld, das in der Zukunf erwirtschaftet wird, dürfte zur Kredittilgung verwendet werden müssen.

Mit dem Eigenhandel verdient die Deutsche Bank kein Geld mehr. Das Investment Banking Geschäft ist quasi ebenfalls komplett zum Erliegen gekommen und im Privatkundengeschäft tobt ein heftiger Wettbewerb. Die starken Gewinnmargen der letzten Jahre dürften somit für sehr lange Zeit der Vergangenheit angehören.

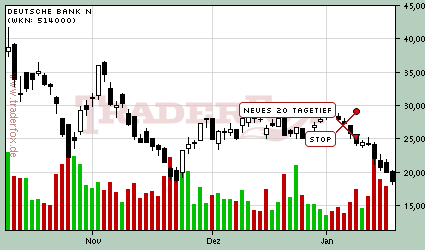

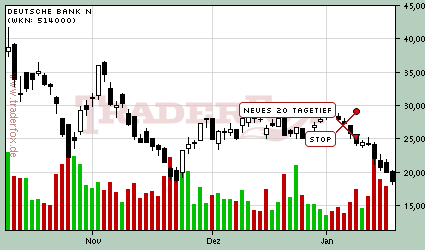

Erstaunlich ist erneut wie das Turtle Trading System mit der Aktie der Deutschen Bank verfahren ist. Zu 25 wurde die Shortposition nach einem Turtle Shortsignal eröffnet. Danach ging es wie im Fahrstuhl um 25% bergab. Die schlechten Nachrichten wurden durch die technische Schwäche quasi vorneweg angekündigt.

Deutsche Bank Chef Ackermann kann es leugnen so oft er will. Die Kursentwicklung der Aktie der Deutschen Bank impliziert meiner Einschätzung nach, dass das Institut das staatliche Rettungspaket schon bald wird in Anspruch nehmen müssen. Genau so lief es bei anderen Finanztiteln auch. Nach schlechten Quartalergebnissen wurden die großen Probleme erst einmal geleugnet. Dann geriet der Aktienkurs deutlich ins Rutschen und wenig später mussten die Institute komplett die Hosen runter lassen. Sobald Banken das staatliche Rettungspaket in Anspruch nehmen, haben die Aktionäre ein Problem. Denn durch die hohen Kreditrückzahlungsverpflichtungen wird der Cashflow auf das Eigenkapital verschwindend gering. Ich würde deshalb auch eine Commerzbank unter 4 langfristig nicht als Kauf bezeichnen. Fast sämtliches Geld, das in der Zukunf erwirtschaftet wird, dürfte zur Kredittilgung verwendet werden müssen.

Mit dem Eigenhandel verdient die Deutsche Bank kein Geld mehr. Das Investment Banking Geschäft ist quasi ebenfalls komplett zum Erliegen gekommen und im Privatkundengeschäft tobt ein heftiger Wettbewerb. Die starken Gewinnmargen der letzten Jahre dürften somit für sehr lange Zeit der Vergangenheit angehören.

Erstaunlich ist erneut wie das Turtle Trading System mit der Aktie der Deutschen Bank verfahren ist. Zu 25 wurde die Shortposition nach einem Turtle Shortsignal eröffnet. Danach ging es wie im Fahrstuhl um 25% bergab. Die schlechten Nachrichten wurden durch die technische Schwäche quasi vorneweg angekündigt.

| bewerten | 0 Bewertungen |

|

Dienstag, 13. Januar 2009

Kategorie: Allgemein |

0 Kommentare

Wird mein Wunschszenario - DAX 3000 Punkte - Wirklichkeit?

Liebe Leser,

der Markt macht wieder den Eindruck als wäre er crashreif. Viele Aktien werden ohne jede Gegenwehr schon seit Tagen nach unten durchgereicht. Nach der Abgeltungssteuerrally zu Jahresanfang hat der Kaufdruck komplett nachgelassen. Mir soll es Recht sein. Mein Wunschszenario, das ich Ihnen zu Jahresanfang genannt habe, ist ein DAX-Crash Richtung 3000 Punkte. Die beste Performance in meiner Trader-Karriere habe ich im Jahr 2003 erzielt. Wenn Ihnen die gigantischen Kursrallys im Dezember bereits gefallen haben, dann kann ich Ihnen versichern, dass das nur ein kleiner Vorgeschmack auf das war, was passieren wird, wenn sich 2003 wiederholen sollte. 2003 und 2004 vervielfachten sich unzählige Nebenwerte. Die Aktien bewegten sich in stabilen Aufwärtstrends, die von guten Nachrichten begleitet wurden und darum einfach zu traden waren.

Im Dezember erholten sich die Kurse in einem Umfeld schlechter Nachrichten. Das führte dazu, dass nach guten Kursgewinnen neue Käufer ausbleiben, weil sich an der schlechten Nachrichtenlage ja nicht viel geändert hat. Jetzt stellen Sie sich einnmal vor, eine Aktie erholt sich um 50% und dann kommen richtig gute Unternehmenszahlen, die die Aktie immer noch günstig erscheinen lassen. So ein Umfeld brauchen wir. Wir brauchen eine Erholungsbewegung an den Aktienmärkten, die von einer wirtschaftlichen Erholungsphase begleitet wird. Dann, lieber Leser, ist alles möglich. Im nächsten Wirtschafts- und Börsenaufschwung möchte ich mein Depot erneut vervielfachen. Das ist mein Ziel, auf das ich hochkonzentriert hin arbeite. Wenn der DAX davor auf 3000 Punkte fällt, ist das Kurspotenzial umso größer. Deshalb sehne ich diesen Crash regelrecht herbei.

Zum langfristigen Ausblick möchte ich Ihnen sagen, dass diese Baisse nicht mehr lange gehen wird. Übergeordnet betrachet laufen die US-Märkte schon seit 10 Jahren seitwärts. Das erinnert an die großen Bärenmärkte im letzten Jahrhundert, die in maximaler Ausdehnung 14 Jahre dauerten. Eine erneute Crashwelle im Dow Jones Richtung 6000 Punkte wäre höchstwahrscheinlich die Letzte und die Baisse wäre damit beendet.

der Markt macht wieder den Eindruck als wäre er crashreif. Viele Aktien werden ohne jede Gegenwehr schon seit Tagen nach unten durchgereicht. Nach der Abgeltungssteuerrally zu Jahresanfang hat der Kaufdruck komplett nachgelassen. Mir soll es Recht sein. Mein Wunschszenario, das ich Ihnen zu Jahresanfang genannt habe, ist ein DAX-Crash Richtung 3000 Punkte. Die beste Performance in meiner Trader-Karriere habe ich im Jahr 2003 erzielt. Wenn Ihnen die gigantischen Kursrallys im Dezember bereits gefallen haben, dann kann ich Ihnen versichern, dass das nur ein kleiner Vorgeschmack auf das war, was passieren wird, wenn sich 2003 wiederholen sollte. 2003 und 2004 vervielfachten sich unzählige Nebenwerte. Die Aktien bewegten sich in stabilen Aufwärtstrends, die von guten Nachrichten begleitet wurden und darum einfach zu traden waren.

Im Dezember erholten sich die Kurse in einem Umfeld schlechter Nachrichten. Das führte dazu, dass nach guten Kursgewinnen neue Käufer ausbleiben, weil sich an der schlechten Nachrichtenlage ja nicht viel geändert hat. Jetzt stellen Sie sich einnmal vor, eine Aktie erholt sich um 50% und dann kommen richtig gute Unternehmenszahlen, die die Aktie immer noch günstig erscheinen lassen. So ein Umfeld brauchen wir. Wir brauchen eine Erholungsbewegung an den Aktienmärkten, die von einer wirtschaftlichen Erholungsphase begleitet wird. Dann, lieber Leser, ist alles möglich. Im nächsten Wirtschafts- und Börsenaufschwung möchte ich mein Depot erneut vervielfachen. Das ist mein Ziel, auf das ich hochkonzentriert hin arbeite. Wenn der DAX davor auf 3000 Punkte fällt, ist das Kurspotenzial umso größer. Deshalb sehne ich diesen Crash regelrecht herbei.

Zum langfristigen Ausblick möchte ich Ihnen sagen, dass diese Baisse nicht mehr lange gehen wird. Übergeordnet betrachet laufen die US-Märkte schon seit 10 Jahren seitwärts. Das erinnert an die großen Bärenmärkte im letzten Jahrhundert, die in maximaler Ausdehnung 14 Jahre dauerten. Eine erneute Crashwelle im Dow Jones Richtung 6000 Punkte wäre höchstwahrscheinlich die Letzte und die Baisse wäre damit beendet.

| bewerten | 0 Bewertungen |

|

Montag, 12. Januar 2009

Kategorie: Allgemein |

0 Kommentare

Erste Champagner-Wette in 2009: Aktienrückkaufprogramme sind Armutszeugnisse

Liebe Leser,

Trader sind Gentleman. Wer etwas behauptet, muss auch dafür gerade stehen. Was würde sich dafür besser anbieten als der Wetteinsatz einer Flasche Champagner. Meine erste Champagner-Wette im Jahr 2009 ist folgende:

Ich wette um eine Flasche Champagner: Envitec Biogas wird fallen und am Ende des Jahres unter 13 Euro stehen.

Mit den ersten 3 Boardies, die sich bis Ende Januar hier melden, gehe ich die Wette ein.

Begründung für die Wette: Ich vertrete die Auffassung, dass Aktienrückkaufsprogramme zu 90% Armutszeugnisse des Vorstandes sind. Wenn ein Vorstand keine Ideen für gewinnbringende Investments mehr hat, dann wird ein Aktienrückkaufprogramm gestartet. Aktienrückkaufprogramme bringen für Aktionäre jedoch kaum Vorteile. Die Veränderung der Kapitalstruktur kann jeder Aktionär auch selbst in seinem Portfolio nachvollziehen.

Envitec Biogas hat heute ein Aktienrückkaufprogramm über bis zu 1,5 Millionen Aktien beschlossen. Dafür habe ich Null Verständnis. Das Geld wurde von den Aktionären eingesammelt, um in den chancenreichen Biogasmarkt zu investieren. Das Aufgabe des Managements sollte es sein das operative Geschäft voran zu bringen und nicht das Geld für den Kauf eigener Aktien zu verplempern. Mir fallen spontan unzählige Dinge ein wofür das Geld besser verwendet werden könnte. Zum Beispiel für Lobby-Arbeit in Brüssel für eine Initiative "Unabhängigkeit von russischem Gas mit Bioerdgas"

Meine Meinung ist: Mit diesem Aktienrückkaufprogramm zeigt das Management, dass es nicht ausreichend profitable Investitionsmöglichkeiten vorliegen hat. Für eine Aktie mit einer Wachstumsbewertung ist das ein Armutszeugnis und das schreit gerade zu nach fallenden Kursen.

Trader sind Gentleman. Wer etwas behauptet, muss auch dafür gerade stehen. Was würde sich dafür besser anbieten als der Wetteinsatz einer Flasche Champagner. Meine erste Champagner-Wette im Jahr 2009 ist folgende:

Ich wette um eine Flasche Champagner: Envitec Biogas wird fallen und am Ende des Jahres unter 13 Euro stehen.

Mit den ersten 3 Boardies, die sich bis Ende Januar hier melden, gehe ich die Wette ein.

Begründung für die Wette: Ich vertrete die Auffassung, dass Aktienrückkaufsprogramme zu 90% Armutszeugnisse des Vorstandes sind. Wenn ein Vorstand keine Ideen für gewinnbringende Investments mehr hat, dann wird ein Aktienrückkaufprogramm gestartet. Aktienrückkaufprogramme bringen für Aktionäre jedoch kaum Vorteile. Die Veränderung der Kapitalstruktur kann jeder Aktionär auch selbst in seinem Portfolio nachvollziehen.

Envitec Biogas hat heute ein Aktienrückkaufprogramm über bis zu 1,5 Millionen Aktien beschlossen. Dafür habe ich Null Verständnis. Das Geld wurde von den Aktionären eingesammelt, um in den chancenreichen Biogasmarkt zu investieren. Das Aufgabe des Managements sollte es sein das operative Geschäft voran zu bringen und nicht das Geld für den Kauf eigener Aktien zu verplempern. Mir fallen spontan unzählige Dinge ein wofür das Geld besser verwendet werden könnte. Zum Beispiel für Lobby-Arbeit in Brüssel für eine Initiative "Unabhängigkeit von russischem Gas mit Bioerdgas"

Meine Meinung ist: Mit diesem Aktienrückkaufprogramm zeigt das Management, dass es nicht ausreichend profitable Investitionsmöglichkeiten vorliegen hat. Für eine Aktie mit einer Wachstumsbewertung ist das ein Armutszeugnis und das schreit gerade zu nach fallenden Kursen.

| bewerten | 0 Bewertungen |

|

Donnerstag, 08. Januar 2009

Kategorie: Allgemein |

0 Kommentare

Pivotal Price Trading: Die richtige Aktie zur richtigen Zeit!

Liebe Leser,

in der "Trading-Schule" stelle ich Ihnen heute eine sehr mächtige Trading-Methode vor: "Pivotal Price Trading". Wenn Sie sich fragen wie ich es in den letzten Wochen geschafft habe, bei dem Start großer Trendbewegungen auf den Tag genau positioniert zu sein, ist die "Pivotal Price Trading" die Antwort. Die deutsche Übersetzung lautet sinngemäß am besten "Trading mit Schlüsselpreisen".

Ein Trade, der an einer Pivotal Price Line eröffnet wird, bietet ein exzellentes Chance-Risiko-Verhältnis. Das Stopp-Niveau befindet sich maximal 5% bis 10% unter dem Einstieg. Die Chance auf einen dynamischen Aufwärtstrend hingegen ist sehr groß. Damit Ihnen die Vorgehensweise klar wird, zeige ich Ihnen ein praktisches Beispiel:

Pivotal Price Trading mit Schmack Biogas

1. Schmack Biogas führt eine Kapitalerhöhung durch. Das Management deckt sich massiv ein und zeichnet fast die gesamte Stückzahl.

2. Schmack Biogas befindet sich in einer Turnaround-Situation. In Zuge eines Kostensenkungsprogramms will der neue Vorstand 12 Millionen Euro jährlich einsparen.

3. Die Insiderkäufe des Managements lasse vermuten, dass die Sanierung nach Plan verläuft.

4. Der Bezugspreis der Kapitalerhöhung ist die "Pivotal Price Line".

5. Meine Annahme lautet, dass sich das Angebot- und Nachfrageverhalten der Aktie jetzt deutlich ändert.

6. Ich kaufe 5000 Schmack Biogas zwischen 3,10 und 3,15.

7. Die Aktie steigt. Meine Meinung scheint richtig zu sein.

8. Ich vergrößere die Position zu 3,33 um weitere 5000 Stück.

Fazit: Nach zwei Wochen liege ich fast 40% im Gewinn. Mit meiner Methode des "Pivotal Price Tadings" kaufe ich die richtigen Aktien zur richtigen Zeit.

Hier ist das Chartbild zu meiner Trading-Durchführung

in der "Trading-Schule" stelle ich Ihnen heute eine sehr mächtige Trading-Methode vor: "Pivotal Price Trading". Wenn Sie sich fragen wie ich es in den letzten Wochen geschafft habe, bei dem Start großer Trendbewegungen auf den Tag genau positioniert zu sein, ist die "Pivotal Price Trading" die Antwort. Die deutsche Übersetzung lautet sinngemäß am besten "Trading mit Schlüsselpreisen".

-

Definition "Pivotal Price Line": Ein Pivotal Price Line ist ein Kursniveau, von dem aus sich das Angebots- und Nachfrageverhalten einer Aktie komplett ändern kann. Auslöser sind bedeutsame Nachrichten, die Börsianer dazu veranlassen, bestehende Meinung zu überdenken und zu einer komplett neuen Einschätzung zu gelangen.

Ein Trade, der an einer Pivotal Price Line eröffnet wird, bietet ein exzellentes Chance-Risiko-Verhältnis. Das Stopp-Niveau befindet sich maximal 5% bis 10% unter dem Einstieg. Die Chance auf einen dynamischen Aufwärtstrend hingegen ist sehr groß. Damit Ihnen die Vorgehensweise klar wird, zeige ich Ihnen ein praktisches Beispiel:

Pivotal Price Trading mit Schmack Biogas

1. Schmack Biogas führt eine Kapitalerhöhung durch. Das Management deckt sich massiv ein und zeichnet fast die gesamte Stückzahl.

2. Schmack Biogas befindet sich in einer Turnaround-Situation. In Zuge eines Kostensenkungsprogramms will der neue Vorstand 12 Millionen Euro jährlich einsparen.

3. Die Insiderkäufe des Managements lasse vermuten, dass die Sanierung nach Plan verläuft.

4. Der Bezugspreis der Kapitalerhöhung ist die "Pivotal Price Line".

5. Meine Annahme lautet, dass sich das Angebot- und Nachfrageverhalten der Aktie jetzt deutlich ändert.

6. Ich kaufe 5000 Schmack Biogas zwischen 3,10 und 3,15.

7. Die Aktie steigt. Meine Meinung scheint richtig zu sein.

8. Ich vergrößere die Position zu 3,33 um weitere 5000 Stück.

Fazit: Nach zwei Wochen liege ich fast 40% im Gewinn. Mit meiner Methode des "Pivotal Price Tadings" kaufe ich die richtigen Aktien zur richtigen Zeit.

Hier ist das Chartbild zu meiner Trading-Durchführung

| bewerten | 0 Bewertungen |

|

Dienstag, 06. Januar 2009

Kategorie: Allgemein |

0 Kommentare

10 Bücher zu verschenken: "Die besten Anlagestrategien aller Zeiten" (59,95)

Liebe Leser,

ich verschenke 10 Bücher "Die besten Anlagestrategien aller Zeiten - Welche Investment-Methoden wirklich funktionieren" im Wert von je 59,95. Hier finden Sie nähere Infos zu dem Buch.

Was müssen Sie tun, um das Buchgeschenk zu erhalten?

Die Gewinner der Bücher werde ich hier im Blog veröffentlichen. Solange gilt die Aktion. Wer knapp zu spät kommt, erhält dafür ein 3- Monats-Abonnement der "TraderFox Börsensoftware" im Wert von 87.

ich verschenke 10 Bücher "Die besten Anlagestrategien aller Zeiten - Welche Investment-Methoden wirklich funktionieren" im Wert von je 59,95. Hier finden Sie nähere Infos zu dem Buch.

Was müssen Sie tun, um das Buchgeschenk zu erhalten?

- 1. Melden Sie sich unter diesem Link beim Broker Etrade an und eröffnen Sie ein Konto mit den MasterTraders-Sonderkonditionen (nur 4,95 je Trade für 6 Monate). Die Aktion gilt für alle Anmeldungen ab dem 06.01.2009!

- 2. Führen Sie eine Order aus und schreiben Sie mir welche Aktie Sie als erstes über Etrade gekauft haben. Schreiben Sie mir an simon.betschinger@mastertraders.de

Die Gewinner der Bücher werde ich hier im Blog veröffentlichen. Solange gilt die Aktion. Wer knapp zu spät kommt, erhält dafür ein 3- Monats-Abonnement der "TraderFox Börsensoftware" im Wert von 87.

| bewerten | 0 Bewertungen |

|

Dienstag, 06. Januar 2009

Kategorie: Allgemein |

0 Kommentare

Neue wissenschaftliche Studie: Sind Fondsmanager ihr Geld wert?

Liebe Leser,

sind Fondsmanager ihr Geld wert? Nein, lautet die klare Antwort einer aktuellen Studie von Fama und French, zwei bekannten Koryphäen im Bereich der Kapitalmarkttheorie. Aktiv gemanagte Fonds bilden im Schnitt lediglich den Gesamtmarkt ab. Die Kosten für das aktive Management schmälern die Performance gegenüber passiven Indexfonds deutlich.

Die Studie können Sie kostenlos im PDF-Format herunterladen:

http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1153715

Durch aktives Management eine bessere Rendite als der Gesamtmarkt zu erzielen, bezeichnet man als "Alpha". Ein passiver Investor, der lediglich den Markt abbildet, hat ein Alpha von Null. Wenn es aktive Investoren gibt, die nach Kosten ein positiven Alpha erzielen, muss es gleichzeitig aktive Investoren geben, die diesen Gewinn bezahlen. In der Summe ist aktives Investieren folglich ein Nullsummenspiel.

Die entscheidende Frage für Fondsanleger lautet: Wie kann man Glück von Zufall unterscheiden? Wenn ein Fonds über mehrere Jahre hinweg ein positives Alpha erzielt, ist das dann auf eine Strategie zurück zu führen, oder nur eine zufällige Entwicklung? Ein akzeptierte Analysemethode, um das heraus zu finden, ist ein Persistenztest. Es wird untersucht ob die Gewinner einer vergangenen Periode auch in der Zukunft hohe Renditen erzielen. Die Antwort ist ernüchternd. Es scheint, als ob Fonds mit Spitzenperformance lediglich zufällig in den Gewinnerlisten gelandet sind. In der Zukunft erzielt die besten Fonds einer vergangenen Periode keine systematische Outperformance.

sind Fondsmanager ihr Geld wert? Nein, lautet die klare Antwort einer aktuellen Studie von Fama und French, zwei bekannten Koryphäen im Bereich der Kapitalmarkttheorie. Aktiv gemanagte Fonds bilden im Schnitt lediglich den Gesamtmarkt ab. Die Kosten für das aktive Management schmälern die Performance gegenüber passiven Indexfonds deutlich.

Die Studie können Sie kostenlos im PDF-Format herunterladen:

http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1153715

Durch aktives Management eine bessere Rendite als der Gesamtmarkt zu erzielen, bezeichnet man als "Alpha". Ein passiver Investor, der lediglich den Markt abbildet, hat ein Alpha von Null. Wenn es aktive Investoren gibt, die nach Kosten ein positiven Alpha erzielen, muss es gleichzeitig aktive Investoren geben, die diesen Gewinn bezahlen. In der Summe ist aktives Investieren folglich ein Nullsummenspiel.

Die entscheidende Frage für Fondsanleger lautet: Wie kann man Glück von Zufall unterscheiden? Wenn ein Fonds über mehrere Jahre hinweg ein positives Alpha erzielt, ist das dann auf eine Strategie zurück zu führen, oder nur eine zufällige Entwicklung? Ein akzeptierte Analysemethode, um das heraus zu finden, ist ein Persistenztest. Es wird untersucht ob die Gewinner einer vergangenen Periode auch in der Zukunft hohe Renditen erzielen. Die Antwort ist ernüchternd. Es scheint, als ob Fonds mit Spitzenperformance lediglich zufällig in den Gewinnerlisten gelandet sind. In der Zukunft erzielt die besten Fonds einer vergangenen Periode keine systematische Outperformance.

| bewerten | 0 Bewertungen |

|

Samstag, 03. Januar 2009

Kategorie: Allgemein |

0 Kommentare

Roosevelt trat vor die Menschenmassen und rief: "Dies ist vor allem die Zeit, um...

Liebe Abonnenten,

es war im Frühjahr 1933. Die USA befanden sich auf dem Höhepunkt der "Großen Depession" mit einer Arbeitslosenquote von über 30%. Der neu gewählte US-Präsident Franklin D. Roosevelt trat vor die Menschenmassen und rief: "Die ist vor allem die Zeit, um die Wahrheit zu sagen, die ganze Wahrheit, offen und kühn Lasst mich meinen festen Glauben beteuern, dass das einzige, was wir zu fürchten haben, die Furcht selber ist." Diese Rede im Frühjahr 1933 gab den Startpunkt zu einer ausgeprägten wirtschaftlichen Wachstumsphase. Die Menschen schöpften neuen Mut, sie waren es leid den Weltuntergangs-predigern zu lauschen und sie begriffen, dass der Wille jedes Einzelnen die eigene Situation verbessern zu wollen, in der Gesamtheit zu Wachstum und Wohlstand führt.

Das Jahr 2008 bedeutet eine Zäsur in der Geschichte des Kapitalismus. Der amerikanische Casino-Kapitalismus, der sich durch eine moralische Verantwortungslosigkeit seiner Akteure definiert, liegt in Scherben. Der Startschuss zu einer besseren Welt ist gefallen, in der die Banken wieder ihren ursprünglichen Aufgabe, der Finanzierung des Unternehmertums, nachkommen. Ich blicke mit Wut und Enttäuschung auf die gesamte Presselandschaft, die nichts anderes zu tun hat als mit Horrormeldungen und panischen Überschriften die Menschen zu verunsichern. In Deutschland gibt es Ende 2008 über 40 Millionen Erwerbstätige, so viel wie noch nie. Die Ausgangslage ist nicht vergleichbar mit der der Großen Depression, zu der leider viel zu oft Parallelen gezogen werden.

In der öffentlichen Wahrnehmung dreht sich alles um die Finanzkrise. Das eigentliche Problem wird nicht diskutiert. Die Politik- und Staatskrise. Die Unfähigkeit demokratischer Regierungen eine vernünftige Ausgabenpolitik zu lancieren, ist die eigentliche Krise, eine Krise der Demokratie, die schleunigst thematisiert werden sollte. Keinem der großen Industriestaaten gelang es auf dem Höhepunkt des weltweiten Aufschwungs in 2007 einen positiven Haushalt vorzulegen. Im Boom werden Schulden gemacht und im Abschwung werden noch viel mehr Schulden gemacht. Politiker wollen wieder gewählt werden und deshalb entsprechen sie den Wünschen zahlreicher Interessen-gruppen. Das, lieber Leser, ist die eigentliche Gefahr für unsere Gesellschaft, die Finanzkrise ist harmlos dagegen.

Viel Erfolg wünscht

Simon Betschinger

es war im Frühjahr 1933. Die USA befanden sich auf dem Höhepunkt der "Großen Depession" mit einer Arbeitslosenquote von über 30%. Der neu gewählte US-Präsident Franklin D. Roosevelt trat vor die Menschenmassen und rief: "Die ist vor allem die Zeit, um die Wahrheit zu sagen, die ganze Wahrheit, offen und kühn Lasst mich meinen festen Glauben beteuern, dass das einzige, was wir zu fürchten haben, die Furcht selber ist." Diese Rede im Frühjahr 1933 gab den Startpunkt zu einer ausgeprägten wirtschaftlichen Wachstumsphase. Die Menschen schöpften neuen Mut, sie waren es leid den Weltuntergangs-predigern zu lauschen und sie begriffen, dass der Wille jedes Einzelnen die eigene Situation verbessern zu wollen, in der Gesamtheit zu Wachstum und Wohlstand führt.

Das Jahr 2008 bedeutet eine Zäsur in der Geschichte des Kapitalismus. Der amerikanische Casino-Kapitalismus, der sich durch eine moralische Verantwortungslosigkeit seiner Akteure definiert, liegt in Scherben. Der Startschuss zu einer besseren Welt ist gefallen, in der die Banken wieder ihren ursprünglichen Aufgabe, der Finanzierung des Unternehmertums, nachkommen. Ich blicke mit Wut und Enttäuschung auf die gesamte Presselandschaft, die nichts anderes zu tun hat als mit Horrormeldungen und panischen Überschriften die Menschen zu verunsichern. In Deutschland gibt es Ende 2008 über 40 Millionen Erwerbstätige, so viel wie noch nie. Die Ausgangslage ist nicht vergleichbar mit der der Großen Depression, zu der leider viel zu oft Parallelen gezogen werden.

In der öffentlichen Wahrnehmung dreht sich alles um die Finanzkrise. Das eigentliche Problem wird nicht diskutiert. Die Politik- und Staatskrise. Die Unfähigkeit demokratischer Regierungen eine vernünftige Ausgabenpolitik zu lancieren, ist die eigentliche Krise, eine Krise der Demokratie, die schleunigst thematisiert werden sollte. Keinem der großen Industriestaaten gelang es auf dem Höhepunkt des weltweiten Aufschwungs in 2007 einen positiven Haushalt vorzulegen. Im Boom werden Schulden gemacht und im Abschwung werden noch viel mehr Schulden gemacht. Politiker wollen wieder gewählt werden und deshalb entsprechen sie den Wünschen zahlreicher Interessen-gruppen. Das, lieber Leser, ist die eigentliche Gefahr für unsere Gesellschaft, die Finanzkrise ist harmlos dagegen.

Viel Erfolg wünscht

Simon Betschinger

| bewerten | 0 Bewertungen |

|