|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000 (Bescheinigung)

2012: 142.898,85 (Bescheinigung)

2013: 258.586,98 (Bescheinigung)

2014: +109.136,13 (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000 (Bescheinigung)

2012: 142.898,85 (Bescheinigung)

2013: 258.586,98 (Bescheinigung)

2014: +109.136,13 (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Mittwoch, 19.03. in seinem Trading Tagebuch:

Robinhood Marktes hat die perfekte Kombination aus Bank und Broker erschaffen. Mit 26 Mio. Kunden und einem verwalteten Vermögen von fast 190 Mrd. USD gehört Robinhood zu den am schnellsten wachsenden Online-Brokern. Die Kreditkarte mit 3 %-Cashback ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 25.06. 20:17 Uhr ******************* |

| 06.06. 18:20 Uhr ******************* |

| 05.06. 17:58 Uhr 2500 Toast (WKN A3C3Y4) zu 44,05 USD an der NYSE |

| 08.04. 21:50 Uhr 1000 Tennant verkauft zu 69,55 USD / 700 Applied Materials gekauft zu 128,15 USD |

| 08.04. 17:28 Uhr 2200 Super Micro Computer verkauft zu 31,38 auf Tradegate (+5 %) |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 Trading-Depot

Reales 100.000 Trading-Depot

Kategorie: Allgemein |

1 Kommentar

Mittwoch, 29. Dezember 2010

Der Euro ist stabil. Da muss nichts gerettet werden.

Liebe Leser,

die gleichen Leute, die vor eineinhalb Jahren das kapitalistische System zusammenbrechen sahen, sagen jetzt den Untergang des Euros voraus. Sie warnen vor Hyperinflation und einer brutalen Geldentwertung. Wieder einmal stehe ich verblüfft da und frage mich warum bei wirtschaftlichen Fragestellungen eigentlich jeder Unsinn von den Medien aufgenommen und durchgekaut wird. Am 4. Januar 1999, dem ersten Handelstag des Euros, notierte die europäische Währung bei einem Referenzkurs zum US-Dollar von 1,1789. Die aktuelle Kursnotiz ist 11% darüber. Die Inflationsrate in der Eurozone lag seit der Euroeinführung durchschnittlich bei 1,8%. Das Geldmengenwachstum M3 verweilte im Zeitraum von September bis November bei 1,3% gegenüber dem Vorjahreszeitraum. So sieht eine stabile und werterhaltende Währung aus. Der Euro hat kein hohes Abwärtspotenzial. Stellen wir uns einmal einen Wechselkurs zum US-Dollar auf Parität vor. Die Amerikaner würden derartig auf Einkaufstour gehen und uns unsere Produkte und Vermögenswerte aus den Händen reißen, dass ein gewaltiger Aufwertungsdruck die Währung nach oben ziehen würde.

Wenn also Politiker auf irgendwelchen Gipfeltreffen über die "Rettung des Euros philosophieren, verbirgt sich dahinter nichts anderes als eine politische Show, entweder wider besseren Wissens oder um Handlungsfähigkeit vorzutäuschen. Die Stabilität einer Währung hat mit der Höhe der Staatsverschuldung langfristig nicht viel zu tun, wenn die Zentralbanken unabhängig agieren. Seinen Wert schöpft der Euro aus den Produktionsmöglichkeiten der Eurozone.

Wie es mit dem Thema Staatsverschuldung generell weitergeht, liegt allein in den Händen der Regierungseliten. Das Thema besitzt kurzfristig die Sprengkraft, um Börsenturbulenzen zu erzeugen, ist langfristig aber gut zu lösen, wenn die richtigen Entscheidungen getroffen werden. Ich favorisiere weiterhin einen moderaten "Hair-Cut, bei dem Gläubiger auf einen Teil ihrer Rückzahlungsansprüche verzichten müssen, verbunden mit einer aggressiveren Vorgehensweise der EZB. Das aktuelle Geldmengen-wachstum ist viel zu niedrig angesichts der Probleme der EU-Peripherie. Auch höhere Inflationsraten würden helfen.

Viel Erfolg wünscht

Simon Betschinger

Dies ist die Kolumne aus dem aktuellen TradeCentre Börsenbrief. Weitere Themen der Ausgabe sind:

TradeCentre Börsenbrief Nr. 380

Aktienbulle der Woche

KSB erwartet Zuwächse in 2011

QSC: Über 100 Prozent Kursgewinn!

telegate: Geldregen in 2011?

Zwei Nebenwerte mit 30% Kurspotenzial

Musterdepot: Neue Kuka Prognose

die gleichen Leute, die vor eineinhalb Jahren das kapitalistische System zusammenbrechen sahen, sagen jetzt den Untergang des Euros voraus. Sie warnen vor Hyperinflation und einer brutalen Geldentwertung. Wieder einmal stehe ich verblüfft da und frage mich warum bei wirtschaftlichen Fragestellungen eigentlich jeder Unsinn von den Medien aufgenommen und durchgekaut wird. Am 4. Januar 1999, dem ersten Handelstag des Euros, notierte die europäische Währung bei einem Referenzkurs zum US-Dollar von 1,1789. Die aktuelle Kursnotiz ist 11% darüber. Die Inflationsrate in der Eurozone lag seit der Euroeinführung durchschnittlich bei 1,8%. Das Geldmengenwachstum M3 verweilte im Zeitraum von September bis November bei 1,3% gegenüber dem Vorjahreszeitraum. So sieht eine stabile und werterhaltende Währung aus. Der Euro hat kein hohes Abwärtspotenzial. Stellen wir uns einmal einen Wechselkurs zum US-Dollar auf Parität vor. Die Amerikaner würden derartig auf Einkaufstour gehen und uns unsere Produkte und Vermögenswerte aus den Händen reißen, dass ein gewaltiger Aufwertungsdruck die Währung nach oben ziehen würde.

Wenn also Politiker auf irgendwelchen Gipfeltreffen über die "Rettung des Euros philosophieren, verbirgt sich dahinter nichts anderes als eine politische Show, entweder wider besseren Wissens oder um Handlungsfähigkeit vorzutäuschen. Die Stabilität einer Währung hat mit der Höhe der Staatsverschuldung langfristig nicht viel zu tun, wenn die Zentralbanken unabhängig agieren. Seinen Wert schöpft der Euro aus den Produktionsmöglichkeiten der Eurozone.

Wie es mit dem Thema Staatsverschuldung generell weitergeht, liegt allein in den Händen der Regierungseliten. Das Thema besitzt kurzfristig die Sprengkraft, um Börsenturbulenzen zu erzeugen, ist langfristig aber gut zu lösen, wenn die richtigen Entscheidungen getroffen werden. Ich favorisiere weiterhin einen moderaten "Hair-Cut, bei dem Gläubiger auf einen Teil ihrer Rückzahlungsansprüche verzichten müssen, verbunden mit einer aggressiveren Vorgehensweise der EZB. Das aktuelle Geldmengen-wachstum ist viel zu niedrig angesichts der Probleme der EU-Peripherie. Auch höhere Inflationsraten würden helfen.

Viel Erfolg wünscht

Simon Betschinger

Dies ist die Kolumne aus dem aktuellen TradeCentre Börsenbrief. Weitere Themen der Ausgabe sind:

TradeCentre Börsenbrief Nr. 380

Aktienbulle der Woche

KSB erwartet Zuwächse in 2011

QSC: Über 100 Prozent Kursgewinn!

telegate: Geldregen in 2011?

Zwei Nebenwerte mit 30% Kurspotenzial

Musterdepot: Neue Kuka Prognose

Kommentar von Einerderesgutmeint:

Na gut, relativ zum Dollar. Relativ zum Franken sieht es etwas anders aus.

| bewerten | 15 Bewertungen |

|

Montag, 27. Dezember 2010

Kategorie: Allgemein |

2 Kommentare

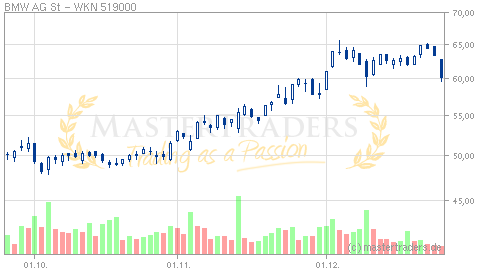

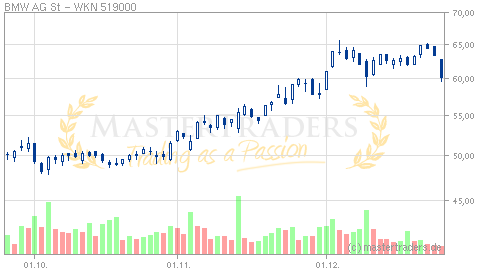

Autoaktien - erdrutschartige Verluste - die hässliche Fratze des Kommunismus

Liebe Leser,

die Handelswoche nach Weihnachten beginnt, entgegen der sonstigen saisonalen Gewohnheiten, mit erdrutschartigen Verlusten bei den Automobilaktien. Daimler, Volkswagen, Porsche und BMW verlieren zwischen 4% und 7%. Peking will offenbar die Anzahl der PKW-Neuzulassungen halbieren. Ich dachte heute morgen beim Anblick dieser Schlagzeile, ich lese nicht richtig, es kann sich doch nur um eine Zeitungsente handeln. Nachdem China in den letzten Jahren durch die Einführung eines kapitalistischen Systems hohe wirtschaftliche Wachstumsraten und eine starke Vermehrung des Wohlstands erreichen konnte, schimmert in der chinesischen Führungsriege nun immer öfters die hässliche Fratze des Kommunismus hervor. Die Führungsspitze scheint übermütig geworden. Die aufkommende Inflation versucht man über eine planwirtschaftliche Festsetzung der Preise in den Griff zu bekommen, seltene Erden werden mit Ausfuhrzöllen bedacht und jetzt scheinen die Oberen wohl noch festlegen zu wollen, welche Produkte die eigene Bevölkerung konsumieren soll.

Das Wachstum in China ist kein politischer Automatismus. Es entstand durch die Einführung der Privatinitiative, der Eigentumsrechte und dem Vertrauen auf die Marktpreise als Koordinierungsmechanismus nahezu sämtlicher wirtschaftlicher Aktivitäten. Ich dachte eigentlich die chinesische Regierung hätte das verstanden, aber gleichzeitig sendet sie immer häufiger Warnsignale aus, ihren totalitären Machtanspruch auch wieder auf das Wirtschaftsgeschehen übertragen zu wollen. Ist eine "China-Kommunismus-Wiederbelebung" die große Gefahr für die Aktienmärkte im Jahr 2011? Es sieht danach aus...

BMW verliert aktuell 5%. Peking will die PKW-Neuzulassungen halbieren. Der chinesische Markt war für deutsche Automobilkonzerne in diesem Jahr der Wachstumstreiber Nummer eins.

die Handelswoche nach Weihnachten beginnt, entgegen der sonstigen saisonalen Gewohnheiten, mit erdrutschartigen Verlusten bei den Automobilaktien. Daimler, Volkswagen, Porsche und BMW verlieren zwischen 4% und 7%. Peking will offenbar die Anzahl der PKW-Neuzulassungen halbieren. Ich dachte heute morgen beim Anblick dieser Schlagzeile, ich lese nicht richtig, es kann sich doch nur um eine Zeitungsente handeln. Nachdem China in den letzten Jahren durch die Einführung eines kapitalistischen Systems hohe wirtschaftliche Wachstumsraten und eine starke Vermehrung des Wohlstands erreichen konnte, schimmert in der chinesischen Führungsriege nun immer öfters die hässliche Fratze des Kommunismus hervor. Die Führungsspitze scheint übermütig geworden. Die aufkommende Inflation versucht man über eine planwirtschaftliche Festsetzung der Preise in den Griff zu bekommen, seltene Erden werden mit Ausfuhrzöllen bedacht und jetzt scheinen die Oberen wohl noch festlegen zu wollen, welche Produkte die eigene Bevölkerung konsumieren soll.

Das Wachstum in China ist kein politischer Automatismus. Es entstand durch die Einführung der Privatinitiative, der Eigentumsrechte und dem Vertrauen auf die Marktpreise als Koordinierungsmechanismus nahezu sämtlicher wirtschaftlicher Aktivitäten. Ich dachte eigentlich die chinesische Regierung hätte das verstanden, aber gleichzeitig sendet sie immer häufiger Warnsignale aus, ihren totalitären Machtanspruch auch wieder auf das Wirtschaftsgeschehen übertragen zu wollen. Ist eine "China-Kommunismus-Wiederbelebung" die große Gefahr für die Aktienmärkte im Jahr 2011? Es sieht danach aus...

BMW verliert aktuell 5%. Peking will die PKW-Neuzulassungen halbieren. Der chinesische Markt war für deutsche Automobilkonzerne in diesem Jahr der Wachstumstreiber Nummer eins.

Kommentar von turnaround_vollzogen:

Hi Simon....echt der Wahnsinn.....Ist das der schwarze Schwan 2011....sieht ganz so aus.......jetzt fehlt nur noch, dass Apple Facebook kauft, wie die Saxo Bank vermutet......

Kommentar von Wavre:

Na ja, ich habe vor einiger Zeit den "Archipel Gulag" gelesen.

Man sollte die "Häsliche Fratze des Kommunismus" nicht in Lizenzbeschränkungen suchen.

Diese Episode zeigt viel mehr, wie abhängig die internationale Industrie mittlerweile von China geworden ist.

| bewerten | 11 Bewertungen |

|

Dienstag, 21. Dezember 2010

Kategorie: Allgemein |

4 Kommentare

Capital Pivotal Points: Kursgewinne können so einfach sein!

Liebe Leser,

das Spiel der Spiele kennt Regeln und Gesetzmäßigkeiten. Manche Zusammenhänge sind komplex und oft schwer nachvollziehbar. Andere Handelstaktiken ergeben sich zwangsläufig aus der Natur der Dinge und sind einfach zu verstehen. Vor knapp drei Wochen erklärte ich meinen Kunden im Trading-Channel das Prinzip der "Capital Pivotal Points":

"Ein "Capital Pivotal Point" ist eine Preismarke, zu der ein großes Aktienpaket über mehrere Prozentpunkte des Grundkapitals den oder die Besitzer wechselt. Für Institutionelle ist es ein großer Vorteil auf einen Schlag an ein größeres Paket zu kommen, dessen gewöhlicher Kauf über die Börse die Kurse hochtreiben würde. Der Paketkauf ermöglichlicht den günstigen Einstieg. Weitere Anschlusskäufe treiben den Kurs nach oben und damit macht der Institutionelle Performance. Wenn ein großes Aktienpaket beispielsweise an mehrere Fonds platziert wird und diese Fonds über Mittelzuflüsse verfügen, funktioniert dieses Spiel wunderbar. Dann haben auf einmal mehrere Akteure in der Fondslandschaft Interesse an einem steigenden Aktienkurs des betroffenen Titels. Das treibt die Kurse. Voraussetzung ist allerdings, dass eine generell positive Stimmung vorliegt und die Marktakteure optimistisch in die Zukunft blicken. Ich denke das ist jetzt der Fall. Umgekehrt hat sich in der Vergangenheit oftmals gezeigt, dass es sehr skeptisch machen sollte, wenn Aktien nach großen Umplatzierungen zu fallen beginnen. Das war zum Beispiel 2007 so als die Hausse an Stärke verlor...

Natürlich stelle ich meinen Trading-Channel Kunden auch gleich die passende Aktie vor, mit der die "Capital Pivotal Point" Strategie umzusetzen war:

"Bei Deutz wurden knapp 25 Millionen Aktien durch den Hauptaktionär Same zu 5,30 platziert. Warum ich für die Deutz-Aktie kommendes Jahr sehr optimistisch bin, habe ich Ihnen in den letzten Wochen mehrmals geschildert. Das Bankhaus Lampe fasst meine Gedanken treffend zusammen: "Das Geschäft sei spätzyklisch, die Hauptmärkte Baufahrzeuge und Agrarmaschinen würden in 2011 deutliches Wachstum zeigen. D. h. die kommenden Quartale würden sukzessiv bessere Ergebnisse liefern (neue Motorengeneration komme dazu Ende 2011). Die Refinanzierung des sehr teuren US-Private Placement Kredites (200 Mo. USD) sei erfolgt. Dadurch werde zwar das Ergebnis 2010 mit über 15 Mio. EUR break-up fees belastet, aber ab 2011 sei das Finanzergebnis signifikant niedriger (15 Mio. EUR geringer als in 2010)." Quelle des Zitats: Aktiencheck.de"

Meine letzten Trades mit "Capital Pivotal Points"

10.000 Deutz kaufte ich zu 5,48. Aktuell notiert die Aktie bei 6,30.

3.000 Tom Tailor kaufte ich zu 14,10. Aktuell notiert die Aktie bei 16.

Fazit: Kursgewinne können mit der richtigen Strategie manchmal so einfach sein!

das Spiel der Spiele kennt Regeln und Gesetzmäßigkeiten. Manche Zusammenhänge sind komplex und oft schwer nachvollziehbar. Andere Handelstaktiken ergeben sich zwangsläufig aus der Natur der Dinge und sind einfach zu verstehen. Vor knapp drei Wochen erklärte ich meinen Kunden im Trading-Channel das Prinzip der "Capital Pivotal Points":

"Ein "Capital Pivotal Point" ist eine Preismarke, zu der ein großes Aktienpaket über mehrere Prozentpunkte des Grundkapitals den oder die Besitzer wechselt. Für Institutionelle ist es ein großer Vorteil auf einen Schlag an ein größeres Paket zu kommen, dessen gewöhlicher Kauf über die Börse die Kurse hochtreiben würde. Der Paketkauf ermöglichlicht den günstigen Einstieg. Weitere Anschlusskäufe treiben den Kurs nach oben und damit macht der Institutionelle Performance. Wenn ein großes Aktienpaket beispielsweise an mehrere Fonds platziert wird und diese Fonds über Mittelzuflüsse verfügen, funktioniert dieses Spiel wunderbar. Dann haben auf einmal mehrere Akteure in der Fondslandschaft Interesse an einem steigenden Aktienkurs des betroffenen Titels. Das treibt die Kurse. Voraussetzung ist allerdings, dass eine generell positive Stimmung vorliegt und die Marktakteure optimistisch in die Zukunft blicken. Ich denke das ist jetzt der Fall. Umgekehrt hat sich in der Vergangenheit oftmals gezeigt, dass es sehr skeptisch machen sollte, wenn Aktien nach großen Umplatzierungen zu fallen beginnen. Das war zum Beispiel 2007 so als die Hausse an Stärke verlor...

Natürlich stelle ich meinen Trading-Channel Kunden auch gleich die passende Aktie vor, mit der die "Capital Pivotal Point" Strategie umzusetzen war:

"Bei Deutz wurden knapp 25 Millionen Aktien durch den Hauptaktionär Same zu 5,30 platziert. Warum ich für die Deutz-Aktie kommendes Jahr sehr optimistisch bin, habe ich Ihnen in den letzten Wochen mehrmals geschildert. Das Bankhaus Lampe fasst meine Gedanken treffend zusammen: "Das Geschäft sei spätzyklisch, die Hauptmärkte Baufahrzeuge und Agrarmaschinen würden in 2011 deutliches Wachstum zeigen. D. h. die kommenden Quartale würden sukzessiv bessere Ergebnisse liefern (neue Motorengeneration komme dazu Ende 2011). Die Refinanzierung des sehr teuren US-Private Placement Kredites (200 Mo. USD) sei erfolgt. Dadurch werde zwar das Ergebnis 2010 mit über 15 Mio. EUR break-up fees belastet, aber ab 2011 sei das Finanzergebnis signifikant niedriger (15 Mio. EUR geringer als in 2010)." Quelle des Zitats: Aktiencheck.de"

Meine letzten Trades mit "Capital Pivotal Points"

10.000 Deutz kaufte ich zu 5,48. Aktuell notiert die Aktie bei 6,30.

3.000 Tom Tailor kaufte ich zu 14,10. Aktuell notiert die Aktie bei 16.

Fazit: Kursgewinne können mit der richtigen Strategie manchmal so einfach sein!

Kommentar von Reblaus:

müßte eigentlich auch für RHI gelten, oder?

Kommentar von Yank:

Simon, erkläre mir bitte mal, warum der Kurs immer dazu neigt, genau auf den Platzierungspreis der Aktienpakete zu fallen (um danach in den meisten Fällen zu steigen). Ist es so, dass diese Marke kurzfristig als der faire Unternehmenswert gesehen wird? Das kann ich mir kaum vorstellen. Oder verkaufen eventuelle die Neuinvestoren Altbestände, da sie sich billiger in grossen Mengen eingedeckt haben? Für ein Rückmeldung wäre ich dankbar.

Kommentar von Simon:

@Reblaus

Ja, die Umplatzierung bei RHI kann man auch als Capital Pivotal Point werten

Kommentar von Simon:

@Yank

Ganz einfach, stell dir vor du hast als Institutioneller die Zusage 1.000.0000 Aktien zu 6,30 zu bekommen. Aktuell notiert der Aktienkurs bei 6,60. Wenn du nun die Aktie shortest, kannst du einen risikolosen Arbitragegewinn realisieren. Weil es auch bei Institutionellen viele Kurzfristspieler gibt, zieht es den Kurs meistens auf das Preisniveau der Umplatzierung bis die risikolosen Arbitragemöglichkeiten verschwunden sind.

| bewerten | 13 Bewertungen |

|

Donnerstag, 16. Dezember 2010

Kategorie: Allgemein |

0 Kommentare

Dankesbriefe aus China

Liebe Leser,

es wäre spannend einmal bei einem Gipfeltreffen der Kommunistischen Partei Chinas dabeizusein. Mich würde interessieren, ob die chinesische Staatsführung lauthals über die deutschen Solarsubventionen lacht oder ob sie uns eher mit einem Stirnrunzeln für unsere Dummheit bemitleidet. Deutschland finanziert nahezu komplett den Aufbau der chinesischen Solarproduktion. Die Wirtschaftswoche hat in ihrer aktuellen Ausgabe die Fakten zusammengetragen. 54% der Weltjahresproduktion an Solarmodulen wird in Deutschland installiert. 80% der deutschen Solarsubventionen gehen ins Ausland. Weil chinesische Staatsbanken den chinesischen Solarunternehmen quasi unbegrenzt Kredite zur Verfügung stellen, können die Chinesen um etwa 20% günstiger produzieren. Gegen diese Form von unfairem Wettbewerb haben Q-Cells, Solarworld und Co keine Chance. Nur etwa 12% der in diesem Jahr in Deutschland installierten Solarmodule kamen von deutschen Firmen. Dafür bezahlt der deutsche Bürger über die Solarsubventionen die gesamte Zeche. Bis 2030 wird sich die zu zahlende Einspeisevergütung, basierend auf der bereits installierten Produktionsleistung, auf etwa 130 Milliarden Euro summieren.

Ein wichtiges Ziel der Solarsubventionen war die Technologieförderung. Denn im Grunde macht Sonnenenergie erst dann richtig Sinn, wenn der Strom vom Dach zum Eigenbedarf zu gleichen Preisen produziert werden kann wie der Strom aus der Steckdose. Nun ist es kein Geheimnis mehr, dass die Forschungsausgaben im Solarsektor sehr, sehr gering sind. Der größte deutsche Solarmaschinenbauer Centrotherm gab letztes Jahr 28,4 Millionen Euro für F&E aus. Anstatt dem Bürger Subventionen von 130 Milliarden Euro aufzubürden, die dann großteils nach China fließen, hätte die Bundesregierung mal lieber Forschungssubventionen an führende Unternehmen und Universitäten vergeben sollen. Allein jährlich 50 Mio. für Unternehmen wie Centrotherm würden ausreichen, um die Forschungsanstrengungen deutlich zu erhöhen. Die kommunistische Parteiführung in China müsste eigentlich täglich Geschenke ins Bundeskanzleramt schicken, als Dankeschön für die chinafreundliche Wirtschaftspolitik.

Die ist die Kolumne aus dem

TradeCentre Börsenbrief Nr. 379

Aktienbulle der Woche

Höft & Wessel will 2011 durchstarten

4SC geht auf Partnersuche

Joyou will Gewinn 2011 steigern

Einschätzungen zu m-u-t und Aixtron

Musterdepot

Viel Erfolg wünscht

Simon Betschinger

es wäre spannend einmal bei einem Gipfeltreffen der Kommunistischen Partei Chinas dabeizusein. Mich würde interessieren, ob die chinesische Staatsführung lauthals über die deutschen Solarsubventionen lacht oder ob sie uns eher mit einem Stirnrunzeln für unsere Dummheit bemitleidet. Deutschland finanziert nahezu komplett den Aufbau der chinesischen Solarproduktion. Die Wirtschaftswoche hat in ihrer aktuellen Ausgabe die Fakten zusammengetragen. 54% der Weltjahresproduktion an Solarmodulen wird in Deutschland installiert. 80% der deutschen Solarsubventionen gehen ins Ausland. Weil chinesische Staatsbanken den chinesischen Solarunternehmen quasi unbegrenzt Kredite zur Verfügung stellen, können die Chinesen um etwa 20% günstiger produzieren. Gegen diese Form von unfairem Wettbewerb haben Q-Cells, Solarworld und Co keine Chance. Nur etwa 12% der in diesem Jahr in Deutschland installierten Solarmodule kamen von deutschen Firmen. Dafür bezahlt der deutsche Bürger über die Solarsubventionen die gesamte Zeche. Bis 2030 wird sich die zu zahlende Einspeisevergütung, basierend auf der bereits installierten Produktionsleistung, auf etwa 130 Milliarden Euro summieren.

Ein wichtiges Ziel der Solarsubventionen war die Technologieförderung. Denn im Grunde macht Sonnenenergie erst dann richtig Sinn, wenn der Strom vom Dach zum Eigenbedarf zu gleichen Preisen produziert werden kann wie der Strom aus der Steckdose. Nun ist es kein Geheimnis mehr, dass die Forschungsausgaben im Solarsektor sehr, sehr gering sind. Der größte deutsche Solarmaschinenbauer Centrotherm gab letztes Jahr 28,4 Millionen Euro für F&E aus. Anstatt dem Bürger Subventionen von 130 Milliarden Euro aufzubürden, die dann großteils nach China fließen, hätte die Bundesregierung mal lieber Forschungssubventionen an führende Unternehmen und Universitäten vergeben sollen. Allein jährlich 50 Mio. für Unternehmen wie Centrotherm würden ausreichen, um die Forschungsanstrengungen deutlich zu erhöhen. Die kommunistische Parteiführung in China müsste eigentlich täglich Geschenke ins Bundeskanzleramt schicken, als Dankeschön für die chinafreundliche Wirtschaftspolitik.

Die ist die Kolumne aus dem

TradeCentre Börsenbrief Nr. 379

Aktienbulle der Woche

Höft & Wessel will 2011 durchstarten

4SC geht auf Partnersuche

Joyou will Gewinn 2011 steigern

Einschätzungen zu m-u-t und Aixtron

Musterdepot

Viel Erfolg wünscht

Simon Betschinger

| bewerten | 15 Bewertungen |

|

Freitag, 10. Dezember 2010

Kategorie: Allgemein |

1 Kommentar

Noch drei Wochen entfesselte Jahresendrally! Es gibt hohe Trading-Gewinne zu holen...

Liebe Leser,

die letzten drei Wochen des Jahres sind an den Aktienmärkten meist grandiose Wochen. Ich erinnere mich immer gerne an diese Zeit zurück. Besonders imposant verlief der Dezember 2008 als ich in einem Monat fast mehr Geld verdiente als in den elf Monaten zuvor. Der deutsche Steuerspartrieb machte es möglich, dass trotz der Finanzkrise einzelne Aktien im Dezember 30% bis 50% zulegten. Dieses Jahr werden zwar keine Steuergeschenke bei Aktienkäufen verteilt, aber in diesem Haussejahr gibt es viele Boombranchen und gut gelaufene Aktien, mit denen sich Institutionelle in der Jahresdepotübersicht schmücken wollen. Ein Fondsmanager, der den Automobilaktien-Trend gut erkannt hat und mit einer BMW-Aktie mehr als 50% vorne liegt, wird den Titel vor Jahresfrist kaum verkaufen. Im Gegenteil. Er wird diese Position stolz in seiner Jahresportfolioübersicht präsentieren wollen. Andere Fondsmanager müssen ihre Gewichtungen in Boomaktien noch ein wenig nach oben anpassen, um sich nicht nachsagen lassen zu müssen, einen Trend verpasst zu haben. Dieser Window Dressing Effekt wirkt natürlich positiv auf die Kursentwicklung.

Andere Erklärungen für den meist positiven Jahresausklang sind erstens die Möglichkeit für Fonds durch Anschlusskäufe vor allem im Nebenwerte-Bereich "Performance zu machen" so wie eine allgemein positive Konsumstimmung der Bevölkerung, die sich auch auf die Börsen überträgt.

Bleiben Sie also am Ball, liebe Leser. In den nächsten drei Wochen werden noch hohe Trading-Gewinne verteilt. Ich zeige Ihnen folgend einige Beispiel meiner Trading-Einstiege aus den letzten Handelstagen. Sie sehen daran: Es gibt immer Chancen. Abonnieren Sie meinen Trading-Channel, wenn Sie meine Einstiege in sekundenschnelle per Email oder über einen Website-Stream erhalten wollen.

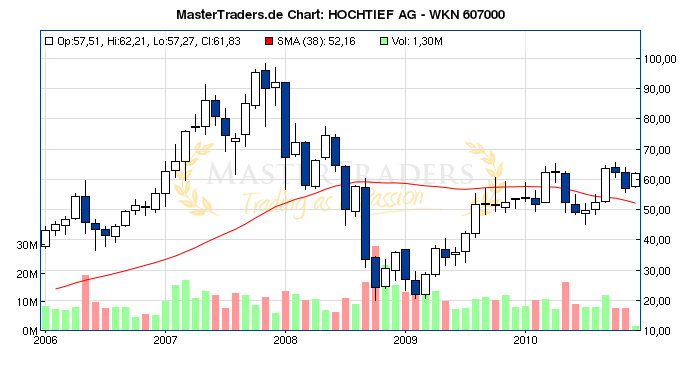

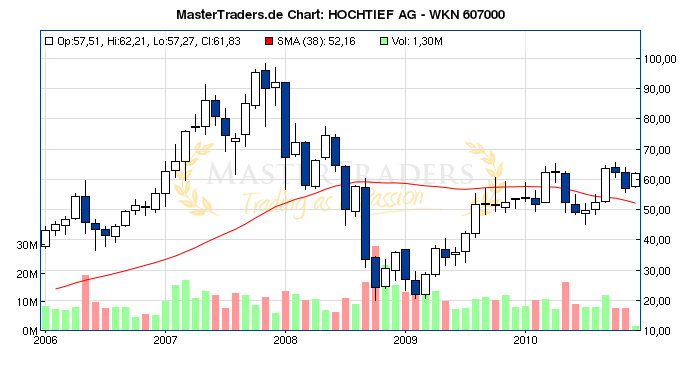

1000 Hochtief Aktien kaufte ich zu 60,20. Der Trade läuft noch...

1000 Porsche Aktien kaufte ich zu 63. Der Trade läuft noch...

1500 Hannover Rück Aktien kaufte ich zu 38,01. Der Trade läuft noch...

1000 Continental kaufte ich zu 60,55. Der Trade läuft noch...

die letzten drei Wochen des Jahres sind an den Aktienmärkten meist grandiose Wochen. Ich erinnere mich immer gerne an diese Zeit zurück. Besonders imposant verlief der Dezember 2008 als ich in einem Monat fast mehr Geld verdiente als in den elf Monaten zuvor. Der deutsche Steuerspartrieb machte es möglich, dass trotz der Finanzkrise einzelne Aktien im Dezember 30% bis 50% zulegten. Dieses Jahr werden zwar keine Steuergeschenke bei Aktienkäufen verteilt, aber in diesem Haussejahr gibt es viele Boombranchen und gut gelaufene Aktien, mit denen sich Institutionelle in der Jahresdepotübersicht schmücken wollen. Ein Fondsmanager, der den Automobilaktien-Trend gut erkannt hat und mit einer BMW-Aktie mehr als 50% vorne liegt, wird den Titel vor Jahresfrist kaum verkaufen. Im Gegenteil. Er wird diese Position stolz in seiner Jahresportfolioübersicht präsentieren wollen. Andere Fondsmanager müssen ihre Gewichtungen in Boomaktien noch ein wenig nach oben anpassen, um sich nicht nachsagen lassen zu müssen, einen Trend verpasst zu haben. Dieser Window Dressing Effekt wirkt natürlich positiv auf die Kursentwicklung.

Andere Erklärungen für den meist positiven Jahresausklang sind erstens die Möglichkeit für Fonds durch Anschlusskäufe vor allem im Nebenwerte-Bereich "Performance zu machen" so wie eine allgemein positive Konsumstimmung der Bevölkerung, die sich auch auf die Börsen überträgt.

Bleiben Sie also am Ball, liebe Leser. In den nächsten drei Wochen werden noch hohe Trading-Gewinne verteilt. Ich zeige Ihnen folgend einige Beispiel meiner Trading-Einstiege aus den letzten Handelstagen. Sie sehen daran: Es gibt immer Chancen. Abonnieren Sie meinen Trading-Channel, wenn Sie meine Einstiege in sekundenschnelle per Email oder über einen Website-Stream erhalten wollen.

1000 Hochtief Aktien kaufte ich zu 60,20. Der Trade läuft noch...

1000 Porsche Aktien kaufte ich zu 63. Der Trade läuft noch...

1500 Hannover Rück Aktien kaufte ich zu 38,01. Der Trade läuft noch...

1000 Continental kaufte ich zu 60,55. Der Trade läuft noch...

Kommentar von Reblaus:

in Östereich ist nun diesselbe Situation mit der Einführung der neuen Vermögenszuwachssteuer (ab 2011), wie vor 2 Jahren bei euch in Deutschland. ATX per 10.12. mit Jahreshoch!

| bewerten | 9 Bewertungen |

|

Montag, 06. Dezember 2010

Kategorie: Allgemein |

2 Kommentare

DAX diese Woche 7000 Punkte? - meine Longstrategie- ohne bärischen Pivotal dreht dieser Markt nicht!

Liebe Leser,

auf Kostolanys betrühmte Faustformel hatte ich bereits vor sechs Wochen verwiesen: "Liquidität und Psychologie ergeben den Börsentrend." Übertragen auf die aktuelle Börsensituation, ist es um die Liquidität gut bestellt. EZB und FED belassen die Leitzinsen auf historisch niedrigem Niveau und signalisieren mit direkten Anleiheaufkäufen weiterhin eine expansive Geldpolitik zu fahren. Die Liquiditätskomponente in Kostolanys Formel ist also weiterhin bullisch. Ein möglicher Stolperstein für die Aktienrally war die Verschuldungsproblematik in Irland, Spanien und Portugal. Aber durch das entschlossene Eingreifen der EBZ haben sich die Risikoaufschläge Ende letzter Woche deutlich reduziert und dadurch dürfte in den nächsten Wochena auch die psychologische Komponente positiv sein. Die deutschen Konsumenten sind es ohnehin. Laut übereinstimmenden Presseberichten verzeichnen die Einhelhändler gute Umsätze zum Start des Weihnachtsgeschäfts.

Die Hausse nährt die Hausse. Der Aufwärtstrend hat einen selbsttragenden Charakter erreicht, der durch positive Unternehmens- und Wirtschaftsnachrichten, sowie von der Geldpolitik der EZB und FED gestützt wird. Solche Trends brechen eigentlich nie einfach über Nacht. Denn warum sollte die Mehrzahl der Börsianer eines morgens aufstehen und zu einer vollkommen anderen Betrachtung der Situation kommen als noch am Vortag? Ausgeschlossen. Darum enden solche solche starken Aufwärtstrends eigentlich fast immer über einen Topping-Out Prozess, der sich über mehrere Wochen hinzieht oder über einen bärischen Pivotal Point. Ein bärischer Pivotal Point wäre eine Nachricht, die von einem Schlag auf den anderen die bullische Meinung der Börsianer ändert. Das könnte zum Beispiel ein Korea-Krieg sein oder eine dramatische Verschärfung der europäischen Schuldenkrise sein. Die Gefahr eines bärischen Pivotal Points bestand Ende vorletzter Woche als die Risikoaufschläge spanischer und portugiesischer Anleihen durch die Decke schossen. Aber der Markt hat diese brenzlige Situation bravourös gemeistert!

Wie handle ich diesen Markt

Auch wenn der Markt unterm Strich nach oben läuft, so neigen starke Trend-Aktien zu hohen Volatilitäten. Diese Korrekturen, die den Trend letztendlich zwar bestätigen, können sehr unangenehm sein. Ich versuche daher bewusst Trades in Aktien aufzubauen, deren Verlustrisiko nach unten kurzfristig überschaubar ist. Folgendes Beispiel hilft Ihnen zu verstehen was ich meine:

Hochtief meldete heute morgen vor Börseneröffnung den Einstieg von Qatar. Über eine Kapitalerhöhung unter Ausschluss des Bezugsrechts erwirbt die Qatar Holding 9,1% des neuen Grundkapitals. Der Ausgabepreis je Aktie beträgt 57,114. Solche großen Kapitalplatzierungen bieten kurzfristig in Haussemärkten eigentlich immer einen guten Support. Nach unten ist das Risiko also begrenzt. Wie sieht es mit dem Upside-Potenzial aus? Diesbezüglich habe ich nach der Meldung folgendes Spekulationsszenario entwickelt. Die FAZ schrieb heute: "Mit Investitionen von mehr als 20 Milliarden Euro will sich die qatarische Hauptstadt Doha auf die Fußballweltmeisterschaft 2022 vorbereiten und eine Metropole der Zukunft bauen." So laufen die Fäden im Hintergrund zusammen. Die Strategie von Qatar dürfte klar sein. Man beteiligt sich mit Hochtief an einem Bauunternehmen, gibt diesem Bauunternehmen dann die meisen Aufträge für das WM-Projekt und holt sich somit einen Teil der Kosten über steigende Aktienkurse und Dividenden zurück. Basierend auf diesen Überlegungen kaufte ich direkt zum Opening 1000 Hochtief-Aktien zu 60,20.

Fazit: Optimieren Sie in diesem starken Haussemarkt, der von scharfen Korrekturen einzelner Aktien begleitet wird, ihre Chance-Risiko-Verhältnisse. Im Trading-Channel können Sie meine Vorgehensweise live verfolgen und lernen wie erfolgreiches Trading funtioniert.

Das Big Picture von Hochtief zeigt, dass wenn die Preiszone um die 65 nun endlich mal gebreakt wird, einem starken Haussmove nichts mehr im Weg steht. Die heutige Nachricht hat das Potenzial diesen Break herbeizuführen.

auf Kostolanys betrühmte Faustformel hatte ich bereits vor sechs Wochen verwiesen: "Liquidität und Psychologie ergeben den Börsentrend." Übertragen auf die aktuelle Börsensituation, ist es um die Liquidität gut bestellt. EZB und FED belassen die Leitzinsen auf historisch niedrigem Niveau und signalisieren mit direkten Anleiheaufkäufen weiterhin eine expansive Geldpolitik zu fahren. Die Liquiditätskomponente in Kostolanys Formel ist also weiterhin bullisch. Ein möglicher Stolperstein für die Aktienrally war die Verschuldungsproblematik in Irland, Spanien und Portugal. Aber durch das entschlossene Eingreifen der EBZ haben sich die Risikoaufschläge Ende letzter Woche deutlich reduziert und dadurch dürfte in den nächsten Wochena auch die psychologische Komponente positiv sein. Die deutschen Konsumenten sind es ohnehin. Laut übereinstimmenden Presseberichten verzeichnen die Einhelhändler gute Umsätze zum Start des Weihnachtsgeschäfts.

Die Hausse nährt die Hausse. Der Aufwärtstrend hat einen selbsttragenden Charakter erreicht, der durch positive Unternehmens- und Wirtschaftsnachrichten, sowie von der Geldpolitik der EZB und FED gestützt wird. Solche Trends brechen eigentlich nie einfach über Nacht. Denn warum sollte die Mehrzahl der Börsianer eines morgens aufstehen und zu einer vollkommen anderen Betrachtung der Situation kommen als noch am Vortag? Ausgeschlossen. Darum enden solche solche starken Aufwärtstrends eigentlich fast immer über einen Topping-Out Prozess, der sich über mehrere Wochen hinzieht oder über einen bärischen Pivotal Point. Ein bärischer Pivotal Point wäre eine Nachricht, die von einem Schlag auf den anderen die bullische Meinung der Börsianer ändert. Das könnte zum Beispiel ein Korea-Krieg sein oder eine dramatische Verschärfung der europäischen Schuldenkrise sein. Die Gefahr eines bärischen Pivotal Points bestand Ende vorletzter Woche als die Risikoaufschläge spanischer und portugiesischer Anleihen durch die Decke schossen. Aber der Markt hat diese brenzlige Situation bravourös gemeistert!

Wie handle ich diesen Markt

Auch wenn der Markt unterm Strich nach oben läuft, so neigen starke Trend-Aktien zu hohen Volatilitäten. Diese Korrekturen, die den Trend letztendlich zwar bestätigen, können sehr unangenehm sein. Ich versuche daher bewusst Trades in Aktien aufzubauen, deren Verlustrisiko nach unten kurzfristig überschaubar ist. Folgendes Beispiel hilft Ihnen zu verstehen was ich meine:

Hochtief meldete heute morgen vor Börseneröffnung den Einstieg von Qatar. Über eine Kapitalerhöhung unter Ausschluss des Bezugsrechts erwirbt die Qatar Holding 9,1% des neuen Grundkapitals. Der Ausgabepreis je Aktie beträgt 57,114. Solche großen Kapitalplatzierungen bieten kurzfristig in Haussemärkten eigentlich immer einen guten Support. Nach unten ist das Risiko also begrenzt. Wie sieht es mit dem Upside-Potenzial aus? Diesbezüglich habe ich nach der Meldung folgendes Spekulationsszenario entwickelt. Die FAZ schrieb heute: "Mit Investitionen von mehr als 20 Milliarden Euro will sich die qatarische Hauptstadt Doha auf die Fußballweltmeisterschaft 2022 vorbereiten und eine Metropole der Zukunft bauen." So laufen die Fäden im Hintergrund zusammen. Die Strategie von Qatar dürfte klar sein. Man beteiligt sich mit Hochtief an einem Bauunternehmen, gibt diesem Bauunternehmen dann die meisen Aufträge für das WM-Projekt und holt sich somit einen Teil der Kosten über steigende Aktienkurse und Dividenden zurück. Basierend auf diesen Überlegungen kaufte ich direkt zum Opening 1000 Hochtief-Aktien zu 60,20.

Fazit: Optimieren Sie in diesem starken Haussemarkt, der von scharfen Korrekturen einzelner Aktien begleitet wird, ihre Chance-Risiko-Verhältnisse. Im Trading-Channel können Sie meine Vorgehensweise live verfolgen und lernen wie erfolgreiches Trading funtioniert.

Das Big Picture von Hochtief zeigt, dass wenn die Preiszone um die 65 nun endlich mal gebreakt wird, einem starken Haussmove nichts mehr im Weg steht. Die heutige Nachricht hat das Potenzial diesen Break herbeizuführen.

Kommentar von Simon:

DAX 7020 Punkte!

Kommentar von Trader 11290:

Hallo Simon, ich lese hier seit Jahren immer wieder mit und habe seit kurzem ein Abo. Dieses habe ich durch einen ansonsten nicht geplanten Hochtief-Trade schon wieder reingeholt, vielen Dank schonmal dafür!

Was mich interessieren würde, wäre Deine persönliche Stopp-Strategie bei den Trades. Ich handle mit Zertifikaten auf die Werte und möchte dadurch auch meine Strategie weiter optimieren. Kannst Du dazu hier oder im Premium-Bereich etwas schreiben?

| bewerten | 16 Bewertungen |

|

Donnerstag, 02. Dezember 2010

Kategorie: Allgemein |

5 Kommentare

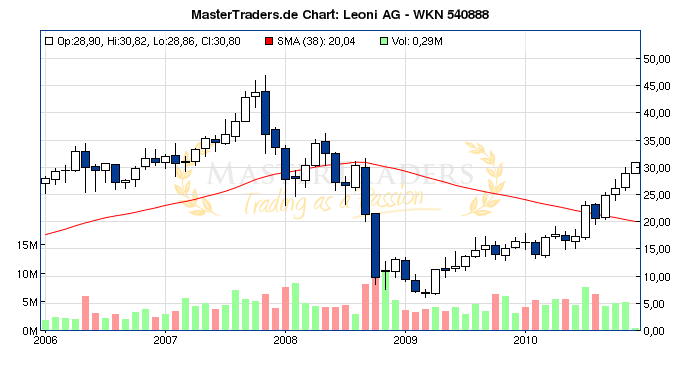

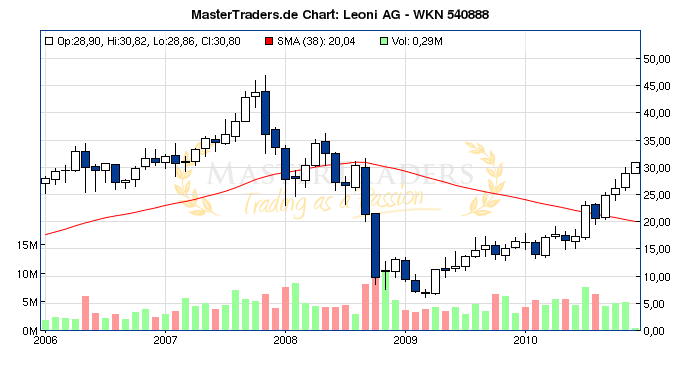

Der Leoni-Sturmlauf war erfolgreich - die 30-Marke wurde heute pulverisiert!

Liebe Leser,

deutsche Autoaktien sind nicht mehr zu bremsen. Die US-Absatzzahlen für November zeigen neue Rekordwerte. Audi steigerte den US-Absatz im November um 37,5%. Mercedes-Benz setzte 13,3% mehr Aktien ab. Vor zwei Wochen hatte ich Sie erneut auf die günstige Bewertung der Leoni-Aktie hingewiesen: "Leoni (2011er KGV 7,2): Sturmlauf auf mein 30 Kursziel". Heute nun wurde die 30-Marke mit viel Schwung überwunden. Leoni steigt aktuell um 3% auf 31,10. Das 30-Kursziel hatte ich bei Leoni-Kursen um die 16 aus der Wachstumsperspektive des Automobilsektors hergeleitet.

Mein letzter Trading-Kauf in der Leoni Aktie war gestern. Ich kaufte 2000 Stück mit Schnitt 29,15. Diese Trading-Positionen ist heute bereits 7% im Gewinn. Wenn Sie an meinem Trading teilhaben wollen, möchte ich Ihnen meinen "Trading-Channel" empfehlen. Für den günstigen Bezugspreis von 29 pro Monat erhalten Sie meine aktuellen Trades in senkundenschnelle per Email übermittelt oder alternativ können Sie meine Vorgehensweise über eine Web-Oberfläche verfolgen.

deutsche Autoaktien sind nicht mehr zu bremsen. Die US-Absatzzahlen für November zeigen neue Rekordwerte. Audi steigerte den US-Absatz im November um 37,5%. Mercedes-Benz setzte 13,3% mehr Aktien ab. Vor zwei Wochen hatte ich Sie erneut auf die günstige Bewertung der Leoni-Aktie hingewiesen: "Leoni (2011er KGV 7,2): Sturmlauf auf mein 30 Kursziel". Heute nun wurde die 30-Marke mit viel Schwung überwunden. Leoni steigt aktuell um 3% auf 31,10. Das 30-Kursziel hatte ich bei Leoni-Kursen um die 16 aus der Wachstumsperspektive des Automobilsektors hergeleitet.

Mein letzter Trading-Kauf in der Leoni Aktie war gestern. Ich kaufte 2000 Stück mit Schnitt 29,15. Diese Trading-Positionen ist heute bereits 7% im Gewinn. Wenn Sie an meinem Trading teilhaben wollen, möchte ich Ihnen meinen "Trading-Channel" empfehlen. Für den günstigen Bezugspreis von 29 pro Monat erhalten Sie meine aktuellen Trades in senkundenschnelle per Email übermittelt oder alternativ können Sie meine Vorgehensweise über eine Web-Oberfläche verfolgen.

Kommentar von turnaround_vollzogen:

Hi Simon,

an dieser Stelle nochmals ganz herzlichen Dank für den Leoni-Trade. Ich bin Deinen vielen Hinweisen gefolgt und habe konsequent einen Big-Money-Trade in Leoni getätigt. Meine Leoni-Position ist nun mittlerweile 46% im Gewinn. Gleichzeitig ist Leoni meine mit Abstand größte Position im Depot. Die Abo-Gebühren haben sich also vielfach bezahlt gemacht....:-)

Danke!

Christian

Kommentar von Simon:

Yes Christian,

du bist der Big Money Trader!!

Du ziehst deine Trades konsequent durch.

Hut ab, ich gratuliere dir zu dieser Leistung!

Kommentar von Metalfreak:

Meinen Glückwunsch, vor allem an Christian! Mich hat es gestern rausgehauen, ich war ein Kleingeist und zu nervös. ;o) War aber seit knapp 23 dabei, danke Simon!

Kommentar von Trader 10894:

Ich schließe mich an... vielen Dank! Längerfristige Betrachtungen wie bei Leoni ergänzen die kurzfristigen Trading-Ideen gut.

Kommentar von Trader 10894:

P.S.: Gerne mehr (von den längerfristig orientierten Analysen)! :-)

| bewerten | 9 Bewertungen |

|

Donnerstag, 02. Dezember 2010

Kategorie: Allgemein |

4 Kommentare

Das Schicksal von Europa liegt in den Händen der EZB

Liebe Leser,

das Schicksal von Europa liegt in den Händen der EZB. Diese Aussage ist nicht übertrieben, sondern lässt sich unter Bezugnahme auf die Fakten einfach nachvollziehen. Es ist richtig, dass in den meisten hochverschuldeten europäischen Ländern wie Griechenland, Portugal und Spanien wichtige Strukturreformen auf den Weg gebracht wurden. Doch allein ein Blick auf die aktuellen Hochrechnungen der EU-Komission zeigt, dass das nicht ausreichen wird. So soll das durchschnittliche Staatsdefizit in der Eurozone von 6,3% des BIP in diesem Jahr auf ein Defizit in Höhe von 3,9% des BIP in 2012 absinken. Dabei wird der Schuldenstand von aktuell 84,1% des BIP auf voraussichtlich 87,7% des BIP in 2012 weiter anstiegen. Ab 2013 dürfte dann allein aus zyklischen Gesichtspunkten die nächste Rezession vor der Tür stehen und dann, wenn die Steuereinnahmen in der Wirtschaftskrise wegbrechen, ist sowieso jede Haushaltsplanung hinfällig. Wenn alles so bleibt wie es ist - gemeint sind die aktuellen Zinskonditionen -, wird es mit der Entschuldung nicht funktionieren.

Die EZB muss sich jetzt ein Beispiel an der amerikanischen Notenbank FED nehmen und massiv durch Anleihekäufe intervenieren. Die Inflationsrate in der Euro-Zone liegt bei 1,9%. Eine Geldentwertung ist nicht unser Problem, sondern die Arbeitslosenquote von durchschnittlich knapp über 10%. Spanien sticht sogar mit 20% negativ hervor. 3% Inflation in Verbindung mit niedrigen Anleihezinsen durch eine EZB-Marktmanipulation wären ein Traum, der einen Ausweg aus der Schuldenproblematik bieten würde. Diese Art der geldpolitischen Unterstützung ist allerdings nur dann sinnvoll, wenn die Reformprogramme mit eiserner Hand durchgezogen werden. Die europäische Peripherie muss den harten Weg des Verzichts gehen, den Deutschland in den letzten zehn Jahren vorgelebt hat. Während in Deutschland die Lohnstückkosten seit dem Jahr 2000 quasi stagnierten, gönnten sich Griechenland, Italien, Portugal und Spanien Lohnerhöhungen zwischen 30% bis 35%. So geht es nicht! Die deutsche Bevölkerung hat vorgemacht, dass mehr Arbeit bei gleichzeitiger Lohnzurückhaltung gesamtwirtschaftlich zum Erfolg führt. Es wird Zeit, dass sich Resteuropa ein Beispiel daran nimmt.

Viel Erfolg wünscht

Simon Betschinger

das Schicksal von Europa liegt in den Händen der EZB. Diese Aussage ist nicht übertrieben, sondern lässt sich unter Bezugnahme auf die Fakten einfach nachvollziehen. Es ist richtig, dass in den meisten hochverschuldeten europäischen Ländern wie Griechenland, Portugal und Spanien wichtige Strukturreformen auf den Weg gebracht wurden. Doch allein ein Blick auf die aktuellen Hochrechnungen der EU-Komission zeigt, dass das nicht ausreichen wird. So soll das durchschnittliche Staatsdefizit in der Eurozone von 6,3% des BIP in diesem Jahr auf ein Defizit in Höhe von 3,9% des BIP in 2012 absinken. Dabei wird der Schuldenstand von aktuell 84,1% des BIP auf voraussichtlich 87,7% des BIP in 2012 weiter anstiegen. Ab 2013 dürfte dann allein aus zyklischen Gesichtspunkten die nächste Rezession vor der Tür stehen und dann, wenn die Steuereinnahmen in der Wirtschaftskrise wegbrechen, ist sowieso jede Haushaltsplanung hinfällig. Wenn alles so bleibt wie es ist - gemeint sind die aktuellen Zinskonditionen -, wird es mit der Entschuldung nicht funktionieren.

Die EZB muss sich jetzt ein Beispiel an der amerikanischen Notenbank FED nehmen und massiv durch Anleihekäufe intervenieren. Die Inflationsrate in der Euro-Zone liegt bei 1,9%. Eine Geldentwertung ist nicht unser Problem, sondern die Arbeitslosenquote von durchschnittlich knapp über 10%. Spanien sticht sogar mit 20% negativ hervor. 3% Inflation in Verbindung mit niedrigen Anleihezinsen durch eine EZB-Marktmanipulation wären ein Traum, der einen Ausweg aus der Schuldenproblematik bieten würde. Diese Art der geldpolitischen Unterstützung ist allerdings nur dann sinnvoll, wenn die Reformprogramme mit eiserner Hand durchgezogen werden. Die europäische Peripherie muss den harten Weg des Verzichts gehen, den Deutschland in den letzten zehn Jahren vorgelebt hat. Während in Deutschland die Lohnstückkosten seit dem Jahr 2000 quasi stagnierten, gönnten sich Griechenland, Italien, Portugal und Spanien Lohnerhöhungen zwischen 30% bis 35%. So geht es nicht! Die deutsche Bevölkerung hat vorgemacht, dass mehr Arbeit bei gleichzeitiger Lohnzurückhaltung gesamtwirtschaftlich zum Erfolg führt. Es wird Zeit, dass sich Resteuropa ein Beispiel daran nimmt.

Viel Erfolg wünscht

Simon Betschinger

Kommentar von Spieglein:

unlogisch das gnze .hätten alle Staaten gleich wie wir gehandelt , würden wir weniger exportiert haben .Die vorhandene Nachfrage wird durch Sparen nicht größer wir hätten dann automatisch weniger exportieren können China kauft ja dann nicht automatisch mehr in Europa ein. Für Produkte braucht man Käufer

Kommentar von wincor:

100% zustimmung. eines vielleicht noch dazu. nur sparen alleine wird zu wenig sein. die aktuellen zahlen in grichenland zeigen es. die grichen benötigen neue jobs bzw. industrielle wertschöpfung um aus eigener kraft die probleme zu bewältigen. ansonsten besteht die gefahr einer sich verstärkenden abwärtsspirale, die sich der mob nicht lange gefallen wird lassen.

Kommentar von Trader 10736:

@ Spieglein

Dauerhaft Schulden machen bedeutet doch, dass ich heute das Geld ausgebe, das mir morgen nicht mehr zur Verfügung steht (vereinfacht ausgedrückt). Das kann immer nur eine Weile gutgehen, danach holt mich das wieder ein, weil die Gläubiger ihr Geld zurück wollen.

Viele Staaten haben in den letzten Jahren Schulden gemacht, wenn die Wirtschaft gut lief und viele Schulden gemacht, wenn sie schlecht lief. Das führt nahtlos in die Pleite. Auch in der Wirtschaft gibt es kein Perpetuum Mobile.

Kommentar von Simon:

Hallo Spieglein,

dein Kommentar kann entweder sehr klug oder sehr dämlich gewesen sein. Es hängt von der Begründung ab, die du lieferst. Ich bin neugierig. Bitte erkläre deine Aussage genauer.

| bewerten | 8 Bewertungen |

|