|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000 (Bescheinigung)

2012: 142.898,85 (Bescheinigung)

2013: 258.586,98 (Bescheinigung)

2014: +109.136,13 (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000 (Bescheinigung)

2012: 142.898,85 (Bescheinigung)

2013: 258.586,98 (Bescheinigung)

2014: +109.136,13 (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 18.06. 20:27 Uhr ******************* |

| 24.05. 17:14 Uhr ******************* |

| 19.04. 16:16 Uhr 10.000 Hims & Hers verkauft zu 12,10 USD an der NYSE |

| 17.04. 19:11 Uhr The Bullboard-Depot: Verkauf Intel, IBM und Universal Health |

| 17.04. 18:51 Uhr 4500 Dropbox verkauft zu 22,89 USD an der NYSE |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 Trading-Depot

Reales 100.000 Trading-Depot

Kategorie: Allgemein |

12 Kommentare

Mittwoch, 23. Februar 2011

Die Natur der Staatsschuld und die Lösung des Schuldenproblems!

Liebe Leser,

bei kaum einem anderen Thema gibt es so viele Verständnisschwierigkeiten wie bei den Staatsschulden. In meiner letzten Kolumne hatte ich ausgeführt, dass die Natur der Staatsschuld ein Verteilungsproblem ist. Es geht um die Frage wer sich zu welchem Zeitpunkt aus dem Produktionsapparat eines Landes bedienen darf. Als Produktionsapparat sind sämtliche Güter und Dienstleistungen zu verstehen, die in einem Land produziert werden können. Die Problematik der Staatsschuld lässt sich am einfachsten anhand des Beispiels Japan veranschaulichen, weil etwa 94 Prozent der japanischen Staatsanleihen von heimischen Investoren, also den Bürgern selbst gehalten werden und die Zinsen sich nahe dem Nullniveau bewegen.

Wer kauft die japanischen Staatsanleihen? Zwei Anlegergruppen lassen sich hervorheben. Ersten werden Staatsanleihen von reichen Bürgern gekauft, die einen Teil ihres Vermögens für die Zukunft konservieren wollen. Konservieren ist angesichts eines nahezu Nullzinses das richtige Wort. Ein Geldvermögen zu bewahren mag für konservative, reiche Menschen manchmal verlockender sein als es in Unternehmungen aufs Spiel zu setzen. Zweitens werden Staatsanleihen von Sparern zur Altersvorsorge gekauft. Ein 40jähriger verlagert seinen Konsum zum Beispiel von heute rund 30 Jahre in die Zukunft.

Wenn der japanische Staat Anleihen ausgibt, dann bedeutet das, dass die Staatslenker eine andere Konsumverteilung in der Gegenwart herbeiführen wollen als sie durch freie Märkte zustande kommen würde. Der heutige Konsum der Massen wird durch den Verzicht von Sparern und Reichen finanziert. Die Staatsverschuldung in Japan beträgt aktuell ungefähr das Zweifache der jährlichen Wirtschaftsleistung. Es liegt also ein Missverhältnis vor. Wenn die Besitzer japanischer Staatsanleihen irgendwann ihr Recht einfordern, sich aus dem wirtschaftlichen Produktionsapparat zu bedienen, dann besteht schlichtweg das Problem, dass deren Konsumwünsche von der wirtschaftlichen Leistungskraft nicht erfüllt werden können. Wie wird dieses Problem gelöst? Ganz einfach, erneut durch eine staatliche angeordnete Umverteilung, die von der demokratischen Mehrheit getragen wird. Irgendwann wird der japanische Staat die Anleihebesitzer teilweise enteignen, entweder über eine Inflationierung oder durch einen Schuldenschnitt.

Viel Erfolg wünscht

Simon Betschinger

bei kaum einem anderen Thema gibt es so viele Verständnisschwierigkeiten wie bei den Staatsschulden. In meiner letzten Kolumne hatte ich ausgeführt, dass die Natur der Staatsschuld ein Verteilungsproblem ist. Es geht um die Frage wer sich zu welchem Zeitpunkt aus dem Produktionsapparat eines Landes bedienen darf. Als Produktionsapparat sind sämtliche Güter und Dienstleistungen zu verstehen, die in einem Land produziert werden können. Die Problematik der Staatsschuld lässt sich am einfachsten anhand des Beispiels Japan veranschaulichen, weil etwa 94 Prozent der japanischen Staatsanleihen von heimischen Investoren, also den Bürgern selbst gehalten werden und die Zinsen sich nahe dem Nullniveau bewegen.

Wer kauft die japanischen Staatsanleihen? Zwei Anlegergruppen lassen sich hervorheben. Ersten werden Staatsanleihen von reichen Bürgern gekauft, die einen Teil ihres Vermögens für die Zukunft konservieren wollen. Konservieren ist angesichts eines nahezu Nullzinses das richtige Wort. Ein Geldvermögen zu bewahren mag für konservative, reiche Menschen manchmal verlockender sein als es in Unternehmungen aufs Spiel zu setzen. Zweitens werden Staatsanleihen von Sparern zur Altersvorsorge gekauft. Ein 40jähriger verlagert seinen Konsum zum Beispiel von heute rund 30 Jahre in die Zukunft.

Wenn der japanische Staat Anleihen ausgibt, dann bedeutet das, dass die Staatslenker eine andere Konsumverteilung in der Gegenwart herbeiführen wollen als sie durch freie Märkte zustande kommen würde. Der heutige Konsum der Massen wird durch den Verzicht von Sparern und Reichen finanziert. Die Staatsverschuldung in Japan beträgt aktuell ungefähr das Zweifache der jährlichen Wirtschaftsleistung. Es liegt also ein Missverhältnis vor. Wenn die Besitzer japanischer Staatsanleihen irgendwann ihr Recht einfordern, sich aus dem wirtschaftlichen Produktionsapparat zu bedienen, dann besteht schlichtweg das Problem, dass deren Konsumwünsche von der wirtschaftlichen Leistungskraft nicht erfüllt werden können. Wie wird dieses Problem gelöst? Ganz einfach, erneut durch eine staatliche angeordnete Umverteilung, die von der demokratischen Mehrheit getragen wird. Irgendwann wird der japanische Staat die Anleihebesitzer teilweise enteignen, entweder über eine Inflationierung oder durch einen Schuldenschnitt.

Viel Erfolg wünscht

Simon Betschinger

Kommentar von JayJay12345:

"Irgendwann wird der japanische Staat die Anleihebesitzer teilweise enteignen, entweder über eine Inflationierung oder durch einen Schuldenschnitt."

Aber ist das nicht ein Armutszeugnis für einen demokratischen Rechtsstaat? Die Bürger könnten das Geld, dass ihnen zusteht, genausogut im Ausland ausgeben wollen, wenn die Wirtschaftskraft im eigenen Land nicht ausreicht. Dieses Recht wird ihnen damit verwehrt.

Kommentar von Adolescent:

*** Die Mehrheit enteignet einfach ganz demokratisch die Minderheit. ***

Da fehlen mir einfach die Worte. Nicht dass mir nicht klar wäre, dass es so kommt. Vielmehr erschüttert mich die Gleichgültigkeit, mit der Du das hier kundtust. So als wär Enteignung was völlig harmloses, ohne Zwang und Schrecken -.-

Kommentar von Simon:

@Adolescent:

Deine Worte sind frech und anmaßend dafür, dass du augenscheinlich so wenig begreiftst. In einem funktionierenden Markt muss sich jeder Anleiheinvestor seines eigenen Risikos bewusst sein. Wer einem Schuldner Geld gibt, der offenbar nicht kreditwürdig ist, muss konsequenterweise mit einem Ausfall rechnen. Je früher dieses Prinzip zum Tragen kommt, desto weniger sind in Zukunft Schuldenorgien finanzierbar, weil Investoren Staaten neue Kredite verweigern. Bevor du mir das nächste Mal schreibst, überdenke deine Worte.

Kommentar von maddin91:

Hallo,

meinst du, es besteht noch eine reale Chance für Deutschland, aus den Schulden rauszukommen?

Kommentar von maddin91:

Ich lese gerade bei Spiegel Online: 2012 müssen wir "nur" noch 31 Milliarden Neuverschuldung aufnehmen - und das an dem Zeitpunkt, an dem der Zyklus wahrscheinlich ein Hoch markieren wird. Wie soll es denn im nächsten Abschwung aussehen?

Kommentar von Simon:

@maddin91: Eine Nettoschuldenaufnahme von 31 Milliarden Euro entspricht 1,24% des Bruttoinlandsprodukts. Das bedeutet bei 2% realem Wachstum und 2% Inflationsrate würde die Verschuldungrate (Staatsschuld/BIP) sinken. Deutschland hat gute Chancen aus den Schulden rauszukommen, wenn die im Grundgesetz verankerte Schuldenbremse (Nettokreditaufnahme maximal 0,35%) ab 2016 eingehalten wird. Die nächste Rezession wird natürlich noch einmal zu einer kritischen Situation führen, jedoch stehen die Chancen gut, dass es eine etwas mildere Rezession wird als die Finanzkrise 2008/2009.

Kommentar von bubbletobubble:

Nein, Simon, Deine Worte sind arrogant und anmaßend, nicht nur Adolescent gegenüber. Was Du ihm schreibst ist richtige, aber doch sehr trockene Theorie! Und nicht, dass ich im Grunde nicht ähnlich denke wie Du, dass jeder sein eingegangenes Risiko selber ausbaden sollte, aber bedenke bitte auch, wen es bei diesem "ganz einfachen" Schuldenschnitt/Inflationierung vielleicht sogar existenziell mit trifft: Menschen, die ihr Leben lang nach bestem Wissen und Gewissen gearbeitet haben, vielleicht viel Gutes für andere Menschen getan haben und sich oft auch aufgeopfert haben. Eine Freundin von mir arbeitet mit Wachkomapatienten, sie macht sich unheimlich viel Gedanken und und entwirft beeindruckende Theorien wie man diesen Menschen helfen kann, sie lebt für ihren Beruf, 7 Tage die Woche. Und sie soll sich nun auch noch um die ganzen beknackten ;-) Finanzmärkte Gedanken machen und diese erstmal verstehen lernen, wenn sie einfach nur eine sichere Altersvorsorge ansparen möchte? Wäre das dienlich für unsere Gesellschaft?

Kommentar von Simon:

@bubbletobubble: Die Freundin, von der du schreibst, ist ein mündiger Bürger in einem demokratischen Staat. Kein politisches Schicksal ist vorherbestimmt. Sie kann ihre Meinung an der Wahlurne kundtun und eine Partei wählen, die weniger soziale Geschenke verteilt und sich stattdessen für solide Staatsfinanzen einsetzt.

Kommentar von ohjeeeeeeeee:

Die Arroganz von Simon kennt keine Grenze. Er ist der große Durchblicker und alle anderen die Idioten. Komisch, daß die Think Tanks dieser Welt nicht bei ihm Schlange stehen, dem "Master of Science". Aber so ist das mit den Geisterfahrern. Nun zum Thema: Heimlich still und leise fügt er in seinen Ausführungen eine Optinon hinzu, die der Inflationierung. Er tut aber so, als wäre das schon immer seine Ansicht gewesen. Mitnichten. Wer die Bloghistorie betrachtet sieht, dass er früher all die, die das "Inflationsgespenst" an die Wand malt genauso arogant abgewatscht wurden. Und nun tut er so als hätte er dss alles schon kommen sehen.

Kommentar von ohjeeeeeeeee:

Ausserdem übersieht hier Simon - wie immer - ein wesentliches Problem. Die Schulden machen die Staaten. Die Geldpolitik die Zentralbanken, die mal mehr mal weniger unabhängig sind. In den USA mag die Theorie die Inflationierung funktionieren, aber ich bezeifle stark, daß die EZB Griechenlad zuliebe derart radikal agieren wird.

Kommentar von ohjeeeeeeeee:

Last but not least sollte Herr Betschinger sich mal die Frage stellen, was mit dem Finanzsystem basiert, wenn selbst gestandene Industrieländer nicht mehr ihre Schulden (voll) zurückzahlen. Das Vertrauen ist futsch. Die Zinsen steigen ins unermessliche. Aber wir sind ja die Idioten und Herr Betschinger das (unerkannte) Genie.

Kommentar von hg67:

Nachfrage an Simon: Welche Partei wäre das denn in Deutschland? Ganz ehrlich: grüne, SPD und CDU/CSU überholen sich doch förmlich bei den sozialen Geschenken. Bleibt die FDP...hm..das sind diejenigen die immer Plakate drucken lassen mit : Leistung muss sich wieder lohnen..mehr netto vom brutto...

| bewerten | 25 Bewertungen |

|

Dienstag, 22. Februar 2011

Kategorie: Allgemein |

4 Kommentare

TraderFox V2.5: Screenshots zum Trade Scanner und Chartsignale-Ticker!

Liebe Leser,

eines der Ziele bei der Entwicklung der neuen TraderFox Version war es, eine Trading-Oberfläche zu schaffen, die passiv auf einem separaten Monitor nebenherläuft und über alle wichtigen Chartereignissse informiert. Dieses Vorhaben ist uns in optimaler Weise gelungen, wie ich finde. Seit zwei Tagen läuft die neue Trading-Oberfläche "Chartsignale-Ticker" auf einem meiner Monitore und bereits jetzt möchte ich sie nicht mehr missen. Betrachten Sie bitte einen Screenshot des "Chartsignale-Tickers":

(Anklicken, um das Bild zu vergrößern)

Der "Chartsignale-Ticker hat die Aufgabe über jedes wichtige charttechnische Ereignis am deutschen Aktienmark zu informieren. Egal ob eine Aktie ein neues 52-Wochenhoch markiert, einen charttechnischen Abwärtstrend überwindet, oder aus einer Keilformation ausbricht. Jedes Chartsignal wird in Echtzeit angezeigt. Wir empfehlen den Chartsignal-Ticker den ganzen Tag auf einem separaten Monitor nebenher laufen zu lassen. In der rechten Tabelle mit der Überschrift "Stocks to Break kann verfolgt werden wie sich einzelne Aktien ihren Breakout-Niveaus nähern. Auf dem Screenshot erkennen Sie in der rechten Spalte zum Beispiel, dass die Aktie von MAN SE VZ nur 0,3% vor dem Break ihres kurzfristigen Abwärtstrends steht. Sobald ein Signal ausgelöst wurde, wird es in der linken Spalte angezeigt.

Spotlight Chartsignale-Ticker:

- Alle Chartsignale in Echtzeit (neue Hochs, Keilformationen, Trendlinienbrüche, ).

- In Echtzeit verfolgen wie sich Aktien wichtigen Chartmarken nähern.

- Auf Wunsch Email-Benachrichtigung bei ausgelösten Chartsignalen.

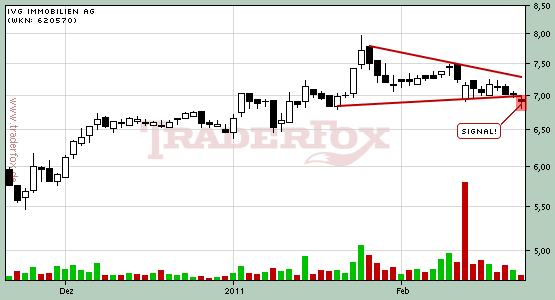

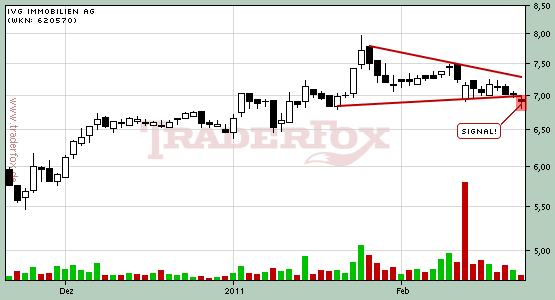

- Neu ist die automatische Mustererkennung von Keilformationen (siehe Charts untenstehend).

Eine weitere neue Trading-Oberfläche ist der Trade Scanner. Wie der Name schon andeutet, hilft Ihnen der "Trade Scanner aussichtsreiche Trades zu finden, und zwar geordnet nach Handelssignal oder Trading-Strategie. Wenn Sie das Hammer-Kursmuster handeln wollen, klicken Sie links im Auswahlbereich auf Hammer und sofort wird Ihnen eine Liste mit allen Aktien angezeigt, die in diesem Moment das Candlestick-Muster Hammer ausbilden. Diese Trefferliste wird in Echtzeit aktualisiert. Wenn Sie den Mauszeiger über eine Aktie auf der Trefferliste bewegen, wird das dazugehörige Chartbild eingeblendet. Der Screenshot untenstehend zeigt die heutigen Treffer in der Kategorie "Keil short".

(Anklicken, um das Bild zu vergrößern)

TraderFox macht Trading-Vorschläge und nennt Trefferquoten.

Eine wichtige Neuerung, die insbesondere darauf abzielt berufstätigen Börsianern Trading-Vorschläge zu machen, ist die Funktion "Trading-Tipps". TraderFox schlägt Ihnen aussichtsreiche Bullenaktien und Bärenaktien vor. Direkt nach dem Login werden Ihnen auf der Übersichtsseite aussichtsreiche Trading-Tipps genannt. Die Auswahl der Trading-Tipps erfolgt nach klar definierten statistischen Methoden. Zu jeder Chartformation und jedem Chartsignal haben wir Regelwerke implementiert, die darüber entscheiden, ob ein Chartsignal noch aktiv ist. Ebenfalls hilfreich für Ihre Entscheidungsfindung, ob Sie einen Trade eingehen sollten, sind unsere Trefferquoten. Wir berechnen zwei Arten von Trefferquoten:

Langfristige Trefferquote: Die Prozentzahl gibt das Verhältnis von erfolgreichen zu nicht erfolgreichen Trades eines Handelssignals in den letzten 90 Tagen an. 90 Tage mögen zunächst etwas kurz erscheinen, für kurzfristig ausgerichtete Handelsstrategien ist dieser Zeitraum jedoch gut geeignet, um rechtzeitig anzuzeigen, wenn sich die Marktverfassung ändert. Wenn zum Beispiel ein Bärenmarkt in einen Bullenmarkt übergeht, wird dies durch einen Zeitraum von 90 Tagen zur Berechnung der Trefferquote relativ zügig antizipiert.

Kurzfristige Trefferquote: Die kurzfristige Trefferquote bezieht sich auf die jeweils letzten 10 Trades eines Handelssignals. Eine kurzfristige Trefferquote von 70% bedeutet, dass 7 der letzten 10 Trades erfolgreich waren.

Anwendung der Trefferquoten und Beispiele

Eine Betrachtung der Trefferquoten hilft dabei, fahrlässige Trades gegen die vorherrschende Marktstimmung zu vermeiden. Während der Finanzkrise im Jahr 2008 lagen die kurzfristigen Trefferquoten der Turtle Trader Longstrategien selten höher als 20% oder 30%. Die Turtle Trader Shortstrategie konnte gleichzeitig Trefferquoten von 70% oder höher vorweisen. Als der Markt dann im März 2009 von einem Bärenmarkt- in einen Bullenmarkt überging wendete sich das Blatt und die Trefferquoten der Turtle Trader Longstrategie sprangen auf über 70% oder gar 80%.

Beispiel: Die Trefferquoten der Turtle Trader Strategien (der Einstieg erfolgt prozyklisch bei neuen Hochs bzw. Tiefs) sind gut geeignet, um ein Bild über die Marktverfassung zu bekommen, also ob eine Haussestimmung am breiten Markt vorliegt oder eher eine Baissestimmung. Die langfristigen Trefferquoten vom 15. Februar 2011 zeigen eine ganz klare Tendenz:

* Turtle Trader Strategie 1 short: 10,94% (192 Trades)

* Turtle Trader Strategie 2 short: 12,67% (150 Trades)

* Turtle Trader Strategie 1 long: 68,27% (208 Trades)

* Turtle Trader Strategie 2 long: 74,19% (168 Trades)

Bei einem Blick auf diese obigen Trefferquoten sollte die Vorgehensweise sofort klar sein: Shortttrades vermeiden, Longtrades mitgehen.

Der untenstehende Screenshot "Bärenaktien: Aktive Shortsignale" zeigt eine Liste mit allen aktiven Shortsignalen an. Wenn Sie aktuell zum Beispiel aufgrund der unsicheren politischen Lage in den arabischen Ländern eine pessimistische Markterwartung haben, finden Sie in dieser Liste Aktien, die für Shortspekulationen interessant sind.

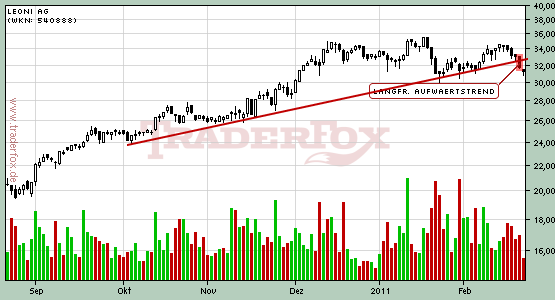

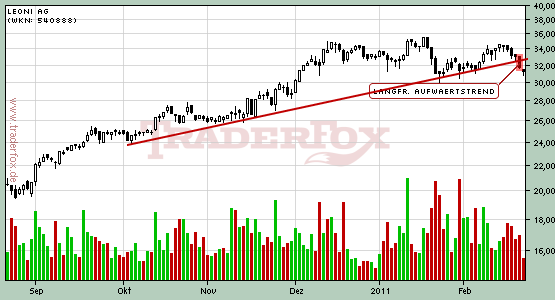

Leoni um die Funktionsweise zu veranschaulichen wird in dieser Liste angezeigt, weil die Aktie ihren langfristigen charttechnischen Abwärtstrend am vorigen Handelstag durchbrochen hat.

Email-Benachrichtigung bei Chartsignalen

Vielfach von unseren Kunden gewünscht wurde eine Email-Alert-Funktion bei Chartsignalen. Auf Wunsch werden nun alle Chartsignale in Echtzeit per Email übermittelt. Sie können zum Beispiel einen Email-Alert einrichten, wenn eine Aktie ein neues 52-Wochenhoch erreicht oder wenn eine Aktie ihren langfristigen Abwärtstrend überschreitet. So sieht die Email-Alert Funktion in der TraderFox-Software aus. Einfach die gewünschten Chartsignale markieren, die per Email übermittelt werden sollen, Email-Adresse eingeben und fertig.

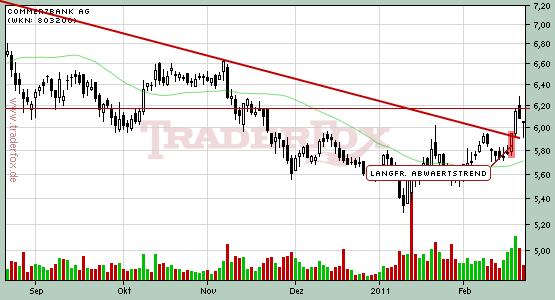

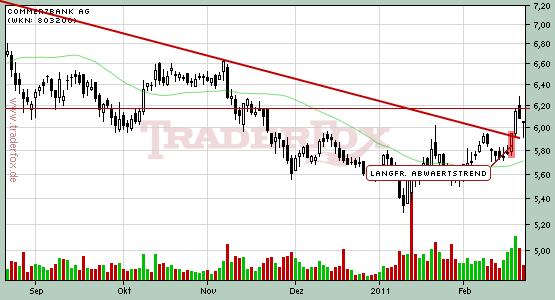

Ein gutes Beispiel für die Nützlichkeit dieser Email-Alert Funktion zeigt der Commerzbank-Chart. TraderFox hat diesen langfristigen Abwärtstrend bei der Commerzbank-Aktie bereits vor einigen Wochen erkannt. Letzten Freitag verlief der langfristige Abwärtstrend bei 5,92. Wer die Email-Alert-Funktion "langfr. Abwärtstrend" aktiviert hatte, wurde beim Chartbreak in Echtzeit benachrichtigt. Die Commerzbank-Aktie konnte direkt nach dem Bruch ihres langfristigen Abwärtstrends um 5% zulegen, bevor die erste Pullback-Bewegung einsetzte.

Fazit: Die neue TraderFox Software integriert sich in Ihren Trading-Alltag auf vielfache Weise. Zwei Vorteile lohnen sich herausgestellt zu werden. Erstens können Sie in Echtzeit verfolgen wie sich Aktien wichtigen Chartmarken nähern und Sie werden bei jedem Chartausbruch sofort informiert. Auf Wunsch auch per Email. Zweitens nimmt Ihnen TraderFox wichtige Arbeit ab. Es ist nicht mehr notwendig hunderte von Charts durchzuklicken, um aussichtsreiche Chartformationen zu finden. TraderFox präsentiert Ihnen wichtige Chartsituationen wie auf einem goldenen Tablett. Besuchen Sie www.traderfox.de

eines der Ziele bei der Entwicklung der neuen TraderFox Version war es, eine Trading-Oberfläche zu schaffen, die passiv auf einem separaten Monitor nebenherläuft und über alle wichtigen Chartereignissse informiert. Dieses Vorhaben ist uns in optimaler Weise gelungen, wie ich finde. Seit zwei Tagen läuft die neue Trading-Oberfläche "Chartsignale-Ticker" auf einem meiner Monitore und bereits jetzt möchte ich sie nicht mehr missen. Betrachten Sie bitte einen Screenshot des "Chartsignale-Tickers":

(Anklicken, um das Bild zu vergrößern)

Der "Chartsignale-Ticker hat die Aufgabe über jedes wichtige charttechnische Ereignis am deutschen Aktienmark zu informieren. Egal ob eine Aktie ein neues 52-Wochenhoch markiert, einen charttechnischen Abwärtstrend überwindet, oder aus einer Keilformation ausbricht. Jedes Chartsignal wird in Echtzeit angezeigt. Wir empfehlen den Chartsignal-Ticker den ganzen Tag auf einem separaten Monitor nebenher laufen zu lassen. In der rechten Tabelle mit der Überschrift "Stocks to Break kann verfolgt werden wie sich einzelne Aktien ihren Breakout-Niveaus nähern. Auf dem Screenshot erkennen Sie in der rechten Spalte zum Beispiel, dass die Aktie von MAN SE VZ nur 0,3% vor dem Break ihres kurzfristigen Abwärtstrends steht. Sobald ein Signal ausgelöst wurde, wird es in der linken Spalte angezeigt.

Spotlight Chartsignale-Ticker:

- Alle Chartsignale in Echtzeit (neue Hochs, Keilformationen, Trendlinienbrüche, ).

- In Echtzeit verfolgen wie sich Aktien wichtigen Chartmarken nähern.

- Auf Wunsch Email-Benachrichtigung bei ausgelösten Chartsignalen.

- Neu ist die automatische Mustererkennung von Keilformationen (siehe Charts untenstehend).

Eine weitere neue Trading-Oberfläche ist der Trade Scanner. Wie der Name schon andeutet, hilft Ihnen der "Trade Scanner aussichtsreiche Trades zu finden, und zwar geordnet nach Handelssignal oder Trading-Strategie. Wenn Sie das Hammer-Kursmuster handeln wollen, klicken Sie links im Auswahlbereich auf Hammer und sofort wird Ihnen eine Liste mit allen Aktien angezeigt, die in diesem Moment das Candlestick-Muster Hammer ausbilden. Diese Trefferliste wird in Echtzeit aktualisiert. Wenn Sie den Mauszeiger über eine Aktie auf der Trefferliste bewegen, wird das dazugehörige Chartbild eingeblendet. Der Screenshot untenstehend zeigt die heutigen Treffer in der Kategorie "Keil short".

(Anklicken, um das Bild zu vergrößern)

TraderFox macht Trading-Vorschläge und nennt Trefferquoten.

Eine wichtige Neuerung, die insbesondere darauf abzielt berufstätigen Börsianern Trading-Vorschläge zu machen, ist die Funktion "Trading-Tipps". TraderFox schlägt Ihnen aussichtsreiche Bullenaktien und Bärenaktien vor. Direkt nach dem Login werden Ihnen auf der Übersichtsseite aussichtsreiche Trading-Tipps genannt. Die Auswahl der Trading-Tipps erfolgt nach klar definierten statistischen Methoden. Zu jeder Chartformation und jedem Chartsignal haben wir Regelwerke implementiert, die darüber entscheiden, ob ein Chartsignal noch aktiv ist. Ebenfalls hilfreich für Ihre Entscheidungsfindung, ob Sie einen Trade eingehen sollten, sind unsere Trefferquoten. Wir berechnen zwei Arten von Trefferquoten:

Langfristige Trefferquote: Die Prozentzahl gibt das Verhältnis von erfolgreichen zu nicht erfolgreichen Trades eines Handelssignals in den letzten 90 Tagen an. 90 Tage mögen zunächst etwas kurz erscheinen, für kurzfristig ausgerichtete Handelsstrategien ist dieser Zeitraum jedoch gut geeignet, um rechtzeitig anzuzeigen, wenn sich die Marktverfassung ändert. Wenn zum Beispiel ein Bärenmarkt in einen Bullenmarkt übergeht, wird dies durch einen Zeitraum von 90 Tagen zur Berechnung der Trefferquote relativ zügig antizipiert.

Kurzfristige Trefferquote: Die kurzfristige Trefferquote bezieht sich auf die jeweils letzten 10 Trades eines Handelssignals. Eine kurzfristige Trefferquote von 70% bedeutet, dass 7 der letzten 10 Trades erfolgreich waren.

Anwendung der Trefferquoten und Beispiele

Eine Betrachtung der Trefferquoten hilft dabei, fahrlässige Trades gegen die vorherrschende Marktstimmung zu vermeiden. Während der Finanzkrise im Jahr 2008 lagen die kurzfristigen Trefferquoten der Turtle Trader Longstrategien selten höher als 20% oder 30%. Die Turtle Trader Shortstrategie konnte gleichzeitig Trefferquoten von 70% oder höher vorweisen. Als der Markt dann im März 2009 von einem Bärenmarkt- in einen Bullenmarkt überging wendete sich das Blatt und die Trefferquoten der Turtle Trader Longstrategie sprangen auf über 70% oder gar 80%.

Beispiel: Die Trefferquoten der Turtle Trader Strategien (der Einstieg erfolgt prozyklisch bei neuen Hochs bzw. Tiefs) sind gut geeignet, um ein Bild über die Marktverfassung zu bekommen, also ob eine Haussestimmung am breiten Markt vorliegt oder eher eine Baissestimmung. Die langfristigen Trefferquoten vom 15. Februar 2011 zeigen eine ganz klare Tendenz:

* Turtle Trader Strategie 1 short: 10,94% (192 Trades)

* Turtle Trader Strategie 2 short: 12,67% (150 Trades)

* Turtle Trader Strategie 1 long: 68,27% (208 Trades)

* Turtle Trader Strategie 2 long: 74,19% (168 Trades)

Bei einem Blick auf diese obigen Trefferquoten sollte die Vorgehensweise sofort klar sein: Shortttrades vermeiden, Longtrades mitgehen.

Der untenstehende Screenshot "Bärenaktien: Aktive Shortsignale" zeigt eine Liste mit allen aktiven Shortsignalen an. Wenn Sie aktuell zum Beispiel aufgrund der unsicheren politischen Lage in den arabischen Ländern eine pessimistische Markterwartung haben, finden Sie in dieser Liste Aktien, die für Shortspekulationen interessant sind.

Leoni um die Funktionsweise zu veranschaulichen wird in dieser Liste angezeigt, weil die Aktie ihren langfristigen charttechnischen Abwärtstrend am vorigen Handelstag durchbrochen hat.

Email-Benachrichtigung bei Chartsignalen

Vielfach von unseren Kunden gewünscht wurde eine Email-Alert-Funktion bei Chartsignalen. Auf Wunsch werden nun alle Chartsignale in Echtzeit per Email übermittelt. Sie können zum Beispiel einen Email-Alert einrichten, wenn eine Aktie ein neues 52-Wochenhoch erreicht oder wenn eine Aktie ihren langfristigen Abwärtstrend überschreitet. So sieht die Email-Alert Funktion in der TraderFox-Software aus. Einfach die gewünschten Chartsignale markieren, die per Email übermittelt werden sollen, Email-Adresse eingeben und fertig.

Ein gutes Beispiel für die Nützlichkeit dieser Email-Alert Funktion zeigt der Commerzbank-Chart. TraderFox hat diesen langfristigen Abwärtstrend bei der Commerzbank-Aktie bereits vor einigen Wochen erkannt. Letzten Freitag verlief der langfristige Abwärtstrend bei 5,92. Wer die Email-Alert-Funktion "langfr. Abwärtstrend" aktiviert hatte, wurde beim Chartbreak in Echtzeit benachrichtigt. Die Commerzbank-Aktie konnte direkt nach dem Bruch ihres langfristigen Abwärtstrends um 5% zulegen, bevor die erste Pullback-Bewegung einsetzte.

Fazit: Die neue TraderFox Software integriert sich in Ihren Trading-Alltag auf vielfache Weise. Zwei Vorteile lohnen sich herausgestellt zu werden. Erstens können Sie in Echtzeit verfolgen wie sich Aktien wichtigen Chartmarken nähern und Sie werden bei jedem Chartausbruch sofort informiert. Auf Wunsch auch per Email. Zweitens nimmt Ihnen TraderFox wichtige Arbeit ab. Es ist nicht mehr notwendig hunderte von Charts durchzuklicken, um aussichtsreiche Chartformationen zu finden. TraderFox präsentiert Ihnen wichtige Chartsituationen wie auf einem goldenen Tablett. Besuchen Sie www.traderfox.de

Kommentar von Agent19:

Tolle neue features! Kompliment!

Kommentar von Jörg:

Perfekte Arbeit, die neue Version ist super gelungen.

Kommentar von Torsten (Nebenwerte Inv.):

Das schaut mal richtig gut aus, Respekt!

Kommentar von Reblaus:

echt spitze geworden!

| bewerten | 13 Bewertungen |

|

Freitag, 18. Februar 2011

Kategorie: Allgemein |

5 Kommentare

Der Crack-up Boom: Ein Hirngespinst!

Liebe Leser,

seit einigen Monaten begegnet mir immer häufiger der Begriff "Crack-up Boom und zwar meist im folgenden Zusammenhang: Die Untergangsprediger, die 2008 während der Finanzkrise den Systemkollaps prophezeiten, geben angesichts der Hausse nicht etwa zu, dass sie falsch lagen. Nein, so höre ich erstaunt, wir befinden uns in einem Crack-up Bullenmarkt. Das System kollabiert und der Vorläufer des Untergangs sind steigende Aktienkurse. So viel Spass hat ein Systemkollaps aber selten gemacht, denke ich, und forsche näher nach.

Bei Youtube finde ich dann ein Video über einen Vortrag von Ralf Flierl, Gründer des Magazins Smart Investor, auf dem Kongresss zu Österreichischen Schule der Nationalökonomie. Darunter versteht man Vertreter einer marktliberalen Ökonomieschule, die staatliche Eingriffe weitgehend ablehnen und den Konjunkturzyklus mit dem Einschreiten der Zentralbanken erklären, die durch ihre Eingriffe den Zins manipulieren. Sehr angesehene und intelligente Ökonomen wie Friedrich von Hayek sind der Österreischischen Schule zuzurechnen. Im Jahr 2010 kommt dann also Ralf Flierl. Zu Beginn seines Vortrages stellt er fest, dass er kein Wissenschaftler, sondern Journalist ist und der Crack-up Boom nur eines von vielen Themen ist, mit denen er sich beschäftigt. Aber, so sagt Flierl, geht es bei folgendem um den reinen Menschenverstand. Wer ganz normal denkt, würde automatisch zu den Schlüssen kommen, die die Österreichische Schule propagiert. Wow, geht es mir durch den Kopf, jetzt bin ich aber neugierig wie mir gleich der Systemkollaps ganz logisch von einem Laien erklärt wird. Ich gebe die Erklärung von Flierl verkürzt, teils wörtlich, teils dem Sinn nach zitiert wieder:

Ich stelle mir jetzt vor was Ralf Flierl in fünf Jahren sagen wird, wenn der weltweite Wohlstand weiter gewachsen sein wird und das System weiterhin funktioniert. Viele Untergangsprediger tendieren dazu, sich eine eigene Realität zu schaffen und dann die eigene Wahrnehmung so hinzubiegen, dass sie in diese ausgedachte Realität hineinpasst. Was entgegnet man solchen Untergangs-predigern am besten? Ich versuche es einmal mit einer nüchternen Beschreibung der Welt: Das Herz des Kapitalismus sind Unternehmer, die neue Produkte ins Wirtschaftsleben einführen und bestehende Produkte verbessern. So entsteht reales Wirtschaftswachstum. Innovative neue Produkte wurden in den letzten Jahren zum Beispiel im IT-Sektor auf den Markt gebracht. Apple hat mit dem iPad ein neues Marktsegment geschaffen. Tausenden von Entwicklern ist es möglich über selbstentwickelte Apps eine Millionenkundeschaft erreichen. Facebook hat im gleichen Zeitraum dafür gesorgt, dass die Welt näher zusammenrückt. Menschen können global ohne Grenzen miteinander kommunzieren. Aber auch die Großkonzerne in etablierten Branchen waren nicht untätig und haben ihre Produkte enorm verbessert. Der neue Audi A6 oder der 5er BMW sind mit ihren Vorgängermodellen von vor 10 Jahren nicht mehr zu vergleichen. Diese großen Premiumautos kommen mit 5 Litern Spritverbrauchen aus und haben zahlreiche Sicherheitssysteme integriert, die zum Beispiel Auffahrunfälle verhindern. Navigationssysteme führen uns zielstrebig zum Ort unserer Wahl. Fassen wir also zusammen, dass der gesamtwirtschaftliche Produktionsapparat, unter der Verwendung der gleichen Ressourcen, Produkte in einer ungleich besseren Qualität und Vielfalt als noch vor 10 Jahren produzieren kann. Es findet reales Wirtschaftswachstum statt!

Ausgelöst von der hohen Entwicklungsdynamik des kapitalistischen Systems, die übrigens nur aufgrund von Geldschöpfung und eines funktionierenden Finanzsektors möglich ist, kommt es in regelmäßigen Abständen zu Konjunkturzyklen. Die ersten Weltwirtschaftskrisen in den 1870er und 1930er Jahren verliefen äußert brutal und gingen mit gewaltigen Wohlstandsverlusten und hoher Arbeitslosigkeit einher. Seit den 1940er Jahren hat die Wirtschaftstheorie große Fortschritte beim Verständnis des Konjunkturzyklus gemacht. Es hat sich herausgestellt, dass sich Abwärtszyklen ohne staatliche Einwirkungen verstärken. Durch entschiedenes Eingreifen von Zentralbanken und Staat, die systemstabilisierend eingreifen, kann eine Rezession bekämpft werden. Natürlich werden, was in demokratischen Gesellschaften mit unterschiedlichen Ansichten nicht verwunderlich ist, noch regelmäßig Fehler gemacht, wie zum Beispiel in Japan. Die japanische Regierung hat in den 1990er Jahren zahlreiche marode Firmen mit staatlichen Krediten am Leben erhalten und damit verhindert, dass sich die Unternehmen mit der höchsten Produktivität und Innovations-fähigkeiten durchsetzen. Bei der Bekämpfung der Ölkrise in den 1970er Jahren wurde zunächst nicht erkannt, dass der Produktionsapparat aufgrund einer realen Rohstoffknappheit ausgelastet war. Wenn Firmen ihre Produktion nicht ausweiten können, gleichzeitig aber die aggregierte Nachfrage durch den Staat angekurbelt wird, kommt es zur Inflation. Dennoch: Die Ökonomen haben aus diesen zahlreichen Fehlern gelernt und das Ergebnis einer sinnvollen staatlichen Intervention konnten wir 2008 und 2009 während der Finanzkrise beobachten. Nur durch das entschlossene Eingreifen des Staates und der Zentralbanken wurde eine weitere Weltwirtschaftskrise abgewendet. Was Ralf Flierl als Teufelszeug abtut, betrachte ich als einer der größten Errungenschaft der modernen Ökonomie.

Ralf Flierl definiert Inflation ganz richtig als die Ausweitung der Geldmenge. Der Ökonom Milton Friedman hat auf diesem Gebiet wichtige Grundlagenarbeit geleistet und aufgezeigt, dass die Zentralbanken die Geldmenge jährlich in konstanten Wachstumsraten ausweiten sollten. Die FED versucht mit ihrer Geldpolitik genau dieses gleichmäßige Wachstum der Geldmenge zu gewährleisten, auch wenn sie sich öffentlich nicht auf Friedman beruft. Aber die statistischen Datenreihen sprechen eine deutliche Sprache. Das Geldmengenaggregat M2 lag 1959 bei 286,6 Mrd. $ und stieg bis Ende 2007 auf 7493,8 Mrd. §. Das entspricht einem Wachstum der Geldmenge um jährlich etwa 6,9%. Das reale GDP stieg im Schnitt jährlich etwa um 3,3%. In den letzten 3 Jahren verlangsamte sich das Geldmengenwachstum M2 auf ein jährliche Durchschnittsrate von etwa 5,64%. M2 belief sich Ende 2010 auf 8816,4 Mrd. §. Die autodeflationären Prozesse in der US-Wirtschaft wirkten so stark, dass die massive Ausweitung der monetären Geldbasis kaum auf die umlaufende Geldmenge durchschlug. Die US-Bevölkerung wuchs seit 1959 von 178 Mio. auf 311 Mio. Es bleibt festzuhalten, dass auf Seiten der Geldmengenpolitik keine Anzeichen einer Inflationierung vorliegen. Wenn die Kreditvergabe seitens der Geschäftsbanken anziehen sollte kann die FED jederzeit entgegenwirken, um das konstante Geldmengenwachstum aufrecht zu erhalten.

Halten wir also fest: Die Weltwirtschaft wächst real und die Ausweitung der Geldmenge verläuft weiterhin konstant. Nichts deutet auf einen Crack-Up Boom hin. Wie ist das Staatschulden-Problem einzuordnen? Wenn man den Notenbanken vorwirft, die Staats-chulden weg inflationieren zu wollen, klingt das zunächst dramatisch, ist es aber nicht. Über eine jährliche Seignorage in Höhe von etwa 2% des GDP würde sich das Verschuldungsproblem lösen lassen, auf Kosten von einer Teuerungsrate zwischen 3% und 4%. So weit muss es aber gar nicht erst kommen. Es gibt zahlreiche andere Lösungsmöglichkeiten. Die Natur der Staatsschuld ist ein Verteilungsproblem. Der Staat kann seine hohen Sozialleistungen nicht finanzieren, darum leiht der sich Geld von seinen Bürgern, indem er Staatsanleihen ausgibt. Jeder Staatsschuld steht aber auch gleichzeitig ein Guthaben gegenüber und diese Guthaben könnte der Staat im Notfall jederzeit durch Steuern wieder abschöpfen. Die Staatsschuld ist also ein Verteilungsproblem zwischen Arm und Reich, sowie zwischen der heutigen und der nächsten Generation. Geld sparen bedeutet nichts anderes, als sich in der Zukunft aus dem wirtschaftlichen Produktionsapparat bedienen zu wollen. Wenn der Staat sich entschließen würde, seine Staatsschulden nur noch zu 90% zu begleichen, was er jederzeit tun könnte, so wäre das in einem demokratischen Staat eine bewusste Entscheidung zur Umverteilung und zwar von der nächsten Generation zur heutigen und von den Reichen zu den Armen.

Fazit: Der Crack-up Boom ist ein Hirngespinst. Das System der Geldschöpfung und reales Wirtschaftswachstum sind siamesische Zwillinge, deren eigentliche Stärken fälschlicherweise oft als deren Schwächen interpretiert werden. Freuen Sie sich auf weitere Jahre der Prosperität, liebe Leser!

Viele Grüße

Simon Betschinger

seit einigen Monaten begegnet mir immer häufiger der Begriff "Crack-up Boom und zwar meist im folgenden Zusammenhang: Die Untergangsprediger, die 2008 während der Finanzkrise den Systemkollaps prophezeiten, geben angesichts der Hausse nicht etwa zu, dass sie falsch lagen. Nein, so höre ich erstaunt, wir befinden uns in einem Crack-up Bullenmarkt. Das System kollabiert und der Vorläufer des Untergangs sind steigende Aktienkurse. So viel Spass hat ein Systemkollaps aber selten gemacht, denke ich, und forsche näher nach.

Bei Youtube finde ich dann ein Video über einen Vortrag von Ralf Flierl, Gründer des Magazins Smart Investor, auf dem Kongresss zu Österreichischen Schule der Nationalökonomie. Darunter versteht man Vertreter einer marktliberalen Ökonomieschule, die staatliche Eingriffe weitgehend ablehnen und den Konjunkturzyklus mit dem Einschreiten der Zentralbanken erklären, die durch ihre Eingriffe den Zins manipulieren. Sehr angesehene und intelligente Ökonomen wie Friedrich von Hayek sind der Österreischischen Schule zuzurechnen. Im Jahr 2010 kommt dann also Ralf Flierl. Zu Beginn seines Vortrages stellt er fest, dass er kein Wissenschaftler, sondern Journalist ist und der Crack-up Boom nur eines von vielen Themen ist, mit denen er sich beschäftigt. Aber, so sagt Flierl, geht es bei folgendem um den reinen Menschenverstand. Wer ganz normal denkt, würde automatisch zu den Schlüssen kommen, die die Österreichische Schule propagiert. Wow, geht es mir durch den Kopf, jetzt bin ich aber neugierig wie mir gleich der Systemkollaps ganz logisch von einem Laien erklärt wird. Ich gebe die Erklärung von Flierl verkürzt, teils wörtlich, teils dem Sinn nach zitiert wieder:

"Die nominale Staatsverschuldung steigt und steigt. Es ist logisch, dass es so nicht weitergehen kann. Der Staat verursacht durch seine Versuche, die Krise zu bekämpfen, ein Ungleichgewicht zwischen Geld- und Realwirtschaft. Jede Maßnahme diese Krise zu bekämpfen, weitet sie in Wirklichkeit weiter aus. Das bestehende Finanzregime wird in den nächsten fünf Jahren sein Ende finden und dann wird es zum Staatsbankrott und einer Währungsreform kommen. Flierl stimmt den Ökonomen der Österreichischen Schule zu, dass der Begriff Inflation eine Ausweitung der Geldmenge beschreibt. Ohne beschönigende Maßnahmen wie zum Beispiel der hedonistische Preisindex wäre die wirkliche Inflation viel höher was gleichzeitig bedeutet, dass die realen Wachstumsraten von Europa und Amerika in Wirklichkeit niedriger sind als ausgewiesen. Tatsächlich fällt das Wachstum und die Verschuldung geht immer weiter nach oben. Der Staat muss reagieren, indem er die Zinsen immer weiter senkt und Geldinjektionen verteilt. Hätte er 2008 nicht eingegriffen, dann wäre das System ausgefallen. Ein Crack-up ist also das Aufknacken zwischen Real- und Nominalentwicklung, wenn der Staat im Zuge eines deflationären Schocks als Hauptakteur in die Wirtschaft einspringt. Es ist eine Frage von Schein und Sein. Zur Katastrophenhausse kommt es dann, wenn das einzelne Wirtschaftssubjekt merkt, dass das Geld nicht mehr viel Wert ist, wenn man es lange behält. Das Geld wird so schnell wie möglich rausgehauen um an Sachwerte zu kommen. Es findet ein regelrechte Run auf Sachwerte statt. Das ist der Crack-up Boom. In den 1970er Jahren konnten Zentralbanken und Staat die Inflation noch bekämpfen. Das geht heute nicht mehr. Der treffendste Vergleich der aktuellen Situation ist mit Deutschland in den 1920er Jahren. Irgendwann wird die Kreditklemme so dramatisch, dass der Staat viele kleine und große Firmen retten muss. Der Abriss wird kommen, es ist nur noch die Frage wann er kommt. Es wird nicht aufhören mit den Konjunkturpaketen und die Inflation kann nicht bekämpft werden. Gold kann dabei nur steigen. Aber auch Kartoffeln und Stühle. Alles was einen Sachwert hat, wird steigen. Flierl kann sich überhaupt kein Szenario ausdenken wie Gold nachhaltig fallen sollte. Gold muss steigen, es kann gar nicht anders. Und dann wird irgendwann der Staatsbankrott und die Währungsreform kommen. Besitzer von Sachwerten werden reich. Es wird soziale Unruhen geben, die Sozialausgaben werden explodieren. Das System geht kaputt. Wenn die Kreditklemme aufhört, kommt der Crack-Up Boom.

Ich stelle mir jetzt vor was Ralf Flierl in fünf Jahren sagen wird, wenn der weltweite Wohlstand weiter gewachsen sein wird und das System weiterhin funktioniert. Viele Untergangsprediger tendieren dazu, sich eine eigene Realität zu schaffen und dann die eigene Wahrnehmung so hinzubiegen, dass sie in diese ausgedachte Realität hineinpasst. Was entgegnet man solchen Untergangs-predigern am besten? Ich versuche es einmal mit einer nüchternen Beschreibung der Welt: Das Herz des Kapitalismus sind Unternehmer, die neue Produkte ins Wirtschaftsleben einführen und bestehende Produkte verbessern. So entsteht reales Wirtschaftswachstum. Innovative neue Produkte wurden in den letzten Jahren zum Beispiel im IT-Sektor auf den Markt gebracht. Apple hat mit dem iPad ein neues Marktsegment geschaffen. Tausenden von Entwicklern ist es möglich über selbstentwickelte Apps eine Millionenkundeschaft erreichen. Facebook hat im gleichen Zeitraum dafür gesorgt, dass die Welt näher zusammenrückt. Menschen können global ohne Grenzen miteinander kommunzieren. Aber auch die Großkonzerne in etablierten Branchen waren nicht untätig und haben ihre Produkte enorm verbessert. Der neue Audi A6 oder der 5er BMW sind mit ihren Vorgängermodellen von vor 10 Jahren nicht mehr zu vergleichen. Diese großen Premiumautos kommen mit 5 Litern Spritverbrauchen aus und haben zahlreiche Sicherheitssysteme integriert, die zum Beispiel Auffahrunfälle verhindern. Navigationssysteme führen uns zielstrebig zum Ort unserer Wahl. Fassen wir also zusammen, dass der gesamtwirtschaftliche Produktionsapparat, unter der Verwendung der gleichen Ressourcen, Produkte in einer ungleich besseren Qualität und Vielfalt als noch vor 10 Jahren produzieren kann. Es findet reales Wirtschaftswachstum statt!

Ausgelöst von der hohen Entwicklungsdynamik des kapitalistischen Systems, die übrigens nur aufgrund von Geldschöpfung und eines funktionierenden Finanzsektors möglich ist, kommt es in regelmäßigen Abständen zu Konjunkturzyklen. Die ersten Weltwirtschaftskrisen in den 1870er und 1930er Jahren verliefen äußert brutal und gingen mit gewaltigen Wohlstandsverlusten und hoher Arbeitslosigkeit einher. Seit den 1940er Jahren hat die Wirtschaftstheorie große Fortschritte beim Verständnis des Konjunkturzyklus gemacht. Es hat sich herausgestellt, dass sich Abwärtszyklen ohne staatliche Einwirkungen verstärken. Durch entschiedenes Eingreifen von Zentralbanken und Staat, die systemstabilisierend eingreifen, kann eine Rezession bekämpft werden. Natürlich werden, was in demokratischen Gesellschaften mit unterschiedlichen Ansichten nicht verwunderlich ist, noch regelmäßig Fehler gemacht, wie zum Beispiel in Japan. Die japanische Regierung hat in den 1990er Jahren zahlreiche marode Firmen mit staatlichen Krediten am Leben erhalten und damit verhindert, dass sich die Unternehmen mit der höchsten Produktivität und Innovations-fähigkeiten durchsetzen. Bei der Bekämpfung der Ölkrise in den 1970er Jahren wurde zunächst nicht erkannt, dass der Produktionsapparat aufgrund einer realen Rohstoffknappheit ausgelastet war. Wenn Firmen ihre Produktion nicht ausweiten können, gleichzeitig aber die aggregierte Nachfrage durch den Staat angekurbelt wird, kommt es zur Inflation. Dennoch: Die Ökonomen haben aus diesen zahlreichen Fehlern gelernt und das Ergebnis einer sinnvollen staatlichen Intervention konnten wir 2008 und 2009 während der Finanzkrise beobachten. Nur durch das entschlossene Eingreifen des Staates und der Zentralbanken wurde eine weitere Weltwirtschaftskrise abgewendet. Was Ralf Flierl als Teufelszeug abtut, betrachte ich als einer der größten Errungenschaft der modernen Ökonomie.

Ralf Flierl definiert Inflation ganz richtig als die Ausweitung der Geldmenge. Der Ökonom Milton Friedman hat auf diesem Gebiet wichtige Grundlagenarbeit geleistet und aufgezeigt, dass die Zentralbanken die Geldmenge jährlich in konstanten Wachstumsraten ausweiten sollten. Die FED versucht mit ihrer Geldpolitik genau dieses gleichmäßige Wachstum der Geldmenge zu gewährleisten, auch wenn sie sich öffentlich nicht auf Friedman beruft. Aber die statistischen Datenreihen sprechen eine deutliche Sprache. Das Geldmengenaggregat M2 lag 1959 bei 286,6 Mrd. $ und stieg bis Ende 2007 auf 7493,8 Mrd. §. Das entspricht einem Wachstum der Geldmenge um jährlich etwa 6,9%. Das reale GDP stieg im Schnitt jährlich etwa um 3,3%. In den letzten 3 Jahren verlangsamte sich das Geldmengenwachstum M2 auf ein jährliche Durchschnittsrate von etwa 5,64%. M2 belief sich Ende 2010 auf 8816,4 Mrd. §. Die autodeflationären Prozesse in der US-Wirtschaft wirkten so stark, dass die massive Ausweitung der monetären Geldbasis kaum auf die umlaufende Geldmenge durchschlug. Die US-Bevölkerung wuchs seit 1959 von 178 Mio. auf 311 Mio. Es bleibt festzuhalten, dass auf Seiten der Geldmengenpolitik keine Anzeichen einer Inflationierung vorliegen. Wenn die Kreditvergabe seitens der Geschäftsbanken anziehen sollte kann die FED jederzeit entgegenwirken, um das konstante Geldmengenwachstum aufrecht zu erhalten.

Halten wir also fest: Die Weltwirtschaft wächst real und die Ausweitung der Geldmenge verläuft weiterhin konstant. Nichts deutet auf einen Crack-Up Boom hin. Wie ist das Staatschulden-Problem einzuordnen? Wenn man den Notenbanken vorwirft, die Staats-chulden weg inflationieren zu wollen, klingt das zunächst dramatisch, ist es aber nicht. Über eine jährliche Seignorage in Höhe von etwa 2% des GDP würde sich das Verschuldungsproblem lösen lassen, auf Kosten von einer Teuerungsrate zwischen 3% und 4%. So weit muss es aber gar nicht erst kommen. Es gibt zahlreiche andere Lösungsmöglichkeiten. Die Natur der Staatsschuld ist ein Verteilungsproblem. Der Staat kann seine hohen Sozialleistungen nicht finanzieren, darum leiht der sich Geld von seinen Bürgern, indem er Staatsanleihen ausgibt. Jeder Staatsschuld steht aber auch gleichzeitig ein Guthaben gegenüber und diese Guthaben könnte der Staat im Notfall jederzeit durch Steuern wieder abschöpfen. Die Staatsschuld ist also ein Verteilungsproblem zwischen Arm und Reich, sowie zwischen der heutigen und der nächsten Generation. Geld sparen bedeutet nichts anderes, als sich in der Zukunft aus dem wirtschaftlichen Produktionsapparat bedienen zu wollen. Wenn der Staat sich entschließen würde, seine Staatsschulden nur noch zu 90% zu begleichen, was er jederzeit tun könnte, so wäre das in einem demokratischen Staat eine bewusste Entscheidung zur Umverteilung und zwar von der nächsten Generation zur heutigen und von den Reichen zu den Armen.

Fazit: Der Crack-up Boom ist ein Hirngespinst. Das System der Geldschöpfung und reales Wirtschaftswachstum sind siamesische Zwillinge, deren eigentliche Stärken fälschlicherweise oft als deren Schwächen interpretiert werden. Freuen Sie sich auf weitere Jahre der Prosperität, liebe Leser!

Viele Grüße

Simon Betschinger

Kommentar von lion11:

da gebe ich Herrn Betschinger vollkommen recht.Die Verunsicherung der Gesellschaft ist ein gefährliches Spiel wird aber immer wieder praktiziert.Sehr viele handeln aber nach solchen Aussagen.

Kommentar von Wambaugh:

Ein Streitgespräch in einer der kommenden Ausgaben des SI ist hoffentlich schon angedacht.

Kommentar von ohjeeeeeeeee:

"Jeder Staatsschuld steht aber auch gleichzeitig ein Guthaben gegenüber" Keine Ahnung wie du das genau meinst, aber jeder Schuld steht generell nur ein abgezinstes Guthaben gegenüber. Zweitens kann der Staat eben nicht beliebig die Steuern erhöhen. Zumindest in Deutschland gibt es ein rechtliche Grenze. Drittens würden gerade Leute wie du am lautesten Schreien, wenn der Staat von deinem Vorschlag gebrauch machen würde. Schon lustig wie hier Steuererhörungen plötzlich als Lösungsmittel aus dem Hut gezaubert werden, wo doch jedes Kind weiß, daß auch die Staaten einem Wettbewerb unterzogen sind und ein Staat, der seine Steuern erhöht damit rechnen muss, dass Unternehmen und Vermögende abwandern. Und das ist das Problem. In einer globalisierten Welt können private Assets jederzeit die Grenze überschreiten. Der Staat verliert seinen Zugriff und damit deine fiktive Deckungsgröße.

Kommentar von ohjeeeeeeeee:

"Wenn der Staat sich entschließen würde, seine Staatsschulden nur noch zu 90% zu begleichen, was er jederzeit tun könnte"

Nein, das kann er nicht jederzeit tun, es sei denn, er behauptet die Zahlungsunfähigkeit.

Kommentar von Wavre:

Privatinvestoren die höhere Steuern empfehlen. Interessant, da muss ich immer an die Leute denken, die vor 2008 jede Staatsintervention verteufelt haben.

Aber diese ganzen Finanzapokalyptiker die seit 2008 ihren kram ins Internet stellen haben manchmal ganz eigene Interessen. So hat letztes Jahr Walter Eichelburg einen konkreten Termin für das Ende des Euros genannt und Gold als einzige mögliche Investition dargestellt. Freimal darf man raten womit Eichelburg sein Geld verdient. Mit dem verkauf von Goldzertifikaten.

Da werden oft ganz einfach Betrugsmaschen durchgeführt und Leute abgezockt.

| bewerten | 28 Bewertungen |

|

Dienstag, 15. Februar 2011

Kategorie: Allgemein |

2 Kommentare

Liegt das Geld manchmal auf der Straße und muss man es nur aufheben? Praxisbeispiel I

Liebe Leser,

nach der Effizienten Märkte Theorie dürfte es nicht möglich sein, basierend auf öffentlichen und frei zugänglichen Informationen, geldwerte Vorteile zu ziehen. Glücklicherweise ist der deutsche Markt alles andere als effizient was die Informationsverarbeitung betrifft. Ich zeige Ihnen das an einem Beispiel von heute:

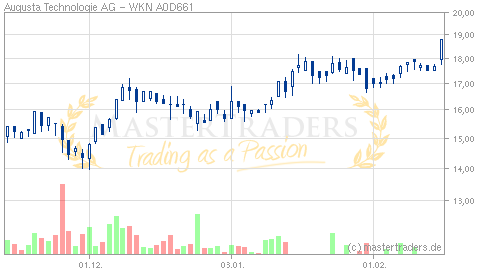

Augusta meldete heute früh eine Übererfüllung der Planzahlen. Die Aktie konnte heute +6% zulegen. Das Schöne ist: Es war nach dem Bericht zum dritten Quartal offensichtlich, dass Augusta die Prognosen übertrefffen würde: Am 11. Januar 2011 schrieb ich im Trading-Channel:

Fazit: Anfang Januar konnte jeder aus dem Bericht zum dritten Quartal durch einfaches Hochrechnen herausfinden, dass Augusta im Geschäftsjahr 2010 Umsätze von etwa 130 Mio. erzielt haben dürfte. Heute meldete Augusta ein Umsatzwachstum um 38 Prozent auf 129,3 Mio. Euro. Meine Umsatzprognose "knapp unter 130 Mio. " wurde damit perfekt getroffen. Andere Marktteilnehmer haben diese Berechnung anscheinend nicht durchgeführt, denn sonst würde sich heute nicht so viele positiv überraschte Käufer auf die Briefseiten stürzen.

Die Augusta-Aktie befindet sich seit 13,20 im TradeCentre-Musterdepot und notiert seit Kaufkurs 42% im Plus. Das TradeCentre Musterdepot startete 2003 mit 10.000 und erreichte am 02.11.2010 erstmals die Marke von 100.000. Das Anlagekapital wurde verzehnfacht. Das Mustedepot ist nachbildbar. Sämtliche Transaktionen erhalten Sie vor Börseneröffnung.

nach der Effizienten Märkte Theorie dürfte es nicht möglich sein, basierend auf öffentlichen und frei zugänglichen Informationen, geldwerte Vorteile zu ziehen. Glücklicherweise ist der deutsche Markt alles andere als effizient was die Informationsverarbeitung betrifft. Ich zeige Ihnen das an einem Beispiel von heute:

Augusta meldete heute früh eine Übererfüllung der Planzahlen. Die Aktie konnte heute +6% zulegen. Das Schöne ist: Es war nach dem Bericht zum dritten Quartal offensichtlich, dass Augusta die Prognosen übertrefffen würde: Am 11. Januar 2011 schrieb ich im Trading-Channel:

"Aktuell sehen die Planzahlen Umsatzerlöse in Höhe von 120 Mio. vor. Nun erzielte das Unternehmen in den ersten neun Monaten 2010 bereits ein Umsatwachstum um 38% auf 93,151 Mio. . In Q4 2009 betrug der Umsatz 29,4 Mio. . Das heißt selbst wenn Augusta im vierten Quartal 2010 ein Nullwachstum erzielt hätte, würden etwa 122 Mio. Umsatz im Gesamtjahr erzielt worden sein. Wenn nun allerdings, wie in den ersten drei Quartal des laufenden Geschäftsjahres, der Wachstumskurs aufrecht erhalten wurde - wovon ich schwer ausgehe - sind Umsatzgrößen knapp unter 130 Mio. wahrscheinlicher. Und das würde eine deutliche Übererfüllung der Planzahlen bedeuten."

Fazit: Anfang Januar konnte jeder aus dem Bericht zum dritten Quartal durch einfaches Hochrechnen herausfinden, dass Augusta im Geschäftsjahr 2010 Umsätze von etwa 130 Mio. erzielt haben dürfte. Heute meldete Augusta ein Umsatzwachstum um 38 Prozent auf 129,3 Mio. Euro. Meine Umsatzprognose "knapp unter 130 Mio. " wurde damit perfekt getroffen. Andere Marktteilnehmer haben diese Berechnung anscheinend nicht durchgeführt, denn sonst würde sich heute nicht so viele positiv überraschte Käufer auf die Briefseiten stürzen.

Die Augusta-Aktie befindet sich seit 13,20 im TradeCentre-Musterdepot und notiert seit Kaufkurs 42% im Plus. Das TradeCentre Musterdepot startete 2003 mit 10.000 und erreichte am 02.11.2010 erstmals die Marke von 100.000. Das Anlagekapital wurde verzehnfacht. Das Mustedepot ist nachbildbar. Sämtliche Transaktionen erhalten Sie vor Börseneröffnung.

Kommentar von Spieglein:

sehr brauchbar

Kommentar von Trader 10736:

"Viele Untergangsprediger tendieren dazu, sich eine eigene Realität zu schaffen und dann die eigene Wahrnehmung so hinzubiegen, dass sie in diese ausgedachte Realität hineinpasst."

Vorsicht, denn das trifft auf die Optimisten auch zu.

Crisis, what crisis? ^^

| bewerten | 5 Bewertungen |

|

Montag, 14. Februar 2011

Kategorie: Allgemein |

0 Kommentare

DAX - the never ending bull market - wie geht es weiter?

Liebe Leser,

der DAX steigt und steigt und man reibt sich verwundert die Augen. Die Hausse nährt die Hausse. Solche Trends brechen eigentlich nie einfach über Nacht. Denn warum sollte die Mehrzahl der Börsianer eines morgens aufstehen und zu einer vollkommen anderen Betrachtung der Situation kommen als noch am Vortag? Ausgeschlossen. Darum enden solche solche starken Aufwärtstrends eigentlich fast immer über einen Topping-Out Prozess, der sich über mehrere Wochen hinzieht oder über einen bärischen Pivotal Point. Ein bärischer Pivotal Point wäre eine Nachricht, die von einem Schlag auf den anderen die bullische Meinung der Börsianer ändert und verbunden mit der Nachricht ein starkes Preissignal liefert. Haben Sie einen bärischen Pivotal Point entdeckt? Ich nicht!

Was sagt uns die Statistik? Auch wenn es der Intuition zu widersprechen scheint, sind die statistischen Ergebnisse eindeutig. Das wurde alles tausendfach untersucht. Allein aus der Tatsache, dass ein Markt stark gestiegen ist, lässt sich kein erhöhtes Verlustrisiko ableiten! D.h. wenn der DAX in den letzten vier Wochen 5% zugelegt hat, ist der statistische Erwartungswert einer Kurskorrektur nicht größer als wenn der DAX in den vier Wochen zuvor stagnierte.

Was sagen die Fundamentaldaten? Ob eine stärkere Indexkorrektur bereits in den kommenden Wochen einsetzen wird, ist fragwürdig. In den letzten Wochen wurde der DAX insbesondere von den Finanzwerten und den Versicherern getrieben. Die fundamentalen Bewertungen geben keine Anzeichen, dass auch nur die kleinste Überhitzung vorliegt. Eine Allianz wird auf Basis der Schätzungen für 2012 mit einem KGV von 8,4 und einer Dividendenrendite von 5% bewertet. Etwas höher und zwar bei 5,2% liegt die erwartete Dividendenrendite der Münchener Rück. Auch die Autoaktion Daimler und BMW werden mit einstelligen KGVs bewertet, wenn wir die Konsensschätzungen für 2012 zugrunde legen, die wir insbesondere im Automobilsektor sogar noch für zu niedrig halten. Sind diese einstelligen KGVs als Bewertungsmaßstab indikativ? Ja sind sie, weil das Zyklushoch des laufenden Aufschwungs wohl erst ins Jahr 2013 fallen wird. Kurzum: Der DAX gehört aus fundamentaler Sicht eher auf 9000 Punkte als auf 7000 Punkte.

Die leicht anziehenden Inflationserwartungen tun ihr übriges, um die Rally weiter anzuheizen. Wer von einer steigenden Inflation ausgeht, muss fallende Anleihekurse bei der Portfolioaufstellung berücksichtigen. Dann wird schnell ersichtlich, dass es kaum einen Grund gibt, eine Allianz mit 5% Dividendenrendite zu verkaufen, um das Geld in einer andere Assetklasse umzuschichten.

Wie gehe ich als Trader mit der Situation um? Ich weiß, dass meine einzige Möglichkeit einen oberen Wendepunkt eventuell auszumachen, darin besteht, auf einen bärischen Pivotal Point zu warten. Ansonsten weiß ich, dass ich nichts weiß, versuche mich erst gar nicht erst in Shortspekulationen, sondern trade mit klaren Stopp-Kursen auf der Longseite weiter. Irgendwann wird eine Korrektur kommen, wann das ist, steht in den Sternen. Als Trader genügt es auf eine einsetzende Korrektur zu reagieren, man muss sie nicht im Vorfeld antizipieren.

Fazit: Über die Indexentwicklung nachzudenken, setzt erst einmal voraus, sich über die Grenzen des eigenen Wissens bewusst zu werden.

der DAX steigt und steigt und man reibt sich verwundert die Augen. Die Hausse nährt die Hausse. Solche Trends brechen eigentlich nie einfach über Nacht. Denn warum sollte die Mehrzahl der Börsianer eines morgens aufstehen und zu einer vollkommen anderen Betrachtung der Situation kommen als noch am Vortag? Ausgeschlossen. Darum enden solche solche starken Aufwärtstrends eigentlich fast immer über einen Topping-Out Prozess, der sich über mehrere Wochen hinzieht oder über einen bärischen Pivotal Point. Ein bärischer Pivotal Point wäre eine Nachricht, die von einem Schlag auf den anderen die bullische Meinung der Börsianer ändert und verbunden mit der Nachricht ein starkes Preissignal liefert. Haben Sie einen bärischen Pivotal Point entdeckt? Ich nicht!

Was sagt uns die Statistik? Auch wenn es der Intuition zu widersprechen scheint, sind die statistischen Ergebnisse eindeutig. Das wurde alles tausendfach untersucht. Allein aus der Tatsache, dass ein Markt stark gestiegen ist, lässt sich kein erhöhtes Verlustrisiko ableiten! D.h. wenn der DAX in den letzten vier Wochen 5% zugelegt hat, ist der statistische Erwartungswert einer Kurskorrektur nicht größer als wenn der DAX in den vier Wochen zuvor stagnierte.

Was sagen die Fundamentaldaten? Ob eine stärkere Indexkorrektur bereits in den kommenden Wochen einsetzen wird, ist fragwürdig. In den letzten Wochen wurde der DAX insbesondere von den Finanzwerten und den Versicherern getrieben. Die fundamentalen Bewertungen geben keine Anzeichen, dass auch nur die kleinste Überhitzung vorliegt. Eine Allianz wird auf Basis der Schätzungen für 2012 mit einem KGV von 8,4 und einer Dividendenrendite von 5% bewertet. Etwas höher und zwar bei 5,2% liegt die erwartete Dividendenrendite der Münchener Rück. Auch die Autoaktion Daimler und BMW werden mit einstelligen KGVs bewertet, wenn wir die Konsensschätzungen für 2012 zugrunde legen, die wir insbesondere im Automobilsektor sogar noch für zu niedrig halten. Sind diese einstelligen KGVs als Bewertungsmaßstab indikativ? Ja sind sie, weil das Zyklushoch des laufenden Aufschwungs wohl erst ins Jahr 2013 fallen wird. Kurzum: Der DAX gehört aus fundamentaler Sicht eher auf 9000 Punkte als auf 7000 Punkte.

Die leicht anziehenden Inflationserwartungen tun ihr übriges, um die Rally weiter anzuheizen. Wer von einer steigenden Inflation ausgeht, muss fallende Anleihekurse bei der Portfolioaufstellung berücksichtigen. Dann wird schnell ersichtlich, dass es kaum einen Grund gibt, eine Allianz mit 5% Dividendenrendite zu verkaufen, um das Geld in einer andere Assetklasse umzuschichten.

Wie gehe ich als Trader mit der Situation um? Ich weiß, dass meine einzige Möglichkeit einen oberen Wendepunkt eventuell auszumachen, darin besteht, auf einen bärischen Pivotal Point zu warten. Ansonsten weiß ich, dass ich nichts weiß, versuche mich erst gar nicht erst in Shortspekulationen, sondern trade mit klaren Stopp-Kursen auf der Longseite weiter. Irgendwann wird eine Korrektur kommen, wann das ist, steht in den Sternen. Als Trader genügt es auf eine einsetzende Korrektur zu reagieren, man muss sie nicht im Vorfeld antizipieren.

Fazit: Über die Indexentwicklung nachzudenken, setzt erst einmal voraus, sich über die Grenzen des eigenen Wissens bewusst zu werden.

| bewerten | 9 Bewertungen |

|

Montag, 07. Februar 2011

Kategorie: Allgemein |

4 Kommentare

BMW KGV12e nur 6,5: Die zweite Aufwärtswelle müssen wir gehebelt reiten - Goldman Sachs sieht 87% Upside Potential!

Liebe Trader,

die Situation im DAX könnte bullischer kaum sein. Der Pacemaker der DAX-Rally in 2010 waren die Automobilaktien. Nachdem diese vor etwa 8 Wochen in eine ausgeprägte Konsolidierung übergingen, übernahmen kurzerhand Finanzwerte wie Allianz und Deutsche Bank das Zepter und zogen den DAX weiter nach oben. Die nächste Sektorrotation dürfte nun nicht mehr weit entfernt sein. Ich rechne damit, dass die Finanzaktien demnächst in eine Konsolidierung eintreten werden und die Automobilaktien ihre Kursrallys fortsetzen werden:

Trading-Plan: Sobald die Autotitel, Favorit ist BMW, ihre nun acht Wochen alte Konsolidierungsbewegung beenden und zur Fortsetzung der Rally antreten, müssen wir aufspringen, um den zweiten Haussemove voll mitzunehmen.

Wie hoch sind die Kurspotenziale? Hierzu verweise ich auf die jüngste Studie von Goldman Sachs, die meiner Argumentation entspricht, die ich bereits Mitte letzten Jahres aufgestellt hatte. Goldman Sachs empfielt die BMW-Aktie mit Kursziel 109 zum Kauf. Das entspricht einem Kurspotenzial von 87% gegenüber der aktuellen Notierung. Die Kernargumente der "Goldmänner" sind:

Gemäß den Gewinnschätzungen von Goldman Sachs wird die BMW-Aktie mit einem KGV12 von 6,5 bewertet. Diese Gewinnschätzung geht konform mit meiner Brancheneinschätzung. Es gibt wohl kaum jemand, der Sie auf den Haussetrend im Automobilsektor schon so früh und so vehement vorbereitet hat wie ich. Schon im Mai und Juni 2010 hatte ich Ihnen erklärt, dass sich die Automobilbranche nicht wie in früheren Zyklen verhalten wird, sondern aufgrund der hohen Nachfrage aus Asien einen Tranfsformationsprozess zur Wachstumsbranche vollziehen wird, die bis etwa 2015 außerordentlich hohe Wachstumsraten verspricht. Lesen Sie hierzu bitte folgenden beiden Blog-Artikel:

Das immense Wachstumspotenzial der asiatischen Automärkte wird durch folgende Zahlen gut veranschaulicht: Erst zwei Prozent aller Chinesen besitzen ein Auto. Zum Vergleich: In Deutschland sind es 56% der Bevölkerung. Eine Studie von McKinsey prognostiziert für das Jahr 2020 einen PKW-Absatz in China von 20 bis 21 Millionen. (Siehe hierzu folgenden Blog-Beitrag: Im Angesicht des ersten Juglarzyklus des neuen Kondratieffs!). Damit wäre China der größte Automarkt der Welt. Die wachsende Mittelschicht wird sich Autos leisten, sobald das Geld dazu da ist. Erst dann, wenn das Pro-Kopf-Einkommen der Chinesen zu den jetzigen Werten der europäischen Industrienationen aufgeschlossen hat, wird der Wachstumsstimulus der Globalisierung seinen Höhepunkt erreicht haben.

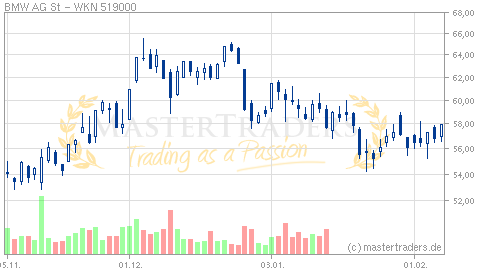

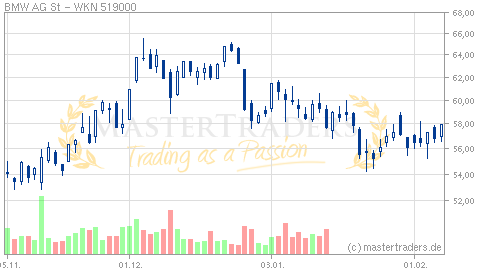

Das langfristige Chartbild von BMW zeigt den typischen Verlauf eines Neubewertungs-Impulses, ausgelöst durch das Wachstum in den Emerging Markets.

Das kurzfristige Chartbild von BMW zeigt den Verlauf der Konsolidierungsbewegung. Nach Abschluss dieser kurzfristigen Konsolidierung dürfte sich der Neubewertungs-Impuls fortsetzen.

Fazit: Wenn Sie Hilfe beim Trading der zweiten Haussewelle benötigen (Einstieg, Stopp-Loss,...), verfolgen Sie mein Vorgehen im Trading-Channel.

die Situation im DAX könnte bullischer kaum sein. Der Pacemaker der DAX-Rally in 2010 waren die Automobilaktien. Nachdem diese vor etwa 8 Wochen in eine ausgeprägte Konsolidierung übergingen, übernahmen kurzerhand Finanzwerte wie Allianz und Deutsche Bank das Zepter und zogen den DAX weiter nach oben. Die nächste Sektorrotation dürfte nun nicht mehr weit entfernt sein. Ich rechne damit, dass die Finanzaktien demnächst in eine Konsolidierung eintreten werden und die Automobilaktien ihre Kursrallys fortsetzen werden:

Trading-Plan: Sobald die Autotitel, Favorit ist BMW, ihre nun acht Wochen alte Konsolidierungsbewegung beenden und zur Fortsetzung der Rally antreten, müssen wir aufspringen, um den zweiten Haussemove voll mitzunehmen.

Wie hoch sind die Kurspotenziale? Hierzu verweise ich auf die jüngste Studie von Goldman Sachs, die meiner Argumentation entspricht, die ich bereits Mitte letzten Jahres aufgestellt hatte. Goldman Sachs empfielt die BMW-Aktie mit Kursziel 109 zum Kauf. Das entspricht einem Kurspotenzial von 87% gegenüber der aktuellen Notierung. Die Kernargumente der "Goldmänner" sind:

- Der Automobilsektor hat bereits in 2010 wieder zu den Vorkrisenniveaus zurückgefunden. Goldman Sachs erwartet weitere Verbesserungen bei Umsatz und Gewinnmargen bis etwa 2013.

- Mit dem Start von 3 neuen Modellserien in 2012 wird BMW die Marge durch Fixkostendegressionen voraussichtlich weiter steigern können und durch das Baukasten-Prinzip Skaleneffekte nutzen.

- Goldman Sachs sagt voraus, dass BMW 2011 den Absatz in den Muttermärkten USA und Deutschland stark steigern wird, verbunden mit einer weiterhin hohen Nachfrage aus China.

- Goldman Sachs prognostiziert, dass BMW in 2013 eine EBIT-Marge von 11,5% wird erreichen können. Der Gewinn je Aktie dürfte 2012 bei 8,90 liegen.

Gemäß den Gewinnschätzungen von Goldman Sachs wird die BMW-Aktie mit einem KGV12 von 6,5 bewertet. Diese Gewinnschätzung geht konform mit meiner Brancheneinschätzung. Es gibt wohl kaum jemand, der Sie auf den Haussetrend im Automobilsektor schon so früh und so vehement vorbereitet hat wie ich. Schon im Mai und Juni 2010 hatte ich Ihnen erklärt, dass sich die Automobilbranche nicht wie in früheren Zyklen verhalten wird, sondern aufgrund der hohen Nachfrage aus Asien einen Tranfsformationsprozess zur Wachstumsbranche vollziehen wird, die bis etwa 2015 außerordentlich hohe Wachstumsraten verspricht. Lesen Sie hierzu bitte folgenden beiden Blog-Artikel:

- Autoaktien-Hausse: Kaufpanik bei BMW. Wir stehen erst am Anfang.

- Im Angesicht des ersten Juglarzyklus des neuen Kondratieffs!

Das immense Wachstumspotenzial der asiatischen Automärkte wird durch folgende Zahlen gut veranschaulicht: Erst zwei Prozent aller Chinesen besitzen ein Auto. Zum Vergleich: In Deutschland sind es 56% der Bevölkerung. Eine Studie von McKinsey prognostiziert für das Jahr 2020 einen PKW-Absatz in China von 20 bis 21 Millionen. (Siehe hierzu folgenden Blog-Beitrag: Im Angesicht des ersten Juglarzyklus des neuen Kondratieffs!). Damit wäre China der größte Automarkt der Welt. Die wachsende Mittelschicht wird sich Autos leisten, sobald das Geld dazu da ist. Erst dann, wenn das Pro-Kopf-Einkommen der Chinesen zu den jetzigen Werten der europäischen Industrienationen aufgeschlossen hat, wird der Wachstumsstimulus der Globalisierung seinen Höhepunkt erreicht haben.

Das langfristige Chartbild von BMW zeigt den typischen Verlauf eines Neubewertungs-Impulses, ausgelöst durch das Wachstum in den Emerging Markets.

Das kurzfristige Chartbild von BMW zeigt den Verlauf der Konsolidierungsbewegung. Nach Abschluss dieser kurzfristigen Konsolidierung dürfte sich der Neubewertungs-Impuls fortsetzen.

Fazit: Wenn Sie Hilfe beim Trading der zweiten Haussewelle benötigen (Einstieg, Stopp-Loss,...), verfolgen Sie mein Vorgehen im Trading-Channel.

Kommentar von Simon:

BMW legt heute direkt los. Toyota hatte die Absatzprognosen erhöht. Das beflügelt den gesamten Sektor. +3% auf 60,75. Wir sind jetzt mit dabei (siehe Trading-Channel).

Kommentar von Simon:

Die Absatzzahlen von BMW können sich sehen lassen. Ich zitiere die DPA: "Der Münchener Autobauer BMW hat zum Jahresauftakt ein kräftiges Verkaufsplus erzielt. Der Absatz stieg im Januar im Vergleich zum Vorjahresmonat um 28 Prozent auf 105.177 Wagen, wie das Unternehmen am Dienstag mitteilte. Dabei entfielen 90.841 Fahrzeuge auf die

Kernmarke BMW, die um 30 Prozent wuchs..."

Kommentar von Trader 11290:

Hallo Simon, ich denke nicht nur ich würde mich freuen, wenn Sie mal wieder eine persönliche Analyse/Einschätzung zum DAX abgeben würden.

Kommentar von Trader 11290:

BMW auch heute wieder stark

| bewerten | 10 Bewertungen |

|

Donnerstag, 03. Februar 2011

Kategorie: Allgemein |

5 Kommentare

Frauenquote? Nein danke! Das wäre ökonomisch nicht zu rechtfertigen.

Liebe Leser,

"die Gründung eines Unternehmens ist der Ursprung allen Wirtschaftens. Unser Land braucht Unternehmertypen, die mehr als Arbeitsplatzsicherheit und geregeltes Einkommen wollen. Menschen, die es wagen, ihre Vision in der Realität umzusetzen. Mit diesen wahren Worten wirbt die FINANCIAL TIMES DEUTSCHLAND für ihren jährlichen Gründerwettbewerb enable2start. Die fünf Gewinnerfirmen erhalten jeweils 50.000 Startkapital und werden ein Jahr lang durch die FTD journalistisch begleitet. Ein Blick auf das Gruppenfoto zeigt unmissverständlich: Die Unternehmensgründer sind leider alle Männer!

Zum vierten Mal wurden letztes Jahr in San Francisco die "Crunchies Awards für die überzeugendsten und innovativsten Technologiefirmen vergeben. Es gibt zahlreiche Auszeichnungen, zum Beispiel für die beste Internetanwendung, das beste Geschäftsmodell im Bereich Cleantech, die beste mobile App oder das beste Unternehmen. Auf den Gruppenfotos fällt sofort auf: Die Unternehmensgründer sind leider in überwiegender Anzahl männlich. Das Statistische Bundesamt weiß es genau. Der Anteil von Frauen bei Unternehmensgründungen mit wirtschaftlicher Bedeutung liegt in Deutschland nur bei etwa 18%. Es ist nicht weit her mit dem weiblichen Unternehmertum.

Frauen verfolgen im Allgemeinen andere Lebensentwürfe, tendieren zu weniger Risikobereitschaft, sind nicht bereit wie ein Marc Zuckerberg nächtelang Programmiersprachen zu lernen und zeigen auch nicht den absoluten Willen, nach Reichtum und Macht zu streben. Sie bleiben dem kapitalistischen Spiel immer dann fern, wenn es um den "Ursprung allen Wirtschaftens geht, nämlich auf eigenes Risiko mit neu gegründeten Unternehmen die Wirtschaftswelt zu verändern. Wäre eine gesetzliche Frauenquote angesichts der Faktenlage wirklich ökonomisch zu rechtfertigen? Oder müsste die Forderung an alle Frauen, die per gesetzlicher Quote in die Vorstandsetagen einziehen wollen, nicht eher lauten: Nehmt euch ein Beispiel an den Erfolgsstorys von Facebook, Google und Co. Gründet eure eigenen Firmen, kontrolliert die Aufsichtsräte und entscheidet selbst wer das Geschick der Firmen lenken soll. Es ist eben ein gewaltiger Unterschied sich in gegebene Strukturen hineinzusetzen oder selbst neue Strukturen zu schaffen.

Hinweis: Nehmen Sie an unserer Umfrage zur Frauenquote im Forum teil.

Viel Erfolg wünscht

Simon Betschinger

"die Gründung eines Unternehmens ist der Ursprung allen Wirtschaftens. Unser Land braucht Unternehmertypen, die mehr als Arbeitsplatzsicherheit und geregeltes Einkommen wollen. Menschen, die es wagen, ihre Vision in der Realität umzusetzen. Mit diesen wahren Worten wirbt die FINANCIAL TIMES DEUTSCHLAND für ihren jährlichen Gründerwettbewerb enable2start. Die fünf Gewinnerfirmen erhalten jeweils 50.000 Startkapital und werden ein Jahr lang durch die FTD journalistisch begleitet. Ein Blick auf das Gruppenfoto zeigt unmissverständlich: Die Unternehmensgründer sind leider alle Männer!

Zum vierten Mal wurden letztes Jahr in San Francisco die "Crunchies Awards für die überzeugendsten und innovativsten Technologiefirmen vergeben. Es gibt zahlreiche Auszeichnungen, zum Beispiel für die beste Internetanwendung, das beste Geschäftsmodell im Bereich Cleantech, die beste mobile App oder das beste Unternehmen. Auf den Gruppenfotos fällt sofort auf: Die Unternehmensgründer sind leider in überwiegender Anzahl männlich. Das Statistische Bundesamt weiß es genau. Der Anteil von Frauen bei Unternehmensgründungen mit wirtschaftlicher Bedeutung liegt in Deutschland nur bei etwa 18%. Es ist nicht weit her mit dem weiblichen Unternehmertum.