|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 18.06. 20:27 Uhr ******************* |

| 24.05. 17:14 Uhr ******************* |

| 19.04. 16:16 Uhr 10.000 Hims & Hers verkauft zu 12,10 USD an der NYSE |

| 17.04. 19:11 Uhr The Bullboard-Depot: Verkauf Intel, IBM und Universal Health |

| 17.04. 18:51 Uhr 4500 Dropbox verkauft zu 22,89 USD an der NYSE |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Freitag, 29. Mai 2009

DAX - Schlaraffenland - Irrationalitäten - Übertreibungen

Liebe Leser,

in den letzten Wochen kam ich mir vor als würde ich im Schlaraffenland leben. Die Börse steigt und steigt und die Börsianer zweifeln und zweifeln. Es ist gutes Gefühl, Gewinne einzufahren mit einer Positionierung, die der des Börsenpublikums entgegen steht.

Warum zweifelt das Börsenpublikum am Aufschwung? Diese Frage ist am besten mit einer Wirklichkeitsillusion zu erklären. Zum einen gewichten Menschen Ereignisse stärker, die in der jüngeren Vergangenheit liegen. Die wirtschaftlichen Katastrophenmeldungen aus der Krise stecken den Leuten noch in den Knochen. Zum anderen verstehen die meisten Börsianer nichts von fundamentaler Aktienanalyse. Unter Fundamentalanalyse wird oft fälschlicherweise verstanden, gute Unternehmen zu finden. Wenn Firmen schlechte Quartalszahlen vermelden oder gar einen Quartalsverlust ausweisen, wird das Unternehmen zur Aktienanlage meist als unattraktiv empfunden. Dieses Verständnis der Fundamentalanalyse ist jedoch weitgehend falsch. Die eigentliche Aufgabe der Fundamentalanalyse besteht darin, Dikrepanzen zwischen der Börsenwertung eines Unternehmens und dem wahren Wert zu ermitteln. Eine Diskrepanz liegt immer dann vor, wenn die Konsenserwartungen der zukünftigen Gewinne von der realen Entwicklung abweichen. Denn dann ist davon auszugehen, dass der aktuelle Aktienpreis auf falschen Erwartungen beruht. Die nicht ganz einfache Aufgabe bei der Aktienanalyse besteht also darin zu prognostizieren, ob die reale Unternehmensentwicklung anders verläuft als allgemein angenommen wird.

Ich halte den Pessimismus bezüglich der weiteren Aktienmarktentwicklung weitgehend für falsch und stelle folgende Überlegungen in den Raum:

Diese Betrachtungen helfen mir meine Long-Positionierung aufrecht zuerhalten. Ich zweifle nicht am Aufwärtstrend. Wie in meinen vorherigen Big-Picture-Analysen geschrieben, geht so ein starker Aufwärtstrend - wie wir ihn seit einigen Wochen vorliegen haben - nicht von heute auf morgen zu Ende. Entweder sehen wir einen langgezogenen Topping-Out-Prozess oder ein bärischer Pivotal Point zerstört mit einem Schlag alle Bullenträume. Solange keines dieser Ereignisse eintritt, trade ich ich long und folge den prozyklischen Breaks.

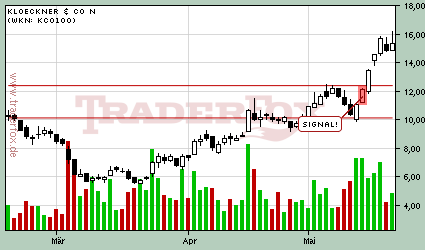

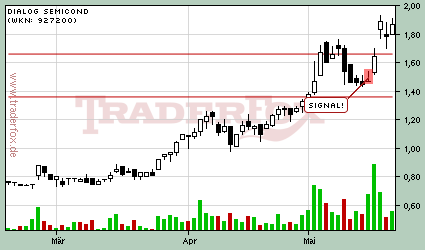

Ich gebe offen zu, lieber Leser, auch mir juckt es in den Fingern einfach mal die ganzen Gewinne zu realisieren und vier Wochen Börsenurlaub zu nehmen. Ich bin seit dem großen bullischen Reversal Pivotal Point am 12. März quasi ständig investiert. Vieler meiner Aktien, die ich vor zweieinhalb Monaten gekauft habe, haben mittlerweile von ihren Tiefs 100% und mehr zugelegt. Ich nenne exemplarisch Kloeckner & co, Praktiker oder eine Dialog Semidoncutor. Diesen Reiz, die Gewinne einfach mitzunehmen, versuche ich mit rationalen Überlegungen zu überwinden. Ich schaue mir die Langfristcharts einzelner Aktien an und stelle mir folgende Frage: Was war die irrationale Übertreibung? Der massive Kurseinbruch im Jahr 2008 oder der kleine Kursanstieg seit 3 Monaten?

Ich schaue mir dann zum Beispiel den Langfristchart von Praktiker. Ich frage Sie: War der dramatische Kursverfall von 36€ auf 3€ eine irrationale fundamentale Übertreibung oder war der kurze Anstieg von 3% auf 7€ eine irrationale fundamentale Übertreibung? Meine Antwort ist eindeutig: Der Kursverfall war übertrieben. Dieser Überlegung hilft mir dabei die Gewinne laufen zu lassen auch wenn die Kursgewinne von über 100% wirklich einen starken Drang auslösen, einfach die Gewinne mitzunehmen. Doch denken Sie immer daran: Only Big Moves make Big Money! Ich versuche den Bullen so lange wie möglich zu reiten, denn eines scheint ein Börsennaturgesetz zu sein:

Kursbewegungen an den Finanzmärkten tendieren regelmäßig dazu, jede menschliche Vorstellungskraft zu sprengen! 2007 hätte niemand gedacht, dass 2008 zahlreiche Aktien um 90% fallen würden. Vielleicht wird in diesem Jahr die Dynamik der Aufwärtsbewegung unterschätzt...

in den letzten Wochen kam ich mir vor als würde ich im Schlaraffenland leben. Die Börse steigt und steigt und die Börsianer zweifeln und zweifeln. Es ist gutes Gefühl, Gewinne einzufahren mit einer Positionierung, die der des Börsenpublikums entgegen steht.

Warum zweifelt das Börsenpublikum am Aufschwung? Diese Frage ist am besten mit einer Wirklichkeitsillusion zu erklären. Zum einen gewichten Menschen Ereignisse stärker, die in der jüngeren Vergangenheit liegen. Die wirtschaftlichen Katastrophenmeldungen aus der Krise stecken den Leuten noch in den Knochen. Zum anderen verstehen die meisten Börsianer nichts von fundamentaler Aktienanalyse. Unter Fundamentalanalyse wird oft fälschlicherweise verstanden, gute Unternehmen zu finden. Wenn Firmen schlechte Quartalszahlen vermelden oder gar einen Quartalsverlust ausweisen, wird das Unternehmen zur Aktienanlage meist als unattraktiv empfunden. Dieses Verständnis der Fundamentalanalyse ist jedoch weitgehend falsch. Die eigentliche Aufgabe der Fundamentalanalyse besteht darin, Dikrepanzen zwischen der Börsenwertung eines Unternehmens und dem wahren Wert zu ermitteln. Eine Diskrepanz liegt immer dann vor, wenn die Konsenserwartungen der zukünftigen Gewinne von der realen Entwicklung abweichen. Denn dann ist davon auszugehen, dass der aktuelle Aktienpreis auf falschen Erwartungen beruht. Die nicht ganz einfache Aufgabe bei der Aktienanalyse besteht also darin zu prognostizieren, ob die reale Unternehmensentwicklung anders verläuft als allgemein angenommen wird.

Ich halte den Pessimismus bezüglich der weiteren Aktienmarktentwicklung weitgehend für falsch und stelle folgende Überlegungen in den Raum:

- Die Rohstoffpreise sind gegenüber 2007 deutlich gesunken. Das senkt die Produktionskosten der Unternehmen. Die Situation bei der Rohstoffversorgung ist also deutlich besser geworden. 2007 stand der DAX noch bei 8000 Punkten, heute steht der Index bei 5000 Punkten.

- Das weltweite Zinsniveau ist extrem niedrig. Die Notenbanken haben entschlossen gehandelt und die Leitzinsen stark gesenkt. Am Geldmarkt erhalten Sparer gerade weniger als 2% Zinsen. Ein Blue Chip wie E.ON hingegen verspricht eine Dividendenrendite von 6%. Aktien sind gegenüber anderen Anlageformen derzeit hoch attraktiv.

- Der Wachstumstrend der globalen Wirtschaft ist ungebrochen. China und Indien werden zu neuen Lokomotiven der Weltwirtschaft aufsteigen.

- Mit Kurseinbrüchen von über 90% haben viele Aktien eine extrem schlechte Wirtschaftsentwicklung bereits vorweggenommen.

- Der Bankensektor funktioniert Monat für Monat besser. Die Kreditvergabe kommt in Schwung.

- Die Zahl der Erwerbstätigen in Deutschland ist deutlich höher als noch 2003. Damals wurde nicht so ein Weltuntergangsgerede angestimmt.

Diese Betrachtungen helfen mir meine Long-Positionierung aufrecht zuerhalten. Ich zweifle nicht am Aufwärtstrend. Wie in meinen vorherigen Big-Picture-Analysen geschrieben, geht so ein starker Aufwärtstrend - wie wir ihn seit einigen Wochen vorliegen haben - nicht von heute auf morgen zu Ende. Entweder sehen wir einen langgezogenen Topping-Out-Prozess oder ein bärischer Pivotal Point zerstört mit einem Schlag alle Bullenträume. Solange keines dieser Ereignisse eintritt, trade ich ich long und folge den prozyklischen Breaks.

Ich gebe offen zu, lieber Leser, auch mir juckt es in den Fingern einfach mal die ganzen Gewinne zu realisieren und vier Wochen Börsenurlaub zu nehmen. Ich bin seit dem großen bullischen Reversal Pivotal Point am 12. März quasi ständig investiert. Vieler meiner Aktien, die ich vor zweieinhalb Monaten gekauft habe, haben mittlerweile von ihren Tiefs 100% und mehr zugelegt. Ich nenne exemplarisch Kloeckner & co, Praktiker oder eine Dialog Semidoncutor. Diesen Reiz, die Gewinne einfach mitzunehmen, versuche ich mit rationalen Überlegungen zu überwinden. Ich schaue mir die Langfristcharts einzelner Aktien an und stelle mir folgende Frage: Was war die irrationale Übertreibung? Der massive Kurseinbruch im Jahr 2008 oder der kleine Kursanstieg seit 3 Monaten?

Ich schaue mir dann zum Beispiel den Langfristchart von Praktiker. Ich frage Sie: War der dramatische Kursverfall von 36€ auf 3€ eine irrationale fundamentale Übertreibung oder war der kurze Anstieg von 3% auf 7€ eine irrationale fundamentale Übertreibung? Meine Antwort ist eindeutig: Der Kursverfall war übertrieben. Dieser Überlegung hilft mir dabei die Gewinne laufen zu lassen auch wenn die Kursgewinne von über 100% wirklich einen starken Drang auslösen, einfach die Gewinne mitzunehmen. Doch denken Sie immer daran: Only Big Moves make Big Money! Ich versuche den Bullen so lange wie möglich zu reiten, denn eines scheint ein Börsennaturgesetz zu sein:

Kursbewegungen an den Finanzmärkten tendieren regelmäßig dazu, jede menschliche Vorstellungskraft zu sprengen! 2007 hätte niemand gedacht, dass 2008 zahlreiche Aktien um 90% fallen würden. Vielleicht wird in diesem Jahr die Dynamik der Aufwärtsbewegung unterschätzt...

| bewerten | 0 Bewertungen |

|

Sonntag, 24. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Das Königssignal - Trefferquote 76,19% - statistisch signifikant

Liebe Leser,

dieses Handelssignal besitzt die Kraft Trading-Könige zu küren. Mit der Entwicklung des 1-2-3-4ers hat Larry Connors ein kleines Meisterstück vollbracht. Mit diesem Signal sind Sie bei nahezu allen starken Trend-Aktien dabei und finden den Einstieg unter einem exzellenten Chance-Risiko-Verhältnis. In den letzten 90 Tagen zeigt unsere statistische Auswertung eine Trefferquote von 76,19%. Insgesamt wurden am deutschen Aktienmarkt 63 Trades nach diesem Signal durchgeführt. Die kurzfristige Trefferquote, die wir schlicht und einfach über die Entwicklung der letzten 10 Trades mit diesem Signal definieren, zeigt sogar eine Erfolgsquote von 90%.

Die Trefferquote ist nur eine Seite der Medallie, um die Qualität eines Handelssignals zu beurteilen. Noch viel wichtiger ist die Performance, die mit einem erfolgreichen Trade erzielt werden kann. Und hier werden die Ergebnisse des 1-2-3-4ers gerade zu brilliant. Als Einstiegssignal für Trendaktien konzipiert, absolvierten die Aktie nach Eingang der Position regelmäßig dynamische Momentum-Breakouts von 20%, 30% oder gar 40% innerhalb weniger Tage. Die Entwicklung der ProSieben-Aktie nach dem 1-2-3-4er finden Sie im vorletzten Blog-Post. Ich zeige Ihne nun weitere Beispiele für durchgeführte Trades:

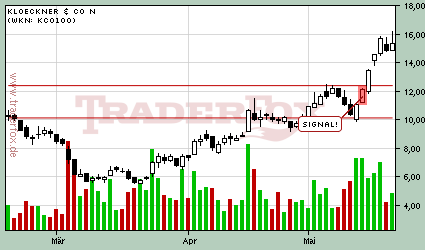

Kloeckner & Co: Der Einstieg erfolgte laut Signal zu 11,21€. Innerhalb von nur 5 Handelstagen ging es um fast weiter 40% auf über 16€ nach oben.

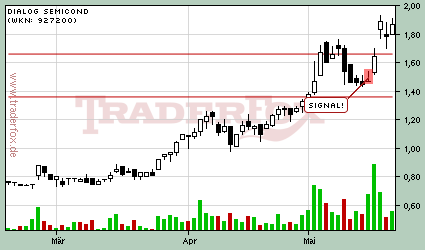

Dialog Semiconductor wurde 1,51€ long getriggert. Die Aktie nahm zügig nach dem Einstieg ihr Aufwärtsmomentum wieder auf und ging am Freitag zu 1,87€ aus dem Handel.

Systematisches Trading mit Handelssignalen - unterstützt mit statistischen Auswertungen - kann dabei helfen, die richtige Aktie zum richtigen Zeitpunkt zu kaufen. Zum 1-2-3-4er Longsignal gibt es auch das Gegenstück, nämlich den 1-2-3-4er als Shortsignal. Eine langfristige Handelsstrategie könnte so aussehen, den 1-2-3-4er long zu traden, wenn die kurzfristige Trefferquote über 60% liegt. Die Konstruktion des Signals mit dem ADX-Trendindikator garantiert, dass in einem bärischen Markttrend die Trefferquote nicht schnell nach oben anzieht. Häufige Fehlsignale sind demnach nicht zu erwarten. Im Gegenzug kann der 1-2-3-4er short immer dann getradet werden, wenn dessen kurzfristige Trefferquote über 60% liegt. Schon wäre ein einfaches Handelssystem geboren. Wie hätte dieses Handelssystem in den letzten Jahren performt? Nächste Woche lesen Sie hier im Blog die Performance-Auswertung.

dieses Handelssignal besitzt die Kraft Trading-Könige zu küren. Mit der Entwicklung des 1-2-3-4ers hat Larry Connors ein kleines Meisterstück vollbracht. Mit diesem Signal sind Sie bei nahezu allen starken Trend-Aktien dabei und finden den Einstieg unter einem exzellenten Chance-Risiko-Verhältnis. In den letzten 90 Tagen zeigt unsere statistische Auswertung eine Trefferquote von 76,19%. Insgesamt wurden am deutschen Aktienmarkt 63 Trades nach diesem Signal durchgeführt. Die kurzfristige Trefferquote, die wir schlicht und einfach über die Entwicklung der letzten 10 Trades mit diesem Signal definieren, zeigt sogar eine Erfolgsquote von 90%.

Die Trefferquote ist nur eine Seite der Medallie, um die Qualität eines Handelssignals zu beurteilen. Noch viel wichtiger ist die Performance, die mit einem erfolgreichen Trade erzielt werden kann. Und hier werden die Ergebnisse des 1-2-3-4ers gerade zu brilliant. Als Einstiegssignal für Trendaktien konzipiert, absolvierten die Aktie nach Eingang der Position regelmäßig dynamische Momentum-Breakouts von 20%, 30% oder gar 40% innerhalb weniger Tage. Die Entwicklung der ProSieben-Aktie nach dem 1-2-3-4er finden Sie im vorletzten Blog-Post. Ich zeige Ihne nun weitere Beispiele für durchgeführte Trades:

Kloeckner & Co: Der Einstieg erfolgte laut Signal zu 11,21€. Innerhalb von nur 5 Handelstagen ging es um fast weiter 40% auf über 16€ nach oben.

Dialog Semiconductor wurde 1,51€ long getriggert. Die Aktie nahm zügig nach dem Einstieg ihr Aufwärtsmomentum wieder auf und ging am Freitag zu 1,87€ aus dem Handel.

Systematisches Trading mit Handelssignalen - unterstützt mit statistischen Auswertungen - kann dabei helfen, die richtige Aktie zum richtigen Zeitpunkt zu kaufen. Zum 1-2-3-4er Longsignal gibt es auch das Gegenstück, nämlich den 1-2-3-4er als Shortsignal. Eine langfristige Handelsstrategie könnte so aussehen, den 1-2-3-4er long zu traden, wenn die kurzfristige Trefferquote über 60% liegt. Die Konstruktion des Signals mit dem ADX-Trendindikator garantiert, dass in einem bärischen Markttrend die Trefferquote nicht schnell nach oben anzieht. Häufige Fehlsignale sind demnach nicht zu erwarten. Im Gegenzug kann der 1-2-3-4er short immer dann getradet werden, wenn dessen kurzfristige Trefferquote über 60% liegt. Schon wäre ein einfaches Handelssystem geboren. Wie hätte dieses Handelssystem in den letzten Jahren performt? Nächste Woche lesen Sie hier im Blog die Performance-Auswertung.

| bewerten | 1 Bewertungen |

|

Donnerstag, 21. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Empfehlen Sie Ihre Top-Aktie! 3 Apple Ipod Nanos zu gewinnen

Liebe Leser,

wir starten auf MasterTraders den Versuch bislang stille Mitleser zu animieren, ihre Meinung zu veröffentlichen. Was ist besser dazu geeignet als ein Aktien-Tipp Spiel? Jeder, der mitmachen möchte, muss ausformulierte Tipps für 3 Aktien abgeben, die vom 1. Juni bis zum 31. Juli die beste Performance erzielen. Der Spieler, dessen drei Aktien zusammen addiert am besten performt haben, gewinnt.

Die besten 3 Aktientipper erhalten von uns einen Apple Ipod Nano!

Wie im Blog zuletzt schon geschrieben, geht es mir hauptsächlich darum, neue Börsianer zu entdecken, mit denen ein fruchtbarer Gedankenaustausch möglich ist. Die gut formulierten Gedanken intelligenter Menschen helfen immer auch bei der eigenen Ideenfindung.

So funktioniert die Teilnahme am Aktien-Tipp-Spiel:

1. Eröffnet hier in unserem Forum "Aktie im Fokus" bis zum 31. Mai einen Thread mit der Aktie im Titel, die ihr empfehlt. Beispiel "Leoni: Top-Turnaroundkandidat im Automobilsektor".

2. Formuliert eure Gedanken warum ihr diese Aktie gut findet. Das können fundamentale Überlegungen sein, charttechnische Perspektiven oder Erwartungen, dass sich der Markt oder eine Branche erholt. Der Beitrag muss mindestens 150 selbst formulierte Wörter beinhalten. Es soll sichtbar werden, dass sich der Autor eigene Gedanken gemacht hat.

3. Insgesamt müsst ihr bis zum 31. Mai 3 Threads mit 3 ausformlierten Aktienempfehlungen geschrieben haben, um einen Ipod gewinnen zu können.

Maßgeblich für die Bestimmung der Rendite einer Empfehlung ist der Eröffnungskurs am 1. Juni und der Schlusskurs am 31. Juli.

wir starten auf MasterTraders den Versuch bislang stille Mitleser zu animieren, ihre Meinung zu veröffentlichen. Was ist besser dazu geeignet als ein Aktien-Tipp Spiel? Jeder, der mitmachen möchte, muss ausformulierte Tipps für 3 Aktien abgeben, die vom 1. Juni bis zum 31. Juli die beste Performance erzielen. Der Spieler, dessen drei Aktien zusammen addiert am besten performt haben, gewinnt.

Die besten 3 Aktientipper erhalten von uns einen Apple Ipod Nano!

Wie im Blog zuletzt schon geschrieben, geht es mir hauptsächlich darum, neue Börsianer zu entdecken, mit denen ein fruchtbarer Gedankenaustausch möglich ist. Die gut formulierten Gedanken intelligenter Menschen helfen immer auch bei der eigenen Ideenfindung.

So funktioniert die Teilnahme am Aktien-Tipp-Spiel:

1. Eröffnet hier in unserem Forum "Aktie im Fokus" bis zum 31. Mai einen Thread mit der Aktie im Titel, die ihr empfehlt. Beispiel "Leoni: Top-Turnaroundkandidat im Automobilsektor".

2. Formuliert eure Gedanken warum ihr diese Aktie gut findet. Das können fundamentale Überlegungen sein, charttechnische Perspektiven oder Erwartungen, dass sich der Markt oder eine Branche erholt. Der Beitrag muss mindestens 150 selbst formulierte Wörter beinhalten. Es soll sichtbar werden, dass sich der Autor eigene Gedanken gemacht hat.

3. Insgesamt müsst ihr bis zum 31. Mai 3 Threads mit 3 ausformlierten Aktienempfehlungen geschrieben haben, um einen Ipod gewinnen zu können.

Maßgeblich für die Bestimmung der Rendite einer Empfehlung ist der Eröffnungskurs am 1. Juni und der Schlusskurs am 31. Juli.

| bewerten | 0 Bewertungen |

|

Mittwoch, 20. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Larry Connors würde Freudensprünge machen!

Liebe Leser,

beim Anblick dieses Trendschubs würde Larry Connors, der Erfinder des 1-2-3-4-er Handelssignals, vermutlich Freudensprünge machen. Wann ist der richtige Zeitpunkt zum Einstieg in eine Aktie? Das ist die größte Herausforderung für jeden Trader. Die 1-2-3-4er Strategie gibt ein Regelwerk für den Einstieg in trendstarke Aktien vor, die sich schnell nach oben bewegen. Diese Trading-Methode wurde von Larry Connors entwickelt, einem Freund Jeff Coopers. Connors beobachtete, dass trendstarke Aktien oft genau drei Tage konsolidierung und dann ihre Trendbewegung wieder aufnehmen. Hier sind die genauen Regeln für diese Strategie:

1. Die Methode benötigt einen Markt, dessen 14-Tage-ADX größer als 30 ist.

2. Zusätlich muss der 14-Tage +DI-Wert größer sein als der 14-Tage -DI-Wert.

3. Jetzt muss gewartet werden bis der Markt eine 1-2-3 Korrektur gemacht. Das heißt, der Markt muss drei Tage mit jeweils tieferen Tiefs ausbilden oder alternativ zwei Tage mit tieferen Tiefs und am dritten Tag einen Inside Day.

4. Der Einstieg in die Position erfolgt am vierten Tag und zwar 1/8 Punkt oberhalb des Hochs des dritten Tages.

5. Der Stopp-Kurs sollte in dier Nähe des Tiefs des dritten Tages platziert werden und bei positivem Verlauf der Position nachgezogen werden.

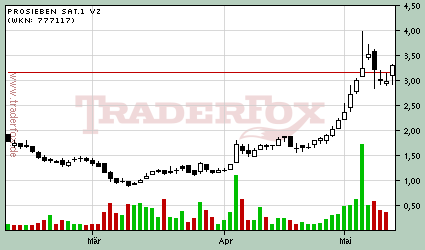

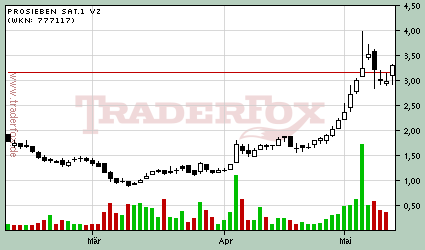

Was sich hier noch so theoretisch anhört, wurde von der ProSieben Aktie in Perfektion erfüllt. Ein besseres Lehrbuchbeispiel kann es nicht geben.

Betrachen Sie ProSieben zum Zeitpunkt als das 1-2-3-4er Handelssignal ausgelöst wurde. Die rote Linie im Chart zeigt die Signal-Triggerlinie.

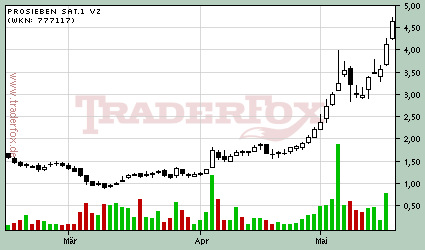

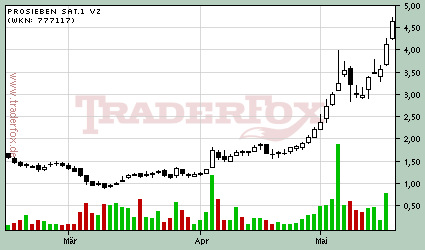

Und nun betrachten Sie wie ProSieben 4 Tage nach Auslösen des Handelssignals 50% Kursgewinne erzielt hat.

Fazit: So macht systematisches Trading mit Handelssignalen Spass. Mehr darüber erfahren Sie hier.

beim Anblick dieses Trendschubs würde Larry Connors, der Erfinder des 1-2-3-4-er Handelssignals, vermutlich Freudensprünge machen. Wann ist der richtige Zeitpunkt zum Einstieg in eine Aktie? Das ist die größte Herausforderung für jeden Trader. Die 1-2-3-4er Strategie gibt ein Regelwerk für den Einstieg in trendstarke Aktien vor, die sich schnell nach oben bewegen. Diese Trading-Methode wurde von Larry Connors entwickelt, einem Freund Jeff Coopers. Connors beobachtete, dass trendstarke Aktien oft genau drei Tage konsolidierung und dann ihre Trendbewegung wieder aufnehmen. Hier sind die genauen Regeln für diese Strategie:

1. Die Methode benötigt einen Markt, dessen 14-Tage-ADX größer als 30 ist.

2. Zusätlich muss der 14-Tage +DI-Wert größer sein als der 14-Tage -DI-Wert.

3. Jetzt muss gewartet werden bis der Markt eine 1-2-3 Korrektur gemacht. Das heißt, der Markt muss drei Tage mit jeweils tieferen Tiefs ausbilden oder alternativ zwei Tage mit tieferen Tiefs und am dritten Tag einen Inside Day.

4. Der Einstieg in die Position erfolgt am vierten Tag und zwar 1/8 Punkt oberhalb des Hochs des dritten Tages.

5. Der Stopp-Kurs sollte in dier Nähe des Tiefs des dritten Tages platziert werden und bei positivem Verlauf der Position nachgezogen werden.

Was sich hier noch so theoretisch anhört, wurde von der ProSieben Aktie in Perfektion erfüllt. Ein besseres Lehrbuchbeispiel kann es nicht geben.

Betrachen Sie ProSieben zum Zeitpunkt als das 1-2-3-4er Handelssignal ausgelöst wurde. Die rote Linie im Chart zeigt die Signal-Triggerlinie.

Und nun betrachten Sie wie ProSieben 4 Tage nach Auslösen des Handelssignals 50% Kursgewinne erzielt hat.

Fazit: So macht systematisches Trading mit Handelssignalen Spass. Mehr darüber erfahren Sie hier.

| bewerten | 1 Bewertungen |

|

Mittwoch, 20. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Shorty-Grillen vom Feinsten bei Kloeckner & Co!

Liebe Leser,

Kloeckner & Co steigt aktuell um 6% auf 15,45 Euro. Was wir bei dieser Aktie seit einigen Tagen sehen ist Shorty-Grillen vom Feinsten. In den letzten 5 Handelstagen ging es um fast 60% nach oben. Kloeckner & Co wurde in Hedge-Fonds-Kreisen als Konkurskandiat gehandelt. Allerdings war Bilanzen lesen noch die Stärke von technischen orientierten Hasardeuren. Vielleicht haben diese Jungs jetzt einen Blick in den Geschäftsbericht geworfen und festgestellt, dass Kloeckner & Co im ersten Quartal einen Mittelzufluss von 261 Millionen Euro erzielte. Das passt nicht so ganz zum Konkurzsszenario und jetzt müssen wohl einige Hedge-Fonds auf Teufel komm raus ihre Short-Engagements wieder eindecken

Mir soll es recht sein. Ich reite auf dieser Königswelle!

Kloeckner & Co steigt aktuell um 6% auf 15,45 Euro. Was wir bei dieser Aktie seit einigen Tagen sehen ist Shorty-Grillen vom Feinsten. In den letzten 5 Handelstagen ging es um fast 60% nach oben. Kloeckner & Co wurde in Hedge-Fonds-Kreisen als Konkurskandiat gehandelt. Allerdings war Bilanzen lesen noch die Stärke von technischen orientierten Hasardeuren. Vielleicht haben diese Jungs jetzt einen Blick in den Geschäftsbericht geworfen und festgestellt, dass Kloeckner & Co im ersten Quartal einen Mittelzufluss von 261 Millionen Euro erzielte. Das passt nicht so ganz zum Konkurzsszenario und jetzt müssen wohl einige Hedge-Fonds auf Teufel komm raus ihre Short-Engagements wieder eindecken

Mir soll es recht sein. Ich reite auf dieser Königswelle!

| bewerten | 0 Bewertungen |

|

Mittwoch, 20. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Aufruf an alle Börsianer!

Liebe Leser,

laut unserer Server-Statistik wird dieser Blog wöchentlich von mehreren Tausend "Unique Visitors" besucht. Die meisten der Besucher sind stille Mitleser und geben keine Kommentare in unseren Foren ab. Ich möchte einen Aufruf starten, das Wissen und die Ideen dieser vielen Menschen offen zu legen. Zwei Augenpaare sehen mehr als eines, Drei Augenpaare sehen mehr als zwei, gerade an der Börse ist es wichtig neue Trends und neue Entwicklungen so früh wie möglich zu entdecken. Dafür ist ein fruchtbarer Austauch mit vielen Börsianern, die sich ihre eigenen Gedanken machen, bestens geeignet. Wenn ich an meinen eigenen Werdegang zurückdenke, dann stelle ich fest, dass ich die meisten Kontakte zu anderen Tradern über das MasterTraders-Börsenforum aufgebaut habe. Mit der Zeit haben sich dadurch Trader-Netzwerke zum Meinungsaustausch und auch Freundschaften entwickelt.

Mein Aufruf richtet sich an alle Börsianer, die sich eigene Gedanken zum Marktgeschehen, zur Wirtschaft und zur Börse machen. Teilt uns diese Gedanken mit. Die Formulierung der eigenen Gedanken macht Spass und hilft die eigenen Ideen in die richtigen Bahnen zu ordnen. Viele meiner größten Trades habe ich erst dadurch entdeckt, weil ich Research für meinen Börsen-Blog betrieben musste und die Fakten übersichtlich niedergeschrieben habe.

Startet euren eigenen Trading-Thread oder ein Börsentagebuch im ClubofTraders-Forum:

http://www.cluboftraders.de/forumdisplay.php?f=11

Wir wollen euch dabei unterstützen den ersten Schritt zu machen. Jeder, der bis im Juni einen eigenen Thread schreibt, bekommt ein Dreimonatsabo der TraderFox Echtzeit-Börsensoftware im Wert von 87€. Weitere Infos dazu gibt es hier.

laut unserer Server-Statistik wird dieser Blog wöchentlich von mehreren Tausend "Unique Visitors" besucht. Die meisten der Besucher sind stille Mitleser und geben keine Kommentare in unseren Foren ab. Ich möchte einen Aufruf starten, das Wissen und die Ideen dieser vielen Menschen offen zu legen. Zwei Augenpaare sehen mehr als eines, Drei Augenpaare sehen mehr als zwei, gerade an der Börse ist es wichtig neue Trends und neue Entwicklungen so früh wie möglich zu entdecken. Dafür ist ein fruchtbarer Austauch mit vielen Börsianern, die sich ihre eigenen Gedanken machen, bestens geeignet. Wenn ich an meinen eigenen Werdegang zurückdenke, dann stelle ich fest, dass ich die meisten Kontakte zu anderen Tradern über das MasterTraders-Börsenforum aufgebaut habe. Mit der Zeit haben sich dadurch Trader-Netzwerke zum Meinungsaustausch und auch Freundschaften entwickelt.

Mein Aufruf richtet sich an alle Börsianer, die sich eigene Gedanken zum Marktgeschehen, zur Wirtschaft und zur Börse machen. Teilt uns diese Gedanken mit. Die Formulierung der eigenen Gedanken macht Spass und hilft die eigenen Ideen in die richtigen Bahnen zu ordnen. Viele meiner größten Trades habe ich erst dadurch entdeckt, weil ich Research für meinen Börsen-Blog betrieben musste und die Fakten übersichtlich niedergeschrieben habe.

Startet euren eigenen Trading-Thread oder ein Börsentagebuch im ClubofTraders-Forum:

http://www.cluboftraders.de/forumdisplay.php?f=11

Wir wollen euch dabei unterstützen den ersten Schritt zu machen. Jeder, der bis im Juni einen eigenen Thread schreibt, bekommt ein Dreimonatsabo der TraderFox Echtzeit-Börsensoftware im Wert von 87€. Weitere Infos dazu gibt es hier.

| bewerten | 0 Bewertungen |

|

Dienstag, 19. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Dirk Müller redet von Tsunamis, ich reite die Königswellen

Liebe Leser,

wenn Sie eine Königswelle sehen wollen, dann müssen Sie nur einen Blick auf Kloeckner & Co werfen. Die Aktie steigt heute um 7% auf 14,35€. Innerhalb von nur 4 Handelstagen kann die Aktie seit ihrem Tief um 45% zulegen. Das ist die Königswelle von der ich immer gesprochen habe. Solche Wellen finden Sie nur wenn Sie fundamentales Verständnis mit charttechnischer Intuition verbinden.

Der Blick auf die MDAX-Gewinnerliste erfüllte mich vorhin mit Genugtuung.

Top-Gewinner 1 im MDAX war Praktiker

Top-Gewinner 2 im MDAX war Kloeckner & Co

Beide Aktien sind meine Kernpositionen im Trading-Depot mit der höchsten Gewichtung. Schon seit Wochen habe ich meinen Kunden im Premium-Blog das Konzept der Königswellen erklärt.

Die Crashpropheten sind meist diejenigen, die sich ihrer geistigen Schärfe rühmen, weil sie denken etwas erkannt zu haben, was dem Rest der Menschheit entgeht. In Wahrheit sind Crashpropheten Opfer ihrer eigenen Blindheit, ihres Unverständnisses der Kräfte, die eine Ökonomie bewegen.

Die Kraft, die eine Wirtschaft jedes Mal wieder aus dem Sumpf zieht, ist das kollektive Handeln jedes einzelnen Menschen, der in der Krise seine Ernsthaftigkeit und Arbeitsanstrengungen erhöht, um die eigene Situation zu verbessern.

Dass diese menschliche Verhaltensweise nach jeder Rezession zwangsläufig den nächsten Boom einleitet, haben die Dirk Müllers dieser Welt, noch nie verstanden.

Wie viel Potenzial hat eine Kloeckner & Co?

Der Dreimonatscharts zeigt das Aufbäumen der Königswelle. Meine Freunde aus Gallien, die stets fürchten der Himmel bzw. die Aktien könnten ihnen auf den Kopf fallen, haben bei Kloeckner & Co schon zu 10€ oder früher ihre Gewinne realisiert. Und zugegeben, der Blick auf den kurzfristigen Chart zeigt eine kleine Fahnenstange. Doch dass man die Gewinne laufen lassen sollte, zeigte eine andere Perspektive...

... nämlich der Blick auf den Langfristchart. Bei Betrachtung der langfristigen Bewegungsdynamik fällt sofort ins Auge, dass die Erholungsbewegung noch lange nicht abgeschlossen sein dürfte. Mein Kursziel, das ich im Premium-Blog schon genannt habe als Kloeckner & Co im einstelligen Bereich notierte, liegt bei 20€. Wohlgemerkt: Dieses Kursziel ist fundamental begründet. Schauen Sie einfach das folgende Chartbild an und Sie werden sehen was Sache ist. Für das breite Börsenpublikum, das nicht zu meinen Leserschichten zählt, befindet sich die Erholungsphase einer Kloeckner & Co noch immer ganz am Anfang. Jemand der bei 20€ eingesteigen ist, sieht nicht die Kursgewinne seit dem Tief und seit unserem Einstieg, sondern nur dass sich der Verlust langsam mindert.

Hinweis in eigener Sache: Ich habe heute eine neue Königswellen-Spekulation mit einer MDAX-Aktie gestartet, deren charttechnische Bewegungsmuster als auch deren fundamentale Bewertung einen Anstieg zwischen 50% und 100% ermöglichen sollte. Um welchen Titel es sich handelt, schreiben ich im Tagesverlauf meinen Premium-Kunden.

wenn Sie eine Königswelle sehen wollen, dann müssen Sie nur einen Blick auf Kloeckner & Co werfen. Die Aktie steigt heute um 7% auf 14,35€. Innerhalb von nur 4 Handelstagen kann die Aktie seit ihrem Tief um 45% zulegen. Das ist die Königswelle von der ich immer gesprochen habe. Solche Wellen finden Sie nur wenn Sie fundamentales Verständnis mit charttechnischer Intuition verbinden.

Der Blick auf die MDAX-Gewinnerliste erfüllte mich vorhin mit Genugtuung.

Top-Gewinner 1 im MDAX war Praktiker

Top-Gewinner 2 im MDAX war Kloeckner & Co

Beide Aktien sind meine Kernpositionen im Trading-Depot mit der höchsten Gewichtung. Schon seit Wochen habe ich meinen Kunden im Premium-Blog das Konzept der Königswellen erklärt.

Die Crashpropheten sind meist diejenigen, die sich ihrer geistigen Schärfe rühmen, weil sie denken etwas erkannt zu haben, was dem Rest der Menschheit entgeht. In Wahrheit sind Crashpropheten Opfer ihrer eigenen Blindheit, ihres Unverständnisses der Kräfte, die eine Ökonomie bewegen.

Die Kraft, die eine Wirtschaft jedes Mal wieder aus dem Sumpf zieht, ist das kollektive Handeln jedes einzelnen Menschen, der in der Krise seine Ernsthaftigkeit und Arbeitsanstrengungen erhöht, um die eigene Situation zu verbessern.

Dass diese menschliche Verhaltensweise nach jeder Rezession zwangsläufig den nächsten Boom einleitet, haben die Dirk Müllers dieser Welt, noch nie verstanden.

Wie viel Potenzial hat eine Kloeckner & Co?

Der Dreimonatscharts zeigt das Aufbäumen der Königswelle. Meine Freunde aus Gallien, die stets fürchten der Himmel bzw. die Aktien könnten ihnen auf den Kopf fallen, haben bei Kloeckner & Co schon zu 10€ oder früher ihre Gewinne realisiert. Und zugegeben, der Blick auf den kurzfristigen Chart zeigt eine kleine Fahnenstange. Doch dass man die Gewinne laufen lassen sollte, zeigte eine andere Perspektive...

... nämlich der Blick auf den Langfristchart. Bei Betrachtung der langfristigen Bewegungsdynamik fällt sofort ins Auge, dass die Erholungsbewegung noch lange nicht abgeschlossen sein dürfte. Mein Kursziel, das ich im Premium-Blog schon genannt habe als Kloeckner & Co im einstelligen Bereich notierte, liegt bei 20€. Wohlgemerkt: Dieses Kursziel ist fundamental begründet. Schauen Sie einfach das folgende Chartbild an und Sie werden sehen was Sache ist. Für das breite Börsenpublikum, das nicht zu meinen Leserschichten zählt, befindet sich die Erholungsphase einer Kloeckner & Co noch immer ganz am Anfang. Jemand der bei 20€ eingesteigen ist, sieht nicht die Kursgewinne seit dem Tief und seit unserem Einstieg, sondern nur dass sich der Verlust langsam mindert.

Hinweis in eigener Sache: Ich habe heute eine neue Königswellen-Spekulation mit einer MDAX-Aktie gestartet, deren charttechnische Bewegungsmuster als auch deren fundamentale Bewertung einen Anstieg zwischen 50% und 100% ermöglichen sollte. Um welchen Titel es sich handelt, schreiben ich im Tagesverlauf meinen Premium-Kunden.

| bewerten | 0 Bewertungen |

|

Montag, 18. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Projekt Börsentagebuch Juni 2009: Schreiben und Preise erhalten!

Liebe Leser,

Nachdem das Projekt "Börsentagebücher" während der Crashphasen 2008 etwas eingeschlafen ist, möchten wir im Monat Juni wieder damit loslegen. Jeder Nutzer, der im ClubofTraders-Forum ein Börsentagebuch schreibt, bekommt ein Dreimonatsabo von TraderFox im Wert von 89€. Bestehende TraderFox-Kunden, die ein Börsentagebuch schreiben, erhalten das Buch "Die besten Anlagestrategien aller Zeiten" im Wert von 59,95€.

Weitere Infos gibt es hier:

/trader/der-mastertrader//p-/#post323169

TraderFox Börsensoftware

Die besten Anlagestrategien aller Zeiten

Nachdem das Projekt "Börsentagebücher" während der Crashphasen 2008 etwas eingeschlafen ist, möchten wir im Monat Juni wieder damit loslegen. Jeder Nutzer, der im ClubofTraders-Forum ein Börsentagebuch schreibt, bekommt ein Dreimonatsabo von TraderFox im Wert von 89€. Bestehende TraderFox-Kunden, die ein Börsentagebuch schreiben, erhalten das Buch "Die besten Anlagestrategien aller Zeiten" im Wert von 59,95€.

Weitere Infos gibt es hier:

/trader/der-mastertrader//p-/#post323169

TraderFox Börsensoftware

Die besten Anlagestrategien aller Zeiten

| bewerten | 0 Bewertungen |

|

Montag, 18. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Porsche vs Volkswagen: Wiedeking hat einen Trumpf noch in der Hand!

Liebe Leser,

der Machtkampf zwischen Porsche und Volkswagen wird mit immer härteren Bandagen geführt. Lesen Sie dazu auch den FTD-Artikel: Volkswagen führt Porsche vor.

Porsche scheint an die Wand getränkt und der Patriarch Piech gibt sich bereits so siegesgewiss, dass er Porsche-Chef Wendelin Wiedeking öffentlich demontiert. Doch eines sollte nicht übersehen werden: Porsche selbst hält noch sämtliche Trümpfe in der Hand. Die exzessive Verschuldung könnte ganz einfach getilgt werden, indem Porsche Volkswagen Stammaktien abverkauft würde. Das würde zwar den Übernahmeversuch endgültig zunichte machen, gleichzeitig wäre es ein Befreiungsschlag der Porschefamilie und von Wiedeking gegen den verhassten Widersacher Piech.

Wie kann man dieses Spiel um Geld und Macht an der Börse am besten mitspielen. Drei Aktien stehen zur Auswahl:

Volkswagen Stämme

Volkswagen Vorzüge

Porsche

Fundamental scheint die Sache klar: Volkswagen Stammaktien sind überbewertet! Aber weil jeder darum weiß besteht erneut hochgradige Shortsqueeze-Gefahr. Deshalb hatte ich mich neulich long in den Stämmen von Volkswagen positioniert, musste dieses Engagement jedoch aufgeben. Zunehmend ensteht in mir der Reiz für die Shortspekulation, denn ich eines scheint mir offensichtlich: Porsche-Chef Wendelin Wiedeking wird sich nicht öffentlich demontieren lassen. Ein Verkauf von einigen VW-Aktien wäre für Porsche kurzfristig eine bequeme Lösung. Das Zünglein an der Waage wird Wolfang Porsche spielen.

der Machtkampf zwischen Porsche und Volkswagen wird mit immer härteren Bandagen geführt. Lesen Sie dazu auch den FTD-Artikel: Volkswagen führt Porsche vor.

Porsche scheint an die Wand getränkt und der Patriarch Piech gibt sich bereits so siegesgewiss, dass er Porsche-Chef Wendelin Wiedeking öffentlich demontiert. Doch eines sollte nicht übersehen werden: Porsche selbst hält noch sämtliche Trümpfe in der Hand. Die exzessive Verschuldung könnte ganz einfach getilgt werden, indem Porsche Volkswagen Stammaktien abverkauft würde. Das würde zwar den Übernahmeversuch endgültig zunichte machen, gleichzeitig wäre es ein Befreiungsschlag der Porschefamilie und von Wiedeking gegen den verhassten Widersacher Piech.

Wie kann man dieses Spiel um Geld und Macht an der Börse am besten mitspielen. Drei Aktien stehen zur Auswahl:

Volkswagen Stämme

Volkswagen Vorzüge

Porsche

Fundamental scheint die Sache klar: Volkswagen Stammaktien sind überbewertet! Aber weil jeder darum weiß besteht erneut hochgradige Shortsqueeze-Gefahr. Deshalb hatte ich mich neulich long in den Stämmen von Volkswagen positioniert, musste dieses Engagement jedoch aufgeben. Zunehmend ensteht in mir der Reiz für die Shortspekulation, denn ich eines scheint mir offensichtlich: Porsche-Chef Wendelin Wiedeking wird sich nicht öffentlich demontieren lassen. Ein Verkauf von einigen VW-Aktien wäre für Porsche kurzfristig eine bequeme Lösung. Das Zünglein an der Waage wird Wolfang Porsche spielen.

| bewerten | 0 Bewertungen |

|

Freitag, 15. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Das Ziel: Beherrschen Sie den Markt!

Liebe Abonnenten,

manchmal denke ich voller Nostalgie an die Zeit des Neuen Marktes zurück als es noch Aktien gab, die jeden Tag um 10% stiegen und wenn man dachte, dass es Zeit sei die Gewinne mitzunehmen, ging es am nächsten Tag um weitere 20% nach oben. Was wäre gewesen wenn ich in den Jahren 1998 bis 2000 über mein heutiges Wissen und die gleiche Trading-Technologie verfügt hätte? Es macht Spass ein wenig in diesen Träumen zu schwelgen und das ist nicht sinnlos, denn es macht hungrig auf den nächsten Börsenboom, der irgendwann wiederkehren wird.

Das Ziel den Markt zu beherrschen, verfolge ich seit Jahren zielstrebig. Wenn es an den Aktienmärkten nach oben geht, darf die Frage nicht lauten, ob man Gewinne macht, sondern wie man den Markt um ein Vielfaches schlagen kann. Dass Momentum-Trading in bullischen Marktphasen eine unschlagbare Trading-Methode ist, haben die letzten Wochen erneut bewiesen.

Seit gestern sind wir dem Ziel, den Markt zu beherrschen, wieder einen Schritt näher gekommen. Auf TraderFox sind nun "Trading-Desks mit Realtime-Chart-Screening" verfügbar. Klicken Sie einfach auf untenstehenden Screenshot, um sich einen Eindruck davon zu machen. Sie sehen meinen "Momentum Trading-Desk". In Echtzeit werden die Charts aller Aktien angzeigt, die Momentum-Formationen ausbilden. Dieser Trading-Desk läuft bei mir den ganzen Tag auf einem seperaten 24 Zoll-Monitor. Damit verpasse ich keinen Ausbruch mehr.

Ich fühle mich meinem Ziel immer näher. Ich beherrsche den Markt. Mittlerweile entgeht mir nichts mehr. Jede Aktie, die nach oben will, landet rechtzeitig bei mir auf dem Trading-Desk. Der nächste Boom kann kommen.

Haben Sie Ideen wie der perfekte Trading-Desk aussehen sollte? Nach welchen Kriterien sollen die Charts gescreent werden? Welche Chartformationen sollen in Echtzeit angezeigt und aktualisiert werden? Schreiben Sie uns bitte im ClubofTraders-Forum:

/trader/der-mastertrader//p-/#post322977

manchmal denke ich voller Nostalgie an die Zeit des Neuen Marktes zurück als es noch Aktien gab, die jeden Tag um 10% stiegen und wenn man dachte, dass es Zeit sei die Gewinne mitzunehmen, ging es am nächsten Tag um weitere 20% nach oben. Was wäre gewesen wenn ich in den Jahren 1998 bis 2000 über mein heutiges Wissen und die gleiche Trading-Technologie verfügt hätte? Es macht Spass ein wenig in diesen Träumen zu schwelgen und das ist nicht sinnlos, denn es macht hungrig auf den nächsten Börsenboom, der irgendwann wiederkehren wird.

Das Ziel den Markt zu beherrschen, verfolge ich seit Jahren zielstrebig. Wenn es an den Aktienmärkten nach oben geht, darf die Frage nicht lauten, ob man Gewinne macht, sondern wie man den Markt um ein Vielfaches schlagen kann. Dass Momentum-Trading in bullischen Marktphasen eine unschlagbare Trading-Methode ist, haben die letzten Wochen erneut bewiesen.

Seit gestern sind wir dem Ziel, den Markt zu beherrschen, wieder einen Schritt näher gekommen. Auf TraderFox sind nun "Trading-Desks mit Realtime-Chart-Screening" verfügbar. Klicken Sie einfach auf untenstehenden Screenshot, um sich einen Eindruck davon zu machen. Sie sehen meinen "Momentum Trading-Desk". In Echtzeit werden die Charts aller Aktien angzeigt, die Momentum-Formationen ausbilden. Dieser Trading-Desk läuft bei mir den ganzen Tag auf einem seperaten 24 Zoll-Monitor. Damit verpasse ich keinen Ausbruch mehr.

Ich fühle mich meinem Ziel immer näher. Ich beherrsche den Markt. Mittlerweile entgeht mir nichts mehr. Jede Aktie, die nach oben will, landet rechtzeitig bei mir auf dem Trading-Desk. Der nächste Boom kann kommen.

Haben Sie Ideen wie der perfekte Trading-Desk aussehen sollte? Nach welchen Kriterien sollen die Charts gescreent werden? Welche Chartformationen sollen in Echtzeit angezeigt und aktualisiert werden? Schreiben Sie uns bitte im ClubofTraders-Forum:

/trader/der-mastertrader//p-/#post322977

| bewerten | 0 Bewertungen |

|

Dienstag, 12. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Gazprom - die Aktie entwickelt sich so wie ich es mag!

Liebe Leser,

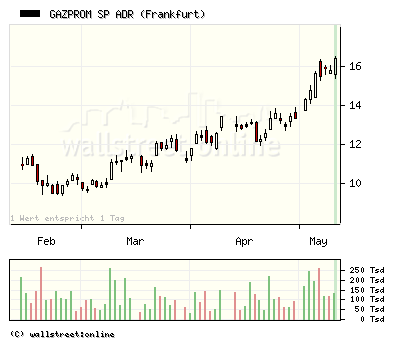

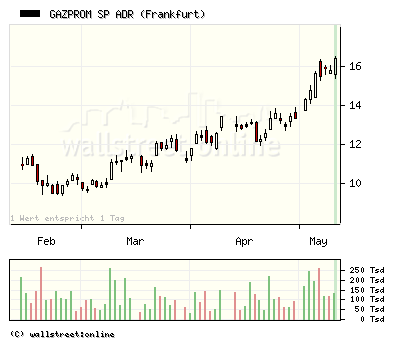

die Russland-Story gewinnt täglich an Dynamik. Ich verweise zum Hintergrund auf meine letzten beiden Blog-Beiträge zu diesem Thema. Um einen Eindruck von der aktuellen Entwicklung zu bekommen, schauen Sie sich bitte den Dreimonatschart von Gazprom an. Betrachten Sie wie sich dieses zarte Plänzchen an Kursmomentum bald zu einem kräftigen Bullen entwickeln wird.

Gazprom!

So ein ein Momentum-Chart aus, wie ich ihn mag!

die Russland-Story gewinnt täglich an Dynamik. Ich verweise zum Hintergrund auf meine letzten beiden Blog-Beiträge zu diesem Thema. Um einen Eindruck von der aktuellen Entwicklung zu bekommen, schauen Sie sich bitte den Dreimonatschart von Gazprom an. Betrachten Sie wie sich dieses zarte Plänzchen an Kursmomentum bald zu einem kräftigen Bullen entwickeln wird.

Gazprom!

So ein ein Momentum-Chart aus, wie ich ihn mag!

| bewerten | 0 Bewertungen |

|

Montag, 11. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Big Picture: Öl und russische Öl-Aktien sind chancenreiche mittelfristige Engagements

Liebe Leser,

die letzte Woche war anders als die vergangenen Monate. Bei meiner täglichen Lektüre der wichtigsten Tageszeitungen sprangen mir ungewohnt optimistische Schlagzeilen ins Auge. Auf einmal wird über ein Ende der wirtschaftlichen Talfahrt spekuliert. Das Handelsblatt schreibt etwa: "Wirtschaftliche Talfahrt geht dem Ende zu". Und genau das ist der Tenor, in dem auch die anderen Wirtschaftszeitungen mit einstimmen. Das Schlimmste könnte nun überstanden sein.

Ich behaupte einmal, dass den Börsenaufschwung der letzten acht Wochen kaum jemand mitgemacht hat. Darum ist die Frage: Wie reagieren nun die Investoren, die mit hohen Cashpositionen an der Seitenlinie standen, auf den Zusammenbruch des bärischen Weltbildes? Ich vermute, dass dieser Börsenaufschwung noch lange nicht zu Ende ist. Die positiven Nachrichten von der Konjunkturfront werden den Trend nicht kippen. Das heißt, dass Rückschläge weiterhin Kaufkurse sind und dass die meisten Konsolidierungen auf hohen Niveaus stattfinden werden. Ich kann nur immer wieder betonen: Traden Sie solange long bis ein bärischer Pivotal Point die Wende ankündigt. Bis dahin ist die Shortseite tabu und die Chancen sind in steigenden Aktiennotierungen zu suchen.

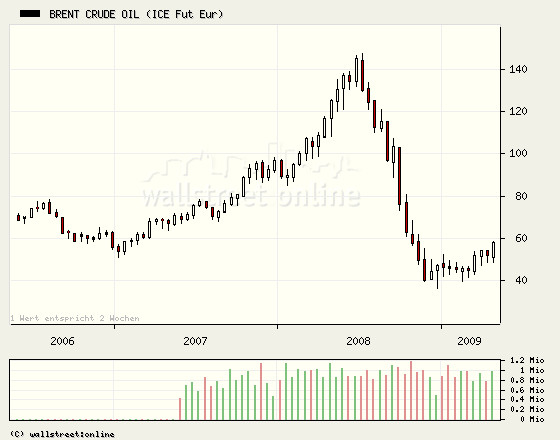

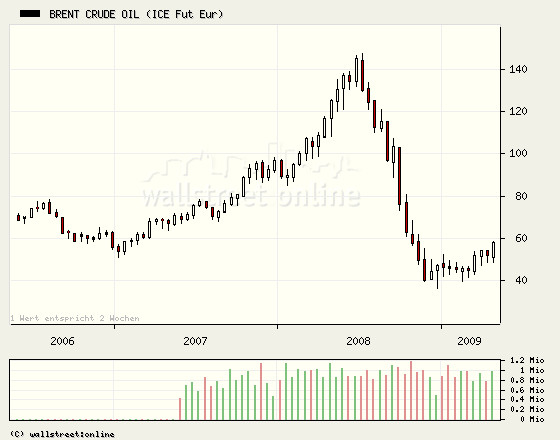

Das globale Wachstum wird von China und Indien getrieben. Ein Wirtschaftswachstum von 8% in China bedeutet, dass auch die Ölnachfrage früher oder später wieder kräftig anziehen wird. Die aktuellen Ölnotierungen erscheinen mir derzeit günstig, unter dem Gesichtspunkt, was wir letztes Jahr in einer konjunkturellen Hochphase erlebt haben. Seit Anfang 2007 stieg der Ölpreis von 60 auf 150 US-Dollar. Danach ging es wieder steil bergab Richtung 40 US-Dollar. Diese extreme Kursbewegung war für mich noch viel unvorstellbarer als der starke Einbruch der Aktienmärkte. Ich möchte gar nicht wissen, was ich Mitte 2008 auf eine Wette gesetzt hätte, dass der Ölpreis 2009 wieder unter 50 US-Dollar fallen würde.

Wer an die asiatische Wachstumsstory glaubt, sollte sich jetzt ETFs auf den Ölpreis ins Depot legen. der Ölpreis bildet einen stabilen Boden und schon jetzt sind die ersten Zuckungen nicht zu übersehen. Betrachten sie auf dem Chart bitte die Dynamik der letzten Candles. Im nächsten Konjunkturaufschwung rechne ich erneut mit Ölpreisen über 100 US-Dollar je Barrel. Der Zeithorizont dafür liegt vermutlich im kürzeren Zeitfenster als momentan alle glauben - ich stelle 6 Monate als Diskussionsbasis in den Raum.

Mit einem steigenden Ölpreis gewinnt auch die große Turnaround-Story Russland an Kontur. Auf die russischen Öl- und Gasriesen hatte ich Sie jüngst hingewiesen und ich stelle erneut den Chart von Gazprom in den Raum, der zeigt wie tief die Aktie eigentlich noch steht. Steigt der Ölpreis, erblüht Russland!

die letzte Woche war anders als die vergangenen Monate. Bei meiner täglichen Lektüre der wichtigsten Tageszeitungen sprangen mir ungewohnt optimistische Schlagzeilen ins Auge. Auf einmal wird über ein Ende der wirtschaftlichen Talfahrt spekuliert. Das Handelsblatt schreibt etwa: "Wirtschaftliche Talfahrt geht dem Ende zu". Und genau das ist der Tenor, in dem auch die anderen Wirtschaftszeitungen mit einstimmen. Das Schlimmste könnte nun überstanden sein.

Ich behaupte einmal, dass den Börsenaufschwung der letzten acht Wochen kaum jemand mitgemacht hat. Darum ist die Frage: Wie reagieren nun die Investoren, die mit hohen Cashpositionen an der Seitenlinie standen, auf den Zusammenbruch des bärischen Weltbildes? Ich vermute, dass dieser Börsenaufschwung noch lange nicht zu Ende ist. Die positiven Nachrichten von der Konjunkturfront werden den Trend nicht kippen. Das heißt, dass Rückschläge weiterhin Kaufkurse sind und dass die meisten Konsolidierungen auf hohen Niveaus stattfinden werden. Ich kann nur immer wieder betonen: Traden Sie solange long bis ein bärischer Pivotal Point die Wende ankündigt. Bis dahin ist die Shortseite tabu und die Chancen sind in steigenden Aktiennotierungen zu suchen.

Das globale Wachstum wird von China und Indien getrieben. Ein Wirtschaftswachstum von 8% in China bedeutet, dass auch die Ölnachfrage früher oder später wieder kräftig anziehen wird. Die aktuellen Ölnotierungen erscheinen mir derzeit günstig, unter dem Gesichtspunkt, was wir letztes Jahr in einer konjunkturellen Hochphase erlebt haben. Seit Anfang 2007 stieg der Ölpreis von 60 auf 150 US-Dollar. Danach ging es wieder steil bergab Richtung 40 US-Dollar. Diese extreme Kursbewegung war für mich noch viel unvorstellbarer als der starke Einbruch der Aktienmärkte. Ich möchte gar nicht wissen, was ich Mitte 2008 auf eine Wette gesetzt hätte, dass der Ölpreis 2009 wieder unter 50 US-Dollar fallen würde.

Wer an die asiatische Wachstumsstory glaubt, sollte sich jetzt ETFs auf den Ölpreis ins Depot legen. der Ölpreis bildet einen stabilen Boden und schon jetzt sind die ersten Zuckungen nicht zu übersehen. Betrachten sie auf dem Chart bitte die Dynamik der letzten Candles. Im nächsten Konjunkturaufschwung rechne ich erneut mit Ölpreisen über 100 US-Dollar je Barrel. Der Zeithorizont dafür liegt vermutlich im kürzeren Zeitfenster als momentan alle glauben - ich stelle 6 Monate als Diskussionsbasis in den Raum.

Mit einem steigenden Ölpreis gewinnt auch die große Turnaround-Story Russland an Kontur. Auf die russischen Öl- und Gasriesen hatte ich Sie jüngst hingewiesen und ich stelle erneut den Chart von Gazprom in den Raum, der zeigt wie tief die Aktie eigentlich noch steht. Steigt der Ölpreis, erblüht Russland!

| bewerten | 0 Bewertungen |

|

Donnerstag, 07. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Dies ist eine Spekulation für Hasardeure - dennoch muss ich sie eingehen!

Liebe Leser,

manchmal gewinnt der Spieler in mir die Oberhand und ich kann dem Reiz nicht widerstehen in das Gewand eines Hasardeurs zu schlüpfen. Wie Sie vielleicht im MasterTraders DayTrading-Forum schon gelesen haben, habe ich ich mich heute morgen mit Volkswagen Stammaktien eingedeckt. Zur Intention dieses Trades kann ich nicht viel mehr sagen, dass heute morgen mal wieder alle Analysten, Trader und Kommentatoren überzeugt davon waren, die Stammaktien von Volkwagen müssten nun einbrechen. Gleich zu Handelsbeginn signalisierte der Ticker jedoch Kaufinteresse. Mein Verlangen dem Ticker zu folgen und der Meinung des Publikums entgegen gesetzt zu handeln, war so groß, dass ich dieses Spiel wage. Es ist ein gefährliches Spiel, denn eine unglückliche Meldung nach Börsenschluss könnte die Aktie über Nacht halbieren. Schauen wir gespannt zu wie sich diese Spekulation entwickeln wird.

Die Porsche Eigentümerfamilien hatte sich gestern darauf geeinigt, eine Fusion zwischen Porsche und Volkswagen anzustreben. Das Zentrum der Macht würde dann wohl die Volkswagen-Zentrale sein. Und hier hat das Sagen, wer die Stammaktien kontrolliert. Der Porsche-Clan, Piech und Wiedeking pokern um die Machtverteilung. Und vielleicht weiß die Volkswagen-Aktie auch diesmal alle zu überraschen!

manchmal gewinnt der Spieler in mir die Oberhand und ich kann dem Reiz nicht widerstehen in das Gewand eines Hasardeurs zu schlüpfen. Wie Sie vielleicht im MasterTraders DayTrading-Forum schon gelesen haben, habe ich ich mich heute morgen mit Volkswagen Stammaktien eingedeckt. Zur Intention dieses Trades kann ich nicht viel mehr sagen, dass heute morgen mal wieder alle Analysten, Trader und Kommentatoren überzeugt davon waren, die Stammaktien von Volkwagen müssten nun einbrechen. Gleich zu Handelsbeginn signalisierte der Ticker jedoch Kaufinteresse. Mein Verlangen dem Ticker zu folgen und der Meinung des Publikums entgegen gesetzt zu handeln, war so groß, dass ich dieses Spiel wage. Es ist ein gefährliches Spiel, denn eine unglückliche Meldung nach Börsenschluss könnte die Aktie über Nacht halbieren. Schauen wir gespannt zu wie sich diese Spekulation entwickeln wird.

Die Porsche Eigentümerfamilien hatte sich gestern darauf geeinigt, eine Fusion zwischen Porsche und Volkswagen anzustreben. Das Zentrum der Macht würde dann wohl die Volkswagen-Zentrale sein. Und hier hat das Sagen, wer die Stammaktien kontrolliert. Der Porsche-Clan, Piech und Wiedeking pokern um die Machtverteilung. Und vielleicht weiß die Volkswagen-Aktie auch diesmal alle zu überraschen!

| bewerten | 0 Bewertungen |

|

Dienstag, 05. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Dieses Rotationsmanöver weiß ich jedes Mal zu genießen

Liebe Leser,

ähnlich wie ein General, der seine Truppen für die Schlacht taktisch vorausschauend positioniert, verfügt auch ein Trader über eine Vielzahl von Taktiken und Manöver, mit denen er Mr. Market begegnet. Sehr zu genießen weiß ich ein einfaches Rotationsmanöver, das in der Hausse exzellente Ergebnisse bringt. Meine Vorbereitungen für den nächsten Handelstag treffe ich am Liebsten Spätabends nach US-Börsenschluss. In diesen Stunden sind meine Gedanken ungestört und frei vom Rauschen neuer Nachrichten. Dann nippe ich an einem Glas Rotwein und genauso, wie sich der Geschmack des Weins auf meiner Zunge entfaltet, suche ich in den Chart nach dem perfekten Einklang von Kurs, Zeit und Marktumfeld. Das sind die drei wichtigsten Dimensionen des Tradings.

Ein Bullenmarkt begünstigt nicht alle Aktien gleichmaßen zur gleichen Zeit. Das eröffnet die Chance für gezieltes Stock Picking. Während die einen Aktien dynamisch nach oben laufen, verweilen andere Aktien in stabilen Konsolidierungen. Nach einer gewissen Zeit der Ruhe haben diese Titel neue Kraft gesammelt, um eine weitere Stufe empor zu klettern.

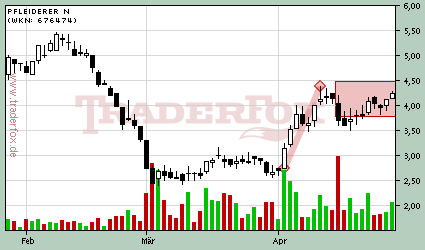

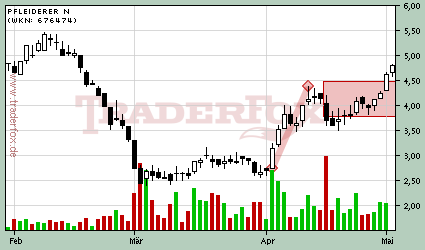

Ein Rotationsmanöver, mit dem ich mein Portfolio immer optimal den Marktverhältnissen anpasse, geht folgendermaßen. Ich verkaufe Aktien, die kurzfristig sehr gut gelaufen sind und ein neues Hoch markiert haben. Das frei werdende Kapital nutze ich dann, um mich in Papieren einzukaufen, die sauber konsolidiert haben. Wie immer sagen Charts mehr als tausend Worte:

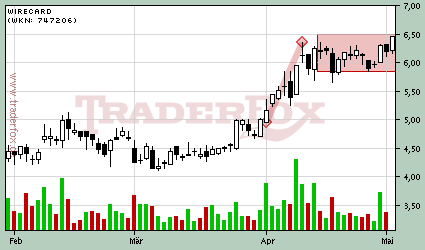

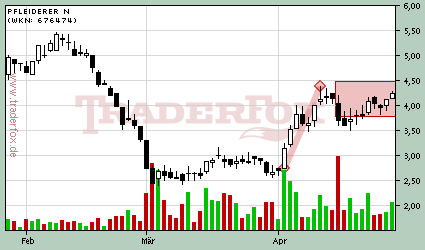

So sah Pfleiderer am 30. April aus. Die Aktie entwickelte innerhalb ihres Momentum Breakout Windows relative Stärke. Ich kaufte zu 4,20€!

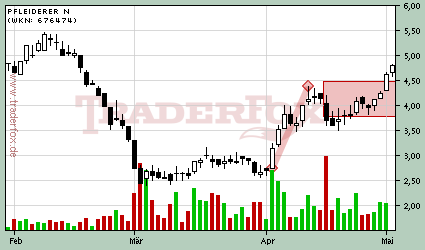

Vor einer halben Stunde notierte Pfleiderer bei 4,90 mit einem Tagesplus von 8%€. Ich sah nun den geeigneten Zeitpunkt gekommen für mein Rotationsmanöver...

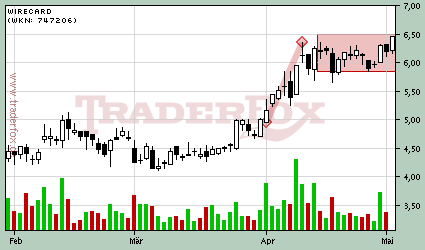

...und stockte meine Position in Wirecard weiter auf, bei der ich gestern bereits den Intialkauf getätigt hatte. WireCard befindet sich nach einer dreiwöchigen Konsolidierung unmittelbar vor einem weiteren Trendfortsetzungs-Schub!

Mit diesen Chartbildern dürfte Ihnen das Prinzip der Rotation klar geworden sein. ich kaufe Ausbrüche bevorzugt in ihren frühen Entstehungsphasen, weil die Dynamik der Bewegung hier noch jung und unverbraucht ist. Es gibt keine Trader, die bereits nervös darauf warten, ihre Gewinne zu realisieren. Wenn der Ausbruch dann wie im Falle von Pfleiderer um 20% gelaufen ist, wechsle ich auf neue Aktien, die noch innerhalb ihrer Breakout-Windows verweilen. Das ist mein Rotationsmanöver! Mit der TraderFox-Börsensoftware vollziehe ich solche Manöver nun in einer noch nie dagewesenen Perfektion. Der Screener zeigt mit alle Aktien an, die in ihren Breakout-Windows gesund konsolidiert haben.

ähnlich wie ein General, der seine Truppen für die Schlacht taktisch vorausschauend positioniert, verfügt auch ein Trader über eine Vielzahl von Taktiken und Manöver, mit denen er Mr. Market begegnet. Sehr zu genießen weiß ich ein einfaches Rotationsmanöver, das in der Hausse exzellente Ergebnisse bringt. Meine Vorbereitungen für den nächsten Handelstag treffe ich am Liebsten Spätabends nach US-Börsenschluss. In diesen Stunden sind meine Gedanken ungestört und frei vom Rauschen neuer Nachrichten. Dann nippe ich an einem Glas Rotwein und genauso, wie sich der Geschmack des Weins auf meiner Zunge entfaltet, suche ich in den Chart nach dem perfekten Einklang von Kurs, Zeit und Marktumfeld. Das sind die drei wichtigsten Dimensionen des Tradings.

Ein Bullenmarkt begünstigt nicht alle Aktien gleichmaßen zur gleichen Zeit. Das eröffnet die Chance für gezieltes Stock Picking. Während die einen Aktien dynamisch nach oben laufen, verweilen andere Aktien in stabilen Konsolidierungen. Nach einer gewissen Zeit der Ruhe haben diese Titel neue Kraft gesammelt, um eine weitere Stufe empor zu klettern.

Ein Rotationsmanöver, mit dem ich mein Portfolio immer optimal den Marktverhältnissen anpasse, geht folgendermaßen. Ich verkaufe Aktien, die kurzfristig sehr gut gelaufen sind und ein neues Hoch markiert haben. Das frei werdende Kapital nutze ich dann, um mich in Papieren einzukaufen, die sauber konsolidiert haben. Wie immer sagen Charts mehr als tausend Worte:

So sah Pfleiderer am 30. April aus. Die Aktie entwickelte innerhalb ihres Momentum Breakout Windows relative Stärke. Ich kaufte zu 4,20€!

Vor einer halben Stunde notierte Pfleiderer bei 4,90 mit einem Tagesplus von 8%€. Ich sah nun den geeigneten Zeitpunkt gekommen für mein Rotationsmanöver...

...und stockte meine Position in Wirecard weiter auf, bei der ich gestern bereits den Intialkauf getätigt hatte. WireCard befindet sich nach einer dreiwöchigen Konsolidierung unmittelbar vor einem weiteren Trendfortsetzungs-Schub!

Mit diesen Chartbildern dürfte Ihnen das Prinzip der Rotation klar geworden sein. ich kaufe Ausbrüche bevorzugt in ihren frühen Entstehungsphasen, weil die Dynamik der Bewegung hier noch jung und unverbraucht ist. Es gibt keine Trader, die bereits nervös darauf warten, ihre Gewinne zu realisieren. Wenn der Ausbruch dann wie im Falle von Pfleiderer um 20% gelaufen ist, wechsle ich auf neue Aktien, die noch innerhalb ihrer Breakout-Windows verweilen. Das ist mein Rotationsmanöver! Mit der TraderFox-Börsensoftware vollziehe ich solche Manöver nun in einer noch nie dagewesenen Perfektion. Der Screener zeigt mit alle Aktien an, die in ihren Breakout-Windows gesund konsolidiert haben.

| bewerten | 0 Bewertungen |

|

Montag, 04. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Sentiment zeigt steigende Bärenquote - treffen Sie Vorbereitungen für die Königswelle!

Liebe Leser,

diese Kursrally wird bislang von einem traumhaften Sentiment begleitet, die mich täglich in meiner Einschätzung bestärkt, die Gewinne einfach laufen zu lassen. Im ClubofTraders-Forum versuchen die Jungs seit Wochen mit Shorttrades auf eine Wende zu spekulieren und verbrennen sich die Finger. In den Medien ist überall Konsens, dass es sich bei der Aufwärtsbewegung maximal um eine Bärenmarktrally handelt, an deren Ende die Märkte wieder kollabieren. Auch die die aktuelle Studie von Sentix legt tiefes Mißtrauen bezüglich der Aufwärtsbewegung offen:

Die Wahnehmung vieler Trader, dass die Aktienmärkte schon so stark gestiegen seien, ist ganz objektiv falsch. Die Langfristcharts zeigen, dass die meisten Aktien noch ganz weit unten notieren. Die Kursrally der letzten Wochen war bislang nur ein Tropfen auf den heißen Stein. Das zeigt zum Beispiel der Chart von Kloeckner & Co. Die Aktie fiel von 60€ auf 6€. Jetzt ging es wieder auf 10€ nach oben. Kann man hier wirklich von einem starken Anstieg sprechen? Nein, die letzten Wochen dürften lediglich den Anfang einer noch viel stärkeren Erholungsbewegung markieren. Die Königswelle könnte die Aktie von 10€ auf 20€ führen und zwar genau dann, wenn der tiefe Pessimismus des Börsenpublikums in leichten Optimismus umschlägt.

Die Königswelle heißt so weil in dieser Marktphase neue Trader-Könige geboren werden. Sie ist charakterisiert durch steile Anstiege mit hohen Konsolidierungen. Die Bären werden auf einmal durch positive fundamentale Nachrichten unter Druck gesetzt, was dazu führt, dass sie ihre Marktmeinung aufgeben. Hingegen fühlen sich die Bullen in ihrer Meinung bestätigt und erhöhen ihre Wetten auf steigende Kurse. In keiner anderen Marktphase verteilt Mr. Market derart viel Geld wie in der ersten Königswelle eines jungen Bullenmarktes!

In China korrigieren die Wirtschaftsinstitute ihre Wachstumsprognosen bereits seit einigen Wochen stetig nach oben. Im zweiten Quartal wird nun ein Wachstum von 7% bis 8% erwartet. Die große Wachstumsstory der Weltwirtschaft vor der Finanzkrise war China und Indien und genau diese aufstrebenden Riesen werden auch das beherrschende Thema in den nächsten Jahren sein. Ich spreche hierbei ganz bewusst vom "goldenen Jahrzehnt der Weltwirtschaft 2010 bis 2020". Mit meiner Meinung, dass die Finanzkrise lediglich eine kurze Unterbrechung dieses stabilen und kräftigen weltweiten Wachstums darstellt, stehe ich weitgehend allein dar. Nun ja, man wird sehen, vielleicht preisen die Aktienmärkte bereits wieder eine kräftige Konjunkturerholung ein. Aber wenn Sie das in der Zeitung lesen, steht der DAX schon bei 6000 Punkten.

Werfen wir noch einen Blick auf den Langfristchart des Dow Jones. Die Kurserholung der letzten Wochen ist auf dem Chartbild noch kaum zu erkennen.

diese Kursrally wird bislang von einem traumhaften Sentiment begleitet, die mich täglich in meiner Einschätzung bestärkt, die Gewinne einfach laufen zu lassen. Im ClubofTraders-Forum versuchen die Jungs seit Wochen mit Shorttrades auf eine Wende zu spekulieren und verbrennen sich die Finger. In den Medien ist überall Konsens, dass es sich bei der Aufwärtsbewegung maximal um eine Bärenmarktrally handelt, an deren Ende die Märkte wieder kollabieren. Auch die die aktuelle Studie von Sentix legt tiefes Mißtrauen bezüglich der Aufwärtsbewegung offen:

-

LIMBURG (dpa-AFX Broker) - Nach Einschätzung von sentix haben die Anleger

weiter Zweifel an einem nachhaltigen Anstieg der Aktienmärkte. "Der Funke in der

dynamischen Erholung der Konjunkturperspektiven will nicht auf die Assetklasse

Aktien überspringen", schreibt Analyst Patrick Hussy in einer aktuellen Studie.

Trotz der beeindruckenden Entwicklung im April sei das 6-Monats-Sentiment für

deutsche Aktien die fünfte Woche in Folge gefallen. "Kaum einer glaubt an eine

nachhaltige Aufwärtsbewegung, die Einordnung des laufenden Impulses in eine

Bärenmarkt-Rally ist Konsens", erklärte der Experte diese

"Verweigerungshaltung".

Die Wahnehmung vieler Trader, dass die Aktienmärkte schon so stark gestiegen seien, ist ganz objektiv falsch. Die Langfristcharts zeigen, dass die meisten Aktien noch ganz weit unten notieren. Die Kursrally der letzten Wochen war bislang nur ein Tropfen auf den heißen Stein. Das zeigt zum Beispiel der Chart von Kloeckner & Co. Die Aktie fiel von 60€ auf 6€. Jetzt ging es wieder auf 10€ nach oben. Kann man hier wirklich von einem starken Anstieg sprechen? Nein, die letzten Wochen dürften lediglich den Anfang einer noch viel stärkeren Erholungsbewegung markieren. Die Königswelle könnte die Aktie von 10€ auf 20€ führen und zwar genau dann, wenn der tiefe Pessimismus des Börsenpublikums in leichten Optimismus umschlägt.

Die Königswelle heißt so weil in dieser Marktphase neue Trader-Könige geboren werden. Sie ist charakterisiert durch steile Anstiege mit hohen Konsolidierungen. Die Bären werden auf einmal durch positive fundamentale Nachrichten unter Druck gesetzt, was dazu führt, dass sie ihre Marktmeinung aufgeben. Hingegen fühlen sich die Bullen in ihrer Meinung bestätigt und erhöhen ihre Wetten auf steigende Kurse. In keiner anderen Marktphase verteilt Mr. Market derart viel Geld wie in der ersten Königswelle eines jungen Bullenmarktes!

In China korrigieren die Wirtschaftsinstitute ihre Wachstumsprognosen bereits seit einigen Wochen stetig nach oben. Im zweiten Quartal wird nun ein Wachstum von 7% bis 8% erwartet. Die große Wachstumsstory der Weltwirtschaft vor der Finanzkrise war China und Indien und genau diese aufstrebenden Riesen werden auch das beherrschende Thema in den nächsten Jahren sein. Ich spreche hierbei ganz bewusst vom "goldenen Jahrzehnt der Weltwirtschaft 2010 bis 2020". Mit meiner Meinung, dass die Finanzkrise lediglich eine kurze Unterbrechung dieses stabilen und kräftigen weltweiten Wachstums darstellt, stehe ich weitgehend allein dar. Nun ja, man wird sehen, vielleicht preisen die Aktienmärkte bereits wieder eine kräftige Konjunkturerholung ein. Aber wenn Sie das in der Zeitung lesen, steht der DAX schon bei 6000 Punkten.

Werfen wir noch einen Blick auf den Langfristchart des Dow Jones. Die Kurserholung der letzten Wochen ist auf dem Chartbild noch kaum zu erkennen.

| bewerten | 0 Bewertungen |

|