|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 1 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 17.10. 19:04 Uhr ******************* |

| 13.09. 16:55 Uhr ******************* |

| 12.09. 17:59 Uhr The Bullboard-Depot: Kauf 100 American Express und 90 VISA! |

| 06.09. 16:32 Uhr 6000 Hims & Hers verkauft zu 13,83 USD an der NYSE |

| 29.08. 14:26 Uhr Zu Super Micro Computer im ewigen Depot: Diese Reise ist zu Ende! |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Sonntag, 29. August 2010

DAX, jetzt wieder hoch in der Trading-Range? Die FED setzt die Pivotal Points!

Liebe Leser,

ich fasse die Situation der US-Ökonomie zusammen. Das erste Mal seit zwei Jahrzehnten haben die US-Bürger ihr Konsumverhalten geändert. Statt auf Pump zu konsumieren, haben sie ihre Sparquote deutlich erhöht und beginnen private Kredite zurückzuzahlen. Diese Erhöhung der Sparquote schwächt die gesatmwirtschaftliche Nachfrage. Wie kann der Rückgang der aggregierten Nachfrage ausgeglichen werden? Der Staat hat kaum noch fiskalpolitische Spielräume, zu hoch lastet das Budgetdefizit. Der entscheidende Akteur in dieser Phase ist die amerikanische Zentralbank, die FED. Nur sie kann die Nachfragelücke in kurzer Zeit schließen, indem sie neues Geld dem Wirtschaftskreislauf zuführt. Der besondere Reiz von rezessiven Phasen ist, dass sie die Geldbasis ohne Inflationsrisiken ausweiten kann. Denn jeder Kredit, den ein US-Bürger zurückzahlt, vermindert die umlaufende Geldmenge. Die höhere Geldbasis der FED steuert diesen Deflationsprozessen lediglich entgegen.

Somit ist es kein Wunder, dass die Statements von FED-Chef Bernanke die Märkte bewegen. Als vor drei Wochen die FED beschloss die monetäre Basis nicht auszuweiten, markierte das einen oberen Wendepunkt der Trading-Range. Über diese FED-Fehlentscheidung hatte ich hier im Blog berichtet: Oh je - die FED hat eine fatale Fehlentscheidung getroffen. Die Ankündigung von FED-Chef Bernanke am Freitag, auf keinen Fall Deflation oder eine Konjunkturabschwächung zulassen zu wollen, könnte dementsprechend einen unteren Wendepunkt in der DAX Trading-Range markieren.

Fazit: Im "Live Trading Ticker" konnten Sie meine Vorgehensweise am Freitag live mitverfolgen. Ich habe wieder Positionen aufgebaut, um das meiner Ansicht nach sehr plausible Szenario zu testen, dass letzte Woche ein unterer Wendepunkt markiert wurde. Jetzt gilt es abzuwarten wie sich Mr. Market entscheidet...

ich fasse die Situation der US-Ökonomie zusammen. Das erste Mal seit zwei Jahrzehnten haben die US-Bürger ihr Konsumverhalten geändert. Statt auf Pump zu konsumieren, haben sie ihre Sparquote deutlich erhöht und beginnen private Kredite zurückzuzahlen. Diese Erhöhung der Sparquote schwächt die gesatmwirtschaftliche Nachfrage. Wie kann der Rückgang der aggregierten Nachfrage ausgeglichen werden? Der Staat hat kaum noch fiskalpolitische Spielräume, zu hoch lastet das Budgetdefizit. Der entscheidende Akteur in dieser Phase ist die amerikanische Zentralbank, die FED. Nur sie kann die Nachfragelücke in kurzer Zeit schließen, indem sie neues Geld dem Wirtschaftskreislauf zuführt. Der besondere Reiz von rezessiven Phasen ist, dass sie die Geldbasis ohne Inflationsrisiken ausweiten kann. Denn jeder Kredit, den ein US-Bürger zurückzahlt, vermindert die umlaufende Geldmenge. Die höhere Geldbasis der FED steuert diesen Deflationsprozessen lediglich entgegen.

Somit ist es kein Wunder, dass die Statements von FED-Chef Bernanke die Märkte bewegen. Als vor drei Wochen die FED beschloss die monetäre Basis nicht auszuweiten, markierte das einen oberen Wendepunkt der Trading-Range. Über diese FED-Fehlentscheidung hatte ich hier im Blog berichtet: Oh je - die FED hat eine fatale Fehlentscheidung getroffen. Die Ankündigung von FED-Chef Bernanke am Freitag, auf keinen Fall Deflation oder eine Konjunkturabschwächung zulassen zu wollen, könnte dementsprechend einen unteren Wendepunkt in der DAX Trading-Range markieren.

Fazit: Im "Live Trading Ticker" konnten Sie meine Vorgehensweise am Freitag live mitverfolgen. Ich habe wieder Positionen aufgebaut, um das meiner Ansicht nach sehr plausible Szenario zu testen, dass letzte Woche ein unterer Wendepunkt markiert wurde. Jetzt gilt es abzuwarten wie sich Mr. Market entscheidet...

| bewerten | 0 Bewertungen |

|

Dienstag, 24. August 2010

Kategorie: Allgemein |

0 Kommentare

Von 100% Cash zu 100% Cash: Die schönsten Trades im letzten Investitionszyklus

Liebe Leser,

Ende Juni war ich nahezu 100% Cash, dann begann ich mein Depot zu füllen, weil der Markt aussichtsreiche Storys hergab. Donnerstag letzte Woche musste ich dann aufgrund der Gesamtmarktturbulenzen mein gesamtes Depot liquidieren (siehe Live Trading Ticker) und baute wieder einen Cashbestand von 100% auf. Eine solche Phase bezeichne ich als Investitionszyklus. Einige der Trades, die mir in diesem letzten Investitionszyklus in guter Erinnerung blieben, sind zum Beispiel (Durchschnittskurse):

1500 Centrotherm von 29€ auf 35,50€: Gewinn 9750€

3000 Leoni von 17,70€ auf 21,40€: Gewinn 11.000€

3000 Dürr von 18,40€ auf 22,20€: Gewinn 11.400€

3000 Bob Mobile von 14,50€ auf 17,65€: Gewinn 9.450€

Jetzt stehe ich mit einem Cashbestand von 100% wieder am Seitenrand und warte auf neue Einstiegsmöglichkeiten. Wie immer werde ich versuchen gute Storys mit einer guten Markttechnik zu verknüpfen. Das Jahr 2010 war bislang sehr anspruchsvoll. Quasi seit Jahresbeginn bewegt sich der DAX in einem nervenaufreibenden Sägezahnmarkt, ohne längerfristige Trends auszubilden. Die letzten "Top-Storys" im Autozulieferersektor und im Solarzulieferersektor konnte sich gerade einmal wenige Wochen entfalten bis die negativen Erwartungshaltungen wieder die Oberhand gewannen.

Fazit: Man sollte nicht den Fehler machen, dieses Jahr zu früh abzuschreiben. Wenn die Märkte jetzt noch einmal einbrechen und eine Bereinigung herbeiführen, dürfte der Weg für die obligatorische Jahresendrally frei sein.

Ende Juni war ich nahezu 100% Cash, dann begann ich mein Depot zu füllen, weil der Markt aussichtsreiche Storys hergab. Donnerstag letzte Woche musste ich dann aufgrund der Gesamtmarktturbulenzen mein gesamtes Depot liquidieren (siehe Live Trading Ticker) und baute wieder einen Cashbestand von 100% auf. Eine solche Phase bezeichne ich als Investitionszyklus. Einige der Trades, die mir in diesem letzten Investitionszyklus in guter Erinnerung blieben, sind zum Beispiel (Durchschnittskurse):

1500 Centrotherm von 29€ auf 35,50€: Gewinn 9750€

3000 Leoni von 17,70€ auf 21,40€: Gewinn 11.000€

3000 Dürr von 18,40€ auf 22,20€: Gewinn 11.400€

3000 Bob Mobile von 14,50€ auf 17,65€: Gewinn 9.450€

Jetzt stehe ich mit einem Cashbestand von 100% wieder am Seitenrand und warte auf neue Einstiegsmöglichkeiten. Wie immer werde ich versuchen gute Storys mit einer guten Markttechnik zu verknüpfen. Das Jahr 2010 war bislang sehr anspruchsvoll. Quasi seit Jahresbeginn bewegt sich der DAX in einem nervenaufreibenden Sägezahnmarkt, ohne längerfristige Trends auszubilden. Die letzten "Top-Storys" im Autozulieferersektor und im Solarzulieferersektor konnte sich gerade einmal wenige Wochen entfalten bis die negativen Erwartungshaltungen wieder die Oberhand gewannen.

Fazit: Man sollte nicht den Fehler machen, dieses Jahr zu früh abzuschreiben. Wenn die Märkte jetzt noch einmal einbrechen und eine Bereinigung herbeiführen, dürfte der Weg für die obligatorische Jahresendrally frei sein.

| bewerten | 0 Bewertungen |

|

Montag, 23. August 2010

Kategorie: Allgemein |

0 Kommentare

Autoaktien weiterhin long? Zum Wachstumspotenzial der Automobilbranche bis 2014!

Liebe Leser,

das Potenzial, den Markt deutlich outzuperformen, bieten meiner Ansicht nach weiterhin die Autoaktien. Die jüngste Kursrally von Aktienanalysten vielfach genutzt, um für BMW und Daimler Verkaufsempfehlungen auszusprechen. Das Argument dafür basiert auf den Erfahrungen der letzten beiden Jahrzehnte, demanch der Autosektor mit nahezu 100%iger Sicherheit zyklisch war und das Erreichen neuer Produktionsrekorde eigentlich immer mit dem baldigen Höhepunkt der Autokonjunktur verknüpft war. Ich behaupte, dieses Argument ist falsch. Die Autobranche befindet sich nicht Nahe eines zyklischen Hochs, sondern am Beginn eines kräftigen Wachstumszyklus, der noch zwei bis drei Jahre anhalten wird. Um dies mit Zahlen zu untermauern, zitiere ich einen Abschnitt aus einem Spiegel-Artikel:

Fazit: Die deutschen Premiumhersteller BMW, Daimler und Audi sind auf Sicht der nächsten Jahre im Luxussegment noch konkurrenzlos. Sie werden das gesamte Wachstumspotenzial in China in der Luxusklasse abschöpfen. Die Aktienkurse von BMW, Volkswagen und Daimler dürften im Zuge des neuen Wachstumszyklus langfristig noch Kurspotenziale von über 50% aufweisen.

das Potenzial, den Markt deutlich outzuperformen, bieten meiner Ansicht nach weiterhin die Autoaktien. Die jüngste Kursrally von Aktienanalysten vielfach genutzt, um für BMW und Daimler Verkaufsempfehlungen auszusprechen. Das Argument dafür basiert auf den Erfahrungen der letzten beiden Jahrzehnte, demanch der Autosektor mit nahezu 100%iger Sicherheit zyklisch war und das Erreichen neuer Produktionsrekorde eigentlich immer mit dem baldigen Höhepunkt der Autokonjunktur verknüpft war. Ich behaupte, dieses Argument ist falsch. Die Autobranche befindet sich nicht Nahe eines zyklischen Hochs, sondern am Beginn eines kräftigen Wachstumszyklus, der noch zwei bis drei Jahre anhalten wird. Um dies mit Zahlen zu untermauern, zitiere ich einen Abschnitt aus einem Spiegel-Artikel:

- "Branchenanalysten gehen davon aus, dass die Zahl der zugelassenen Autos in China bis 2014 von bisher 80 Millionen auf 130 Millionen steigen könnte. Grundlage für die Schätzung ist eine Studie der Deutschen Bank, die prognostiziert, dass 400 Millionen Chinesen in den kommenden Jahren so viel Geld verdienen werden, dass sie sich ein Auto leisten können. Die Unternehmensberatung McKinsey glaubt sogar, dass der Boom noch viel länger anhält: Demnach könnten die Hersteller bis 2020 mit einem Absatz von jährlich rund 20 Millionen Neuwagen rechnen."

Fazit: Die deutschen Premiumhersteller BMW, Daimler und Audi sind auf Sicht der nächsten Jahre im Luxussegment noch konkurrenzlos. Sie werden das gesamte Wachstumspotenzial in China in der Luxusklasse abschöpfen. Die Aktienkurse von BMW, Volkswagen und Daimler dürften im Zuge des neuen Wachstumszyklus langfristig noch Kurspotenziale von über 50% aufweisen.

| bewerten | 0 Bewertungen |

|

Dienstag, 17. August 2010

Kategorie: Allgemein |

0 Kommentare

Der Centrotherm-Bulle ist nicht zu stoppen. Erneut ein wichtiger Meilenstein!

Liebe Leser,

in welche Kursregionen wird uns dieser Haussetrend noch führen? Mein Einstieg mit einer Position über 1500 Stück war zu 29€. Heute steigt der Titel über 35€. Ich werde in dieser Aktie die Gewinne weiter laufen lassen, denn die positiven Nachrichten reißen nicht ab. Centrotherm konnte heute einen wichtigen Meilenstein in der Siliziumtechnologie verbuchen. Ich zitiere aus der Pressemitteilung "centrotherm photovoltaics setzt sich im Siliziumgeschäft durch: "First Silicon Out" in Taiwan"

in welche Kursregionen wird uns dieser Haussetrend noch führen? Mein Einstieg mit einer Position über 1500 Stück war zu 29€. Heute steigt der Titel über 35€. Ich werde in dieser Aktie die Gewinne weiter laufen lassen, denn die positiven Nachrichten reißen nicht ab. Centrotherm konnte heute einen wichtigen Meilenstein in der Siliziumtechnologie verbuchen. Ich zitiere aus der Pressemitteilung "centrotherm photovoltaics setzt sich im Siliziumgeschäft durch: "First Silicon Out" in Taiwan"

-

Die centrotherm

photovoltaics AG baut mit der Inbetriebnahme einer weiteren

Großproduktion für Polysilizium ihre führende Marktposition in Asien

weiter aus: Für die Taiwan PolySilicon Corp. (TPSI)konzipierten die

Photovoltaik-Spezialisten aus Blaubeuren eine hochleistungsstarke

Fertigung mit einer jährlichen Produktionskapazität von 5.000 Tonnen

und einer Upgrade-Option auf 8.000 Tonnen. Mit dem erfolgreichen

Anlaufen der Produktion startet TPSI die in Taiwan bisher einzige

Großproduktion von Polysilizium. Die Qualität des bereits im ersten

Durchlauf erzeugten Polysiliziums übertrifft die marktüblichen

Erwartungen.

Das Unternehmen TPSI setzt dabei vollständig auf das Entwicklungs-,

Technologie- und Equipment-Know-how der centrotherm SiTec, in der

die Siliziumkompetenz der centrotherm-Gruppe gebündelt ist. Die

centrotherm-Tochter übernahm die gesamte Fabrikplanung, lieferte das

Basic Engineering, Prozess-Know-how sowie die notwendigen Reaktoren

und Konverter für die Fertigung von Polysilizium. Die von der

centrotherm SiTec entwickelte Abgasrückgewinnungs-Anlage (Vent Gas

Recovery System) kommt ebenfalls zum Einsatz, die eine bessere

Ausnutzung der Prozessgase ermöglicht und dadurch sowohl

Herstellkosten als auch Energiebedarf deutlich senkt. Auch die Umwelt

profitiert, da keine schädlichen Gase aus der Produktion entweichen.

TPSI will nach dem erfolgreichen Abschluss der ersten

Produktionsphase weiter wachsen und die jährliche

Produktionskapazität in den kommenden Jahren auf bis zu 12.000 Tonnen

ausbauen. Zum Vergleich: Das derzeitige weltweite Produktionsvolumen

von Polysilizium liegt bei jährlich 100.000 bis 110.000 Tonnen.

"Die Siliziumherstellung ist ein komplexer Prozess und steht am

Anfang der photovoltaischen Wertschöpfungskette. Die

Anfangsinvestitionen sind stets hoch", erläutert Dr. Albrecht Mozer,

CEO von centrotherm SiTec. "Umso mehr legen Kunden Wert auf

leistungsstarke und verlässliche Technologien, die Kosten und Risiken

niedrig halten. Wir sind stolz auf das Vertrauen, das unsere Kunden

dabei in uns setzen und möchten uns dieses täglich neu erarbeiten."

centrotherm SiTec hat bei Reaktoren und Konvertern, dem

Schlüsselequipment für die Fertigung von Polysilizium, einen

Weltmarktanteil von rund 40 Prozent und einen noch höheren Anteil

beim kompletten Fabrikdesign.

| bewerten | 0 Bewertungen |

|

Donnerstag, 12. August 2010

Kategorie: Allgemein |

0 Kommentare

Centrotherm: Das Spekulationsszenario geht auf! +4% in einem kollabierenden Markt

Liebe Leser,

die heutige ad-hoc-Mitteilung von Centrotherm mitsamt der Prognoseerhöhung war für mich besonders schön zu lesen. Ich zitiere eine wichtige Passage aus der ad-hoc.

"In den vergangenen Monaten verzeichnete das schwäbische Unternehmen einen regelrechten Nachfrageboom, getrieben von den Expansionsplänen vieler asiatischer Solarzellenhersteller und einem allgemeinen Konjunkturaufschwung. "Durch optimierte Produktions- und Beschaffungsprozesse sowie einen weltweiten Ausbau unsererServiceaktivitäten haben wir unsere Fertigungs- und Installationskapazität vervielfacht ? ohne dabei Abstriche an unserem Qualitätsniveau zu machen", sagte Dr. Dirk Stenkamp, Chief Operating Officer (COO) der centrotherm photovoltaics AG."

Genau das war mein fundamentales Szenario, auf das hingerichtet ich meine Position in der Centrothmerm-Aktie eröffnet habe. Siehe meinen Blog-Beitrag: "Solarzulieferer-Hausse: Die ersten Aufträge aus Asien treffen ein! Position bereits aufstocken?" Angesicht des turbulenten Marktumfeldes und des Kursrutsches meiner Leoni-Großposition verzichte ich jedoch auf eine Positionsaufstockung. Die Devise heißt jetzt einfach: Gewinne solange laufen lassen wie die Struktur steigender lokaler Tiefpunkte eingehalten wird.

die heutige ad-hoc-Mitteilung von Centrotherm mitsamt der Prognoseerhöhung war für mich besonders schön zu lesen. Ich zitiere eine wichtige Passage aus der ad-hoc.

"In den vergangenen Monaten verzeichnete das schwäbische Unternehmen einen regelrechten Nachfrageboom, getrieben von den Expansionsplänen vieler asiatischer Solarzellenhersteller und einem allgemeinen Konjunkturaufschwung. "Durch optimierte Produktions- und Beschaffungsprozesse sowie einen weltweiten Ausbau unsererServiceaktivitäten haben wir unsere Fertigungs- und Installationskapazität vervielfacht ? ohne dabei Abstriche an unserem Qualitätsniveau zu machen", sagte Dr. Dirk Stenkamp, Chief Operating Officer (COO) der centrotherm photovoltaics AG."

Genau das war mein fundamentales Szenario, auf das hingerichtet ich meine Position in der Centrothmerm-Aktie eröffnet habe. Siehe meinen Blog-Beitrag: "Solarzulieferer-Hausse: Die ersten Aufträge aus Asien treffen ein! Position bereits aufstocken?" Angesicht des turbulenten Marktumfeldes und des Kursrutsches meiner Leoni-Großposition verzichte ich jedoch auf eine Positionsaufstockung. Die Devise heißt jetzt einfach: Gewinne solange laufen lassen wie die Struktur steigender lokaler Tiefpunkte eingehalten wird.

| bewerten | 0 Bewertungen |

|

Mittwoch, 11. August 2010

Kategorie: Allgemein |

0 Kommentare

Oh je - die FED hat eine fatale Fehlentscheidung getroffen!

Liebe Leser,

der DAX bricht ein, um aktuell -1,8%. Aktien aus der zweiten Reihe zeigen scharfe Korrekturen. Gestern hatte die FED beschlossen die Geldbasis lediglich kontant zu halten, indem die Mittel aus auslaufenden Anleihen erneut reinvestiert werden. Das ist die falsche Entscheidung zum falschen Zeitpunkt. Eine deutlich Ausweitung der monetären Basis wäre das einzig richtige Signal gewesen. Amerika ist von Banken gekennzeichnet, die ihre Eigenkapitalquoten erhöhen müssen. Das sorgt für autodeflationären Druck. Amerika hat hochverschuldete Bürger, die ihre Kredite zurückzahlen müssen. Das sorgt ebenfalls für einen autodeflationären Druck. Die real umlaufende Geldmenge schrumpft und in einer solchen Situation muss die Zentralbank mit allen Mitteln dagegen halten und ihre Geldbasis ohne zu zögern, drastisch erhöhen.

Es gibt offenbar leider wenige Ökonomen, die das Zusammenspiel von Rezessionen und Geldmenge verinnerlicht haben. Offenbar sitzen zu wenige davon im FED-Komitee. Dabei hat die FED bestätigt, dass sie momentan keine Inflationsgefahren sieht. Inflation entsteht immer nur wenn die aggregierte Nachfrage das Produktionspotenzial einer Ökonomie übersteigt Das scheint den FED-Mitgliedern um Bernanke durchaus bewusst zu sein. Aber warum dann nicht entsprechend dieser Erkenntnis zielstrebig gehandelt wird, geht mir nicht in den Kopf...

Viele Grüße

Simon

der DAX bricht ein, um aktuell -1,8%. Aktien aus der zweiten Reihe zeigen scharfe Korrekturen. Gestern hatte die FED beschlossen die Geldbasis lediglich kontant zu halten, indem die Mittel aus auslaufenden Anleihen erneut reinvestiert werden. Das ist die falsche Entscheidung zum falschen Zeitpunkt. Eine deutlich Ausweitung der monetären Basis wäre das einzig richtige Signal gewesen. Amerika ist von Banken gekennzeichnet, die ihre Eigenkapitalquoten erhöhen müssen. Das sorgt für autodeflationären Druck. Amerika hat hochverschuldete Bürger, die ihre Kredite zurückzahlen müssen. Das sorgt ebenfalls für einen autodeflationären Druck. Die real umlaufende Geldmenge schrumpft und in einer solchen Situation muss die Zentralbank mit allen Mitteln dagegen halten und ihre Geldbasis ohne zu zögern, drastisch erhöhen.

Es gibt offenbar leider wenige Ökonomen, die das Zusammenspiel von Rezessionen und Geldmenge verinnerlicht haben. Offenbar sitzen zu wenige davon im FED-Komitee. Dabei hat die FED bestätigt, dass sie momentan keine Inflationsgefahren sieht. Inflation entsteht immer nur wenn die aggregierte Nachfrage das Produktionspotenzial einer Ökonomie übersteigt Das scheint den FED-Mitgliedern um Bernanke durchaus bewusst zu sein. Aber warum dann nicht entsprechend dieser Erkenntnis zielstrebig gehandelt wird, geht mir nicht in den Kopf...

Viele Grüße

Simon

| bewerten | 0 Bewertungen |

|

Montag, 09. August 2010

Kategorie: Allgemein |

0 Kommentare

Wirft die FED morgen die Druckpressen erneut an? Hoffentlich, das würde die Märkte beflügeln!

Morgen treten die Oberen der amerikanischen Notenbank FED zusammen, um über Zinsschritte oder Offenmarkt-Operationen zu entscheiden. Nachdem die jüngsten Wirtschaftsdaten eine deutliche Verlangsamung des Wachstums signalisierten und die Arbeitslosigkeit auf hohem Niveau stagniert, wäre der richtige Zeitpunkt für neue Stimulierungsmaßnahmen gekommen. Konkret geht es darum, ob die FED ihre Notenpresse anwirft und Staatsanleihen mit frisch gedrucktem Geld aufkauft. Ich hoffe es und die ökonomische Logik erzwingt es nahezu. Wenn deflationärer Preisdruck herrscht, was immer ein Anzeichen für Überkapazitäten ist, und das Arbeitskräftepotenzial nicht ausgeschöpft ist, dann muss die Nachfrage stimuliert werden.

Welche Risiken gibt es, wenn die FED die Druckerpressen anwirft? Kommt es zu Inflation? Nein, es gibt Überkapazitäten. Wenn die aggregierte Nachfrage steigt, stellen die Unternehmen neue Arbeitskräfte ein. Die Arbeitslosigkeit wird sinken. Erst wenn die Arbeitslosenquote unter 5% gefallen ist, werden die Inflationsrisiken aktuell.

Wird durch eine Konjunkturstimulierung eine Restrukturierung nicht wettbewerbsfähiger Branchen verlangsamt? Eventuell, allerdings ist das momentan nicht das Problem der US-Wirtschaft.

Fazit:Das Geldsystem, mit der Möglichkeit Geld aus dem Nichts Geld zu schöfen, ist die effektivste Waffe des Kapitalismus. Die US-Aktienmärkte laufen seit 8 Monaten seitwärts. Sie haben die wirtschaftliche Abschwächung damit quasi vorweggenommen. Wenn die FED morgen die richtigen Entscheidungen trifft und sich zum Ankauf von Staatsanleihen entschließt, dürfte das eine Art Befreiungsschlag für die Aktienmärkte darstellen. Dann erwarte ich eine ausgeprägte Hausse!

Welche Risiken gibt es, wenn die FED die Druckerpressen anwirft? Kommt es zu Inflation? Nein, es gibt Überkapazitäten. Wenn die aggregierte Nachfrage steigt, stellen die Unternehmen neue Arbeitskräfte ein. Die Arbeitslosigkeit wird sinken. Erst wenn die Arbeitslosenquote unter 5% gefallen ist, werden die Inflationsrisiken aktuell.

Wird durch eine Konjunkturstimulierung eine Restrukturierung nicht wettbewerbsfähiger Branchen verlangsamt? Eventuell, allerdings ist das momentan nicht das Problem der US-Wirtschaft.

Fazit:Das Geldsystem, mit der Möglichkeit Geld aus dem Nichts Geld zu schöfen, ist die effektivste Waffe des Kapitalismus. Die US-Aktienmärkte laufen seit 8 Monaten seitwärts. Sie haben die wirtschaftliche Abschwächung damit quasi vorweggenommen. Wenn die FED morgen die richtigen Entscheidungen trifft und sich zum Ankauf von Staatsanleihen entschließt, dürfte das eine Art Befreiungsschlag für die Aktienmärkte darstellen. Dann erwarte ich eine ausgeprägte Hausse!

| bewerten | 0 Bewertungen |

|

Donnerstag, 05. August 2010

Kategorie: Allgemein |

0 Kommentare

Solarzulieferer-Hausse: Die ersten Aufträge aus Asien treffen ein! Position bereits aufstocken?

Liebe Leser,

vor etwa 3 Wochen habe ich Ihnen geschildert warum ich für die Solarzulieferer bullisch bin und im zweiten Halbjahr einen Auftragsboom aus Asien erwarte. Lesen Sie hierzu meinen Blog-Beitrag: "Deutsche Solarzulieferer: Ich erwarte einen Auftragsboom im 2. Halbjahr bei Manz und Co!" Heute meldet Centrotherm einen ersten Auftrag aus Asien für seine Emitter-Technologie und spricht davon, bald weitere Vertragsabschlüsse zu erwarten:

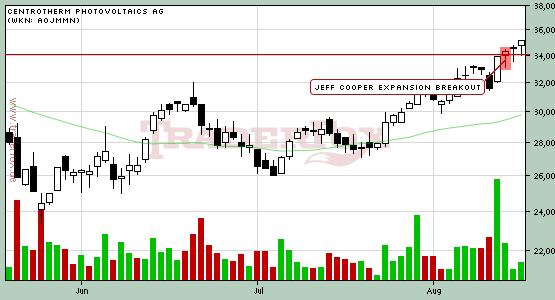

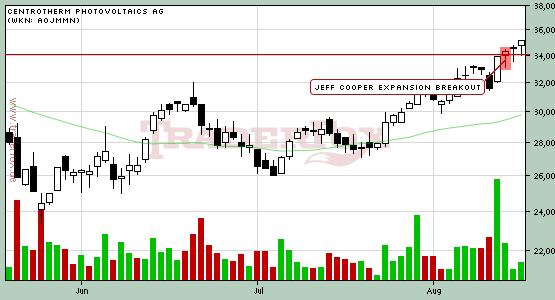

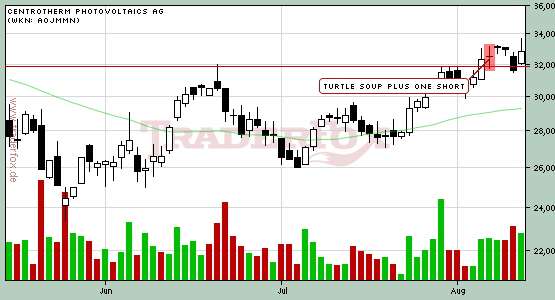

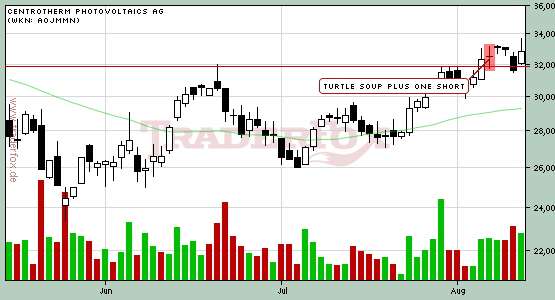

Ich möchte Ihnen zeigen wie ich meine fundamentale Branchenerwartung an der Börse umgesetzt habe. Am 23. Juli kaufte ich 1500 Centrotherm zu ca. 29€. Im Premium-Blog hatte ich meinen Lesern den Trading-Plan ausführlich geschildert. Jedes fundamentale Szenario muss von den Kursen bestätigt werden. Ich tendiere dazu meine Positionen aufzustocken, sobald mir die Kursentwicklung Recht gibt. Als maßgebliches Kriterium für einen etablierten Aufwärtstrend definiere ich eine Sequenz steigender lokaler Tiefpunkte. Damit eine Positionsaufstockung in Frage kommt, müssen markante lokale Hochs zudem überwunden sein. Anhand des folgenden Chartbildes können Sie meine Gedanken nachvollziehen:

Fazit: Ich bin mit der bisherigen Entwicklung des Trades zufrieden. Bevor ich über Positionsaufstockungen diskutiere, muss die Aktie erst einmal überzeugende prozyklische Signale liefern, was konkret bedeutet, dass sie über 32€ aus dem Handel geht und sich über diesem Niveau stabilisiert. Falls Sie Anregungen für die Durchführungen Ihrer eigenen Börsenspekulationen suchen, darf ich Ihnen meinen Premium-Blog mit dem Live Trading Ticker empfehlen. Das Zusammenspiel von Fundamentaldaten und Chartanalyse ist meine Stärke, von der Sie profitieren können

vor etwa 3 Wochen habe ich Ihnen geschildert warum ich für die Solarzulieferer bullisch bin und im zweiten Halbjahr einen Auftragsboom aus Asien erwarte. Lesen Sie hierzu meinen Blog-Beitrag: "Deutsche Solarzulieferer: Ich erwarte einen Auftragsboom im 2. Halbjahr bei Manz und Co!" Heute meldet Centrotherm einen ersten Auftrag aus Asien für seine Emitter-Technologie und spricht davon, bald weitere Vertragsabschlüsse zu erwarten:

- EANS-News: centrotherm photovoltaics erhält ersten Upgrade-Auftrag aus Asien für selektive Emitter-Technologie

- Anlagen nach Taiwan verkauft und fortgeschrittene Vertragsverhandlungen in Asien

- Absatzpotenzial im dreistelligen Millionen-Euro-Bereich

- Bis zu 0,5 Prozent höherer Zellwirkungsgrad durch Technologie-Upgrades

zur Centrotherm Pressemitteilung

Ich möchte Ihnen zeigen wie ich meine fundamentale Branchenerwartung an der Börse umgesetzt habe. Am 23. Juli kaufte ich 1500 Centrotherm zu ca. 29€. Im Premium-Blog hatte ich meinen Lesern den Trading-Plan ausführlich geschildert. Jedes fundamentale Szenario muss von den Kursen bestätigt werden. Ich tendiere dazu meine Positionen aufzustocken, sobald mir die Kursentwicklung Recht gibt. Als maßgebliches Kriterium für einen etablierten Aufwärtstrend definiere ich eine Sequenz steigender lokaler Tiefpunkte. Damit eine Positionsaufstockung in Frage kommt, müssen markante lokale Hochs zudem überwunden sein. Anhand des folgenden Chartbildes können Sie meine Gedanken nachvollziehen:

Fazit: Ich bin mit der bisherigen Entwicklung des Trades zufrieden. Bevor ich über Positionsaufstockungen diskutiere, muss die Aktie erst einmal überzeugende prozyklische Signale liefern, was konkret bedeutet, dass sie über 32€ aus dem Handel geht und sich über diesem Niveau stabilisiert. Falls Sie Anregungen für die Durchführungen Ihrer eigenen Börsenspekulationen suchen, darf ich Ihnen meinen Premium-Blog mit dem Live Trading Ticker empfehlen. Das Zusammenspiel von Fundamentaldaten und Chartanalyse ist meine Stärke, von der Sie profitieren können

| bewerten | 0 Bewertungen |

|

Montag, 02. August 2010

Kategorie: Allgemein |

0 Kommentare

Zum Potenzial der Griechenland-Spekulation

Liebe Leser,

ein Spiegel-Artikel schildert in eindrucksvoller Weise die griechischen Zustände wie sie schon seit Jahrzehnten herrschen: "Griechenland ächzt unter der Trucker-Blockade". Kleine Gruppen privilegierter Minderheiten tyrannisieren ein gesamtes Volk. Weil die Lizenzbesitzer von Lastwagen an dem staatlichen Protektionismus ihrer Branche festhalten wollen, stürzen sie die Tourismusbranche in ein Chaos und Bauern müssen ihre Ernten wegwerfen, weil der Abtransport der Ware nicht möglich ist. Zur Zeiten der französischen Revolution hätte man solche Tyrannen kurzerhand unter die Guillotine gelegt, aber in einer sozialistischen Gesellschaft wird sogar solches asoziales Verhalten toleriert - zumindest kurzzeitig, denn mittlerweile regt sich auch in der griechischen Bevölkerung eine Stimmung für kapitalistische Reformen, die Wohlstand und Prosperität in das Land bringen würden.

Angesichts dieser Zustände mag es verwunderlich erscheinen, warum ich in Griechenland investiere, aber genau diese Zustandsbeschreibung macht mich immer bullischer für meine Griechenland-Engagements. Stellen Sie sich vor, liebe Leser, wie die Wirtschaft in Griechenland in etwa zwei Jahren funktionieren wird, sobald die marktliberalen Reformen abgeschlossen sind. Ich zitiere nochmal aus dem Spiegel-Artikel: "Wie griechische Medien immer wieder vorrechnen, ist es momentan teurer, eine Lkw-Ladung von Athen nach Thessaloniki zu schicken, als einen Container aus Fernost nach Piräus zu verschiffen. Im Herbst sollen außerdem sämtliche "geschlossenen Berufszweige" wie die der Taxiunternehmer, Anwälte oder Architekten liberalisiert werden."

Fazit: In drei Jahren wird Griechenland, dank liberaler Marktreformen, besser dastehen als jemals zuvor in seiner Geschichte. Für den griechischen Aktienmarkt bedeutet das die Aussicht auf neue Allzeithochs. Betrachten Sie am untenstehenden Chart der Piraeus Bank wie weit unten die Kurse momentan liegen. Übertreibe ich mit meiner Potenzialeinschätzung? Nein, ich denke nicht. Nach der Asienkrise 1998 lagen die Aktienmärkte in Russland und Südkorea, um eindrucksvolle Beispiele zu nennen, komplett am Boden. Marktführer wie Samsung und LG Electronics wurden an der Börse verschenkt. Innerhalb weniger Jahre stabilisierten sich die dortigen Ökonomien und die Aktienkurse vervielfachten sich.

Ganz wichtig bei solchen Turnaround-Spekulationen ist es, die Engagements ausschließlich prozyklisch zu vergrößern. Die Positionierung darf erst dann ausgebaut werden, wenn der Kursticker grünes Licht gibt und die Erstpositionen deutlich im Gewinn notieren. Im Premium-Blog können Sie anhand meines Depot verfolgen wie ich dabei vorgehe.

ein Spiegel-Artikel schildert in eindrucksvoller Weise die griechischen Zustände wie sie schon seit Jahrzehnten herrschen: "Griechenland ächzt unter der Trucker-Blockade". Kleine Gruppen privilegierter Minderheiten tyrannisieren ein gesamtes Volk. Weil die Lizenzbesitzer von Lastwagen an dem staatlichen Protektionismus ihrer Branche festhalten wollen, stürzen sie die Tourismusbranche in ein Chaos und Bauern müssen ihre Ernten wegwerfen, weil der Abtransport der Ware nicht möglich ist. Zur Zeiten der französischen Revolution hätte man solche Tyrannen kurzerhand unter die Guillotine gelegt, aber in einer sozialistischen Gesellschaft wird sogar solches asoziales Verhalten toleriert - zumindest kurzzeitig, denn mittlerweile regt sich auch in der griechischen Bevölkerung eine Stimmung für kapitalistische Reformen, die Wohlstand und Prosperität in das Land bringen würden.

Angesichts dieser Zustände mag es verwunderlich erscheinen, warum ich in Griechenland investiere, aber genau diese Zustandsbeschreibung macht mich immer bullischer für meine Griechenland-Engagements. Stellen Sie sich vor, liebe Leser, wie die Wirtschaft in Griechenland in etwa zwei Jahren funktionieren wird, sobald die marktliberalen Reformen abgeschlossen sind. Ich zitiere nochmal aus dem Spiegel-Artikel: "Wie griechische Medien immer wieder vorrechnen, ist es momentan teurer, eine Lkw-Ladung von Athen nach Thessaloniki zu schicken, als einen Container aus Fernost nach Piräus zu verschiffen. Im Herbst sollen außerdem sämtliche "geschlossenen Berufszweige" wie die der Taxiunternehmer, Anwälte oder Architekten liberalisiert werden."

Fazit: In drei Jahren wird Griechenland, dank liberaler Marktreformen, besser dastehen als jemals zuvor in seiner Geschichte. Für den griechischen Aktienmarkt bedeutet das die Aussicht auf neue Allzeithochs. Betrachten Sie am untenstehenden Chart der Piraeus Bank wie weit unten die Kurse momentan liegen. Übertreibe ich mit meiner Potenzialeinschätzung? Nein, ich denke nicht. Nach der Asienkrise 1998 lagen die Aktienmärkte in Russland und Südkorea, um eindrucksvolle Beispiele zu nennen, komplett am Boden. Marktführer wie Samsung und LG Electronics wurden an der Börse verschenkt. Innerhalb weniger Jahre stabilisierten sich die dortigen Ökonomien und die Aktienkurse vervielfachten sich.

Ganz wichtig bei solchen Turnaround-Spekulationen ist es, die Engagements ausschließlich prozyklisch zu vergrößern. Die Positionierung darf erst dann ausgebaut werden, wenn der Kursticker grünes Licht gibt und die Erstpositionen deutlich im Gewinn notieren. Im Premium-Blog können Sie anhand meines Depot verfolgen wie ich dabei vorgehe.

| bewerten | 0 Bewertungen |

|