|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Mittwoch, 19.03. in seinem Trading Tagebuch:

Robinhood Marktes hat die perfekte Kombination aus Bank und Broker erschaffen. Mit 26 Mio. Kunden und einem verwalteten Vermögen von fast 190 Mrd. USD gehört Robinhood zu den am schnellsten wachsenden Online-Brokern. Die Kreditkarte mit 3 %-Cashback ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 25.06. 20:17 Uhr ******************* |

| 06.06. 18:20 Uhr ******************* |

| 05.06. 17:58 Uhr 2500 Toast (WKN A3C3Y4) zu 44,05 USD an der NYSE |

| 08.04. 21:50 Uhr 1000 Tennant verkauft zu 69,55 USD / 700 Applied Materials gekauft zu 128,15 USD |

| 08.04. 17:28 Uhr 2200 Super Micro Computer verkauft zu 31,38 € auf Tradegate (+5 %) |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Mittwoch, 23. Dezember 2009

Frohe Weihnachten

Liebe Leser,

ich wünsche Ihnen und Ihren Familien ein schönes Weihnachtsfest!

Genießen Sie die freien Tagen und tanken Sie Kraft für neue Aufgaben!

ich wünsche Ihnen und Ihren Familien ein schönes Weihnachtsfest!

Genießen Sie die freien Tagen und tanken Sie Kraft für neue Aufgaben!

| bewerten | 1 Bewertungen |

|

Freitag, 18. Dezember 2009

Kategorie: Allgemein |

0 Kommentare

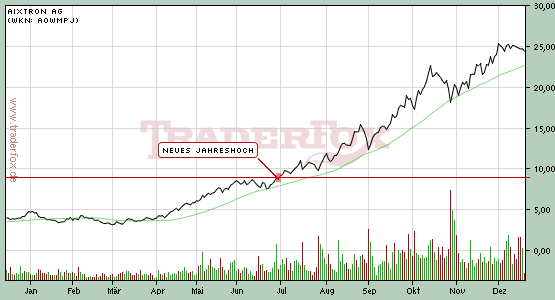

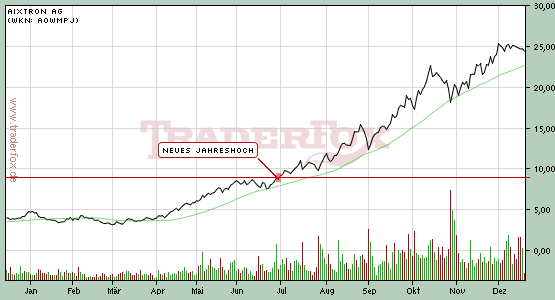

Champagner-Wette 2010: Die Aixtron Aktie wird kommendes Jahr fallen!

Liebe Leser,

wie jedes Jahr versuche ich einige Champagner-Wetten anbzubieten, in denen ich mich gegen das herrschende Stimmungsbild der Massen stelle. Die Aixtron-Aktie wird zur Zeit von nahezu allen großen Banken und Analystenhäusern empfohlen. Lesen Sie zum Herdenverhalten auch meinen älteren Blog-Beitrag: "Die hirnlose Herde". So sehen die aktuellen Kursziele der Analysen aus:

Meine Meinung ist: Aixtron ist eines der besten und innovativsten deutschen Unternehmen. Dennoch nimmt der Börsenwert in Höhe von 2,5 Milliarden Euro die positiven Zukunftsszenarien der LED-Branche schon vorweg. Kommendes Jahr werden am Horizont die ersten schlagkräftigen Konkurrenten auftauchen und die hohen operativen Margen von Aixtron werden dem "selbstmörderischen Reiz der Gewinne" erliegen. Sobald die Analysten in ihren Bewertungsmodellen errodierende Margen berücksichtigen, wird die Meinung bezüglich der Aixtron-Aktie am Markt umschlagen.

Ich wette um eine Flasche Champagner, dass der Meinungswandel bereits kommendes Börsenjahr erfolgen wird und der Schlusskurs 2010 niedriger ausfallen wird als der Eröffnungskurs 2010. Wenn Sie mit mir diese Wette eingehen wollen, schreiben Sie das hier ins Forum.

wie jedes Jahr versuche ich einige Champagner-Wetten anbzubieten, in denen ich mich gegen das herrschende Stimmungsbild der Massen stelle. Die Aixtron-Aktie wird zur Zeit von nahezu allen großen Banken und Analystenhäusern empfohlen. Lesen Sie zum Herdenverhalten auch meinen älteren Blog-Beitrag: "Die hirnlose Herde". So sehen die aktuellen Kursziele der Analysen aus:

- Deutsche Bank vergibt ein "Buy-Rating" mit Kursziel 28€

- J.P. Morgan stuft Aixtron mit "overweight" ein und setzt das Kursziel auf 25€

- Der Aktionär vergibt ein Kursziel von 30€

- Die Hamburger Sparkasse setzt Aixtron auf "kaufen" Quelle: Aktiencheck.de

Meine Meinung ist: Aixtron ist eines der besten und innovativsten deutschen Unternehmen. Dennoch nimmt der Börsenwert in Höhe von 2,5 Milliarden Euro die positiven Zukunftsszenarien der LED-Branche schon vorweg. Kommendes Jahr werden am Horizont die ersten schlagkräftigen Konkurrenten auftauchen und die hohen operativen Margen von Aixtron werden dem "selbstmörderischen Reiz der Gewinne" erliegen. Sobald die Analysten in ihren Bewertungsmodellen errodierende Margen berücksichtigen, wird die Meinung bezüglich der Aixtron-Aktie am Markt umschlagen.

Ich wette um eine Flasche Champagner, dass der Meinungswandel bereits kommendes Börsenjahr erfolgen wird und der Schlusskurs 2010 niedriger ausfallen wird als der Eröffnungskurs 2010. Wenn Sie mit mir diese Wette eingehen wollen, schreiben Sie das hier ins Forum.

| bewerten | 1 Bewertungen |

|

Freitag, 11. Dezember 2009

Kategorie: Allgemein |

0 Kommentare

Fluchtwelle aus Deutschland

Liebe Leser,

der immer weiter nach vorne preschende Sozialismus bedroht bereits das Fundament der bürgerlichen Gesellschaft. Ein Land, das seine kreativen Köpfe und leistungswilligen Menschen mit den Füßen tritt, wird irgendwann zwangsläufig im Sumpf der Staatsschulden versinken. Das Handelsblatt veröffentlicht heute einen Artikel, der das Ausmaß der Fluchtbewegung aufzeigt:

Fazit: Die Uhr steht fünf vor zwölf. Die Staatstyrannei in Deutschland hat unerträglich Ausmaße angenommen. Steuern, Bürokratie und Abgaben würgen jeden Leistungsanreiz ab. Wenn die Regierung nicht bald entschieden dagegen steuert, kommen extrem harte Zeiten auf uns zu.

der immer weiter nach vorne preschende Sozialismus bedroht bereits das Fundament der bürgerlichen Gesellschaft. Ein Land, das seine kreativen Köpfe und leistungswilligen Menschen mit den Füßen tritt, wird irgendwann zwangsläufig im Sumpf der Staatsschulden versinken. Das Handelsblatt veröffentlicht heute einen Artikel, der das Ausmaß der Fluchtbewegung aufzeigt:

-

Alle vier Minuten verlässt ein Deutscher sein Land. An jedem einzelnen Tag verliert Deutschland ein ganzes Dorf, womit die Zahl der Auswanderer Dimensionen erreicht, wie seit 120 Jahren nicht mehr. Zum Weihnachtsfest 2009 bieten deutsche Fluggesellschaften sogar einen Weihnachtsbaumtransport für Auswanderer an.

Was die Angelegenheit so heikel macht: Es sind die Besten und Jüngsten, die genug haben und gehen. Im Gegensatz zu den Auswanderungswellen des 19. Jahrhunderts verlassen nicht etwa Analphabeten, Bauern und verzweifelte Arbeiter das Land. Wir erleben keine Elendsflucht, sondern einen Exodus des gebildeten Mittelstands.

Das Durchschnittsalter unserer Auswanderer beträgt 32 Jahre, es sind junge Ärzte und Ingenieure, Wissenschaftler und Facharbeiter, Handwerker, Techniker und ehrgeizige Dienstleister. Nach Angaben der OECD verliert Deutschland besonders viele Akademiker.

Quelle: http://www.handelsblatt.com/meinung/kolumne-weimers-woche/auswanderer-jeden-tag-verliert-deutschland-ein-dorf;2497975

Fazit: Die Uhr steht fünf vor zwölf. Die Staatstyrannei in Deutschland hat unerträglich Ausmaße angenommen. Steuern, Bürokratie und Abgaben würgen jeden Leistungsanreiz ab. Wenn die Regierung nicht bald entschieden dagegen steuert, kommen extrem harte Zeiten auf uns zu.

| bewerten | 1 Bewertungen |

|

Donnerstag, 10. Dezember 2009

Kategorie: Allgemein |

0 Kommentare

Schlag in die Magengrube

Liebe Leser,

die jüngsten Entwicklungen und die heutigen Aussagen von Frau Merkel sind für jeden Geschäftsmann und jeden arbeitenden Bürger ein Schlag in die Magengrube. Mir wird der Optimismus buchstäblich unter den Füßen weggezogen, denn ich verliere so langsam das komplette Vertrauen in unsere politischen Führungsschichten. Ist der Marsch in den Sozialismus überhaupt noch aufzuhalten? Ich zitiere eine Nachricht von AFP:

Bonn/Brüssel — Angesichts der Haushaltsnöte Griechenlands hat Bundeskanzlerin Angela Merkel (CDU) die Europäische Union zur Solidarität aufgerufen. "Was in einem Mitgliedsland passiert, beeinflusst alle anderen, insbesondere wenn man eine gemeinsame Währung hat", sagte Merkel beim Kongress der Europäischen Volkspartei (EVP) in Bonn. "Deshalb tragen wir alle eine gemeinsame Verantwortung."

Wo die Verantwortung deutscher Steuerzahler für das sozialistisch geführte Griechendland herkommen soll, geht mir nicht in den Kopf. Eine Gesellschaft, die unwirtschaftliches Handeln belohnt und Konsum auf Kredit für gut befindet, entzieht dem Unternehmertum die Lebenskraft. Eine Wirtschaft, die nur noch vom Staat und Umverteilung dominiert wird, kann kein Wachstum mehr generieren.

die jüngsten Entwicklungen und die heutigen Aussagen von Frau Merkel sind für jeden Geschäftsmann und jeden arbeitenden Bürger ein Schlag in die Magengrube. Mir wird der Optimismus buchstäblich unter den Füßen weggezogen, denn ich verliere so langsam das komplette Vertrauen in unsere politischen Führungsschichten. Ist der Marsch in den Sozialismus überhaupt noch aufzuhalten? Ich zitiere eine Nachricht von AFP:

-

Merkel ruft EU zur Verantwortung für Griechenland auf

Bonn/Brüssel — Angesichts der Haushaltsnöte Griechenlands hat Bundeskanzlerin Angela Merkel (CDU) die Europäische Union zur Solidarität aufgerufen. "Was in einem Mitgliedsland passiert, beeinflusst alle anderen, insbesondere wenn man eine gemeinsame Währung hat", sagte Merkel beim Kongress der Europäischen Volkspartei (EVP) in Bonn. "Deshalb tragen wir alle eine gemeinsame Verantwortung."

Wo die Verantwortung deutscher Steuerzahler für das sozialistisch geführte Griechendland herkommen soll, geht mir nicht in den Kopf. Eine Gesellschaft, die unwirtschaftliches Handeln belohnt und Konsum auf Kredit für gut befindet, entzieht dem Unternehmertum die Lebenskraft. Eine Wirtschaft, die nur noch vom Staat und Umverteilung dominiert wird, kann kein Wachstum mehr generieren.

| bewerten | 1 Bewertungen |

|

Dienstag, 08. Dezember 2009

Kategorie: Allgemein |

0 Kommentare

Die große Gefahr, die über den Märkten schwebt - darauf müssen Sie achten!

Liebe Leser,

die langfristige Marschrichtung der globalen Wirtschaft und der Aktienmärkte habe ich im letzten Blog-Beitrag umrissen. Es gibt jedoch zwei Dinge, die mir Sorgen bereiten und die sich eventuell als Störfeuer für das bullische Szenario entpuppen könnten.

Erstens: Die Rohstoffpreise notieren in dieser frühen Phase der Prosperität schon ungewöhnlich hoch. Anders als die vielfache Interpretation anderer Börsenjournalisten ist das kein Ausdruck von inflationären Tendenzen, sondern von Knappheit. Unter Inflation versteht man, wenn durch eine explodierende Geldmenge eine Geldentwertung erfolgt. Dies ist nicht der Fall. Zum einen weil die umlaufende Geldmenge, die von der Kreditvergabe der Geschäftsbanken bestimmt wird, kaum steigt und zum anderen weil in der Realwirtschaft eher deflationäre Tendenzen auftreten. Man braucht dazu nur einen Blick in die Regale der Supermärkte zu werfen. Die emporschnellenden Rohstoffpreise signalisieren deshalb einzig ein niedriges Angebot. Mit Indien und China ist ein Wirtschaftsraum erwacht, der 2 Milliarden Menschen umfasst. Dem Wachstumshunger dieser asiatischen Volkswirtschaften steht ein begrenztes Angebot an Rohstoffen gegenüber. Langfristig wird zwar auch das kein Problem sein - und auch hier argumentiere ich anders als die meisten meiner Kollegen - weil die Menschheit Möglichkeiten der Subsitution knapper Materialen durch andere Rohstoffe finden wird. Kurzfristig allerdings ist die Rohstoffknapp ein Wachstumshinderniss. Schnell steigende Rohstoffepreise könnten der nach Wachstum strebenden Weltwirtschaft deshalb einen Strich durch die Rechnung machen. Werfen Sie einen Blick auf die Entwicklung dreier ausgewählter Rohstoffe.

Kupfer

Aluminium

Platin

Zweitens: Der Sozialismus nimmt schleichend Einzug in Europa. Staatsquoten von über 50% sind seit diesem Jahr in europäischen Staaten die Regel. Bisher war ich eigentlich immer fest davon überzeugt, dass die Bedrohung der wirtschaftlichen Entwicklung durch den Sozialismus erst ab 2020 ein Problem wird, wenn der Wachstumsimpuls der sich schnell entwickelnden asiatischen Märkte nachlässt. Aber das Beispiel Griechenland bringt auf einmal ein erschreckendes Alternativszenario ans Licht. Griechenland wird von einer sozialistischen Regierung geführt und ist in seinem ganzen Verwaltungsapparat von Bestechlichkeit und Korruption durchzogen. Dass sozialistische Wirtschaftssysteme mit hohen Staatsquoten nicht funktionieren können, wissen wir nur zu gut aus der Geschichte. Wenn die Griechen den Sozialismus wollen, könnte uns das eigentlich egal sein, aber über den Euro hängen wir eben auch mit drin im Schlamassel. Mit einer eigenen Währung wäre für Griechenland alles halb so schlimm. Die Notenbank müsste lediglich ein wenig Geld drucken und der Staat könnte sich über Seignorage auf Kosten einer kleinen Inflation die Kasse füllen. Nur spielt bei diesem Spiel die EZB nicht mit und so ist Griechenland mit der Realität einer 1,3-fachen Verschuldung zum BIP konfrontiert. Eine Schuldensituation, aus der es ohne starkes Wirtschaftswachstum kein Entrinnen gibt. Die Ratingagentur Fitsch stufte heute ihr Bonitätsrating für Griechenland auf "BBB+” zurück. Das sorgte an den Finanzmärkten für kräftigen Wirbel.

Die hohen Staatschulden und Staatsquoten über 50% in vielen europäischer Länder (neben Griechenland ist auch noch Italien als akkuter Fall zu nennen), die aufgrund ihrer semisozialistischen Wirtschaftsstrukturen kaum noch imstande sind Wirtschaftswachstum zu entwickeln, können auch andere europäische Staaten mit ins Schlamassel reißen. Das könnte die Aktienmärkte früher als bislang von mir angenommen, in Aufruhr versetzen.

die langfristige Marschrichtung der globalen Wirtschaft und der Aktienmärkte habe ich im letzten Blog-Beitrag umrissen. Es gibt jedoch zwei Dinge, die mir Sorgen bereiten und die sich eventuell als Störfeuer für das bullische Szenario entpuppen könnten.

Erstens: Die Rohstoffpreise notieren in dieser frühen Phase der Prosperität schon ungewöhnlich hoch. Anders als die vielfache Interpretation anderer Börsenjournalisten ist das kein Ausdruck von inflationären Tendenzen, sondern von Knappheit. Unter Inflation versteht man, wenn durch eine explodierende Geldmenge eine Geldentwertung erfolgt. Dies ist nicht der Fall. Zum einen weil die umlaufende Geldmenge, die von der Kreditvergabe der Geschäftsbanken bestimmt wird, kaum steigt und zum anderen weil in der Realwirtschaft eher deflationäre Tendenzen auftreten. Man braucht dazu nur einen Blick in die Regale der Supermärkte zu werfen. Die emporschnellenden Rohstoffpreise signalisieren deshalb einzig ein niedriges Angebot. Mit Indien und China ist ein Wirtschaftsraum erwacht, der 2 Milliarden Menschen umfasst. Dem Wachstumshunger dieser asiatischen Volkswirtschaften steht ein begrenztes Angebot an Rohstoffen gegenüber. Langfristig wird zwar auch das kein Problem sein - und auch hier argumentiere ich anders als die meisten meiner Kollegen - weil die Menschheit Möglichkeiten der Subsitution knapper Materialen durch andere Rohstoffe finden wird. Kurzfristig allerdings ist die Rohstoffknapp ein Wachstumshinderniss. Schnell steigende Rohstoffepreise könnten der nach Wachstum strebenden Weltwirtschaft deshalb einen Strich durch die Rechnung machen. Werfen Sie einen Blick auf die Entwicklung dreier ausgewählter Rohstoffe.

Kupfer

Aluminium

Platin

Zweitens: Der Sozialismus nimmt schleichend Einzug in Europa. Staatsquoten von über 50% sind seit diesem Jahr in europäischen Staaten die Regel. Bisher war ich eigentlich immer fest davon überzeugt, dass die Bedrohung der wirtschaftlichen Entwicklung durch den Sozialismus erst ab 2020 ein Problem wird, wenn der Wachstumsimpuls der sich schnell entwickelnden asiatischen Märkte nachlässt. Aber das Beispiel Griechenland bringt auf einmal ein erschreckendes Alternativszenario ans Licht. Griechenland wird von einer sozialistischen Regierung geführt und ist in seinem ganzen Verwaltungsapparat von Bestechlichkeit und Korruption durchzogen. Dass sozialistische Wirtschaftssysteme mit hohen Staatsquoten nicht funktionieren können, wissen wir nur zu gut aus der Geschichte. Wenn die Griechen den Sozialismus wollen, könnte uns das eigentlich egal sein, aber über den Euro hängen wir eben auch mit drin im Schlamassel. Mit einer eigenen Währung wäre für Griechenland alles halb so schlimm. Die Notenbank müsste lediglich ein wenig Geld drucken und der Staat könnte sich über Seignorage auf Kosten einer kleinen Inflation die Kasse füllen. Nur spielt bei diesem Spiel die EZB nicht mit und so ist Griechenland mit der Realität einer 1,3-fachen Verschuldung zum BIP konfrontiert. Eine Schuldensituation, aus der es ohne starkes Wirtschaftswachstum kein Entrinnen gibt. Die Ratingagentur Fitsch stufte heute ihr Bonitätsrating für Griechenland auf "BBB+” zurück. Das sorgte an den Finanzmärkten für kräftigen Wirbel.

Die hohen Staatschulden und Staatsquoten über 50% in vielen europäischer Länder (neben Griechenland ist auch noch Italien als akkuter Fall zu nennen), die aufgrund ihrer semisozialistischen Wirtschaftsstrukturen kaum noch imstande sind Wirtschaftswachstum zu entwickeln, können auch andere europäische Staaten mit ins Schlamassel reißen. Das könnte die Aktienmärkte früher als bislang von mir angenommen, in Aufruhr versetzen.

| bewerten | 1 Bewertungen |

|

Sonntag, 06. Dezember 2009

Kategorie: Allgemein |

0 Kommentare

DAX Ausblick 2010: Sturmlauf auf die 8000, aber eine große Gefahr schwebt über den Märkten

Liebe Leser,

in den vergangenen beiden Jahren haben die Notenbanken ihr Handwerk nach allen Regeln der Kunst einzusetzen gewusst. Ben Bernanke, der sich mit der Weltwirtschaftskrise 1930 bis 1933 intensiv beschäftigt und mehrere Forschungsarbeiten darüber veröffentlicht hatte, wählte die einzige richtige Antwort auf die Finanzmarktkrise. Er öffnete die Geldschleusen. Der Erfolg gibt ihm Recht. Obwohl nahezu das gesamte weltweite Finanz-und Bankensystem vor dem Kollaps stand, konnten die realwirtschaftlichen Auswirkungen gedämpft werden, statt in eine tiefe Depression mit einer Arbeitslosenquote von 35% im Jahr 1932 abzurutschen, scheint die US-Wirtschaft bei einer Arbeitlosenquote von 10% nun wieder den Aufwärtstrend gefunden zu haben. Ein ganz großes Dankeschön müssen wir deshalb an die Notenbank und insbesondere die FED schicken.

Die Vervielfachung der Geldbasis führt in der Bevölkerung zu Inflationsängsten, die allerdings weitgehend unbegründet sind. Entscheidend für die Inflation ist nicht die Geldbasis, sondern die gesamte umlaufende Geldmenge, die von den Geschäftsbanken über die Kreditvergabe bestimmt wird. Vor allem im Finanzsektor war die Finanzkrise begleitet mit einem dramatischen Verlust der Lombardwerte. Kredite wurden wieder eingefordert und die gesamte Wirtschaft befand sich in einem Autodeflationsprozess, der ohne die Intervention der Notenbanken in einer selbstzerstörerischen Spirale mit abnormalen Liquidationen und großem Wohlstandsverlust geendet wäre. Es wird für die Notenbanken ein leichtes sein, die Geldbasis über Offenmarkt-Operationen wieder zu reduzieren, sobald die Geschäftsbanken ihre Kreditvergabe wieder erhöhen.

Inflationsgefahr besteht also keine, Sie dürfen mich gerne an meinen Worten messen. Die Zinsen werden nur langsam ansteigen und das wird die Wirtschaft 2010 beflügeln. Denn was machen private Unternehmen wenn sie in der Zukunft steigende Zinsen erwarten? Sie ziehen ihre Investitionen vor, um die möglichen Finanzierungskondidationen noch zu nutzen. Ich erwarte deshalb für 2010 eine massive Investitionswelle der Privatwirtschaft.

Das ist wirtschaftliche Ausblick für 2010 und es darf kein Zweifel darüber bestehen wie die Aktienmärkte darauf reagieren werden! Der DAX wird 2010 einen Sturmlauf in Richtung seines Allzeithochs starten und ob die 8000 Punkte erreicht werden, ist keine Frage der Ungewissheit, sondern nur eine Frage der Zeit. Die einzige große Gefahr, die über den Märkten schwebt, ist nicht die Inflation, sondern eine andere. Darauf werde ich nächste Woche eingehen...

Fazit: Die Aktienmärkte werden auch 2010 weiter steigen. Dass es zwischendurch zu heftigen Korrekturen kommen wird, ist selbstverständlich und muss hier nicht extra ausgeführt werden. Investieren Sie allerdings nicht in Aktien, die als "Sklaven des Marktes" mit Wellen der großen Indizes bewegen. Kaufen Sie Aktien, die das Potenzial einer Neubewertung besitzen. Neubewertungspotenziale entstehen immer dann, wenn eine neue technologische Errungenschaft die Tragweite hat, die gesamten Kostenstrukturen einer Branchen zu revolutionieren. Dieser Impuls der Neubewertung wird nicht von allen Marktteilnehmern gleichzeitig realisiert. Die Aktien beginnen zu haussieren und nur langsam enttarnen sich die Umrisse der neuen Gewinnpotenziale, die das Unternehmen mit der neuen Technologie verdienen kann.

Lesen Sie dazu heute bitte unbedingt meinen Premium-Blog: Ich habe Ihnen eine Übersicht der Aktien erstellt, die meiner Meinung nach Neubewertungswellen durchlaufen oder noch davor stehen.

Was für den DAX einen Sturmlauf auf die 8000 Punkte bedeutet, entspricht für den Dow Jones einem Sturmlauf auf die 14.000 Punkte. Ohnehin dürfte das kommende Jahrzehnt der Jahrzehnt der USA werden, was weitreichende Schlussfolgerungen nach sich zieht. Mehr dazu im nächsten Blog-Beitrag...

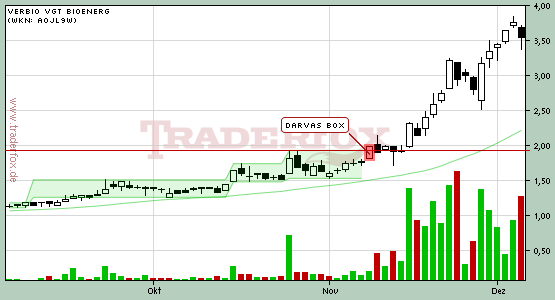

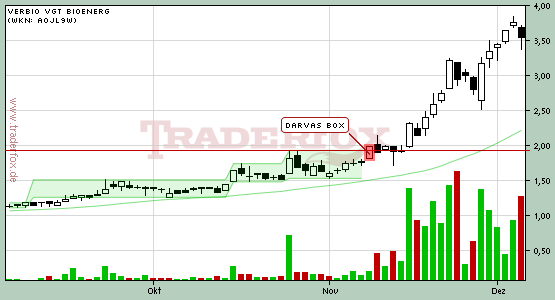

Wie sich der Impuls einer Neubewertung im Börsenorganismus ausbreitet, zeigt die Aktie von Verbio. Das Unternehmen ist drauf und dran mit einer neuen Technologie die Kostenstrukturen der Branche zu revolutionieren und sämtliche alten Kalkulationsgrundlagen außer Kraft zu setzen. Aus einem Abfallprodukt der Biospritproduktion wird zukünftig ein wertvoller Rohstoff für die Biogasproduktion. Aus einem Kostenfaktor wird ein Gewinntreiber. Das stellt natürlich sämtliche Erwartungen, die Marktteilnehmer mit dieser Aktie verbanden, von heute auf morgen auf den Kopf, was sich auch eindrucksvoll im Kursverlauf widerspiegelt. Unter einem massiven Anstieg des Handelsvolumens wird die Aktie nach oben katapultiert. Eine neue Zeitrechnung beginnt und ihre Konsequenz manifestieren sich an der Börse in dem, was wir eine Königswelle nennen.

in den vergangenen beiden Jahren haben die Notenbanken ihr Handwerk nach allen Regeln der Kunst einzusetzen gewusst. Ben Bernanke, der sich mit der Weltwirtschaftskrise 1930 bis 1933 intensiv beschäftigt und mehrere Forschungsarbeiten darüber veröffentlicht hatte, wählte die einzige richtige Antwort auf die Finanzmarktkrise. Er öffnete die Geldschleusen. Der Erfolg gibt ihm Recht. Obwohl nahezu das gesamte weltweite Finanz-und Bankensystem vor dem Kollaps stand, konnten die realwirtschaftlichen Auswirkungen gedämpft werden, statt in eine tiefe Depression mit einer Arbeitslosenquote von 35% im Jahr 1932 abzurutschen, scheint die US-Wirtschaft bei einer Arbeitlosenquote von 10% nun wieder den Aufwärtstrend gefunden zu haben. Ein ganz großes Dankeschön müssen wir deshalb an die Notenbank und insbesondere die FED schicken.

Die Vervielfachung der Geldbasis führt in der Bevölkerung zu Inflationsängsten, die allerdings weitgehend unbegründet sind. Entscheidend für die Inflation ist nicht die Geldbasis, sondern die gesamte umlaufende Geldmenge, die von den Geschäftsbanken über die Kreditvergabe bestimmt wird. Vor allem im Finanzsektor war die Finanzkrise begleitet mit einem dramatischen Verlust der Lombardwerte. Kredite wurden wieder eingefordert und die gesamte Wirtschaft befand sich in einem Autodeflationsprozess, der ohne die Intervention der Notenbanken in einer selbstzerstörerischen Spirale mit abnormalen Liquidationen und großem Wohlstandsverlust geendet wäre. Es wird für die Notenbanken ein leichtes sein, die Geldbasis über Offenmarkt-Operationen wieder zu reduzieren, sobald die Geschäftsbanken ihre Kreditvergabe wieder erhöhen.

Inflationsgefahr besteht also keine, Sie dürfen mich gerne an meinen Worten messen. Die Zinsen werden nur langsam ansteigen und das wird die Wirtschaft 2010 beflügeln. Denn was machen private Unternehmen wenn sie in der Zukunft steigende Zinsen erwarten? Sie ziehen ihre Investitionen vor, um die möglichen Finanzierungskondidationen noch zu nutzen. Ich erwarte deshalb für 2010 eine massive Investitionswelle der Privatwirtschaft.

Das ist wirtschaftliche Ausblick für 2010 und es darf kein Zweifel darüber bestehen wie die Aktienmärkte darauf reagieren werden! Der DAX wird 2010 einen Sturmlauf in Richtung seines Allzeithochs starten und ob die 8000 Punkte erreicht werden, ist keine Frage der Ungewissheit, sondern nur eine Frage der Zeit. Die einzige große Gefahr, die über den Märkten schwebt, ist nicht die Inflation, sondern eine andere. Darauf werde ich nächste Woche eingehen...

Fazit: Die Aktienmärkte werden auch 2010 weiter steigen. Dass es zwischendurch zu heftigen Korrekturen kommen wird, ist selbstverständlich und muss hier nicht extra ausgeführt werden. Investieren Sie allerdings nicht in Aktien, die als "Sklaven des Marktes" mit Wellen der großen Indizes bewegen. Kaufen Sie Aktien, die das Potenzial einer Neubewertung besitzen. Neubewertungspotenziale entstehen immer dann, wenn eine neue technologische Errungenschaft die Tragweite hat, die gesamten Kostenstrukturen einer Branchen zu revolutionieren. Dieser Impuls der Neubewertung wird nicht von allen Marktteilnehmern gleichzeitig realisiert. Die Aktien beginnen zu haussieren und nur langsam enttarnen sich die Umrisse der neuen Gewinnpotenziale, die das Unternehmen mit der neuen Technologie verdienen kann.

Lesen Sie dazu heute bitte unbedingt meinen Premium-Blog: Ich habe Ihnen eine Übersicht der Aktien erstellt, die meiner Meinung nach Neubewertungswellen durchlaufen oder noch davor stehen.

Was für den DAX einen Sturmlauf auf die 8000 Punkte bedeutet, entspricht für den Dow Jones einem Sturmlauf auf die 14.000 Punkte. Ohnehin dürfte das kommende Jahrzehnt der Jahrzehnt der USA werden, was weitreichende Schlussfolgerungen nach sich zieht. Mehr dazu im nächsten Blog-Beitrag...

Wie sich der Impuls einer Neubewertung im Börsenorganismus ausbreitet, zeigt die Aktie von Verbio. Das Unternehmen ist drauf und dran mit einer neuen Technologie die Kostenstrukturen der Branche zu revolutionieren und sämtliche alten Kalkulationsgrundlagen außer Kraft zu setzen. Aus einem Abfallprodukt der Biospritproduktion wird zukünftig ein wertvoller Rohstoff für die Biogasproduktion. Aus einem Kostenfaktor wird ein Gewinntreiber. Das stellt natürlich sämtliche Erwartungen, die Marktteilnehmer mit dieser Aktie verbanden, von heute auf morgen auf den Kopf, was sich auch eindrucksvoll im Kursverlauf widerspiegelt. Unter einem massiven Anstieg des Handelsvolumens wird die Aktie nach oben katapultiert. Eine neue Zeitrechnung beginnt und ihre Konsequenz manifestieren sich an der Börse in dem, was wir eine Königswelle nennen.

| bewerten | 1 Bewertungen |

|

Dienstag, 01. Dezember 2009

Kategorie: Allgemein |

0 Kommentare

Es ist Zeit für eine neue Revolution

Liebe Leser,

es liegt mittlerweile 44 Jahre zurück als Eugene Fama der klassischen Chartanalyse den intellektuellen Todesstoß versetzte. Es war nicht nur ein einfacher Angriff, es war eine komplette Zerstörung des gedanklichen Fundaments, auf dem Charttechniker ihre Prognosen erstellten. Auch heute noch wird die klassische Chartanalyse des Linienzeichnens von vielen Börsianern angewendet, die rationalen Argumenten nicht zugänglich sind, denn statistisch ist die Sache eindeutig: Das Überschreiten einer Trendlinie hat im langfristigen Kontext eine statistische Prognosequalität von 50%. Genau so verhält es sich mit dem anderen charttechnischen Indikatoren. "In the long run we are all dead", sagte einst Keynes. Übertragen auf Chartsignale bedeutet es: In the long run there are no money printing machines. Eine eindeutig definierte Chartformation kann auf lange Sicht keine Überrenditen abwerfen, weil dies einer Geldruckmaschine gleichkommen würde und sofort alle Börsianer nach ihr handeln würden. Ex post beobachten wir allerdings deutliche Trendperioden an den Finanzmärkten und Phasen, in denen bestimmte Handelssignale außerordentlich hohe Trefferquoten vorweisen. Das Problem ist allerdings, dass sich diese Phasen ex ante anhand statistischer Variablen nicht identifizieren lassen können. Die lange Geschichte der Wall Street hat einen selbstmörderischen Einfluss auf jedes Handelssystem wie sich im Backtesting einfach belegen lässt.

Die Lösung des Problems liegt in den neuen Informationen, die auf die Märkte einwirken und welche von den Statistikern nicht erfasst werden können. Die einzig sinnvolle Art, Chartanalyse zu betreiben, ist es zu untersuchen wie der Organismus des Marktes auf neue Nachrichten reagiert. Meine ersten Überlegungen zu diesem Thema hatte ich bereits vor knapp zwei Jahren hier im Blog niedergeschrieben (Einführung in die Informational Trading Analysis). Mittlerweile sind meine Beobachtung weiter fortgeschritten und ich fühle mich nun der Lage das ganze in solides Rahmenwerk zu packen. Nur die Reaktion des Marktes auf neue Informationen, die hereinströmen, kann uns Aufschluss darüber geben, ob wir eine Marktphase erreichen, die sich durch Überrenditen bestimmter Handelssignale auszeichnen wird. Das eindruckvollste Beispiel in diesem Jahr war der Pivotal Point im Dow Jones im März, der den Wendepunkt des Marktes voraussagte. An meinen Blogeinträgen von damals können Sie nachvollziehen, dass ich dieses Beispiel nicht im Nachhinein konstruiert habe, sondern den Pivotal Point auf den Tag genau identifizierte. Ein Beispiel von heute über die Informationsverarbeitung der Finanzmärkte zeigt Singlus (aktuell +13%, hier ist die Nachricht). In den vergangen Wochen hat sich die Aktie von Sunways als gutes Beispiel entpuppt, die nach einer sehr positiven Unternehmensnachricht nach und nach ihren bullischen Charakter entwickelte. Der Impuls einer neuen Nachricht pflanzt sich durch den gesamten Börsenorganismus fort und wirkt einerseits auf die Aktionäre und andererseits auf außenstehende Akteure, die in der Aktie noch nicht investiert sind. Den Verlauf dieses Impulses können wir beobachten und aus den abfolgenden Mustern wertvolle Schlüsse ziehen.

Um meine Erkenntnisse in einem würdevollen Rahmen zu präsentieren, habei ich es mir viel Geld kosten lassen, die Mutterdomains der charttechnischen Analyse zu kaufen. Unter www.chartanalyse.de und www.charttechnik.de werde ich meine Variante der charttechischen Analyse ausführlich erläutern.

Folgend zitiere ich drei wichtige Passagen aus dem berühmten Artikel von Eugene Fama, der die Börsenwissenschaften revolutionierte:

Der Wettbewerb einer Vielzahl rationaler und intelligenter Marktteilnehmer, die zukünftigen Börsenkurse zu prognostizieren, führt zwangsweise dazu, dass profitable historische Preismuster zerstört werden und somit historische Preisdaten in effizienten Märkten keine Prognoserelevanz mehr haben.

es liegt mittlerweile 44 Jahre zurück als Eugene Fama der klassischen Chartanalyse den intellektuellen Todesstoß versetzte. Es war nicht nur ein einfacher Angriff, es war eine komplette Zerstörung des gedanklichen Fundaments, auf dem Charttechniker ihre Prognosen erstellten. Auch heute noch wird die klassische Chartanalyse des Linienzeichnens von vielen Börsianern angewendet, die rationalen Argumenten nicht zugänglich sind, denn statistisch ist die Sache eindeutig: Das Überschreiten einer Trendlinie hat im langfristigen Kontext eine statistische Prognosequalität von 50%. Genau so verhält es sich mit dem anderen charttechnischen Indikatoren. "In the long run we are all dead", sagte einst Keynes. Übertragen auf Chartsignale bedeutet es: In the long run there are no money printing machines. Eine eindeutig definierte Chartformation kann auf lange Sicht keine Überrenditen abwerfen, weil dies einer Geldruckmaschine gleichkommen würde und sofort alle Börsianer nach ihr handeln würden. Ex post beobachten wir allerdings deutliche Trendperioden an den Finanzmärkten und Phasen, in denen bestimmte Handelssignale außerordentlich hohe Trefferquoten vorweisen. Das Problem ist allerdings, dass sich diese Phasen ex ante anhand statistischer Variablen nicht identifizieren lassen können. Die lange Geschichte der Wall Street hat einen selbstmörderischen Einfluss auf jedes Handelssystem wie sich im Backtesting einfach belegen lässt.

Die Lösung des Problems liegt in den neuen Informationen, die auf die Märkte einwirken und welche von den Statistikern nicht erfasst werden können. Die einzig sinnvolle Art, Chartanalyse zu betreiben, ist es zu untersuchen wie der Organismus des Marktes auf neue Nachrichten reagiert. Meine ersten Überlegungen zu diesem Thema hatte ich bereits vor knapp zwei Jahren hier im Blog niedergeschrieben (Einführung in die Informational Trading Analysis). Mittlerweile sind meine Beobachtung weiter fortgeschritten und ich fühle mich nun der Lage das ganze in solides Rahmenwerk zu packen. Nur die Reaktion des Marktes auf neue Informationen, die hereinströmen, kann uns Aufschluss darüber geben, ob wir eine Marktphase erreichen, die sich durch Überrenditen bestimmter Handelssignale auszeichnen wird. Das eindruckvollste Beispiel in diesem Jahr war der Pivotal Point im Dow Jones im März, der den Wendepunkt des Marktes voraussagte. An meinen Blogeinträgen von damals können Sie nachvollziehen, dass ich dieses Beispiel nicht im Nachhinein konstruiert habe, sondern den Pivotal Point auf den Tag genau identifizierte. Ein Beispiel von heute über die Informationsverarbeitung der Finanzmärkte zeigt Singlus (aktuell +13%, hier ist die Nachricht). In den vergangen Wochen hat sich die Aktie von Sunways als gutes Beispiel entpuppt, die nach einer sehr positiven Unternehmensnachricht nach und nach ihren bullischen Charakter entwickelte. Der Impuls einer neuen Nachricht pflanzt sich durch den gesamten Börsenorganismus fort und wirkt einerseits auf die Aktionäre und andererseits auf außenstehende Akteure, die in der Aktie noch nicht investiert sind. Den Verlauf dieses Impulses können wir beobachten und aus den abfolgenden Mustern wertvolle Schlüsse ziehen.

Um meine Erkenntnisse in einem würdevollen Rahmen zu präsentieren, habei ich es mir viel Geld kosten lassen, die Mutterdomains der charttechnischen Analyse zu kaufen. Unter www.chartanalyse.de und www.charttechnik.de werde ich meine Variante der charttechischen Analyse ausführlich erläutern.

Folgend zitiere ich drei wichtige Passagen aus dem berühmten Artikel von Eugene Fama, der die Börsenwissenschaften revolutionierte:

-

For many years economists, statisticians, and teachers of finance have been interested in developing and testing models of stock price bevaiour. One important model that has evolved from this research is the theory of random walks. This theory casts serious doubt on many other methods for describing and predicting stock price behaior – methods that have considerable popularity outside the adademic world. For example, we shall see later that if random walk theory is an accurate description of reality, then the various "technical” or "chartist” procedures for predicting stock prices are completely without value.

...

An efficient market ist defined as a market where there are large numbers of rational, profit-maximizers actively competing, with each trying to predict future market values of individual securities, and where important current information is almost freely available to all participants.

...

In an efficient market, competition among the many intelligent participants leads to a situation where, at any point in time, actual prices of individual securities already reflect the effects of information based both on events, that have already occurred and on events which, as of now, the market expects to take place in the future. In other words, in an efficient market at any point in time the actual price of a security will be a good estimate of its intrinsic value.

...

As stated earlier, chartist theories implicitly assume that there is dependence in series of successive price changes. That is, the history of series can be used to make meaningful predictions concerning the future. On the other hand, the theory of random walks says that successive price changes are independent, i.e., the past cannot be used to predict the future. Thus the two theories are diametrically opposed, and if, as the empirical evidence seems to suggest, the random walk theory is valid, then chartist theories are akin to astrology and of no real value to the investor.

Der Wettbewerb einer Vielzahl rationaler und intelligenter Marktteilnehmer, die zukünftigen Börsenkurse zu prognostizieren, führt zwangsweise dazu, dass profitable historische Preismuster zerstört werden und somit historische Preisdaten in effizienten Märkten keine Prognoserelevanz mehr haben.

| bewerten | 1 Bewertungen |

|