|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 1 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 17.10. 19:04 Uhr ******************* |

| 13.09. 16:55 Uhr ******************* |

| 12.09. 17:59 Uhr The Bullboard-Depot: Kauf 100 American Express und 90 VISA! |

| 06.09. 16:32 Uhr 6000 Hims & Hers verkauft zu 13,83 USD an der NYSE |

| 29.08. 14:26 Uhr Zu Super Micro Computer im ewigen Depot: Diese Reise ist zu Ende! |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Donnerstag, 30. April 2009

Die Insel der Glückseeligen oder die Geschichte warum man in diesem Markt investiert sein muss!

Liebe Leser,

als ich letzte Woche über die Invest marschierte, schalte es mir von überall entgegen: "In diesem Markt muss man nicht investiert sein". Was für ein gewaltiger Irrtum, dachte ich, so mancher Analyst sollte lieber mal selbst traden anstatt ständig nur Linien in die Charts zu malen. Das große Geld ist nur an den markanten Wendepunkten zu holen. Wenn irrationale Ängste die Kurse bestimmen, dann liegt ein Missverhältnis zwischen Börsenkurs und fairem Wert vor. Wenn dieses Missverständnis von den Börsianern erkannt wird, schnellen die Kurse empor. In solchen Phasen muss man investiert sein, denn nur hier kann das Kunststück gelingen, das eigene Vermögen mit gutem Chance-Risiko-Verhältnis zu vervielfachen.

Leider ist das Glaskugellesen noch weit verbreitet. Was macht der DAX morgen, was macht der DAX übermorgen und wo wird der DAX in drei Monaten stehen? Das sind die Fragen, die das Börsenpublikum interessieren. Kann es angesichts dessen wirklich noch jemand verwundern, dass die Masse der Aktionäre kein Geld verdient? Nein! Denn die erste Erkenntnis auf dem Weg zum Börsenerfolg ist der Tag, an dem man realisiert hat, dass man nicht zu wissen glauben darf, was man nicht weiß. Wie um Himmels Willen soll irgend ein Mensch auf dieser Erde wissen können, wie sich Millionen von Menschen in drei Monaten verhalten? Das geht einfach nicht. DAX-Vorhersagen sind genau so sinnvoll wie in Memphis auf Elvis Presley zu warten. Wichtig ist zu erkennen, wann wichtige Wendepunkte im Markt aufgetreten sind und wichtig ist zu erkennen, in was für einer Marktphase wir uns gerade befinden. Demut vor dem Markt ist ein Charakterzug jedes erfolgreichen Traders.

Der große Wendepunkt an den Märkten war der Tag, als die großen US-Banken berichteten, sie würden seit Jahresanfang wieder Gewinne schreiben. Die Finanzbranche hat den Crash eingeleitet und so ist es nur konsequent, dass die Banken den Crash auch (vorläufig) beendeten. Auf diesen Pivotal Point habe ich Sie rechtzeitig und mehrmals aufmerksam gemacht. Wir traden diesen Aufwärtstrend solange, liebe Leser, bis ein bärischer Pivotal Point auftritt oder ein Topping-Out die Aufwärtsbewegung zum Erliegen bringt. Seien Sie bitte nicht wie die alten Gallier. Die gallische Krankheit ist unter Tradern weit verbreitet. Das einzige was die Gallier fürchteten war, dass ihnen der Himmel auf den Kopf fallen könnte. Genau so geht es den meisten Aktionären. Der Crash steckt noch tief in den Knochen. Sobald der DAX einmal 3% fällt, bekommen alle Panik und lösen ihre Trading-Positionen auf. Sehr gut - dieses Marktverhalten ist für Bullen wie mich optimal, denn es zeigt mir, dass der Pessimismus noch vorherrschend ist und sehr viel Geld darauf wartet in den Aktienmarkt gepumpt zu werden.

Wir bei MasterTraders befinden uns auf einer Insel der Glückseeligen - wenn ich das so sagen darf. Während die restliche Börsenwelt langsam erst realisiert, dass sich an der Börse die Stimmung bessert, haben viele meiner Leser bereits Kursgewinne zwischen 50% und 100% in einzelnen Positionen realisiert. Der Langfrist-Chart von Praktiker gibt am besten wider was ich meine. Ein Blick auf den Chartverlauf zeigt, dass wir im langfristigen Kontext noch nicht mal einen Aufwärtstrend ausgebildet haben. Die Mehrheit der Institutionellen wird Praktiker erst über 7€ kaufen, wenn ein neuer Aufwärtstrend im Langfristchart erkennbar ist und die Q2-Zahlen deutlich Besserung zeigen.

In einem Bullenmarkt führen selbst die unglücklichsten Manöver zu Gewinnen. Das ist eine Eigenschaft, die Haussephasen so angenehm macht. Kloeckner & Co hatte ich letzte Woche bereits zu 10,30€ aufgestockt. Vorgestern kam die Kopfnuß, aber heute deutet die Position bereits wieder an, dass sie in die Gewinnzone will. 2008 war das anders. Da mussten die Trades auf den Tag perfekt getimet sein, sonst ging es in die Hose. Ich beschwere mich nicht. Wenn es so rum läuft, ist das durchaus angenehm. Danke Mr. Market!

Ein weiteres, sehr schlecht getimetes Manöver von mir war der Einstieg in die Allianz-Aktie. Ich kaufte letzte Woche 600 Stück zu 71€. Vorgestern ging es bis auf 67€ nach unten. Heute wurden 3,50€ Dividende ausgeschüttet und trotzdem steigt der Titel auf aktuell 71,50€. Und plötzlich bin ich fast 5€ je Aktie oder 3000€ im Plus.

Fazit: Ein Bullenmarkt verzeiht viele Fehler. Es ist darum das Wichtigste zu erkennen in was für einer Marktphase wir uns befinden. Legen Sie Ihre Glaskugel beiseite, liebe Leser, versuchen Sie die Börse lediglich aus der Sichtweise zu betrachten, in welche Richtung der Weg des geringeren Widerstandes zeigt. Um die wichtigen Wendepunkt zu identifzieren, müssen Sie die Reaktion des Marktes auf wichtige Nachrichten verfolgen. Wenn Ihnen dazu die Zeit fehlt, können Sie auch gerne auf mein Research zurück greifen. Dafür bin ich da!

als ich letzte Woche über die Invest marschierte, schalte es mir von überall entgegen: "In diesem Markt muss man nicht investiert sein". Was für ein gewaltiger Irrtum, dachte ich, so mancher Analyst sollte lieber mal selbst traden anstatt ständig nur Linien in die Charts zu malen. Das große Geld ist nur an den markanten Wendepunkten zu holen. Wenn irrationale Ängste die Kurse bestimmen, dann liegt ein Missverhältnis zwischen Börsenkurs und fairem Wert vor. Wenn dieses Missverständnis von den Börsianern erkannt wird, schnellen die Kurse empor. In solchen Phasen muss man investiert sein, denn nur hier kann das Kunststück gelingen, das eigene Vermögen mit gutem Chance-Risiko-Verhältnis zu vervielfachen.

Leider ist das Glaskugellesen noch weit verbreitet. Was macht der DAX morgen, was macht der DAX übermorgen und wo wird der DAX in drei Monaten stehen? Das sind die Fragen, die das Börsenpublikum interessieren. Kann es angesichts dessen wirklich noch jemand verwundern, dass die Masse der Aktionäre kein Geld verdient? Nein! Denn die erste Erkenntnis auf dem Weg zum Börsenerfolg ist der Tag, an dem man realisiert hat, dass man nicht zu wissen glauben darf, was man nicht weiß. Wie um Himmels Willen soll irgend ein Mensch auf dieser Erde wissen können, wie sich Millionen von Menschen in drei Monaten verhalten? Das geht einfach nicht. DAX-Vorhersagen sind genau so sinnvoll wie in Memphis auf Elvis Presley zu warten. Wichtig ist zu erkennen, wann wichtige Wendepunkte im Markt aufgetreten sind und wichtig ist zu erkennen, in was für einer Marktphase wir uns gerade befinden. Demut vor dem Markt ist ein Charakterzug jedes erfolgreichen Traders.

Der große Wendepunkt an den Märkten war der Tag, als die großen US-Banken berichteten, sie würden seit Jahresanfang wieder Gewinne schreiben. Die Finanzbranche hat den Crash eingeleitet und so ist es nur konsequent, dass die Banken den Crash auch (vorläufig) beendeten. Auf diesen Pivotal Point habe ich Sie rechtzeitig und mehrmals aufmerksam gemacht. Wir traden diesen Aufwärtstrend solange, liebe Leser, bis ein bärischer Pivotal Point auftritt oder ein Topping-Out die Aufwärtsbewegung zum Erliegen bringt. Seien Sie bitte nicht wie die alten Gallier. Die gallische Krankheit ist unter Tradern weit verbreitet. Das einzige was die Gallier fürchteten war, dass ihnen der Himmel auf den Kopf fallen könnte. Genau so geht es den meisten Aktionären. Der Crash steckt noch tief in den Knochen. Sobald der DAX einmal 3% fällt, bekommen alle Panik und lösen ihre Trading-Positionen auf. Sehr gut - dieses Marktverhalten ist für Bullen wie mich optimal, denn es zeigt mir, dass der Pessimismus noch vorherrschend ist und sehr viel Geld darauf wartet in den Aktienmarkt gepumpt zu werden.

Wir bei MasterTraders befinden uns auf einer Insel der Glückseeligen - wenn ich das so sagen darf. Während die restliche Börsenwelt langsam erst realisiert, dass sich an der Börse die Stimmung bessert, haben viele meiner Leser bereits Kursgewinne zwischen 50% und 100% in einzelnen Positionen realisiert. Der Langfrist-Chart von Praktiker gibt am besten wider was ich meine. Ein Blick auf den Chartverlauf zeigt, dass wir im langfristigen Kontext noch nicht mal einen Aufwärtstrend ausgebildet haben. Die Mehrheit der Institutionellen wird Praktiker erst über 7€ kaufen, wenn ein neuer Aufwärtstrend im Langfristchart erkennbar ist und die Q2-Zahlen deutlich Besserung zeigen.

In einem Bullenmarkt führen selbst die unglücklichsten Manöver zu Gewinnen. Das ist eine Eigenschaft, die Haussephasen so angenehm macht. Kloeckner & Co hatte ich letzte Woche bereits zu 10,30€ aufgestockt. Vorgestern kam die Kopfnuß, aber heute deutet die Position bereits wieder an, dass sie in die Gewinnzone will. 2008 war das anders. Da mussten die Trades auf den Tag perfekt getimet sein, sonst ging es in die Hose. Ich beschwere mich nicht. Wenn es so rum läuft, ist das durchaus angenehm. Danke Mr. Market!

Ein weiteres, sehr schlecht getimetes Manöver von mir war der Einstieg in die Allianz-Aktie. Ich kaufte letzte Woche 600 Stück zu 71€. Vorgestern ging es bis auf 67€ nach unten. Heute wurden 3,50€ Dividende ausgeschüttet und trotzdem steigt der Titel auf aktuell 71,50€. Und plötzlich bin ich fast 5€ je Aktie oder 3000€ im Plus.

Fazit: Ein Bullenmarkt verzeiht viele Fehler. Es ist darum das Wichtigste zu erkennen in was für einer Marktphase wir uns befinden. Legen Sie Ihre Glaskugel beiseite, liebe Leser, versuchen Sie die Börse lediglich aus der Sichtweise zu betrachten, in welche Richtung der Weg des geringeren Widerstandes zeigt. Um die wichtigen Wendepunkt zu identifzieren, müssen Sie die Reaktion des Marktes auf wichtige Nachrichten verfolgen. Wenn Ihnen dazu die Zeit fehlt, können Sie auch gerne auf mein Research zurück greifen. Dafür bin ich da!

| bewerten | 0 Bewertungen |

|

Montag, 27. April 2009

Kategorie: Allgemein |

0 Kommentare

Untergang der Solaraktien: Jetzt kommt die Pleitewelle!

Liebe Leser,

Der Chef von Solarworld, Frank Asbeck, macht heute gegenüber der Financial Times einige Aussagen, die mich mit großer Genugtuung erfüllt haben:

Es war für mich ein harter Kampf gegen die etabilerte Meinung als ich auf dem Höhepunkt des Solarhypes im Jahr 2007 meine Artikelreihe "Untergang der Solaraktien" gestartet hatte. Ich sah mich sehr aggressiven Anfeindungen ausgesetzt, was in gewisser Weise sogar zu verstehen ist, denn viele Kleinaktionäre hatten gerade nette Summen in die Zukunftsbranche "Solarenergie" investiert. Lesen Sie hierzu auch bitte meinen Artikel "They will never come back" von Januar 2008.

Es ist ein Fehler, der an der Börse oft begangen wird, nämlich dass von einer boomenden Branche auf glänzende Zukunftsaussichten für die Aktien geschlossen wird. Um diesen Fehler nicht ebenfalls zu begehen, liebe Leser, müssen Sie soch vor jedem Ihrer Investments die Frage stellen: Besitzt das Unternehmen, in das ich investieren möchte, ein Alleinstellungsmerkmal oder kann das Produkt von der Konkurrenz beliebig kopiert werden? Die Solarbranche ist ein Massenmarkt. Jeder Großkonzern auf der Welt kann Solarmodule herstellen, indem er zum Telefonhörer greift und bei den Zulieferfirmen die notwendige Technologie bestellt. In einem Massenmarkt wimmelt es vor Konkurrenz, so dass kaum Geld zu verdienen ist.

Ein weiterer wichtiges Punkt warum ich in der Solarindustrie nach wie vor kein Geld investieren würde, ist die schnelle technologische Enwicklung. Wenn Sie sich heute eine topmoderne Produktionsanlage kaufen, ist diese in einem Jahr schon wieder veraltet. Das Investment wird sich vermutlich nie amortisieren. Denn spätestens nach zwei Jahren ist ein Solarmodulproduzent gezwungen auf neue Produktionstechnologien umzustellen, um gegenüber der Konkurrenz wettbewerbsfähig zu bleiben.

Fazit: Ich habe immer davon gesprochen, dass wir bei den Solaraktien in den Jahren 2007/08 die Allzeithochs gesehen haben und dass diesem Hochs bei 90% aller Aktien nie wieder überschritten werden. Und ich hatte Recht behalten. Über vielen Unternehmen der Branche kreist bereits der Pleitegeier.

Der Chef von Solarworld, Frank Asbeck, macht heute gegenüber der Financial Times einige Aussagen, die mich mit großer Genugtuung erfüllt haben:

- "Wir erleben eine Zeitenwende. Bei vielen Solarunternehmen stimmen die Kostenstrukturen nicht, und wer zurzeit mit den Kosten nicht zurechtkommt, den frisst der Markt."

- "Wer zurzeit kein gutes Produkt hat oder überbordende Preise, der kommt nicht mehr zum Zuge. Die Kunden kaufen Markenprodukte zu einem aggressiven Preis"

Es war für mich ein harter Kampf gegen die etabilerte Meinung als ich auf dem Höhepunkt des Solarhypes im Jahr 2007 meine Artikelreihe "Untergang der Solaraktien" gestartet hatte. Ich sah mich sehr aggressiven Anfeindungen ausgesetzt, was in gewisser Weise sogar zu verstehen ist, denn viele Kleinaktionäre hatten gerade nette Summen in die Zukunftsbranche "Solarenergie" investiert. Lesen Sie hierzu auch bitte meinen Artikel "They will never come back" von Januar 2008.

Es ist ein Fehler, der an der Börse oft begangen wird, nämlich dass von einer boomenden Branche auf glänzende Zukunftsaussichten für die Aktien geschlossen wird. Um diesen Fehler nicht ebenfalls zu begehen, liebe Leser, müssen Sie soch vor jedem Ihrer Investments die Frage stellen: Besitzt das Unternehmen, in das ich investieren möchte, ein Alleinstellungsmerkmal oder kann das Produkt von der Konkurrenz beliebig kopiert werden? Die Solarbranche ist ein Massenmarkt. Jeder Großkonzern auf der Welt kann Solarmodule herstellen, indem er zum Telefonhörer greift und bei den Zulieferfirmen die notwendige Technologie bestellt. In einem Massenmarkt wimmelt es vor Konkurrenz, so dass kaum Geld zu verdienen ist.

Ein weiterer wichtiges Punkt warum ich in der Solarindustrie nach wie vor kein Geld investieren würde, ist die schnelle technologische Enwicklung. Wenn Sie sich heute eine topmoderne Produktionsanlage kaufen, ist diese in einem Jahr schon wieder veraltet. Das Investment wird sich vermutlich nie amortisieren. Denn spätestens nach zwei Jahren ist ein Solarmodulproduzent gezwungen auf neue Produktionstechnologien umzustellen, um gegenüber der Konkurrenz wettbewerbsfähig zu bleiben.

Fazit: Ich habe immer davon gesprochen, dass wir bei den Solaraktien in den Jahren 2007/08 die Allzeithochs gesehen haben und dass diesem Hochs bei 90% aller Aktien nie wieder überschritten werden. Und ich hatte Recht behalten. Über vielen Unternehmen der Branche kreist bereits der Pleitegeier.

| bewerten | 0 Bewertungen |

|

Donnerstag, 23. April 2009

Kategorie: Allgemein |

0 Kommentare

Trading-Alert: Russische Aktien wollen nach oben!

Liebe Leser,

es tut sich was am russischen Aktienmarkt. Beobachten Sie bitte die russischen Öl- und Gasriesen. Deren Aktienkurse schnellen nach oben. Ein Blick auf die langfristigen Aktiencharts zeigt, dass hier eine Bodenbildungsphase unmittelbar vor dem Abschluss steht. Eine Gazprom wurde von 40€ auf 10€ heruntergeprügelt und besitzt schnelles charttechnisches Erholungspotenzial von 50% bis 100%.

Ich finde diesen Aktienmarkt interessant, weil die kurzfristigen Korrelationen zu den US-Börsen nicht ganz so stark sind. Somit habe ich die Möglichkeit mich in weiteren starken Aufwärtstrends zu positionieren, ohne ein allzu hohes Klumpenrisiko einzugehen.

Seit einigen Tagen entwickelt auch Mosenergo Momentum

In kaum einem Land wütete die Finanzkrise so stark wie am russischen Aktienmarkt. Auf dem Chartbild ist ein senkrechter Absturz ohne jede Gegenwehr zu erkennen. Dementsprechend hoch ist auch das Reboundpotenzial.

Mittlerweile zeigen die meisten im RTX enthaltenen Titel stabile Aufwärtstrends. Siehe auch Lukoil

es tut sich was am russischen Aktienmarkt. Beobachten Sie bitte die russischen Öl- und Gasriesen. Deren Aktienkurse schnellen nach oben. Ein Blick auf die langfristigen Aktiencharts zeigt, dass hier eine Bodenbildungsphase unmittelbar vor dem Abschluss steht. Eine Gazprom wurde von 40€ auf 10€ heruntergeprügelt und besitzt schnelles charttechnisches Erholungspotenzial von 50% bis 100%.

Ich finde diesen Aktienmarkt interessant, weil die kurzfristigen Korrelationen zu den US-Börsen nicht ganz so stark sind. Somit habe ich die Möglichkeit mich in weiteren starken Aufwärtstrends zu positionieren, ohne ein allzu hohes Klumpenrisiko einzugehen.

Seit einigen Tagen entwickelt auch Mosenergo Momentum

In kaum einem Land wütete die Finanzkrise so stark wie am russischen Aktienmarkt. Auf dem Chartbild ist ein senkrechter Absturz ohne jede Gegenwehr zu erkennen. Dementsprechend hoch ist auch das Reboundpotenzial.

Mittlerweile zeigen die meisten im RTX enthaltenen Titel stabile Aufwärtstrends. Siehe auch Lukoil

| bewerten | 0 Bewertungen |

|

Samstag, 18. April 2009

Kategorie: Allgemein |

0 Kommentare

DAX im Big Picture: Diese Rally ist eine konsequente Schlussfolgerung der Ereignisse

Liebe Leser,

die Dynamik der Rallybewegung mag für viele überraschend sein, sie ist jedoch eine konsequente Schlussfolgerung der Geschehnisse. Blicken wir zurück auf die Situation an den Aktienmärkten in 2007. Es herrschte enormer Zukunftsoptimismus, weil China und Indien die globalen Wachstumsraten beflügelten. In Asien entstehen gerade Märkte, die das Volumen von Europa und Amerika in ferner Zukunft um ein Vielfaches übersteigen werden. Die Menschen in China sind bereit hart zu arbeiten, um ihren Wohlstand dem westlichen Niveau anzunähern. Was kann diese Menschen aufhalten? Langfristig vermutlich überhaupts nicht. Meine Meinung ist, dass die Finanzkrise im Rückblick nur eine kurze Unterbrechung des weltweiten Wachstums darstellen wird. Darum verstehe ich auch nicht den enormen Pessimismus, der in den Medien und in der Bevölkerung vorherrschend ist.

Die Finanzkrise mit dem Konkurs der Investmentbank Lehman Brothers als eine Art Höhepunkt, sorgte in der Realwirtschaft für eine schockartige Lähmung. Die Auftragseingänge in der Industrie brachen von einer Woche auf die andere so stark ein wie noch nie zuvor in der kriegsfreien Geschichte. An den Aktienmärkten brach die Hölle aus. In den Segmenten unterhalb des DAX musste sehr viele Titel Kursverluste von 80% bis 90% hinnehmen.

Die Banken haben den Crash ausgelöst und somit ist es nur konsequent, wenn der Crash durch den Bankensektor auch wieder beendet wird. Eine Meldung der US-Banken, dass man seit Jahresanfang wieder Gewinne schreibe würde, markierte an den Aktienmärkten den großen Wendepunkt. Diesen Pivotal Day hatte ich punktgenau identifziert. Betrachten Sie bitte den Chart, wo ich die Situation des DAX im Big Picture skizziert habe.

Wie weit wird diese atemberaubende Kursrally noch gehen? Diese Frage stellt sich mir nicht. Tatsache ist, dass die primären Trends nach oben gerichtet sind. Um einen solchen starken Trend umzukehren, bedarf es eines bärischen Pivotal Days oder eines mehrwöchigen Topping-Out-Prozesses. Solange keines dieser Schlüsselereignisse eintritt, trade ich weiter in Richtung des vorherrschenden Trends. Das bedeutet, starke Rückschläge sind Kaufkurse, um auf eine Trendfortsetzung zu spekulieren.

Das Sentiment zeigt große Skepsis. Eine Rally, die im Pessimismus heran wächst, gilt im Allgemeinen als gesund. Betrachten Sie hierzu folgende Sentimentindikatoren.

Der Bull-Bear-Index von Cognitrend zeigt ein Übergewicht bärischer Marktteilnehmer.

Der TradeCentre-Sentiment-Indikator pendelt im neutralen Bereich. Anhand des Call-Put-Ratios lässt sich keine Kaufeuphorie diagnostizieren. Im Gegenteil. Viele Börsenspieler spekulieren täglich auf fallende Kurse und rechnen mit einem Markteinbruch.

Ein ähnliches Bild zeigt das MasterTraders Call-Put-Ratio. An vielen Tagen nehmen die Bären das Zepter in die Hand und setzen auf fallende Kurse.

17.04. 18 Uhr 0,40

17.04. 10 Uhr 0,70

16.04. 18 Uhr 0,49

16.04. 10 Uhr 0,77

15.04. 18 Uhr 0,42

15.04. 10 Uhr 0,47

14.04. 18 Uhr 0,57

14.04. 10 Uhr 0,74

09.04. 18 Uhr 0,44

Der enorme Pessimismus führt auf der Long-Seite zu gewaltigen Kursausschlägen. Wenn Großinvestoren einsteigen und Shortseller eindecken müssen, dann ist das mitunter ein explosives Gemisch. Als Beispiel sei mein Trade in der TUI-Aktie genannt. Die Aktie generierte vor einer Woche ein Kaufsignal basierend auf dem von mir enwickelten Momentum Impuls. Ich folgte dem "Momentum-Alert" und stieg zu 4,71€ ein (siehe Depotübersicht im Premium-Blog). In den nachfolgenden Handelstagen legte die Aktie täglich zu und erzielte eine Wochenperformance von über 50%. Der Chart veranschaulicht diesen wunderschönen Breakout.

Meine neuen Trades werde ich ebenfalls nach diesem Momentum-Muster auswählen. Ich kaufe nicht gerne in Fahnenstangen. Ich warte ab bis die Aktien nach dem ersten Kursanstieg konsolidieren. Der Einstieg innerhalb einer bullischen Konsolidierung bietet ein viel besseres Chance-Risiko-Verhältnis als der agressive Kauf in laufenden Ausbruchsbewegungen. Genau so vorzugehen, kann ich Ihnen als Empfehlung für die nächsten Wochen mit auf den Weg geben. Schnelle und hohe Kursgewinne schreien nach scharfen Zwischenkonsolidierungen. In der nächsten Korrekturphase werden viele Aktien 15% bis 30% von ihren letzten Bewegungshochs zurück kommen. Wer dann in der Euphoriephase die Fahnenstangen-Charts gekauft hat, wird überall ausgestoppt. Kaufen Sie deshalb bevorzugt innerhalb bullischer Konsolidierungsmuster. Davon wird es in naher Zukunft viele geben.

die Dynamik der Rallybewegung mag für viele überraschend sein, sie ist jedoch eine konsequente Schlussfolgerung der Geschehnisse. Blicken wir zurück auf die Situation an den Aktienmärkten in 2007. Es herrschte enormer Zukunftsoptimismus, weil China und Indien die globalen Wachstumsraten beflügelten. In Asien entstehen gerade Märkte, die das Volumen von Europa und Amerika in ferner Zukunft um ein Vielfaches übersteigen werden. Die Menschen in China sind bereit hart zu arbeiten, um ihren Wohlstand dem westlichen Niveau anzunähern. Was kann diese Menschen aufhalten? Langfristig vermutlich überhaupts nicht. Meine Meinung ist, dass die Finanzkrise im Rückblick nur eine kurze Unterbrechung des weltweiten Wachstums darstellen wird. Darum verstehe ich auch nicht den enormen Pessimismus, der in den Medien und in der Bevölkerung vorherrschend ist.

Die Finanzkrise mit dem Konkurs der Investmentbank Lehman Brothers als eine Art Höhepunkt, sorgte in der Realwirtschaft für eine schockartige Lähmung. Die Auftragseingänge in der Industrie brachen von einer Woche auf die andere so stark ein wie noch nie zuvor in der kriegsfreien Geschichte. An den Aktienmärkten brach die Hölle aus. In den Segmenten unterhalb des DAX musste sehr viele Titel Kursverluste von 80% bis 90% hinnehmen.

Die Banken haben den Crash ausgelöst und somit ist es nur konsequent, wenn der Crash durch den Bankensektor auch wieder beendet wird. Eine Meldung der US-Banken, dass man seit Jahresanfang wieder Gewinne schreibe würde, markierte an den Aktienmärkten den großen Wendepunkt. Diesen Pivotal Day hatte ich punktgenau identifziert. Betrachten Sie bitte den Chart, wo ich die Situation des DAX im Big Picture skizziert habe.

Wie weit wird diese atemberaubende Kursrally noch gehen? Diese Frage stellt sich mir nicht. Tatsache ist, dass die primären Trends nach oben gerichtet sind. Um einen solchen starken Trend umzukehren, bedarf es eines bärischen Pivotal Days oder eines mehrwöchigen Topping-Out-Prozesses. Solange keines dieser Schlüsselereignisse eintritt, trade ich weiter in Richtung des vorherrschenden Trends. Das bedeutet, starke Rückschläge sind Kaufkurse, um auf eine Trendfortsetzung zu spekulieren.

Das Sentiment zeigt große Skepsis. Eine Rally, die im Pessimismus heran wächst, gilt im Allgemeinen als gesund. Betrachten Sie hierzu folgende Sentimentindikatoren.

Der Bull-Bear-Index von Cognitrend zeigt ein Übergewicht bärischer Marktteilnehmer.

Der TradeCentre-Sentiment-Indikator pendelt im neutralen Bereich. Anhand des Call-Put-Ratios lässt sich keine Kaufeuphorie diagnostizieren. Im Gegenteil. Viele Börsenspieler spekulieren täglich auf fallende Kurse und rechnen mit einem Markteinbruch.

Ein ähnliches Bild zeigt das MasterTraders Call-Put-Ratio. An vielen Tagen nehmen die Bären das Zepter in die Hand und setzen auf fallende Kurse.

17.04. 18 Uhr 0,40

17.04. 10 Uhr 0,70

16.04. 18 Uhr 0,49

16.04. 10 Uhr 0,77

15.04. 18 Uhr 0,42

15.04. 10 Uhr 0,47

14.04. 18 Uhr 0,57

14.04. 10 Uhr 0,74

09.04. 18 Uhr 0,44

Der enorme Pessimismus führt auf der Long-Seite zu gewaltigen Kursausschlägen. Wenn Großinvestoren einsteigen und Shortseller eindecken müssen, dann ist das mitunter ein explosives Gemisch. Als Beispiel sei mein Trade in der TUI-Aktie genannt. Die Aktie generierte vor einer Woche ein Kaufsignal basierend auf dem von mir enwickelten Momentum Impuls. Ich folgte dem "Momentum-Alert" und stieg zu 4,71€ ein (siehe Depotübersicht im Premium-Blog). In den nachfolgenden Handelstagen legte die Aktie täglich zu und erzielte eine Wochenperformance von über 50%. Der Chart veranschaulicht diesen wunderschönen Breakout.

Meine neuen Trades werde ich ebenfalls nach diesem Momentum-Muster auswählen. Ich kaufe nicht gerne in Fahnenstangen. Ich warte ab bis die Aktien nach dem ersten Kursanstieg konsolidieren. Der Einstieg innerhalb einer bullischen Konsolidierung bietet ein viel besseres Chance-Risiko-Verhältnis als der agressive Kauf in laufenden Ausbruchsbewegungen. Genau so vorzugehen, kann ich Ihnen als Empfehlung für die nächsten Wochen mit auf den Weg geben. Schnelle und hohe Kursgewinne schreien nach scharfen Zwischenkonsolidierungen. In der nächsten Korrekturphase werden viele Aktien 15% bis 30% von ihren letzten Bewegungshochs zurück kommen. Wer dann in der Euphoriephase die Fahnenstangen-Charts gekauft hat, wird überall ausgestoppt. Kaufen Sie deshalb bevorzugt innerhalb bullischer Konsolidierungsmuster. Davon wird es in naher Zukunft viele geben.

| bewerten | 0 Bewertungen |

|

Freitag, 17. April 2009

Kategorie: Allgemein |

0 Kommentare

John Maynard Keynes - Zitate eines erfolgreichen Börsenspekulanten

Liebe Leser,

den Namen John Maynard Kenyes liest man zur Zeit fast täglich im Zusammenhang mit den staatlichen Konjunkturpaketen. Kenyes gilt als gedanklicher Vorreiter konjunktureller Stabilisierungspolitik. Als Börsenspekulant ist der Ökonom weniger bekannt. Sehr dankbar war ich über einen Artikel in der FAZ, der eine kleine Biographie der Börsenspekulationen von John Manyard Kenyes bietet. Hier sind einige seiner schönsten Zitate:

Ich bedanke mich Gerald Braunberger, dem Autoren der FAZ, für diesen wunderbaren Artikel! Insbesondere das letzte Zitat past perfekt zu den Entwicklungen der Finanzkrise 2008.

den Namen John Maynard Kenyes liest man zur Zeit fast täglich im Zusammenhang mit den staatlichen Konjunkturpaketen. Kenyes gilt als gedanklicher Vorreiter konjunktureller Stabilisierungspolitik. Als Börsenspekulant ist der Ökonom weniger bekannt. Sehr dankbar war ich über einen Artikel in der FAZ, der eine kleine Biographie der Börsenspekulationen von John Manyard Kenyes bietet. Hier sind einige seiner schönsten Zitate:

- Kapitalanlage besteht darin, die Erträge eines Vermögensgegenstandes während seiner Laufzeit vorherzusagen. Spekulation besteht darin, die Psychologie des Marktes vorherzusagen

- Geld ist ein lustiges Ding - es scheint unmöglich zu glauben, dass es unserem gegenwärtigen System erlaubt wird, noch sehr lange so weiterzumachen. Als Frucht eines kleinen Zusatzwissens und einer bestimmten Erfahrung kommt Geld einfach (und in jederlei Hinsicht unverdient) ins Haus geflossen.

- Der Markt kann sich länger irrational verhalten, als man selbst zahlungsfähig bleibt

- Ich werde im Laufe der Zeit immer überzeugter, dass die richtige Form der Kapitalanlage darin besteht, recht große Beträge in Unternehmen zu investieren, von denen man denkt, etwas zu verstehen, und deren Management man vollständig vertraut. Es ist ein Fehler, zu denken, man begrenze sein Risiko, indem man sein Geld zu sehr auf Unternehmen verteilt, von denen man wenig weiß und denen man nicht richtig vertraut. Eigenes Wissen und Erfahrung sind definitiv begrenzt, und es gibt selten mehr als zwei oder drei Unternehmen, in die ich zu einem Zeitpunkt volles Vertrauen setze.

- Die Kapitalanlage ist der eine Bereich im Leben, wo Sieg, Sicherheit und Erfolg immer der Minderheit gehören und nicht der Mehrheit. Wenn Sie jemanden finden, der Ihnen zustimmt, sollten Sie Ihre Meinung ändern. Wenn ich den Vorstand meiner Versicherungsgesellschaft davon überzeugen kann, eine bestimmte Aktie zu kaufen, dann, so weiß ich aus Erfahrung, ist es an der Zeit, sie zu verkaufen.

Spekulanten mögen so lange keinen Schaden anrichten, wie sie Blasen auf dem steten Strom des Geschäftslebens gleichen, aber die Angelegenheit wird ernst, wenn das Geschäftsleben sich zur Blase auf einem Strudel der Spekulation entwickelt. Wenn die Kapitalbildung eines Landes zum Nebenprodukt der Geschäfte eines Kasinos wird, droht die Sache schiefzugehen.

Ich bedanke mich Gerald Braunberger, dem Autoren der FAZ, für diesen wunderbaren Artikel! Insbesondere das letzte Zitat past perfekt zu den Entwicklungen der Finanzkrise 2008.

| bewerten | 0 Bewertungen |

|

Freitag, 10. April 2009

Kategorie: Allgemein |

0 Kommentare

Big Picture Dow Jones - es ist Zeit die Bullen zu züchten!

Liebe Leser,

werfen wir einen Blick auf den Dow Jones. Dieser bewegt sich seit dem 10. März in einer stabilen Aufwärtsbewegung. An diesem Tag hatten die Vorstände von Citigroup und der Banc of America verkündigt, dass ihre Bankhäuser seit Jahresbeginn bereits wieder Gewinne schrieben. Diese Nachricht passte überhaupt nicht in das Weltbild der Baissiers. Das Börsenpublikum hatte sich mit der Meinung angefreundet, dass unser kapitalistisches System ohnhin kurz vor dem Untergang stünde und jetzt auf einmal schreiben die totgeweihten Banken wieder Gewinne. Es war absehbar, dass diese Nachricht das Potenzial haben würde, das Angebot- und Nachfrageverhalten über Nacht auf den Kopf zu stellen. Den Bären gingen die Argumente aus, neue Shortpositionen zu eröffnen

Ich hatte diesen Pivotal Point auf den Tag genau erkannt (siehe meinen Blog-Eintrag vom 11. März) und sofort damit begonnen, Positionen aufzubauen. Ein Pivotal Point erfüllt bei mir nicht die Funktion, dass ich mir anmaßen würde, die zukünftige Kursentwicklung des Marktes vorhersagen zu können. Ein Pivotal Point sagt mir lediglich, dass ich genau jetzt mit einem sehr guten Chance-Risiko-Verhältnis agieren kann. Die folgenden Wochen waren dadurch gekennzeichnet, dass schlechte Unternehmensnachrichten zu steigenden Kursen führten und gute Unternehmensnachrichten zu noch stärker steigenden Kursen. Die Meldung über einen Rekordgewinn von Wells Fargo löse im Dow Jones eine kleine 3% Rally aus. Die bullische Stimmung ist intakt. Das Weltbild der Bären und Baissespekulanten steht nun unmittelbar davor zusammen zu brechen.

Der breite Aktienmarkt verhält sich wie in einer stabilen Hausse. Ich wäre dumm, würde ich diese breite Aufwärtsbewegung nicht ausgiebig genießen. Seit dem großen Wendepunkt am 11. März haben sich die Gewinne in meinem Depot angehäuft. Es geht jetzt darum diese Gewinne weiter zu maximieren und die Positionen in den stärksten Bullenaktien aufzustocken. Bitte haben Sie Verständnis dafür, dass ein Depoteinblick meinen Premium-Kunden vorenthalten ist. Hier im freien Blog werde ich meine Vorgehensweise bezüglich der Praktiker Aktie schildern.

Bei Pratiker war es nur eine Frage der Zeit bis die große Erholungsbewegung starten würde. Im Premium-Blog hatte ich die Situation der Aktie ausgiebig analysiert. Ursache für meinen Optimistmus war die solide Bilanz. Insgesamt ergab sich nach Abzug der Verbindlichkeiten ein Eigenkapital in Höhe von 970 Millionen Euro. Die jüngste Abschreibung zog ich ab, dazu noch Geschäfts- und Firmenwerte sowie immaterielle Vermögenswerte. Es blieben immer noch 650 Millionen Euro übrig. Dass in den Bilanzpositionen Sachanlagen und Vorräte große Abschreibungen drohen, ist eher unwahrscheinlich. Die ganzen Waren, die im Baumarkt rumliegen, werden ja nicht von heute auf morgen wertlos, nur weil sie weniger schnell verkauft werden. Aktuell wiegt Praktiker an der Börse 280 Millionen Euro. Das bedeutet es sind immer noch mehr als 100% Kurspotenzial bis zu einer Bewertung auf Höhe des Eigenkapitals.

Um die dramatische Unterbewertung der Praktiker-Aktie wissend, musste ich nur noch den richtigen Zeitpunkt zum Einstieg abwarten. Ich greife selten in fallende Messer. Ich warte auf Pivotal Points oder abgeschlossene Bodenbildungen. Der große Pivotal Point war die letzte Bilanzpressekonferenz. Praktiker-Vorstand Werner kündigt an, in diesem Jahr auch im Falle rückläufiger Umsätze eine ordentliche Ergebnise-Marge erzielen zu können. Der Rotstift wurde bei allen unnötigen Ausgaben angesetzt und auch die Investitionen wurden um 70 bis 80 Millionen Euro zurückgefahren. Überhaupt nicht nachvollziehen kann der Vorstand die negative Berichterstattung über Osteuropa. Spätestens ab 2010 dürfte das Osteuropa-Geschäft wieder deutliche Wachstumsraten verzeichnen.

Man muss doch nur die Fakten betrachten: Praktiker hat noch über 100% Kurspotenzial zum Buchwert und selbst im tiefen Krisenjahr 2009 wird der Baumarktkonzern eine ordentliche Ergebnismarge erzielen. Praktiker ist in den wachstumsstarken osteuropäischen Märkten gut aufgestellt und damit ein idealer Übernahmekandidat für einen amerikanischen Großkonzern wie Home Depot. Spekulationen, dass die Amerikaner an einem Einstieg interessiert seien, stehen schon lange im Raume.

Wenn ich von einer Aktie derart überzeugt bin, dann versuche ich hohe Positionen aufzubauen und die Gewinne laufen zu lassen. Meine Käufe bei Praktiker waren (siehe auch Chartbild)

- Kauf 6000 Praktiker zu 3,56€

- Kauf 4000 Praktiker zu 3,72€

Am Freitag ging die Aktie zu 4,95€ aus dem Handel. Ich denke nicht daran, Gewinne mitzunehmen. Der Trade wird jetzt erst richtig spanned. Ich warte auf den richtigen Zeitpunkt um die Position auf 15.000 bis 20.000 Stück aufzustocken und dann den Bullen marschieren zu lassen. Das meine ich wenn ich davon sprechen, einen Bullen zu züchten. Nämlich sukzessive in steigende Kurse hinein, die Position aufzustocken. Für die weitere Durchführung des Trades verweise ich Sie auf den Premium-Blog. Big Moves make Big Money!

Einer der ganz großen Turnaround-Storys ist der gesamte Automobilsektor. In drei Jahren werden höchstwahrscheinlich mehr Autos verkauft werden als im Boomjahr 2007. Die Weltwirtschaft wird, angetrieben von China und Indien, weiterhin stetig wachsen. Die Marktanteile in der Automobilbranche werden dann neu verteilt sein. Welcher Automobilhersteller letztlich als Sieger hervorgehen wird, ist schwer zu sagen. Auf einer sehr guten Marktposition scheint sich Volkswagen zu befinden. Der Wolfburger Autobauer ist Marktführer in den schnell wachsenden asiatischen Märkten und besitzt als einziger deutscher Premium-Autobauer ein gute Produktpalette im Bereich der Kleinwagen.

Für die Spekulation im Automobilsektor wähle ich einen anderen Ansatz. Ich konzentriere mich auf die großen Automobilzulieferer. Dann ist es egal, ob Volkswagen, Renault oder Ford das große Rennen macht. Ein Automobilzulieferer mit einer weltweiten Kundenbasis wird auf jeden Fall davon profitieren.

Die gesamte Automobilbranche wird im Gesamtjahr 2009 die extrem düsteren Analystenprognosen vermutlich meilenweit übertreffen. Die deutsche Abwrackprämie hat den Absatz sprunghaft angekurbelt. In den USA, dem größten Automarkt der Welt, wird die Abwrackprämie vermutlich auch eingeführt (siehe Spiegel-Artikel: Obama macht Abwrackprämie zur Chefsache). Es liegt doch auf der Hand: Die Aktienkurse der großen Zulieferer sind derart ausgebombt, dass ein unerwartetet deutlicher Absatzzuwachs die Kurse beflügeln müsste.

Betrachten Sie zum Beispiel Continental. Mit 24 Milliarden Euro Jahresumatz kann eine Absatzbelebung an diesem Zuliefergiganten quasi gar nicht vorbeigehen. Der Börsenwert von Continental beträgt mittlerweile nur noch 2,8 Milliarden Euro. Das entspricht einem KUV von 0,12.

Die Aktie von Leoni konnte in den letzten 7 Handelstagen einen Anstieg von 40% verbuchen. Auf diese Trading-Idee hatte ich Sie hier im freien Blog rechtzeitig aufmerksam gemacht.

werfen wir einen Blick auf den Dow Jones. Dieser bewegt sich seit dem 10. März in einer stabilen Aufwärtsbewegung. An diesem Tag hatten die Vorstände von Citigroup und der Banc of America verkündigt, dass ihre Bankhäuser seit Jahresbeginn bereits wieder Gewinne schrieben. Diese Nachricht passte überhaupt nicht in das Weltbild der Baissiers. Das Börsenpublikum hatte sich mit der Meinung angefreundet, dass unser kapitalistisches System ohnhin kurz vor dem Untergang stünde und jetzt auf einmal schreiben die totgeweihten Banken wieder Gewinne. Es war absehbar, dass diese Nachricht das Potenzial haben würde, das Angebot- und Nachfrageverhalten über Nacht auf den Kopf zu stellen. Den Bären gingen die Argumente aus, neue Shortpositionen zu eröffnen

Ich hatte diesen Pivotal Point auf den Tag genau erkannt (siehe meinen Blog-Eintrag vom 11. März) und sofort damit begonnen, Positionen aufzubauen. Ein Pivotal Point erfüllt bei mir nicht die Funktion, dass ich mir anmaßen würde, die zukünftige Kursentwicklung des Marktes vorhersagen zu können. Ein Pivotal Point sagt mir lediglich, dass ich genau jetzt mit einem sehr guten Chance-Risiko-Verhältnis agieren kann. Die folgenden Wochen waren dadurch gekennzeichnet, dass schlechte Unternehmensnachrichten zu steigenden Kursen führten und gute Unternehmensnachrichten zu noch stärker steigenden Kursen. Die Meldung über einen Rekordgewinn von Wells Fargo löse im Dow Jones eine kleine 3% Rally aus. Die bullische Stimmung ist intakt. Das Weltbild der Bären und Baissespekulanten steht nun unmittelbar davor zusammen zu brechen.

Der breite Aktienmarkt verhält sich wie in einer stabilen Hausse. Ich wäre dumm, würde ich diese breite Aufwärtsbewegung nicht ausgiebig genießen. Seit dem großen Wendepunkt am 11. März haben sich die Gewinne in meinem Depot angehäuft. Es geht jetzt darum diese Gewinne weiter zu maximieren und die Positionen in den stärksten Bullenaktien aufzustocken. Bitte haben Sie Verständnis dafür, dass ein Depoteinblick meinen Premium-Kunden vorenthalten ist. Hier im freien Blog werde ich meine Vorgehensweise bezüglich der Praktiker Aktie schildern.

Bei Pratiker war es nur eine Frage der Zeit bis die große Erholungsbewegung starten würde. Im Premium-Blog hatte ich die Situation der Aktie ausgiebig analysiert. Ursache für meinen Optimistmus war die solide Bilanz. Insgesamt ergab sich nach Abzug der Verbindlichkeiten ein Eigenkapital in Höhe von 970 Millionen Euro. Die jüngste Abschreibung zog ich ab, dazu noch Geschäfts- und Firmenwerte sowie immaterielle Vermögenswerte. Es blieben immer noch 650 Millionen Euro übrig. Dass in den Bilanzpositionen Sachanlagen und Vorräte große Abschreibungen drohen, ist eher unwahrscheinlich. Die ganzen Waren, die im Baumarkt rumliegen, werden ja nicht von heute auf morgen wertlos, nur weil sie weniger schnell verkauft werden. Aktuell wiegt Praktiker an der Börse 280 Millionen Euro. Das bedeutet es sind immer noch mehr als 100% Kurspotenzial bis zu einer Bewertung auf Höhe des Eigenkapitals.

Um die dramatische Unterbewertung der Praktiker-Aktie wissend, musste ich nur noch den richtigen Zeitpunkt zum Einstieg abwarten. Ich greife selten in fallende Messer. Ich warte auf Pivotal Points oder abgeschlossene Bodenbildungen. Der große Pivotal Point war die letzte Bilanzpressekonferenz. Praktiker-Vorstand Werner kündigt an, in diesem Jahr auch im Falle rückläufiger Umsätze eine ordentliche Ergebnise-Marge erzielen zu können. Der Rotstift wurde bei allen unnötigen Ausgaben angesetzt und auch die Investitionen wurden um 70 bis 80 Millionen Euro zurückgefahren. Überhaupt nicht nachvollziehen kann der Vorstand die negative Berichterstattung über Osteuropa. Spätestens ab 2010 dürfte das Osteuropa-Geschäft wieder deutliche Wachstumsraten verzeichnen.

Man muss doch nur die Fakten betrachten: Praktiker hat noch über 100% Kurspotenzial zum Buchwert und selbst im tiefen Krisenjahr 2009 wird der Baumarktkonzern eine ordentliche Ergebnismarge erzielen. Praktiker ist in den wachstumsstarken osteuropäischen Märkten gut aufgestellt und damit ein idealer Übernahmekandidat für einen amerikanischen Großkonzern wie Home Depot. Spekulationen, dass die Amerikaner an einem Einstieg interessiert seien, stehen schon lange im Raume.

Wenn ich von einer Aktie derart überzeugt bin, dann versuche ich hohe Positionen aufzubauen und die Gewinne laufen zu lassen. Meine Käufe bei Praktiker waren (siehe auch Chartbild)

- Kauf 6000 Praktiker zu 3,56€

- Kauf 4000 Praktiker zu 3,72€

Am Freitag ging die Aktie zu 4,95€ aus dem Handel. Ich denke nicht daran, Gewinne mitzunehmen. Der Trade wird jetzt erst richtig spanned. Ich warte auf den richtigen Zeitpunkt um die Position auf 15.000 bis 20.000 Stück aufzustocken und dann den Bullen marschieren zu lassen. Das meine ich wenn ich davon sprechen, einen Bullen zu züchten. Nämlich sukzessive in steigende Kurse hinein, die Position aufzustocken. Für die weitere Durchführung des Trades verweise ich Sie auf den Premium-Blog. Big Moves make Big Money!

Einer der ganz großen Turnaround-Storys ist der gesamte Automobilsektor. In drei Jahren werden höchstwahrscheinlich mehr Autos verkauft werden als im Boomjahr 2007. Die Weltwirtschaft wird, angetrieben von China und Indien, weiterhin stetig wachsen. Die Marktanteile in der Automobilbranche werden dann neu verteilt sein. Welcher Automobilhersteller letztlich als Sieger hervorgehen wird, ist schwer zu sagen. Auf einer sehr guten Marktposition scheint sich Volkswagen zu befinden. Der Wolfburger Autobauer ist Marktführer in den schnell wachsenden asiatischen Märkten und besitzt als einziger deutscher Premium-Autobauer ein gute Produktpalette im Bereich der Kleinwagen.

Für die Spekulation im Automobilsektor wähle ich einen anderen Ansatz. Ich konzentriere mich auf die großen Automobilzulieferer. Dann ist es egal, ob Volkswagen, Renault oder Ford das große Rennen macht. Ein Automobilzulieferer mit einer weltweiten Kundenbasis wird auf jeden Fall davon profitieren.

Die gesamte Automobilbranche wird im Gesamtjahr 2009 die extrem düsteren Analystenprognosen vermutlich meilenweit übertreffen. Die deutsche Abwrackprämie hat den Absatz sprunghaft angekurbelt. In den USA, dem größten Automarkt der Welt, wird die Abwrackprämie vermutlich auch eingeführt (siehe Spiegel-Artikel: Obama macht Abwrackprämie zur Chefsache). Es liegt doch auf der Hand: Die Aktienkurse der großen Zulieferer sind derart ausgebombt, dass ein unerwartetet deutlicher Absatzzuwachs die Kurse beflügeln müsste.

Betrachten Sie zum Beispiel Continental. Mit 24 Milliarden Euro Jahresumatz kann eine Absatzbelebung an diesem Zuliefergiganten quasi gar nicht vorbeigehen. Der Börsenwert von Continental beträgt mittlerweile nur noch 2,8 Milliarden Euro. Das entspricht einem KUV von 0,12.

Die Aktie von Leoni konnte in den letzten 7 Handelstagen einen Anstieg von 40% verbuchen. Auf diese Trading-Idee hatte ich Sie hier im freien Blog rechtzeitig aufmerksam gemacht.

| bewerten | 0 Bewertungen |

|

Montag, 06. April 2009

Kategorie: Allgemein |

0 Kommentare

Pyramidisierung mit Hebel für eine große Haussespekulation - das wird mein Bullenritt!

Liebe Abonnenten,

gehebelte Spekulationen kann man eigentlich nur ein großen DAX-Werten aufbauen. Aktien unterhalb des deutschen Blue Chip Index verhalten sich zu volatil, um ein vernünftiges Positionsmanagement zu fahren. Mit einem DAX-Wert, der im Zuge einer Haussebewegung 50% Kurspotenzial besitzt, kann mit mit einer Hebelstrategie gut und gerne 300% verdienen.

Eine Story, für die ich mich sehr begeistern kann, wird im Energiesektor geschrieben. Die Menschheit steht im kommenden Jahrzehnt vor dem Sprung ins Zeitalter der "Elektromobilität". Das wird den Verbrauch von fossilen Kraftstoffen spürbar senken und den Stromverbrauch erhöhen. Also ein perfektes Wachstumsszenario für E.ON und RWE. Ich hatte zu diesem Thema vor einigen Wochen bereits Recherchen angestellt. Lesen Sie dazu meinen gesamten Artikel: "Eine klar formulierte Spekulationsidee für die Elektroautorevoluation" oder folgend eine wichtige Passage:

Dies ist der Hintergrund für das spannende Spekulationsszenario. Der richtige Einstiegszeitpunkt scheint nun gekommen. Es gibt geeignete Preismarken, um die Position abzusichern. Das Chance-Risiko-Verhältnis ist somit optimal. Ich habe heute angefangen Position in der Aktie von E.ON aufzubauen. Die weitere Durchführung des Trades verfolgen Sie bitte im Premium-Blog!

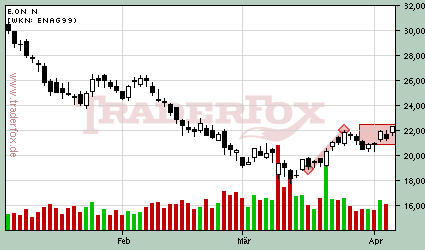

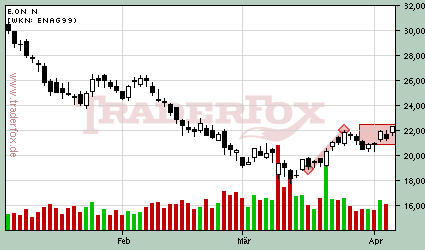

Am Chartbild erkennen Sie wie E.ON zu einem Momentum-Impuls startet.

Nicht vorenthalten möchte ich Ihnen folgende Pressemitteilung zum Thema Elektromobilität. Das Thema nimmt mittlerweile klar sichtbare Konturen an:

Fazit: Die Kooperation von E.ON mit Volkswagen dürfte dem Energiekonzern eine starke Marktstellung sichern, sobald die ersten Elektroautos die Straßen bevölkern. Das scheint noch in weit entfernter Zukunft. Ich möchte hierzu nur anmerken, dass der Ölpreis im nächsten Konjunkturaufschwung 2010 höchstvermutlich erneut durch die Decke gehen wird. Und dann ist das Thema "Ölknappheit und Elektroauto" ganz schnell wieder auf den Titelseiten der Zeitungen. Ohnehin zeigt die Börsengeschichte, dass neue Mega-Trends von den Finanzmärkten sehr früh aufgegriffen werden.

gehebelte Spekulationen kann man eigentlich nur ein großen DAX-Werten aufbauen. Aktien unterhalb des deutschen Blue Chip Index verhalten sich zu volatil, um ein vernünftiges Positionsmanagement zu fahren. Mit einem DAX-Wert, der im Zuge einer Haussebewegung 50% Kurspotenzial besitzt, kann mit mit einer Hebelstrategie gut und gerne 300% verdienen.

Eine Story, für die ich mich sehr begeistern kann, wird im Energiesektor geschrieben. Die Menschheit steht im kommenden Jahrzehnt vor dem Sprung ins Zeitalter der "Elektromobilität". Das wird den Verbrauch von fossilen Kraftstoffen spürbar senken und den Stromverbrauch erhöhen. Also ein perfektes Wachstumsszenario für E.ON und RWE. Ich hatte zu diesem Thema vor einigen Wochen bereits Recherchen angestellt. Lesen Sie dazu meinen gesamten Artikel: "Eine klar formulierte Spekulationsidee für die Elektroautorevoluation" oder folgend eine wichtige Passage:

-

Sind die Energiekonzerne Gewinner der Elektroauto-Revolution?

Die RWE–Strategieabteilung gibt eine klare Marschrichtung vor. Schon im Jahr 2020 dürfte jedes vierte verkaufte Auto ein Elektroauto sein. "Elektromobilität wird sich durchsetzen. Die Zeit ist reif", sagte RWE Strategievorstand Birnbaum auf der Energiemesse E-World. Für die deutschen Versorger könnte das nach Jahren der Stagnation endlich wieder einen Wachstumsschub im deutschen Markt bedeuten. Es bedeutet eine riesige Chance für Deutschland die Ölimporte zu reduzieren und das Geld lieber in die einheimische Industrie zu stecken.

Starker Anstieg des Stromverbrauchs zu erwarten!

Wie stark wird der Stromverbrauch ansteigen, wenn 2020 etwa 2-4 Millionen Elektroautos die Straßen Deutschlands bevölkern? RWE rechnet intern mit 100 Milliarden zusätzlichen Kilowattstunden jährlich. Das entspricht in etwa 20% des heutigen Stromverbrauchs in ganz Deutschland.

Die Aktien von E.ON und RWE werden zu den großen Gewinnern gehören.

Die Aktien der Versorger sind normalerweise eher langweilig, doch durch den Finanzkrisen-Crash könnte sich die Situation schon bald ändern. Der Aktienkurs der E.ON Aktie hat sich mittlerweile mehr als halbiert. Ausländische Investoren, die Cashbestände aufbauen müssen, kommen an dem immer noch fast 50 Milliarden Euro schweren DAX-Wert nicht vorbei. So ist es zu erklären warum die Aktienkurse der Versorger immer weiter in die Tiefe gerissen werden, obwohl das Energiegeschäft eigentlich als recht krisensicher und konjunkturneutral gilt. Auf Basis der aktuellen Analystenschätzungen wird E.ON mit einer KGV09e von 7 und einer Dividendenrendite von 7,7% bewertet. Bei RWE sind die Bewertungsrelationen ähnlich. Das KGV09e beträgt 8 und die Dividendenrendite 7%.

Gehebelte Zertifikate-Spekulation bietet sich nach der Bodenbildung an.

Der Crash sorgt also dafür, dass solide Value-Aktien extrem günstig zu haben sind. Was passieren wird, wenn diese günstigen Bewertungen auf einmal mit Wachstumsfantasie konfrontiert werden, ist einfach auszumalen. Es besteht die realistische Chance, dass die Versorger im kommenden Aufschwung ihre Hochs aus dem Jahr 2008 schnell wieder erreichen. Das würde ein Kurspotenzial von über 100% bedeuten. Mit einem Hebel4-Zertifikat könnte man in dieser Rallybewegung einen Kursgewinn von 400% erzielen. Mit einem aggressiv gewählten Optionsschein sogar 500% bis 1000%.

Das klingt nach einem ausgezeichneten Szenario für eine Big-Money-Spekulation. So nenne ich Spekulationen, von denen ich aus fundamentaler Überzeugung deutliche Kursgewinne erwarte. Es jetzt darum einen sinnvollen Einstieg in diese Spekulation zu finden. Dafür müssen wir die technische Situation beobachten. In das fallende Messer dieser Aktien zu greifen verbietet sich von selbst. Es gibt für gewöhnlich nur zwei Möglichkeiten sinnvoll den Einstieg nach starken Kursverlusten zu finden.

1. Bodenbildung abwarten. Ich definiere eine Bodenbildung als Sequenz dreier steigender Tiefpunkte, verbunden mit einer relativen Stärke gegenüber dem DAX.

2. Nach einem Kapitulations-Opening-Gap zugreifen. Diese Möglichkeit bestünde wenn der DAX erneut in eine starke Crashphase mit anschließender Panik kommt. Schnelle Kursverluste Richtung -10% zu Handelsbeginn wären dann ein guter Einstiegszeitpunkt.

Dies ist der Hintergrund für das spannende Spekulationsszenario. Der richtige Einstiegszeitpunkt scheint nun gekommen. Es gibt geeignete Preismarken, um die Position abzusichern. Das Chance-Risiko-Verhältnis ist somit optimal. Ich habe heute angefangen Position in der Aktie von E.ON aufzubauen. Die weitere Durchführung des Trades verfolgen Sie bitte im Premium-Blog!

Am Chartbild erkennen Sie wie E.ON zu einem Momentum-Impuls startet.

Nicht vorenthalten möchte ich Ihnen folgende Pressemitteilung zum Thema Elektromobilität. Das Thema nimmt mittlerweile klar sichtbare Konturen an:

-

Köln/Düsseldorf (ots) - 500 Millionen Euro für Elektromobilität hat der Haushaltsausschuss des Bundestages im Rahmen des Konjunkturpaktes II Ende März freigegeben. Der auf zehn Jahre ausgelegte Entwicklungsplan der Bundesregierung soll vom Verkehrs,-Forschungs-, Wirtschafts-, Umwelt und Landwirtschaftsministerium umgesetzt werden. Parallel zu den politischen Anstrengungen starten in diesem Frühjahr Pilotprojekte für Elektroautos. BMW bringt mit Vattenfall 50 E-Minis auf die Straße und gemeinsam mit E.ON weitere in München. RWE verfolgt ein Gemeinschaftsprojekt mit Daimler zurNutzung von Elektro-Smarts und Volkswagen kooperiert mit E.ON. Damitkeine Insellösungen entstehen, haben RWE und Daimler im November 2008eine Initiative gegründet, um möglichst schnell Grundlagen für dieeuropaweite Vereinheitlichung der Ladestationen zu schaffen. Der Allianz haben sich mehr als 20 führende europäische Energieversorgerund Autokonzerne angeschlossen, die bereits im April erste Einigungenüber Stecker, Ladestationen und Anschlussbuchsen erreichen wollen.

Fazit: Die Kooperation von E.ON mit Volkswagen dürfte dem Energiekonzern eine starke Marktstellung sichern, sobald die ersten Elektroautos die Straßen bevölkern. Das scheint noch in weit entfernter Zukunft. Ich möchte hierzu nur anmerken, dass der Ölpreis im nächsten Konjunkturaufschwung 2010 höchstvermutlich erneut durch die Decke gehen wird. Und dann ist das Thema "Ölknappheit und Elektroauto" ganz schnell wieder auf den Titelseiten der Zeitungen. Ohnehin zeigt die Börsengeschichte, dass neue Mega-Trends von den Finanzmärkten sehr früh aufgegriffen werden.

| bewerten | 0 Bewertungen |

|

Donnerstag, 02. April 2009

Kategorie: Allgemein |

0 Kommentare

Börsenparty im Automobilsektor - Abwrackprämie vermutlich auch in den USA

Liebe Leser,

deutsche Autoaktien schießen nach oben, wie man es in dieser Höhe selten gesehen hat

BMW +17%

Daimler +15%

Porsche +14%

Verantwortlich dafür ist der überschwängliche Ansturm auf die Abwrackprämie. Ich zitiere:

Zudem machen Meldungen die Runde, dass die US-Regierung ebenfalls eine Abwrackprämie nach deutschem Vorbild umsetzen möchte. Siehe hierzu

-> Importieren die USA jetzt unsere Abwrackprämie?

Der Automobilsektor ist so tief mit anderen Sektoren der Wirtschaft verflechtet, dass die Aktienindizes einen Freudensprung nach oben machen. Wenn Autos gebaut werden, dann steigt auch die Auslastung bei den Zulieferern. Für die Karosserien wird wieder Stahl und Aluminium nachfragt. Folglich explodieren auch Stahlaktien wie ThyssenKrupp und Kloeckner & Co.

Das größte Kurspotenzial sehe ich mittelfristig bei Zulieferfirmen wie Leoni, die von der unerwartet starken Autonachfrage besonders profitieren sollten, weil die Börse hier bereits extrem schlechte Zahlen antizipierte, die nun vermutlich im 2. Quartal besser ausfallen werden als erwartet.

deutsche Autoaktien schießen nach oben, wie man es in dieser Höhe selten gesehen hat

BMW +17%

Daimler +15%

Porsche +14%

Verantwortlich dafür ist der überschwängliche Ansturm auf die Abwrackprämie. Ich zitiere:

-

BERLIN/ESCHBORN (dpa-AFX) - Der Ansturm auf die staatliche Abwrackprämie für

Altautos ist auch nach Überschreitung der Millionen-Grenze ungebrochen. Bis zum

Donnerstag gingen mehr als 1,1 Millionen Anträge beim Bundesamt für Wirtschaft

ein, darunter fast 700.000 Reservierungen über das neue Online-Verfahren.

Vizekanzler Frank-Walter Steinmeier (SPD) hofft, dass das Kabinett die

Aufstockung voraussichtlich am kommenden Mittwoch beschließt. Die Finanzierung

des zusätzlichen Fördertopfes ist noch offen.

Ein Sprecher des Bundesamts für Wirtschaft und Ausfuhrkontrolle (Bafa)

schloss nicht aus, dass eine unbekannte Zahl an Anträgen doppelt übermittelt

wurde. Autohäuser und Käufer könnten parallel versucht haben, die Prämie von

2.500 Euro zu ergattern. Die Kabinettsspitzen hatten sich in der vergangenen

Woche grundsätzlich darauf verständigt, dass für die Abwrackprämie nicht Schluss

sein soll, wenn die vorgesehenen 1,5 Milliarden Euro aufgebraucht sind.

Zudem machen Meldungen die Runde, dass die US-Regierung ebenfalls eine Abwrackprämie nach deutschem Vorbild umsetzen möchte. Siehe hierzu

-> Importieren die USA jetzt unsere Abwrackprämie?

Der Automobilsektor ist so tief mit anderen Sektoren der Wirtschaft verflechtet, dass die Aktienindizes einen Freudensprung nach oben machen. Wenn Autos gebaut werden, dann steigt auch die Auslastung bei den Zulieferern. Für die Karosserien wird wieder Stahl und Aluminium nachfragt. Folglich explodieren auch Stahlaktien wie ThyssenKrupp und Kloeckner & Co.

Das größte Kurspotenzial sehe ich mittelfristig bei Zulieferfirmen wie Leoni, die von der unerwartet starken Autonachfrage besonders profitieren sollten, weil die Börse hier bereits extrem schlechte Zahlen antizipierte, die nun vermutlich im 2. Quartal besser ausfallen werden als erwartet.

| bewerten | 0 Bewertungen |

|

Donnerstag, 02. April 2009

Kategorie: Allgemein |

0 Kommentare

Meine Top-Storys führen die Gewinnerlisten an!

Liebe Abonnenten,

der Markt haussiert. Für mich keine Überraschung, denn Aktien sind extrem günstig und die Interventionen der Notenbanken und des Staates dürften die Wirtschaft wieder stabilisieren.

Die Top-Storys, die ich für Sie in den letzten Tagen und Wochen herausgearbeitet habe, führen die Gewinnerlisten an:

Drillisch +16%

Kloeckner +13%

Praktiker +11%

Deutz +8%

PVA Tepla +9%

Sowie der gesamte Solar-Sektor nach dem Pivotal Point:

Manz Automation +10%

Q-Cells +10%

Solon +13%

Wie geht es nun weiter?

Nachdem meine Depotwerte in der ersten Rallyphase deutliche Gewinne erzielt haben, geht es nun darum die Positionen in den Bullenaktien massivst aufzustocken. Das Stichwort heißt "Big Money Trading". Mein Ziel ist es nun mit einzelne Aktien im Depot mit 20%, 30% oder sogar 40% zu gewichten, um dann einen 50%-Move mitzunehmen. Welche Aktien für solche Big Money Trades in Frage kommen und welche meine Favoriten sind, schildere ich Ihnen heute Abend!

Mr. Markt, let's go for dinner!

der Markt haussiert. Für mich keine Überraschung, denn Aktien sind extrem günstig und die Interventionen der Notenbanken und des Staates dürften die Wirtschaft wieder stabilisieren.

Die Top-Storys, die ich für Sie in den letzten Tagen und Wochen herausgearbeitet habe, führen die Gewinnerlisten an:

Drillisch +16%

Kloeckner +13%

Praktiker +11%

Deutz +8%

PVA Tepla +9%

Sowie der gesamte Solar-Sektor nach dem Pivotal Point:

Manz Automation +10%

Q-Cells +10%

Solon +13%

Wie geht es nun weiter?

Nachdem meine Depotwerte in der ersten Rallyphase deutliche Gewinne erzielt haben, geht es nun darum die Positionen in den Bullenaktien massivst aufzustocken. Das Stichwort heißt "Big Money Trading". Mein Ziel ist es nun mit einzelne Aktien im Depot mit 20%, 30% oder sogar 40% zu gewichten, um dann einen 50%-Move mitzunehmen. Welche Aktien für solche Big Money Trades in Frage kommen und welche meine Favoriten sind, schildere ich Ihnen heute Abend!

Mr. Markt, let's go for dinner!

| bewerten | 0 Bewertungen |

|