|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Mittwoch, 19.03. in seinem Trading Tagebuch:

Robinhood Marktes hat die perfekte Kombination aus Bank und Broker erschaffen. Mit 26 Mio. Kunden und einem verwalteten Vermögen von fast 190 Mrd. USD gehört Robinhood zu den am schnellsten wachsenden Online-Brokern. Die Kreditkarte mit 3 %-Cashback ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 25.06. 20:17 Uhr ******************* |

| 06.06. 18:20 Uhr ******************* |

| 05.06. 17:58 Uhr 2500 Toast (WKN A3C3Y4) zu 44,05 USD an der NYSE |

| 08.04. 21:50 Uhr 1000 Tennant verkauft zu 69,55 USD / 700 Applied Materials gekauft zu 128,15 USD |

| 08.04. 17:28 Uhr 2200 Super Micro Computer verkauft zu 31,38 € auf Tradegate (+5 %) |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Freitag, 30. Oktober 2009

Die hirnlose Herde

Liebe Leser,

ich habe aus meiner Verachtung für die, von der Bankenwelt dominierte, Analystengemeinde noch nie einen Hehl gemacht. 90% aller Analysen haben weder Hirn noch Verstand. Sie repräsentieren in ihrer Gesamtheit eine hirnlose Herde, die bedinungslos den Kursen hinterher rennt und nicht imstande ist auch einen einen Milimeter über den Horizont zu blicken. Während einer Rezession kann sich die Herde nicht vorstellen, dass die Wirtschaft in naher Zukunft wieder wachsen wird. In einer Phase der wirtschaftlichen Prosperität rechnet die Herde nicht im geringsten damit, dass irgendwann wieder eine wirtschaftliche Schwächphase kommt. Demnach reagiert die Herde immer vollkommen überrascht auf eine schwankende Wirtschaft und passt ihre Kursziel immer nur den Aktienkursen an. Welch eine demütigende Beschäftigung!

Untenstehend habe ich Ihnen auf dem Chartbild von Aixtron die Entwicklung der Analysten-Kursziele skizziert. Die Quelle für die Kursziele ist Aktiencheck. Sie können eindrucksvoll verfolgen wie sich innerhalb eines halben Jahres die Meinung der Analysenhäuser komplett gewandelt hat und die Kursziele parrallel zu den Aktienkursen angepasst wurden. Dahinter steckt kein einmaliger Zufall, sondern System. Dieses Spiel der Kurszielanpassungen läuft so mit allen Aktien, in jeder Hausse und in jedem Boom.

Bevor Sie mir jetzt zustimmen, liebe Leser, fassen Sie sich zuerst an die eigene Nase. Ich vermute, dass 80% von Ihnen zu Beginn dieses Jahres ebenfalls in einer tiefen Weltuntergangsstimmung gefangen waren. An die Anfeindungen gegen meine optimistischen und bullischen Artikeln kann ich mich noch gut erinnern. Auch in unserem Börsenforum dominierte zu Jahresanfang tiefer Pessimismus und eine unglaubliche Aggressivität gegenüber meiner bullischen Meinung. Die meisten Börsianer sind eben hirnlose Herdentiere und ich glaube auch nicht, dass sich daran jemals etwas ändern wird....

Noch ein Wort zu Aixtron: Was die institutionellen Anleger da veranstalten, die mit Geld ihrer Kunden spekulieren, kann man nur als schlechten Witz bezeichnen. Nach einer Kursverfünffachungen konnte Aixtron 160 Millionen Euro Eigenkapital einsammeln. Ein cleverer Schachzug des Managements und mal wieder ein Armutszeugnis für die Fondsmanager. Meiner Überzeugung nach ist die Aixtron-Aktie nun überbewertet und langfristig wird mir ihr kein Geld zu verdienen sein. Wie immer gilt auch hier das Gentlemen-Agreement. Wer eine Meinung heraus posaunt, muss dafür auch gerade stehen. Ich werde deshalb nächste Woche eine Champagner-Wette anbieten, dass die Aixtron-Aktie fallen wird. Wer will, kann gegen mich setzen.

ich habe aus meiner Verachtung für die, von der Bankenwelt dominierte, Analystengemeinde noch nie einen Hehl gemacht. 90% aller Analysen haben weder Hirn noch Verstand. Sie repräsentieren in ihrer Gesamtheit eine hirnlose Herde, die bedinungslos den Kursen hinterher rennt und nicht imstande ist auch einen einen Milimeter über den Horizont zu blicken. Während einer Rezession kann sich die Herde nicht vorstellen, dass die Wirtschaft in naher Zukunft wieder wachsen wird. In einer Phase der wirtschaftlichen Prosperität rechnet die Herde nicht im geringsten damit, dass irgendwann wieder eine wirtschaftliche Schwächphase kommt. Demnach reagiert die Herde immer vollkommen überrascht auf eine schwankende Wirtschaft und passt ihre Kursziel immer nur den Aktienkursen an. Welch eine demütigende Beschäftigung!

Untenstehend habe ich Ihnen auf dem Chartbild von Aixtron die Entwicklung der Analysten-Kursziele skizziert. Die Quelle für die Kursziele ist Aktiencheck. Sie können eindrucksvoll verfolgen wie sich innerhalb eines halben Jahres die Meinung der Analysenhäuser komplett gewandelt hat und die Kursziele parrallel zu den Aktienkursen angepasst wurden. Dahinter steckt kein einmaliger Zufall, sondern System. Dieses Spiel der Kurszielanpassungen läuft so mit allen Aktien, in jeder Hausse und in jedem Boom.

Bevor Sie mir jetzt zustimmen, liebe Leser, fassen Sie sich zuerst an die eigene Nase. Ich vermute, dass 80% von Ihnen zu Beginn dieses Jahres ebenfalls in einer tiefen Weltuntergangsstimmung gefangen waren. An die Anfeindungen gegen meine optimistischen und bullischen Artikeln kann ich mich noch gut erinnern. Auch in unserem Börsenforum dominierte zu Jahresanfang tiefer Pessimismus und eine unglaubliche Aggressivität gegenüber meiner bullischen Meinung. Die meisten Börsianer sind eben hirnlose Herdentiere und ich glaube auch nicht, dass sich daran jemals etwas ändern wird....

Noch ein Wort zu Aixtron: Was die institutionellen Anleger da veranstalten, die mit Geld ihrer Kunden spekulieren, kann man nur als schlechten Witz bezeichnen. Nach einer Kursverfünffachungen konnte Aixtron 160 Millionen Euro Eigenkapital einsammeln. Ein cleverer Schachzug des Managements und mal wieder ein Armutszeugnis für die Fondsmanager. Meiner Überzeugung nach ist die Aixtron-Aktie nun überbewertet und langfristig wird mir ihr kein Geld zu verdienen sein. Wie immer gilt auch hier das Gentlemen-Agreement. Wer eine Meinung heraus posaunt, muss dafür auch gerade stehen. Ich werde deshalb nächste Woche eine Champagner-Wette anbieten, dass die Aixtron-Aktie fallen wird. Wer will, kann gegen mich setzen.

| bewerten | 1 Bewertungen |

|

Mittwoch, 28. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

Instinkt macht den Unterschied

Liebe Leser,

Instinkt gibt dem Unternehmer das richtige Gefühl dafür, ein neues Produkt zur richtigen Zeit auf den Markt zu bringen. Für den Trader ist der Instinkt so etwas wie eine tiefe Intuition, dass sich der Markt abnormal verhält und ein Umbruch bevorsteht. Der Instinkt entscheidet letztendlich, ob ein Trader jahrelang handelt, ohne den großen Durchbruch zu schaffen oder ob ein Trader den Sprung in den siebenstelligen Bereich schafft.

Woher kommt dieser Instinkt? Es ist schwer zu sagen in wie weit diese Fähigkeit angeboren ist. Ich denke sie entsteht auch dadurch, wenn sich ein Mensch leidenschaftlich mit einer Sache befasst, deren Ausgang starken Einfluss auf seine komplette Lebenssituation nimmt. Ein selbst haftender Unternehmen, der über Jahrzehnte hinweg eine Firma aufgebaut hat, wird ein sehr ausgeprägtes Gespür dafür entwickeln, dieses Vermögen zu verteidigen. Die zweite Generation, die diesen Unternehmer beerbt, verfügt meistens nicht über diesen Geschäftsinstinkt. Das hat die Wirtschaftsgeschichte regelmäßig bewiesen. Das letzte öffentlichkeitswirksame Beispiel ist der Niedergang von Arcandor mit der Großaktionärin und Quelle-Erbin Schickedanz. Frau Schickedanz hat den Geschäftssinn ihres Vaters nie entwickelt und somit ein Milliardenvermögen innerhalb nur einer Generation wieder verspielt.

Wenn ich auf dieses Jahr zurückblicke hat mir mit Abstand am meisten Geld gebracht, dass ich den Pivotal Point am 12. März auf den Tag genau erkannt habe. Mein Instinkt auf ein gutes Geschäft wurde zu diesem Zeitpunkt stärker als meine Vorsicht. Das hat sich letztendlich ausbezahlt.

Ein weiteres Beispiel für Instinkt ist die Shortposition auf Aixtron, die ich zu 22,90€ einging. Ich zitiere aus meinem Blog-Beitrag vom 14. Oktober: "In bin beileibe kein Trader, der gerne gegen den Trend handelt. In letzten 6 Monaten während des gesamten Aufschwung habe ich, soweit ich mich erinnern kann, keine einzige Shortspekulation in einer starken Trendaktie unternommen. Aber heute wage ich ein kleines Spiel, denn zu verlockend ist das mögliche Gefühl der Genugtuung, diesen Superbullen an seinem Wendepunt zu erwischen."

Fazit: Schalte Sie Ihre Emotionen an der Börse nicht aus - wie Ihnen viele Tradingbuch-Autoren, die von Trading keine Ahnung haben, regelmäßig empfehlen! Sie müssen lediglich mit Ihren Emotionen umgehen zu wissen und diese in die richtigen Bahnen lenken. Letztendlich ist die emotionale Betrachtung der Finanzmärkte und der direkte Einfluss der Kurssschwankungen auf Ihr Vermögen, der maßgebliche Faktor, der für die Ausblidung eines instinktiven Verhaltens erforderlich ist.

Instinkt gibt dem Unternehmer das richtige Gefühl dafür, ein neues Produkt zur richtigen Zeit auf den Markt zu bringen. Für den Trader ist der Instinkt so etwas wie eine tiefe Intuition, dass sich der Markt abnormal verhält und ein Umbruch bevorsteht. Der Instinkt entscheidet letztendlich, ob ein Trader jahrelang handelt, ohne den großen Durchbruch zu schaffen oder ob ein Trader den Sprung in den siebenstelligen Bereich schafft.

Woher kommt dieser Instinkt? Es ist schwer zu sagen in wie weit diese Fähigkeit angeboren ist. Ich denke sie entsteht auch dadurch, wenn sich ein Mensch leidenschaftlich mit einer Sache befasst, deren Ausgang starken Einfluss auf seine komplette Lebenssituation nimmt. Ein selbst haftender Unternehmen, der über Jahrzehnte hinweg eine Firma aufgebaut hat, wird ein sehr ausgeprägtes Gespür dafür entwickeln, dieses Vermögen zu verteidigen. Die zweite Generation, die diesen Unternehmer beerbt, verfügt meistens nicht über diesen Geschäftsinstinkt. Das hat die Wirtschaftsgeschichte regelmäßig bewiesen. Das letzte öffentlichkeitswirksame Beispiel ist der Niedergang von Arcandor mit der Großaktionärin und Quelle-Erbin Schickedanz. Frau Schickedanz hat den Geschäftssinn ihres Vaters nie entwickelt und somit ein Milliardenvermögen innerhalb nur einer Generation wieder verspielt.

Wenn ich auf dieses Jahr zurückblicke hat mir mit Abstand am meisten Geld gebracht, dass ich den Pivotal Point am 12. März auf den Tag genau erkannt habe. Mein Instinkt auf ein gutes Geschäft wurde zu diesem Zeitpunkt stärker als meine Vorsicht. Das hat sich letztendlich ausbezahlt.

Ein weiteres Beispiel für Instinkt ist die Shortposition auf Aixtron, die ich zu 22,90€ einging. Ich zitiere aus meinem Blog-Beitrag vom 14. Oktober: "In bin beileibe kein Trader, der gerne gegen den Trend handelt. In letzten 6 Monaten während des gesamten Aufschwung habe ich, soweit ich mich erinnern kann, keine einzige Shortspekulation in einer starken Trendaktie unternommen. Aber heute wage ich ein kleines Spiel, denn zu verlockend ist das mögliche Gefühl der Genugtuung, diesen Superbullen an seinem Wendepunt zu erwischen."

Fazit: Schalte Sie Ihre Emotionen an der Börse nicht aus - wie Ihnen viele Tradingbuch-Autoren, die von Trading keine Ahnung haben, regelmäßig empfehlen! Sie müssen lediglich mit Ihren Emotionen umgehen zu wissen und diese in die richtigen Bahnen lenken. Letztendlich ist die emotionale Betrachtung der Finanzmärkte und der direkte Einfluss der Kurssschwankungen auf Ihr Vermögen, der maßgebliche Faktor, der für die Ausblidung eines instinktiven Verhaltens erforderlich ist.

| bewerten | 1 Bewertungen |

|

Montag, 26. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

Dow Jones 20.000 Punkte - das Mega Comeback der Wall Street

Liebe Leser,

es ist nicht eine Frage, ob der Dow Jones die 20.000 Punkte im nächsten Jahrzehnt erreichen wird, sondern nur wann. Im Zentrum der amerikanischen Wirtschaftspolitik steht seit 10 Jahren unverholen der Keynsianismus. Rezessionen werden mit gigantischen Konjunkturprogrammen finanziert und das ist keineswegs ein Problem, denn laut Uno wird die amerikanische Bevölkerung bis zum 2050 um knapp 30% zunehmen. Die Schuldenlast kann auf vielen jungen Schultern verteilt werden. Unter Obama werden die USA ihre gewaltigen Kriegsausgaben Schritt für Schritt zurück fahren, so dass sich in zwei Jahren wenn die Konjunktur wieder auf Hochtouren läuft, der Haushalt gesund schrumpfen wird. Damit das auch auf jeden Fall gelingt, wirft die amerikanische FED die Notenpresse an. Ein bisschen Inflation auf lange Sicht schmälert die Höhe der Schuld und weil wir in einer globalisierten Welt leben, zahlen die Zeche ohnehin die anderen. Zum Beispiel die Chinesen, die amerikanische Staatsanleihen mit einem Nennwert von über 2 Billionen Dollar halten oder die Europäer, deren EZB mit ihrem zögerlichen Verhalten die Exportchancen der europäischen Unternehmen verschlechtert.

Für Investoren ergibt sich voraussichtlich nächstes Jahr eine historisch einmalige Chance

Der Dow Jones wird also in den nächsten beiden Jahren zügig Richtung seines Allzeithochs bei knapp über 14.000 Punkten laufen. Für mich stellt sich jetzt folgende lukrative Frage. Wann ist der richtige Zeitpunkt, um aus Währungsgesichtspunkten ein Portfolio amerikanischer Aktien aufzubauen? Der Dollarverfall ist zum Teil sicherlich mit Unsicherheiten bezüglich der aggressiven Geldpolitik begründet. Aber sobald die US-Wirtschaft wieder an Fahrt aufnimmt, die Preise steigen und das Zinsniveau wieder eine Tendenz nach oben zeigt, wird der Greenback ein fulminantes Comeback verzeichnen. Denn während die Bevölkerung hier in Deutschland bis 2050 um etwa 10% abnehmen wird (Berechnungen der UNO) und die Wirtschaft unter diesen Voraussetzungen kaum wird wachsen können, entsteht in den Vereinigten Staaten ein prosperierender Wirtschaftsraum.

Fazit: Die US-Aktienmärkte sind der "place to be". Der US-Dollar wird aus genannten Gründen schon bald seinen Boden finden und dann kann man als ausländischer Investor von zwei Trends profitieren. Einmal von den steigenden Aktienmärkten und das andere Mal vom steigenden Dollar.

es ist nicht eine Frage, ob der Dow Jones die 20.000 Punkte im nächsten Jahrzehnt erreichen wird, sondern nur wann. Im Zentrum der amerikanischen Wirtschaftspolitik steht seit 10 Jahren unverholen der Keynsianismus. Rezessionen werden mit gigantischen Konjunkturprogrammen finanziert und das ist keineswegs ein Problem, denn laut Uno wird die amerikanische Bevölkerung bis zum 2050 um knapp 30% zunehmen. Die Schuldenlast kann auf vielen jungen Schultern verteilt werden. Unter Obama werden die USA ihre gewaltigen Kriegsausgaben Schritt für Schritt zurück fahren, so dass sich in zwei Jahren wenn die Konjunktur wieder auf Hochtouren läuft, der Haushalt gesund schrumpfen wird. Damit das auch auf jeden Fall gelingt, wirft die amerikanische FED die Notenpresse an. Ein bisschen Inflation auf lange Sicht schmälert die Höhe der Schuld und weil wir in einer globalisierten Welt leben, zahlen die Zeche ohnehin die anderen. Zum Beispiel die Chinesen, die amerikanische Staatsanleihen mit einem Nennwert von über 2 Billionen Dollar halten oder die Europäer, deren EZB mit ihrem zögerlichen Verhalten die Exportchancen der europäischen Unternehmen verschlechtert.

Für Investoren ergibt sich voraussichtlich nächstes Jahr eine historisch einmalige Chance

Der Dow Jones wird also in den nächsten beiden Jahren zügig Richtung seines Allzeithochs bei knapp über 14.000 Punkten laufen. Für mich stellt sich jetzt folgende lukrative Frage. Wann ist der richtige Zeitpunkt, um aus Währungsgesichtspunkten ein Portfolio amerikanischer Aktien aufzubauen? Der Dollarverfall ist zum Teil sicherlich mit Unsicherheiten bezüglich der aggressiven Geldpolitik begründet. Aber sobald die US-Wirtschaft wieder an Fahrt aufnimmt, die Preise steigen und das Zinsniveau wieder eine Tendenz nach oben zeigt, wird der Greenback ein fulminantes Comeback verzeichnen. Denn während die Bevölkerung hier in Deutschland bis 2050 um etwa 10% abnehmen wird (Berechnungen der UNO) und die Wirtschaft unter diesen Voraussetzungen kaum wird wachsen können, entsteht in den Vereinigten Staaten ein prosperierender Wirtschaftsraum.

Fazit: Die US-Aktienmärkte sind der "place to be". Der US-Dollar wird aus genannten Gründen schon bald seinen Boden finden und dann kann man als ausländischer Investor von zwei Trends profitieren. Einmal von den steigenden Aktienmärkten und das andere Mal vom steigenden Dollar.

| bewerten | 1 Bewertungen |

|

Donnerstag, 15. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

Aixtron minus 6% - genau am Hoch gepflückt - wie geht das?

Liebe Leser,

mein Shorteinstieg gestern erfolgte quasi punktgenau am vorläufigen Bewegungshoch. Die Aktie von Aixtron verliert heute 6%. Woran sich Wochen zuvor die Trader die Zähne ausgebissen haben, nämlich mit Aixtron Shortgewinne zu erzielen, ist mir heute gelungen. Die Regel, die mir sagte, dass ich einen Short riskieren kann, ist denkbar einfach: Ein langer weißer Candle, komplett außerhalb der Bollinger Bänder, nach einem extrem starken Kursanstieg, ist immer ein Hinweis auf eine stark überkaufte Situation.

Die Frage, die Sie sich jetzt stellen müssen, liebe Leser, lautet: Wie finden Sie aus tausenden von Aktien genau diejenigen, die eine komplette Candle außerhalb der Bollinger Bänder bilden? Ganz einfach. Mit dem TraderFox Screener "über Bollinger Band". Dieser listet Ihnen alle Aktien auf, geordnet nach dem Abstand zum oberen Bollinger Band- in Echtzeit. So sieht die Screening-Box aus.

Fazit: Vorsprung durch professionelle Trading-Software. Für nur 29€ im Monat können Sie in der ersten Liga der Trader mitspielen. Sparen Sie nicht an der falschen Stelle.

mein Shorteinstieg gestern erfolgte quasi punktgenau am vorläufigen Bewegungshoch. Die Aktie von Aixtron verliert heute 6%. Woran sich Wochen zuvor die Trader die Zähne ausgebissen haben, nämlich mit Aixtron Shortgewinne zu erzielen, ist mir heute gelungen. Die Regel, die mir sagte, dass ich einen Short riskieren kann, ist denkbar einfach: Ein langer weißer Candle, komplett außerhalb der Bollinger Bänder, nach einem extrem starken Kursanstieg, ist immer ein Hinweis auf eine stark überkaufte Situation.

Die Frage, die Sie sich jetzt stellen müssen, liebe Leser, lautet: Wie finden Sie aus tausenden von Aktien genau diejenigen, die eine komplette Candle außerhalb der Bollinger Bänder bilden? Ganz einfach. Mit dem TraderFox Screener "über Bollinger Band". Dieser listet Ihnen alle Aktien auf, geordnet nach dem Abstand zum oberen Bollinger Band- in Echtzeit. So sieht die Screening-Box aus.

Fazit: Vorsprung durch professionelle Trading-Software. Für nur 29€ im Monat können Sie in der ersten Liga der Trader mitspielen. Sparen Sie nicht an der falschen Stelle.

| bewerten | 1 Bewertungen |

|

Donnerstag, 15. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

PSM, rock it baby! +8%

Liebe Leser,

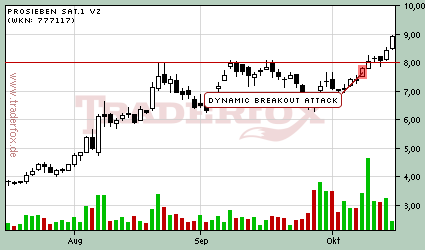

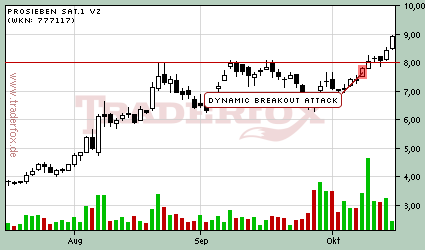

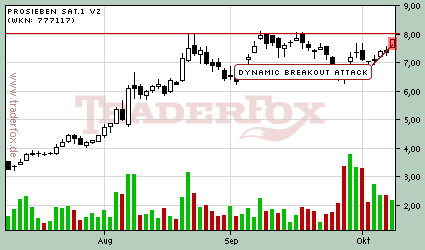

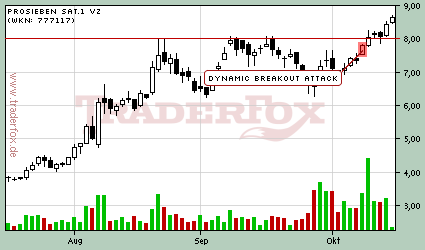

wenn Sie noch nicht gewusst haben wie sich pures Momentum anfühlt, dann haben Sie heute die Möglichkeit es zu erleben! In unwiderstehlicher Bullenmanier klettert die Aktie von ProSiebenSat immer weiter in die Höhe. Aktuell beträgt das Tagesplus 8%! Geben Sie es zu. Als ich Ihnen letzte Woche den Chart bei 7,70€ gezeigt habe, hätten Sie nicht gedacht, dass die Aktie wenige Tage später über 9 Euro notiert. Aber so sind nunmal die Regeln des Bullenmarktes. Spielen Sie das Trendspiel solange es anhält! :)

wenn Sie noch nicht gewusst haben wie sich pures Momentum anfühlt, dann haben Sie heute die Möglichkeit es zu erleben! In unwiderstehlicher Bullenmanier klettert die Aktie von ProSiebenSat immer weiter in die Höhe. Aktuell beträgt das Tagesplus 8%! Geben Sie es zu. Als ich Ihnen letzte Woche den Chart bei 7,70€ gezeigt habe, hätten Sie nicht gedacht, dass die Aktie wenige Tage später über 9 Euro notiert. Aber so sind nunmal die Regeln des Bullenmarktes. Spielen Sie das Trendspiel solange es anhält! :)

| bewerten | 1 Bewertungen |

|

Donnerstag, 15. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

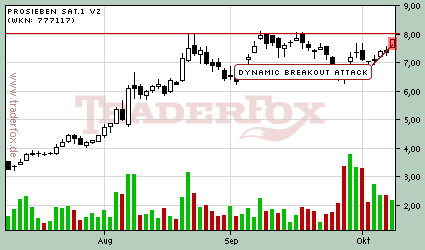

PSM: It feels so good!

Liebe Leser,

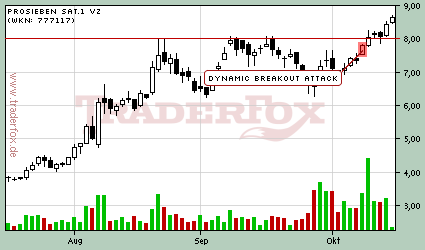

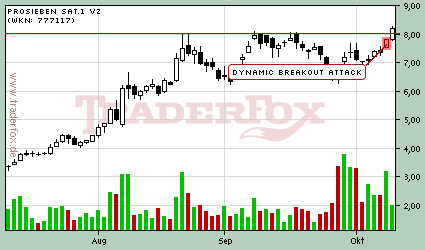

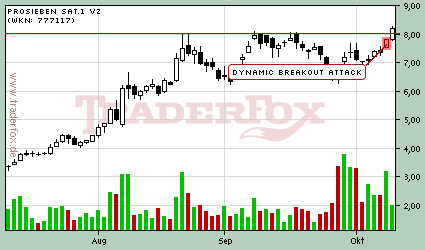

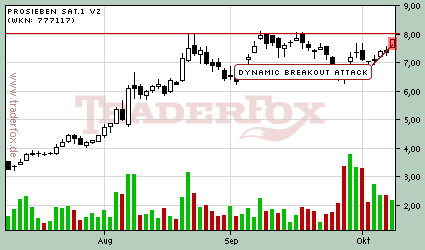

so macht Momentum-Trading Spass. Der Dynamik Breakout bei der Aktie ProSiebenSat1 hat sich erfolgreich entfaltet. Seit Einstand liegt die Aktie 10% im Plus. Nun hat man als Trader die freie Wahl. Entweder Gallier sein und die Gewinne einsacken oder einen auf Adler machen und versuchen mit der Aktie zu fliegen. Entscheiden Sie selbst. Auf jeden Fall bin ich froh, dass ich Ihnen veranschaulichen konnte, dass systematisches Trading mit dem "Dynamic Breakout Attack" Screener in Bullenmärkten wunderbar funktioniert.

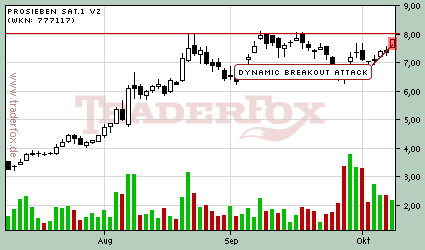

ProSiebenSat1 vor einer Woche als sie der Dynamik Breakout Screener entdeckte.

ProSiebenSat 1 heute. Schon 10% im Plus.

so macht Momentum-Trading Spass. Der Dynamik Breakout bei der Aktie ProSiebenSat1 hat sich erfolgreich entfaltet. Seit Einstand liegt die Aktie 10% im Plus. Nun hat man als Trader die freie Wahl. Entweder Gallier sein und die Gewinne einsacken oder einen auf Adler machen und versuchen mit der Aktie zu fliegen. Entscheiden Sie selbst. Auf jeden Fall bin ich froh, dass ich Ihnen veranschaulichen konnte, dass systematisches Trading mit dem "Dynamic Breakout Attack" Screener in Bullenmärkten wunderbar funktioniert.

ProSiebenSat1 vor einer Woche als sie der Dynamik Breakout Screener entdeckte.

ProSiebenSat 1 heute. Schon 10% im Plus.

| bewerten | 1 Bewertungen |

|

Mittwoch, 14. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

Aixtron short Zock - nach allen Maßstäben überkauft!

Liebe Leser,

was mit der Aixtron-Aktie passiert, ist ein Schauspiel ohnesgleichen. Inzwischen dürften es kaum noch Investoren sein, die nach fundamentalen Maßstäben agieren, sondern so wie es aussieht folgt einem Short-Squeeze sofort der nächste....

In bin beileibe kein Trader, der gerne gegen den Trend handelt. In letzten 6 Monaten während des gesamten Aufschwung habe ich, soweit ich mich erinnern kann, keine einzige Shortspekulation in einer starken Trendaktie unternommen. Aber heute wage ich ein kleines Spiel, denn zu verlockend ist das mögliche Gefühl der Genugtuung, diesen Superbullen an seinem Wendepunt zu erwischen.

Die Aixton-Aktie beschleunigte in den letzten Tagen noch einmal ihren Aufwärtstrend. Heute wird eine komplette weiße Candle außerhalb der Bollinger Bänder gebildet. Das ist für so einen weit fortschrittenen Aufwärtstrend ein eindeutiges Zeichen einer klaren, kurzfristigen Überhitzungen. Ich wage deshalb einen kleinen Zock und habe mir vorhin bei einem Kurs von 22,90 Euro einige Shortzertifikate ins Depot gelegt.

Fazit: Topp, die Wette gilt. Mein Stopp-Kurs sind die 24€.

was mit der Aixtron-Aktie passiert, ist ein Schauspiel ohnesgleichen. Inzwischen dürften es kaum noch Investoren sein, die nach fundamentalen Maßstäben agieren, sondern so wie es aussieht folgt einem Short-Squeeze sofort der nächste....

In bin beileibe kein Trader, der gerne gegen den Trend handelt. In letzten 6 Monaten während des gesamten Aufschwung habe ich, soweit ich mich erinnern kann, keine einzige Shortspekulation in einer starken Trendaktie unternommen. Aber heute wage ich ein kleines Spiel, denn zu verlockend ist das mögliche Gefühl der Genugtuung, diesen Superbullen an seinem Wendepunt zu erwischen.

Die Aixton-Aktie beschleunigte in den letzten Tagen noch einmal ihren Aufwärtstrend. Heute wird eine komplette weiße Candle außerhalb der Bollinger Bänder gebildet. Das ist für so einen weit fortschrittenen Aufwärtstrend ein eindeutiges Zeichen einer klaren, kurzfristigen Überhitzungen. Ich wage deshalb einen kleinen Zock und habe mir vorhin bei einem Kurs von 22,90 Euro einige Shortzertifikate ins Depot gelegt.

Fazit: Topp, die Wette gilt. Mein Stopp-Kurs sind die 24€.

| bewerten | 1 Bewertungen |

|

Mittwoch, 14. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

Warten auf - wie es Jesse nannte - den bärischen Pivotal Point!

Liebe Leser,

das handelnde Börsenpublikum besteht momentan zu einem Großteil aus Galliern, habe ich den Eindruck, wenn ich in den Börsenforen das Stimmungsbild betrachte. Sobald der DAX einmal 1,5% von seinem Hoch verliert, haben die Gallier Angst, dass ihnen der Himmel auf den Kopf fällt und werfen ängstlich ihre Positionen auf den Markt. Für so ein Verhalten gibt es keinen Grund, solange gute Unternehmensnachrichten weiterhin positiv aufgenommen werden so wie das gestrige Quartalergebnis von Intel. Problematisch wird es erst dann wenn positive Nachrichten zu Abverkäufen führen. Das wäre dann der bärische Pivotal Point, der uns sagt, dass wir den Cashbestand massiv erhöhen müssen.

Gefühlsmäßig glaube ich, dass dieser Zeitpunkt nach der Berichtssaison zum dritten Quartal sein wird. Die ganzen Pessimisten und Dauerbären, die sich aufgrund der schlechten wirtschaftlichen Situation nicht in den Aktienmarkt getraut haben, werden durch die guten Quartalsberichte ihre Meinung ändern. Danach wird es gefählich weil dann ein Zustand eintreten kann, der durch eine Geldseiten-Vakuum gekennzeichnet ist. Die Börsianer, die auf hohen Gewinnen seit März sitzen, wollen einen Teil davon realisieren, aber gleichzeitig gibt es keine Nachrichten mehr, die die bestehenden Erwartungshaltungen übertreffen können und so bleiben neue überzeugte Käufergruppen erst einmal außen vor. Dann beginnt der Shake Out Crash. Ich zitiere Jesse:

Ich bin wachsam. Es gibt viele Argumente die dafür sprechen, dass Bärische Pivotal Point am Ender der Berichtssaison kommen wird. Mein Hauptaugenmerk gilt den Aktien, die Ergebnisse melden und deren Kursreaktion auf die Quartalsberichte. Wenn neue Informationen in den Markt kommen, können wir Aufschluss darüber gewinnen, welche Erwartungen die Marktteilnehmer hegen. Und daran entscheidet sich letztendlich welche Richtung die Märkte einschlagen werden.

Bis dahin gilt es das "Trendspiel" bis zur Erschöpfung zu spielen und nach neu entfachtem Momentum Ausschau zu halten. Die letzte Woche vorgestellte Trend-Aktie ProSiebenSat1 setzt den Aufwärtstrend heute fort...

das handelnde Börsenpublikum besteht momentan zu einem Großteil aus Galliern, habe ich den Eindruck, wenn ich in den Börsenforen das Stimmungsbild betrachte. Sobald der DAX einmal 1,5% von seinem Hoch verliert, haben die Gallier Angst, dass ihnen der Himmel auf den Kopf fällt und werfen ängstlich ihre Positionen auf den Markt. Für so ein Verhalten gibt es keinen Grund, solange gute Unternehmensnachrichten weiterhin positiv aufgenommen werden so wie das gestrige Quartalergebnis von Intel. Problematisch wird es erst dann wenn positive Nachrichten zu Abverkäufen führen. Das wäre dann der bärische Pivotal Point, der uns sagt, dass wir den Cashbestand massiv erhöhen müssen.

Gefühlsmäßig glaube ich, dass dieser Zeitpunkt nach der Berichtssaison zum dritten Quartal sein wird. Die ganzen Pessimisten und Dauerbären, die sich aufgrund der schlechten wirtschaftlichen Situation nicht in den Aktienmarkt getraut haben, werden durch die guten Quartalsberichte ihre Meinung ändern. Danach wird es gefählich weil dann ein Zustand eintreten kann, der durch eine Geldseiten-Vakuum gekennzeichnet ist. Die Börsianer, die auf hohen Gewinnen seit März sitzen, wollen einen Teil davon realisieren, aber gleichzeitig gibt es keine Nachrichten mehr, die die bestehenden Erwartungshaltungen übertreffen können und so bleiben neue überzeugte Käufergruppen erst einmal außen vor. Dann beginnt der Shake Out Crash. Ich zitiere Jesse:

-

"Whenever i have had the patience to wait for he market to arrive at what I call a "Pivotal Point” before I started to trade, I have always made money in my operations…Just as markets in time will give you a positive tip when to get in – if you have patience to wait”

Ich bin wachsam. Es gibt viele Argumente die dafür sprechen, dass Bärische Pivotal Point am Ender der Berichtssaison kommen wird. Mein Hauptaugenmerk gilt den Aktien, die Ergebnisse melden und deren Kursreaktion auf die Quartalsberichte. Wenn neue Informationen in den Markt kommen, können wir Aufschluss darüber gewinnen, welche Erwartungen die Marktteilnehmer hegen. Und daran entscheidet sich letztendlich welche Richtung die Märkte einschlagen werden.

Bis dahin gilt es das "Trendspiel" bis zur Erschöpfung zu spielen und nach neu entfachtem Momentum Ausschau zu halten. Die letzte Woche vorgestellte Trend-Aktie ProSiebenSat1 setzt den Aufwärtstrend heute fort...

| bewerten | 1 Bewertungen |

|

Montag, 12. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

Reiten mit dem "Big Money": Leoni marschiert nach oben...

Liebe Leser,

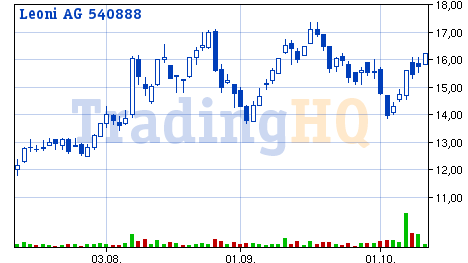

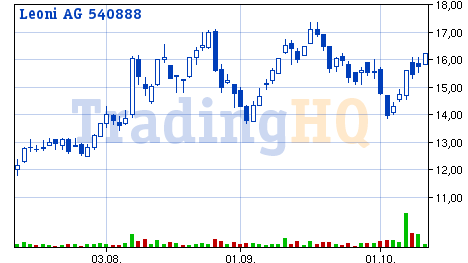

der "Capital Pivotal Point" bei Leoni erfüllt seinen Zweck. In der Hausse darf man sich nicht gegen das große Kapital stellen, sondern muss sich von ihm treiben lassen. Wenn Fondsmanager ihre Milliarden im Markt unterbringen, dann wäre es vermessen dagegen zu setzen. Klüger ist es danach Ausschau zu halten, welche Aktien auf den Kauflisten der Fonds sehen.

Auf das exzellente "Chance-Risiko-Verhältnis" bei der Aktie von Leoni machte ich Sie im vorletzten Blog-Beitrag aufmerksam. Ich kaufte 5000 Aktien zu 14,90€. Aktuell steht der Kurs bei 16,20€ und aktuell gibt es noch keinen Grund die Gewinne mitzunehmen, denn die Richtung es leichteren Widerstandes zeigt nach oben!

Auch fundamental bessert sich die Lage zusehends. Ich zitiere hierzu aus einen Artikel der DPA:

An diesem Beispiel sieht man auch wie Analysten ihre Fähnchen immer im Wind halten. 90% aller Analysen sind Kurszielanpasser, die ihre Meinungen den Realitäten anpassen, anstatt zu versuchen, die zukünftigen Realitäten zu antizipieren. Das ist der Grund waurm Sie auf Analystengeschwätz nichts zu geben brauchen, liebe Leser. Im Grunde genommen ist das gut für uns! Die Unfähigkeit der Masse der Börsianer zukünftige Entwicklungen frühzeitig zu erkennen, ist die Basis unserer Gewinne. Denn nur wenn die breite Masse falsch liegt und ihre Aktien zu günstig verkauft, ergeben sich hohe Gewinnmöglichkeiten.

der "Capital Pivotal Point" bei Leoni erfüllt seinen Zweck. In der Hausse darf man sich nicht gegen das große Kapital stellen, sondern muss sich von ihm treiben lassen. Wenn Fondsmanager ihre Milliarden im Markt unterbringen, dann wäre es vermessen dagegen zu setzen. Klüger ist es danach Ausschau zu halten, welche Aktien auf den Kauflisten der Fonds sehen.

Auf das exzellente "Chance-Risiko-Verhältnis" bei der Aktie von Leoni machte ich Sie im vorletzten Blog-Beitrag aufmerksam. Ich kaufte 5000 Aktien zu 14,90€. Aktuell steht der Kurs bei 16,20€ und aktuell gibt es noch keinen Grund die Gewinne mitzunehmen, denn die Richtung es leichteren Widerstandes zeigt nach oben!

Auch fundamental bessert sich die Lage zusehends. Ich zitiere hierzu aus einen Artikel der DPA:

-

"FRANKFURT (dpa-AFX) - Leoni-Aktien haben am Freitag nach einem

Interview mit Konzernchef Klaus Probst zu den größten Gewinnern im MDax

gehört. Bis 11.05 Uhr kletterten die Anteilsscheine des

Automobilzulieferers um 1,16 Prozent auf 15,65 Euro. Der Index mittelgroßer

Werte stieg zeitgleich um 0,36 Prozent 7.500,15 Punkte.

Konzernchef Probst sagte im Gespräch mit der "BöZ", der Automobilzulieferer

sei besser unterwegs als bislang gedacht. So dürfte der Umsatz im Gesamtjahr am

oberen Ende der erwarteten Spanne liegen und der Nettoverlust könnte geringer

als bislang befürchtet ausfallen. Für das kommende Jahr zeigte sich Probst

ebenfalls sehr zuversichtlich. "Das Interview hört sich insgesamt sehr

optimistisch an", sagte ein Börsianer. Zwar deckten sich die Ziele für 2009 in

etwa mit den Markterwartungen, doch vor allem die "aggressiven" Aussagen über

das kommende Jahr stützen den Kurs, zeigte sich der Händler überzeugt.

Heiko Möhringer, Analyst bei der Landesbank Baden-Württemberg (LBBW), sah

seine Unternehmenseinstufung durch die Kommentare bestätigt. Sein Anlageurteil

lautet "Buy" mit einem Kursziel von 21,00 Euro. Er wertete das Interview

insgesamt als "sehr positiv." Möhringer hob in der Studie unter anderem die

Aussagen zum Geschäftsverlauf im dritten Quartal sowie Probst Erwartungen für

das kommende Jahr hervor."

An diesem Beispiel sieht man auch wie Analysten ihre Fähnchen immer im Wind halten. 90% aller Analysen sind Kurszielanpasser, die ihre Meinungen den Realitäten anpassen, anstatt zu versuchen, die zukünftigen Realitäten zu antizipieren. Das ist der Grund waurm Sie auf Analystengeschwätz nichts zu geben brauchen, liebe Leser. Im Grunde genommen ist das gut für uns! Die Unfähigkeit der Masse der Börsianer zukünftige Entwicklungen frühzeitig zu erkennen, ist die Basis unserer Gewinne. Denn nur wenn die breite Masse falsch liegt und ihre Aktien zu günstig verkauft, ergeben sich hohe Gewinnmöglichkeiten.

| bewerten | 1 Bewertungen |

|

Freitag, 09. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

ProSiebenSat +5%, 11 Uhr, es sieht nach break aus!

Liebe Leser,

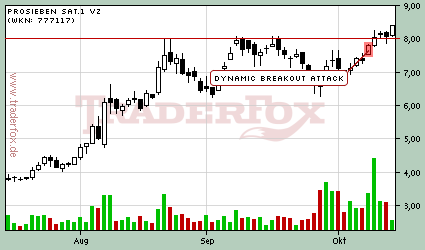

der "Dynamik Brekaout" bei ProSiebenSat1 entwickelt sich ganz nach meinem Geschmack. Die Aktie notiert aktuell 5% im Plus. 1,5 Millionen Stücke wurden auf Xetra bereits gehandelt. Wichtig bei solchen Momentum-Aktien ist, dass Sie schon vor dem Breakout-Niveau (rote Linie) einsteigen, wenn die Kaufdynamik zunimmnt. Dann haben Sie das optimale Chance-Risiko-Verhältnis. Damit Ihnen das regelmäßig gelingt, haben wir den Screener "Dynamik Breakout Attack" entwickelt. Er zeigt Ihnen alle Aktien auf, die vor entscheidenen Widerstandesniveaus Momentum entwickeln. Dadurch haben Sie alle Aktien bereits vor wichtigen charttechnischen Ausbrüchen auf dem Schirm. Als Trader brauchen Sie diesen Vorsprung durch professionelle Trading-Software.

der "Dynamik Brekaout" bei ProSiebenSat1 entwickelt sich ganz nach meinem Geschmack. Die Aktie notiert aktuell 5% im Plus. 1,5 Millionen Stücke wurden auf Xetra bereits gehandelt. Wichtig bei solchen Momentum-Aktien ist, dass Sie schon vor dem Breakout-Niveau (rote Linie) einsteigen, wenn die Kaufdynamik zunimmnt. Dann haben Sie das optimale Chance-Risiko-Verhältnis. Damit Ihnen das regelmäßig gelingt, haben wir den Screener "Dynamik Breakout Attack" entwickelt. Er zeigt Ihnen alle Aktien auf, die vor entscheidenen Widerstandesniveaus Momentum entwickeln. Dadurch haben Sie alle Aktien bereits vor wichtigen charttechnischen Ausbrüchen auf dem Schirm. Als Trader brauchen Sie diesen Vorsprung durch professionelle Trading-Software.

| bewerten | 1 Bewertungen |

|

Donnerstag, 08. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

break or no break - das ist hier die Frage!

Liebe Leser,

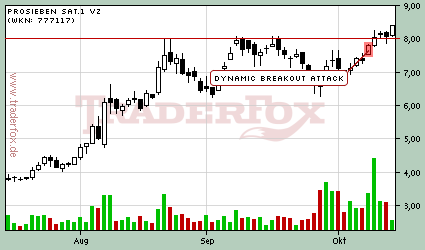

eine der heißesten Aktien am deutschen Markt ist ProSiebenSat1. Seit dem Jahrestief summieren sich die Kursgewinne fast schon auf 1000%. Und dennoch gelingt es der Aktie das ein auf das andere Mal überzeugende Momentum-Strukturen auszubilden, die aus der Sicht eines Momentum-Traders gleichzusetzen sind, mit einem "Must-Have". So auch heute. Mit hoher Dynamik nähert sich der Kurs dem letzten lokalen Hoch. Wird auch diesmal, wie in den vergangen Monaten, ein solcher Break mit gewaltigen Anschlusskäufen beantwortet? Ich stelle die Frage jetzt einfach einmal so in den Raum. Sie sehen, die Börse ist spannend. Täglich gibt es Chartmuster und Konstellationen, die aussichtsreiche Chancen aufwerfen. Die Börse ist das Spiel der Spiele, jeden Tag spannend, jeden Tag anders und wer auf der Gewinnerseite steht, verbessert seine Lebenssituation. Welch anderes Spiel gibt es, auf das diese Beschreibung zutrifft?

eine der heißesten Aktien am deutschen Markt ist ProSiebenSat1. Seit dem Jahrestief summieren sich die Kursgewinne fast schon auf 1000%. Und dennoch gelingt es der Aktie das ein auf das andere Mal überzeugende Momentum-Strukturen auszubilden, die aus der Sicht eines Momentum-Traders gleichzusetzen sind, mit einem "Must-Have". So auch heute. Mit hoher Dynamik nähert sich der Kurs dem letzten lokalen Hoch. Wird auch diesmal, wie in den vergangen Monaten, ein solcher Break mit gewaltigen Anschlusskäufen beantwortet? Ich stelle die Frage jetzt einfach einmal so in den Raum. Sie sehen, die Börse ist spannend. Täglich gibt es Chartmuster und Konstellationen, die aussichtsreiche Chancen aufwerfen. Die Börse ist das Spiel der Spiele, jeden Tag spannend, jeden Tag anders und wer auf der Gewinnerseite steht, verbessert seine Lebenssituation. Welch anderes Spiel gibt es, auf das diese Beschreibung zutrifft?

| bewerten | 1 Bewertungen |

|

Mittwoch, 07. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

Institutionelle gieren weiterhin nach Aktien, Leoni STRONG BUY!

Liebe Leser,

"capital pivotal points" funktionieren in dieser Hausse bislang bedingslos. Als die Commerzbank Anfang November ihr GEA-Aktienpaket zu 12,60€ platzierte, wusse ich dass ich long gehen muss. Die Fonds, die dieses große Aktienpaket gekauft haben, können am einfachsten Performance machen, indem sie den Kurs weiter nach oben treiben. Nicht anders verhielt es sich Anfang August als Goldman Sachs 10 Millionen Gagfah Aktien zu 5,50€ platzierte. Die Fonds, die sich hier eingedeckt haben, konnte durch weitere Anschlusskäufe ihre Portfolio-Performance enorm verbessern. Diese "capital pivotal points" haben für mich als Trader den entscheidenden Vorteil, dass am Tag der Platzierung ein exzellentes Chance-Risiko-Verhältnis besteht. Denn der Stopp-Kurs ist der Platzierungskurs und dieser liegt nur ganz wenige Prozentpunkte unter dem möglichen Einstiegskurs.

Soweit die Theorie, der Trading-Alltag bietet solche Chancen immer wieder. Heute morgen meldet Leoni folgendes:

Ich habe 5000 Leoni Aktien zu einem Durchschnittspreis von 14,90€ erworben. Der Stopp-Kurs ist mit 14,50€ (SK-Basis) nur wenige Prozentpunkte von meinem Einstieg entfernt. Viel wahrscheinlicher ist, dass die Institutionellen, die nun 10% des Grundkapitals auf einen Schlag erworben haben, den Kurs durch Anschlusskäufe weiter nach oben treiben.

Fazit: Exzellentes Chance-Risiko-Verhältnis. So muss man als Trader arbeiten!

"capital pivotal points" funktionieren in dieser Hausse bislang bedingslos. Als die Commerzbank Anfang November ihr GEA-Aktienpaket zu 12,60€ platzierte, wusse ich dass ich long gehen muss. Die Fonds, die dieses große Aktienpaket gekauft haben, können am einfachsten Performance machen, indem sie den Kurs weiter nach oben treiben. Nicht anders verhielt es sich Anfang August als Goldman Sachs 10 Millionen Gagfah Aktien zu 5,50€ platzierte. Die Fonds, die sich hier eingedeckt haben, konnte durch weitere Anschlusskäufe ihre Portfolio-Performance enorm verbessern. Diese "capital pivotal points" haben für mich als Trader den entscheidenden Vorteil, dass am Tag der Platzierung ein exzellentes Chance-Risiko-Verhältnis besteht. Denn der Stopp-Kurs ist der Platzierungskurs und dieser liegt nur ganz wenige Prozentpunkte unter dem möglichen Einstiegskurs.

Soweit die Theorie, der Trading-Alltag bietet solche Chancen immer wieder. Heute morgen meldet Leoni folgendes:

-

Leoni hat eigene Aktien erfolgreich zu 14,50 Euro je Aktie platziert

Nürnberg, 7. Oktober 2009 - Die Leoni AG, Nürnberg (ISIN DE 0005408884 /

WKN 540888), hat die gestern angekündigte Platzierung von 2.933.499 eigenen

Aktien, entsprechend 9,88 Prozent des Grundkapitals, vollständig und

erfolgreich abgeschlossen.

Die Aktien wurden im Wege eines beschleunigten Platzierungsverfahrens

(Accelerated Bookbuilding) qualifizierten Anlegern in Deutschland, im

europäischen Ausland sowie in den Vereinigten Staaten zum Erwerb angeboten

und zu einem Preis von 14,50 Euro platziert. Der Bruttoemissionserlös für

die Leoni AG beläuft sich somit auf rund 42,5 Mio. Euro.

Ich habe 5000 Leoni Aktien zu einem Durchschnittspreis von 14,90€ erworben. Der Stopp-Kurs ist mit 14,50€ (SK-Basis) nur wenige Prozentpunkte von meinem Einstieg entfernt. Viel wahrscheinlicher ist, dass die Institutionellen, die nun 10% des Grundkapitals auf einen Schlag erworben haben, den Kurs durch Anschlusskäufe weiter nach oben treiben.

Fazit: Exzellentes Chance-Risiko-Verhältnis. So muss man als Trader arbeiten!

| bewerten | 1 Bewertungen |

|

Dienstag, 06. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

Der größte aller Deppen merkt nicht, dass er selbst einer ist!

Liebe Leser,

gestern habe ich mich von diesem Bericht von Stefan Wolff aus dem ARD Börsenstudio persönlich angesprochen gefühlt. Ich fühlte mich als Depp und Komasaufer beschimpft, weil ich zu denjenigen gehöre, die voller Zuversicht Aktien kaufen. Aber lesen Sie selbst. Hier ist die entscheidende Passage aus dem Artikel:

Natürlich möchte ich darauf anworten. Ich werfe dem Autor, der diese Aktienrally als Deppenrally bezeichnet, dreifache Ahnungslosigkeit vor:

- Der Autor versteht nichts von Wirtschaft

- Der Autor versteht nichts vom kapitalistischen Wachstumsprozess

- Der Autor versteht nichts von Börse

Solange es Innovationen und Veränderungen gibt, entsteht im kapitalistischen System Wachstum. Heute morgen las ich zum Beispiel, dass Dow Chemical Dachziegel mit integrierten Solarzellen auf den Markt bringen wird. Der öknomische Fachbegriff dafür ist "Wachstum durch Product Variety". Ein einfaches Produkt wird durch ein komplexeres Produkt ersetzt, das in der Wirtschafts in höheren Grad an Spezialisierung und Arbeitsteilung voraussetzt. Im kommenden Jahrzehnt werden die ersten Häuser mit solchen Solardachziegeln selbst Strom produzieren, diese Energie teilweise speichern und bei guten Strompreisen wieder ins Netz abgegeben. Eine völllig neue Industriestruktur entsteht. Anbieter von "Smard Grids" und Energiespeicherlösungen machen boomende Geschäfte. Die etablierten Energieversorger werden in ihrem Kernsegment anegriffen und reagieren auf diesen Innovationsdruck mit Milliardeninvestionen. Die Wirtschaft kommt dadurch erst Recht in Schwung.

Innovationen und Veränderungen, die es zur Zeit massenweisen gibt, bedeuten Wachstum. Der Autor des ARD Börsenstudios hat das alles nicht verstanden, wenn er uns Aktienkäufer als Deppen bezeichnet. Dass es kaum ein besseres wirtschaftliches Umfeld geben kann, hat der Autor ebenfalls nicht verstanden. Ich nenne die wichtigsten Punkte:

- Die Zinsen sind niedrig. Neue Investitionsprojekte können einfach durchgeführt werden.

- Die Geldmenge ist hoch, die Preise reagieren kurzfristig starr, das treibt die Wirtschaft

- Die hohen Arbeitslosenzahlen in den USA ermöglichen Firmen Wachstumspläne problemlos durchzuführen. Es gibt kein Fachkräftemangel

Fazit: Wer nicht kauft, ist der Depp, Herr Wolff! Ich bekräftige mein DAX-Kursziel von 8000 Punkten im kommenden Jahr!

gestern habe ich mich von diesem Bericht von Stefan Wolff aus dem ARD Börsenstudio persönlich angesprochen gefühlt. Ich fühlte mich als Depp und Komasaufer beschimpft, weil ich zu denjenigen gehöre, die voller Zuversicht Aktien kaufen. Aber lesen Sie selbst. Hier ist die entscheidende Passage aus dem Artikel:

-

"Dabei kann man gute Nachrichten weitgehend mit der Lupe suchen. Das Auslaufen der Abwrackprämie beispielsweise spült nun die hässliche Seite der Staatshilfe nach oben: Vor allem kleine Autos verkaufen sich schlecht. Auch die Konjunkturseite sieht nicht viel besser aus.

Die Deppenrally

Trotzdem ist Komakaufen angesagt gewesen. Analyst Conrad Mattern spricht nicht ganz zu Unrecht davon, dass Anleger "ohne Überzeugung kaufen, in der Hoffnung, dass es später einen noch größeren Dummkopf gibt, an den man die Papiere mit Gewinn weiterverkaufen kann". Eine solche Deppenrally kann natürlich nicht endlos laufen.

Die in der vergangenen Woche veröffentlichten Arbeitsmarktdaten in den USA machen deutlich, wie holperig der Weg in Richtung Aufschwung sein wird. Zunehmend sorgen sich auch die US-Verbraucher um ihre finanzielle Situation, die Angst vor Jobverlust näht die Taschen zu."

Natürlich möchte ich darauf anworten. Ich werfe dem Autor, der diese Aktienrally als Deppenrally bezeichnet, dreifache Ahnungslosigkeit vor:

- Der Autor versteht nichts von Wirtschaft

- Der Autor versteht nichts vom kapitalistischen Wachstumsprozess

- Der Autor versteht nichts von Börse

Solange es Innovationen und Veränderungen gibt, entsteht im kapitalistischen System Wachstum. Heute morgen las ich zum Beispiel, dass Dow Chemical Dachziegel mit integrierten Solarzellen auf den Markt bringen wird. Der öknomische Fachbegriff dafür ist "Wachstum durch Product Variety". Ein einfaches Produkt wird durch ein komplexeres Produkt ersetzt, das in der Wirtschafts in höheren Grad an Spezialisierung und Arbeitsteilung voraussetzt. Im kommenden Jahrzehnt werden die ersten Häuser mit solchen Solardachziegeln selbst Strom produzieren, diese Energie teilweise speichern und bei guten Strompreisen wieder ins Netz abgegeben. Eine völllig neue Industriestruktur entsteht. Anbieter von "Smard Grids" und Energiespeicherlösungen machen boomende Geschäfte. Die etablierten Energieversorger werden in ihrem Kernsegment anegriffen und reagieren auf diesen Innovationsdruck mit Milliardeninvestionen. Die Wirtschaft kommt dadurch erst Recht in Schwung.

Innovationen und Veränderungen, die es zur Zeit massenweisen gibt, bedeuten Wachstum. Der Autor des ARD Börsenstudios hat das alles nicht verstanden, wenn er uns Aktienkäufer als Deppen bezeichnet. Dass es kaum ein besseres wirtschaftliches Umfeld geben kann, hat der Autor ebenfalls nicht verstanden. Ich nenne die wichtigsten Punkte:

- Die Zinsen sind niedrig. Neue Investitionsprojekte können einfach durchgeführt werden.

- Die Geldmenge ist hoch, die Preise reagieren kurzfristig starr, das treibt die Wirtschaft

- Die hohen Arbeitslosenzahlen in den USA ermöglichen Firmen Wachstumspläne problemlos durchzuführen. Es gibt kein Fachkräftemangel

Fazit: Wer nicht kauft, ist der Depp, Herr Wolff! Ich bekräftige mein DAX-Kursziel von 8000 Punkten im kommenden Jahr!

| bewerten | 1 Bewertungen |

|

Montag, 05. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

Alles wissenswerte über Batterieaktien, Teil II

Liebe Leser,

die Amerikaner versprühen gerade einen Gründeroptimismus, von dem wir in Deutschland nur träumen können. Vor einem Jahr dachte ich die Amis wären auf dem Gebiet der Batterietechnologie uneinholbar weit abgeschlagen. Die Voraussetzungen für die asiatischen Produzenten, die seit Jahren Erfahrungen in der Verbesserung von Notebook-Akkus sammeln konnten, waren eindeutig besser. Doch die Amerikaner haben etwas was kaum ein anderes Land der Welt besitzt, einen funktionierenden Kapitalmarkt. Es wäre in Deutschland unvorstellbar, dass Wissenschaftler 500 Millionen Euro einsammeln, um an einer fortschrittlichen Batterietechnologie zu forschen. Alles was mit Börse und Aktien zu tun hat, wird in Deutschland momentan leider verteufelt. So werden die Marktführer für Batterietechnologie in 10 Jahren vermutlich in den USA angesiedelt sein.

A123 Systems konnte am Freitag in den USA um weitere 14% zulegen. Wenige Tage nach meinem Einstieg bin ich damit schon 30% im Plus. Der amerikaniche Optimismus ist ansteckend. Ich werde mich wohl verstärkt auf US-Aktien konzentrieren müssen, denn am deutschen Aktienmarkt gibt es so etwas nicht...

Ich setze die Zusammenfassung des Blogs von John Peterson heute fort. Peterson unterteilt die börsennotierten Batteriehersteller in zwei Hauptklassen

- "cool devices" wie zum Beispiel Lithium-Ionen Batterien, die eine ausgezeichnete Leistung versprechen, aber momentan noch sehr teuer sind. Eine Kilowattstunde kostet im Schnitt etwa 1333 USD bei Lithium Ionen Batterien (weitere Infos auf dem Blog von Peterson).

- "chead devices" wie zum Beispiel Bleibatterien, die eine schlechtere Leistung habe, aber dafür sehr günstig herzustellen sind. Bei Bleibatterien kostet eine Kilowattstunde im Schnitt etwas zwischen 150 bis 300 USD (weitere Infos auf dem Blog von Peterson).

Die börsennotierten Gesellschaften ordnet Peterson folgedermaßen ein:

Cool Emerging

Das sind aufstrebende Unternehmen mit dünner Kapitaldecke, die sich auf Hochleistungs-Batterietechnologie spezialisiert haben, die momentan noch sehr teuer ist. Vermutlich werden die meisten dieser Firmen noch weitere Kapitalsprizen benötigen.

Cool Sustainable

Diese Klasse beinhaltet Batterieunternehmen mit guter Kapitalausstattung von relativ teuren Speichertechnologien. Die jährlichen Verluste, die noch anfallen, sind relativ klein im Vergleich zur Kapitalausstattung.

Cheap Emerging

In dieser Klasse sind Gesellschaften enthalten, die sich auf sehr günstige Energiespeicher-Technologien spezialisiert haben. Die jährlichen Verluste sind noch relativ hoch im Vergleich zur Kapitalausstattung. Zusätzliche Kapitalspritzen werden notwendig sein.

Cheap Sustainable

Diese Firmen produzieren günste Energiespreicher-Technologien und verfügen über eine solide Kapitalausstattung sowie über eine breite Kundenbasis.

Chinese Companies

In dieser Klasse sind chinesische Firmen vertreten, die an der US-Börse notiert sind. Diese Unternehmen sind teilweise profitabel und exportieren ihre Produkte in die USA. Peterson geht nicht davon aus, dass diese Gesellschaften zukünftig eine Schlüsselrolle einnehmen werden.

Mein Fazit: Für die Elektroauto-Revolution dürften überwiegend die Unternehmen interessant sein, die sich auf Hochtechnologie-Batterien konzentrieren. Das sind zum Beispiel Ener1 und A123 Systems. Die Hersteller von günstiger Stromspeicher-Technologie wie Enersys und Axxion Power haben ihre klare Stärken bei der Dezentralisierung der Energieversorung. Wenn zum Beispiel jeder Haushalt Solarmodule auf dem Dach hat und überschüssige Energie selbst speichert, um sie dann bei hohen Stromtagespreisen gezielt ins Netz einzuspeisen.

die Amerikaner versprühen gerade einen Gründeroptimismus, von dem wir in Deutschland nur träumen können. Vor einem Jahr dachte ich die Amis wären auf dem Gebiet der Batterietechnologie uneinholbar weit abgeschlagen. Die Voraussetzungen für die asiatischen Produzenten, die seit Jahren Erfahrungen in der Verbesserung von Notebook-Akkus sammeln konnten, waren eindeutig besser. Doch die Amerikaner haben etwas was kaum ein anderes Land der Welt besitzt, einen funktionierenden Kapitalmarkt. Es wäre in Deutschland unvorstellbar, dass Wissenschaftler 500 Millionen Euro einsammeln, um an einer fortschrittlichen Batterietechnologie zu forschen. Alles was mit Börse und Aktien zu tun hat, wird in Deutschland momentan leider verteufelt. So werden die Marktführer für Batterietechnologie in 10 Jahren vermutlich in den USA angesiedelt sein.

A123 Systems konnte am Freitag in den USA um weitere 14% zulegen. Wenige Tage nach meinem Einstieg bin ich damit schon 30% im Plus. Der amerikaniche Optimismus ist ansteckend. Ich werde mich wohl verstärkt auf US-Aktien konzentrieren müssen, denn am deutschen Aktienmarkt gibt es so etwas nicht...

Ich setze die Zusammenfassung des Blogs von John Peterson heute fort. Peterson unterteilt die börsennotierten Batteriehersteller in zwei Hauptklassen

- "cool devices" wie zum Beispiel Lithium-Ionen Batterien, die eine ausgezeichnete Leistung versprechen, aber momentan noch sehr teuer sind. Eine Kilowattstunde kostet im Schnitt etwa 1333 USD bei Lithium Ionen Batterien (weitere Infos auf dem Blog von Peterson).

- "chead devices" wie zum Beispiel Bleibatterien, die eine schlechtere Leistung habe, aber dafür sehr günstig herzustellen sind. Bei Bleibatterien kostet eine Kilowattstunde im Schnitt etwas zwischen 150 bis 300 USD (weitere Infos auf dem Blog von Peterson).

Die börsennotierten Gesellschaften ordnet Peterson folgedermaßen ein:

Cool Emerging

Das sind aufstrebende Unternehmen mit dünner Kapitaldecke, die sich auf Hochleistungs-Batterietechnologie spezialisiert haben, die momentan noch sehr teuer ist. Vermutlich werden die meisten dieser Firmen noch weitere Kapitalsprizen benötigen.

-

Ener1, HEV

Valence, VLNC

Altair Nanotechnologies, ALTI

Beacon Power, BCON

Cool Sustainable

Diese Klasse beinhaltet Batterieunternehmen mit guter Kapitalausstattung von relativ teuren Speichertechnologien. Die jährlichen Verluste, die noch anfallen, sind relativ klein im Vergleich zur Kapitalausstattung.

-

A123 Systems, AONE

Maxell Technologies, MXWL

Ultralife Corporation

Cheap Emerging

In dieser Klasse sind Gesellschaften enthalten, die sich auf sehr günstige Energiespeicher-Technologien spezialisiert haben. Die jährlichen Verluste sind noch relativ hoch im Vergleich zur Kapitalausstattung. Zusätzliche Kapitalspritzen werden notwendig sein.

-

Axion Power, AXPW.OB

ZBB Energy, ZBB

Cheap Sustainable

Diese Firmen produzieren günste Energiespreicher-Technologien und verfügen über eine solide Kapitalausstattung sowie über eine breite Kundenbasis.

-

Enersys, ENS

Exide Technologies, XIDE

C&D Technologies, CHP

Active Power, ACPW

Chinese Companies

In dieser Klasse sind chinesische Firmen vertreten, die an der US-Börse notiert sind. Diese Unternehmen sind teilweise profitabel und exportieren ihre Produkte in die USA. Peterson geht nicht davon aus, dass diese Gesellschaften zukünftig eine Schlüsselrolle einnehmen werden.

-

Advanced Battery Technologies, ABAT

China BAK Battery, CBAK

China Ratar Power, CRTP

Hong Kong Highpower, HPJ

Mein Fazit: Für die Elektroauto-Revolution dürften überwiegend die Unternehmen interessant sein, die sich auf Hochtechnologie-Batterien konzentrieren. Das sind zum Beispiel Ener1 und A123 Systems. Die Hersteller von günstiger Stromspeicher-Technologie wie Enersys und Axxion Power haben ihre klare Stärken bei der Dezentralisierung der Energieversorung. Wenn zum Beispiel jeder Haushalt Solarmodule auf dem Dach hat und überschüssige Energie selbst speichert, um sie dann bei hohen Stromtagespreisen gezielt ins Netz einzuspeisen.

| bewerten | 1 Bewertungen |

|

Donnerstag, 01. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

Erweiterung der Liste "Batterie-Aktien"

Liebe Leser,

die amerikanische Website www.altenergystocks.com hat eine Liste mit Batterie-Aktien veröffentlicht. Ich habe unsere Liste von gestern daher um vier Titel ergänzt, die fett hervorgehoben sind.

ABAT: Advanced Battery Technologies

ALTI: Altair Nanotechnologies

AONE: A123 Systems

ARTX: Arotech Corp

AXPW: Axion Power International

BYDDF: Byd Co

CBAK: China Bak Battery

CHP: C&d Technologies

CRTP: China Ritar Power Corp

ENS: Enersys

HEV: Ener1

HPJ: Hong Kong Highpower Technology

JCI: Johnson Controls

MXWL: Maxwell Technologies

OMG: OM Group

PPO: Polypore International

SGPEF.PK: Saft Group

ULBI: Ultralife Corp

VLNC: Valence Technology

XIDE: Exide Technologies

ZBB: Zbb Energy

Wenn Sie weitere Informationen zu diesen Firmen einholen möchten, empfehle ich Ihnen als Anlaufstelle die Website von www.moneycentral.com. Geben Sie dort einfach das Tickerkürzel ein, um einen Überblick über die jeweilige Company zu erhalten.

die amerikanische Website www.altenergystocks.com hat eine Liste mit Batterie-Aktien veröffentlicht. Ich habe unsere Liste von gestern daher um vier Titel ergänzt, die fett hervorgehoben sind.

ABAT: Advanced Battery Technologies

ALTI: Altair Nanotechnologies

AONE: A123 Systems

ARTX: Arotech Corp

AXPW: Axion Power International

BYDDF: Byd Co

CBAK: China Bak Battery

CHP: C&d Technologies

CRTP: China Ritar Power Corp

ENS: Enersys

HEV: Ener1

HPJ: Hong Kong Highpower Technology

JCI: Johnson Controls

MXWL: Maxwell Technologies

OMG: OM Group

PPO: Polypore International

SGPEF.PK: Saft Group

ULBI: Ultralife Corp

VLNC: Valence Technology

XIDE: Exide Technologies

ZBB: Zbb Energy

Wenn Sie weitere Informationen zu diesen Firmen einholen möchten, empfehle ich Ihnen als Anlaufstelle die Website von www.moneycentral.com. Geben Sie dort einfach das Tickerkürzel ein, um einen Überblick über die jeweilige Company zu erhalten.

| bewerten | 1 Bewertungen |

|

Donnerstag, 01. Oktober 2009

Kategorie: Allgemein |

0 Kommentare

Konferenz über Batterie Aktien vom 4. bis 7. Oktober: Was man wissen muss

Liebe Leser,

in Seattle findet vom 4. bis 7. Oktober eine Konferenz über "Electrical Energy Storage Applications and Technologies". Internationale Experten präsentieren neue wissenschaftliche Erkenntnisse über Technologien zur Speicherung von elektrischer Energie. Als ein anerkannter Experte auf diesem Gebiet wird John Peterson einen Vortrag halten. Peterson war früher Direktor der Firma "Axion Power International". Auf Seekingalpha.com führt John Peterson einen Blog, wo er letzte Woche einen fundierten Überblick über Batterieaktien geben hat. Ich fasse für Sie die wichtigsten Punkte zusammen

Peterson schreibt, dass jeder Investor in diesem Segment folgende vier Fakten kennen sollte:

Peterson stellt fest, dass jeder Hersteller von Lithitum Ionen Batterien seine Produktionskapazitäten mehr als auslasten kann. Die Nachfrage nach qualitativ hochwertigen Batterien ist weit größer als das Angebot. Interessant finde ich die Aussage, dass die klassischen Bleibatterie gerade massiv unterschätzt wird und diese Technologie in den kommenden Jahren höhere Wachstumsraten haben wird als Lithium Ionen Batterien. Die marktführenden Unternehmen auf diesem Gebiet sind Enersys, Exide Technologies, C&D Technologies und Axion Power International. Diese Aktien werden mit deutlichen Bewertungsabschlag gegenüber Unternehmen, die sich auf die Lithium Ionen Technologie konzentriert haben, gehandelt.

Morgen werde ich weitermachen mit einer Zusammenfassung des zweiten Teils über Batterieaktien aus dem Blog von John Petersen. Meine vorläufiges Fazit aus dem ersten Teil lautet:

Erstens: Rohstoffe machen 70% bis 80% der Produktionskosten für Batterien aus. wir sollten uns verstärkt nach den benötigten Rohstoffen und den Förderern dieser Rohstoffe umschauen.

Zweitens: Die hohe industrielle Fertigungstiefe von Batterien bestätigt meine Einschätzung, dass das Elektroauto-Zeitalter die ökonomischen Wirtschaftsstrukturen radikal auf den Kopf stellen und massive Investitionen auslösen wird. Das lässt sehr hohe wirtschaftliche Wachstumsraten im kommenden Jahrzehnt erwarten. Ich verweise für eine ausführlichere Darstellung auf meinen Newsletter.

in Seattle findet vom 4. bis 7. Oktober eine Konferenz über "Electrical Energy Storage Applications and Technologies". Internationale Experten präsentieren neue wissenschaftliche Erkenntnisse über Technologien zur Speicherung von elektrischer Energie. Als ein anerkannter Experte auf diesem Gebiet wird John Peterson einen Vortrag halten. Peterson war früher Direktor der Firma "Axion Power International". Auf Seekingalpha.com führt John Peterson einen Blog, wo er letzte Woche einen fundierten Überblick über Batterieaktien geben hat. Ich fasse für Sie die wichtigsten Punkte zusammen

Peterson schreibt, dass jeder Investor in diesem Segment folgende vier Fakten kennen sollte:

- Batterien basieren großteils auf Chemie, anstatt auf Physik. Die extrem hohen Wachstumsraten, die wir zum Beispiel bei Halbleiter- und Computerchips gesehen haben, sind in der Batterieindustrie nicht realistisch. Realistischer ist es anzunehmen, dass sich die jährlichen Wachstumsraten des technischen Fortschritts in dieser Technologie, was Speicherfähigkeit und Kostenreduktion betrifft, im einstelligen Prozentbereich bewegen.

- Der Batteriesektor besitzt eine enorme industrielle Fertigungstiefe. Für höhere Umsätze müssen massive Investitionen in neue Fabriken und Produktionsanlegen getätigt werden, ein Prozess, der viel Geld und Zeit verschlingt.

- Die Herstellung von Batterien benötigt zahlreiche Rohstoffe als Inputfaktoren, die normalerweise 70% bis 80% der Herstellungskosten ausmachen. Diese knappen und teuren Rohstoffe könnten zu einem Schlüsselfaktor der Industrie werden.

- Diese Revolution der sauberen Technologien wird alles vergangene in den Schatten stellen. Zum ersten Mal in der menschlichen Geschichte leben wir ein einer Welt mit sechs Milliarden Menschen, die den Lebenstil kennen, den 600 Millionen Menschen von uns täglich als selbstverständlich erachten. Weil jene Menschen wissen welcher Lebensstandard möglich ist, wird jeder von ihnen hart arbeiten, einen kleinen Teil des Traums ebenfalls zu erhalten. Um diese Menschen alle am Wirtschaftsleben teilhaben zu lassen, ohne katastrophale Folgen für unsere Umwelt, sind neue Lösungen, die die Umweltverschmutzung reduzieren, unbedingt erforderlich.

Peterson stellt fest, dass jeder Hersteller von Lithitum Ionen Batterien seine Produktionskapazitäten mehr als auslasten kann. Die Nachfrage nach qualitativ hochwertigen Batterien ist weit größer als das Angebot. Interessant finde ich die Aussage, dass die klassischen Bleibatterie gerade massiv unterschätzt wird und diese Technologie in den kommenden Jahren höhere Wachstumsraten haben wird als Lithium Ionen Batterien. Die marktführenden Unternehmen auf diesem Gebiet sind Enersys, Exide Technologies, C&D Technologies und Axion Power International. Diese Aktien werden mit deutlichen Bewertungsabschlag gegenüber Unternehmen, die sich auf die Lithium Ionen Technologie konzentriert haben, gehandelt.

Morgen werde ich weitermachen mit einer Zusammenfassung des zweiten Teils über Batterieaktien aus dem Blog von John Petersen. Meine vorläufiges Fazit aus dem ersten Teil lautet:

Erstens: Rohstoffe machen 70% bis 80% der Produktionskosten für Batterien aus. wir sollten uns verstärkt nach den benötigten Rohstoffen und den Förderern dieser Rohstoffe umschauen.

Zweitens: Die hohe industrielle Fertigungstiefe von Batterien bestätigt meine Einschätzung, dass das Elektroauto-Zeitalter die ökonomischen Wirtschaftsstrukturen radikal auf den Kopf stellen und massive Investitionen auslösen wird. Das lässt sehr hohe wirtschaftliche Wachstumsraten im kommenden Jahrzehnt erwarten. Ich verweise für eine ausführlichere Darstellung auf meinen Newsletter.

| bewerten | 1 Bewertungen |

|