|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Mittwoch, 19.03. in seinem Trading Tagebuch:

Robinhood Marktes hat die perfekte Kombination aus Bank und Broker erschaffen. Mit 26 Mio. Kunden und einem verwalteten Vermögen von fast 190 Mrd. USD gehört Robinhood zu den am schnellsten wachsenden Online-Brokern. Die Kreditkarte mit 3 %-Cashback ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 25.06. 20:17 Uhr ******************* |

| 06.06. 18:20 Uhr ******************* |

| 05.06. 17:58 Uhr 2500 Toast (WKN A3C3Y4) zu 44,05 USD an der NYSE |

| 08.04. 21:50 Uhr 1000 Tennant verkauft zu 69,55 USD / 700 Applied Materials gekauft zu 128,15 USD |

| 08.04. 17:28 Uhr 2200 Super Micro Computer verkauft zu 31,38 € auf Tradegate (+5 %) |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Community News |

0 Kommentare

Samstag, 30. Juli 2011

Unser US Index Trader Holger Kopp beendet den Juli mit einem Gewinn von +855,63€

Auch im Juli trat Holger mit 10.000€ Startkapital an und dem Ziel, mit CFD Trading 1000€ zu verdienen. Dieses Vorhaben ist ihm angesichts der turbulenten Märkten hervorragend geklückt. Im Juli verbuchte sein Realdepot ein Plus von 855,63€. Damit setzt sich die Erfolgsserie seit Start des Trading Channels "US Index Trading" weiter fort.

Handelsergebnis Mai: +989,38€

Handelsergebnis Juli: +732,15€

Holger Kopp handelt hauptsächlich zwischen 18 und 22 Uhr. Wenn es starke Verzerrungen bei den vorbörslichen Kursen gibt, setzt er machmal auch direkt um 8 Uhr eine erste Order ab.

-> Infos zu "US Index Trading (CFD)"

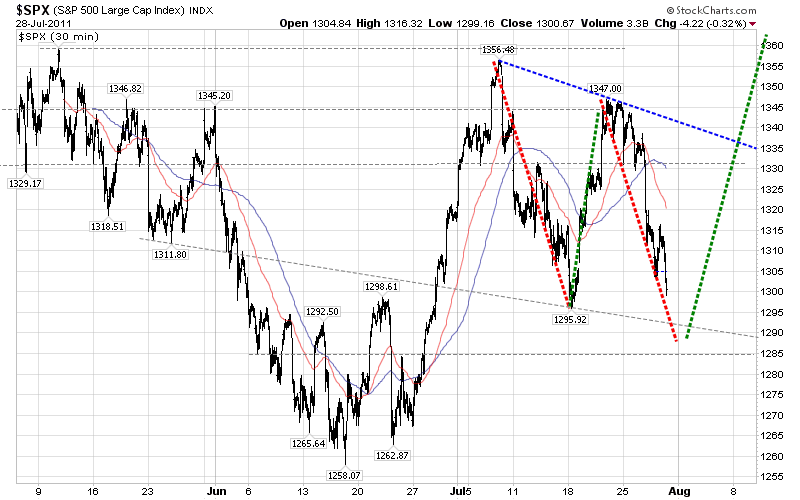

Chart aus der Tagesanalyse von Freitag: Der Index hat nahezu perfekt das Szenario abgearbeitet. Holger Kopp konnte mit einer Longposition fast am Tagestief von der Intraday-Erholung des S&P 500 profitieren.

Handelsergebnis Mai: +989,38€

Handelsergebnis Juli: +732,15€

Holger Kopp handelt hauptsächlich zwischen 18 und 22 Uhr. Wenn es starke Verzerrungen bei den vorbörslichen Kursen gibt, setzt er machmal auch direkt um 8 Uhr eine erste Order ab.

-> Infos zu "US Index Trading (CFD)"

Chart aus der Tagesanalyse von Freitag: Der Index hat nahezu perfekt das Szenario abgearbeitet. Holger Kopp konnte mit einer Longposition fast am Tagestief von der Intraday-Erholung des S&P 500 profitieren.

| bewerten | 2 Bewertungen |

|

Donnerstag, 28. Juli 2011

Kategorie: Allgemein |

2 Kommentare

DAX bricht ein. Immense Kursverluste bei MDAX-Titeln!

Liebe Leser,

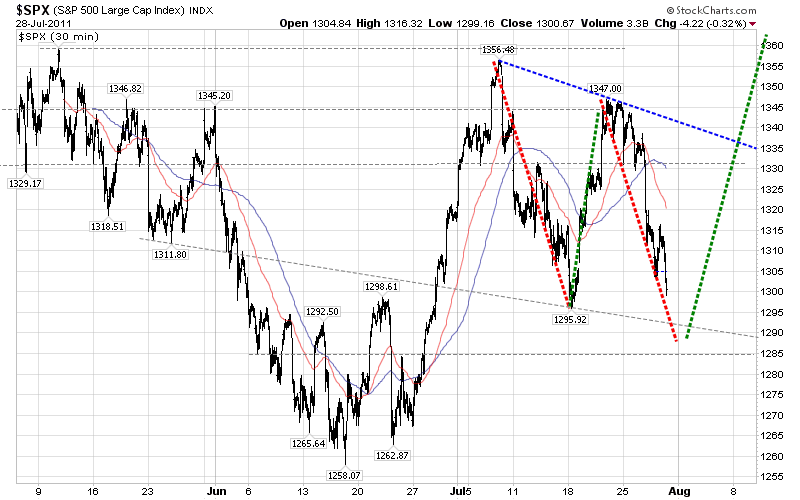

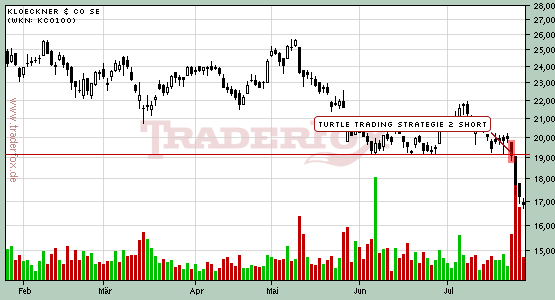

der deutsche Aktienmarkt ist in den Händen ausländischer Investoren. Die derzeitigen Kursverluste bei MDAX-Titeln sind daher schwer zu interpretieren. Preismuster wie bei Kloeckner & Co deuten eigentlich immer auf bevorstehende schlechte Nachrichten hin, jedoch ist in der aktuellen Situation auch die Erklärung denkbar, dass US-Investoren ein Teil ihrer Gelder abziehen, um für den Fall einer Eskalation der US-Schuldenkrise liquide Mittel in der Hinterhand zu haben.

Zur Marktstrategie: Mein Timing war in den letzten Wochen ausgesprochen gut. In Hinblick auf die EU-Schuldenkrise schrieb ich am 15. Juli:

- Big Short Squeeze voraus! Das größere Risiko liegt eindeutig auf der Shortseite...

So kam es auch. Der DAX legt nach dem EU-Schuldengipfel um etwa 250 Punkte zu.

Den US-Schuldenstreit beurteile ich jedoch anders. Meinen Cashbestand habe ich auf über 80% erhöht. Ich bin nicht bereit, das Risiko einer Eskalation zu tragen. Wenn eine Lösung zur Anhebung der Schuldengrenze über Nacht herbeigeführt wird, wird der DAX am nächsten Tag vielleicht mit einem Up-Gap von 2% eröffnen. Wenn am WE immer noch keine Einigung zwischen Republikanern und Demokraten erzielt wurde, besteht die Gefahr, dass der Markt seinen Abwärtstrend weiter beschleunigt. Und das heißt am deutschen Markt, dass sich MDAX-Werte und andere Titel in der zweiten Reihe um -10% bis -15% in zwei Tagen verbilligen können. Betrachten wir die bisher absolvierten Kursverluste

Klockner & Co: -15% in 3 Tagen

Centrotec: -10% in 2 Tagen

Gildemeister: -8% seit gestern

Volkswagen VZ: -8% seit gestern

Continental: -8% in 2 Tagen

Porsche -9% in 2 Tagen

Das ist schon heftig genug dafür, dass die Chance zu einem glimpflichen Ende noch gegeben ist. Wenn die Zeitungen nächste Woche mit Headlines aufmachen, dass die USA Pleite sind, was bei einer kurzfristigen Zahlungsunfähigkeit ja gar nicht stimmt (die Presse übertreibt ja immer gerne. Man denke nur an die Zeit nach der Lehman-Pleite zurück, als überall vom Kollaps des Finanzsystems geschrieben wurde), dann kann dies ohne Zweifel Panikverkäufe auslösen.Ich schätze das Chance-Risiko-Verhältnis, im Markt investiert zu sein, also äußert schlecht ein. Daher mein hoher Cashbestand.

Kloeckner & Co hat mittlerweile 35% seit dem Jahreshoch verloren.

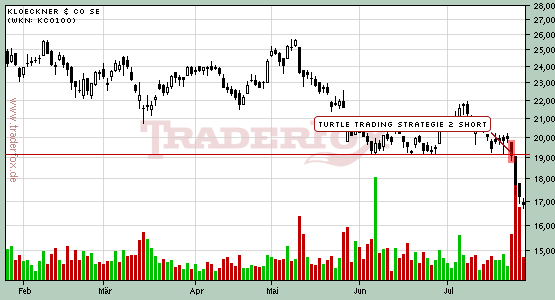

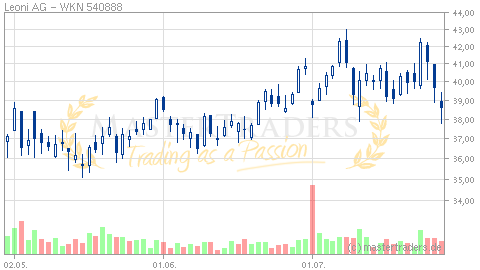

Leoni bricht nach der Prognoseerhöhung für das Gesamtjahr ein! Das waren heftige Bullenfallen im Automobilsektor.

der deutsche Aktienmarkt ist in den Händen ausländischer Investoren. Die derzeitigen Kursverluste bei MDAX-Titeln sind daher schwer zu interpretieren. Preismuster wie bei Kloeckner & Co deuten eigentlich immer auf bevorstehende schlechte Nachrichten hin, jedoch ist in der aktuellen Situation auch die Erklärung denkbar, dass US-Investoren ein Teil ihrer Gelder abziehen, um für den Fall einer Eskalation der US-Schuldenkrise liquide Mittel in der Hinterhand zu haben.

Zur Marktstrategie: Mein Timing war in den letzten Wochen ausgesprochen gut. In Hinblick auf die EU-Schuldenkrise schrieb ich am 15. Juli:

- Big Short Squeeze voraus! Das größere Risiko liegt eindeutig auf der Shortseite...

So kam es auch. Der DAX legt nach dem EU-Schuldengipfel um etwa 250 Punkte zu.

Den US-Schuldenstreit beurteile ich jedoch anders. Meinen Cashbestand habe ich auf über 80% erhöht. Ich bin nicht bereit, das Risiko einer Eskalation zu tragen. Wenn eine Lösung zur Anhebung der Schuldengrenze über Nacht herbeigeführt wird, wird der DAX am nächsten Tag vielleicht mit einem Up-Gap von 2% eröffnen. Wenn am WE immer noch keine Einigung zwischen Republikanern und Demokraten erzielt wurde, besteht die Gefahr, dass der Markt seinen Abwärtstrend weiter beschleunigt. Und das heißt am deutschen Markt, dass sich MDAX-Werte und andere Titel in der zweiten Reihe um -10% bis -15% in zwei Tagen verbilligen können. Betrachten wir die bisher absolvierten Kursverluste

Klockner & Co: -15% in 3 Tagen

Centrotec: -10% in 2 Tagen

Gildemeister: -8% seit gestern

Volkswagen VZ: -8% seit gestern

Continental: -8% in 2 Tagen

Porsche -9% in 2 Tagen

Das ist schon heftig genug dafür, dass die Chance zu einem glimpflichen Ende noch gegeben ist. Wenn die Zeitungen nächste Woche mit Headlines aufmachen, dass die USA Pleite sind, was bei einer kurzfristigen Zahlungsunfähigkeit ja gar nicht stimmt (die Presse übertreibt ja immer gerne. Man denke nur an die Zeit nach der Lehman-Pleite zurück, als überall vom Kollaps des Finanzsystems geschrieben wurde), dann kann dies ohne Zweifel Panikverkäufe auslösen.Ich schätze das Chance-Risiko-Verhältnis, im Markt investiert zu sein, also äußert schlecht ein. Daher mein hoher Cashbestand.

Kloeckner & Co hat mittlerweile 35% seit dem Jahreshoch verloren.

Leoni bricht nach der Prognoseerhöhung für das Gesamtjahr ein! Das waren heftige Bullenfallen im Automobilsektor.

Kommentar von KnothK:

KLÖCKNER VERLIERT NOCH 50%

Kommentar von JayJay12345:

http://www.spiegel.de/wirtschaft/unternehmen/0,1518,777555,00.html

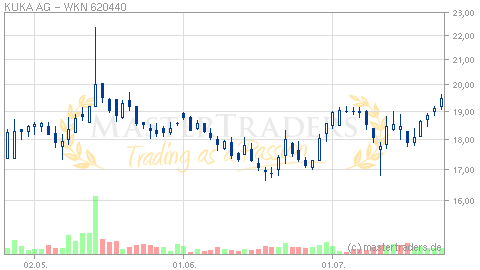

Eine Chance für Kuka?

| bewerten | 14 Bewertungen |

|

Donnerstag, 28. Juli 2011

Kategorie: Allgemein |

7 Kommentare

USA Zahlungsausfall: Meine Position!

Liebe Leser,

wie aus einer Schockstarre eine globale Katastrophe werden kann, hat die Pleite von Lehman Brothers vorgeführt. Von einem Tag auf denen anderen stellten Firmen ihre Auftragsvergabe zurück und Konsumenten hielten ihr Geld zusammen. Aus einer Finanzkrise, die von den Zentralbanken hätte kontrolliert werden können, wurde eine kleine Weltwirtschaftskrise. Angesichts dieser Erfahrungen ist das politische Schauspiel in den USA mehr als nur eine groteske Zeitungsschlagzeile, es ist eine reale Gefahr für die wirtschaftliche Entwicklung. Rein faktisch hätte ein kurzfristiger Zahlungsausfall der USA keine weitreichenden, internationalen Konsequenzen. Die FED würde mit nahezu 100%iger Wahrscheinlichkeit auslaufende Anleihen aufkaufen und die Anleihekurse stabilisieren. Die Gläubiger der USA könnten somit jederzeit ihre US-Staatsanleihen wieder zu Geld machen. Zu solchen rationalen Betrachtungen tendieren Anleger und Wirtschaftsakteure jedoch nicht. Schon in dieser Woche verzeichnen die Aktienmärkte aus Nervosität vor einer Eskalation der Schuldenkrise deutliche Kursverluste. Wenn keine Einigung im Schuldenstreit erzielt wird, ist es absehbar, dass Panik an den Finanzmärkten ausbrechen würde, mit all den so schwer kontrollierbaren Rückkopplungseffekten.

Eine in der Verfassung verankerte Schuldenbremse ist eine gute Sache, auch die intensive politische Diskussion darüber, ob sie angehoben werden darf. Ich bin auch jemand, der für einen schlanken Staat eintritt, weil ich glaube, dass eine geringere Staatsquote in Deutschland unser aller Wohlstand verbessern würde. Mit der Tea Party Bewegung in den USA kann ich dennoch nicht sympathisieren. Die Tea Party Aktivisten erinnern mich ein wenig an religiöse Fanatiker, die nicht mehr den Wohlstand ihres Landes in den Mittelpunkt stellen, sondern ihre eigenen Ideale, oder besser gesagt, ihre eigenen Vorteile. Solche fundamentalen, unnachgiebigen Positionen haben bei Parteien, die in der Regierungsverantwortung stehen, nichts verloren. Wer regiert muss den Willen zum Konsens haben. In einer funktionierenden Demokratie müssen solche radikalen Position im Wahlkampf offengelegt werden. Dann können die Bürger sich für eine Seite entscheiden. Das Verhalten der Tea Party Aktivisten ist nach meinem Empfinden zutiefst undemokratisch und schädlich für die Gesellschaft.

Viele Grüße

Simon Betschinger

wie aus einer Schockstarre eine globale Katastrophe werden kann, hat die Pleite von Lehman Brothers vorgeführt. Von einem Tag auf denen anderen stellten Firmen ihre Auftragsvergabe zurück und Konsumenten hielten ihr Geld zusammen. Aus einer Finanzkrise, die von den Zentralbanken hätte kontrolliert werden können, wurde eine kleine Weltwirtschaftskrise. Angesichts dieser Erfahrungen ist das politische Schauspiel in den USA mehr als nur eine groteske Zeitungsschlagzeile, es ist eine reale Gefahr für die wirtschaftliche Entwicklung. Rein faktisch hätte ein kurzfristiger Zahlungsausfall der USA keine weitreichenden, internationalen Konsequenzen. Die FED würde mit nahezu 100%iger Wahrscheinlichkeit auslaufende Anleihen aufkaufen und die Anleihekurse stabilisieren. Die Gläubiger der USA könnten somit jederzeit ihre US-Staatsanleihen wieder zu Geld machen. Zu solchen rationalen Betrachtungen tendieren Anleger und Wirtschaftsakteure jedoch nicht. Schon in dieser Woche verzeichnen die Aktienmärkte aus Nervosität vor einer Eskalation der Schuldenkrise deutliche Kursverluste. Wenn keine Einigung im Schuldenstreit erzielt wird, ist es absehbar, dass Panik an den Finanzmärkten ausbrechen würde, mit all den so schwer kontrollierbaren Rückkopplungseffekten.

Eine in der Verfassung verankerte Schuldenbremse ist eine gute Sache, auch die intensive politische Diskussion darüber, ob sie angehoben werden darf. Ich bin auch jemand, der für einen schlanken Staat eintritt, weil ich glaube, dass eine geringere Staatsquote in Deutschland unser aller Wohlstand verbessern würde. Mit der Tea Party Bewegung in den USA kann ich dennoch nicht sympathisieren. Die Tea Party Aktivisten erinnern mich ein wenig an religiöse Fanatiker, die nicht mehr den Wohlstand ihres Landes in den Mittelpunkt stellen, sondern ihre eigenen Ideale, oder besser gesagt, ihre eigenen Vorteile. Solche fundamentalen, unnachgiebigen Positionen haben bei Parteien, die in der Regierungsverantwortung stehen, nichts verloren. Wer regiert muss den Willen zum Konsens haben. In einer funktionierenden Demokratie müssen solche radikalen Position im Wahlkampf offengelegt werden. Dann können die Bürger sich für eine Seite entscheiden. Das Verhalten der Tea Party Aktivisten ist nach meinem Empfinden zutiefst undemokratisch und schädlich für die Gesellschaft.

Viele Grüße

Simon Betschinger

Kommentar von glazaraza:

hallo.

bin neu hier und verfolge natürlich auch die aktuelle situation. jetzt meine frage? was würdest du an meiner stelle mit den depotwerten machen

hier kurz eine aufstellung der werte:

Gildemeister

Süss microtec

Helma Eigenheimbau

Youniq

euromicron

Jungheinrich

2G Bio Energietechnik

KPS

und je einen Call auf Leoni und Thyssenkrupp

soll ich einige positionen trotz Verlustes glattstellen?

mfg

Kommentar von glazaraza:

Wie würden Sie in meinem Falle handeln??

mfg

Kommentar von Simon:

@glazaraza: Ich darf aufgrund der Gesetzgebung nicht beratend tätig sein (Vorschriten für Beratungsprotokolle etc.). Das würde auf die Schnelle auch gar nicht gehen, weil jede Kauf- oder Verkaufsentscheidung in eine Gesamtstrategie eingebunden sein muss. Bei MasterTraders haben wir die Philosophie, dass erfahrende Trader mit realem Geld vorhandeln. Als Neuling kann man gut nachvollziehen wie erfolgreiches Trading funktioniert und selbst daraus Rückschlüsse ziehen:

http://www.mastertraders.de/premium/

Kommentar von glazaraza:

ja verstehe schon. möchte Sie auch nicht in schwierigkeiten bringen.

arbeite jetzt seit 3,5 jahren bei einer bank und seit dem ich meine ersten aktien vor 2 jahren gekauft habe wuchs mein Interesse für dieses themengebiet ständig an. mein traum wäre es auch als trader bzw. aktienanalyst tätig zu sein. bin halt jetzt nur am überlegen wie ich vorgehen soll..

Kommentar von glazaraza:

Welche Werte halten Sie noch im Depot?? habe gelesen Sie haben Ihren Cashbestand immens erhöht..

Kommentar von wincor:

dieses statement unterschreibe ich zu 100 %. besonders den hinweis, dass die teapartybewegung vor allem für ihre eigenen vorteile handelt.

Kommentar von Wavre:

Die Teaparty ist ja auch nicht ernstzunehmen. Sie ist ein Sammelbecken der Ängste, der Unbildung und der Radikalisierung. Quasi ein Zeichen dafür, das die Geselslchaft in den USA immer weniger funktioniert. Sollte Obama aber 2012 wiedergewählt werden, dann hätte er das zu einem großen Teil der Teaparty zu verdanken. Denn die Wahlen werden in den USA immer noch in der Mitte + X gewonnen. Eine Radikalisierung war bisher immer gleichbedeutend mit einem Verlust an Wählerstimmen. Und eine Palin oder Bachmann (und auch ein Ron Paul) sind für die breite Masse der Amerikaner schlicht und einfach nicht wählbar. Mal ganz davon abgesehen, das die Teapartybewegung ökonomische Prinzipien vertritt, die ungefähr so realitätsnah sind wie der Sozialismus stalinistischer Prägung.

| bewerten | 11 Bewertungen |

|

Mittwoch, 27. Juli 2011

Kategorie: Allgemein |

10 Kommentare

Das Wall Stree Casino - 2 Fragen - Risiko nehmen oder in Cash flüchten!

Liebe Leser,

ich fühle mich mittdrin im Wall Street Casino. Die Kugel läuft, das Roulette-Rad dreht sich. Wo wird die Kugel landen? Auf rot oder auf weiß? Vermutlich wissen es nur Präsident Obama und John Boehner, wie viel von dem aktuellen Theater Poltikshow ist und ob sie in letzter Sekunde einlenken würden. Es gibt für uns Trader derzeit zwei elementare Fragen:

1. Nehme ich das Risiko auf mich?

2. Flüchte ich in Cash und gehe auf Nummer sicher?

Vermutlich wird die Entscheidung irgendwann nach Börsenschluss fallen und deutsche Börsianer werden dann mit einem gewaltigen Up- oder Downgap konfrontiert. Es handelt sich, um eine Ausgangslage, die ich als Trader nicht mehr kontrollieren kann und bei der kein vernünftiges Positionsmanagement mehr möglich ist.

Ich habe mich heute für die sichere Variante entschieden und schweren Herzens einige meiner aussichtsreichsten (aus fundamentaler Sicht) Positionen verkauft. Das Risiko, dass es mir 10% Depot in ein oder zwei Tagen zusammenhaut, bin ich nicht bereit, auf mich zu nehmen. Dafür verzichte auf die ersten Gewinne einer möglichen Erleichterungsrally, wenn eine Einigung über die Anhebung der Schuldengrenze erzielt wird.

ich fühle mich mittdrin im Wall Street Casino. Die Kugel läuft, das Roulette-Rad dreht sich. Wo wird die Kugel landen? Auf rot oder auf weiß? Vermutlich wissen es nur Präsident Obama und John Boehner, wie viel von dem aktuellen Theater Poltikshow ist und ob sie in letzter Sekunde einlenken würden. Es gibt für uns Trader derzeit zwei elementare Fragen:

1. Nehme ich das Risiko auf mich?

2. Flüchte ich in Cash und gehe auf Nummer sicher?

Vermutlich wird die Entscheidung irgendwann nach Börsenschluss fallen und deutsche Börsianer werden dann mit einem gewaltigen Up- oder Downgap konfrontiert. Es handelt sich, um eine Ausgangslage, die ich als Trader nicht mehr kontrollieren kann und bei der kein vernünftiges Positionsmanagement mehr möglich ist.

Ich habe mich heute für die sichere Variante entschieden und schweren Herzens einige meiner aussichtsreichsten (aus fundamentaler Sicht) Positionen verkauft. Das Risiko, dass es mir 10% Depot in ein oder zwei Tagen zusammenhaut, bin ich nicht bereit, auf mich zu nehmen. Dafür verzichte auf die ersten Gewinne einer möglichen Erleichterungsrally, wenn eine Einigung über die Anhebung der Schuldengrenze erzielt wird.

Kommentar von Reblaus:

ich gehe völlig konform mit dir! Wo ist der Schutzschirm für Trader und private Anleger?

Kommentar von wincor:

ich sehe die situation etwas anders. alle welt rechnet mit extremen bewegungen nach dieser politentscheidung. sehr oft passiert in solchen situationen etwas unerwartetes und ich rechne eher mit moderaten schwankungen. mal sehen was passiert.

Kommentar von Simon:

@Wincor: Top, die Wette gilt!

Kommentar von Simon:

Der Cashaufbau war richtig: So langsm wächst Panik heran:

Krones -8%

Leoni -4%

MTU -4%

Kloeckner & Co -4%

Kommentar von Trader 11940:

meiner meinung nach wird seit monaten einfach nach gründen gesucht, um die kurse in den keller zu drücken. erst ist es griechenland. wie sich hier eine lösung angedeutet hat, wurde die italienische karte gespielt. zwischendurch mal portugal und spanien. jetzt usa. auch in den usa wird es eine lösung geben. wenn auch auf den letzten drücker. und ich gehe jede wette ein, dass dann nach einer kurzen rally das ganze spiel mit spanien und portugal wieder von vorne beginnt...

Kommentar von Homee:

...oder Frankreich (siehe heutige FTD)

Kommentar von gil:

kann mir mal jemand erklären wo der wesentlich unterschied ist ..zwischen ,die Republikaner wollen die schuldengrenze in 2 und die Demokraten in 1 schritt erhöhen?!ist das Ergebniss am schluß nicht das selbe?wo liegt der große unterschied ...das Ziel Ergebnis kommt aufs gleiche raus oder nicht?

Kommentar von wincor:

@gil, um ein grundsätzliches verständnis für die momentanen entwicklungen in den usa zu erhalten ist dieser ältere artikel aus der süddeutschen hilfreich - imo ist die diskussion über die anhebung der schuldengrenze nicht der wesentliche punkt:

http://www.sueddeutsche.de/geld/die-grossen-erbfaelle-geld-macht-hass-zwei-brueder-auf-kreuzzug-1.1004439

Kommentar von Alex.:

Naja die Schuldengrenze wurde soweit ich weiß insgesamt 74 mal angehoben. Ist die USA einmal pleite gegangen??? Nein ;-) Die Wahrscheinlichkeit, dass die USA die Schuldengrenze nicht bis Dienstag erhöht tangiert also fast gegen null. Meine Einschätzung: Morgen 7000 Punkte im Dax und am Montag Kaufpanik.

Kommentar von gil:

@wincor ein sehr interessanter Artikel ...ja da wird einem schon ein wenig mulmig wenn man das liest

| bewerten | 11 Bewertungen |

|

Montag, 25. Juli 2011

Kategorie: Allgemein |

5 Kommentare

Das ist Outperformance!

Liebe Leser,

die Märkte sind gefangen in einer nervösen Seitwärtsbewegung. Börsianer wurden zum Spielball der Großpolitik degradiert. Ob sich die ausgabefreudigen Demokraten und die sturen Republikaner gütlich einigen wollen oder aus wahltaktischen Gründen bereit sind, die Krise eskalisieren zu lassen, weiß kein Mensch. Auch wenn es in diesem Jahr mit der Mehrzahl der Aktien leicht nach unten ging, konnte man mit zwei einfachen Investment-Ansätzen relativ gut verdienen!

1. Regenerative Energien meiden

Wie viele Börsendienste und Magazine haben nach der Japan-Katastrophe zum Einstieg in Solar- und Windenergieaktien geraten? Fast alle. Wir von TradeCentre haben hingegen konsequent von Solaraktien abgeraten und ganz klar begründet, warum diese Unternehmen Geld vernichten und kein Investor Geld investieren sollte. Unser Empfehlung, wie man von der Energiewende profitieren kann, war 2G Bio-Energietechnik. Diese Aktie haussiert seit drei Monaten.

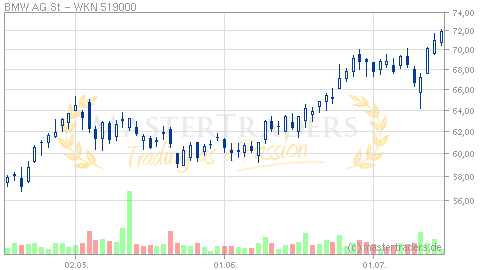

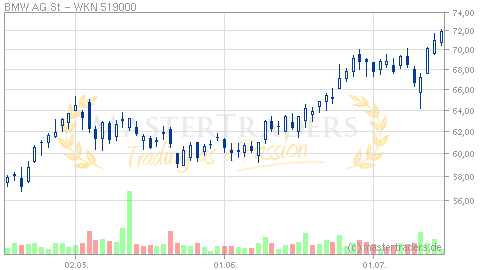

2. Im Umfeld des boomenden Automobilsektors investieren

Keine andere Branche profitiert von der Globalisierung so stark wie der Automobilsektor. Die einst zyklische Branche wird bis 2020 auf einem dynamischen Wachstumspfad zu deulich höheren Absatzniveaus wachsen. Wir von TradeCentre haben dies frühzeitig erkannt.

Weil wir diese beiden Investment-Ansätze berücksichtigt haben, erreicht das TradeCentre Musterdepot heute ein Plus seit Jahresanfang von 19%. Keine andere mir bekannte Börsenpublikation schneidet in diesem Jahr mit einem komplett nachbildbaren Musterdepot (alle Transaktionen werden vor Börseneröffnung bekannt gegeben) so gut ab.

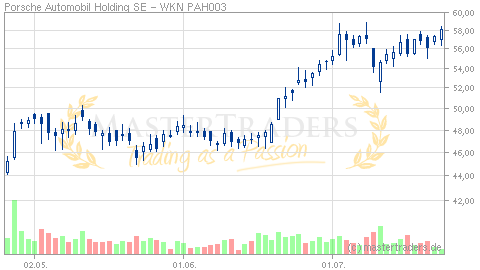

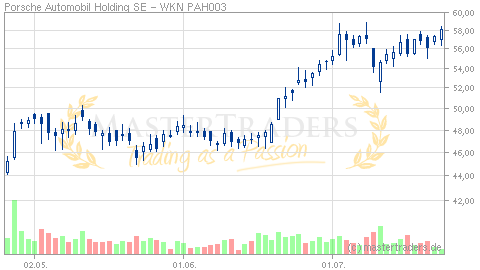

Werfen wir einen Blick auf drei TradeCentre Bullen, die sich heute besonders schön entwickeln

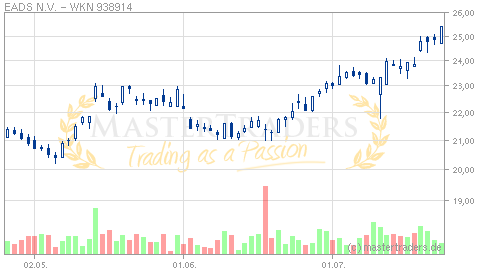

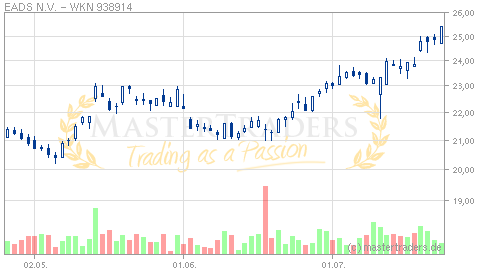

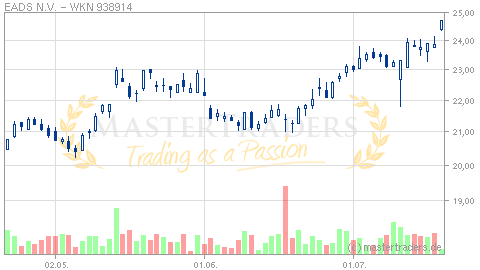

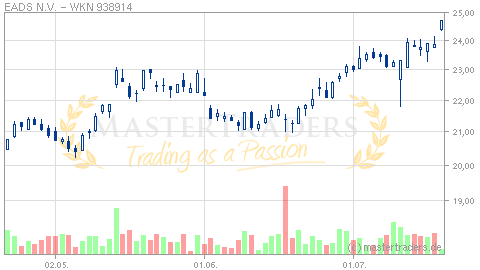

EADS: Dass das Unternehmen mit dem A320neo Marktanteile gegenüber Boeing würde gewinnen können, haben wir bereits nach der Pariser Luftfahrtsshow antizipiert.

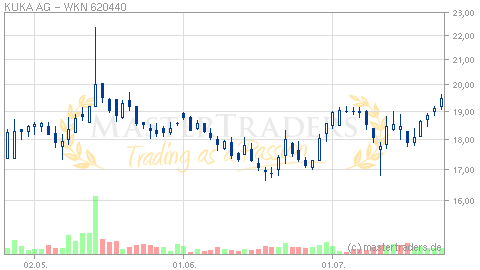

Kuka: Wenn Daimler, BMW, Volkswagen und Co ihre Produktionskapazitäten erweitern, kommen meist die Roboter von Kuka mit zum Einsatz

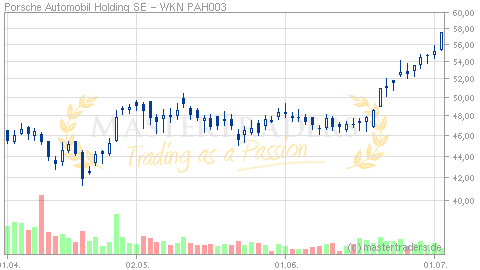

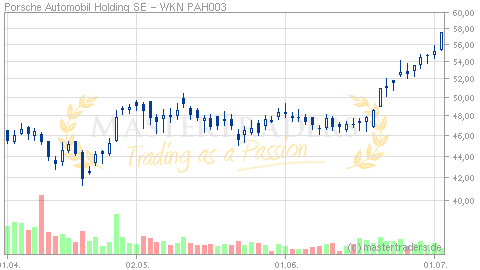

Porsche: Die Kursverluste im Zuge der Kapitalerhöhung machten noch einmal einen günstigen Einstieg möglich. Wir haben die Chance genutzt und liegen nun knapp 30% im Plus.

Fazit: Mit einem Bezugspreis von nur 199€ pro Jahr kommen Sie in den Genuss von erstklassigem Research:

-> TradeCentre Börsenbrief hier bestellen

die Märkte sind gefangen in einer nervösen Seitwärtsbewegung. Börsianer wurden zum Spielball der Großpolitik degradiert. Ob sich die ausgabefreudigen Demokraten und die sturen Republikaner gütlich einigen wollen oder aus wahltaktischen Gründen bereit sind, die Krise eskalisieren zu lassen, weiß kein Mensch. Auch wenn es in diesem Jahr mit der Mehrzahl der Aktien leicht nach unten ging, konnte man mit zwei einfachen Investment-Ansätzen relativ gut verdienen!

1. Regenerative Energien meiden

Wie viele Börsendienste und Magazine haben nach der Japan-Katastrophe zum Einstieg in Solar- und Windenergieaktien geraten? Fast alle. Wir von TradeCentre haben hingegen konsequent von Solaraktien abgeraten und ganz klar begründet, warum diese Unternehmen Geld vernichten und kein Investor Geld investieren sollte. Unser Empfehlung, wie man von der Energiewende profitieren kann, war 2G Bio-Energietechnik. Diese Aktie haussiert seit drei Monaten.

2. Im Umfeld des boomenden Automobilsektors investieren

Keine andere Branche profitiert von der Globalisierung so stark wie der Automobilsektor. Die einst zyklische Branche wird bis 2020 auf einem dynamischen Wachstumspfad zu deulich höheren Absatzniveaus wachsen. Wir von TradeCentre haben dies frühzeitig erkannt.

Weil wir diese beiden Investment-Ansätze berücksichtigt haben, erreicht das TradeCentre Musterdepot heute ein Plus seit Jahresanfang von 19%. Keine andere mir bekannte Börsenpublikation schneidet in diesem Jahr mit einem komplett nachbildbaren Musterdepot (alle Transaktionen werden vor Börseneröffnung bekannt gegeben) so gut ab.

Werfen wir einen Blick auf drei TradeCentre Bullen, die sich heute besonders schön entwickeln

EADS: Dass das Unternehmen mit dem A320neo Marktanteile gegenüber Boeing würde gewinnen können, haben wir bereits nach der Pariser Luftfahrtsshow antizipiert.

Kuka: Wenn Daimler, BMW, Volkswagen und Co ihre Produktionskapazitäten erweitern, kommen meist die Roboter von Kuka mit zum Einsatz

Porsche: Die Kursverluste im Zuge der Kapitalerhöhung machten noch einmal einen günstigen Einstieg möglich. Wir haben die Chance genutzt und liegen nun knapp 30% im Plus.

Fazit: Mit einem Bezugspreis von nur 199€ pro Jahr kommen Sie in den Genuss von erstklassigem Research:

-> TradeCentre Börsenbrief hier bestellen

Kommentar von Trader 10707:

Amüsiert habe ich mich über die Formulierung "Börsianer wurden zum Spielball der Großpolitik degradiert". Nach meine Wahrnehmung war es seit Monaten umgekehrt: Die Finanzmärkte treiben die Politiker vor sich her.

Aber ansonsten nervt auch mich die unsichere Situation.

Kommentar von Simon:

Erkläre das genauer, Trader10707. Nach meinem Kenntnisstand werden Staatshaushalte von Politikern verabschiedet. Es sind Politiker, die entscheiden, Geld von den Finanzmärkten aufnehmen zu wollen. ;) Von den Finanzmärkten bekommen sie dann lediglich eine faire Antwort, über den zu erwartenden Zins.

Kommentar von Trader 10707:

Hallo Simon,

gemeint habe ich das seit Monaten andauernde Gezerre um die Schuldenkrise einzelner europäischer Staaten, insbesondere Griechenland sowie den Euro. Immer wieder fassten die EU-Politiker Beschlüsse über sogenannte Rettungspakete, Einbeziehung privater Investoren etc., aber immer wieder trat keine Beruhigung der Finanzmärkte ein, sondern die Hysterie weitete sich aus. Eine besonders dubiose Rolle spielten dabei die Ratingagenturen, die immer wieder Öl ins Feuer gossen. Dass diese "Rate-Agenturen" nicht objektiv sind, haben sie schon vor Jahren gezeigt, als sie amerikanische Ramsch-Hypotheken mit "AAA" bewertet hatten. Hinter diesen Rating-Agenturen stehen Interessen.

Neulich habe ich im Fernsehen ein Interview mit einem amerikanischen Hedgefond-Manager gesehen. Der Reporter fragte ihn, ob Hedgefonds europäische Staaten angreifen. Seine Antwort: "Ja, das kann man so sehen".

Das Thema könnte ich noch wesentlich mehr ausweiten, das würde aber den Rahmen hier sprengen. Deshalb nur kurz zusammen gefasst: Finanzmärkte sind nicht "fair", sondern versuchen, aus allem Profit zu schlagen. Moral spielt da keine Rolle.

Kommentar von Simon:

Hallo Trader 10707, dann gibt du den Griechen doch Kredite für 3% Zinsen! Warum legst du dein Geld nicht dort an? Aber vermutlich wirst du nach kurzem Nachdenken sehr schnell zu dem Schluss kommen, dass die Rating von S&P und Co die Situation absolut realistisch einschätzen.

Kommentar von elementleader:

Ich denke Ihr beiden streitet Euch über etwas fundamentales - der eine kommt von einer eher antropologischen Seite (die ich auch vertrete, by the way( und hinterfragt den Sinn der ganzen Sache und somit auch die AUSGEUFERTE Erpressung der Politik durch Finanzakteure und der andere spiegelt rein den Blick der klassischen (allerdings schon oft fehlgeschlagenen) Finanztheorie wieder - trefft Euch doch mal in der Mitte, wie wärs?

| bewerten | 14 Bewertungen |

|

Freitag, 22. Juli 2011

Kategorie: Allgemein |

1 Kommentar

Innovationsmaschine USA: Was Deutschland von den Amerikanern noch lernen kann

Liebe Leser,

die erfolgreichsten Konzerne der Welt sitzen in den USA. Nahezu jedes neue Produkt oder Geschäftskonzept, das die Welt erobert, wird von amerikanischen Unternehmern auf den Markt gebracht. Auch die Profitabilität amerikanischer Firmen wird in keinem anderen entwickelten Industriestaat in dieser Form erreicht. Im zweiten Quartal verbuchte Google etwa ein Umsatzplus um 32 Prozent auf 9 Mrd. €. Dabei wurde ein Gewinn von 2,51 Mrd. US-Dollar erzielt. Auch Apple legte ein neues Rekordquartal hin, das für ungläubiges Staunen sorgte. Dank explodierender Verkaufszahlen für iPad und iPhone steigerte Apple den Quartals-Umsatz um 82 Prozent auf 28,6 Mrd. und konnte einen sagenhaften Nettogewinn von 7,31 Mrd. US-Dollar verbuchen. Die Fähigkeit der US-Ökonomie neue Produktinnovationen zu erschaffen, hat während der Krise nicht gelitten. Kein Wunder, Firmenneugründungen werden von der ungleichen Vermögensverteilung tendenziell befeuert, weil es in den USA eine Art Sport vermögender Privatpersonen und Hollywood-Stars geworden ist, Geld in Venture Capital Projekte zu investieren. Amerika ist das Land der abenteuerlustigen Entrepreneure.

Produktinnovationen wie das Apple iPad sind die wichtigste Quelle für reales und nachhaltiges Wirtschaftswachstum. Die Stärke der USA in dieser Disziplin offenbart in gleicher Weise die Schwäche der deutschen Wirtschaft. Den Mirkoprozessoren-Boom in den 1970er Jahren hat Deutschland verschlafen, genauso wie den Beginn des Internetzeitalters um die Jahrtausendwende. Die dominierenden Konzerne wurden alle in den USA gegründet. Die deutschen Strukturen, angefangen beim Arbeitsmarkt bis hin zur Mentalität der Bevölkerung, begünstigen schrittweise Produktverbesserungen, solange sich alles in gegebenen und gewohnten Bahnen bewegt. Der deutsche Ingenieur verbessert mit großem Eifer die Energieeffizienz des Verbrennungsmotors, solange er monatlich seinen sicheren Gehaltsscheck bekommt, scheitert aber bei mutigen Vorhaben mit Firmenneugründungen wie Tesla Motors die ganze Branche aufrollen zu wollen. Dieses Jahrzehnt wird das deutsche Modell blendend funktionieren, weil die Globalisierung den Export etablierter Industriegüter befeuert. Langfristig muss Deutschland von den USA Innovationsfähigkeit und Unternehmertum lernen. Innovation definiere ich hierbei als das die Schöpfung neuer Geschäftskonzepte und neuer Produkte.

Viele Grüße

Simon Betschinger

die erfolgreichsten Konzerne der Welt sitzen in den USA. Nahezu jedes neue Produkt oder Geschäftskonzept, das die Welt erobert, wird von amerikanischen Unternehmern auf den Markt gebracht. Auch die Profitabilität amerikanischer Firmen wird in keinem anderen entwickelten Industriestaat in dieser Form erreicht. Im zweiten Quartal verbuchte Google etwa ein Umsatzplus um 32 Prozent auf 9 Mrd. €. Dabei wurde ein Gewinn von 2,51 Mrd. US-Dollar erzielt. Auch Apple legte ein neues Rekordquartal hin, das für ungläubiges Staunen sorgte. Dank explodierender Verkaufszahlen für iPad und iPhone steigerte Apple den Quartals-Umsatz um 82 Prozent auf 28,6 Mrd. und konnte einen sagenhaften Nettogewinn von 7,31 Mrd. US-Dollar verbuchen. Die Fähigkeit der US-Ökonomie neue Produktinnovationen zu erschaffen, hat während der Krise nicht gelitten. Kein Wunder, Firmenneugründungen werden von der ungleichen Vermögensverteilung tendenziell befeuert, weil es in den USA eine Art Sport vermögender Privatpersonen und Hollywood-Stars geworden ist, Geld in Venture Capital Projekte zu investieren. Amerika ist das Land der abenteuerlustigen Entrepreneure.

Produktinnovationen wie das Apple iPad sind die wichtigste Quelle für reales und nachhaltiges Wirtschaftswachstum. Die Stärke der USA in dieser Disziplin offenbart in gleicher Weise die Schwäche der deutschen Wirtschaft. Den Mirkoprozessoren-Boom in den 1970er Jahren hat Deutschland verschlafen, genauso wie den Beginn des Internetzeitalters um die Jahrtausendwende. Die dominierenden Konzerne wurden alle in den USA gegründet. Die deutschen Strukturen, angefangen beim Arbeitsmarkt bis hin zur Mentalität der Bevölkerung, begünstigen schrittweise Produktverbesserungen, solange sich alles in gegebenen und gewohnten Bahnen bewegt. Der deutsche Ingenieur verbessert mit großem Eifer die Energieeffizienz des Verbrennungsmotors, solange er monatlich seinen sicheren Gehaltsscheck bekommt, scheitert aber bei mutigen Vorhaben mit Firmenneugründungen wie Tesla Motors die ganze Branche aufrollen zu wollen. Dieses Jahrzehnt wird das deutsche Modell blendend funktionieren, weil die Globalisierung den Export etablierter Industriegüter befeuert. Langfristig muss Deutschland von den USA Innovationsfähigkeit und Unternehmertum lernen. Innovation definiere ich hierbei als das die Schöpfung neuer Geschäftskonzepte und neuer Produkte.

Viele Grüße

Simon Betschinger

Kommentar von elementleader:

USA produziert viele Produkte und ist das Land abenteuerlustiger Entrepreneure - richtig. Es ist aber auch das Land der größten sozialen Unterschiede, der größten dritten Welt unterhalb der Oberschicht und das Land der größten, nicht existierenden Mittelschicht.

Bei den beschriebenen Venture Capital Projekten gewinnen am Ende mal wieder nur die Investoren und nicht die unteren Schichten, die die Arbeit und den Fortschritt in ihrem Wohlstand nötig hätten.

Die USA könnten einiges von Deutschland lernen, was Gesellschaftsstruktur angeht - und was R&D angeht, ist D in der Welt immer noch ganz oben dabei.

| bewerten | 8 Bewertungen |

|

Mittwoch, 20. Juli 2011

Kategorie: Community News |

0 Kommentare

Community-Reporter: Betschinger macht an Boden gut. Kopp erzielt 4% Depotgewinn in zwei Tagen!

Liebe Leser,

unsere Trader konnten in den letzten beiden Wochen trotz der Börsenturbulenzen gut abschneiden. Simon Betschinger machte in den letzten beiden Wochen durch kurzfristige Swing Trades knapp 10.000€ gut. Hervorzuheben sind seine Trades mit Porsche, Kuka und Sixt. Holger Kopp beweis ein unglaublich gutes Marktgespühr. Manchmal fragen wir uns, ob sich Mr. Market beim Abarbeiten der Kursziele an den Chartanalysen von Holger orientiert. In den letzten beiden Tagen stieg sein CFD-Depot von 10112,83€ auf 10.571,31€. Seine bullische Markteinschätzung wurde auf ganzer Linie bestätig. Lesen Sie hierzu auch die Analyse: "Folgen die Truppen noch ihren Generälen". Wie Sie wissen startet Holger Kopp jeden Monat mit 10.000€ und dem Ziel monatlich 1000€ verdienen. Schauen Sie ihm über die Schulter, liebe leser Leser. Es lohnt sich.

-> Infos zu den Trading Channels

unsere Trader konnten in den letzten beiden Wochen trotz der Börsenturbulenzen gut abschneiden. Simon Betschinger machte in den letzten beiden Wochen durch kurzfristige Swing Trades knapp 10.000€ gut. Hervorzuheben sind seine Trades mit Porsche, Kuka und Sixt. Holger Kopp beweis ein unglaublich gutes Marktgespühr. Manchmal fragen wir uns, ob sich Mr. Market beim Abarbeiten der Kursziele an den Chartanalysen von Holger orientiert. In den letzten beiden Tagen stieg sein CFD-Depot von 10112,83€ auf 10.571,31€. Seine bullische Markteinschätzung wurde auf ganzer Linie bestätig. Lesen Sie hierzu auch die Analyse: "Folgen die Truppen noch ihren Generälen". Wie Sie wissen startet Holger Kopp jeden Monat mit 10.000€ und dem Ziel monatlich 1000€ verdienen. Schauen Sie ihm über die Schulter, liebe leser Leser. Es lohnt sich.

-> Infos zu den Trading Channels

| bewerten | 1 Bewertungen |

|

Mittwoch, 20. Juli 2011

Kategorie: Allgemein |

6 Kommentare

Aktuelle Ausgabe von "Der Aktionär" auf jeden Fall kaufen!

Liebe Leser,

"Der Aktionär" ist das meiner Meinung nach beste deutsche Börsenmagazin, das Sie am Kiosk finden können. Ein Abonnement ist Pflicht für jeden aktiven Börsianer. Darum freue ich mich natürlich jedes Mal sehr, wenn ich von der Redaktion bezüglich meiner Markteinschätzung und meiner Aktienfavoriten gefragt werde. In der aktuellen Ausgabe von "Der Aktionär" empfehle ich eine Aktie, die für die nächsten Monate deutliches Outperformance-Potenzial verspricht. Kaufen Sie die aktuelle Augabe, die Titelstory ist hochinteressant und bietet viele verwertbaren Anlagevorschläge.

"Der Aktionär" ist das meiner Meinung nach beste deutsche Börsenmagazin, das Sie am Kiosk finden können. Ein Abonnement ist Pflicht für jeden aktiven Börsianer. Darum freue ich mich natürlich jedes Mal sehr, wenn ich von der Redaktion bezüglich meiner Markteinschätzung und meiner Aktienfavoriten gefragt werde. In der aktuellen Ausgabe von "Der Aktionär" empfehle ich eine Aktie, die für die nächsten Monate deutliches Outperformance-Potenzial verspricht. Kaufen Sie die aktuelle Augabe, die Titelstory ist hochinteressant und bietet viele verwertbaren Anlagevorschläge.

Kommentar von Trader 10668:

Sorry, aber ich sitze gerade in Indien - New Delhi und habe nicht die Möglichkeit dieses Blatt zu kaufen. Was soll dieser Beitrag? Werbung!

Kommentar von Simon:

@Trader 10668: Es gibt "Der Aktionär" auch als ePaper!

Kommentar von Trader 10668:

Nochmal ich. Toller Hinweis :-( , ein abonnierter Service verweist auf eine Kurzfristabo (mit Aufwand verbunden) bei einem anderen Anbieter, um den eigenen Kunden die Info indirekt vorzuenthalten. Es geht mir nicht um das Geld, es geht mir um den Service und die Art und Weise! Entweder klare Informationen oder nicht! Also nochmal was soll dieser Beitrag? Dann bitte von nun an konsequent verkünden, dass zum "Mastertrader.de" der "Der Aktionär" hinsichtlich der vollständigen Informationsgewinnung dazugehört.

Hinweis: Bisher bin ich mit der Meinungsdarstellung und Markteinschätzung zufrieden - ich zahle auch für qualifizierte Statements.

Thema kann wegen mir nun geschlossen werden, wenn keine direkten Informationen dem Abonnenten mitgeteilt werden sollen.

Kommentar von maddin91:

@Trader 10668

Simon wird wohl kaum etwas im Aktionär verkünden, was er seinen Premium-Abonennten nicht erzählt. Außerdem braucht man beim Aktionär kein Abo, das Heft gibts für 3,80 Euro als ePaper - ich kaufs mir auch des Öfteren im Web und les es auf dem iPad.

Kommentar von Trader 10668:

@maddin91: Simon schreibt viel; früher waren klare Aussagen deutlicher erkennbar. Ich hab mal vorhin beim Zeitungshändler hier in New Delhi vorbeigeschaut - "Der Aktionär" gibt es nicht. Spass beiseite und schlaft nun gut hier ist es 3,5 Stunden später.

Kommentar von Förtsch:

Also der AKTIONÄR ist definitiv ein Abzockerblatt!!

Details erfährt man hier - natürlich immer noch gut genug im Internet versteckt:

http://www.ariva.de/forum/Das-Musterdepot-von-DER-AKTIONAeR-398630?search=immer%20noch%20abzocke%20deluxxe&pnr=10861053

| bewerten | 18 Bewertungen |

|

Mittwoch, 20. Juli 2011

Kategorie: Allgemein |

1 Kommentar

EADS +4,5%: Unser Top Pick hebt ab

Liebe Leser,

unser Bulle EADS startet heute so richtig durch. Um +4,5% auf 24,90€ geht es mit der Aktie nach oben. Nach Porsche kann nun auch der neue TradeCentre Musterdepotwert den Markt um Längen outperformen.

Was ist der Grund für diesen Kursanstieg? Bloomberg hatte berichtet, dass die Fluggesellschaft American Airlines bei der Modernisierung ihrer Flotte vertärkt auf die sparsamen Flugzeuge von Airbus (EADS) setzen will. American Airlines war bislang ein treuer Boeing-Kunde. Mit den spritsparenden A320neo Modell gewinnt Airbus gegenüber Boeing gerade kontinuierlich an Marktanteilen.

Der Luftfahrtssalon in Paris hatte diese Machtverschiebung zwischen EADS und Boeing bereits angekündigt. Die Auftragsflut nach der Messe sowie die überzeugende Analystenpträsentation, auf der EADS in Aussicht gestellt hat, die operativen Gewinnmargen deutlich erhöhen zu können, haben uns zum Kauf der EADS-Aktie für das TradeCentre Musterdepot bewogen.

Fazit: TradeCentre bietet hochwertigen Research zum absolut günstigen Preis von 199€ im Jahr. Der TradeCentre Börsenbrief gewann den "Deutscher Börsenbrief Award 2011", der im Zuge der Invest traditionell vom Investor Verlag vergeben wird.

unser Bulle EADS startet heute so richtig durch. Um +4,5% auf 24,90€ geht es mit der Aktie nach oben. Nach Porsche kann nun auch der neue TradeCentre Musterdepotwert den Markt um Längen outperformen.

Was ist der Grund für diesen Kursanstieg? Bloomberg hatte berichtet, dass die Fluggesellschaft American Airlines bei der Modernisierung ihrer Flotte vertärkt auf die sparsamen Flugzeuge von Airbus (EADS) setzen will. American Airlines war bislang ein treuer Boeing-Kunde. Mit den spritsparenden A320neo Modell gewinnt Airbus gegenüber Boeing gerade kontinuierlich an Marktanteilen.

Der Luftfahrtssalon in Paris hatte diese Machtverschiebung zwischen EADS und Boeing bereits angekündigt. Die Auftragsflut nach der Messe sowie die überzeugende Analystenpträsentation, auf der EADS in Aussicht gestellt hat, die operativen Gewinnmargen deutlich erhöhen zu können, haben uns zum Kauf der EADS-Aktie für das TradeCentre Musterdepot bewogen.

Fazit: TradeCentre bietet hochwertigen Research zum absolut günstigen Preis von 199€ im Jahr. Der TradeCentre Börsenbrief gewann den "Deutscher Börsenbrief Award 2011", der im Zuge der Invest traditionell vom Investor Verlag vergeben wird.

Kommentar von Simon:

Nun ist es offiziell, American Airlines bestellt 260 Flugzeuge bei Airbus mit der Option auf weitere 365 Stück. EADS wächst in neue Größenordnungen hinein und gewinnt Marktanteile auf dem wichtigen amerikanischen Markt. American Airlines hatte bislang ausschließlich bei Boeing bestellt.

| bewerten | 5 Bewertungen |

|

Freitag, 15. Juli 2011

Kategorie: Allgemein |

6 Kommentare

Big Short Squeeze voraus! Das größere Risiko liegt eindeutig auf der Shortseite...

Liebe Leser,

mit der Staatsschuldenproblematik verhält es sich ein wenig paradox. Staatsschulden schüren Ängste über ein kollabierendes Finanzsystem, Staatsschulden zwingen Regierungen zu harten Sparprogrammen, Bevölkerung und Börsianer machen sich Sorgen. Die Wirtschaft wird jedoch von expansiven Staatshaushalten eher beflügelt, solange keine harten Sparprogramme verabschiedet werden. Jeder Staatsschuld steht in gleicher Höhe ein privates Vermögen gegenüber. Hohe Staatsschulden bedeuten also gleichtzeitig hohe private Kaufkraft, was sich derzeit ja zum Beispiel an dem reißenden Absatz von Premiumautos und Immobilien durchaus bemerkbar macht

Die Unsicherheit, die auf den Märkten lastet, ist nahezu täglich spürbar. Der Pessimismus ist hoch und in den meisten Trader-Foren wird eher "short" gedacht als "long". Mein Eindruck ist, dass viele Trader auf Shortpositionen sitzen. Das gilt sowohl für die Privaten als auch für Insitutionelle. Ich würde mich mit einer Shortpositionierung nicht wohlfühlen, denn die Gefahr (für Shortys), dass die Zentralbanken die Staatsschuldenkrise auf einen Schlag lösen, ist groß und wahrscheinlich.

Der Blogger Henry Littig hat dazu vollkommen richtig geschrieben: "Die gesamte Schuldenkrise könnte man in ein paar Stunden ganz elegant lösen." Das ist vollkommen richtig. Sobald die EZB erklärt zu einem bestimmten Preis beliebig viele, bereit emittierte Staatsanleihen aufzukaufen, hätte die Schuldenkrise mit einem Schlag ihren Schrecken verloren.

Ein solches Szenario würde sich zum Alptraum eines jeden Shortspekulationen entwickeln. Der Markt wäre seine Sorgen los und die aus dem Anleihenkauf resultierende Geldmengenausweitung würde die Aktienmärkte zusätzlich stimulieren. Die EZB mag sich noch so prinzpientreu geben, ich glaube aber nicht, dass sie einen europäischen Staat wirklich wird Pleite gehen lassen wird. Im Notfall wird die EZB ein Aufkaufprogramm starten.

Die BMW-Aktie ist ein Paradebeispiel dafür wie wenig der ausufernde Pessimismus zur tatsächlichen Wirtschaftslage passt.

mit der Staatsschuldenproblematik verhält es sich ein wenig paradox. Staatsschulden schüren Ängste über ein kollabierendes Finanzsystem, Staatsschulden zwingen Regierungen zu harten Sparprogrammen, Bevölkerung und Börsianer machen sich Sorgen. Die Wirtschaft wird jedoch von expansiven Staatshaushalten eher beflügelt, solange keine harten Sparprogramme verabschiedet werden. Jeder Staatsschuld steht in gleicher Höhe ein privates Vermögen gegenüber. Hohe Staatsschulden bedeuten also gleichtzeitig hohe private Kaufkraft, was sich derzeit ja zum Beispiel an dem reißenden Absatz von Premiumautos und Immobilien durchaus bemerkbar macht

Die Unsicherheit, die auf den Märkten lastet, ist nahezu täglich spürbar. Der Pessimismus ist hoch und in den meisten Trader-Foren wird eher "short" gedacht als "long". Mein Eindruck ist, dass viele Trader auf Shortpositionen sitzen. Das gilt sowohl für die Privaten als auch für Insitutionelle. Ich würde mich mit einer Shortpositionierung nicht wohlfühlen, denn die Gefahr (für Shortys), dass die Zentralbanken die Staatsschuldenkrise auf einen Schlag lösen, ist groß und wahrscheinlich.

Der Blogger Henry Littig hat dazu vollkommen richtig geschrieben: "Die gesamte Schuldenkrise könnte man in ein paar Stunden ganz elegant lösen." Das ist vollkommen richtig. Sobald die EZB erklärt zu einem bestimmten Preis beliebig viele, bereit emittierte Staatsanleihen aufzukaufen, hätte die Schuldenkrise mit einem Schlag ihren Schrecken verloren.

Ein solches Szenario würde sich zum Alptraum eines jeden Shortspekulationen entwickeln. Der Markt wäre seine Sorgen los und die aus dem Anleihenkauf resultierende Geldmengenausweitung würde die Aktienmärkte zusätzlich stimulieren. Die EZB mag sich noch so prinzpientreu geben, ich glaube aber nicht, dass sie einen europäischen Staat wirklich wird Pleite gehen lassen wird. Im Notfall wird die EZB ein Aufkaufprogramm starten.

Die BMW-Aktie ist ein Paradebeispiel dafür wie wenig der ausufernde Pessimismus zur tatsächlichen Wirtschaftslage passt.

Kommentar von ohjeeeeeeeee:

Sind dir deine Beiträge nicht manchmal selbst peinlich? Abgesehen davon, dass die EZB deinen Vorschlag nicht realisieren darf, weil er gegen Art 123 AEUV verstoßt, würde dein Vorschlag zu einer Währungskrise führen. Schlechtes Haushalten würde nicht mehr bestraft werden. Einfach immer mehr Schulden machen, die EZB wirds schon richten und die anderen Staaten müssen es mit ausbaden. Aber Hauptsache Herr Betschinger profitiert (zumindest auf dem Papier) von der Liquiditätsschwemme. Was kümmern da die Kollateralschäden, gelle?

Kommentar von Reblaus:

der Art 123 AEUV wurde seit Mitte 2010 schon mehrmals nicht eingehalten.

Kommentar von Reblaus:

man hat dazu einen neuen Paragraphen geschaffen; ob er als rechtliche Grundlage hält, steht noch aus, denn die Grundsätze der stabilitätsorientierten Finanzpolitik gelten nach wie vor:

Die EU-Kommission stützt das geplante Rettungspaket für Griechenland auf Art. 136 AEUV (Vertrag über die Arbeitsweise der Europäischen Union, ehemals EG-Vertrag). Die Norm steht im 3. Kapitel ("Institutionelle Bestimmungen”) des 8. Titels des Vertrages über die Wirtschafts- und Währungsunion. Der Artikel wurde durch den Vertrag von Lissabon neu in das Vertragswerk aufgenommen. Er gilt nur für die Mitgliedstaaten, welche den Euro als gesetzliches Zahlungsmittel haben.

Art. 136 ermächtigt den Rat der EU dazu, Maßnahmen zu erlassen, um die Koordinierung und Überwachung der Haushaltsdisziplin der Mitgliedstaaten zu verstärken. Für das Beschlussverfahren verweist die Norm u. a. auf diejenige mit den Maastricht-Kriterien (Netto-Neuverschuldung nicht mehr als 3 Prozent des BIP, Schuldenstand nicht mehr als 60 Prozent des BIP, Art. 126 AEUV).

Kommentar von Yank:

@ohjeeeeeeeee: ist dir dein Benehmen nicht manchmal peinlich? Du versteckst dich wie ein Feigling hinter der Anonymität im Internet, um Leute anzuflamen, anstatt höflich mit denen auseinanderzusetzen. Niemand zwingt dich hier zu lesen. Wenn es dir nicht gefällt, geh wo anders hin mit deinen schlechten Manieren.

Kommentar von elementleader:

@ alle:

Simon sieht die Welt manchmal etwas sehr einfach und trifft - wie viele Vertreter der Finanztheorien - falsche Annahmen.

Dennoch teile ich seine Sicht, dass die Shortseite momentan die gefährlichere ist.

Kommentar von Marko:

@Simon: Guter Beitrag - ein Szenario, das man antizipieren kann. Der politische Wille ist nicht zu unterschätzen. Das Verständnis für den Makro-VWL-Zusammenhang zwischen Unternehmen und Haushalten fällt vielen schwer, da oft pauschal aus der BWL-Mikro-Perspektive gedacht wird.

| bewerten | 16 Bewertungen |

|

Mittwoch, 13. Juli 2011

Kategorie: Allgemein |

4 Kommentare

Monetärer Krieg zwischen China und den USA: Bernanke tauscht virtuelles Geld gegen reale Güter!

Liebe Leser,

der maßgebliche Grund warum die US-Inflationsrate trotz Seignorage (Staatsfinanzierung über die Druckerpresse) in Billionenhöhe kaum anspringt, ist die chinesische Währungsmanipulation. Die Chinesen betreiben diese in einem erschreckend großen Umfang. Im Juni baute die chinesische Zentralbank ihre Devisenreserven auf insgesamt 3200 Mrd. Dollar aus. Das entspricht in 2011 einer Aufstockung der Devisenreserven um etwa 42 Mrd. US-Dollar monatlich. Ein bedeutender Teil des Geldes, das Bernanke druckt, schwappt quasi direkt über den großen Teich nach China. Für wen ist das jetzt gut oder schlecht? Ich denke mittlerweile die US-Amerikaner lancieren hier ihr Meisterstück. Denn ein Großteil der Dollarschwemme, die nach China strömt, geht in Direktinvestments. Das heißt US-Investoren tauschen (aggregierte Sichtweise) frisch gedrucktes Geld gegen chinesische Vermögenswerte. Das können Firmen oder Immobilien sein. Kann es einen besseren Deal geben als virtuell geschaffenes Geld gegen reale Vermögensgegenstände zu tauschen? Wohl kaum. Auch aus diesem Grund dürfte klar sein, warum Bernanke über Inflationsängste momentan nur müde lächelt.

Die anhaltend starke Währungsmanipulation zeigt letztendlich wie wenig Vertrauen die chinesische Regierung bezüglich der Qualität der eigenen wirtschaftlichen Produktion hat. Die Angst geht um, dass bei einer Yuan-Aufwertung die chinesische Industrie nur schwer konkurrieren könnte. Das Kaufargument für China-Produkte ist der günstige Preis und nicht die Qualität. Diesen preislichen Wettbewerbsvorteil versuchen sich die Chinesen auf Biegen und Brechen zu erhalten. Auch wenn die Geldschwemme die Inflation mittlerweile auf ein ungünstiges Niveau von 6% angehoben hat. Gut und wünschenswert ist dieser "monetäre Krieg", der sich gerade zwischen der FED und der chinesischen Zentralbank abspielt, nicht. Es entstehen enorme Ungleichgewichte, weil sich Geld- und Handelsströme entwickeln, die auf freien Märkten so nicht stattfinden würden. Hauptschuldiger ist die chinesische Zentralbank. Auf der Nebenanklagebank sitzen Politiker aller Staaten, die mit ihrer Schuldenpolitik die Staatshaushalte in den Ruin gewirtschaftet haben. Ben Bernanke ist in diesem Wahnsinn ein kluger Schachspieler, der das beste versucht aus der Situation zu machen. Die EZB-Oberen sollte bei ihm in Schule gehen!

Viele Grüße

Simon Betschinger

der maßgebliche Grund warum die US-Inflationsrate trotz Seignorage (Staatsfinanzierung über die Druckerpresse) in Billionenhöhe kaum anspringt, ist die chinesische Währungsmanipulation. Die Chinesen betreiben diese in einem erschreckend großen Umfang. Im Juni baute die chinesische Zentralbank ihre Devisenreserven auf insgesamt 3200 Mrd. Dollar aus. Das entspricht in 2011 einer Aufstockung der Devisenreserven um etwa 42 Mrd. US-Dollar monatlich. Ein bedeutender Teil des Geldes, das Bernanke druckt, schwappt quasi direkt über den großen Teich nach China. Für wen ist das jetzt gut oder schlecht? Ich denke mittlerweile die US-Amerikaner lancieren hier ihr Meisterstück. Denn ein Großteil der Dollarschwemme, die nach China strömt, geht in Direktinvestments. Das heißt US-Investoren tauschen (aggregierte Sichtweise) frisch gedrucktes Geld gegen chinesische Vermögenswerte. Das können Firmen oder Immobilien sein. Kann es einen besseren Deal geben als virtuell geschaffenes Geld gegen reale Vermögensgegenstände zu tauschen? Wohl kaum. Auch aus diesem Grund dürfte klar sein, warum Bernanke über Inflationsängste momentan nur müde lächelt.

Die anhaltend starke Währungsmanipulation zeigt letztendlich wie wenig Vertrauen die chinesische Regierung bezüglich der Qualität der eigenen wirtschaftlichen Produktion hat. Die Angst geht um, dass bei einer Yuan-Aufwertung die chinesische Industrie nur schwer konkurrieren könnte. Das Kaufargument für China-Produkte ist der günstige Preis und nicht die Qualität. Diesen preislichen Wettbewerbsvorteil versuchen sich die Chinesen auf Biegen und Brechen zu erhalten. Auch wenn die Geldschwemme die Inflation mittlerweile auf ein ungünstiges Niveau von 6% angehoben hat. Gut und wünschenswert ist dieser "monetäre Krieg", der sich gerade zwischen der FED und der chinesischen Zentralbank abspielt, nicht. Es entstehen enorme Ungleichgewichte, weil sich Geld- und Handelsströme entwickeln, die auf freien Märkten so nicht stattfinden würden. Hauptschuldiger ist die chinesische Zentralbank. Auf der Nebenanklagebank sitzen Politiker aller Staaten, die mit ihrer Schuldenpolitik die Staatshaushalte in den Ruin gewirtschaftet haben. Ben Bernanke ist in diesem Wahnsinn ein kluger Schachspieler, der das beste versucht aus der Situation zu machen. Die EZB-Oberen sollte bei ihm in Schule gehen!

Viele Grüße

Simon Betschinger

Kommentar von Stauumfahrer:

es stellt sich die Frage wie diese "Globalen Ungleichgewichte" irgendwann umkehren werden? Nur nur durch eine Aufwertung des Yuan? Muss China nicht gleichzeitig dann die ganzen US-Staatsanleihen verkaufen, was deren Kurse bröckeln lassen würde? Dass Bernanke müde über "Inflation" lächeln kann liegt ja sicherlich auch am späteren "weginflationieren" der Schulden? Naja, wir dürfen gespannt sein. Auf jeden Fall hat aber die Finanzkrise gezeigt "was zuviel billiges" Geld bewirken kann. Selbst die Wirtschaftsdenker sind sich ja nicht eins..

Kommentar von ohjeeeeeeeee:

Abgesehen davon, dass dein Held Bernanke schon wieder einen Rückzieher gemacht hat, ist es für mich - und vermutlich den Rest der Welt - eine Neuheit, dass die Länder, aus denen die Investitionen fließen die Gewinner und die Länder in denen investiert werden die Verlierer sind. Benanke & Co. haben - im Gegensatz zu Dir - kapiert, dass QE1&2 nichts gebracht haben. Bernanke sind die US-Schulden auch völlig egal, sein Anliegen war es, den US-Arbeitsmarkt zu stimulieren und damit ist er völlig gescheitert. Die Chinesen häufen immer mehr Dollar an. Na und? Wo soll da das Problem der Chinesen sein? Selbst wenn der Dollar nichts mehr wert wäre, hätte China kein Problem, die USA aber umso mehr, weil keine Sau mehr der Geld als internationale Handelswährung akzeptieren würde. Und dann hätten die USA tatsächlich ein Problem. Dann kann Bernanke gerne immer mehr Dollar drucken, die keiner haben will. Deutschland ist einst mit deiner "grandiosen" Idee gescheitert.

Kommentar von Wavre:

Das Wachstum Chinas war in den letzten 10 Jahren eine der Säulen auf dem die Weltwirtschaft ruhte. Wenn 1 Milliarde Menschen langsam aber sicher zu Wohlstand kommt hat das seine Auswirkungen auf die Welt, ob man will oder nicht.

Von daher ist es nur logisch wenn überschüssiges Geld seinen Hafen dort sucht. Egal ob amerikanische Dollars oder deutsche Euros (sofern letztere nicht für Transfers oder Hilfspakete draufgehen). Nur was wird passieren wenn China seine erste große Rezession erlebt? Sei es aufgrund der mangelnden Qualität chinesischer Produkte oder aufgrund diverser Spekulationsblasen.

Selbst wenn das Wachstum von 8% auf 3% sinken würde hätte das Auswirkungen auf den gesamten globalen Wirtschaftskreislauf.

Kommentar von Marko:

Ein Großteil der US-Schulden liegen im Ausland. Wenn die USA irgendwann einfach einen Schuldenschnitt machen, sind die Real Assets immer noch da, die Schulden aber nicht. Fiat Money eben. Um für den Fall der Fälle vorbereitet zu sein, wurden auch nochmal die Militärinvestitionen aufgestockt (obwohl ja eigentlich "kein Geld" dafür da ist)...

| bewerten | 9 Bewertungen |

|

Dienstag, 12. Juli 2011

Kategorie: Allgemein |

5 Kommentare

Game Over Italien: 10jährige Kreditzinsen steigen heute über 6%!

Liebe Leser,

es ist vorbei, was die Finanzierungsmöglichkeiten von Italien über die internationalen Kapitalmärkte betrifft. Die 10jährigen Kreditzinsen italienischer Staasanleihen steigen heute über 6%. Damit dürfte es für Italien unmöglich werden, die notwendige Kreditneuaufmahme von etwa 200 Mrd. € in den nächsten Monaten selbst zu schultern. Italien braucht jetzt Hilfe! Wie sollte diese Unterstützung aussehen? Was auf keinen Fall passieren darf, ist eine Ausweitung des EU-Rettungsschirms. Dann wäre die Büchse der Pandora geöffnet und deutsche Staatsanleihen würden unter Beschuss beraten, weil jedem vernünftigen Menschen klar ist, dass Deutschland neben Griechenland, Portugal und Irland nun nicht auch noch Italien stützen kann.

Die Italien-Rettung sollte folgendermaßen bewerkstelligt werden:

1. Die EZB muss jetzt aktiv werden. Die Zentralbank sollte zu 5% Rendite für bereits emittierte zehnjährige italienische Staatsanleihen unbegrenzt Geldkurse stellen. Das würde dem Finanzsektor ermöglichen, mit leichten Verlusten und einem blauen Auge aus dem Italien-Engagement rauszukommen. Es muss dabei klar kommuniziert werden, dass der Zeitkorridor der EZB-Intervention auf etwa 4 Wochen eindeutig definiert ist.

2. Das würde die Märkte beruhigen, weil dann kein akutes Risiko mehr besteht. Danach muss der Umschuldungsmechanismus wie ich ihn zuletzt beschrieben habe, durchgeführt werden, um bei überschaubaren Kosten eine nachhaltige Gesundung Italiens zu ermöglichen!

Wo ist das Problem?

Der jüngste Hilferuf der EZB nach externen Beratern deutet darauf hin - man glaubt es kaum - dass in EZB wohl zu viele Beamte mit zu wenig Ahnung sitzen. Es fehlt ein Mann vom Format wie Ben Bernanke, der in seinen wissenschaftlichen Arbeiten Wirtschaftskrisen und die Rolle der Geldpolitik akribisch studiert hat und der deshalb zu einem entschlossenen Handeln fähig ist.

es ist vorbei, was die Finanzierungsmöglichkeiten von Italien über die internationalen Kapitalmärkte betrifft. Die 10jährigen Kreditzinsen italienischer Staasanleihen steigen heute über 6%. Damit dürfte es für Italien unmöglich werden, die notwendige Kreditneuaufmahme von etwa 200 Mrd. € in den nächsten Monaten selbst zu schultern. Italien braucht jetzt Hilfe! Wie sollte diese Unterstützung aussehen? Was auf keinen Fall passieren darf, ist eine Ausweitung des EU-Rettungsschirms. Dann wäre die Büchse der Pandora geöffnet und deutsche Staatsanleihen würden unter Beschuss beraten, weil jedem vernünftigen Menschen klar ist, dass Deutschland neben Griechenland, Portugal und Irland nun nicht auch noch Italien stützen kann.

Die Italien-Rettung sollte folgendermaßen bewerkstelligt werden:

1. Die EZB muss jetzt aktiv werden. Die Zentralbank sollte zu 5% Rendite für bereits emittierte zehnjährige italienische Staatsanleihen unbegrenzt Geldkurse stellen. Das würde dem Finanzsektor ermöglichen, mit leichten Verlusten und einem blauen Auge aus dem Italien-Engagement rauszukommen. Es muss dabei klar kommuniziert werden, dass der Zeitkorridor der EZB-Intervention auf etwa 4 Wochen eindeutig definiert ist.

2. Das würde die Märkte beruhigen, weil dann kein akutes Risiko mehr besteht. Danach muss der Umschuldungsmechanismus wie ich ihn zuletzt beschrieben habe, durchgeführt werden, um bei überschaubaren Kosten eine nachhaltige Gesundung Italiens zu ermöglichen!

Wo ist das Problem?

Der jüngste Hilferuf der EZB nach externen Beratern deutet darauf hin - man glaubt es kaum - dass in EZB wohl zu viele Beamte mit zu wenig Ahnung sitzen. Es fehlt ein Mann vom Format wie Ben Bernanke, der in seinen wissenschaftlichen Arbeiten Wirtschaftskrisen und die Rolle der Geldpolitik akribisch studiert hat und der deshalb zu einem entschlossenen Handeln fähig ist.

Kommentar von BullyBear:

Warum ziehst du nicht die Lösung in Erwägung, die schon vor einem Jahr von Olaf Henkel vorgeschlagen wurde: Die Euro-Nordländer (D, A; LUX, NL, FIN) treten aus der Eurozone aus und bilden eine eigne Währungsunion. Wer will sie daran hindern, außer den Dilettanten wie der Füsikerin und dem rollenden Krüppel, oder den Weicheiern in Österreich, die ebenfalls zu keinem harten Schnitt fähig zu sein scheinen? Sarkozy kann ja nicht wie weiland Napoleon die Kavallerie übern Rhein schicken, um die Bundesbank zu besetzen!

Das gäbe zwar ein Erdbeben an den Finanzmärkten, aber anschließend wäre die Lage klar und sie wird sich wieder beruhigen: Die Mafiosi- und Faulenzer-Staaten können weiterhin die Sonne genießen statt ehrlicher Arbeit nachzugehen und wir hätten unsere Ökonomie und den hart erarbeiteten Wohlstand gesichert.

(Notfalls etabliert jeder Nord-Staat wieder seine eigne Währung, wenns mit der neuen Union nicht klappt.)

Kommentar von Marco:

Alles gut und schön, finde den Vorschlag auch vernünftig, aber wo soll die EZB das Geld dafür her nehmen um die Anleihen aufzukaufen? Ist es denn nicht so, wie schon bereits vorgeschlagen, dass die EZB, um Geld zu bekommen, die EURO Bondes emittieren müsste und wir somit dann endgültig bei der Transferunion angelangt wären...

Kommentar von Simon:

@Marco

Geldschöpfung!

Kommentar von elementleader:

@ Simon: was Du nicht verstehst oder verstehen willst ist, dass das alles kein Zufall ist und z.B. deutsche Staatsanleihen unter Beschuss geraten SOLLEN. Merkst Du denn einfach nicht an den Aktionen der letzten Monate, dass niemand ein ernsthaftes Interesse daran hat, den EUR wieder stark und hart zu machen?

Wenn das Interesse seitens der Politik da wäre, dann wären all die Massnahmen die Du beschreibst ja richtig - aber es will eben keiner, weil es so nicht gedacht ist.

Das politische Projekt EUR ist kein finanzielles - es wurde uns nur als solches verkauft. Das Projekt EUR ist eine europäische Transferunion mit Hilfe einer gemeinsamen Währung. Wer davor die Augen verschliesst und sich wehrt, der handelt auch gegen Trends am Markt und knallt irgendwann vor die Wand.

Die einzige Lösung für D ist aus dem EUR auszutreten und einmal die ganzen Banken zu stützen, die den Club Med Müll auf den Büchern haben - dann kann der Rest vom EURO-Land sehen wo er bleibt und wie er wieder auf die Beine kommt. Nord- und Süd-EUR wären auch denkbar, aber so wie ist läuft ist der EUR zum scheitern verurteilt und die Währungsmärkte zeigen das deutlich in den Währungen außerhalb vom USD und JPY.

Kommentar von elementleader:

@ Marco: Geldschöpfung funktioniert ja so, dass die EZB die StaatsBonds von den Geschäftsbanken als Collateral annimmt und ihnen dafür dann Geld leiht. Diese verleihen es also weiter und so weiter und so fort.

Ist ja quasi wie ein Aufkauf, nur das die Bonds nur "verliehen" sind an die EZB - quasi als Dauerleihgabe oder -verpfändung. Aufkaufen kann die EZB ja nur, in dem sie wirklich neues Geld druckt und das sieht immer doof aus, also einfach mal die Beleihungsrichtlinien ändern (wie gerade geschehen für Portugal) und schon kann man auch Müll als Sicherheit hinterlegen. KLingt, doof, ist aber politisch so gewollt - Stichwort "Transferunion".

Für Stuttgart 21 gehen die Leute auf die Strasse, aber gegen die Enteignung und Inflation durch diesen ganzen Schmuh nicht. Dummes Volk, muss man sagen.

| bewerten | 11 Bewertungen |

|

Montag, 11. Juli 2011

Kategorie: Allgemein |

7 Kommentare

Finanzkrise 2.0: Die EZB muss jetzt intervenieren. Eine Inflationsprognose bei einem 500 Mrd. € Ankaufprogramm!

Liebe Leser,

aus einer kleinen Krise, die vor eineinhalb Jahren noch relativ einfach hätte gelöst werden können, wurde ein Monsterkrise gemacht. Anstatt einfach zu sagen: Griechenland ist Pleite, bekommt kein Geld mehr und jetzt retten wir alle systemrelevanten Banken wurden immer weitere Milliarden in kaputte System gepumpt. Jetzt stehen wir an dem Punkt, an dem eine weitere Ausweitung des Rettungsschirms endgültig eine sozialistische Transfergemeinschaft etablieren würde. Eine Ausweitung des Rettungsschirms würde den Grundstein für eine niedrigere Bonität deutscher Staatsanleihen legen. In ihrer unglaublich Naivität geht die EU-Komission derzeit noch davon aus, dass ein Rettungsschirm über 1,5 Billionen Euro die Renditen spanischer, italienischer Staatsanleihen wieder auf ein akzeptables Niveau absenken würde. Pustekuchen. Nicht die Zinsen der Problemländer würden fallen, sondern deutsche Staatsanleihen würden mittelfristig ins Rutschen kommen!

Ich fasse es klipp und klar zusammen:

-> Wenn der Rettungsschirm auf über eine Billion erweitert wird, dann werden deutsche Staatsanleihen unter Druck geraten.

Ich glaube nicht, dass Angela Merkel dies verstanden hat.

Wir sind an einem Punkt angelangt, an dem es vermutlich nur noch eine Lösung gibt: Die EZB muss den großen Befreiungsschlag starten. Die europäische Notenbank wird nicht darum herumkommen, Staatsanleihen in einer Größenordnung von 500 Mrd. € aufzukaufen, um das Schuldenproblem zu lösen. Was würde das für die Inflationsentwicklung bedeuten? Das BIP der EU-27 wird 2011 etwa 13 Billionen Euro betragen. Bei einer plötzlichen Geldmengenausweitung um 500 Mrd. € gehe ich davon aus, dass die aggregierte Nachfrage um etwa 50 Mrd. € ansteigen würde, was etwa 4% des BIP entspricht. Verteilt auf zwei Jahre würde das für zwei Jahre eine Inflationsbeschleunigigung um etwa 2 Prozentpunkte pro Jahr bedeuten. Stärker sichtbar wäre die EZB-Intervention auf den Assetmärkten.

Fazit: Die Kosten für die Lösung der Schuldenkrise entsprechen derzeit in etwa einer Inflationsbeschleunigung um 4 Prozenpunkte. Vorausgesetzt natürlich, die EZB-Intervention wird handwerklich richtig durchgeführt und mit einem Spar- und Reformpaket für Spanien, Italien und Co verknüpft. Let's do it!

aus einer kleinen Krise, die vor eineinhalb Jahren noch relativ einfach hätte gelöst werden können, wurde ein Monsterkrise gemacht. Anstatt einfach zu sagen: Griechenland ist Pleite, bekommt kein Geld mehr und jetzt retten wir alle systemrelevanten Banken wurden immer weitere Milliarden in kaputte System gepumpt. Jetzt stehen wir an dem Punkt, an dem eine weitere Ausweitung des Rettungsschirms endgültig eine sozialistische Transfergemeinschaft etablieren würde. Eine Ausweitung des Rettungsschirms würde den Grundstein für eine niedrigere Bonität deutscher Staatsanleihen legen. In ihrer unglaublich Naivität geht die EU-Komission derzeit noch davon aus, dass ein Rettungsschirm über 1,5 Billionen Euro die Renditen spanischer, italienischer Staatsanleihen wieder auf ein akzeptables Niveau absenken würde. Pustekuchen. Nicht die Zinsen der Problemländer würden fallen, sondern deutsche Staatsanleihen würden mittelfristig ins Rutschen kommen!

Ich fasse es klipp und klar zusammen:

-> Wenn der Rettungsschirm auf über eine Billion erweitert wird, dann werden deutsche Staatsanleihen unter Druck geraten.

Ich glaube nicht, dass Angela Merkel dies verstanden hat.

Wir sind an einem Punkt angelangt, an dem es vermutlich nur noch eine Lösung gibt: Die EZB muss den großen Befreiungsschlag starten. Die europäische Notenbank wird nicht darum herumkommen, Staatsanleihen in einer Größenordnung von 500 Mrd. € aufzukaufen, um das Schuldenproblem zu lösen. Was würde das für die Inflationsentwicklung bedeuten? Das BIP der EU-27 wird 2011 etwa 13 Billionen Euro betragen. Bei einer plötzlichen Geldmengenausweitung um 500 Mrd. € gehe ich davon aus, dass die aggregierte Nachfrage um etwa 50 Mrd. € ansteigen würde, was etwa 4% des BIP entspricht. Verteilt auf zwei Jahre würde das für zwei Jahre eine Inflationsbeschleunigigung um etwa 2 Prozentpunkte pro Jahr bedeuten. Stärker sichtbar wäre die EZB-Intervention auf den Assetmärkten.

Fazit: Die Kosten für die Lösung der Schuldenkrise entsprechen derzeit in etwa einer Inflationsbeschleunigung um 4 Prozenpunkte. Vorausgesetzt natürlich, die EZB-Intervention wird handwerklich richtig durchgeführt und mit einem Spar- und Reformpaket für Spanien, Italien und Co verknüpft. Let's do it!

Kommentar von maddin91:

Hallo Simon,

was hältst du denn von der Idee eines Nord-Euros? Meinst du Italien, Spanien, Griechenland & Co werden tatsächlich die Reformen umsetzen (wollen/können)? Sind die Diskrepanzen zwischen Nord- und Südeuropa nicht zu groß, als dass man mit der gesamten Euro-Zone so weitermachen kann?

Kommentar von tradefool:

Hallo Simon,

ist davon eine Kopie an Frau Merkel und eine an die EZB gegangen? Vielleicht ist noch ein Beratervertrag drin? Habe ich nicht heute morgen gelesen, dass die EZB sich von einer externen Beraterfirma einen Handlungsleitfaden erarbeiten lassen will?

Kommentar von JayJay12345:

50 Milliarden von 13 Billionen sind doch 0,4 Prozent.

Kommentar von Wavre:

Jetzt etwas tun?

Berlusconi hat doch bereits Sparprogramme angekündigt...ausführbar nach der Wahl 2013.

Somit dürfte klar sein wie realistisch eine schnelle Lösung der Krise sein dürfte. Sie wird überall an kleinstaatlichen Politkalkülen scheitern und am Ende zahlt der Norden für den Süden.

Eine begrenzte und auf Einzelfälle beschränkte Transferunion kann auf staatlicher Ebene durchaus nützlich sein (Länderfinanzausgleich). Im kontinentalen Kontext ist es reiner Wahnsinn.

Kommentar von elementleader:

Simon, endlich hast Du es auch verstanden:

"....eine sozialistische Transfergemeinschaft etablieren..."

Genau das ist doch das Ziel und das funktioniert nur, wenn man den letzten Fels in der Brandung (Deutschland inkl. DM, BuBa und den deutschen Staatsanleihen) abschafft.

Wenn Du ernsthaft denkst, dass die Politik ein Interesse daran hätte Deutschland zu retten, dann liegst Du falsch - das Ziel heisst "Brüssel" und sich dort einen wohl dotierten Platz zu sichern.

Kommentar von Trader 10707:

Die FED machte es schon vor mit ihrem "quantitave easing"-Programm. Sie kauft amerikanische Staatsanleihen und Hypothekenpapiere auch von minderer Qualität. Was ich noch nicht ganz verstehe: was macht sie damit? Immerhin hat eine Notenbank das Recht, Geld aus dem Nichts zu erschaffen und es ebenso dorthin wieder verschwinden zu lassen.

Kommentar von Trader 10812:

hmm also eine Inflationserwartung aus einer Geldmengenausweitung herzuleiten find ich etwas gewagt. Die Auswirkungen lassen sich nicht über eine einfache mathematische Gleichung herleiten bzw. die gibt es gar nicht. Allenfalls Tendenzen lassen sich angeben... und dass die inflationär sind ist klar...

| bewerten | 5 Bewertungen |

|

Freitag, 08. Juli 2011

Kategorie: Community News |

0 Kommentare

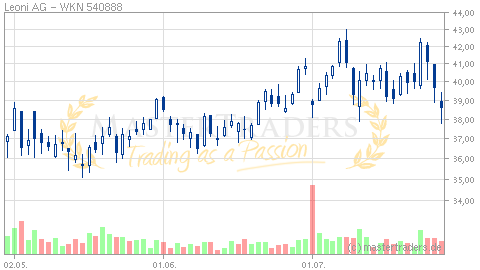

Holger Kopp hat den Index-Absturz short perfekt getradet!

Holger Kopp handelt den S&P500 auf Swing Trading Basis. Monatlich startet unser Index Trader mit einem Startkapital von 10.000€, mit dem Ziel jeden Monat 1000€ zu verdienen. Der heutige Shorttrade brachte schnelle Gewinne. Um 14.24 Uhr ging Holger zu 1357,6 Punkten im S&P 500 short. Nach der Veröffentlichung des US-Arbeitsmarktberichts brach der Index erdrutschartig ein und Holger konnte den Trade um 14.40 Uhr zu 1340,54 Punkten wieder schließen. Das entspricht einem Gewinn in Höhe von 170€ in nur 15 Minuten. Wir gratulieren zu diesem perfekt durchgeführten Trade.

-> Weitere Info zu "US Index Trading mit CFDs"

-> Weitere Info zu "US Index Trading mit CFDs"

| bewerten | 2 Bewertungen |

|

Mittwoch, 06. Juli 2011

Kategorie: Allgemein |

49 Kommentare

Die Ratingagenturen machen bezüglich Griechenland und Portugal alles richtig!

Liebe Leser,