|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 1 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 17.10. 19:04 Uhr ******************* |

| 13.09. 16:55 Uhr ******************* |

| 12.09. 17:59 Uhr The Bullboard-Depot: Kauf 100 American Express und 90 VISA! |

| 06.09. 16:32 Uhr 6000 Hims & Hers verkauft zu 13,83 USD an der NYSE |

| 29.08. 14:26 Uhr Zu Super Micro Computer im ewigen Depot: Diese Reise ist zu Ende! |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Freitag, 28. Januar 2011

Kursrally in Griechenland - Exporte springen um 8% an - 2011 vermutlich Talsohle erreicht!

Liebe Leser,

es ist bekannt, dass die Aktienmärkte ein Rezessionstief mit einer Zeitspanne von 3 bis 6 Monaten vorwegnehmen. Die US-Aktienmärkte drehten im März 2009 nach oben. Die US-Konjunktur erreichte ihr Konjunkturtal im Juni 2009. Studieren Sie hierzu die Datierung des National Bureau of Economic Research.

In Griechenland deutet die jüngsten Wirtschaftsdaten darauf hin, dass die griechische Konjunktur die Rezession spätetens im Sommer beenden wird. Die griechischen Exporte stiegen in 2010 um 8% Prozent. Allein die Ausfuhren in andere Länder der europäischen Union konnten um 15% zulegen. Das führte dazu, dass das Sparziel des IWF übertroffen wurde. Griechenland konnte das Haushaltsdefizit um 37% reduzieren.

Da der Internationale Währungsfonds die Wirtschaftsreformen mit aller Gewalt durchdrückt und die Märkte in Griechenland ohne Rücksicht auf Interessensgruppen liberalisiert werden, müssten die kapitalistischen Aufschwungskräfte demnächst die Oberhand gewinnen. Eine Ökonomie, die auf Privatinitiative und Privateigentum vertraut, entfaltet so gut wie immer Wachstumskräfte, weil sich dann das innere Streben jedes Menschen nach einer Verbesserung der Lebenssituation auf die gesamte Wirtschaftslage überträgt.

Bei der Börsenspekulation ist es wichtig, in Szenarien zu denken, jedoch kein Geld zu verlieren, wenn es falsch läuft. Zweimal habe ich letztes Jahr bereits den Markteinstieg in Griechenland getestet. Beides Mal setzte die Trendwende noch nicht ein. Ich habe jedoch kein Geld damit verloren. Anfang dieser Woche bin ich erneut in den griechischen Aktienmarkt eingestiegen (siehe Trading Channel). Ich habe einen börsengehandelten Fonds (ETF) gekauft, der die griechische Bankenbranche mit über 50% gewichtet. Größte Positionen in der Finanzbranche sind die National Bank of Greece, die Alpha Bank, sowie die Bank of Cyprus.

Ich bin der festen Überzeugung, dass wenn die griechische Wirtschaft in den nächsten Monaten ihr Konjunkturtief überwindet und in einen exportgetriebenen Aufschwung übergeht, die griechischen Bankaktien Vervielfachungspotenzial haben.

Hier ist die Entwicklung des Lycor ETF MSCI Greece in den letzten 5 Jahren.

Infos zu diesem ETF gibt es zum Beispiel hier:

http://www.finanzen.net/etf/Lyxor_ETF_MSCI_Greece@pkChartZeit_60

Fazit: Verfolgen Sie im Trading-Channel wie ich die Griechenland-Spekulation durchführe. Wo ist mein Stopp-Kurs? Wo stocke ich die Position auf?

es ist bekannt, dass die Aktienmärkte ein Rezessionstief mit einer Zeitspanne von 3 bis 6 Monaten vorwegnehmen. Die US-Aktienmärkte drehten im März 2009 nach oben. Die US-Konjunktur erreichte ihr Konjunkturtal im Juni 2009. Studieren Sie hierzu die Datierung des National Bureau of Economic Research.

In Griechenland deutet die jüngsten Wirtschaftsdaten darauf hin, dass die griechische Konjunktur die Rezession spätetens im Sommer beenden wird. Die griechischen Exporte stiegen in 2010 um 8% Prozent. Allein die Ausfuhren in andere Länder der europäischen Union konnten um 15% zulegen. Das führte dazu, dass das Sparziel des IWF übertroffen wurde. Griechenland konnte das Haushaltsdefizit um 37% reduzieren.

Da der Internationale Währungsfonds die Wirtschaftsreformen mit aller Gewalt durchdrückt und die Märkte in Griechenland ohne Rücksicht auf Interessensgruppen liberalisiert werden, müssten die kapitalistischen Aufschwungskräfte demnächst die Oberhand gewinnen. Eine Ökonomie, die auf Privatinitiative und Privateigentum vertraut, entfaltet so gut wie immer Wachstumskräfte, weil sich dann das innere Streben jedes Menschen nach einer Verbesserung der Lebenssituation auf die gesamte Wirtschaftslage überträgt.

Bei der Börsenspekulation ist es wichtig, in Szenarien zu denken, jedoch kein Geld zu verlieren, wenn es falsch läuft. Zweimal habe ich letztes Jahr bereits den Markteinstieg in Griechenland getestet. Beides Mal setzte die Trendwende noch nicht ein. Ich habe jedoch kein Geld damit verloren. Anfang dieser Woche bin ich erneut in den griechischen Aktienmarkt eingestiegen (siehe Trading Channel). Ich habe einen börsengehandelten Fonds (ETF) gekauft, der die griechische Bankenbranche mit über 50% gewichtet. Größte Positionen in der Finanzbranche sind die National Bank of Greece, die Alpha Bank, sowie die Bank of Cyprus.

Ich bin der festen Überzeugung, dass wenn die griechische Wirtschaft in den nächsten Monaten ihr Konjunkturtief überwindet und in einen exportgetriebenen Aufschwung übergeht, die griechischen Bankaktien Vervielfachungspotenzial haben.

Hier ist die Entwicklung des Lycor ETF MSCI Greece in den letzten 5 Jahren.

Infos zu diesem ETF gibt es zum Beispiel hier:

http://www.finanzen.net/etf/Lyxor_ETF_MSCI_Greece@pkChartZeit_60

Fazit: Verfolgen Sie im Trading-Channel wie ich die Griechenland-Spekulation durchführe. Wo ist mein Stopp-Kurs? Wo stocke ich die Position auf?

| bewerten | 6 Bewertungen |

|

Donnerstag, 27. Januar 2011

Kategorie: Allgemein |

1 Kommentar

Wie der unerbittliche und ewige Zyklus die Aktionäre vertreibt

Liebe Leser,

Sie als Börsenbrief-Abonnent gehören vermutlich bald zu einer bedrohten Minderheit. Nach den Zahlen des Deutschen Aktieninstituts (DAI) sank die Zahl der deutschen Aktionäre im zweiten Halbjahr 2010 um 476.000 auf knapp 3,4 Millionen. Die Deutschen verwirren die ganze Welt mit dieser ambivalenten Geisteshaltung. Wir sind das Land der Ingenieure, das Land, in dem die besten Industrieunternehmen weltweit beheimatet sind und gehören mit China zur stärksten Exportnation überhaupt. Aber gleichzeitig hat die Mehrzahl der Bürger kein Vertrauen Geld in deutsche Unternehmen zu investieren. Vermutlich haben die Anleger nach dem turbulenten letzten Jahrzehnt endgültig genug von den unerträglich hohen Börsenschwankungen. Die Kurserholung 2010 nach der Finanzkrise wurde dann von vielen Aktionären genutzt, um die Anteilsscheine zu verkaufen, sobald der Einstandskurs wieder erreicht wurde. Wer soll es den Leuten verdenken. Wenn die Altersvorsorge im Rekordtempo schrumpft, ist es schwer einen ruhigen Schlaf zu finden.

Der Kapitalismus erzeugt seinem inneren Wesen nach Zyklen, die an den Aktienmärkten zu Verhaltensweisen führen, die ganz und gar kontraintuitiv sind. Wer die Funktionsweise des Systems nicht versteht, wird auch nie verstehen warum man langfristige Aktien-Investments nie im Konjunkturboom eingehen sollte. Der menschliche Instinkt neigt dazu Aktien zu kaufen, wenn Unternehmen operative Gewinne auf Rekordniveau vermelden und die Vorstände eine goldene Zukunft versprechen. Es handelt sich bei solchen solchen Versprechungen keineswegs um Täuschungshandlungen, die Unternehmenslenker sind selbst davon überzeugt, dass die Investitionsprojekte profitabel sind. Das führt dazu, dass die Gesamtheit der Unternehmen ihre Investitionen solange vorantreiben wird bis die zu erwartende Kapitalrendite gleich dem Marktzinssatz geworden ist. Und so wird zwangsläufig die Saat der nächsten Krise bereits in der Phase der Prosperität gestreut. Die Aktienmärkte werden ihre starken Schwankungen beibehalten und der Zyklus wird sich fortsetzen. Unsere Musterdepot-Rendite (TradeCentre Musterdepot) war bis jetzt immer sehr ordentlich (aus 10.000€ wurden 105.000€), dennoch sehen wir immer noch Potenzial unser Investitionsverhalten über einen gesamten Konjunkturzyklus weiter zu optimieren.

Viel Erfolg wünscht

Simon Betschinger

Dies war die Kolumne aus dem aktuellen TradeCentre Börsenbrief.

Sie als Börsenbrief-Abonnent gehören vermutlich bald zu einer bedrohten Minderheit. Nach den Zahlen des Deutschen Aktieninstituts (DAI) sank die Zahl der deutschen Aktionäre im zweiten Halbjahr 2010 um 476.000 auf knapp 3,4 Millionen. Die Deutschen verwirren die ganze Welt mit dieser ambivalenten Geisteshaltung. Wir sind das Land der Ingenieure, das Land, in dem die besten Industrieunternehmen weltweit beheimatet sind und gehören mit China zur stärksten Exportnation überhaupt. Aber gleichzeitig hat die Mehrzahl der Bürger kein Vertrauen Geld in deutsche Unternehmen zu investieren. Vermutlich haben die Anleger nach dem turbulenten letzten Jahrzehnt endgültig genug von den unerträglich hohen Börsenschwankungen. Die Kurserholung 2010 nach der Finanzkrise wurde dann von vielen Aktionären genutzt, um die Anteilsscheine zu verkaufen, sobald der Einstandskurs wieder erreicht wurde. Wer soll es den Leuten verdenken. Wenn die Altersvorsorge im Rekordtempo schrumpft, ist es schwer einen ruhigen Schlaf zu finden.

Der Kapitalismus erzeugt seinem inneren Wesen nach Zyklen, die an den Aktienmärkten zu Verhaltensweisen führen, die ganz und gar kontraintuitiv sind. Wer die Funktionsweise des Systems nicht versteht, wird auch nie verstehen warum man langfristige Aktien-Investments nie im Konjunkturboom eingehen sollte. Der menschliche Instinkt neigt dazu Aktien zu kaufen, wenn Unternehmen operative Gewinne auf Rekordniveau vermelden und die Vorstände eine goldene Zukunft versprechen. Es handelt sich bei solchen solchen Versprechungen keineswegs um Täuschungshandlungen, die Unternehmenslenker sind selbst davon überzeugt, dass die Investitionsprojekte profitabel sind. Das führt dazu, dass die Gesamtheit der Unternehmen ihre Investitionen solange vorantreiben wird bis die zu erwartende Kapitalrendite gleich dem Marktzinssatz geworden ist. Und so wird zwangsläufig die Saat der nächsten Krise bereits in der Phase der Prosperität gestreut. Die Aktienmärkte werden ihre starken Schwankungen beibehalten und der Zyklus wird sich fortsetzen. Unsere Musterdepot-Rendite (TradeCentre Musterdepot) war bis jetzt immer sehr ordentlich (aus 10.000€ wurden 105.000€), dennoch sehen wir immer noch Potenzial unser Investitionsverhalten über einen gesamten Konjunkturzyklus weiter zu optimieren.

Viel Erfolg wünscht

Simon Betschinger

Dies war die Kolumne aus dem aktuellen TradeCentre Börsenbrief.

Kommentar von Gundula Gause:

Hallo Simon,

die Aktionäre werden zurückkehren, und den Dax von 10500 bis 11000 Punkte begleiten und bejubeln, danach wird wohl die nächste Baisse eintreten und Heerscharen von neuen und alten Aktionären für Jahre wieder desillusionieren.

Viele Grüße und weiter so.........

| bewerten | 5 Bewertungen |

|

Freitag, 21. Januar 2011

Kategorie: Allgemein |

0 Kommentare

Stehen wir vor dem Sprung in ein Carbonzeitalter? Die Nachrichten überschlagen sich.

Liebe Leser,

die Nachrichten überschlagen sich. Boeing hat angekündigt im 3. Quartal nun endlich mit der Serienproduktion des Boeing 787 Dreamliners zu beginnen. Die 787 ist das erste Passagierflugzeug in dieser Größenordnung, dessen Gerüst aus Carbonfasern besteht. Das Unternehmen spricht davon, dass dieses Flugzeug den zukünftigen Konstruktionsstandard für alle Flugzeug-Hersteller vorgeben könnte. Der 787 Dreamliner ist deutlich leichter als herkömmliche Flugzeuge und wird so ungefähr 20% weniger Treibstoff verbrauchen. Für Fluggesellschaften ist der Spritverbrauch einer der ausschlaggebenden Kostenfaktoren. Eine Kostenersparnis von 20% würde sich jährlich auf gewaltige Summen aufaddieren.

Auch in der Automobilbranche wagt sich ein Hersteller nach dem anderen mit Ankündigung aus der Deckung, ultraleichte Autos basierend auf einer Carbon-Karosserie produzieren zu wollen. Volkwagen wird 2013 ein Verbrennungsmotor-Auto auf Carbonbasis mit einem Verbrauch von nur 1 bis 2 Litern auf den Markt bringen und Daimler kooperiert mit dem japanischen Carbonhersteller Toray, um carbonfaserverstärkte Kunststoffe für den Automobilbau zu entwickeln. Das japanische Chemieunternehmen Toray ist der weltweit größte Hersteller von Carbonfasern. Daimler will in Zukunft durch eine Leichtbauweise den Kraftstoffverbrauch der Fahrzeugflotte senken und damit CO2-Emissionen vermindern.

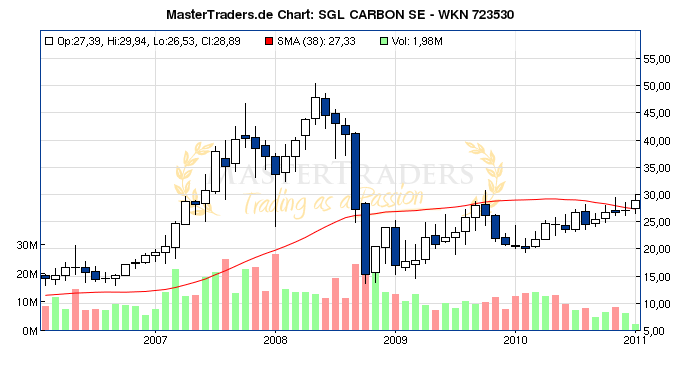

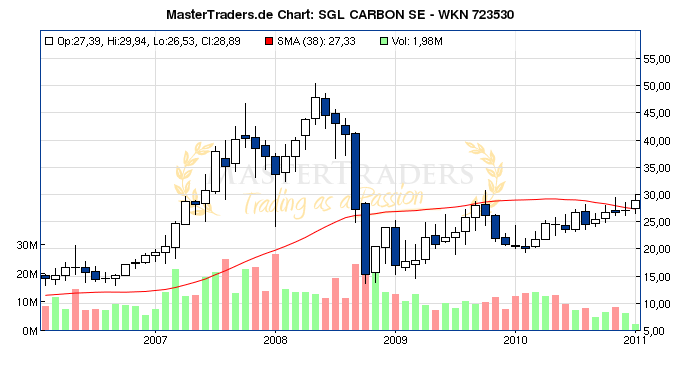

Der Werkstoff Carbon, der härter als Stahl und nur halb so schwer wie Aluminium ist, verspricht für die Aufgaben der Zukunft gewaltige Vorteile. Vor allem für die zukünftige Generation von Elektroautos ist die Gewichtsersparnis ein entscheidendes Argument, weil Batterien als Stromspreicher das Gewicht eines Autos stark erhöhen. Es hat den Anschein, dass wir an der Schwelle zu einem Carbonzeitalter stehen, in dessen Entwicklung sich Carbon in vielen Branchen als wichtiger Werkstoff etablieren wird. Betrachten Sie bitte die Charts der drei größten Hersteller von Carbonfasern:

SGL Carbon steht unmittelbar vor einem wichtigen mittelfristigen, charttechnischen Kaufsignal.

Die japanische Toray ist die weltweite Nummer eins und Kooperationspartner von Daimler. Börsenwert des Konzerns ist 7,7 Mrd. €. Die Aktie geht in einen neuen mittelfristigen Aufwärtstrend über.

die Nachrichten überschlagen sich. Boeing hat angekündigt im 3. Quartal nun endlich mit der Serienproduktion des Boeing 787 Dreamliners zu beginnen. Die 787 ist das erste Passagierflugzeug in dieser Größenordnung, dessen Gerüst aus Carbonfasern besteht. Das Unternehmen spricht davon, dass dieses Flugzeug den zukünftigen Konstruktionsstandard für alle Flugzeug-Hersteller vorgeben könnte. Der 787 Dreamliner ist deutlich leichter als herkömmliche Flugzeuge und wird so ungefähr 20% weniger Treibstoff verbrauchen. Für Fluggesellschaften ist der Spritverbrauch einer der ausschlaggebenden Kostenfaktoren. Eine Kostenersparnis von 20% würde sich jährlich auf gewaltige Summen aufaddieren.

Auch in der Automobilbranche wagt sich ein Hersteller nach dem anderen mit Ankündigung aus der Deckung, ultraleichte Autos basierend auf einer Carbon-Karosserie produzieren zu wollen. Volkwagen wird 2013 ein Verbrennungsmotor-Auto auf Carbonbasis mit einem Verbrauch von nur 1 bis 2 Litern auf den Markt bringen und Daimler kooperiert mit dem japanischen Carbonhersteller Toray, um carbonfaserverstärkte Kunststoffe für den Automobilbau zu entwickeln. Das japanische Chemieunternehmen Toray ist der weltweit größte Hersteller von Carbonfasern. Daimler will in Zukunft durch eine Leichtbauweise den Kraftstoffverbrauch der Fahrzeugflotte senken und damit CO2-Emissionen vermindern.

Der Werkstoff Carbon, der härter als Stahl und nur halb so schwer wie Aluminium ist, verspricht für die Aufgaben der Zukunft gewaltige Vorteile. Vor allem für die zukünftige Generation von Elektroautos ist die Gewichtsersparnis ein entscheidendes Argument, weil Batterien als Stromspreicher das Gewicht eines Autos stark erhöhen. Es hat den Anschein, dass wir an der Schwelle zu einem Carbonzeitalter stehen, in dessen Entwicklung sich Carbon in vielen Branchen als wichtiger Werkstoff etablieren wird. Betrachten Sie bitte die Charts der drei größten Hersteller von Carbonfasern:

SGL Carbon steht unmittelbar vor einem wichtigen mittelfristigen, charttechnischen Kaufsignal.

Die japanische Toray ist die weltweite Nummer eins und Kooperationspartner von Daimler. Börsenwert des Konzerns ist 7,7 Mrd. €. Die Aktie geht in einen neuen mittelfristigen Aufwärtstrend über.

| bewerten | 11 Bewertungen |

|

Donnerstag, 13. Januar 2011

Kategorie: Allgemein |

3 Kommentare

Die USA finanzieren sich jetzt defakto über die Druckerpresse! Was hat das für Konsequenzen?

Liebe Leser,

in den USA läuft die Seigniorage auf Hochtouren. Darunter versteht man die Erträge, die der Staat durch die Vergabe seines Notenbankmonopols einnehmen kann. Die amerikanische Notenbank FED steigerte ihren Gewinn im vergangenen Jahr auf 80,9 Milliarden Dollar und überweist davon direkt 78,4 Milliarden Dollar an das amerikanische Finanzministerium. Der FED-Gewinn entsteht zum Beispiel durch die Zinsen amerikanischer Staatsanleihen, die die Zentralbank zur Stützung der Konjunktur in ihre Bilanz genommen hat. Konkret formuliert finanziert die FED den amerikanischen Staat damit durch die Druckerpresse. Und das ist in der jetzigen Zeit gut so. Alles andere wäre gemeingefährlich und man müsste die FED auf unterlassene Hilfeleistung verklagen, wenn sie keine Staatsanleihen aufkaufen würde.

In den letzten 40 Jahren hat die amerikanische Notenbank defakto eine monetaristische Geldpolitik - annähernd im Sinne Milton Friedmans - geführt. Die FED tat alles dafür, dass die Geldmenge im Jahr kontinuierlich um 5% wächst, oder genauer formuliert, zwei Prozent stärker als das reale BIP. Wenn die reale Wirtschaftsleistung per anno um 3% steigt, wird somit das Inflationsziel von 2% genau erreicht. In den letzten beiden Jahren hat Ben Bernanke nichts anderes versucht, als an dieser Politik festzuhalten. Von Dezember 2008 bis Dezember 2010 stieg das Geldmengenaggregat M2 von 8.265 Milliarden auf 8.773 Milliarden US-Dollar. Das entspricht einem jährlichen Wachstum der Geldmenge in den letzten beiden Jahren um nur knapp 3%.

Wir haben in den letzten beiden Jahren einen Durchbruch ökonomischer Geldtheorie hautnah miterlebt. In den 1930er Jahren rutschte die USA aufgrund eines dilettantischen Verhaltens der Zentralbanken in die Weltwirtschaftskrise ab. In den 1970er Jahren erzeugte die FED Inflation, weil sie das verminderte Produktionspotenzial aufgrund des Ölmangels nicht erkannte. In den Jahren nach 2008 - so wird es die Geschichtsschreibung einmal erkennen - verhinderte die FED eine weitere Weltwirtschaftskrise, weil sie entschlossen und gegen alle Kritik eine moderate Geldmengenausweitung aufrecht erhielt. Geldmengenausweitung in Niedrigzinsphasen ist fast nur durch den Aufkauf von Staatsanleihen zu bewerkstelligen. Ben Bernanke macht alles richtig!

Was hat das für Konsequenzen? Alles wird gut! Die Arbeitslosigkeit in den USA wird zurückgehen und die Inflation wird niedrig bleiben bei maximal 3%.

Viel Erfolg wünscht

Simon Betschinger

in den USA läuft die Seigniorage auf Hochtouren. Darunter versteht man die Erträge, die der Staat durch die Vergabe seines Notenbankmonopols einnehmen kann. Die amerikanische Notenbank FED steigerte ihren Gewinn im vergangenen Jahr auf 80,9 Milliarden Dollar und überweist davon direkt 78,4 Milliarden Dollar an das amerikanische Finanzministerium. Der FED-Gewinn entsteht zum Beispiel durch die Zinsen amerikanischer Staatsanleihen, die die Zentralbank zur Stützung der Konjunktur in ihre Bilanz genommen hat. Konkret formuliert finanziert die FED den amerikanischen Staat damit durch die Druckerpresse. Und das ist in der jetzigen Zeit gut so. Alles andere wäre gemeingefährlich und man müsste die FED auf unterlassene Hilfeleistung verklagen, wenn sie keine Staatsanleihen aufkaufen würde.

In den letzten 40 Jahren hat die amerikanische Notenbank defakto eine monetaristische Geldpolitik - annähernd im Sinne Milton Friedmans - geführt. Die FED tat alles dafür, dass die Geldmenge im Jahr kontinuierlich um 5% wächst, oder genauer formuliert, zwei Prozent stärker als das reale BIP. Wenn die reale Wirtschaftsleistung per anno um 3% steigt, wird somit das Inflationsziel von 2% genau erreicht. In den letzten beiden Jahren hat Ben Bernanke nichts anderes versucht, als an dieser Politik festzuhalten. Von Dezember 2008 bis Dezember 2010 stieg das Geldmengenaggregat M2 von 8.265 Milliarden auf 8.773 Milliarden US-Dollar. Das entspricht einem jährlichen Wachstum der Geldmenge in den letzten beiden Jahren um nur knapp 3%.

Wir haben in den letzten beiden Jahren einen Durchbruch ökonomischer Geldtheorie hautnah miterlebt. In den 1930er Jahren rutschte die USA aufgrund eines dilettantischen Verhaltens der Zentralbanken in die Weltwirtschaftskrise ab. In den 1970er Jahren erzeugte die FED Inflation, weil sie das verminderte Produktionspotenzial aufgrund des Ölmangels nicht erkannte. In den Jahren nach 2008 - so wird es die Geschichtsschreibung einmal erkennen - verhinderte die FED eine weitere Weltwirtschaftskrise, weil sie entschlossen und gegen alle Kritik eine moderate Geldmengenausweitung aufrecht erhielt. Geldmengenausweitung in Niedrigzinsphasen ist fast nur durch den Aufkauf von Staatsanleihen zu bewerkstelligen. Ben Bernanke macht alles richtig!

Was hat das für Konsequenzen? Alles wird gut! Die Arbeitslosigkeit in den USA wird zurückgehen und die Inflation wird niedrig bleiben bei maximal 3%.

Viel Erfolg wünscht

Simon Betschinger

Kommentar von Adolescent:

Alles wird gut! Die Arbeitslosigkeit in den USA wird zurückgehen und die Inflation wird niedrig bleiben bei maximal 3%. *Kopfschüttel*

Kommentar von rafi:

Was passiert mit den Schulden ?

Kommentar von Wavre:

Stimmt, die Geldmengenpolitik ist in der momentanen Phase das einzig richtige und könnte langfristig zum Wiederaufsteig der USA als globaler Wirtschaftshegemon beitragen.

Aber dadurch werden die Probleme der Realwirtschaft kaum gelöst als da wären die enorme Überschuldung der Privathaushalte und die mangelhafte globale Konkurrenzfähigkeit der US-Industrie. Gerade in der Industrie sind in den letzten 10 Jahren Millionen von Arbeitsplätzen verloren gegangen die in anderen Sektoren nicht ersetzt werden konnten.

| bewerten | 20 Bewertungen |

|

Dienstag, 04. Januar 2011

Kategorie: Allgemein |

3 Kommentare

Diese Aktie nannte ich Ihnen vor neun Wochen als Favoriten! Schauen Sie was passiert ist...

Liebe Leser,

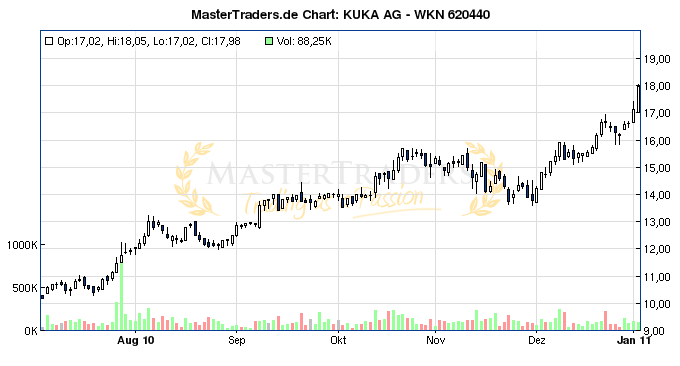

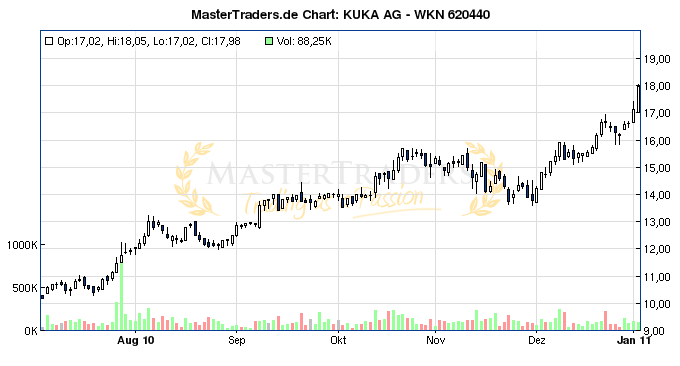

der Markt haussiert und ohne einen bärischen Pivotal Point wird diese Hausse nicht zu Ende gehen. Ich reize meine Positionierung auf der Longseite konsequent aus, indem ich dynamische Breaks auf neue Hochs kaufe. Aber auch mittelfristig agierenden Anlegern bietet dieser Markt hohe Gewinnchancen. In meinem Blog-Beitrag "DAX: Ist das der Befreiuungsschlag? Meine Favoriten-Aktie für die Jahresendrally!" kündigte ich Ihnen Mitte Oktober diese Rally an und nannte Ihnen als Favoriten die Kuka-Aktie. Folgende Kaufargumente führte ich an:

Und nun betrachten Sie bitte wie sich die Kuka-Aktie gerade in die Höhe schraubt. Wunderschön anzuschauen!

Seit der TradeCentre-Musterdepotaufnahme liegt Kuka nun schon fast 30% im Plus. Das TradeCentre Musterdepot ist ein Realgeld-Musterdepot, das nach sehr strengen und nachvollziehbaren Regeln geführt wird. Unsere Kunden erhalten sämtliche Transaktionen vor Börseneröffnung. Wir kaufen damit zu den gleichen Kursen wie unsere Kunden!

der Markt haussiert und ohne einen bärischen Pivotal Point wird diese Hausse nicht zu Ende gehen. Ich reize meine Positionierung auf der Longseite konsequent aus, indem ich dynamische Breaks auf neue Hochs kaufe. Aber auch mittelfristig agierenden Anlegern bietet dieser Markt hohe Gewinnchancen. In meinem Blog-Beitrag "DAX: Ist das der Befreiuungsschlag? Meine Favoriten-Aktie für die Jahresendrally!" kündigte ich Ihnen Mitte Oktober diese Rally an und nannte Ihnen als Favoriten die Kuka-Aktie. Folgende Kaufargumente führte ich an:

- Der Fachkräftemangel in Deutschland zwingt Industriebetriebe dazu, ihre Fabrikautomation weiter zu erhöhen. Wo menschliche Fachkräfte fehlen müssen so gut wie es geht Robotersysteme zum Einsatz kommen. Kuka gehört hier zu den weltweiten Marktführern.

- Die Autoindustrie steht am Anfang eines mehrjährigen Wachstumszyklus. Nahezu alle deutschen Autokonzerne arbeiten mit Kuka zusammen und vertrauen auf Robotiklösungen von Kuka für ihre Produktionsstraßen. Kuka wird vom Kapazitätsausbau der Autoindustrie stark profitieren.

- In China steigen die Löhne erstmals seit Jahren sprunghaft an. Auch für die ersten chinesischen Unternehmen wird die Automation von Fließbandarbeit nun ein Thema. Der chinesische Auftragsproduzent Foxconn hat bereits entsprechende Pläne veröffentlicht.

Und nun betrachten Sie bitte wie sich die Kuka-Aktie gerade in die Höhe schraubt. Wunderschön anzuschauen!

Seit der TradeCentre-Musterdepotaufnahme liegt Kuka nun schon fast 30% im Plus. Das TradeCentre Musterdepot ist ein Realgeld-Musterdepot, das nach sehr strengen und nachvollziehbaren Regeln geführt wird. Unsere Kunden erhalten sämtliche Transaktionen vor Börseneröffnung. Wir kaufen damit zu den gleichen Kursen wie unsere Kunden!

Kommentar von harami:

Die Flut hebt alle Boote!

Kommentar von Simon:

Aber nur wenige Boote beenden die Regatta unter den Top10%. Und ein Bootsführer der im Hafen bleibt, weil er einen schweren Sturm erwartet, der Sturm aber nicht kommt, liegt meilenweit zurück.

Kommentar von Trader 10875:

Was ein Tag heute! Absoluter Wahnsinn, der DAX ist nicht kleinzukriegen.

SKY heute +30% verrückt :)

Übrigens Simon, danke für Bob Mobile!!! :)

Danke für Augusta!

| bewerten | 11 Bewertungen |

|