|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 19.04. 16:16 Uhr ******************* |

| 17.04. 19:11 Uhr ******************* |

| 17.04. 18:51 Uhr 4500 Dropbox verkauft zu 22,89 USD an der NYSE |

| 15.04. 21:24 Uhr 2000 Pure Storage verkauft zu 52,48 USD an der NYSE |

| 20.03. 15:31 Uhr 2000 Pure Storage (WKN A14YFN) gekauft zu 51,28 USD an der NYSE |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

6 Kommentare

Mittwoch, 01. Februar 2012

DAX: Bullenmarkt geht in hohem Tempo weiter bis zum 28. Februar!

Liebe Leser,

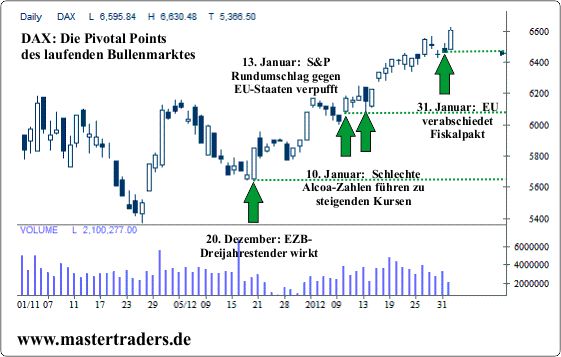

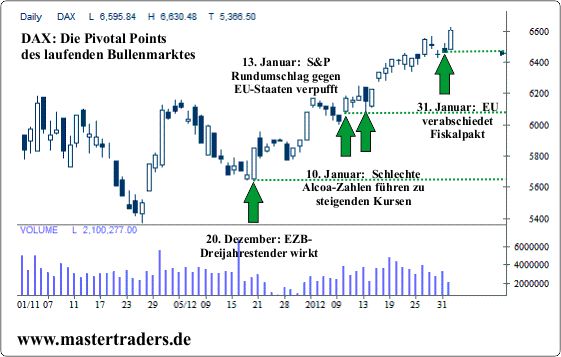

heute schreibt Ihnen ein gut gelaunter, glücklicher und zufriedener Trader, der im Januar 2012 so viel Geld an der Börse verdient hat wie noch nie zuvor in seinem Leben. Selten lag ich mit einem Marktszenario zu 100% richtig, so wie in den letzten Wochen. Den großen Wendepunkt am 12. März 2009 hatte ich auf den Tag genau getroffen und den Start des neuen Bullenmarktes am 20. Dezember habe ich ebenfalls auf den Tag genau antizipiert. Wenn ich eine Stärke habe, die meine Outperformance gegenüber anderen Tradern erklärt, dann ist es diese Fähigkeit Pivotal Points am Tag ihrer Entstehung zu verstehen und zu erahnen. Manche Trader erkennen Bullenmärkte nicht einmal wenn sie direkt davor stehen, sondern verschwenden ihre Zeit damit, in den Phasen der stärksten Anstiege über Short-Chancen zu philosophieren.

Der Bullenmarkt wurde durch den Dreijahrestender der EZB am 21. Dezember eingeleitet, einem Quantitative Easing Programm auf europäische Art. Schon einen Tag davor machten sich die ersten Ausläufer der Geldinfusion positiv bemerkbar. Zusammen mit dem Fiskalpakt, der gestern verabschiedet wurde, stellen diese beiden Maßnahmen das geeignete Lösungsschema zur Überwindung der Schuldenkrise dar. Bei 3% zu erwartender Inflation (Ja, Sie lesen richtig, ich erhöhte meine Inflationsprognose fü 2013 aufgrund des neuen EZB-Konzeptes) und einem realen Wachstum von 2%, reduziert sich der Verschuldungsgrad eines Landes bereits unter einem Zinssatz für Staatsanleihen in Höhe von 5%. Diese "Schwelle zur Stabilität", wie ich sie einmal nennen möchte, dürften Italien und Spanien bereits im März mit ihren 10jährigen Staatsanleihen ereichen. Am 28. Februar findet der zweite Dreijahrestender der EZB statt und erste Schätzungen über die Kreditsumme, die Banken aufnehmen werden, belaufen sich auf bis zu 1 Billion Euro. Diese Summe wird eine gewaltige Kaufkraft auf den Anleihemärkten entfachen und die Renditen nach unten treiben.

Die Pivotal Points dieses Bullenmarktes sind:

Fazit: Am 28. Februar wird die EZB den Bankenmarkt vermutlich mit einer Summe in Höhe von unvorstellbaren 1 Billion Euro fluten. Ich kann mir beim besten Willen nicht vorstellen, dass die Bären im Vorfeld dieser gigantischen Geldinfusion eine Chance haben. Ich reite den Bullen!

heute schreibt Ihnen ein gut gelaunter, glücklicher und zufriedener Trader, der im Januar 2012 so viel Geld an der Börse verdient hat wie noch nie zuvor in seinem Leben. Selten lag ich mit einem Marktszenario zu 100% richtig, so wie in den letzten Wochen. Den großen Wendepunkt am 12. März 2009 hatte ich auf den Tag genau getroffen und den Start des neuen Bullenmarktes am 20. Dezember habe ich ebenfalls auf den Tag genau antizipiert. Wenn ich eine Stärke habe, die meine Outperformance gegenüber anderen Tradern erklärt, dann ist es diese Fähigkeit Pivotal Points am Tag ihrer Entstehung zu verstehen und zu erahnen. Manche Trader erkennen Bullenmärkte nicht einmal wenn sie direkt davor stehen, sondern verschwenden ihre Zeit damit, in den Phasen der stärksten Anstiege über Short-Chancen zu philosophieren.

Der Bullenmarkt wurde durch den Dreijahrestender der EZB am 21. Dezember eingeleitet, einem Quantitative Easing Programm auf europäische Art. Schon einen Tag davor machten sich die ersten Ausläufer der Geldinfusion positiv bemerkbar. Zusammen mit dem Fiskalpakt, der gestern verabschiedet wurde, stellen diese beiden Maßnahmen das geeignete Lösungsschema zur Überwindung der Schuldenkrise dar. Bei 3% zu erwartender Inflation (Ja, Sie lesen richtig, ich erhöhte meine Inflationsprognose fü 2013 aufgrund des neuen EZB-Konzeptes) und einem realen Wachstum von 2%, reduziert sich der Verschuldungsgrad eines Landes bereits unter einem Zinssatz für Staatsanleihen in Höhe von 5%. Diese "Schwelle zur Stabilität", wie ich sie einmal nennen möchte, dürften Italien und Spanien bereits im März mit ihren 10jährigen Staatsanleihen ereichen. Am 28. Februar findet der zweite Dreijahrestender der EZB statt und erste Schätzungen über die Kreditsumme, die Banken aufnehmen werden, belaufen sich auf bis zu 1 Billion Euro. Diese Summe wird eine gewaltige Kaufkraft auf den Anleihemärkten entfachen und die Renditen nach unten treiben.

Die Pivotal Points dieses Bullenmarktes sind:

- Initiation Pivotal Point: Am 20. Dezember 2011 halbierte sich der Zinssatz, den Spanien und Italien für die Emission neuer Staatsanleihen bezahlen mussten. Grund: Für den Folgetag war der dreijährige EZB-Kredittender angekündigt. Marktteilnehmer fühlten, dass sich nun etwas schlagartig ändern könnte. Diese EZB-Aktion war der erste Baustein in meinem geforderten Lösungschema zur Überwindung der Schuldenkrise.

- Am 10. Januar 2012 meldete Aloca schlechte Zahlen. Die Börse atmete jedoch erleichtert auf, weil die Erwartungen extrem niedrig lagen.

- Continuation Pivotal Point I. Am 13. Januar 2012 stufte Standard & Poors die Kreditwürdigkeit von mehreren EU-Staaten, darunter auch Frankreich, deutlich ab. Die Börse reagierte nur einen einzigen Tag panisch. Am darauffolgenden Monatag konnte der DAX deutlich zulegen.

- Continuation Pivotal Point II, 31. Januar 2012: Die EU-Länder einigen sich auf einen neuen Fiskalpakt, der Schuldenbremsen in den nationalen Verfassungen vorsieht. Dies ist der zweite Baustein im Lösunggschema zur Überwindung der Schuldenkrise.

Fazit: Am 28. Februar wird die EZB den Bankenmarkt vermutlich mit einer Summe in Höhe von unvorstellbaren 1 Billion Euro fluten. Ich kann mir beim besten Willen nicht vorstellen, dass die Bären im Vorfeld dieser gigantischen Geldinfusion eine Chance haben. Ich reite den Bullen!

Kommentar von Jonathan Hart1:

Guten Abend Simon,

Du hast hier und auch in Deinem Thema (Produktionsrekord) nochmals die bullische Tendenz beschrieben,

Glaubst Du, daß es noch zu einem deutlichem Rücksetzer kommt?

So langsam könnte sich bei der starken Entwicklung vielleicht eine Überhitzung abzeichnen.

Es ist doch schon eine äußerst seltene Konstellation; die Institutionelles haben die letzte Dezember- und ersten beiden Januarwochen mehr oder minder nur zugesehen und somit den Grundstein im Prinzip verpaßt, weil eben die Jahreendrallye ausfiel. Jetziges Einsteigen ist mit höherem Risiko bei niedriger Rendite verbunden. Andererseits geht man doch hier im Forum mehrheitlich davon aus, daß eben diese Leute nun unter Zugzwang stünden. Sofern diese eben kaufen, kann es gar keinen ordentlichen Rücksetzer geben, was dann nur zu steigenden Kursen führen würde.

Kommentar von kismet:

Du bist einer der wenigen, die die Massnahme der EZB korrekt als Umkehrpunkt erkannt haben. Der Markt hat dich ja genug belohnt.Super Timing.

Kommentar von TradingAsket:

Alles was die EZB kann ist noch mehr Geld drucken und das soll die Lösung der Schuldenproblematik sein? Da lach ich mich kaputt. Klar mehr Geld bedeutet erstmal höherer Preise, aber das dicke Ende ist unvermeidlich ... http://www.kingworldnews.com/kingworldnews/Broadcast/Entries/2012/1/29_Gerald_Celente.html

Kommentar von TradingAsket:

The European Super Highway of Debt http://demonocracy.info/infographics/eu/debt_piigs/debt_piigs.html

Kommentar von TradingAsket:

US Debt Stacked in $100 bills http://demonocracy.info/infographics/usa/us_debt/us_debt.html

Kommentar von fallstreet:

Wenn mit "Lösung der Krise" die Ausweitung der Staatsschulden und die Übertragung von Werten vom Steuerzahler an die Banken gemeint ist, dann ja, es ist die Lösung. Denn die gigantische Nachfrage der Banken wird nicht nur für höhere Kurse der Staatsanleihen sorgen, sondern auch für höheres Angebot (sprich, für noch mehr Verschuldung). Welchen Grund hätten denn die Politiker eines Pleitestaates, die Verschuldung zurückzufahren, Reformen durchzusetzen und sich beim Wähler unbeliebt zu machen, wenn die Zinsen sinken und die Anleihen reissenden Absatz finden?

Das Modell ist praktisch risikolos. Ein kleines Problem gibt es nur mit dem gemeinen Steuerzahler, weil er vielleicht doch irgendwann merkt, dass in seiner Nachbarschaft das Schwimmbad und der Kindergarzen zumachen, dafür aber ein neues Hochhaus einer Bank entsteht. Aber Thema wird dann wieder aus den Schlagzeilen verschwinden und die nächste Staffel des Dschungelcamps die Nachrichten bestimmen.

Ja, der DAX kann dieses Jahr durchaus auf ATH steigen oder 5stellig werden. Die Zinsen für Spanien und Italien können auf 3% oder weniger fallen. Mit unbegrenztem Geld lassen sich beliebige Kurse erreichen, denn alles, was mehr als 1% p.a. verspricht, ist geschenketer risikoloser Gewinn. Auch die Inflation lässt sich so nach unten drücken, denn das Geld kommt ja nicht bei der Wirtschaft an, es ist in Wertpapieren gebunden. Und wenn doch Inflation, dann hilft es den Staaten, sich zu entschulden.

Die einzige Frage ist nur: wie lange geht das Spiel gut?

- Nächster Beitrag:

Die FED plant die Wiederholung des 1950- bis 1970er-Szenarios! - Voriger Beitrag:

Die Bundesregierung treibt ihre Bürger per Gesetz in derivative Produkte

| bewerten | 14 Bewertungen |

|