|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Mittwoch, 19.03. in seinem Trading Tagebuch:

Robinhood Marktes hat die perfekte Kombination aus Bank und Broker erschaffen. Mit 26 Mio. Kunden und einem verwalteten Vermögen von fast 190 Mrd. USD gehört Robinhood zu den am schnellsten wachsenden Online-Brokern. Die Kreditkarte mit 3 %-Cashback ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 25.06. 20:17 Uhr ******************* |

| 06.06. 18:20 Uhr ******************* |

| 05.06. 17:58 Uhr 2500 Toast (WKN A3C3Y4) zu 44,05 USD an der NYSE |

| 08.04. 21:50 Uhr 1000 Tennant verkauft zu 69,55 USD / 700 Applied Materials gekauft zu 128,15 USD |

| 08.04. 17:28 Uhr 2200 Super Micro Computer verkauft zu 31,38 € auf Tradegate (+5 %) |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Montag, 15. Dezember 2008

Rückblick: Champagner-Wetten 2008

Zu Beginn jedes Börsenjahres biete ich einige Champagnerwetten an, in denen ich mich gegen die Meinung der Masse stelle. Kurzfristig wird die Börse von Gier, Angst und Irrationalität regiert. Langfristig setzt sich die ökonomische Logik immer durch. Auch zu Beginn des Jahres 2009 werde ich wieder einige Champagner-Wette anbieten. Sie haben dann die Möglichkeit gegen meine Meinung zu wetten, mit dem symbolischen Einsatz von einer Flasche Champagner.

Das waren die Champagner-Wetten 2008:

Das waren die Champagner-Wetten 2008:

- Weizenpreis steht Ende 2008 unter 1060 USD: Zu Jahresbeginn kletterte der Weizenpreis täglich auf neue Rekordhochs. Die anziehende Nachfrage aus China, sowie die Verarbeitung von Agrarrohstoffen zu Biodiesel und Biogas sorgten für eine Angebotsknappheit bei Agrargütern. Die Zeitungen verfluchten die bösen Spekulanten, die angeblich die Nahrungsmittelpreise in die Höhe treiben würden.

Das Preissystem des Kapitalismus ist einzigartig effizient. Wenn die Preise für Agrargüter hoch sein, weiten die Landwirte weltweit ihre Produktion aus. Mir war klar, dass die hohen Preise für Weizen nicht zu halten sein würde, weil er hohe Marktpreis eine starke Angebotsausweitung nach sich zieht. Es herrscht weltweit keine Knappheit an Land zum Getreideanbau. Es ist lediglich eine Frage der Zeit bis das Land bewirtschaftet werden kann.

Fazit: Diese Wette habe ich gewonnen. Weizen hat sich im Jahresverlauf halbiert - Solarworld wird das Jahr unter 20€ beenden: Die Klimaeuphorie war vor einem Jahr das vorherrschende Thema. Solarenergie hat eine goldene Zukunft, dachten sich die meisten Menschen und investierten in Solaraktien und Fonds für regenerative Energien. Die Sache ist allerdings nicht so einfach. Mit Gütern, die jeder Großkonzern auf der Welt produzieren kann, lässt sich langfristig kein Geld verdienen. Solarmodule sind ein Massengut. Es ist offensichtlich, dass im Solarsektor ein knallharter Verdrängungswettbewerb einsetzen wird, sobald der Rohstoff Silizium ausreichend verfügbar ist. Die faire Bewertung für Massengutproduzenten liegt unterhalb eines KUVs von 0,5.

Fazit: Diese Wette habe ich gewonnen. Solarworld fiel von 40€ auf 12€. - Pfleiderer wird die Analystenschätzungen verfehlen: Die Aktie von Pfleiderer wurde extrem stark abverkauft, noch viel stärker als andere Aktien. Mir war klar, dass dahinter Informationen stecken, die noch nicht öffentlich waren. Das Geschäft bei Pfleiderer lief nicht so gut wie erwartet.

Fazit: Diese Wette habe ich gewonnen. Pfleiderer musste die Prognosen im Jahresverlauf reduzieren. - Solaraktien werden nicht mehr steigen: Ich war mir so sicher, dass der Solarsektor eine gewaltige Bubble bildet, dass ich keiner einzigen Aktie aus dem Sektor zutraute das Jahr 2008 mit einem positiven Vorzeichen zu beenden. Und so wäre es auch fast gekommen. Nur leider erkannten die Bosch-Manager nicht die Überkapazitäten im Solarsektor und übernahmen Ersol solar für den meiner Meinung nach vollkommen überzogenen Betrag von 100€ je Aktie.

Fazit: Diese Wette habe ich verloren. Man darf die Panik der Manager von Industrieunternehmen nie unterschätzen, einen wichtigen Trend zu verpassen.

| bewerten | 2 Bewertungen |

|

Freitag, 12. Dezember 2008

Kategorie: Allgemein |

0 Kommentare

Der Bulle setzt sich durch. Überall starke Reversals!

Die deutschen Märkte waren heute erneut im Würgegriff der amerikanischen Politik. Die Nachrichtenlage schien heute morgen so, als müsste General Motors Chapter 11 anmelden. Folglich schmissen deutsche Anleger ihre Aktien heute morgen aus den Depots. Sofort versuchten die meisten Trader auf die Shortseite zu wechseln und mit fallenden Kursen Geld zu verdienen. Der MasterTraders Sentiment-Indiaktor zeigte heute morgen erneut ein Peak im Call-Put-Ratio, das auf einen Wert von 0,2 absackte. Seit einigen Wochen ist die Shortseite schwierig geworden, seit die Mehrheit vom Untergang der Wirtschaft überzeugt ist. Die kurzfristig orientierten Trader favorisieren die Shortseite und das führt ein um das andere Mal zu heftigen Squeeze-Bewegungen.

Auch heute zeigte der Markt in vielen Titeln ausgeprägte Intraday-Reversal. Das Kursverhalten macht Hoffnung auf eine gute nächste Börsenwoche!

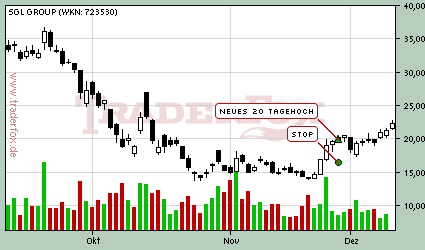

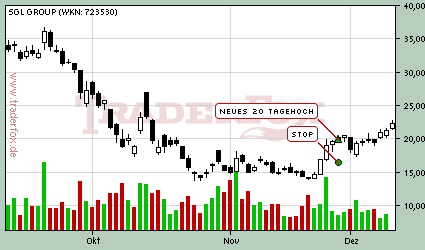

SGL Carbon Intraday-Chart

Leoni Intraday-Chart

Auch heute zeigte der Markt in vielen Titeln ausgeprägte Intraday-Reversal. Das Kursverhalten macht Hoffnung auf eine gute nächste Börsenwoche!

SGL Carbon Intraday-Chart

Leoni Intraday-Chart

| bewerten | 1 Bewertungen |

|

Donnerstag, 11. Dezember 2008

Kategorie: Allgemein |

0 Kommentare

Big Picture: Chinesischer Aktienmarkt führt globale Rally an!

Liebe Abonnenten,

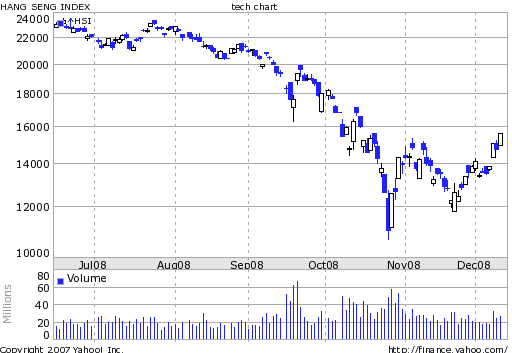

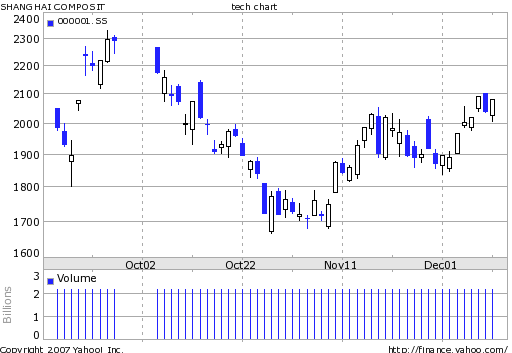

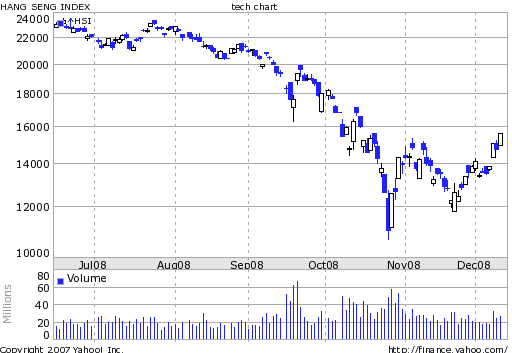

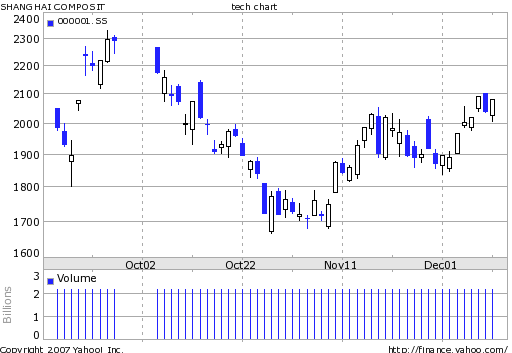

selbst in der tiefsten Finanzkrise wächst die chinesische Wirtschaft noch um 7%. Das wäre für jede westliche Industrienation ein Traum. Die chinesischen Aktienmärkte wurden von dem globalen Crash aller Assetklassen jedoch ebenfalls mit in die Tiefe gerissen. Hier könnte langfristig eine super Einstiegsgelegenheit lauern. Es fällt auf, dass sich die chinesischen Indizes deutlich dynamischer von ihren Tiefs lösen, als der DAX oder Dow Jones. Während der DAX noch immer nicht sein letztes Bewegungshoch überwinden konnte, hat der Hang Seng bereits eine komplette Aufwärtswelle absolviert. Diese enorme Stärke bedeutet, dass der Hang Seng die westlichen Märkte wohl outperformen dürfte. Es gibt einige attraktive Hebelzertifikate mit denen man diese Spekulation durchführen kann.

Hang Seng

Shanghai

selbst in der tiefsten Finanzkrise wächst die chinesische Wirtschaft noch um 7%. Das wäre für jede westliche Industrienation ein Traum. Die chinesischen Aktienmärkte wurden von dem globalen Crash aller Assetklassen jedoch ebenfalls mit in die Tiefe gerissen. Hier könnte langfristig eine super Einstiegsgelegenheit lauern. Es fällt auf, dass sich die chinesischen Indizes deutlich dynamischer von ihren Tiefs lösen, als der DAX oder Dow Jones. Während der DAX noch immer nicht sein letztes Bewegungshoch überwinden konnte, hat der Hang Seng bereits eine komplette Aufwärtswelle absolviert. Diese enorme Stärke bedeutet, dass der Hang Seng die westlichen Märkte wohl outperformen dürfte. Es gibt einige attraktive Hebelzertifikate mit denen man diese Spekulation durchführen kann.

Hang Seng

Shanghai

| bewerten | 1 Bewertungen |

|

Mittwoch, 10. Dezember 2008

Kategorie: Allgemein |

0 Kommentare

Es rockt - Aktien im Rallymodus - Weihnachten kann kommen

Liebe Leser,

monatelang musste wir auf eine solche Woche warten. Endlich wurden wir belohnt. An der Börse werden die Gewinne erst dann verteilt, wenn die meisten Spieler ihre Karten auf den Tisch geworfen und aufgegeben haben. Die prozyklischen Breaks ziehen nach oben durch. Dank dem TraderFox habe ich sie alle, wirklich alle, auf dem Schirm.

Schauen Sie wie eindrucksvoll sich Aixtron von der Pivotal Price Line löst. So eine positive Reaktion auf News haben wir schon lange nicht mehr gesehen. Die Börsianer sind wieder bereit bullische Nachrichten als solche zu würdigen. Das ist meine Art traden und jetzt kommen sofort wieder die Gewinne.

Auch meine SGL Carbon erfüllt bislang sämtliche Erwartungen als neuer Leader. Die Aktie schraubt sich auch heute weiter nach oben. Anhand des untenstehenden Charbildes können Sie die prozyklischen Breaks nachvollziehen. Monatelang war nur mit Turtle Shorts Geld zu verdienen. Seit kurzem spucken die Turtle Long Signale wieder Gewinne aus. Das Turte Trading System steht kurz davor komplett in den Bullenmodus zu wechseln.

Mission Statement: Es gibt wieder geldseitige Iceberg-Orders. Viele Aktien reagieren kaum noch auf nervöse DAX-Down-Peaks. Es sieht wirklich alles sehr gut aus. Noch ist es zu früh zum Jubeln. Erst die nächste Korrektur wird Aufschluss darüber bringen wie stark der neue Bulle in einzelnen Aktien ist. Ich möchte sehen, dass Marktkonsolidierungen mit Anschlusskäufen beantwortet werden. Dann werde ich mir einen schönen Bullen für einen Big Money Trade züchten. Big Money Trading heißt prozyklisch die Position in einigen Leader-Aktien vergrößern und dann mit 40% Depotgewichtung eine Kursrally in einem Titel mitnehmen. Nur so verdient man ordentlich Geld, nur so macht das Depot einen gewaltigen Sprung nach vorne.

monatelang musste wir auf eine solche Woche warten. Endlich wurden wir belohnt. An der Börse werden die Gewinne erst dann verteilt, wenn die meisten Spieler ihre Karten auf den Tisch geworfen und aufgegeben haben. Die prozyklischen Breaks ziehen nach oben durch. Dank dem TraderFox habe ich sie alle, wirklich alle, auf dem Schirm.

Schauen Sie wie eindrucksvoll sich Aixtron von der Pivotal Price Line löst. So eine positive Reaktion auf News haben wir schon lange nicht mehr gesehen. Die Börsianer sind wieder bereit bullische Nachrichten als solche zu würdigen. Das ist meine Art traden und jetzt kommen sofort wieder die Gewinne.

Auch meine SGL Carbon erfüllt bislang sämtliche Erwartungen als neuer Leader. Die Aktie schraubt sich auch heute weiter nach oben. Anhand des untenstehenden Charbildes können Sie die prozyklischen Breaks nachvollziehen. Monatelang war nur mit Turtle Shorts Geld zu verdienen. Seit kurzem spucken die Turtle Long Signale wieder Gewinne aus. Das Turte Trading System steht kurz davor komplett in den Bullenmodus zu wechseln.

Mission Statement: Es gibt wieder geldseitige Iceberg-Orders. Viele Aktien reagieren kaum noch auf nervöse DAX-Down-Peaks. Es sieht wirklich alles sehr gut aus. Noch ist es zu früh zum Jubeln. Erst die nächste Korrektur wird Aufschluss darüber bringen wie stark der neue Bulle in einzelnen Aktien ist. Ich möchte sehen, dass Marktkonsolidierungen mit Anschlusskäufen beantwortet werden. Dann werde ich mir einen schönen Bullen für einen Big Money Trade züchten. Big Money Trading heißt prozyklisch die Position in einigen Leader-Aktien vergrößern und dann mit 40% Depotgewichtung eine Kursrally in einem Titel mitnehmen. Nur so verdient man ordentlich Geld, nur so macht das Depot einen gewaltigen Sprung nach vorne.

| bewerten | 1 Bewertungen |

|

Mittwoch, 10. Dezember 2008

Kategorie: Allgemein |

0 Kommentare

Euro im Big Picture! De-Leveraging-Prozess abgeschlossen?

Warum der US-Dollar seit Anfang August gegenüber nahezu allen wichtigen Währungen Kursgewinne verbuchte, ist fundamental schwer zu verstehen. Schließlich war es die amerikanische Notenbank, die am heftigsten intervenierte und ihre Bilanzsumme deutlich ausweitete. Wenn Notenbanken Geld drucken, sollte das die Währung eigentlich schwächen - sollte man meinen. Die Ursache für die Dollar-Stärke war der gewaltige De-Leveraging Prozess der amerikanischen Finanzindustrie. Zum einen mussten Hedge-Fonds und Private Equity-Häuser ihre extrem hohen Kreditquoten herunter fahren. Banken duldeten keinen Investments mehr, die mit nur 10% Eigenkapitalquote finanziert waren. Zum anderen holten amerikanische Investoren ihr Geld zurück in die USA. Wenn die eigene Hütte brennt, muss man daheim löschen und kann sich nicht mit Auslandsspekulationen vergnügen.

Das Big Picture macht Sinn! Gleichzeitig mit der Stabilisierung im Euro setzte eine Kurserholung der Aktienmärkte ein. Der extreme Verkaufsdruck auf vielen DAX- und MDAX-Titeln hat seit zwei Wochen spürbar nachgelassen.

Das Big Picture macht Sinn! Gleichzeitig mit der Stabilisierung im Euro setzte eine Kurserholung der Aktienmärkte ein. Der extreme Verkaufsdruck auf vielen DAX- und MDAX-Titeln hat seit zwei Wochen spürbar nachgelassen.

| bewerten | 1 Bewertungen |

|